5 февраля 2021 T-Investments Городилов Михаил

Deutsche Börse (ETR: DB1) — немецкая биржа. Благодаря активности на финансовых рынках в этом году компания может похвастать отличными результатами. И хотя 3 квартал 2020 года у нее вышел не таким хорошим, все же у этого бизнеса неплохие перспективы.

На чем зарабатывают

Название не оставляет пространства для интерпретации: это биржа, расположенная в Германии. Согласно годовому отчету компании, ее выручка делится на несколько сегментов.

Акции Deutsche Börse в Тинькофф-инвестициях

Финансовые деривативы. В этом сегменте у компании есть Eurex — биржа для торговли фьючерсами и опционами.

Товары. EEX — Европейская энергетическая биржа, где торгуют контрактами на энергоресурсы, квотами на выбросы в атмосферу и пр.

Обмен валюты. В сервисе 360T проводятся валютные операции.

Торговля ценными бумагами. Сервис Xetra — электронная биржевая система для торговли акциями. Этот отдел объединяет Франкфуртскую биржу и биржу Tradegate.

Расчеты и хранение ценных бумаг. Здесь у компании есть депозитарий Clearstream.

Услуги для инвестфондов. В этом сегменте действует IFS — организация по торговле акциями и паями фондов.

Маржинальная торговля, операции РЕПО. На площадке GSF можно проводить различные биржевые манипуляции, связанные с займом акций.

Аналитика и индексы. В этом сегменте компания получает выручку с тех, кто копирует ее индексы, например STOXX и DAX. Также компания занимается аналитикой рисков и предоставляет клиентам различные инструменты для управления портфелем. Сервис — Qontigo.

Данные. В этом сегменте компания продает банкам, трейдерам данные с рынка и аналитику по ним.

В таблицах можно посмотреть, какие сегменты сколько выручки приносят и какова их рентабельность. Если вы читали наши идеи по Nasdaq и CME Group, то многое в описании бизнеса DB1 вам покажется знакомым.

Финансовые показатели компании в миллионах евро

Количество сотрудников компании

Детальная выручка в миллионах евро

Финансовые показатели компании по странам в миллионах евро

Количество сотрудников в разных странах

Der Junge war erfolgreich

Год для компании вышел неплохой: за три квартала 2020 выручка по сравнению с аналогичным периодом 2019 выросла на 11%, несмотря на сильное падение выручки с займов, вызванное снижением ставок по всему миру, а прибыль выросла на 9%. В большей части сегментов был заметный рост, хотя были исключения: в EEX EBITDA упала на 6%, в Clearstream — на 2%.

Рост выручки был повсюду из-за роста объемов торгов, а причина — в трейдерской активности розничных инвесторов в этом году, вызванной падением ставок в банках и снижением доходов. В общем-то, процессы те же, что и в нашем обзоре Virtu.

С другой стороны, в третьем квартале 2020 выручка и прибыль упали по сравнению с аналогичным периодом 2019. Бешеный рост активности в первой половине года не мог продолжаться вечно, и произошел спад: выручка упала на 2%, а прибыль — на 8%.

Но в целом DB1 в долгосрочной перспективе может рассчитывать на увеличение объемов торгов по двум причинам.

Приход толп немецких розничных инвесторов на биржу. Этот сюжет мы рассматривали в обзоре Henkel. У DB1 довольно уверенный P / E — 23,81, поэтому этим акциям есть куда расти под напором розничных инвесторов. Deutsche Börse — не такой узнаваемый бренд, как какой-нибудь BMW, но даже если акции не вырастут от интереса инвесторов, то вырастут позже из-за увеличения выручки и прибыли от роста объема торгов. Здесь поможет фактор того, что в случае Германии есть низкая база старта в этом плане: домохозяйств с активами на фондовом рынке в Германии во много раз меньше, чем в США.

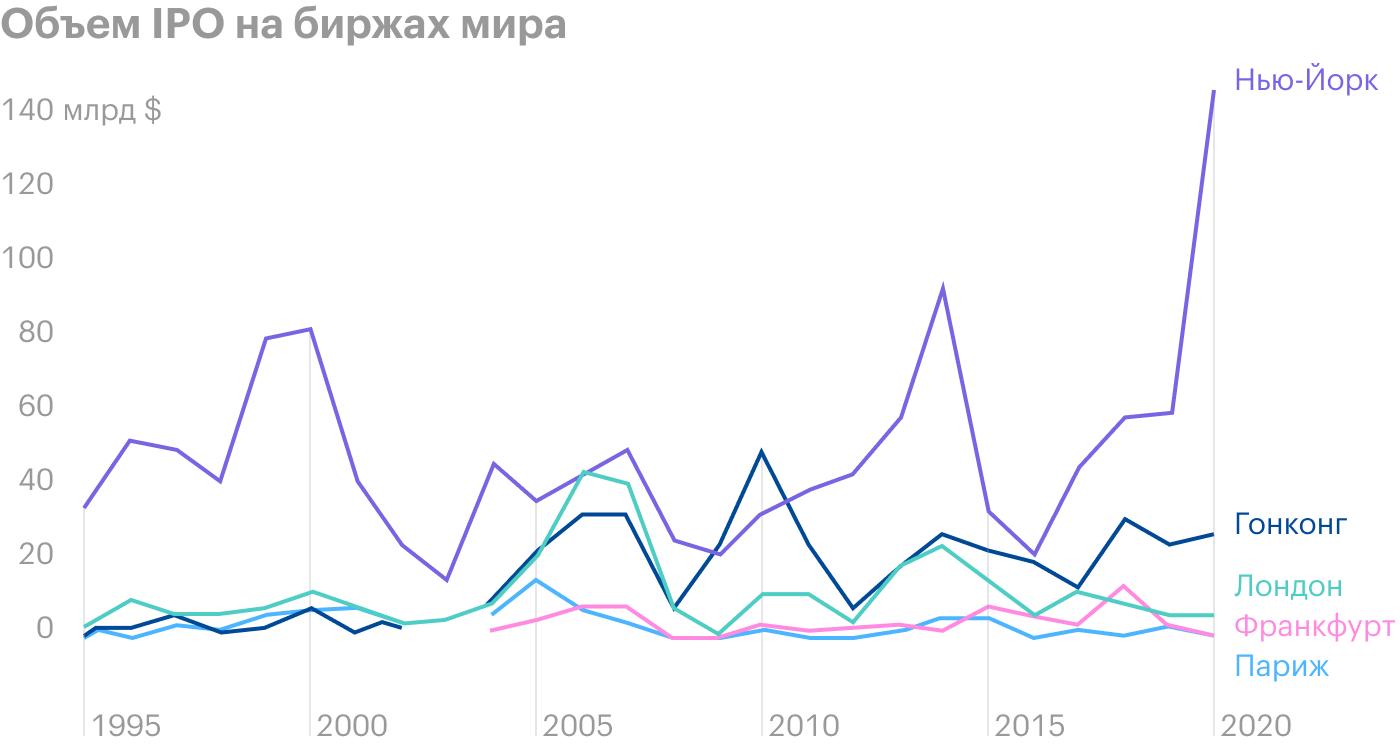

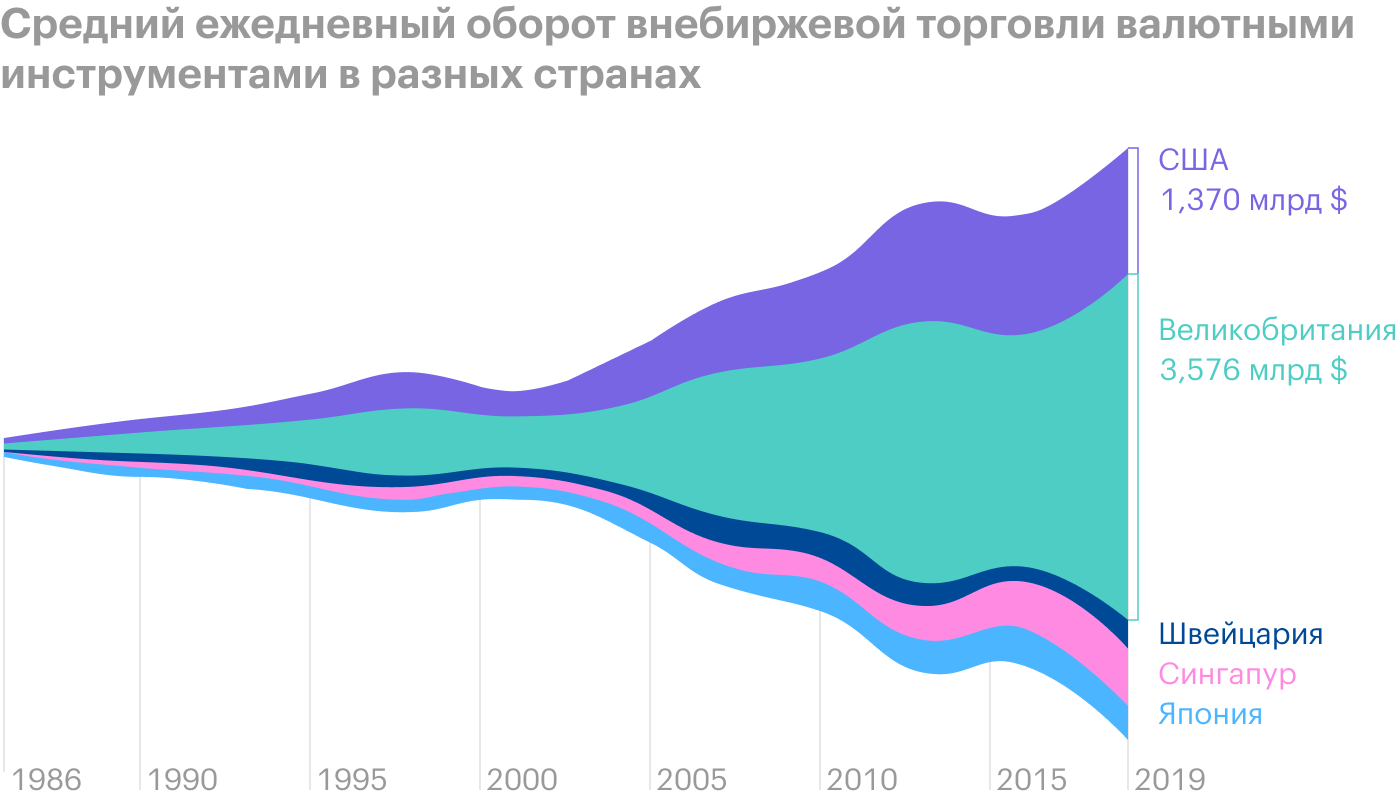

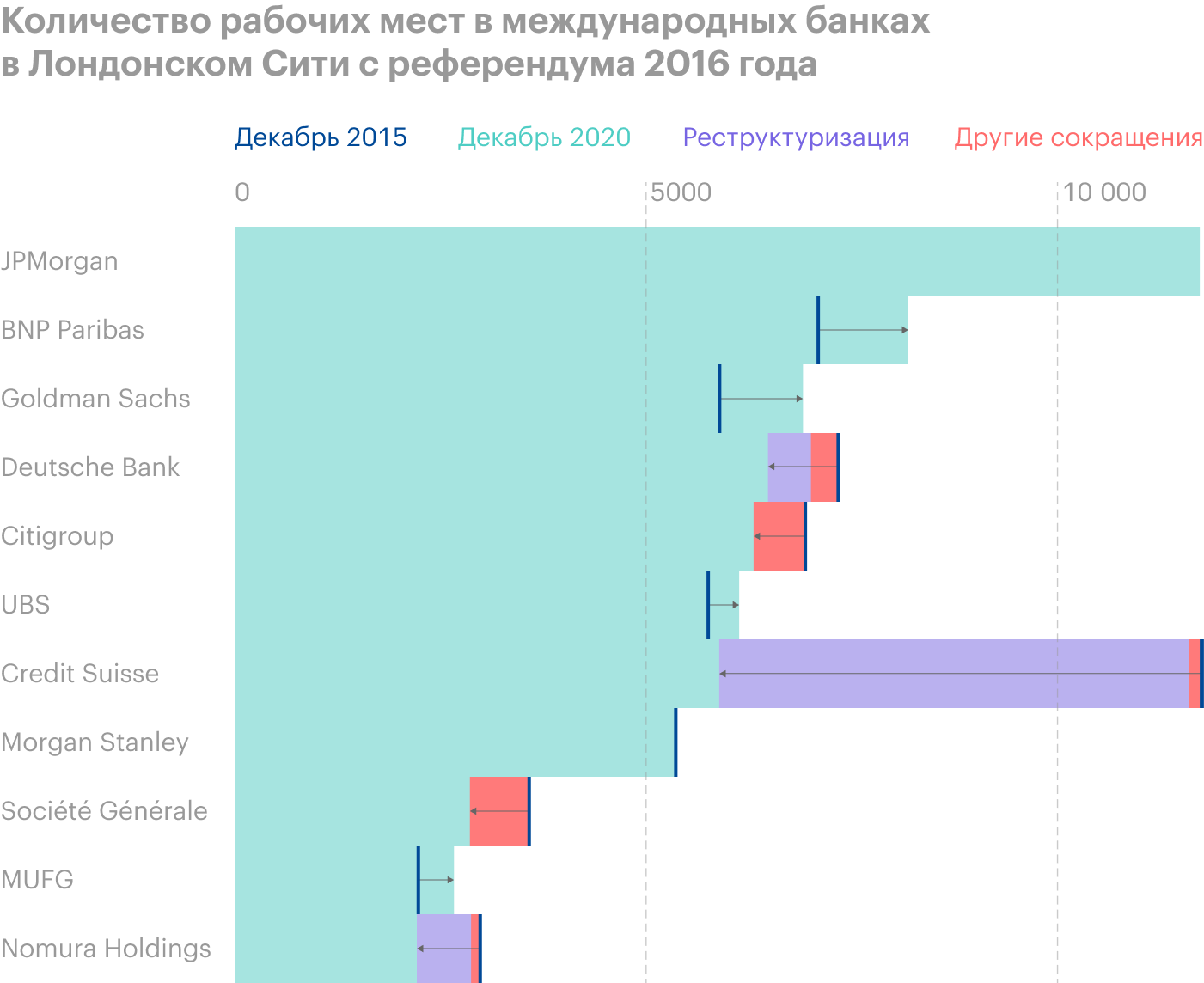

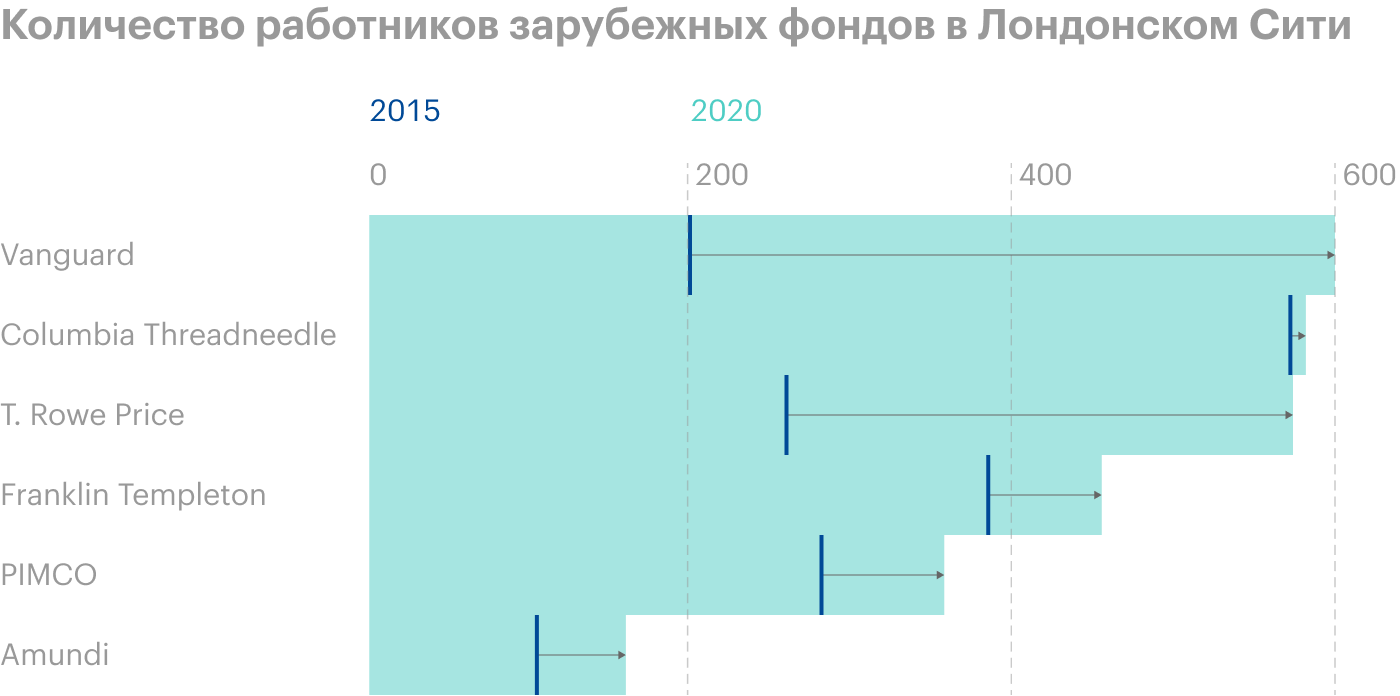

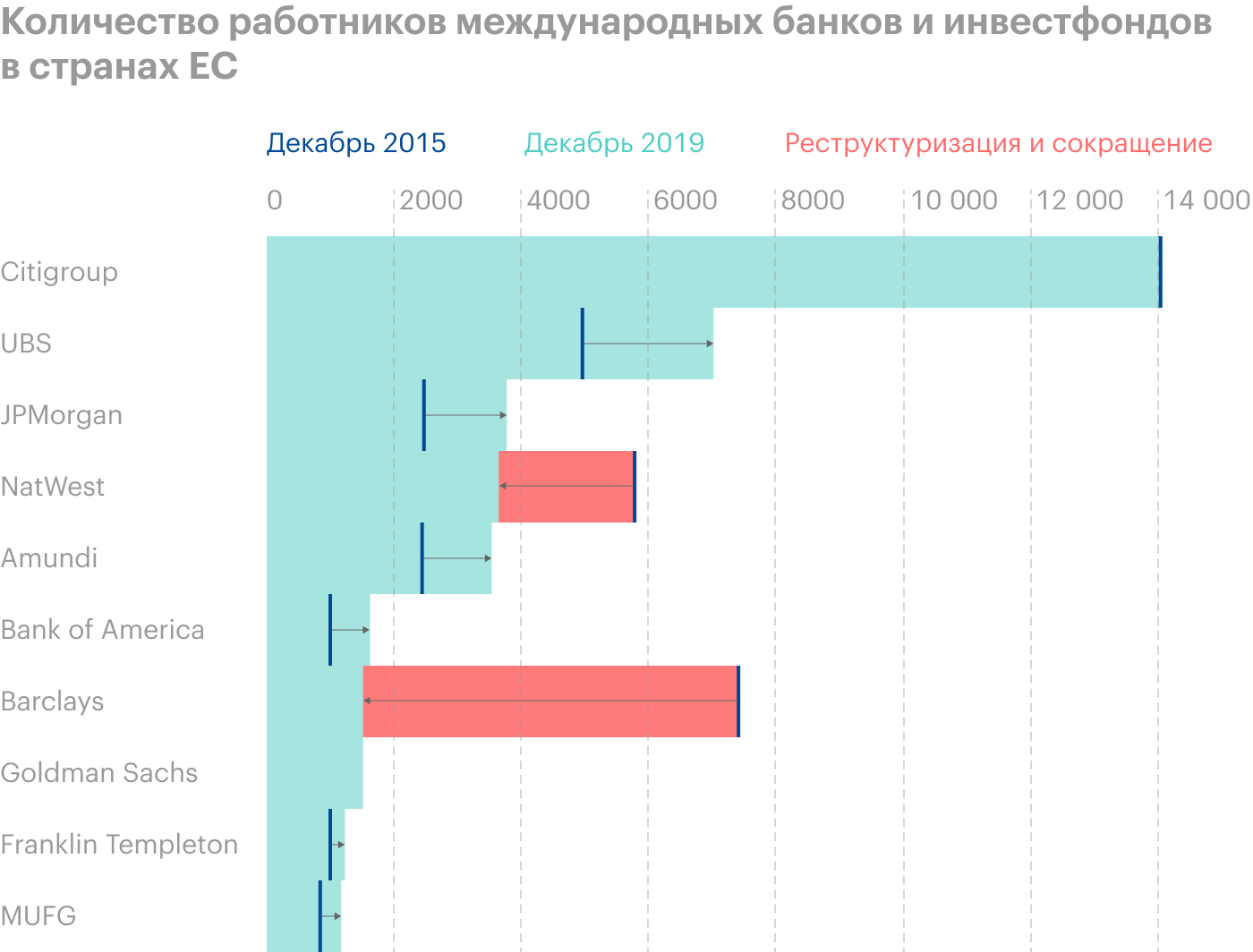

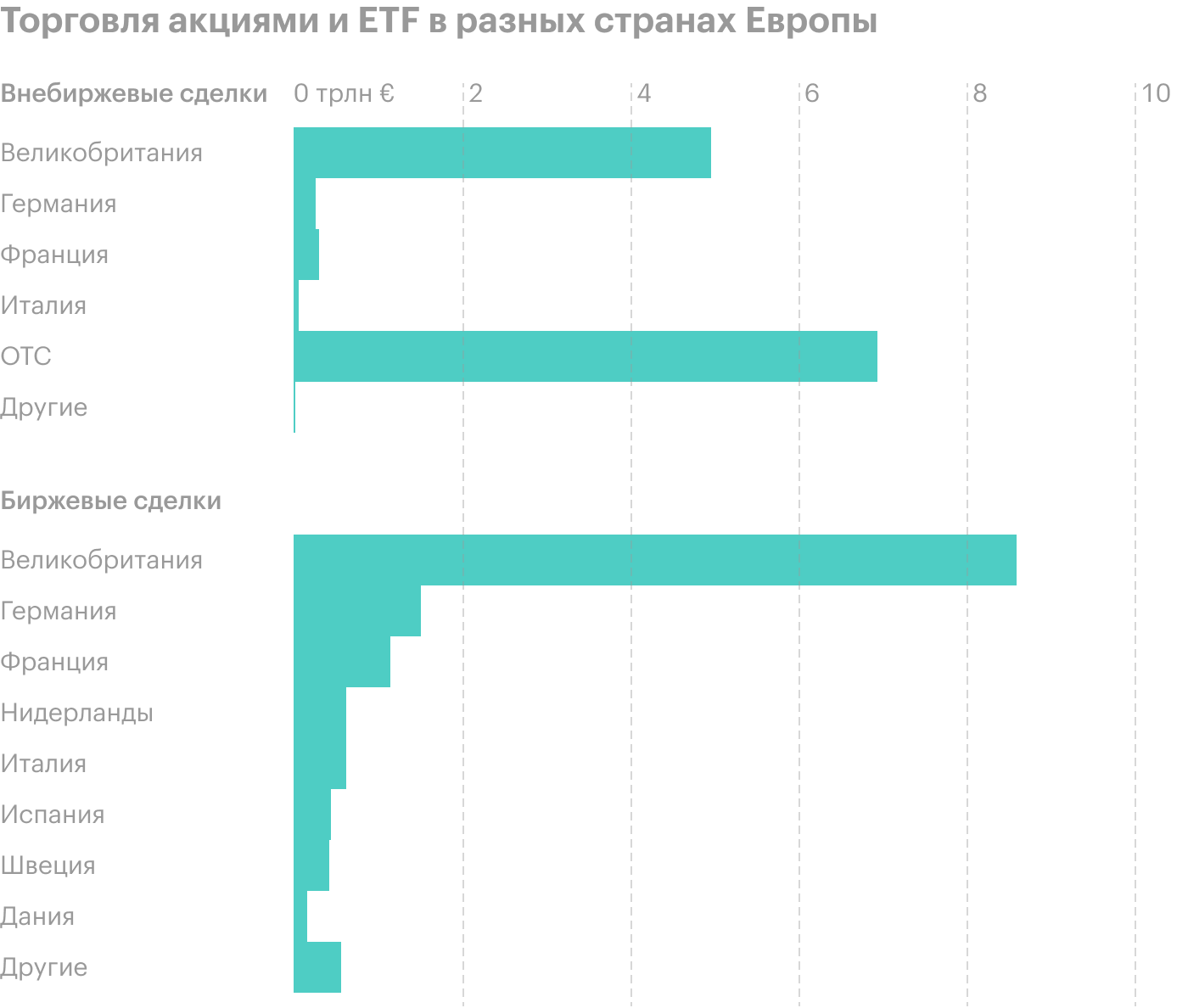

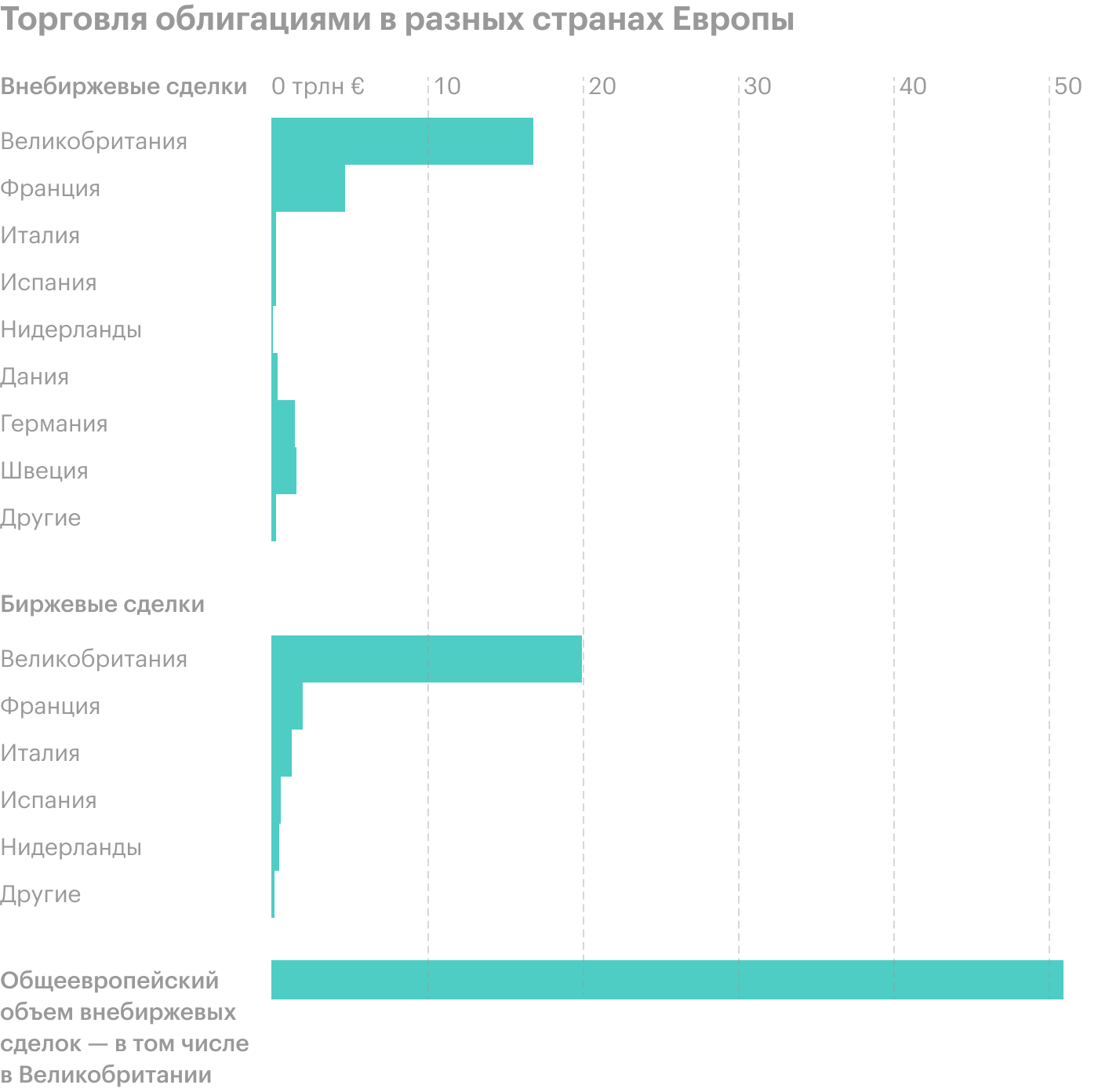

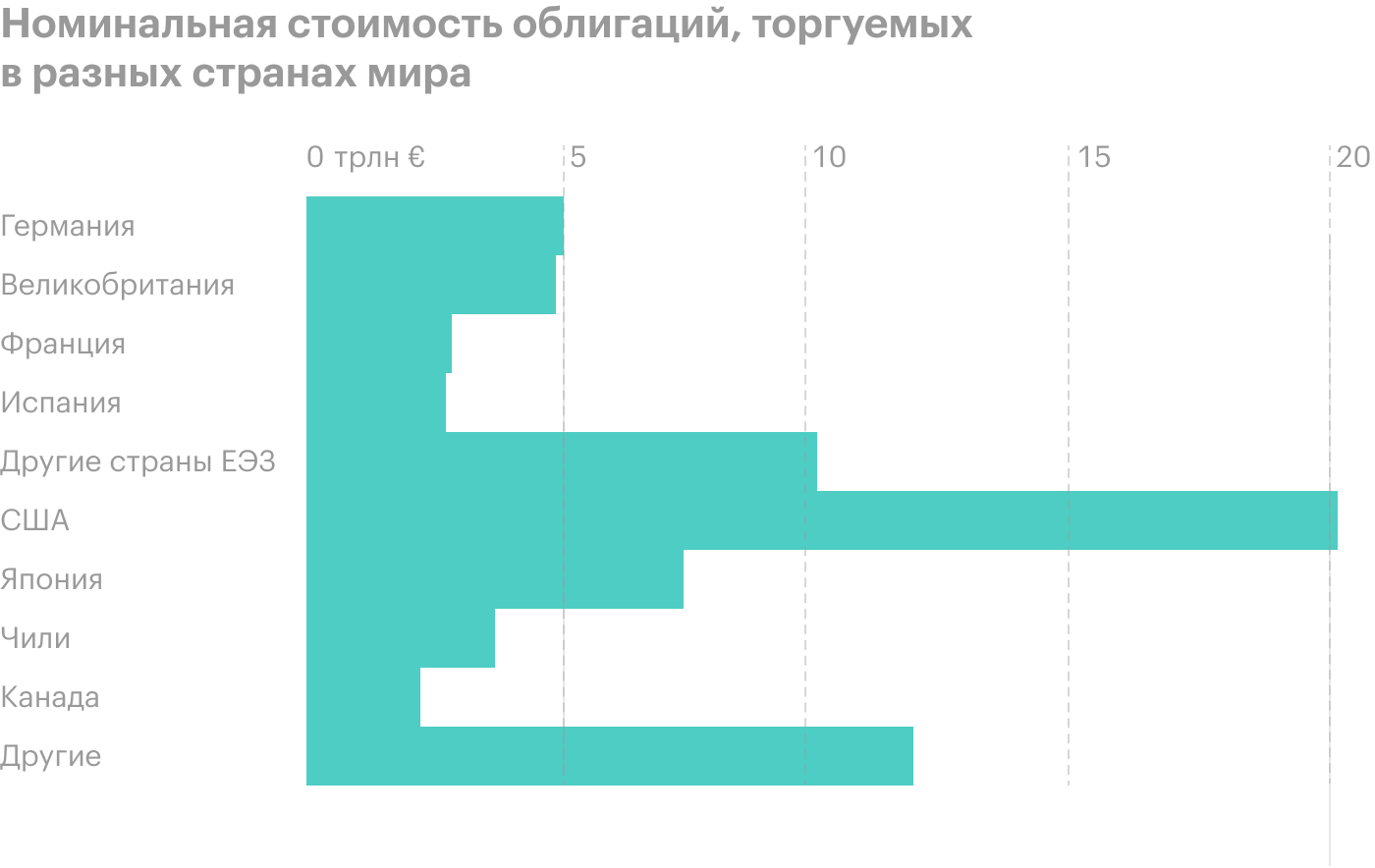

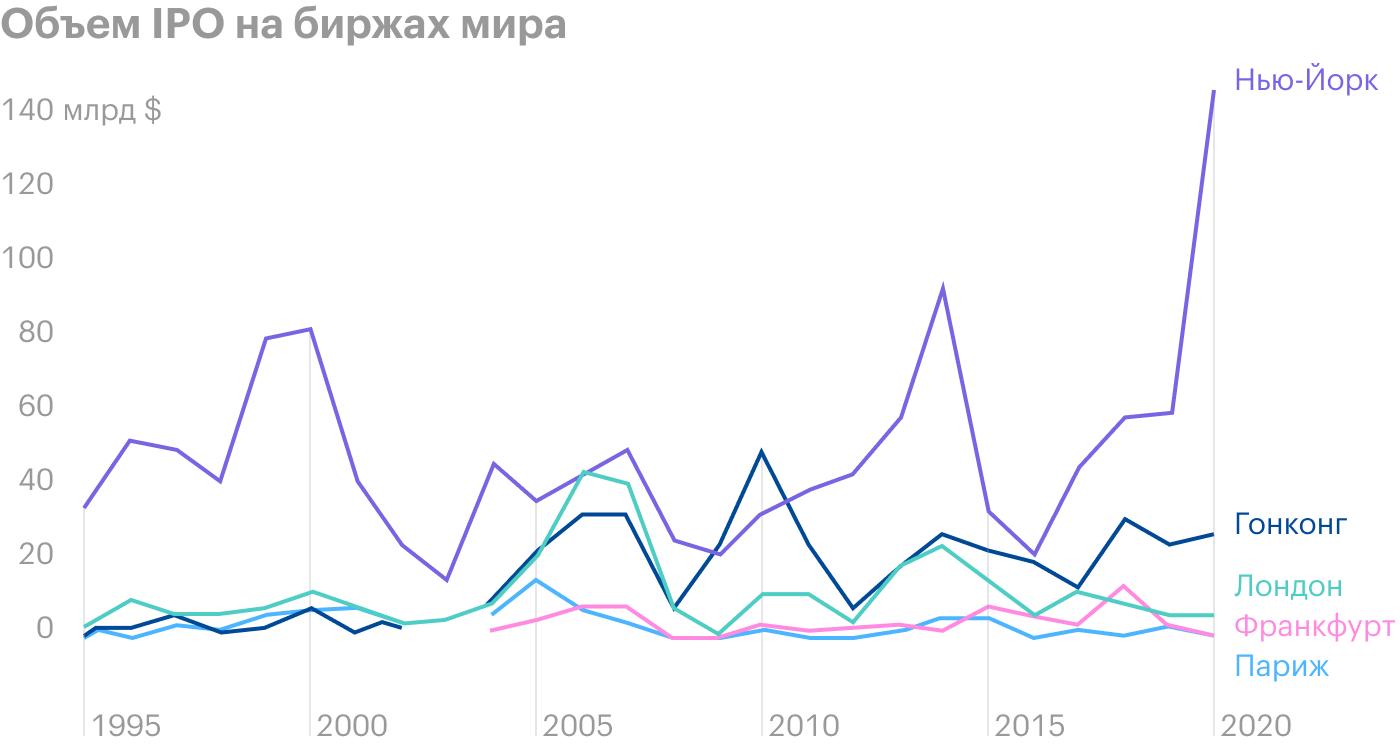

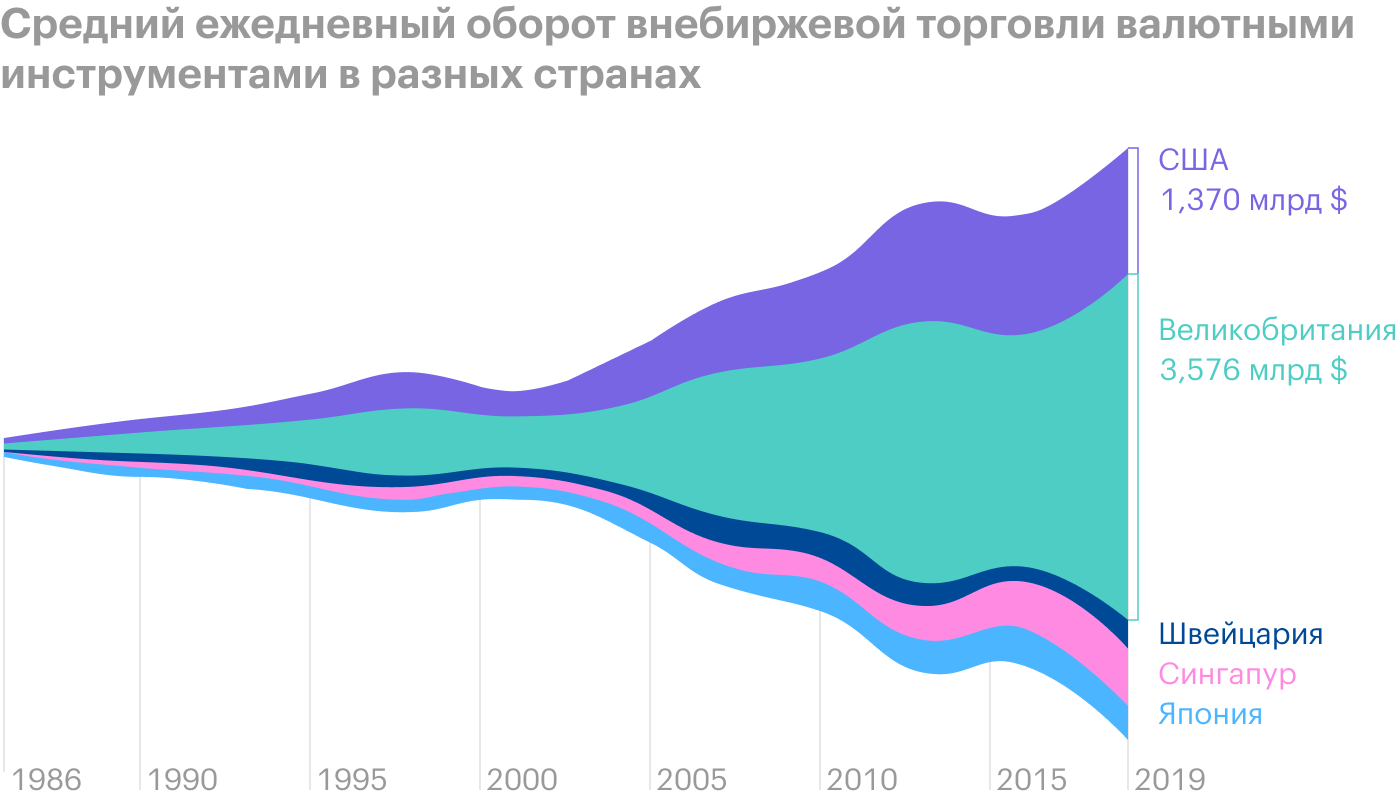

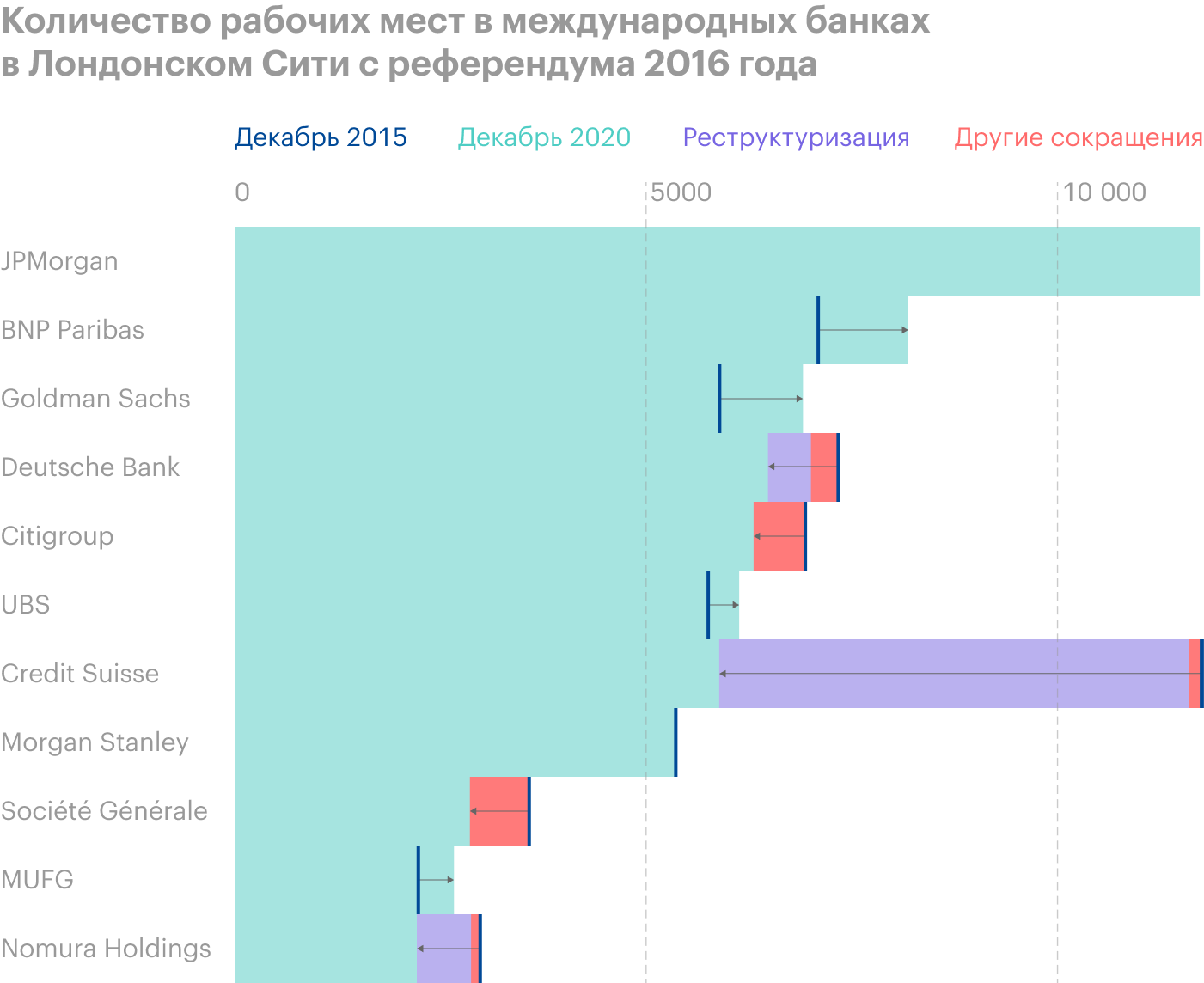

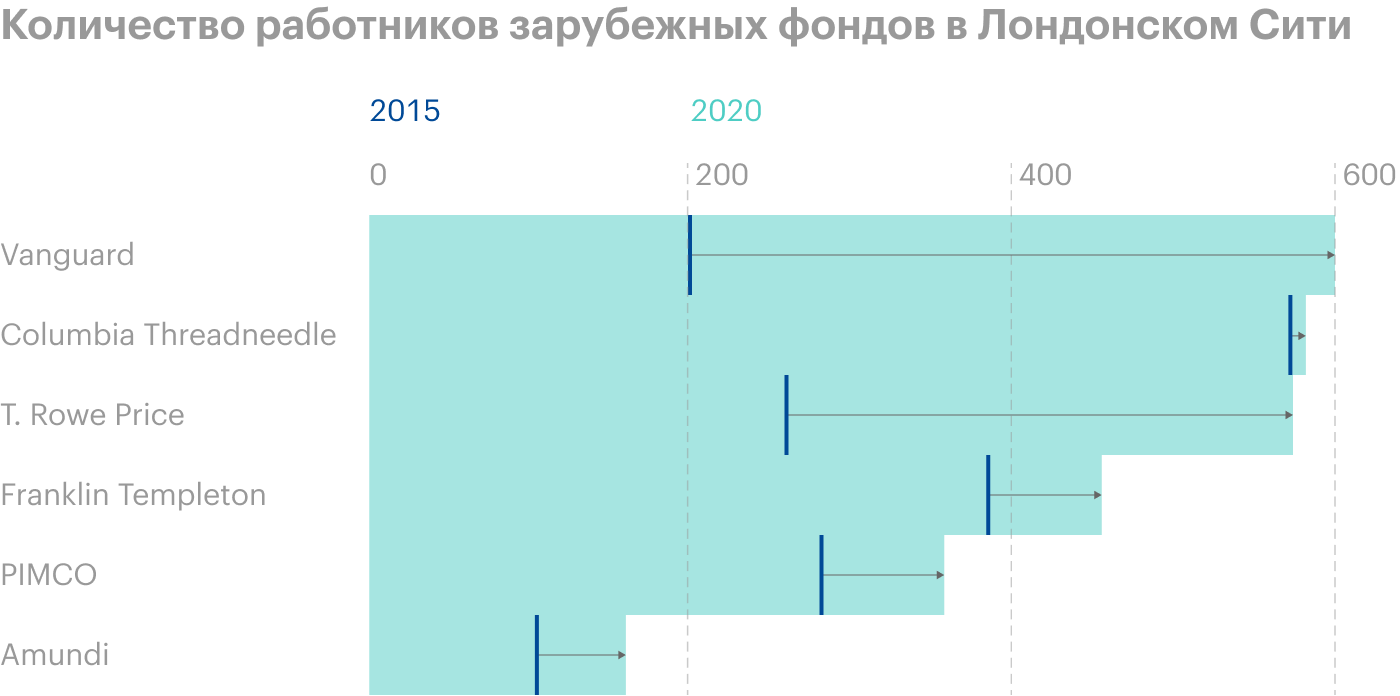

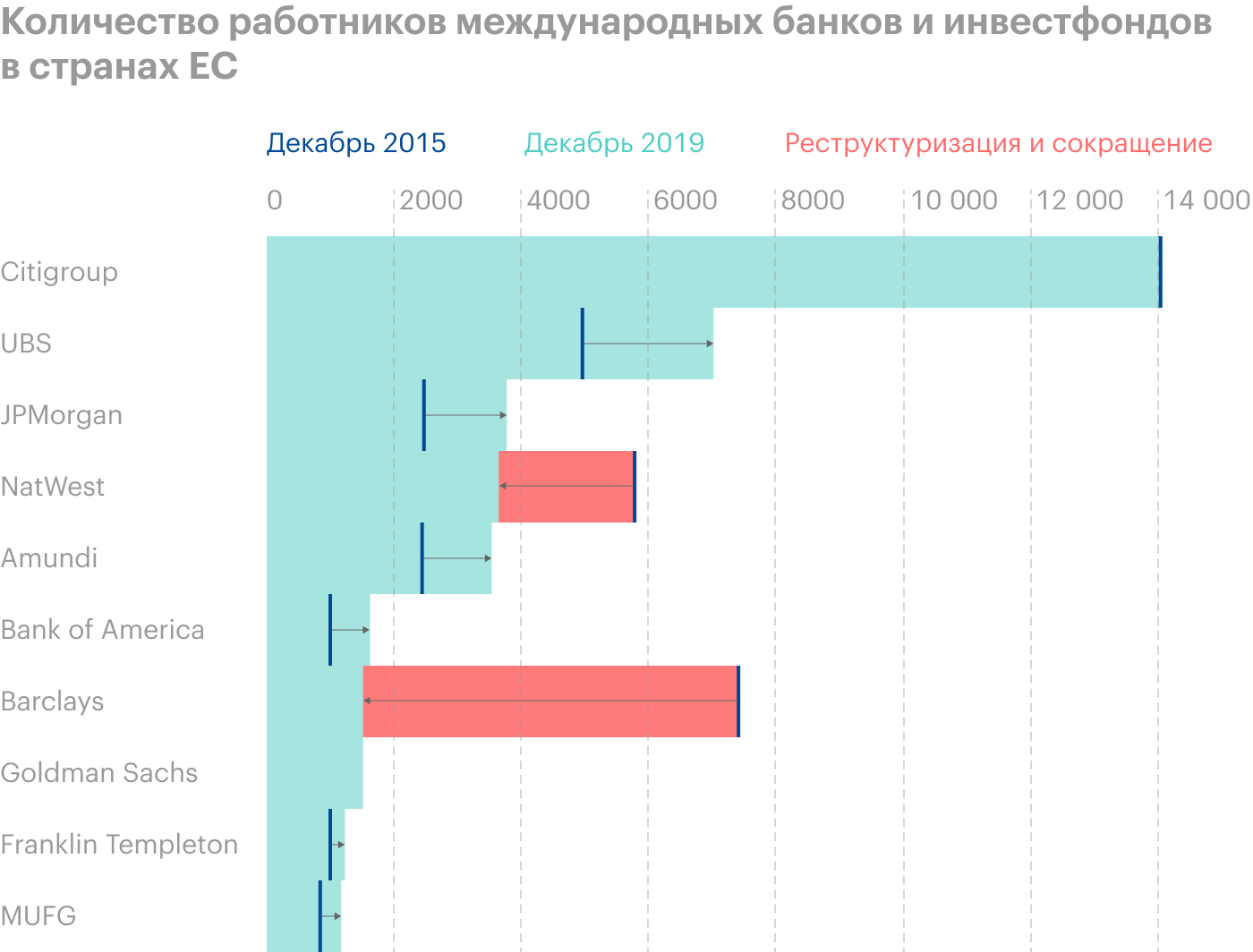

Brexit. На данный момент Лондон — это финансовая столица Европы. Там обрабатывается 95% номинированных в евро процентных деривативов и больше трети РЕПО-сделок в евро. Да там вообще много чего делается, и выход Великобритании из Евросоюза может и должен подтолкнуть международные банки перевести операции в континентальную Европу.

Пока что эффект от Брексита для Англии был не очень сильным, хотя примерно 1,6 трлн долларов все же мигрировали с островов в ЕС.

Если события пойдут по наихудшему для лондонского Сити сценарию — если английские финансисты потеряют лицензию на работу в ЕС, то начнется действительно масштабный исход денег и активов из королевства на континент. И тогда немецкой бирже наверняка что-то перепадет. Наиболее вероятным бенефициаром Брексита в финансовом мире ЕС видятся Нидерланды, но учитывая, что речь идет об огромном объеме денег, даже если небольшая часть английского богатства перепадет немецкой бирже, то это уже сильно увеличит ее объемы торгов.

Но даже если щадящие для Сити поправки к торговому соглашению между ЕС и Великобританией будут приняты, то в долгосрочной перспективе миграция обработки финансовых операций с островов в Европу неизбежна.

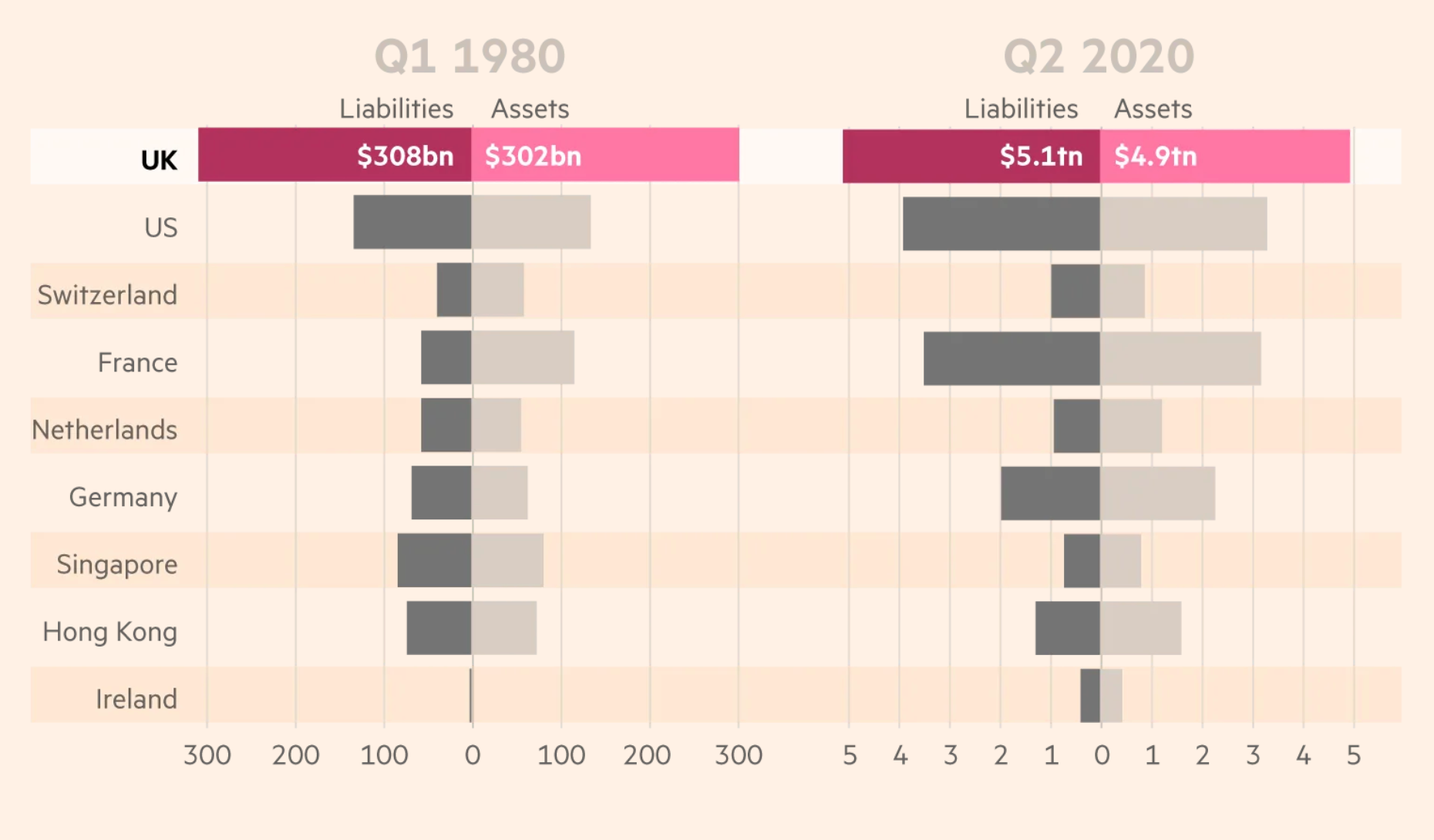

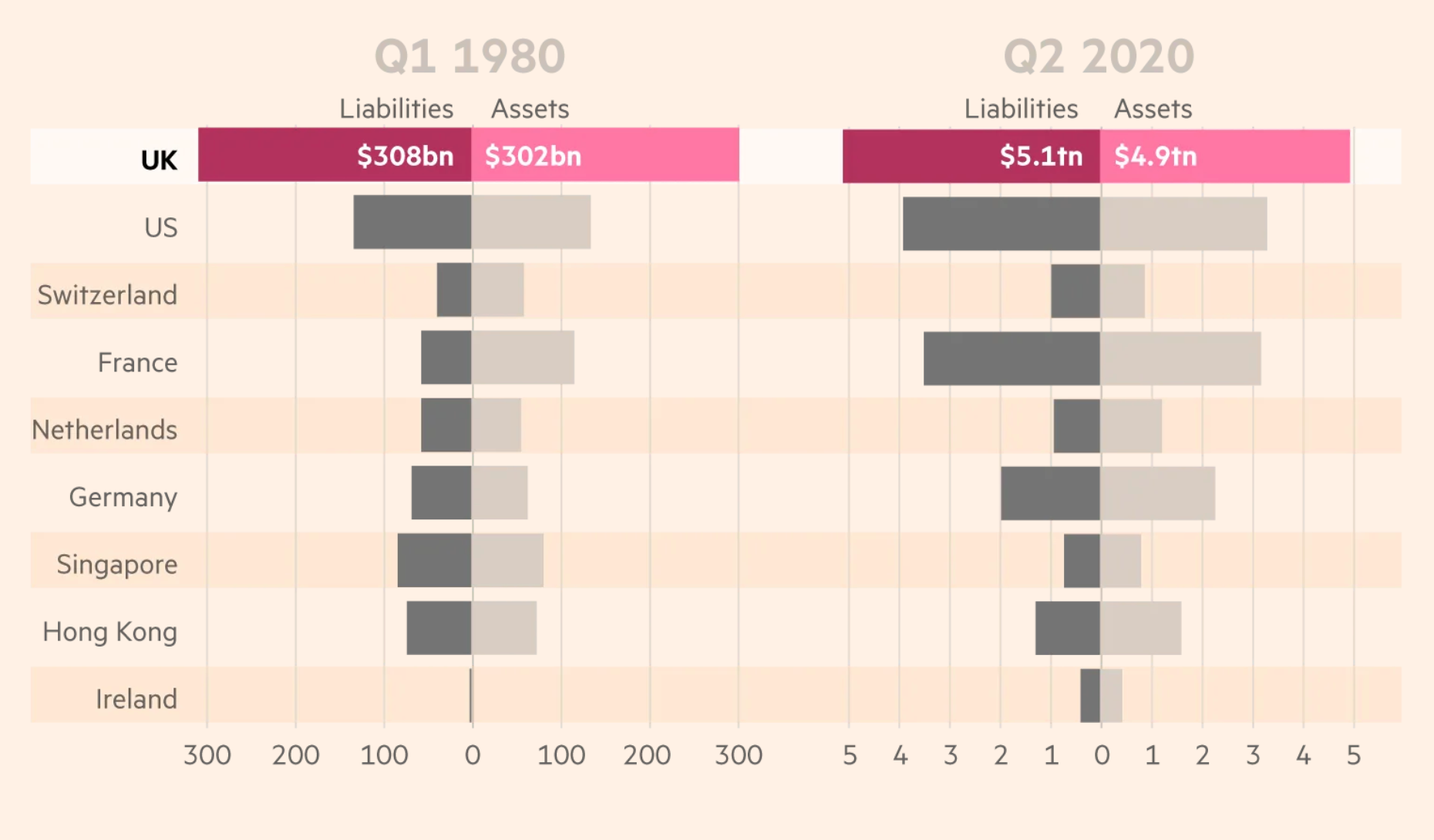

Страны с наибольшим количеством международных задолженностей. Сравнение 1980 и 2020 годов. Источник: Financial Times

Очень пассивный доход

Компания платит 2,90 € дивидендов на акцию в год, с нынешней ценой акций это примерно 2,1% годовых. На выплаты у компании уходит чуть меньше половины прибыли. По европейским меркам у компании очень большие выплаты, да и по американским меркам они неплохие. Поэтому можно осторожно ожидать наплыва в эти акции любителей дивидендов, от чего они вырастут. Разумеется, если прибыль внезапно упадет, то дивиденды могут порезать, но, учитывая позитивную конъюнктуру для бизнеса, нет обстоятельств, которые могли бы привести к падению прибыли столь драматическому, что компания решила бы снизить выплаты.

Разве что DB1 начнет агрессивно расширяться и скупать новые площадки и стартапы — тогда на выплаты денег не останется. Ну или хакерская атака или просто сильный сбой обрушит бизнес компании. Тем более 96% ее акций держат институциональные инвесторы, способствуя или препятствуя росту торгов на площадках компании и появлению там новых эмитентов.

Резюме

DB1 — это очень привлекательный эмитент, у которого все самое интересное только впереди. Но все же следует держать в уме гипотетическую возможность урезания дивидендов.

На чем зарабатывают

Название не оставляет пространства для интерпретации: это биржа, расположенная в Германии. Согласно годовому отчету компании, ее выручка делится на несколько сегментов.

Акции Deutsche Börse в Тинькофф-инвестициях

Финансовые деривативы. В этом сегменте у компании есть Eurex — биржа для торговли фьючерсами и опционами.

Товары. EEX — Европейская энергетическая биржа, где торгуют контрактами на энергоресурсы, квотами на выбросы в атмосферу и пр.

Обмен валюты. В сервисе 360T проводятся валютные операции.

Торговля ценными бумагами. Сервис Xetra — электронная биржевая система для торговли акциями. Этот отдел объединяет Франкфуртскую биржу и биржу Tradegate.

Расчеты и хранение ценных бумаг. Здесь у компании есть депозитарий Clearstream.

Услуги для инвестфондов. В этом сегменте действует IFS — организация по торговле акциями и паями фондов.

Маржинальная торговля, операции РЕПО. На площадке GSF можно проводить различные биржевые манипуляции, связанные с займом акций.

Аналитика и индексы. В этом сегменте компания получает выручку с тех, кто копирует ее индексы, например STOXX и DAX. Также компания занимается аналитикой рисков и предоставляет клиентам различные инструменты для управления портфелем. Сервис — Qontigo.

Данные. В этом сегменте компания продает банкам, трейдерам данные с рынка и аналитику по ним.

В таблицах можно посмотреть, какие сегменты сколько выручки приносят и какова их рентабельность. Если вы читали наши идеи по Nasdaq и CME Group, то многое в описании бизнеса DB1 вам покажется знакомым.

Финансовые показатели компании в миллионах евро

Количество сотрудников компании

Детальная выручка в миллионах евро

Финансовые показатели компании по странам в миллионах евро

Количество сотрудников в разных странах

Der Junge war erfolgreich

Год для компании вышел неплохой: за три квартала 2020 выручка по сравнению с аналогичным периодом 2019 выросла на 11%, несмотря на сильное падение выручки с займов, вызванное снижением ставок по всему миру, а прибыль выросла на 9%. В большей части сегментов был заметный рост, хотя были исключения: в EEX EBITDA упала на 6%, в Clearstream — на 2%.

Рост выручки был повсюду из-за роста объемов торгов, а причина — в трейдерской активности розничных инвесторов в этом году, вызванной падением ставок в банках и снижением доходов. В общем-то, процессы те же, что и в нашем обзоре Virtu.

С другой стороны, в третьем квартале 2020 выручка и прибыль упали по сравнению с аналогичным периодом 2019. Бешеный рост активности в первой половине года не мог продолжаться вечно, и произошел спад: выручка упала на 2%, а прибыль — на 8%.

Но в целом DB1 в долгосрочной перспективе может рассчитывать на увеличение объемов торгов по двум причинам.

Приход толп немецких розничных инвесторов на биржу. Этот сюжет мы рассматривали в обзоре Henkel. У DB1 довольно уверенный P / E — 23,81, поэтому этим акциям есть куда расти под напором розничных инвесторов. Deutsche Börse — не такой узнаваемый бренд, как какой-нибудь BMW, но даже если акции не вырастут от интереса инвесторов, то вырастут позже из-за увеличения выручки и прибыли от роста объема торгов. Здесь поможет фактор того, что в случае Германии есть низкая база старта в этом плане: домохозяйств с активами на фондовом рынке в Германии во много раз меньше, чем в США.

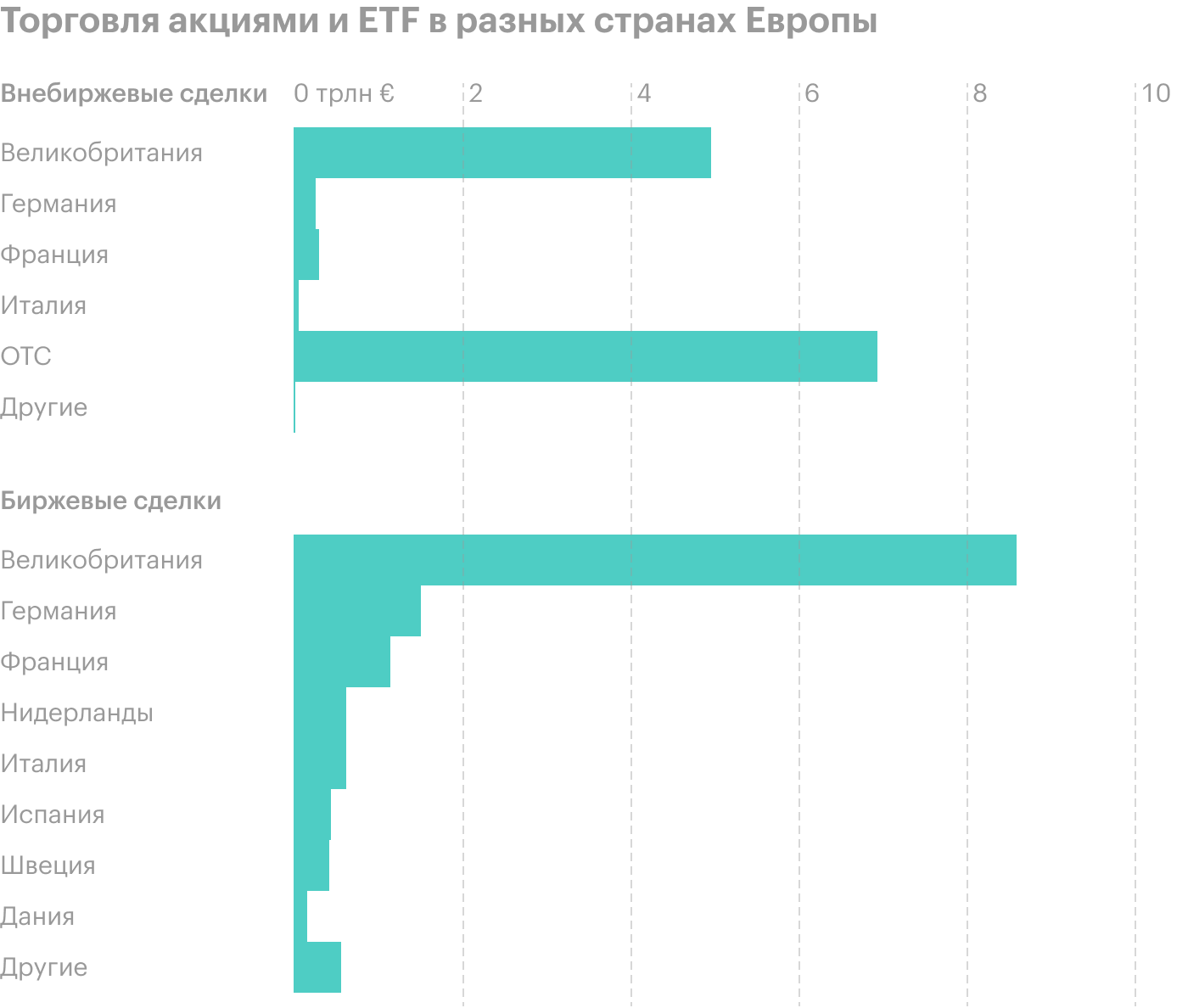

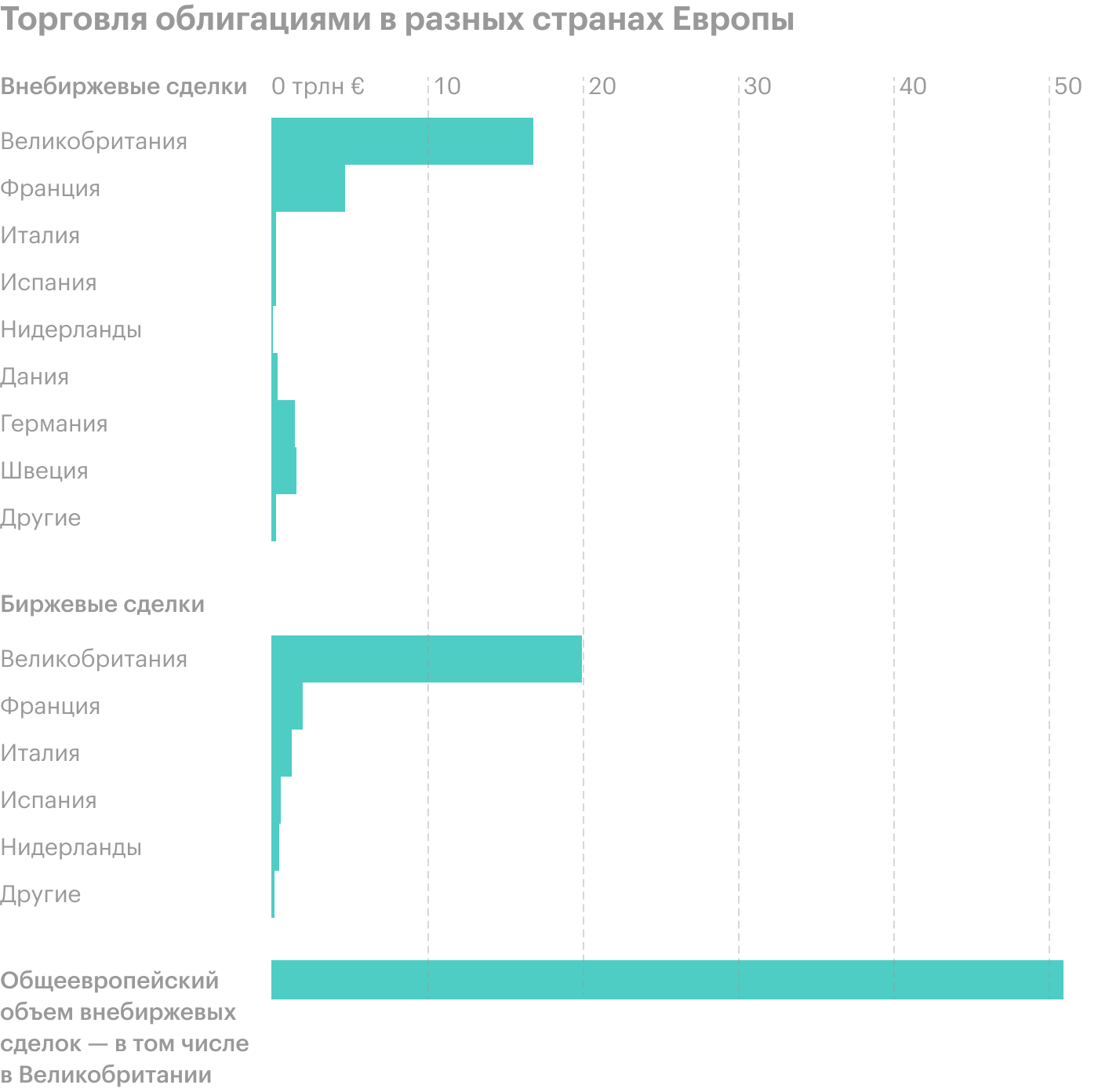

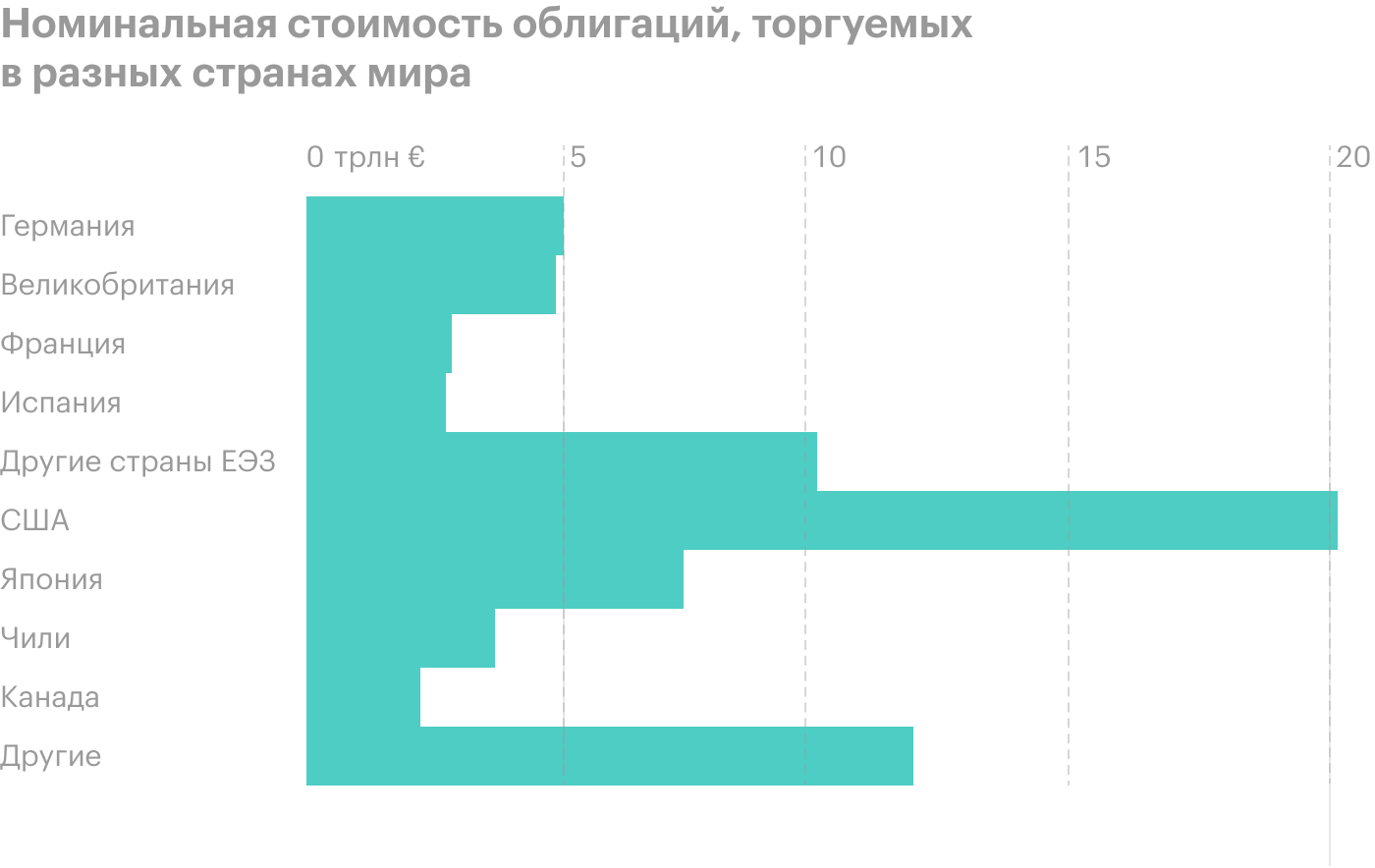

Brexit. На данный момент Лондон — это финансовая столица Европы. Там обрабатывается 95% номинированных в евро процентных деривативов и больше трети РЕПО-сделок в евро. Да там вообще много чего делается, и выход Великобритании из Евросоюза может и должен подтолкнуть международные банки перевести операции в континентальную Европу.

Пока что эффект от Брексита для Англии был не очень сильным, хотя примерно 1,6 трлн долларов все же мигрировали с островов в ЕС.

Если события пойдут по наихудшему для лондонского Сити сценарию — если английские финансисты потеряют лицензию на работу в ЕС, то начнется действительно масштабный исход денег и активов из королевства на континент. И тогда немецкой бирже наверняка что-то перепадет. Наиболее вероятным бенефициаром Брексита в финансовом мире ЕС видятся Нидерланды, но учитывая, что речь идет об огромном объеме денег, даже если небольшая часть английского богатства перепадет немецкой бирже, то это уже сильно увеличит ее объемы торгов.

Но даже если щадящие для Сити поправки к торговому соглашению между ЕС и Великобританией будут приняты, то в долгосрочной перспективе миграция обработки финансовых операций с островов в Европу неизбежна.

Страны с наибольшим количеством международных задолженностей. Сравнение 1980 и 2020 годов. Источник: Financial Times

Очень пассивный доход

Компания платит 2,90 € дивидендов на акцию в год, с нынешней ценой акций это примерно 2,1% годовых. На выплаты у компании уходит чуть меньше половины прибыли. По европейским меркам у компании очень большие выплаты, да и по американским меркам они неплохие. Поэтому можно осторожно ожидать наплыва в эти акции любителей дивидендов, от чего они вырастут. Разумеется, если прибыль внезапно упадет, то дивиденды могут порезать, но, учитывая позитивную конъюнктуру для бизнеса, нет обстоятельств, которые могли бы привести к падению прибыли столь драматическому, что компания решила бы снизить выплаты.

Разве что DB1 начнет агрессивно расширяться и скупать новые площадки и стартапы — тогда на выплаты денег не останется. Ну или хакерская атака или просто сильный сбой обрушит бизнес компании. Тем более 96% ее акций держат институциональные инвесторы, способствуя или препятствуя росту торгов на площадках компании и появлению там новых эмитентов.

Резюме

DB1 — это очень привлекательный эмитент, у которого все самое интересное только впереди. Но все же следует держать в уме гипотетическую возможность урезания дивидендов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба