1 марта 2021 DollarCollapse.com Рубино Джон

В марте прошлого года финансовые рынки пережили мощное потрясение.

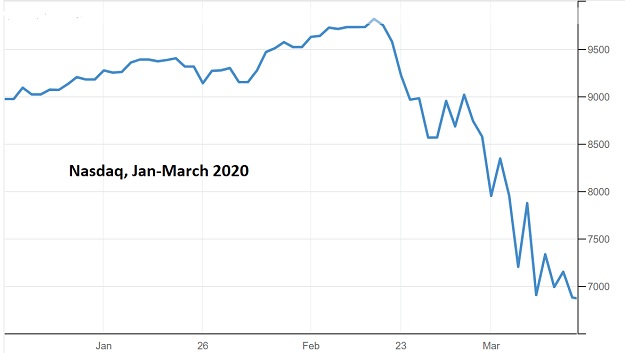

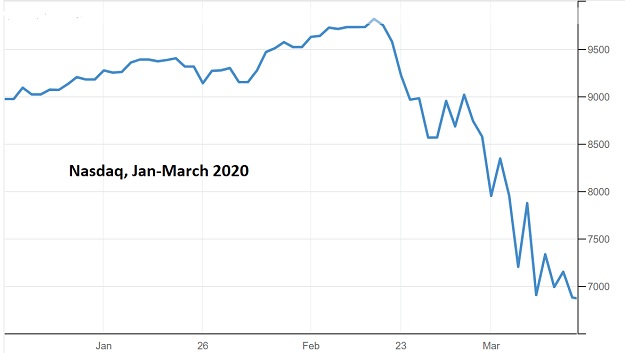

Вот график индекса технологических акций Nasdaq за январь-март 2020 года …

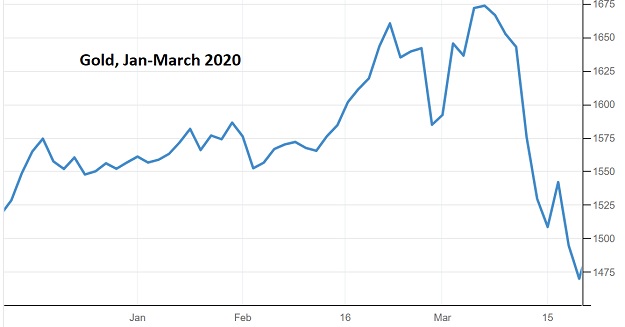

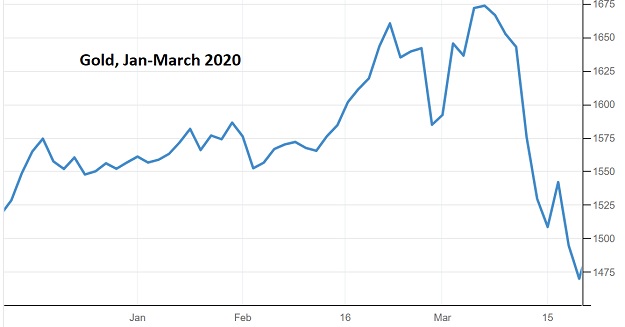

… и цена на золото за тот же период:

Этот внезапный крах был жестоким, но в конечном итоге недолгим, поскольку правительства по всему миру немедленно вмешались, предоставив десятки триллионов долларов новой ликвидности. К апрелю цены на финансовые активы снова начали расти, и для владельцев акций, облигаций, недвижимости и драгоценных металлов снова наступили хорошие времена.

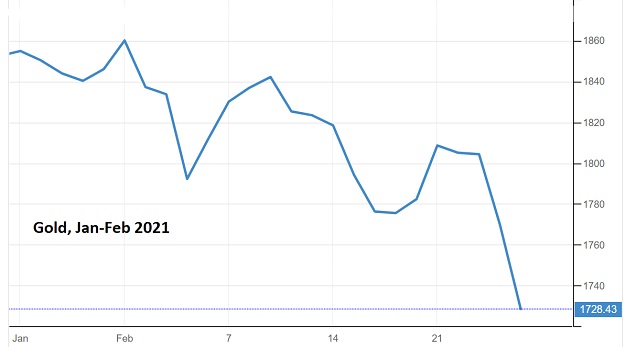

Теперь перенесемся почти ровно на год вперед. Финансовые рынки потрясены растущей инфляцией и резкими скачками процентных ставок, что в некотором смысле представляет собой даже более сложную проблему, чем covid-19. Вот график февраля текущего года Nasdaq ...

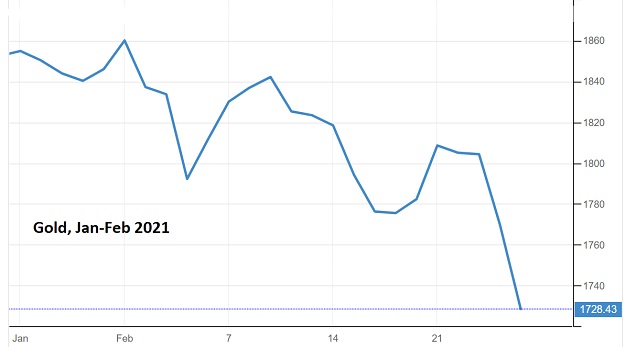

… и для золота:

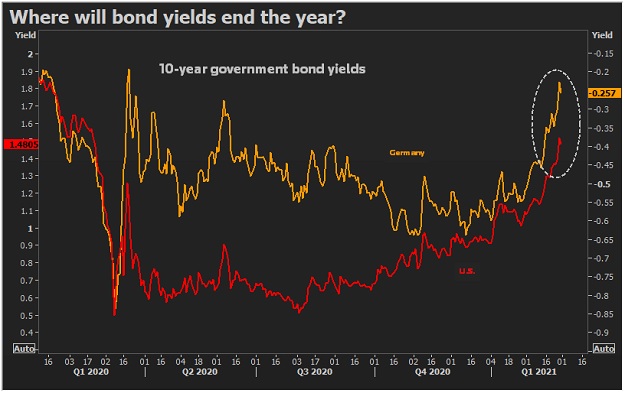

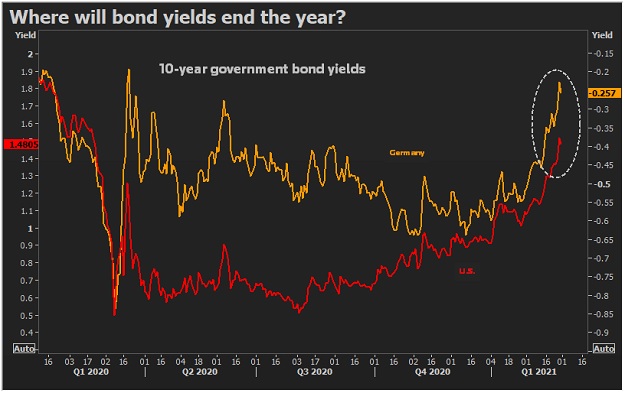

Если мы наблюдаем второе пришествие 2020 года, то еще несколько таких дней и федеральное правительство США почувствует себя обязанным вмешаться. Но как такая интервенция исправит ситуацию с зубцом процентных ставок, вызванных растущей инфляцией? Особенно когда это всемирная проблема:

Где доходность облигаций завершит этот год? Доходность 10-летних облигаций Германий – желтым, США - красным

Реагировать на инфляцию новыми впрыскиваниями вертолетных денег – это все равно, что тушить пожар бензином. Но именно этим сейчас занимаются США и многие другие страны.

Дилемма, перед которой стоит Вашингтон, да и мир в целом, заключается в том, что четыре прошедшие декады безумных займов сделали огромные сегменты мировой финансовой системы уязвимыми к повышению стоимости кредитов. И это еще до пандемических локдаунов. Теперь значительная часть мировой экономики является банкротом.

Так что их либо немедленно санируют, либо они рухнут.

Но покупатели облигаций отвечают на перспективу еще одного года безумных займов и создания валюты бегством к выходу. И, опять же, значительная часть мировой экономики слишком хрупкая, чтобы справиться с повышенными процентными ставками, которые она в результате получает.

Так что вот где мы оказались: Депрессия с большой буквы, если государства возьмут под контроль расходы и займы или зубец процентных ставок, за которым последует Депрессия с большой буквы, если государства продолжат следовать текущему курсу.

Этот день ожидался уже давно, но локдауны изменили его статус с «неизбежного» до «неминуемого». Покупайте золото, после того как оно достигнет дна.

Вот график индекса технологических акций Nasdaq за январь-март 2020 года …

… и цена на золото за тот же период:

Этот внезапный крах был жестоким, но в конечном итоге недолгим, поскольку правительства по всему миру немедленно вмешались, предоставив десятки триллионов долларов новой ликвидности. К апрелю цены на финансовые активы снова начали расти, и для владельцев акций, облигаций, недвижимости и драгоценных металлов снова наступили хорошие времена.

Теперь перенесемся почти ровно на год вперед. Финансовые рынки потрясены растущей инфляцией и резкими скачками процентных ставок, что в некотором смысле представляет собой даже более сложную проблему, чем covid-19. Вот график февраля текущего года Nasdaq ...

… и для золота:

Если мы наблюдаем второе пришествие 2020 года, то еще несколько таких дней и федеральное правительство США почувствует себя обязанным вмешаться. Но как такая интервенция исправит ситуацию с зубцом процентных ставок, вызванных растущей инфляцией? Особенно когда это всемирная проблема:

Рынки облигации почувствовали боль от худшего периода падений за многие годы, по мере того рефляция наступает по всему миру (Bond markets left smarting from worst rout in years as reflation goes global)

От Соединенных Штатов до Германии и Австралии расходы по государственным займам в пятницу должны были завершиться на конец февраля с самым большим ежемесячным ростом за последние годы, поскольку ожидания постпандемического взлета инфляции теперь повсюду.

Доходность 10-летних облигаций Австралии и 30-летних облигаций Великобритании пережили самый большой ежемесячный скачок со времен мирового финансового кризиса 2009 года. Доходность долгосрочных бумаг Новой Зеландии почти совершила самый большой месячный скачок с 1994 года.

Для Соединенных Штатов и некоторых европейских рынков прошедшая распродажа облигаций достигла масштаба конца 2016 года, когда избрание Дональда Трампа президентом США в последний раз вызвало так называемые ставки на рефляцию.

Доходность 10-летних облигаций США в этом месяце выросла более чем на 35 базисных пунктов и приблизилась к годовому максимуму более 1.45%, что станет самым крупным ежемесячным скачком с ноября 2016 года.

Доходность 10-летних облигаций Великобритании, поднявшаяся на 45 базисных пунктов в феврале, также должна была стать самым большим ежемесячным скачком с 2016 года. Доходность 30-тилетних британских облигаций совершила самый большой ежемесячный скачок с 2009 года после роста на 48 базисных пунктов.

Европейский центральный банк заявил, что в зоне евро, где доходность немецких бундов была готова к самому большому ежемесячному скачку за последние три года, внимательно следит за ростом ставок.

От Соединенных Штатов до Германии и Австралии расходы по государственным займам в пятницу должны были завершиться на конец февраля с самым большим ежемесячным ростом за последние годы, поскольку ожидания постпандемического взлета инфляции теперь повсюду.

Доходность 10-летних облигаций Австралии и 30-летних облигаций Великобритании пережили самый большой ежемесячный скачок со времен мирового финансового кризиса 2009 года. Доходность долгосрочных бумаг Новой Зеландии почти совершила самый большой месячный скачок с 1994 года.

Для Соединенных Штатов и некоторых европейских рынков прошедшая распродажа облигаций достигла масштаба конца 2016 года, когда избрание Дональда Трампа президентом США в последний раз вызвало так называемые ставки на рефляцию.

Доходность 10-летних облигаций США в этом месяце выросла более чем на 35 базисных пунктов и приблизилась к годовому максимуму более 1.45%, что станет самым крупным ежемесячным скачком с ноября 2016 года.

Доходность 10-летних облигаций Великобритании, поднявшаяся на 45 базисных пунктов в феврале, также должна была стать самым большим ежемесячным скачком с 2016 года. Доходность 30-тилетних британских облигаций совершила самый большой ежемесячный скачок с 2009 года после роста на 48 базисных пунктов.

Европейский центральный банк заявил, что в зоне евро, где доходность немецких бундов была готова к самому большому ежемесячному скачку за последние три года, внимательно следит за ростом ставок.

Где доходность облигаций завершит этот год? Доходность 10-летних облигаций Германий – желтым, США - красным

Реагировать на инфляцию новыми впрыскиваниями вертолетных денег – это все равно, что тушить пожар бензином. Но именно этим сейчас занимаются США и многие другие страны.

Дилемма, перед которой стоит Вашингтон, да и мир в целом, заключается в том, что четыре прошедшие декады безумных займов сделали огромные сегменты мировой финансовой системы уязвимыми к повышению стоимости кредитов. И это еще до пандемических локдаунов. Теперь значительная часть мировой экономики является банкротом.

Так что их либо немедленно санируют, либо они рухнут.

Но покупатели облигаций отвечают на перспективу еще одного года безумных займов и создания валюты бегством к выходу. И, опять же, значительная часть мировой экономики слишком хрупкая, чтобы справиться с повышенными процентными ставками, которые она в результате получает.

Так что вот где мы оказались: Депрессия с большой буквы, если государства возьмут под контроль расходы и займы или зубец процентных ставок, за которым последует Депрессия с большой буквы, если государства продолжат следовать текущему курсу.

Этот день ожидался уже давно, но локдауны изменили его статус с «неизбежного» до «неминуемого». Покупайте золото, после того как оно достигнет дна.

http://dollarcollapse.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба