3 марта 2021 Invest Heroes Пирогов Сергей

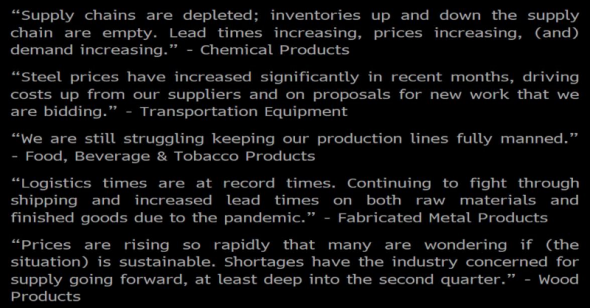

На рынках нынче заварился прямо-таки крутой бульон:

Акции сырья, потребсектора, банки дёшевы. Российский рынок дешевый.

… Но ждет санкций и поэтому не рос, а тут пишут, что санкции будут к чиновникам. Но если так, что это спусковой крючок к росту. Деньги под рост уже давно «на базе»:

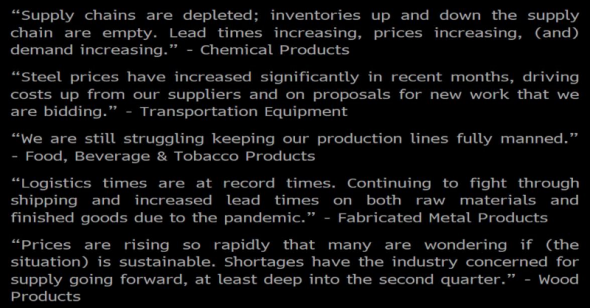

На глобальных рынках росту мешает история с доходностями — инвесторы опасаются, что рост инфляции заставит ФРС рано повышать ставки, и это в том числе скажется и на экономике.

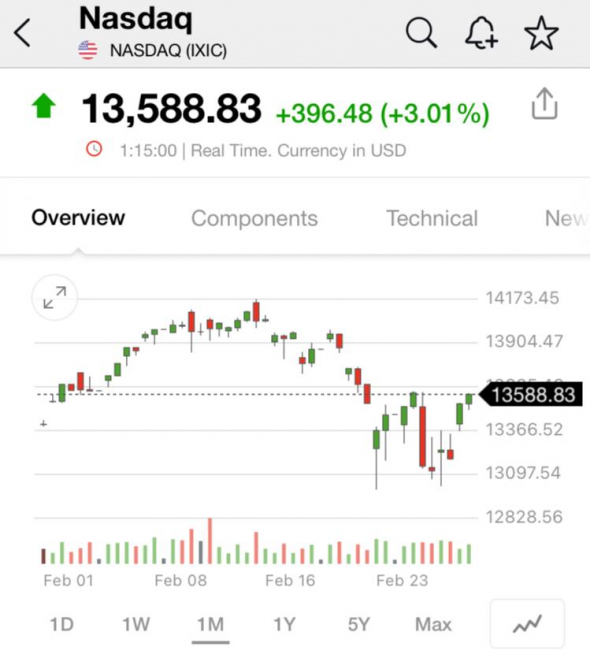

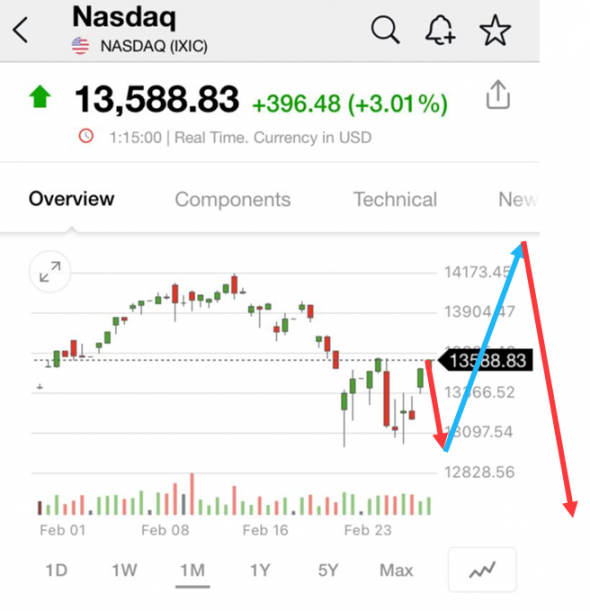

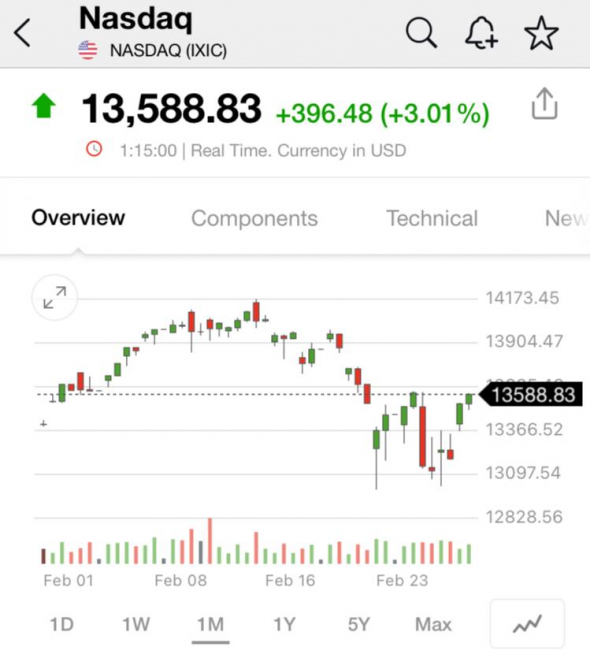

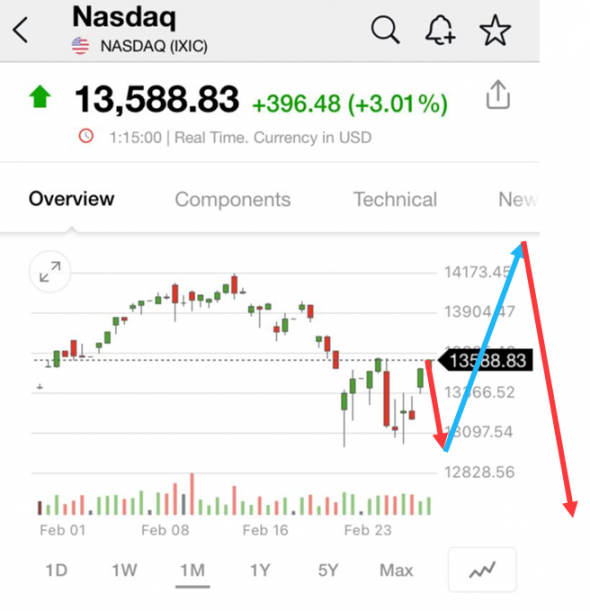

Рост US10Y доходностей заваливает NASDAQ… но нельзя доходностям расти так быстро: это противоречит задачам ФРС по поддержанию стоимости кредитования…

… И поэтому я думаю, что ФРС или перенесет свои покупки на длинный конец кривой, или что-то сманипуирует с регулированием банков, чтобы сбить Treasuries 10-летки с 1,55%-1,6% до 1,3–1,35% (что не отменит тренд, но собьет накал страстей до лета >> макро статистика говорит нам, что экономика уже горячая, и цены растут).

На днях выдадут чеки населению США, и аналитики пишут, что $170 млрд из них пойдет в рынок акций (!) — это порядка недельного оборота бирж в США. Хватит на пару недель роста, а при снижении US10Y до 1,3% даст NASDAQ-ралли!

Сырье и валюты

На фоне событий с Трежериз и индекс доллара сделал вынос вверх, и commodities приуныли. Соответственно:

если ФРС не будет ничего делать со ставками, то это рискует развиться в большой слив commodities и продолжение роста DXY (индекса доллара) до 91.65 и выше;

если волатильность погасят, то все будет с точностью до наоборот (и это мой базовый сценарий) >> нефть $65, серебро $29, золото оформляет отскок к $1800, рубль пробивает 73.5 к доллару, укрепляясь.

Увидим: чтобы ФРС заставить действовать, нужен стресс на рынке. Значит, чтобы все получилось нужно Трежериз упасть до 1.55–1.6% доходности, рынку акций США показать падение на 3–5% с текущих.

Тактика в РФ и Доллар

Тут все понятно: ждем санкций, и чем кончится в США, и после скорее всего вырастем, если санкции будут к чиновникам и рынок США не завалят (т.е. в доходностях Treasuries не прорвет плотину на 1,6%).

Глобально же это значит продолжение роста и обновление максимума на горизонте 2–3 недели и это отлично / рубль в оптимистичном сценарии в марте-апреле дает нам точку с которой я бы лично разменивал рубли на доллары. За чем следить мы знаем — рынок США, санкции.

Если рост продолжится, то Сбербанк, ЛУКОЙЛ, ГАЗПРОМ, Газпромнефть, Татнефть, Новатэк этот рост возглавят. Также оживут Полюс и Полиметалл. Все эти компании недооценены на 10-30%, но санкции и заокеанская коррекция — это 2 сдерживающих фактора, о которых нельзя забывать. Это как 2 замка которые необходимо снять.

Тактика в США

Здесь если мой прогноз с задавливанием падения гособлигаций верен, то будет “ложное ралли” > физики и снижение доходностей сформируют ралли в NASDAQ от 13,000 процентов на 10, но оно окажется неустойчивым и недолгим.

Будет выгодно откупать просадку в “техах”;

Накапливать растущие компании проинфляционных секторов в долгосрочный портфель.

Вывод: вот такой я краткосрочный оптимист :) но чтобы не быть просто говорящей головой, скажу, где я сам сейчас: я шорчу техи, не набираю плечо, даже кэш держу в США, а в РФ много 2-го эшелона, который мало отзывается на США. В США стою в шорте Treasuries также.

Бонды

Доходность вдоль кривой ОФЗ за февраль выросла на 28–62 бп. Хуже всех смотрелась средняя часть: 5–7 летние бумаги выросли в доходности на 56–62 бп, поэтому сейчас они выглядит привлекательными для покупок. Также интересными выглядят и длинные ОФЗ, спреды которых к ключевой ставке находятся на максимумах с 2014 года.

На этой неделе будем смотреть на то, как пройдут аукционы и вероятно купим в портфель Iron Arny классический ОФЗ с фиксированным купоном и линкер.

Акции сырья, потребсектора, банки дёшевы. Российский рынок дешевый.

… Но ждет санкций и поэтому не рос, а тут пишут, что санкции будут к чиновникам. Но если так, что это спусковой крючок к росту. Деньги под рост уже давно «на базе»:

На глобальных рынках росту мешает история с доходностями — инвесторы опасаются, что рост инфляции заставит ФРС рано повышать ставки, и это в том числе скажется и на экономике.

Рост US10Y доходностей заваливает NASDAQ… но нельзя доходностям расти так быстро: это противоречит задачам ФРС по поддержанию стоимости кредитования…

… И поэтому я думаю, что ФРС или перенесет свои покупки на длинный конец кривой, или что-то сманипуирует с регулированием банков, чтобы сбить Treasuries 10-летки с 1,55%-1,6% до 1,3–1,35% (что не отменит тренд, но собьет накал страстей до лета >> макро статистика говорит нам, что экономика уже горячая, и цены растут).

На днях выдадут чеки населению США, и аналитики пишут, что $170 млрд из них пойдет в рынок акций (!) — это порядка недельного оборота бирж в США. Хватит на пару недель роста, а при снижении US10Y до 1,3% даст NASDAQ-ралли!

Сырье и валюты

На фоне событий с Трежериз и индекс доллара сделал вынос вверх, и commodities приуныли. Соответственно:

если ФРС не будет ничего делать со ставками, то это рискует развиться в большой слив commodities и продолжение роста DXY (индекса доллара) до 91.65 и выше;

если волатильность погасят, то все будет с точностью до наоборот (и это мой базовый сценарий) >> нефть $65, серебро $29, золото оформляет отскок к $1800, рубль пробивает 73.5 к доллару, укрепляясь.

Увидим: чтобы ФРС заставить действовать, нужен стресс на рынке. Значит, чтобы все получилось нужно Трежериз упасть до 1.55–1.6% доходности, рынку акций США показать падение на 3–5% с текущих.

Тактика в РФ и Доллар

Тут все понятно: ждем санкций, и чем кончится в США, и после скорее всего вырастем, если санкции будут к чиновникам и рынок США не завалят (т.е. в доходностях Treasuries не прорвет плотину на 1,6%).

Глобально же это значит продолжение роста и обновление максимума на горизонте 2–3 недели и это отлично / рубль в оптимистичном сценарии в марте-апреле дает нам точку с которой я бы лично разменивал рубли на доллары. За чем следить мы знаем — рынок США, санкции.

Если рост продолжится, то Сбербанк, ЛУКОЙЛ, ГАЗПРОМ, Газпромнефть, Татнефть, Новатэк этот рост возглавят. Также оживут Полюс и Полиметалл. Все эти компании недооценены на 10-30%, но санкции и заокеанская коррекция — это 2 сдерживающих фактора, о которых нельзя забывать. Это как 2 замка которые необходимо снять.

Тактика в США

Здесь если мой прогноз с задавливанием падения гособлигаций верен, то будет “ложное ралли” > физики и снижение доходностей сформируют ралли в NASDAQ от 13,000 процентов на 10, но оно окажется неустойчивым и недолгим.

Будет выгодно откупать просадку в “техах”;

Накапливать растущие компании проинфляционных секторов в долгосрочный портфель.

Вывод: вот такой я краткосрочный оптимист :) но чтобы не быть просто говорящей головой, скажу, где я сам сейчас: я шорчу техи, не набираю плечо, даже кэш держу в США, а в РФ много 2-го эшелона, который мало отзывается на США. В США стою в шорте Treasuries также.

Бонды

Доходность вдоль кривой ОФЗ за февраль выросла на 28–62 бп. Хуже всех смотрелась средняя часть: 5–7 летние бумаги выросли в доходности на 56–62 бп, поэтому сейчас они выглядит привлекательными для покупок. Также интересными выглядят и длинные ОФЗ, спреды которых к ключевой ставке находятся на максимумах с 2014 года.

На этой неделе будем смотреть на то, как пройдут аукционы и вероятно купим в портфель Iron Arny классический ОФЗ с фиксированным купоном и линкер.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба