Не многим компаниям энергетического сектора я даю шанс проявить себя на страницах моих статей. Сектор считаю очень скучным и бесперспективным, с определенной долей стойкости и стабильности, но все равно без драйверов увеличения капитализации. Ранее свое предпочтение я отдавал лишь ФСК и Ленэнерго. Однако, в 2020 году уже пристально следил за Юнипро. Какие же причины для этого были?

Причин было несколько и я их выделил в отдельные три базиса, на которых основал свою инвест-идею. Сегодня изучим отчет компании за 2020 год, а также пробежимся по базисам, описанным мною ранее и подведем итог.

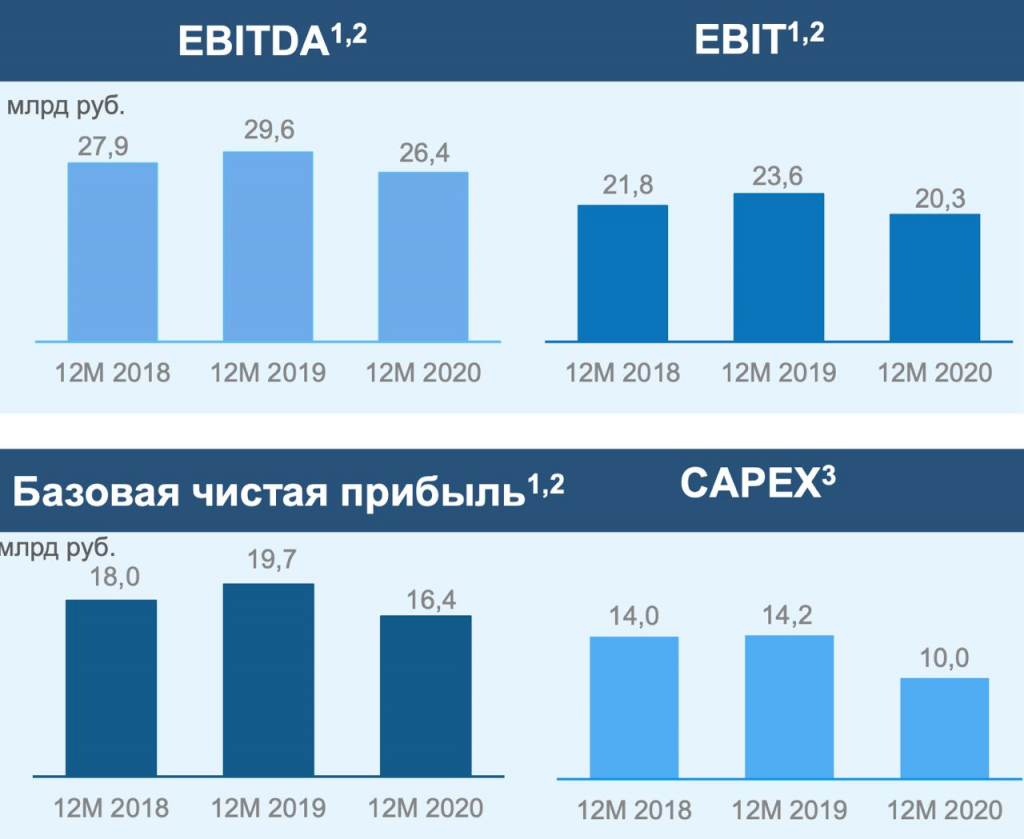

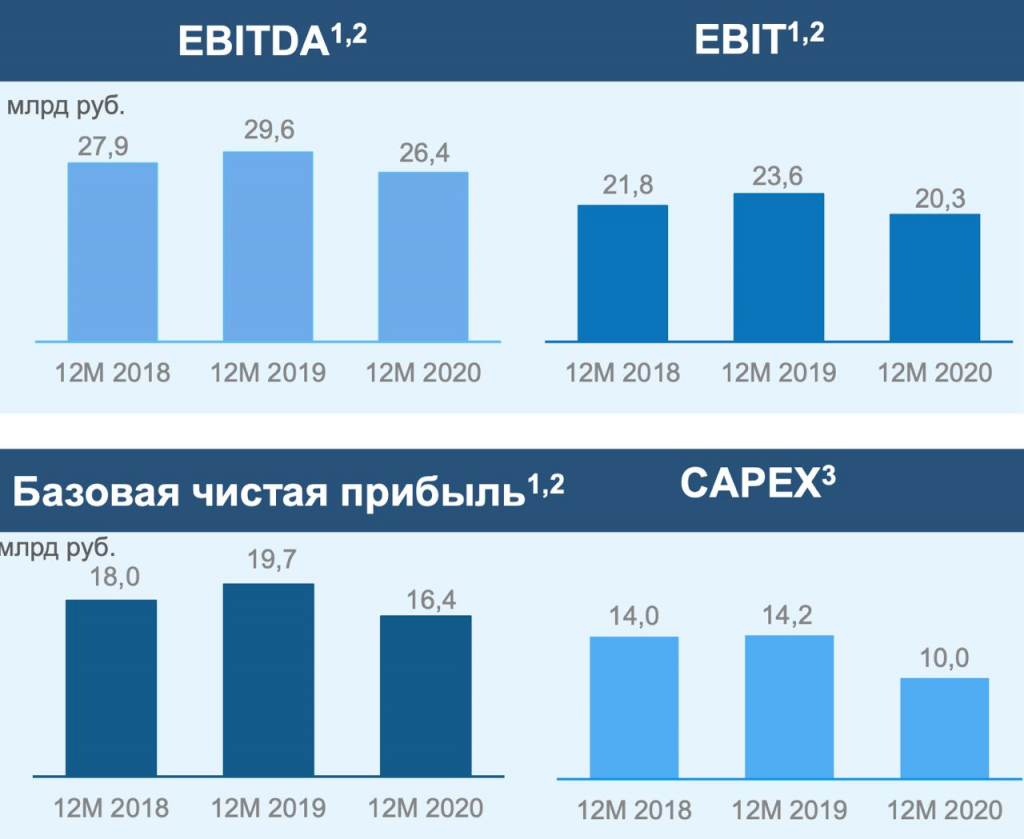

Итак, выручка компании за 2020 год снизилась на 6,3% до 75,3 млрд рублей, в основном за счет снижения продаж электроэнергии в Ханты-Мансийском автономном округе и Красноярском крае. Падение выручки компания связывает с пандемией, высокой водность и связанной с этим высокой загрузкой ГЭС, а также с аномально теплой погодой в первом квартале 2020 года.

Операционные расходы увеличились на 1% к уровню прошлого года, что плохо на фоне сокращения выручки. В добавок сальдо финансовых доходов/расходов сыграло против Юнипро. Рост отрицательных курсовых разниц и падение процентных доходов от размещенных депозитов, вкупе с высокими операционными расходами, привели к падению чистой прибыли на 27% до 13,8 млрд рублей.

Компании явно не хватает драйверов для роста финансовых показателей. Эти самые драйверы можно найти в программах ДПМ, которые заканчиваются для большинства объектов Юнипро, но только начинаются для Березовской ГРЭС.

Итак, мы плавно перешли к базисам, на которых основана моя идея:

1) Запуск 3-го энергоблока Березовской ГРЭС в первом полугодии 2021 года

2) Дополнительные поступления от ДПМ во втором квартале 2021 года

3) Утверждение новой дивидендной политики на 2021-2022 года

После публикации отчета по МСФО за 2020 год, руководство компании заявило об изменениях в дивидендной политики, которые позволят платить 0,32 рубля на акцию. По текущим значениям это соответствует доходности, на минуточку — 10,9%. На такие выплаты акционеры могут рассчитывать, как в этом, так и в следующем году. Поводом для таких выплат должна будет служить программа ДПМ на новый проект, которая уже утверждена и составляет 56 млрд рублей за 3,5 года. И это второй базис.

И наконец, самым важным базисом является запуск в работу 3-го энергоблока в первом полугодии. После череды аварий и неудач, компании все же удалось перевести энергоблок в режим пуско-наладочных испытаний. Это прямо прорыв какой-то. В апреле энергоблок может заработать в штатном режиме.

Пока все идет по плану и поводов для беспокойства у меня нет. Однако, с нашими энергетиками все может пойти не по плану в любой момент, поэтому держу пальцы за Юнипро и удерживаю у себя в портфеле. К слову, удерживаю лишь половину от желаемой позиции. Основную часть решил добирать в районе 2,7 рублей, но боюсь позитивные сдвиги могут не дать мне этого сделать.

Причин было несколько и я их выделил в отдельные три базиса, на которых основал свою инвест-идею. Сегодня изучим отчет компании за 2020 год, а также пробежимся по базисам, описанным мною ранее и подведем итог.

Итак, выручка компании за 2020 год снизилась на 6,3% до 75,3 млрд рублей, в основном за счет снижения продаж электроэнергии в Ханты-Мансийском автономном округе и Красноярском крае. Падение выручки компания связывает с пандемией, высокой водность и связанной с этим высокой загрузкой ГЭС, а также с аномально теплой погодой в первом квартале 2020 года.

Операционные расходы увеличились на 1% к уровню прошлого года, что плохо на фоне сокращения выручки. В добавок сальдо финансовых доходов/расходов сыграло против Юнипро. Рост отрицательных курсовых разниц и падение процентных доходов от размещенных депозитов, вкупе с высокими операционными расходами, привели к падению чистой прибыли на 27% до 13,8 млрд рублей.

Компании явно не хватает драйверов для роста финансовых показателей. Эти самые драйверы можно найти в программах ДПМ, которые заканчиваются для большинства объектов Юнипро, но только начинаются для Березовской ГРЭС.

Итак, мы плавно перешли к базисам, на которых основана моя идея:

1) Запуск 3-го энергоблока Березовской ГРЭС в первом полугодии 2021 года

2) Дополнительные поступления от ДПМ во втором квартале 2021 года

3) Утверждение новой дивидендной политики на 2021-2022 года

После публикации отчета по МСФО за 2020 год, руководство компании заявило об изменениях в дивидендной политики, которые позволят платить 0,32 рубля на акцию. По текущим значениям это соответствует доходности, на минуточку — 10,9%. На такие выплаты акционеры могут рассчитывать, как в этом, так и в следующем году. Поводом для таких выплат должна будет служить программа ДПМ на новый проект, которая уже утверждена и составляет 56 млрд рублей за 3,5 года. И это второй базис.

И наконец, самым важным базисом является запуск в работу 3-го энергоблока в первом полугодии. После череды аварий и неудач, компании все же удалось перевести энергоблок в режим пуско-наладочных испытаний. Это прямо прорыв какой-то. В апреле энергоблок может заработать в штатном режиме.

Пока все идет по плану и поводов для беспокойства у меня нет. Однако, с нашими энергетиками все может пойти не по плану в любой момент, поэтому держу пальцы за Юнипро и удерживаю у себя в портфеле. К слову, удерживаю лишь половину от желаемой позиции. Основную часть решил добирать в районе 2,7 рублей, но боюсь позитивные сдвиги могут не дать мне этого сделать.

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба