24 марта 2021 smart-lab.ru Кашин Сергей

Все, наверняка, слышали о Базельских соглашениях (Basel accords) – сборниках регуляторных рекомендаций в отношении банковского сектора, которыми время от времени разражается расквартированный в этом швейцарском городке Комитет по Банковскому Надзору (BCBS).

Комитет подчиняется собранию глав центробанков своих 28 стран-членов и озадачен выработкой рекомендаций по повышению устойчивости мировой банковской системы. В 2009-10 годах, когда воображение интересующихся проблематикой было захвачено метафорой Мэтта Тэйбби из журнала Rolling Stone, легендарно назвавшего наиболее влиятельный банк планеты ‘..a great vampire squid wrapped around the face of humanity…’, BCBS разработал и принял последнюю на сегодняшний день редакцию настольной книги центробанкера – Basel III – которая должна была сделать излишний risk-taking немного сложнее для распоясавшихся кальмаров.

(Отвлекаясь: легко проследить, как по-настоящему удачная метафора часто имеет истоком поп-культуру; а если это известный хоррор, то шансы изобрести новое определение увеличиваются геометрически).

Именно с Базеля III мы и начнем рассказ об очередном интересном типе активов – RWA-reduction нотах, которые еще называют synthetic risk transfer notes или по-просту CLN (credit-linked notes), которые сегодня выпускают многие крупные обитатели глубокого кредитного океана.

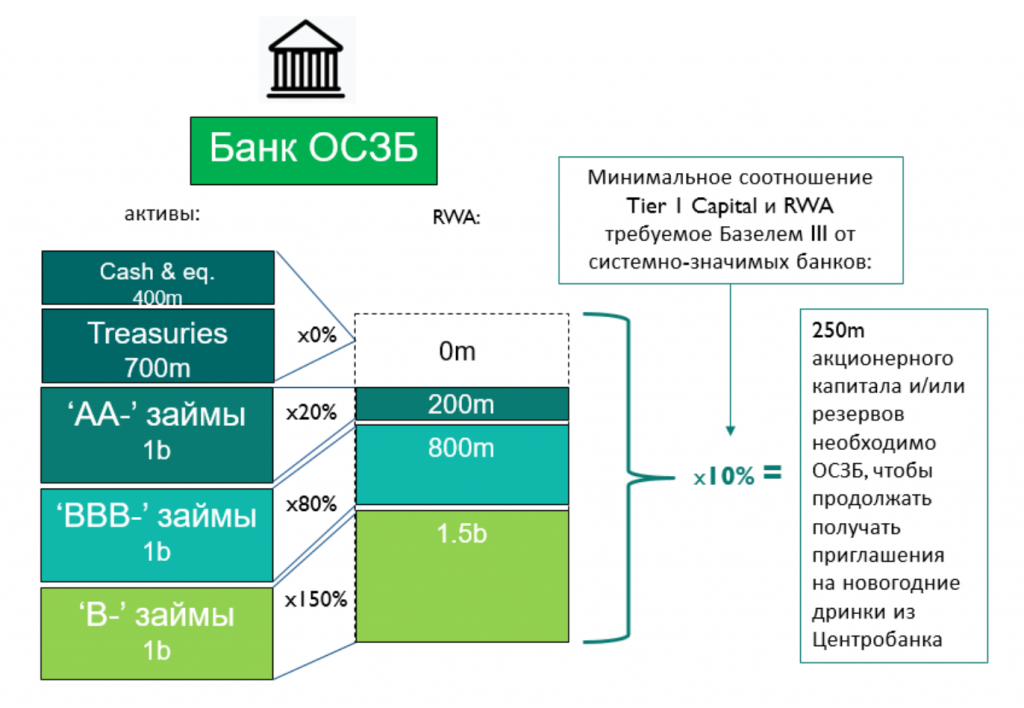

Базель III, если коротко, медленно-медленно вводит новые стандарты прозрачности, надзора и капитализации в практики коммерческих банков стран-членов. Его узловая концепция проста: чем более рискованные активы держит на балансе финансовая организация, тем более крупный буфер из капитала первого уровня (tier 1 capital – акционерный капитал и резервы/нераспределенная прибыль, а также дополнительные t1-инструменты вроде префов и CoCo-облигаций) ей необходим для устойчивости. В качестве промежуточной ступени в расчетах достаточного капитала используется такой показатель, как risk-weighted assets (RWA — активы, взвешенные по риску) – который получают путем подстановки к классам активов на балансе соответствующие их уровню риска мультипликаторы. Разберем все на примере Одного Системно-Значимого Банка (ОСЗБ).

Как видно из картинки выше, ОСЗБ держит на балансе как малорисковые активы в виде наличности и трежерей, так и рисковые займы, которые он выдал своим корпоративным клиентам, другим лендерам или даже частным лицам, всем из которых банком присвоен внутренний кредитный рейтинг. Если наличность и трежери имеют, в соответствие с Базелем, 0%-коэффициент для расчета RWA (безрисковые активы), то в ситуации с ’B-’-обязательствами эффект будет наоборот, экспансивным. Таким образом, в нашем упрощенном примере 4.1-миллиардные активы, взвешенные по риску, будут равны 2.5 миллиардам RWA, а ОСБЗ должен будет поддерживать капитал первого уровня не ниже 10% от этой суммы – либо нести риск суровых последствий.

Представим, что банк активно вел инвестиционный и кредитный бизнес и вплотную подобрался к запретной черте, за которой придется либо срочно докапитализироваться, либо снижать RWA, распродавая рисковый портфель. Но что, если вы не для того его собирали, чтобы теперь продавать? Что, если вы законодательно не можете переуступить некоторые займы? Что, если вы верите в свои инвестиционные позиции, и вам не хочется их фиксировать? Когда-то выбора не было, вернее, он ограничивался тем, от чего именно избавляться, но потом Прометей решил сделать назло богам и подарил человеку structuring.

Представьте, что, помимо проблем с Базелем, в вашем миллиардном портфеле ‘B-‘ займов есть миллионов 30-40 откровенного мусора – к примеру, большая ссуда, выданная чахлому индонезийскому предприятию, которую проморгал кредитный комитет. Вы бы рады от нее избавиться, но: во-первых, кто купит, и с каким дисконтом на доллар, во-вторых, всего 40 миллионов с баланса не решат ваши проблемы с приближающимся потолком RWA.

На выручку приходит CLN: отщипнув от своего миллиардного 'B-' пула c доходностями 6-7% миллионов 200 USD, куда войдут и те слегка червивые яблоки, вы создаете на их основе отдельный кредитный портфель, который передается на баланс офшорного SPV. В соответствие с традиционным сетапом структурных активов, портфель разбивается на три транша:senior, mezzanine and junior, пропорции между которыми зависят от сделки, но в случае с CLN будут примерно 80-19-1; младший первым получает урон в случае дефолтов в портфеле, после его полного уничтожения наступает очередь мезонина, после которого в жернова, если до этого дойдет, пойдет и старший транш; инвесторы в каждый из траншей обычно вознаграждаются фиксированными купонами в соответствие с уровнем принятых на себя рисков. Выделив портфель в отдельную структуру, ОСЗБ займет верхний и нижний уровни, после чего отправится искать инвесторов, которые взяли бы на себя мезонин на фиксированный срок продукта (3-5 лет), делая им предложение, от которого почти нельзя отказаться. Звучать оно будет примерно так:

Мы – знаменитый банк ОСЗБ и очень строго подходим к выдаче займов; несмотря на внутренний 'B-' рейтинг, присвоенный в соответствии со строгими стандартами нашего банка, обязательства в портфеле качественные и более чем привлекательны по ставке купона, который мы готовы предложить;

Мы искренне обожаем эти бумаги и держали бы их у себя всю жизнь, да вот, суровые регуляторные требования;

Банковский кредитный портфель – диверсифицирующий источник доходности, к которому обычному институциональному инвестору иначе почти невозможно получить экспоужер;

Наши и ваши интересы полностью совпадают – мы сохраняем «вертикальный транш» в каждой бумаге после сделки (это значит, что ни один займ нельзя сгрузить в продукт целиком – 5-10% должны остаться у банка в его основном портфеле), и, кроме того, великодушно сами займем маленький младший транш прямо под вами;

Удачи с поиском другого качественного диверсифицированного долларового B- портфеля, который будет платить 12% в год! (10-12% в тех сделках, которые видел в 2019).

Инвестор понимает, что 12% в год – это подходящая ставка для запуска свежей Понци-схемы, но все равно начинает тяжело дышать и чувствует, что надо действовать быстро, иначе возможность уйдет. Но мы, выполнив дыхательную гимнастику, разберем схему подробнее. Скажу сразу, что влюблен в нее, как и каждую красивую, изящную структуру, которая эффективно решает сразу множество задач и проблем, используя простейшую математику и нашу привычку к ментальным шорткатам.

Наш главный вопрос – как и почему банк готов платить инвесторам 10-12%, хотя доходность по самим underlying займам, очевидно, гораздо ниже?

Рисковые займы – это коллективный ужин на празднике мирового экономического роста, где гости не до конца понимают, угощает ли их хозяин харчевни или в конце будет счёт. Бесчисленное множество народу садится за стол, ест-пьет хорошо приготовленные проценты, встает и вновь растворяется в танцующем хороводе, не оставив на столе ни копейки; и вот, старший приятель ОСЗБ жестом зовет вас присоединиться.

Красота структурного продукта в том, что он не просто распределяет возможную стоимость ужина между инвесторами – «ты будешь платить за закуски, а ты – за десерты» – а позволяет выбрать очередность, в которой участники застолья должны будут выворачивать карманы, если появится официант со счетом в руке. Обитая в мезонине, ты не выбираешь конкретный «мезонинный» риск – ты пожарный, который бежит тушить любой пробравшийся через подпол дефолт. Ты, если угодно, звено истребителей из Twilight Imperium – в тебя специально не целятся, но ты принимаешь на себя столько хитов, сколько нужно, лишь бы защитить дредноут – ОСБЗ.

Как было видно на первой схеме, при изменении баланса высокорисковых активов сам механизм калькуляции RWA уже создает мультипликаторный эффект на объем необходимых банку резервов из-за их >1x коэффициента, но структура CLN дополнительно увеличивает эту закономерность. При создании структуры выше, банк не просто передает риски (в этом примере, по 38-миллионным бумагам), а еще и дополнительно де-рискует всю структуру (кроме, конечно, крошечного младшего транша, выступающего в сделке подсластителем). Для 160 миллионов рисковых займов инвестор в мезонин выступает в роли credit enhancer – и вот, они становятся для банка гораздо менее рискованным активом, которому можно обоснованно присвоить более высокий внутренний рейтинг – тот, который снизит RWA-коэффициент процентов до 100%.

Что имеем в итоге – в нашем примере 38М списали outright (*150% = минус 57М RWA), а 160М тем же легким движением дополнительно улучшили до IG-уровня (150% --> 100%, *50% = минус 80М RWA), 57+80=137М новых RWA доступно ОСЗБ для инвестирования или кредитных проектов, или, иначе, *10%=USD 13.7М меньше t1-капитала необходимо иметь ОСЗБ после одной этой сделки. Кроме того, банк запаковал и избавился от 90% риска, связанного с тем гипотетическим индонезийским кредитом, на который у него теперь, по всей форме, есть выписанный мезонинным инвестором CDS. Как Энтони Бурден в The Big Short, ОСЗБ превратил полежавшую рыбу в свежее рыбное рагу. За все это удовольствие банку надо заплатить 38М * 12% = USD ~4.5М в год.

Справедливая это цена или нет – каждый инвестор будет решать самостоятельно, но, как мы видим после анализа, чрезмерно щедрой она больше не выглядит – на ум приходит слово «адекватный». Многие из пяти пунктов вверху, которые банк упомянет при питче, справедливы хотя бы частично – актив и в самом деле обладает диверсифицирующим потенциалом, пускай его настоящий размах нужно будет оценивать, гуляя с лупой по списку ингредиентов; если знаменитый банкОСЗБ в самом деле обладает заслуженной репутацией, то он знаетa thing or two о кредитном бизнесе и оценке рисков – при условии, что кредитный, рейтинговый и структурирующие подразделения действительно независимы друг от друга, а займы изначально не предназначались для продажи на сторону (кажется, во многих юрисдикциях после кризиса это запрещено законодательно). Но вот про совпадение интересов и искреннюю любовь к этим бумаги – лапша.

Пускай 10%-ный «вертикальный транш» и остается у банка, это хорошо в целом, но не для конкретного продукта: ОСЗБ не кладет новых денег в структуру; make no mistake, парни идут на выход. Про то, что не будь Базеля, бумаги остались бы с банком – возможно это так для многих или даже большинства займов в портфеле – но у банка есть все инсентивы, возможности и даже моральные права сгрузить туда и несколько вонючих рыбных хвостов – и, честно говоря, why shouldn’t they?

Решение брать или не брать в итоге будет зависеть от нескольких ключевых факторов:

Прозрачность портфеля (иногда хотят продать втемную за чуть больший купон);

Мнение насчет должников в нем и том, как они будут себя чувствовать на горизонте продукта;

DD в отношении степени независимости внутренних функций в банке (кредитный vs structuring) и изначального предназначения займов;

Критерии добавления новых бумаг в продукт до его экспирации, после погашения коротких бумаг в портфеле;

Дополнительные опции – чаще всего есть колл со стороны банка;

Трек-рекорд этих продуктов в ОСЗБ и в индустрии в целом, и мнение о том, как изменится ситуация в случае рецессии.

До сих пор трек-рекорд по индустрии от крупных игроков практически безупречен – но CLN этого типа существуют недавно и еще бывали в штормах и… суровых условиях луны LV-223.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба