Пролог

Осенью прошлого года команда Invest Heroes дала свое видение о том, можно ли заработать на IPO. Спустя несколько месяцев мы решили взглянуть на феномен IPO более детально и понять: можно ли считать ускорение или замедление спроса инвесторов на публичное размещение акций в качестве опережающего индикатора ликвидности на рынке?

В 2020 году мир увидел настоящий бум IPO

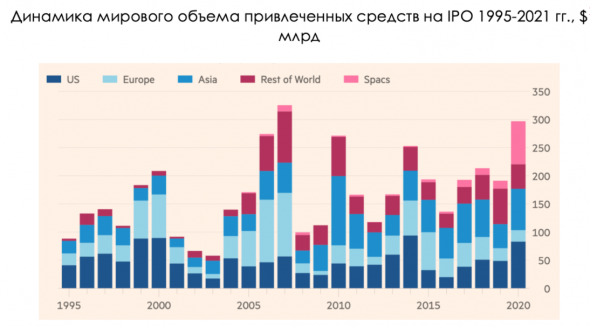

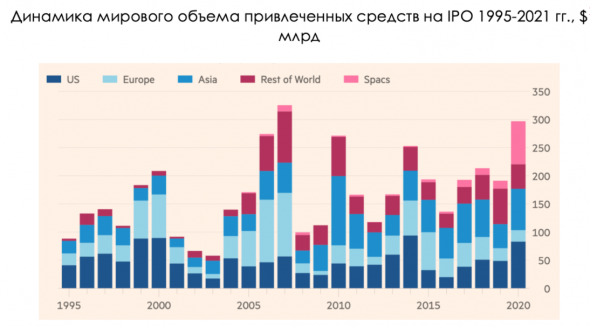

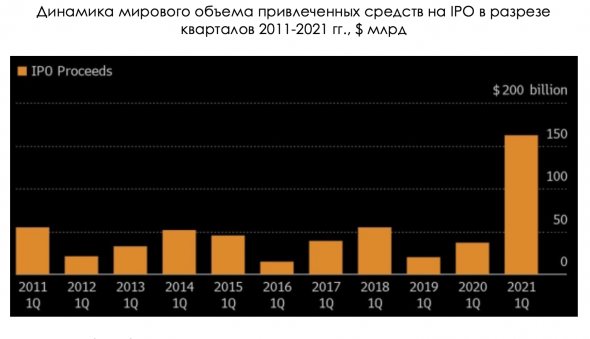

По данным Refinitive, IPO активность инвесторов циклична. Цикло роста инвестиций после 2008 года сократился практически в 1,5 раза с 6 лет до 3-4 лет ввиду еще свежих воспоминаний о мировой рецессии 2008 года, вызванной кризисом ипотечного кредитования в США. По итогам 2020 года мировой объем привлеченных средств на IPO приблизился к максимуму 2007 года, что стало беспрецедентным событием в условиях неопределенности относительно будущего восстановления экономической активности.

На графике видно, что основной рост объема привлеченных средств через классическое IPO приходился на США и Азию, тогда как в Европе спрос на IPO снизился. Низкая стоимость денег и высокий уровень ликвидности в экономике подстегнули спрос на «быстрые» деньги практически в конце очередного витка роста цикла.

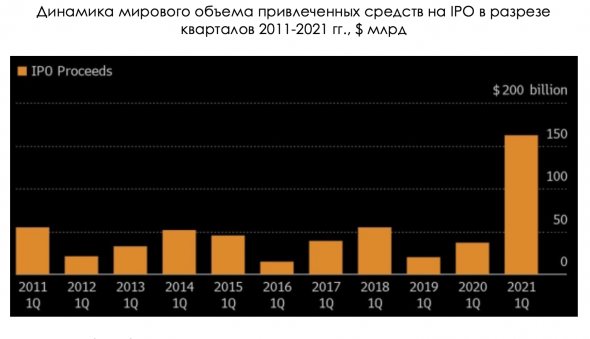

Мировая IPO эйфория продолжилась и в начале 2021 года, когда за первые 2 месяца 2021 года было привлечено средств, как за весь 2016 год. Однако это индикаторы, которые показывают прошлое, как если бы мы смотрели в зеркало заднего вида автомобиля и ориентировались по нему.

Интерес инвесторов к IPO будет снижаться

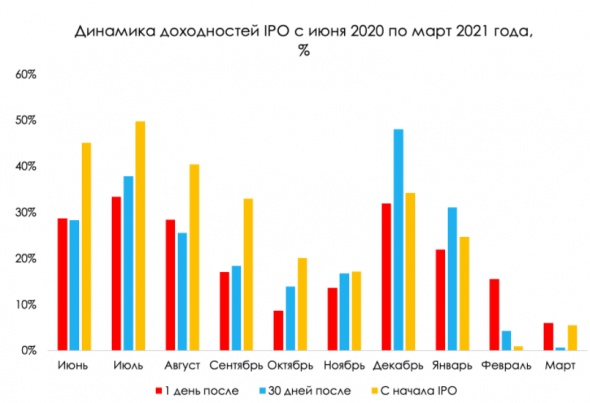

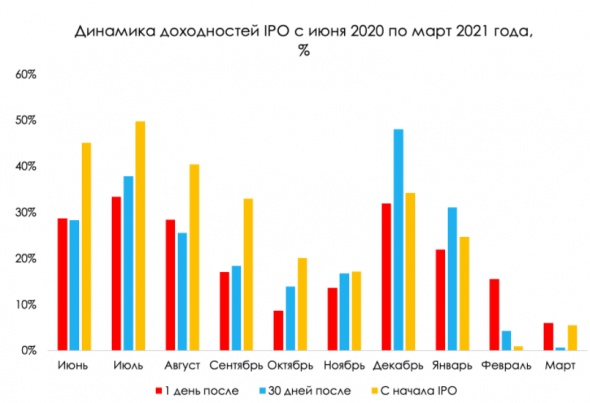

В качестве опережающего индикатора мы решили взять динамику акций компаний, которые вышли на IPO c февраля 2021 года, и сравнить динамику всех вышедших IPO с июня 2020 года по март 2021 года.

Мы видим, что средние доходности IPO на горизонте 1 дня, 30 дней, а также с начала листинга демонстрируют схожую нисходящую динамику. С июня по ноябрь 2020 года доходность инвесторов на выделенных промежутках времени снижалась и достигла локального минимума в ноябре. Всплеск IPO доходности в декабре был во многом обязан предновогодним ралли в ценных бумагах, а также положительной реакцией инвесторов на новый стимулирующий пакет. Затем мы видим, что средние доходности инвесторов начали резко падать и достигли нового локального минимума в марте. Это означает, что больше людей стали получать убытки от IPO. В свою очередь, это может указывать на конец цикла роста инвестиций в IPO и уход ликвидности с фондового рынка. Например, в первый день торгов на фондовом рынке компания Deliveroo потеряла в стоимости более 30%.

Постепенную потерю интереса инвесторов к IPO из-за все более частых убытков также показывает ETF на IPO от инвестиционной компании Renaissance Capital (тикер: IPOUSA). С 15 февраля до 29 марта 2021 года индекс IPO снизилcя на 25%. Стоит отметить, что подобной перегретости сектора не наблюдалось ни на одном цикле IPO финансирования. Из-за перегретости рынка IPO многие компании просто откладывают момент выхода на биржу до более благоприятной рыночной конъюнктуры. Например, 31 марта 2021 года стало известно, что холдинг Kultura перенес IPO на неопределенный срок.

Пик объема привлеченных средств под IPO совпал с пиком доли компаний, которые в момент запуска торговли акциями показывали только убытки. Подобная ситуация наблюдалась в период пузыря доткомов и разворотов цикла IPO, например в 2015 году. При оценке подобных предприятий инвесторы ожидают блистательных результатов в будущем, однако с приходом квартальных отчетов рушится как оптимизм, так и стоимость компаний. С учетом значительной перегретости рассматриваемого сектора и несовпадения ожиданий инвесторов с финансовыми результатами корпораций мы можем также наблюдать уменьшение средней доходности инвестиций в IPO с начала листинга бумаг. Это только ускорит отток инвестиций из IPO среды.

Завершение цикла IPO финансирования совпадает со снижением годовой доходности фондового рынка. Ожидаемый отток ликвидности из сектора IPO может повлечь за собой снижение доходности рынка ценных бумаг в будущем.

Вывод

IPO активность инвесторов циклична. Виток роста и снижения инвестиций продолжается в среднем 3-4 года. За последний год мир увидел не только небывалый всплеск интереса людей к «быстрым деньгам», но и максимальный приток вложений в IPO. Снижение средней доходности инвестиций в IPO на горизонте 1 дня, 30 дней и с начала IPO свидетельствует о том, что все большее количество людей терпят убытки. Это может ознаменовать конец цикла роста инвестиций в IPO и уход ликвидности с фондового рынка.

2020 год приучил инвесторов к «быстрым деньгам», а IPO только усилило этот эффект. Подобные доходности от IPO в будущем могут и не повториться, так как это не волшебный инструмент извлечения денег с рынка. Мы считаем, что сейчас участие в IPO крайне опасно для розничных инвесторов.

Осенью прошлого года команда Invest Heroes дала свое видение о том, можно ли заработать на IPO. Спустя несколько месяцев мы решили взглянуть на феномен IPO более детально и понять: можно ли считать ускорение или замедление спроса инвесторов на публичное размещение акций в качестве опережающего индикатора ликвидности на рынке?

В 2020 году мир увидел настоящий бум IPO

По данным Refinitive, IPO активность инвесторов циклична. Цикло роста инвестиций после 2008 года сократился практически в 1,5 раза с 6 лет до 3-4 лет ввиду еще свежих воспоминаний о мировой рецессии 2008 года, вызванной кризисом ипотечного кредитования в США. По итогам 2020 года мировой объем привлеченных средств на IPO приблизился к максимуму 2007 года, что стало беспрецедентным событием в условиях неопределенности относительно будущего восстановления экономической активности.

На графике видно, что основной рост объема привлеченных средств через классическое IPO приходился на США и Азию, тогда как в Европе спрос на IPO снизился. Низкая стоимость денег и высокий уровень ликвидности в экономике подстегнули спрос на «быстрые» деньги практически в конце очередного витка роста цикла.

Мировая IPO эйфория продолжилась и в начале 2021 года, когда за первые 2 месяца 2021 года было привлечено средств, как за весь 2016 год. Однако это индикаторы, которые показывают прошлое, как если бы мы смотрели в зеркало заднего вида автомобиля и ориентировались по нему.

Интерес инвесторов к IPO будет снижаться

В качестве опережающего индикатора мы решили взять динамику акций компаний, которые вышли на IPO c февраля 2021 года, и сравнить динамику всех вышедших IPO с июня 2020 года по март 2021 года.

Мы видим, что средние доходности IPO на горизонте 1 дня, 30 дней, а также с начала листинга демонстрируют схожую нисходящую динамику. С июня по ноябрь 2020 года доходность инвесторов на выделенных промежутках времени снижалась и достигла локального минимума в ноябре. Всплеск IPO доходности в декабре был во многом обязан предновогодним ралли в ценных бумагах, а также положительной реакцией инвесторов на новый стимулирующий пакет. Затем мы видим, что средние доходности инвесторов начали резко падать и достигли нового локального минимума в марте. Это означает, что больше людей стали получать убытки от IPO. В свою очередь, это может указывать на конец цикла роста инвестиций в IPO и уход ликвидности с фондового рынка. Например, в первый день торгов на фондовом рынке компания Deliveroo потеряла в стоимости более 30%.

Постепенную потерю интереса инвесторов к IPO из-за все более частых убытков также показывает ETF на IPO от инвестиционной компании Renaissance Capital (тикер: IPOUSA). С 15 февраля до 29 марта 2021 года индекс IPO снизилcя на 25%. Стоит отметить, что подобной перегретости сектора не наблюдалось ни на одном цикле IPO финансирования. Из-за перегретости рынка IPO многие компании просто откладывают момент выхода на биржу до более благоприятной рыночной конъюнктуры. Например, 31 марта 2021 года стало известно, что холдинг Kultura перенес IPO на неопределенный срок.

Пик объема привлеченных средств под IPO совпал с пиком доли компаний, которые в момент запуска торговли акциями показывали только убытки. Подобная ситуация наблюдалась в период пузыря доткомов и разворотов цикла IPO, например в 2015 году. При оценке подобных предприятий инвесторы ожидают блистательных результатов в будущем, однако с приходом квартальных отчетов рушится как оптимизм, так и стоимость компаний. С учетом значительной перегретости рассматриваемого сектора и несовпадения ожиданий инвесторов с финансовыми результатами корпораций мы можем также наблюдать уменьшение средней доходности инвестиций в IPO с начала листинга бумаг. Это только ускорит отток инвестиций из IPO среды.

Завершение цикла IPO финансирования совпадает со снижением годовой доходности фондового рынка. Ожидаемый отток ликвидности из сектора IPO может повлечь за собой снижение доходности рынка ценных бумаг в будущем.

Вывод

IPO активность инвесторов циклична. Виток роста и снижения инвестиций продолжается в среднем 3-4 года. За последний год мир увидел не только небывалый всплеск интереса людей к «быстрым деньгам», но и максимальный приток вложений в IPO. Снижение средней доходности инвестиций в IPO на горизонте 1 дня, 30 дней и с начала IPO свидетельствует о том, что все большее количество людей терпят убытки. Это может ознаменовать конец цикла роста инвестиций в IPO и уход ликвидности с фондового рынка.

2020 год приучил инвесторов к «быстрым деньгам», а IPO только усилило этот эффект. Подобные доходности от IPO в будущем могут и не повториться, так как это не волшебный инструмент извлечения денег с рынка. Мы считаем, что сейчас участие в IPO крайне опасно для розничных инвесторов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба