Пролог

Совсем недавно команда Инвест Героев давала свое видение относительно того, может ли динамика IPO быть опережающим индикатором ликвидности и будущего движения фондового рынка. Мы заметили, что инвесторы все чаще стали терять деньги на инвестициях в IPO, и это может послужить оттоком ликвидности с фондового рынка, а как следствие, привести к его снижению. Наиболее ярким примером недавнего размещения на бирже стала компания Coinbase, акции которой с начала торгов снизились уже на 18%. На этот раз мы решили разобраться, стоит ли брать на вооружение ускорение или замедление объема продаж инсайдерами акций компаний в качестве опережающего сигнала для розничных инвесторов?

Кто такие инсайдеры и почему важно за ними следить?

Инсайдеры — это обобщенное понятие людей, имеющих первостепенный доступ к непубличной информации, связанной с эмитентом ценных бумаг. Инсайдерами могут выступать топ-менеджеры компаний, члены совета директоров, председатели совета директоров, а также инвесторы, доля владения ценными бумаги которых превышает 10%. Такие люди имеют более ранний доступ к ценной финансовой информации, чем другой круг людей.

Например, если корпорация оперирует в сегменте продажи электронных устройств и сталкивается с резким снижением спроса в основном регионе сбыта, то в течение нескольких дней эти данные будут доступны топ-менеджерам, тогда как обычным инвесторам эта информация будет доступна только по итогам квартального отчета. В данном случае инсайдерской информацией будет замедление спроса на готовую продукцию, что приведет к неудовлетворительным финансовым результатам фирмы. Это неумолимо приведет к переоценке справедливой стоимости бумаг компании. Вы, как топ-менеджер компании, это понимаете и потихоньку начинаете избавляться от части акций по текущим привлекательным уровням. Это может быть сигналом остальному инвестиционному миру, что что-то идет сейчас не так. В рамках одной компании инсайдеры могут обыграть рынок, однако справедлива ли экстраполяция подобного знания на весь рынок в целом?

В прошлом не наблюдалась явная корреляция между продажами инсайдеров и движениями индекса широкого рынка

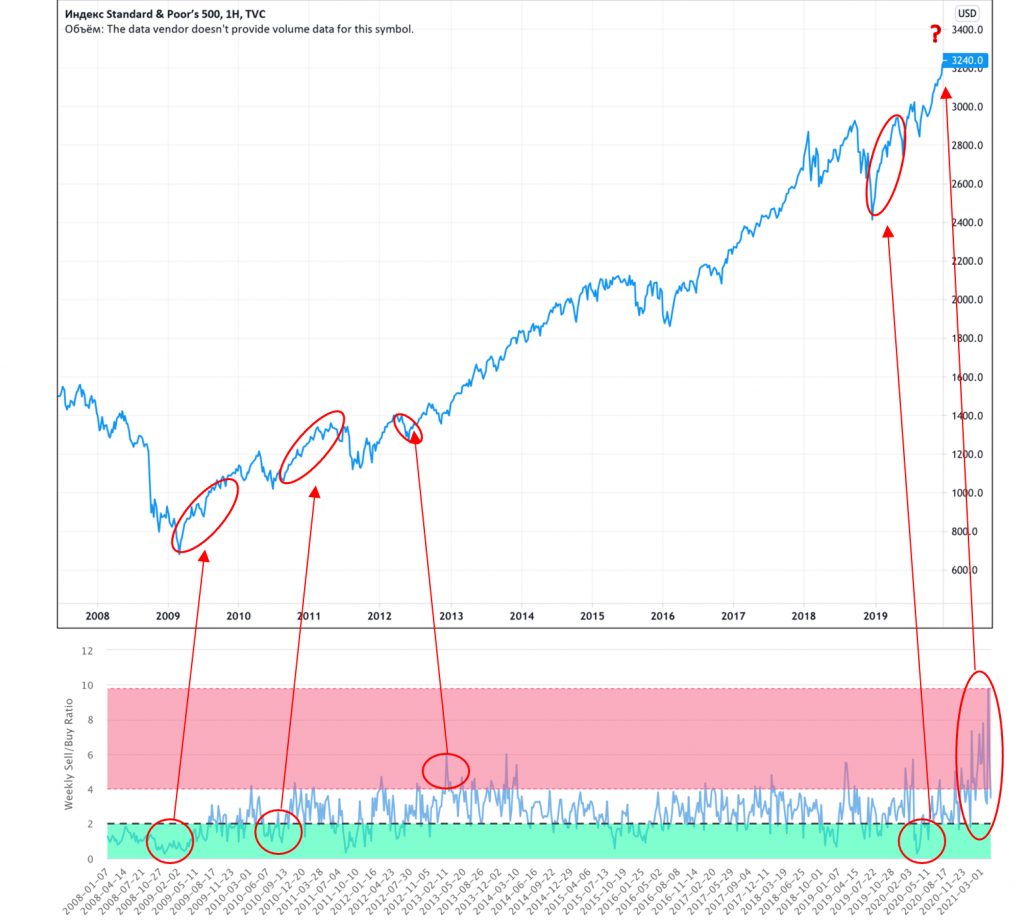

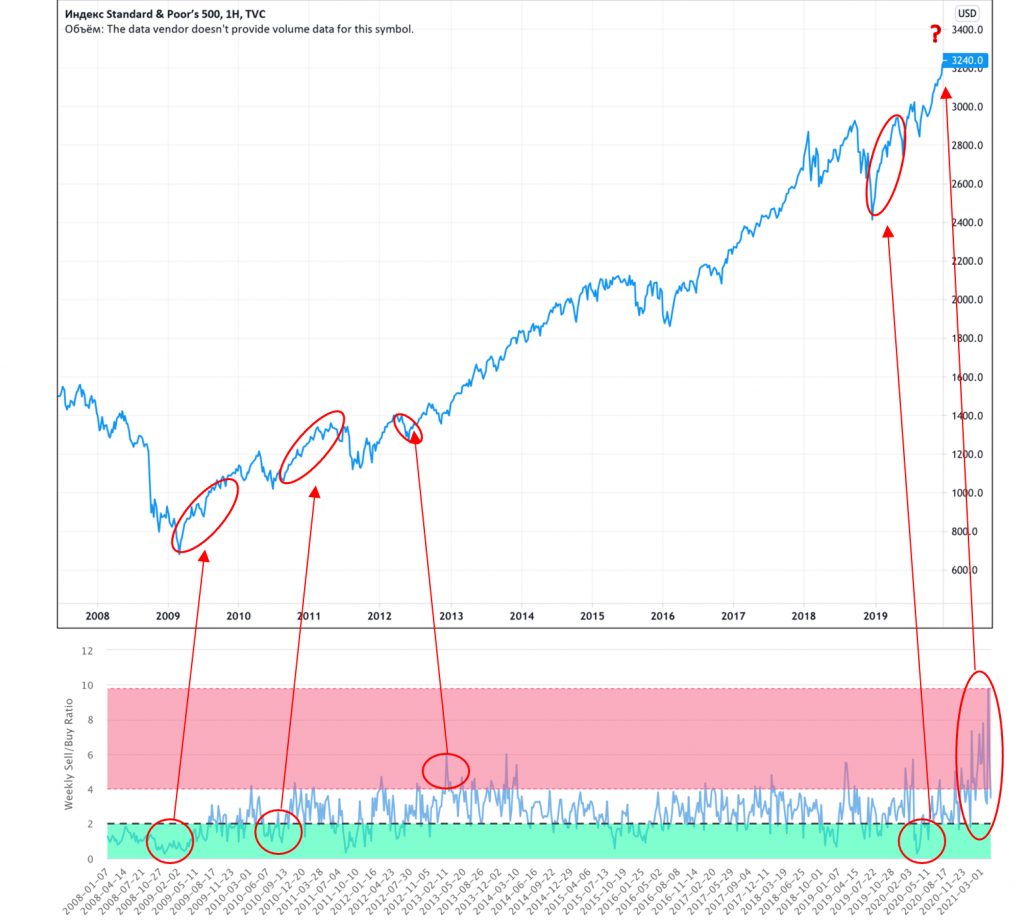

По данным аналитического сервиса Whalewisdome, отношение объема недельных продаж инсайдерами к недельным покупкам стабильно превышает 1 и находится в так называемой буферной зоне (зона между бычьей зоной и медвежьей зоной). Стоит уточнить, что инсайдеры являются нетто-продавцами, так как часто реализуют право на конвертацию своих опционов в акции, а затем дальнейшую их продажу на открытом рынке.

Явный переход показателя из нейтральной зоны в зеленую или красную зону на практике лишь несколько раз показывал свою эффективность. На диаграмме видно, что аномально высокая доля покупок менеджерами (нахождение соотношения продаж к покупкам инсайдеров в зеленой зоне) сигнализировало о дальнейшем восстановлении рынка после значительной просадки. Однако сейчас ситуация складывается несколько другая.

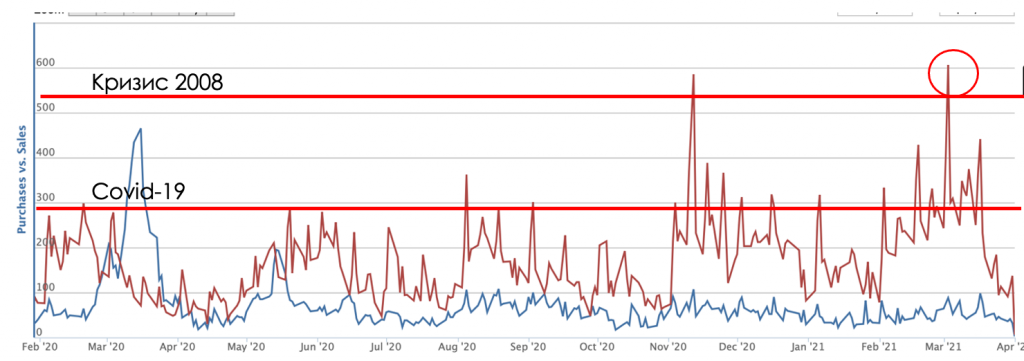

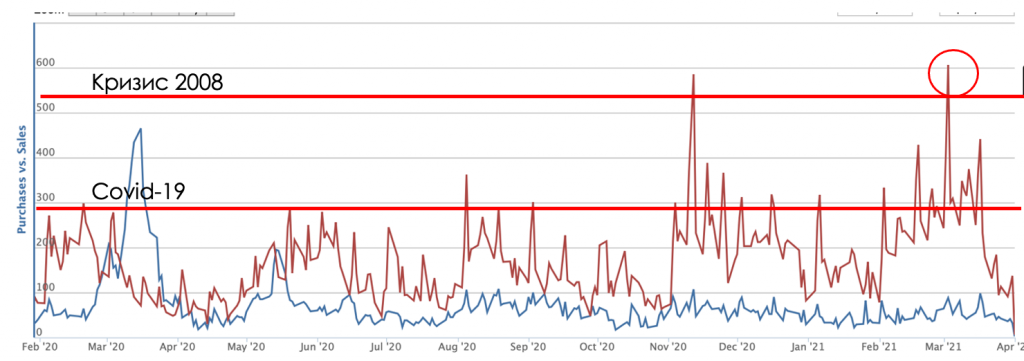

С 2020 года нетто-продажи акций компаний инсайдерами превышают покупки ценных бумаг практически в 4-5 раз, что является абсолютным максимумом за последние 12 лет. Более того, по данным Open Insider, дневные объемы продаж инсайдерами превзошли даже пик коронакризиса и кризиса 2008 года, однако пока мы не увидели значительной коррекции.

Практически во всех отраслях экономики инсайдеры нарастили продажи

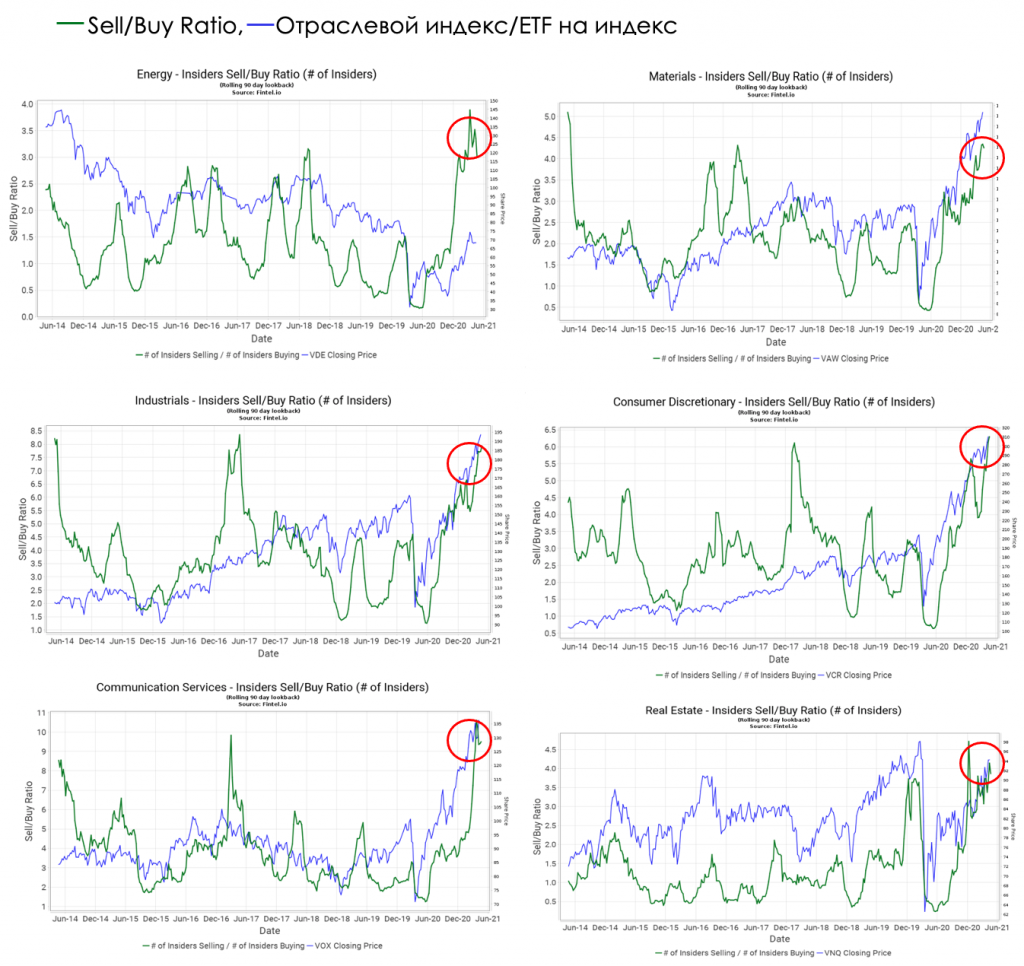

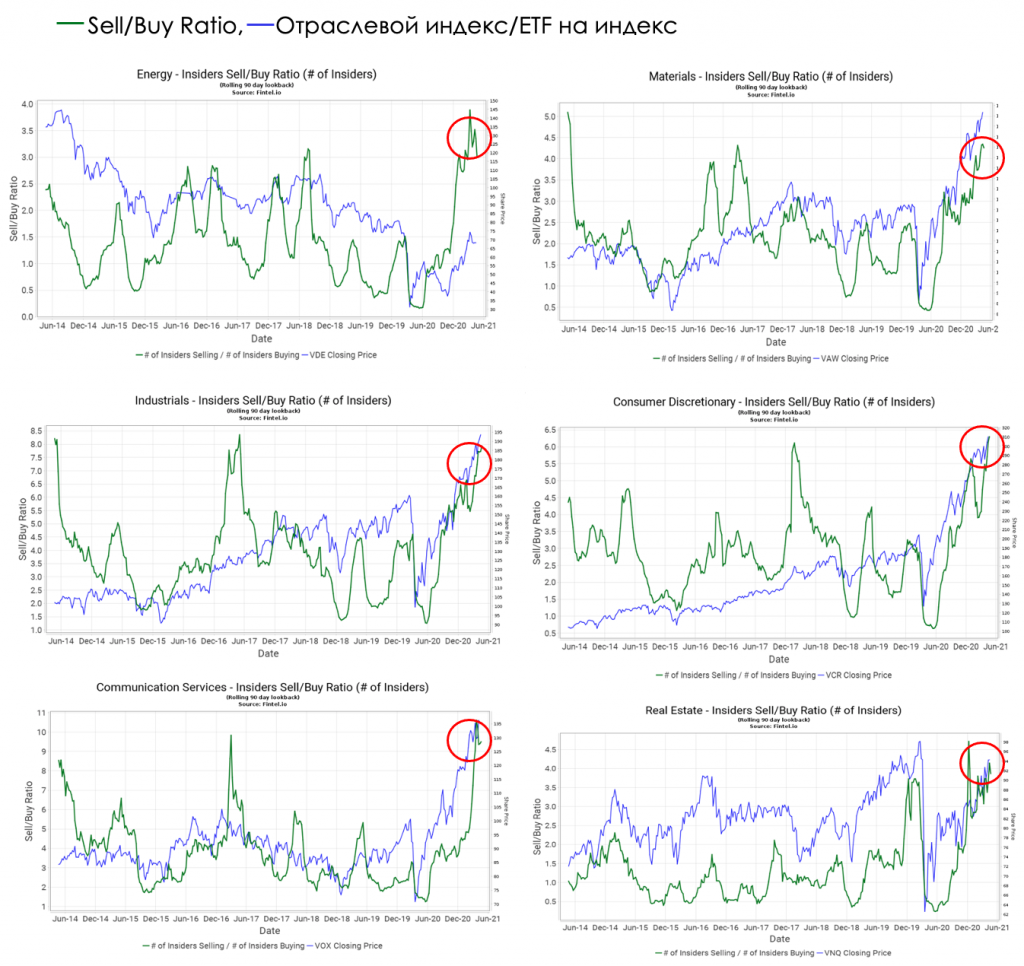

Согласно данным аналитического портала Fintel, инсайдеры нарастили продажи акций до семилетнего максимума практически во всех отраслях: от энергетики до здравоохранения. В разрезе отраслей прослеживается динамика ранней продажи перед последующей коррекцией или стагнацией отрасли в целом. Например, на рынке жилой недвижимости пик продаж пришелся на декабрь 2019 года, тогда как обвал рынка мы увидели в марте прошлого года.

С одной стороны, симметричность картины, возможно, свидетельствует о том, что инсайдеры уверены не в отсутствии перспектив отраслей, а в потенциальном нащупывании потолка восстановительного ралли 2020 года. Это может указывать на предполагаемую коррекцию в динамике ценных бумаг в ближайшем будущем. Однако, с другой стороны, в условиях низких процентных ставок и безграничного количественного смягчения рынок увидел наплыв дешевых денег, что подстегнуло его безудержный рост и просто пришло время фиксировать прибыль. С обеих сторон это является существенным ранним сигналом рынку, что в ближайшем будущем мы, возможно, сможем увидеть некоторую коррекцию.

Вывод

В начале 2021 года инсайдеры начали активно продавать акции своих компаний независимо от отрасли. Более того, за последние 2 месяца соотношение числа недельных продаж и покупок инсайдерами держится в диапазоне 4-5x (продажи превышают покупки акций в 4-5 раз). Это стало самым продолжительным периодом за последние 10 лет. Мы считаем, что игнорировать такой аномальный факт в ближайшей перспективе не стоит, и инвесторам следует более внимательно относиться к сигналам снижения рынка в целях сохранения своего капитала. Каждый инвестор должен принимать решение в рамках своего риск-менеджмента. Таким образом, мы выяснили, что не только снижение доходности IPO, но и аномально высокий уровень продаж инсайдерами могут быть сигналами к возможному развороту рынка. Мы рекомендуем уменьшить объем кредитного плеча, а также долю вложений в акции роста в пользу циклических или защитных активов.

Совсем недавно команда Инвест Героев давала свое видение относительно того, может ли динамика IPO быть опережающим индикатором ликвидности и будущего движения фондового рынка. Мы заметили, что инвесторы все чаще стали терять деньги на инвестициях в IPO, и это может послужить оттоком ликвидности с фондового рынка, а как следствие, привести к его снижению. Наиболее ярким примером недавнего размещения на бирже стала компания Coinbase, акции которой с начала торгов снизились уже на 18%. На этот раз мы решили разобраться, стоит ли брать на вооружение ускорение или замедление объема продаж инсайдерами акций компаний в качестве опережающего сигнала для розничных инвесторов?

Кто такие инсайдеры и почему важно за ними следить?

Инсайдеры — это обобщенное понятие людей, имеющих первостепенный доступ к непубличной информации, связанной с эмитентом ценных бумаг. Инсайдерами могут выступать топ-менеджеры компаний, члены совета директоров, председатели совета директоров, а также инвесторы, доля владения ценными бумаги которых превышает 10%. Такие люди имеют более ранний доступ к ценной финансовой информации, чем другой круг людей.

Например, если корпорация оперирует в сегменте продажи электронных устройств и сталкивается с резким снижением спроса в основном регионе сбыта, то в течение нескольких дней эти данные будут доступны топ-менеджерам, тогда как обычным инвесторам эта информация будет доступна только по итогам квартального отчета. В данном случае инсайдерской информацией будет замедление спроса на готовую продукцию, что приведет к неудовлетворительным финансовым результатам фирмы. Это неумолимо приведет к переоценке справедливой стоимости бумаг компании. Вы, как топ-менеджер компании, это понимаете и потихоньку начинаете избавляться от части акций по текущим привлекательным уровням. Это может быть сигналом остальному инвестиционному миру, что что-то идет сейчас не так. В рамках одной компании инсайдеры могут обыграть рынок, однако справедлива ли экстраполяция подобного знания на весь рынок в целом?

В прошлом не наблюдалась явная корреляция между продажами инсайдеров и движениями индекса широкого рынка

По данным аналитического сервиса Whalewisdome, отношение объема недельных продаж инсайдерами к недельным покупкам стабильно превышает 1 и находится в так называемой буферной зоне (зона между бычьей зоной и медвежьей зоной). Стоит уточнить, что инсайдеры являются нетто-продавцами, так как часто реализуют право на конвертацию своих опционов в акции, а затем дальнейшую их продажу на открытом рынке.

Явный переход показателя из нейтральной зоны в зеленую или красную зону на практике лишь несколько раз показывал свою эффективность. На диаграмме видно, что аномально высокая доля покупок менеджерами (нахождение соотношения продаж к покупкам инсайдеров в зеленой зоне) сигнализировало о дальнейшем восстановлении рынка после значительной просадки. Однако сейчас ситуация складывается несколько другая.

С 2020 года нетто-продажи акций компаний инсайдерами превышают покупки ценных бумаг практически в 4-5 раз, что является абсолютным максимумом за последние 12 лет. Более того, по данным Open Insider, дневные объемы продаж инсайдерами превзошли даже пик коронакризиса и кризиса 2008 года, однако пока мы не увидели значительной коррекции.

Практически во всех отраслях экономики инсайдеры нарастили продажи

Согласно данным аналитического портала Fintel, инсайдеры нарастили продажи акций до семилетнего максимума практически во всех отраслях: от энергетики до здравоохранения. В разрезе отраслей прослеживается динамика ранней продажи перед последующей коррекцией или стагнацией отрасли в целом. Например, на рынке жилой недвижимости пик продаж пришелся на декабрь 2019 года, тогда как обвал рынка мы увидели в марте прошлого года.

С одной стороны, симметричность картины, возможно, свидетельствует о том, что инсайдеры уверены не в отсутствии перспектив отраслей, а в потенциальном нащупывании потолка восстановительного ралли 2020 года. Это может указывать на предполагаемую коррекцию в динамике ценных бумаг в ближайшем будущем. Однако, с другой стороны, в условиях низких процентных ставок и безграничного количественного смягчения рынок увидел наплыв дешевых денег, что подстегнуло его безудержный рост и просто пришло время фиксировать прибыль. С обеих сторон это является существенным ранним сигналом рынку, что в ближайшем будущем мы, возможно, сможем увидеть некоторую коррекцию.

Вывод

В начале 2021 года инсайдеры начали активно продавать акции своих компаний независимо от отрасли. Более того, за последние 2 месяца соотношение числа недельных продаж и покупок инсайдерами держится в диапазоне 4-5x (продажи превышают покупки акций в 4-5 раз). Это стало самым продолжительным периодом за последние 10 лет. Мы считаем, что игнорировать такой аномальный факт в ближайшей перспективе не стоит, и инвесторам следует более внимательно относиться к сигналам снижения рынка в целях сохранения своего капитала. Каждый инвестор должен принимать решение в рамках своего риск-менеджмента. Таким образом, мы выяснили, что не только снижение доходности IPO, но и аномально высокий уровень продаж инсайдерами могут быть сигналами к возможному развороту рынка. Мы рекомендуем уменьшить объем кредитного плеча, а также долю вложений в акции роста в пользу циклических или защитных активов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба