Что ж, как я и предполагал в предыдущей статье, золото вновь не смогло достичь отметки в 2000 долларов.

Но у драгоценного металла, скорее всего, появится еще один шанс при достижении уровня в $1850 (что довольно комично с точки зрения покупателей, которые потратили полгода на попытки пробиться к $2000, пока само золото последовательно падало к минимумам ниже $1700, потом росло к $1900, а на той неделе вновь опустилось ниже $1800).

Сейчас техническая картина намекает на возврат к отметке $1850. Порядок действий вы знаете: смыть, повторить.

Забавно то, что «медведи» и многие аналитики Уолл-стрит изо дня в день ищут все новые оправдания распродажи актива, который считается наилучшим инструментом хеджирования инфляции (которая в последнее время достигла угрожающих значений).

В последнем акте этого спектакля рынки, по-видимому, полностью потеряли доверие к золоту после того, как СМИ раструбили о готовящемся обсуждении сворачивания QE и возможности преждевременного повышения ставки как о чрезмерно «ястребином» изменении вектора Федеральной резервной системы.

Проясним два момента.

Во-первых, ФРС не собирается повышать ставку уже завтра. Так называемый "точечный график" предполагает, что до конца 2023 года нас ждет два раунда ужесточения, а это целых 30 месяцев.

Во-вторых, центральный банк все еще ждет макростатистики, которая позволит начать сокращать программу выкупа активов в размере 120 миллиардов долларов ежемесячно, которая была призвана защитить рынок капитала и экономику от последствий пандемии COVID-19. Фактически, председатель ФРС Джером Пауэлл приложил немало усилий в рамках своей пресс-конференции, чтобы подчеркнуть, что сворачивания QE (одного упоминания которого хватает, чтобы бросить людей в дрожь) НЕ произойдет до тех пор, пока ФРС не увидит адекватных сигналов. Пауэлл также заверил, что ФРС заблаговременно сообщит инвесторам и трейдерам о намерении свернуть программу, чтобы избежать чрезмерно острой реакции рынка.

«Мы стремимся к тому, чтобы этот процесс был упорядоченным, методичным и прозрачным»,— сказал глава ФРС в среду.

«Мы сделаем все возможное, чтобы избежать рыночной реакции, но в конечном итоге, когда макроэкономические показатели достигнут наших целевых уровней, мы начнем постепенно сворачивать программу. Мы будем урезать объемы выкупаемых активов только когда почувствуем, что экономика достигла значительного прогресса».

Однако ведущие и гости программ CNBC, а также других ведущих финансовых шоу, преподнесли все так, будто повышение ставок и сворачивание QE намечены чуть ли не на следующий квартал. Но стоит помнить, что почти каждый гость этих шоу имеет открытые позиции и продвигает определенную повестку, в отличие от таких аналитиков, как я, которые в целях сохранения объективности и беспристрастности не торгуют рассматриваемыми активами. Меня нельзя назвать «фанатом» золота, но я сторонник разумного и объективного подхода.

Для меня слова Пауэлла были четки и понятны, и сознательные действия вразрез политике ФРС можно назвать безответственными и даже глупыми (если закрыть глаза на тот факт, что раздутая шумиха, запустившая распродажу в эту среду, была очень прибыльной для медведей и их клиентов). Итак, спектакль, в котором золоту отведена роль «злодея», продолжается.

Что делает распродажу этой недели абсурдной, так это то, что она произошла на фоне первого роста числа заявок на пособия по безработице (после семи недель падения показателя подряд). Этот отчет вновь поставил под сомнение устойчивость восстановления рынка труда. Если золото действительно является инструментом защиты от финансовых и политических кризисов, то неоднозначная динамика рынка труда определенно является фактором в поддержку драгоценного металла. Вместо этого мы стали свидетелями почти 5-процентного падения (на 87 долларов); в определенный момент среды недельные потери золота превысили 120 долларов.

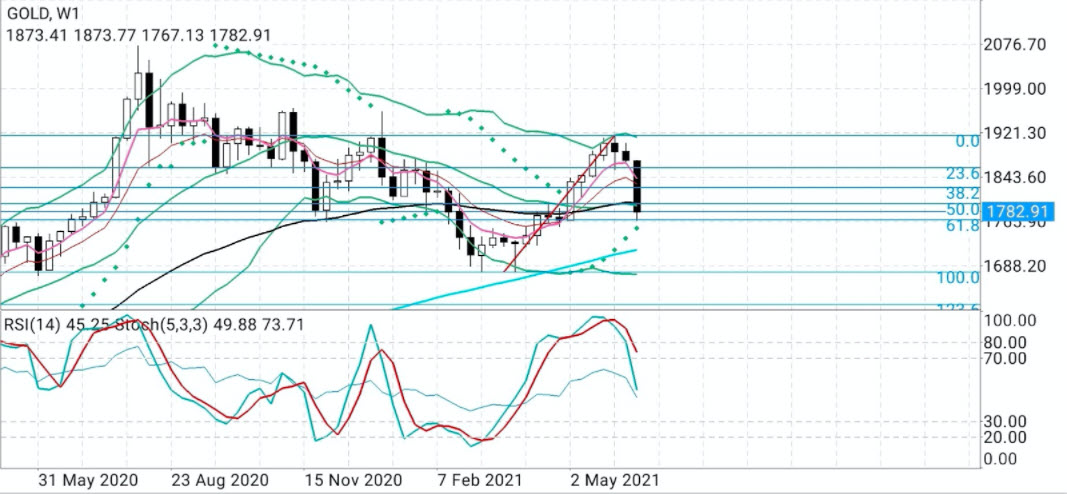

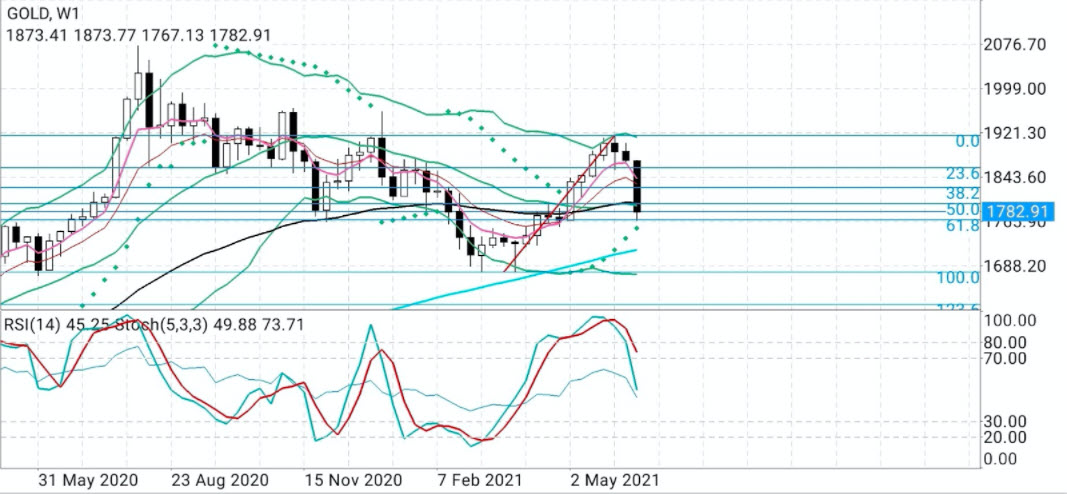

Но хватит разговоров об интерпретации слов ФРС и опасений в отношении судьбы золота. Давайте посмотрим на техническую картину.

Учитывая, что к рынку возвращается некоторое здравомыслие, прогноз от Investing.com предполагает, что ближайшие максимумы будут установлены вблизи отметки $1850.

Что касается спотовых цен (на которые ориентируются трейдеры и менеджеры хедж-фондов), то анализ дневного таймфрейма предполагает «активную продажу», однако отскок вполне реален.

Согласно модели Фибоначчи, спотовые цены могут сначала вернуться к 1811 долларам, затем к 1825 и, наконец, 1847 долларам.

Классический анализ предполагает последовательный рост к $1810, $1847 и, наконец, $1869. Как можно заметить, разброс в оценке локальных пиков весьма серьезный (22 доллара)

Главный аналитик индийской S.K. Dixit Charting Сунил Кумар Диксит в своем обзоре для Investing.com отметил следующее:

«Значение стохастического индикатора в 13/16 для дневного таймфрейма указывает на достижение диапазона перепроданности, и отскок от минимумов очень вероятен, учитывая тот факт, что металл смог удержаться над отметкой $1770».

С другой стороны, фаза слабости может продолжиться, если спотовая цена упадет ниже $1770, чем откроет путь к «медвежьим» таргетам в диапазоне $1735–1753.

Диксит добавляет:

«На недельном графике стохастический индикатор находится на уровне 49/73, что указывает на ограниченный потенциал возможного отскока и возможность формирования новой “медвежьей” волны в случае, если цены встретят жесткое сопротивление в районе $1868. Учитывая ущерб, нанесенный золоту в последние 24 часа, крайне важно увидеть поведение цены после достижения зоны сопротивления в $1868».

Но у драгоценного металла, скорее всего, появится еще один шанс при достижении уровня в $1850 (что довольно комично с точки зрения покупателей, которые потратили полгода на попытки пробиться к $2000, пока само золото последовательно падало к минимумам ниже $1700, потом росло к $1900, а на той неделе вновь опустилось ниже $1800).

Сейчас техническая картина намекает на возврат к отметке $1850. Порядок действий вы знаете: смыть, повторить.

Забавно то, что «медведи» и многие аналитики Уолл-стрит изо дня в день ищут все новые оправдания распродажи актива, который считается наилучшим инструментом хеджирования инфляции (которая в последнее время достигла угрожающих значений).

В последнем акте этого спектакля рынки, по-видимому, полностью потеряли доверие к золоту после того, как СМИ раструбили о готовящемся обсуждении сворачивания QE и возможности преждевременного повышения ставки как о чрезмерно «ястребином» изменении вектора Федеральной резервной системы.

Проясним два момента.

Во-первых, ФРС не собирается повышать ставку уже завтра. Так называемый "точечный график" предполагает, что до конца 2023 года нас ждет два раунда ужесточения, а это целых 30 месяцев.

Во-вторых, центральный банк все еще ждет макростатистики, которая позволит начать сокращать программу выкупа активов в размере 120 миллиардов долларов ежемесячно, которая была призвана защитить рынок капитала и экономику от последствий пандемии COVID-19. Фактически, председатель ФРС Джером Пауэлл приложил немало усилий в рамках своей пресс-конференции, чтобы подчеркнуть, что сворачивания QE (одного упоминания которого хватает, чтобы бросить людей в дрожь) НЕ произойдет до тех пор, пока ФРС не увидит адекватных сигналов. Пауэлл также заверил, что ФРС заблаговременно сообщит инвесторам и трейдерам о намерении свернуть программу, чтобы избежать чрезмерно острой реакции рынка.

«Мы стремимся к тому, чтобы этот процесс был упорядоченным, методичным и прозрачным»,— сказал глава ФРС в среду.

«Мы сделаем все возможное, чтобы избежать рыночной реакции, но в конечном итоге, когда макроэкономические показатели достигнут наших целевых уровней, мы начнем постепенно сворачивать программу. Мы будем урезать объемы выкупаемых активов только когда почувствуем, что экономика достигла значительного прогресса».

Однако ведущие и гости программ CNBC, а также других ведущих финансовых шоу, преподнесли все так, будто повышение ставок и сворачивание QE намечены чуть ли не на следующий квартал. Но стоит помнить, что почти каждый гость этих шоу имеет открытые позиции и продвигает определенную повестку, в отличие от таких аналитиков, как я, которые в целях сохранения объективности и беспристрастности не торгуют рассматриваемыми активами. Меня нельзя назвать «фанатом» золота, но я сторонник разумного и объективного подхода.

Для меня слова Пауэлла были четки и понятны, и сознательные действия вразрез политике ФРС можно назвать безответственными и даже глупыми (если закрыть глаза на тот факт, что раздутая шумиха, запустившая распродажу в эту среду, была очень прибыльной для медведей и их клиентов). Итак, спектакль, в котором золоту отведена роль «злодея», продолжается.

Что делает распродажу этой недели абсурдной, так это то, что она произошла на фоне первого роста числа заявок на пособия по безработице (после семи недель падения показателя подряд). Этот отчет вновь поставил под сомнение устойчивость восстановления рынка труда. Если золото действительно является инструментом защиты от финансовых и политических кризисов, то неоднозначная динамика рынка труда определенно является фактором в поддержку драгоценного металла. Вместо этого мы стали свидетелями почти 5-процентного падения (на 87 долларов); в определенный момент среды недельные потери золота превысили 120 долларов.

Но хватит разговоров об интерпретации слов ФРС и опасений в отношении судьбы золота. Давайте посмотрим на техническую картину.

Учитывая, что к рынку возвращается некоторое здравомыслие, прогноз от Investing.com предполагает, что ближайшие максимумы будут установлены вблизи отметки $1850.

Что касается спотовых цен (на которые ориентируются трейдеры и менеджеры хедж-фондов), то анализ дневного таймфрейма предполагает «активную продажу», однако отскок вполне реален.

Согласно модели Фибоначчи, спотовые цены могут сначала вернуться к 1811 долларам, затем к 1825 и, наконец, 1847 долларам.

Классический анализ предполагает последовательный рост к $1810, $1847 и, наконец, $1869. Как можно заметить, разброс в оценке локальных пиков весьма серьезный (22 доллара)

Главный аналитик индийской S.K. Dixit Charting Сунил Кумар Диксит в своем обзоре для Investing.com отметил следующее:

«Значение стохастического индикатора в 13/16 для дневного таймфрейма указывает на достижение диапазона перепроданности, и отскок от минимумов очень вероятен, учитывая тот факт, что металл смог удержаться над отметкой $1770».

С другой стороны, фаза слабости может продолжиться, если спотовая цена упадет ниже $1770, чем откроет путь к «медвежьим» таргетам в диапазоне $1735–1753.

Диксит добавляет:

«На недельном графике стохастический индикатор находится на уровне 49/73, что указывает на ограниченный потенциал возможного отскока и возможность формирования новой “медвежьей” волны в случае, если цены встретят жесткое сопротивление в районе $1868. Учитывая ущерб, нанесенный золоту в последние 24 часа, крайне важно увидеть поведение цены после достижения зоны сопротивления в $1868».

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба