Последние дни цена на нефть резко изменялась: 5 июля цена Brent выросла с 76 до 78 долл./барр., а к 8 июля упала до 72 долл./барр. Высокая волатильность на рынке нефти связана с переносом переговоров по сделке ОПЕК+ 5 июля на неопределенный срок из-за разногласий между ОАЭ и другими участниками.

В этой статье мы разберем:

в чем заключаются разногласия участников ОПЕК;

чем грозит перенос заседания;

что сейчас делать с акциями нефтегазовых компаний.

В ОПЕК+ возникли разногласия по поводу квот ОАЭ

Изначально заседание ОПЕК+ было запланировано на 1 июля 2021 года. Планировалось увеличить добычу на 0,4 мбд в месяц с августа по декабрь, что дает увеличение на 2 мбд до конца года. На саммите обсуждалось также продление сделки с апреля 2022 года до конца 2022 года.

Во время предварительных консультаций ОПЕК+ достигла соглашения по росту добычи в этом году, как было запланировано — на 0,4 мбд с августа по декабрь. Но ОАЭ заявили, что не поддержат продление сделки с 30 апреля 2022 года до конца 2022 года, если им не позволят увеличить базовый уровень добычи, от которого отсчитываются квоты, с 3,2 до 3,8 мбд. Это привело к конфликту с другими участниками.

При этом Арабские Эмираты согласны с наращиванием добычи в этом году и предлагают рассмотреть вопрос о продлении сделки в 2022 году отдельно. А Саудовская Аравия настаивает на том, чтобы два этих решения были приняты одновременно.

Откладывание заседания ОПЕК+ создает волатильность в ценах на нефть

Без продления соглашения ОПЕК+ вернется к действующим условиям сделки, согласно которым, добыча нефти в августе не увеличится. С другой стороны, разногласия внутри ОПЕК+ и отсутствие новых договоренностей увеличивают риски развала сделки, что негативно влияет на цены на нефть.

Отсутствие решения об увеличении квот невыгодно для всех сторон. США как потребителю невыгодны высокие цены на нефть (которые разгоняют инфляцию), и они будут настаивать на росте добычи. На этой неделе США уже провели ряд консультаций с представителями Саудовской Аравии и ОАЭ. Все страны ОПЕК+ как производители недополучают выручку от экспорта нефти, пока их мощности простаивают. Кроме того, при длительном дефиците нефти независимые поставщики могут забрать часть доли рынка ОПЕК.

Пока ОПЕК+ не примет какое-либо решение, на рынке нефти будет сохраняться высокая волатильность.

На данный момент аналитики считают, что распад сделки и ценовая война по аналогии с весной 2020 года — маловероятный сценарий. Развал сделки принес бы ущерб всем странам ОПЕК+, поэтому им выгоднее сохранить текущие уровни добычи или прийти к какому-либо компромиссу. Аналитики Sberbank CIB ожидают, что ОПЕК+ возобновит переговоры в конце июля или в августе, чтобы повысить добычу в сентябре. Эксперты Фридом Финанс считают, что компромисс может заключаться в том, что ОПЕК+ сначала примет решение об увеличении добычи, а позднее — о сроках пролонгации договора.

Вероятно, в итоге страны ОПЕК+ придут к компромиссному решению с учетом их собственных интересов в умеренном росте добычи и давления со стороны США. Это сбалансирует цену ближе к ожидаемым нами и другими аналитиками уровням около $70/баррель.

Иранская сделка повысит предложение на 1,5 мбд

С апреля продолжаются переговоры о ядерной сделке с Ираном. Если сделка состоится, Иран сможет поставить на рынок на 1,5 мбд больше нефти. Ранее планировалось завершить переговоры к июлю.

К 20 июня был достигнут значительный прогресс в переговорах, и участники взяли перерыв на обсуждение. В данный момент перерыв затягивается, и, по данным постпреда РФ, завершить переговоры до 15 июля не удастся. Но многие принципиальные договоренности уже были достигнуты, было согласовано снятие более тысячи экономических санкций, и ожидается, что сделка состоится.

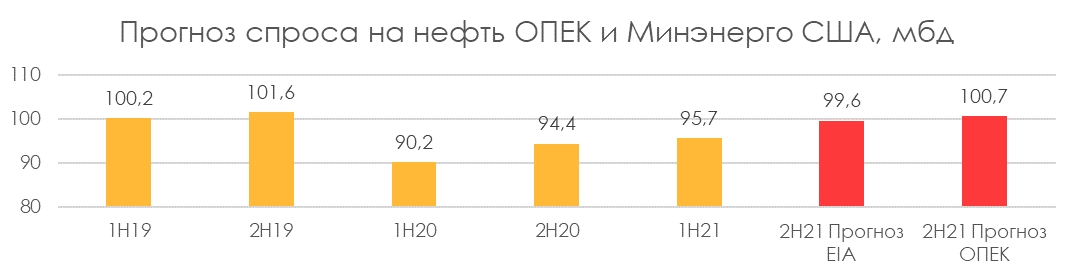

Спрос продолжает расти, и дефицит на рынке сохраняется

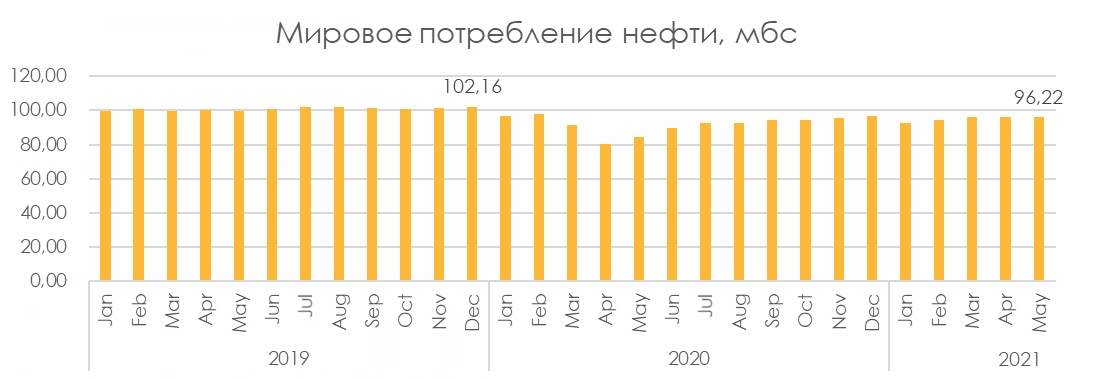

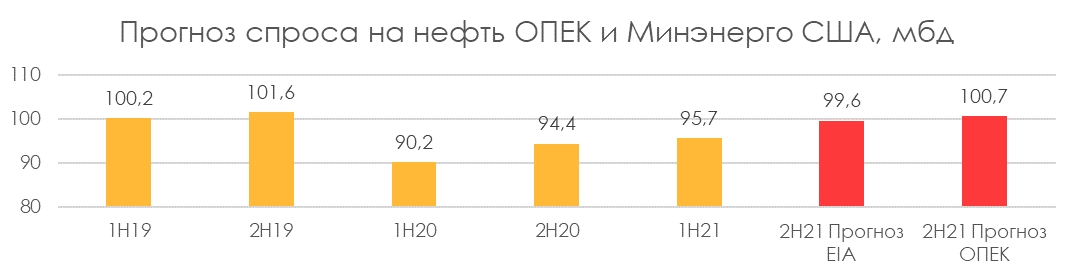

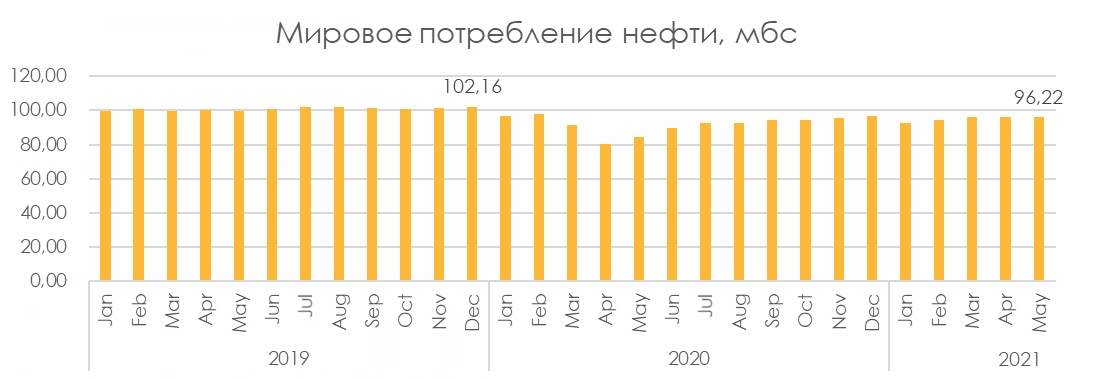

В долгосрочной перспективе цены на нефть будут зависеть от темпов восстановления спроса. Распространение более заразного штамма коронавируса Delta может замедлить восстановление глобального спроса на авиатопливо в пределах 1 мбд, но мы не ожидаем негативного эффекта на остальные компоненты спроса.

В целом к концу года рост спроса составит 2-3 мбд. С учетом текущего дефицита на рынке нефти примерно в 2,3 мбд без дополнительного увеличения предложения к концу года дефицит составит 4-5 мбд. В случае завершения переговоров по иранской сделке дефицит сократится до 3-4 мбд.

Апсайды нефтегазовых компаний могут снизиться

Краткосрочно котировки нефти будут зависеть от решения ОПЕК+. Если участники смогут прийти к компромиссу и будут повышать добычу умеренными темпами, это снизит неопределенность на рынке. Но если объемы добычи будут повышены выше ожидаемого уровня (более, чем на 1 мбд), или сделка развалится, это негативно скажется на котировках нефти и нефтедобывающих компаний.

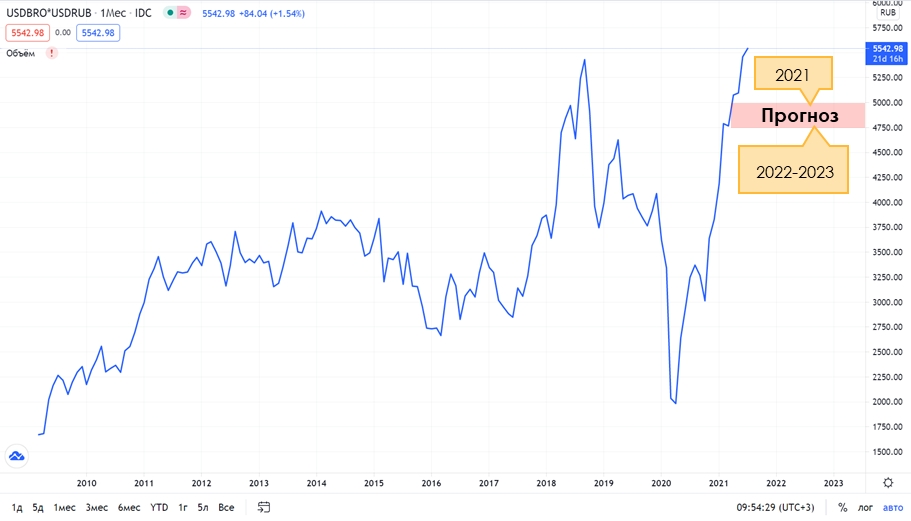

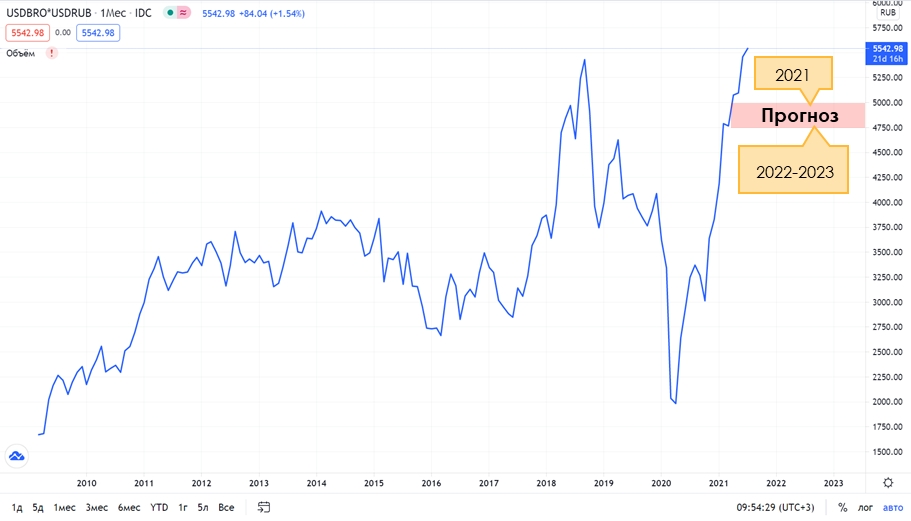

На данный момент цены на рублевую нефть находятся на рекордно высоком уровне за последние 10 лет — около 5 600 руб./барр. В оценках нефтегазовых компаний заложены несколько более низкие цены: на 2021 год — около 5 000 руб./барр, на 2022-2023 гг. — 4 700 руб./барр.

До принятия решения по добыче ОПЕК+ волатильность на рынке будет высокой, и мы не считаем, что в это время стоит приобретать акции нефтедобывающих компаний. На новостях о сделке ОПЕК+ или иранской сделке цены на нефть могут скорректироваться, апсайды нефтяных компаний, соответственно, снизятся. Считаем, что сейчас надо держать в портфеле нефтегазовые компании только с большим запасом прочности по апсайду.

В этой статье мы разберем:

в чем заключаются разногласия участников ОПЕК;

чем грозит перенос заседания;

что сейчас делать с акциями нефтегазовых компаний.

В ОПЕК+ возникли разногласия по поводу квот ОАЭ

Изначально заседание ОПЕК+ было запланировано на 1 июля 2021 года. Планировалось увеличить добычу на 0,4 мбд в месяц с августа по декабрь, что дает увеличение на 2 мбд до конца года. На саммите обсуждалось также продление сделки с апреля 2022 года до конца 2022 года.

Во время предварительных консультаций ОПЕК+ достигла соглашения по росту добычи в этом году, как было запланировано — на 0,4 мбд с августа по декабрь. Но ОАЭ заявили, что не поддержат продление сделки с 30 апреля 2022 года до конца 2022 года, если им не позволят увеличить базовый уровень добычи, от которого отсчитываются квоты, с 3,2 до 3,8 мбд. Это привело к конфликту с другими участниками.

При этом Арабские Эмираты согласны с наращиванием добычи в этом году и предлагают рассмотреть вопрос о продлении сделки в 2022 году отдельно. А Саудовская Аравия настаивает на том, чтобы два этих решения были приняты одновременно.

Откладывание заседания ОПЕК+ создает волатильность в ценах на нефть

Без продления соглашения ОПЕК+ вернется к действующим условиям сделки, согласно которым, добыча нефти в августе не увеличится. С другой стороны, разногласия внутри ОПЕК+ и отсутствие новых договоренностей увеличивают риски развала сделки, что негативно влияет на цены на нефть.

Отсутствие решения об увеличении квот невыгодно для всех сторон. США как потребителю невыгодны высокие цены на нефть (которые разгоняют инфляцию), и они будут настаивать на росте добычи. На этой неделе США уже провели ряд консультаций с представителями Саудовской Аравии и ОАЭ. Все страны ОПЕК+ как производители недополучают выручку от экспорта нефти, пока их мощности простаивают. Кроме того, при длительном дефиците нефти независимые поставщики могут забрать часть доли рынка ОПЕК.

Пока ОПЕК+ не примет какое-либо решение, на рынке нефти будет сохраняться высокая волатильность.

На данный момент аналитики считают, что распад сделки и ценовая война по аналогии с весной 2020 года — маловероятный сценарий. Развал сделки принес бы ущерб всем странам ОПЕК+, поэтому им выгоднее сохранить текущие уровни добычи или прийти к какому-либо компромиссу. Аналитики Sberbank CIB ожидают, что ОПЕК+ возобновит переговоры в конце июля или в августе, чтобы повысить добычу в сентябре. Эксперты Фридом Финанс считают, что компромисс может заключаться в том, что ОПЕК+ сначала примет решение об увеличении добычи, а позднее — о сроках пролонгации договора.

Вероятно, в итоге страны ОПЕК+ придут к компромиссному решению с учетом их собственных интересов в умеренном росте добычи и давления со стороны США. Это сбалансирует цену ближе к ожидаемым нами и другими аналитиками уровням около $70/баррель.

Иранская сделка повысит предложение на 1,5 мбд

С апреля продолжаются переговоры о ядерной сделке с Ираном. Если сделка состоится, Иран сможет поставить на рынок на 1,5 мбд больше нефти. Ранее планировалось завершить переговоры к июлю.

К 20 июня был достигнут значительный прогресс в переговорах, и участники взяли перерыв на обсуждение. В данный момент перерыв затягивается, и, по данным постпреда РФ, завершить переговоры до 15 июля не удастся. Но многие принципиальные договоренности уже были достигнуты, было согласовано снятие более тысячи экономических санкций, и ожидается, что сделка состоится.

Спрос продолжает расти, и дефицит на рынке сохраняется

В долгосрочной перспективе цены на нефть будут зависеть от темпов восстановления спроса. Распространение более заразного штамма коронавируса Delta может замедлить восстановление глобального спроса на авиатопливо в пределах 1 мбд, но мы не ожидаем негативного эффекта на остальные компоненты спроса.

В целом к концу года рост спроса составит 2-3 мбд. С учетом текущего дефицита на рынке нефти примерно в 2,3 мбд без дополнительного увеличения предложения к концу года дефицит составит 4-5 мбд. В случае завершения переговоров по иранской сделке дефицит сократится до 3-4 мбд.

Апсайды нефтегазовых компаний могут снизиться

Краткосрочно котировки нефти будут зависеть от решения ОПЕК+. Если участники смогут прийти к компромиссу и будут повышать добычу умеренными темпами, это снизит неопределенность на рынке. Но если объемы добычи будут повышены выше ожидаемого уровня (более, чем на 1 мбд), или сделка развалится, это негативно скажется на котировках нефти и нефтедобывающих компаний.

На данный момент цены на рублевую нефть находятся на рекордно высоком уровне за последние 10 лет — около 5 600 руб./барр. В оценках нефтегазовых компаний заложены несколько более низкие цены: на 2021 год — около 5 000 руб./барр, на 2022-2023 гг. — 4 700 руб./барр.

До принятия решения по добыче ОПЕК+ волатильность на рынке будет высокой, и мы не считаем, что в это время стоит приобретать акции нефтедобывающих компаний. На новостях о сделке ОПЕК+ или иранской сделке цены на нефть могут скорректироваться, апсайды нефтяных компаний, соответственно, снизятся. Считаем, что сейчас надо держать в портфеле нефтегазовые компании только с большим запасом прочности по апсайду.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба