22 июля 2021 Газпромбанк | Газпром нефть

Операционные показатели и цели компании

В последние 5 лет объемы добычи нефти остаются стабильными, однако из-за ограничений ОПЕК+ в 2020 году показатель снизился со 173,4 до 165,4 тыс. тонн в сутки. За счет активной разработки новых газовых месторождений всего за 4 года «Газпром нефть» увеличила объем добычи природного газа на 33% — с 35 до 46,4 млрд. м3 в год.

Освоение газовых месторождений, уровень добычи которых не квотируется соглашениями ОПЕК+, позволит «Газпром нефти» значительно увеличить объемы добычи. Только по итогам текущего года компания планирует добыть 99,6 млн т углеводородов (735,9 млн барр.) в нефтяном эквиваленте, что предполагает увеличение на 3,7% г/г.

За счет увеличения газовых активов «Газпром нефть» намерена увеличить объем добычи на 50% — до 150 млн тонн нефтяного эквивалента уже к концу 2025 года.

Финансовые показатели

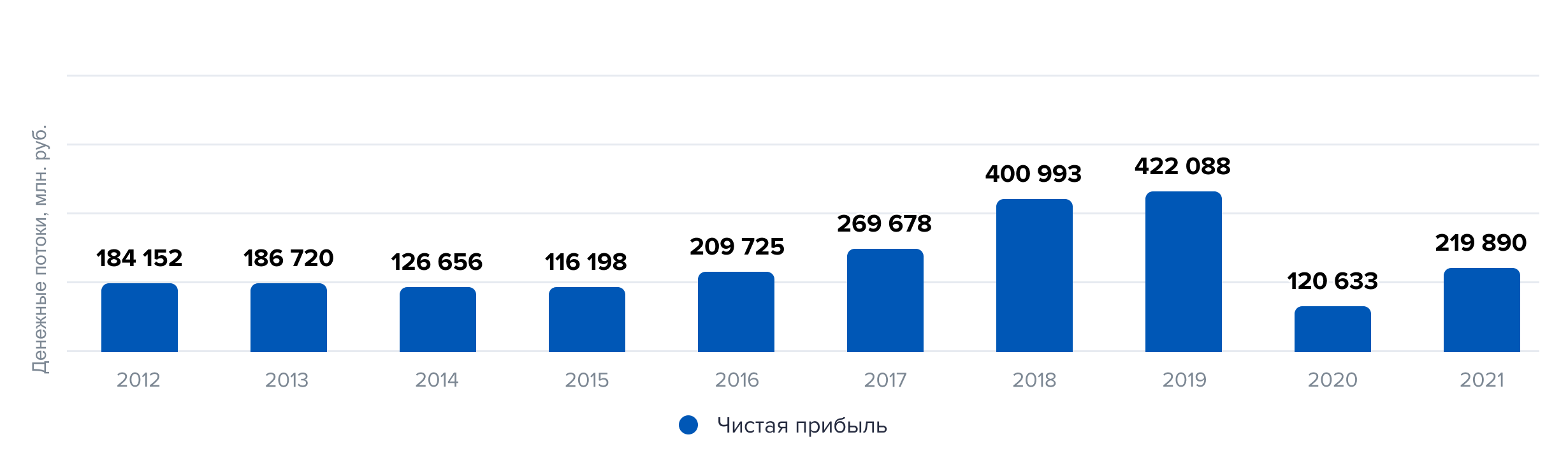

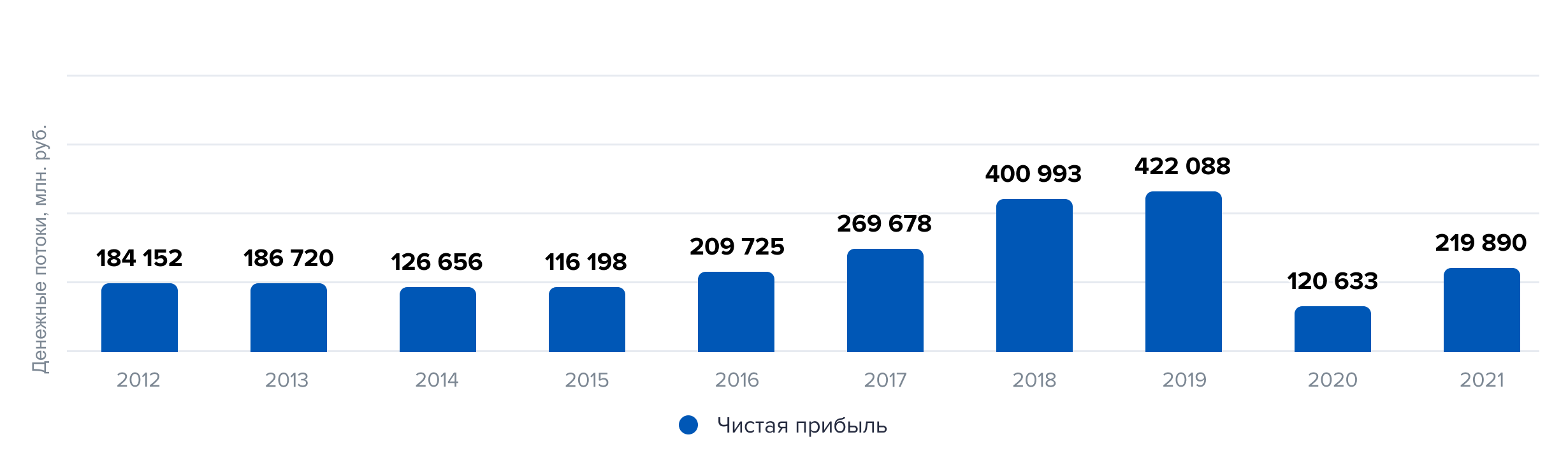

До пандемии средний темп роста выручки компании за 5 лет составлял 12%, чистой прибыли — 27,55% год к году. По итогам 2020 года выручка компании составила 2,0 трлн рублей, уменьшившись на 19,5% год к году. Чистая прибыль упала в 3,5 раза — с 422 до 120,6 млрд. рублей. Операционный денежный поток при этом практически не пострадал.

Стремясь сократить нарастающие убытки, крупнейшие нефтедобывающие компании мира более чем в 2 раза сократили инвестиции в геологоразведку и освоение новых месторождений. На фоне активного восстановления мировой экономики и ограничений ОПЕК+ цены на нефть выросли с $40 до $75 за баррель Brent всего за полгода.

В итоге за первый квартал 2021 года «Газпром нефть» выровняла финансовое положение:

Выручка выросла на 18,7% г/г — до 610,9 млрд рублей;

Скорректированная EBITDA прибавила 95% г/г и составила 193,55 млрд рублей. При этом рентабельность скорректированной EBITDA достигла 31,68%, увеличившись на 12,4 п.п.

Первый квартал принес 84,2 млрд рублей чистой прибыли — против 13,8 млрд рублей убытка годом ранее.

Высокие результаты отражают одновременное действие сразу двух позитивных для компании факторов: рост средней цены на нефть марки Urals на 23,9% год к году и на 33,7% квартал к кварталу, а также девальвации рубля на 12%.

По итогам периода:

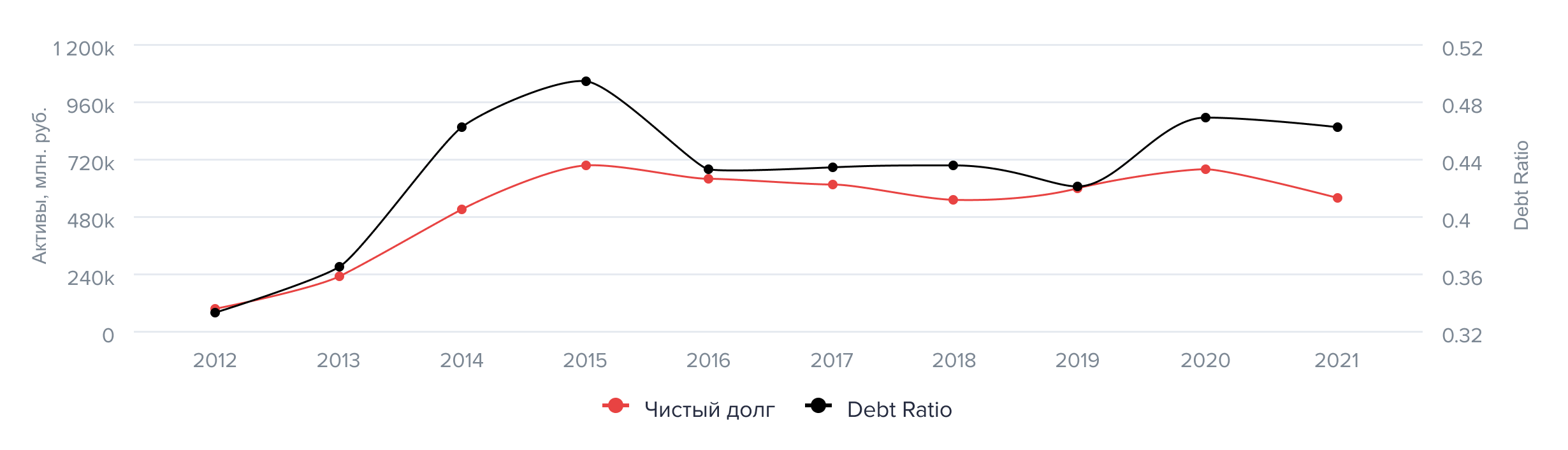

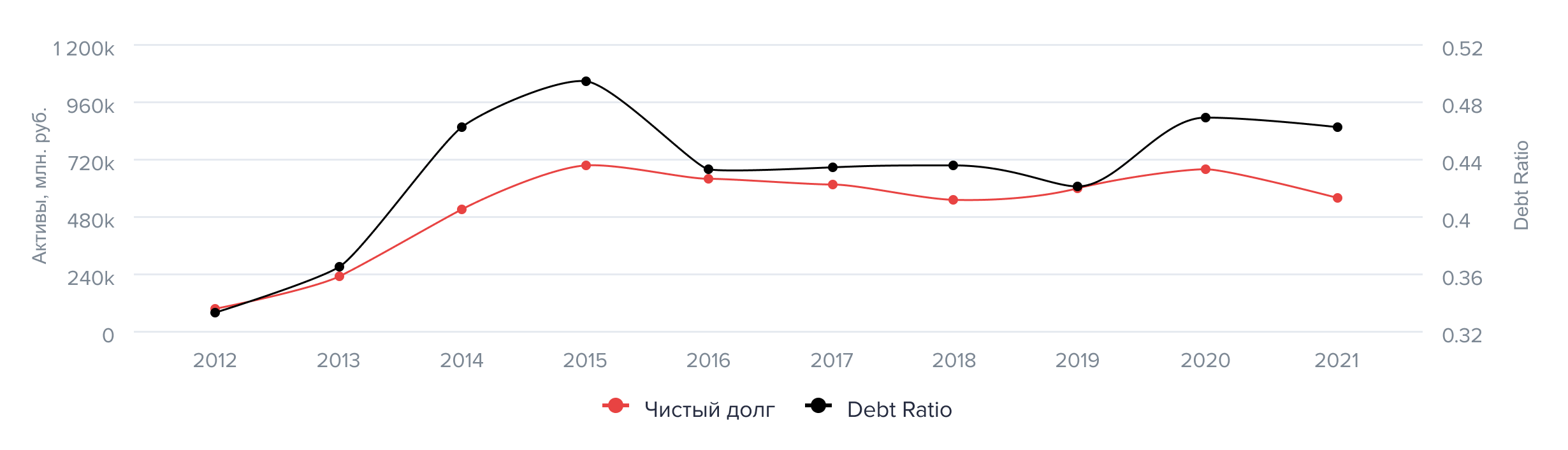

Соотношение Чистый долг / Капитал остается на низком уровне: 22,93%.

Чистый долг / EBITDA 1,06х.

Коэффициент текущей ликвидности 1,01.

Дивиденды

В прошлом году «Газпром нефть» перешла на выплаты дивидендов в размере 50% от чистой прибыли по МСФО, скорректированной на неденежные статьи — валютную переоценку, списания и другие.

По итогу 2021 года выручка «Газпром нефти» может достигнуть рекордных 2 525,34 млрд рублей (+26,3%). Такой прогноз вероятен с учетом роста квартальной цены барреля «Urals» с $44,53 в 4 квартале 2020 года до $59,55 в 1 квартале 2021 года и текущей цены примерно $68. Этому способствуют и планы добыть в текущем году 99,6 млн тонн углеводородов в нефтяном эквиваленте.

За счет увеличения рентабельности, скорректированный показатель EBITDA может составить 800 млрд рублей, что на 70% больше уровня 2020-го года. С учетом поправок на износ и амортизацию — 220 млрд рублей, и эффективного расхода по налогу на прибыль — 86,4 млрд рублей, скорректированная чистая прибыль может составить 493,6 млрд рублей.

Это ориентирует на совокупные дивидендные выплаты за 2021 год в размере 246,8 млрд рублей или 52 рубля на акцию. Форвардная доходность в таком случае составит 11,8%.

Оценка и вывод

Исходя из прогноза скорректированной чистой прибыли 493,6 млрд рублей за 2021 год и текущей капитализации в размере 2 086 млрд рублей, акции «Газпром нефти» торгуются с форвардным Р/E 4,23х.

Международное Энергетическое Агентство (МЭА) прогнозирует увеличение спроса на нефть до уровня, предшествовавшего пандемии, уже к концу 2022 года. Чтобы не допустить дефицита нефти и всплеска цен, ОПЕК+ придется увеличить добычу примерно на 1,4 млн баррелей в сутки. Это говорит о высоком потенциале сохранения средней по году цены барреля Urals на уровне $68.

Прогнозная цена акции «Газпром нефти» составляет 580 рублей при среднегодовой цене барреля Urals $68. Потенциал роста составляет примерно 37% на горизонте 12 месяцев.

В последние 5 лет объемы добычи нефти остаются стабильными, однако из-за ограничений ОПЕК+ в 2020 году показатель снизился со 173,4 до 165,4 тыс. тонн в сутки. За счет активной разработки новых газовых месторождений всего за 4 года «Газпром нефть» увеличила объем добычи природного газа на 33% — с 35 до 46,4 млрд. м3 в год.

Освоение газовых месторождений, уровень добычи которых не квотируется соглашениями ОПЕК+, позволит «Газпром нефти» значительно увеличить объемы добычи. Только по итогам текущего года компания планирует добыть 99,6 млн т углеводородов (735,9 млн барр.) в нефтяном эквиваленте, что предполагает увеличение на 3,7% г/г.

За счет увеличения газовых активов «Газпром нефть» намерена увеличить объем добычи на 50% — до 150 млн тонн нефтяного эквивалента уже к концу 2025 года.

Финансовые показатели

До пандемии средний темп роста выручки компании за 5 лет составлял 12%, чистой прибыли — 27,55% год к году. По итогам 2020 года выручка компании составила 2,0 трлн рублей, уменьшившись на 19,5% год к году. Чистая прибыль упала в 3,5 раза — с 422 до 120,6 млрд. рублей. Операционный денежный поток при этом практически не пострадал.

Стремясь сократить нарастающие убытки, крупнейшие нефтедобывающие компании мира более чем в 2 раза сократили инвестиции в геологоразведку и освоение новых месторождений. На фоне активного восстановления мировой экономики и ограничений ОПЕК+ цены на нефть выросли с $40 до $75 за баррель Brent всего за полгода.

В итоге за первый квартал 2021 года «Газпром нефть» выровняла финансовое положение:

Выручка выросла на 18,7% г/г — до 610,9 млрд рублей;

Скорректированная EBITDA прибавила 95% г/г и составила 193,55 млрд рублей. При этом рентабельность скорректированной EBITDA достигла 31,68%, увеличившись на 12,4 п.п.

Первый квартал принес 84,2 млрд рублей чистой прибыли — против 13,8 млрд рублей убытка годом ранее.

Высокие результаты отражают одновременное действие сразу двух позитивных для компании факторов: рост средней цены на нефть марки Urals на 23,9% год к году и на 33,7% квартал к кварталу, а также девальвации рубля на 12%.

По итогам периода:

Соотношение Чистый долг / Капитал остается на низком уровне: 22,93%.

Чистый долг / EBITDA 1,06х.

Коэффициент текущей ликвидности 1,01.

Дивиденды

В прошлом году «Газпром нефть» перешла на выплаты дивидендов в размере 50% от чистой прибыли по МСФО, скорректированной на неденежные статьи — валютную переоценку, списания и другие.

По итогу 2021 года выручка «Газпром нефти» может достигнуть рекордных 2 525,34 млрд рублей (+26,3%). Такой прогноз вероятен с учетом роста квартальной цены барреля «Urals» с $44,53 в 4 квартале 2020 года до $59,55 в 1 квартале 2021 года и текущей цены примерно $68. Этому способствуют и планы добыть в текущем году 99,6 млн тонн углеводородов в нефтяном эквиваленте.

За счет увеличения рентабельности, скорректированный показатель EBITDA может составить 800 млрд рублей, что на 70% больше уровня 2020-го года. С учетом поправок на износ и амортизацию — 220 млрд рублей, и эффективного расхода по налогу на прибыль — 86,4 млрд рублей, скорректированная чистая прибыль может составить 493,6 млрд рублей.

Это ориентирует на совокупные дивидендные выплаты за 2021 год в размере 246,8 млрд рублей или 52 рубля на акцию. Форвардная доходность в таком случае составит 11,8%.

Оценка и вывод

Исходя из прогноза скорректированной чистой прибыли 493,6 млрд рублей за 2021 год и текущей капитализации в размере 2 086 млрд рублей, акции «Газпром нефти» торгуются с форвардным Р/E 4,23х.

Международное Энергетическое Агентство (МЭА) прогнозирует увеличение спроса на нефть до уровня, предшествовавшего пандемии, уже к концу 2022 года. Чтобы не допустить дефицита нефти и всплеска цен, ОПЕК+ придется увеличить добычу примерно на 1,4 млн баррелей в сутки. Это говорит о высоком потенциале сохранения средней по году цены барреля Urals на уровне $68.

Прогнозная цена акции «Газпром нефти» составляет 580 рублей при среднегодовой цене барреля Urals $68. Потенциал роста составляет примерно 37% на горизонте 12 месяцев.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба