18 августа 2021 banki.ru Искяндяров Руслан

Сервисы автоматических инвестиционных копилок набирают все большую популярность, поскольку избавляют нас от довольно неприятных ощущений, которые неизбежно появляются, когда мы начинаем сберегать и инвестировать. Действительно, очень немногие получают от процесса сбережений удовольствие. Большинству из нас сама мысль о том, чтобы ограничить себя и отложить на будущее то, что можно потратить сейчас, не по душе.

Примерно так же дела обстоят с инвестициями. Несомненно, инвестиции на финансовых рынках могут дать очень яркие эмоции. Но еще лауреат Нобелевской премии по экономике Пол Самуэльсон говорил: «Инвестирование должно быть похоже на наблюдение за высыхающей краской или растущей травой. А если вам хочется динамики, берите 800 долларов и поезжайте в Лас-Вегас». Инвестиционные копилки убрали скуку и азарт на второй план, поставив во главе угла удобство сбережений и надежность инвестиций.

Но, как и в любых инструментах на финансовых рынках, у инвестиционных копилок есть свои преимущества (о которых я писал в предыдущей статье) и недостатки, на которых мы остановимся подробнее. Однако часть недостатков напрямую не относятся к данным сервисам, а вытекают из особенностей финансовых рынков и российского законодательства, а часть — к неверному пониманию инвесторами особенностей таких сервисов.

Недостаток № 1 — нет гарантированной доходности

Те, кто только подключают инвестиционные копилки и переводят на них условные 100 рублей, через пару недель удивляются, почему их счет вдруг уменьшился или вырос всего лишь на 20 копеек. Сразу же делается вывод о том, что такое вложение средств даже рядом не стоит с банковскими вкладами, а сам сервис — практически мошенничество. Реальность иная.

Часто по сервисам инвестиционных копилок дается ориентир по доходности в прошлом. Например, один из самых популярных сервисов в России — инвесткопилка от Тинькофф Банка — в своей рекламе заявляет, что с 2002 года среднегодовая доходность в рублях составила 14% годовых. 14% в среднем с 2002 года. Это не значит, что такой уровень доходности будет достигаться ежегодно, этого никто не гарантирует.

Разумеется, большинство пользователей по каким-то причинам запоминают 14% и не смотрят на более детальные результаты по годам. А по ним (и эта информация также присутствует на первой странице той же копилки от Тинькофф Банка) худшая доходность за год составила минус 17,3%. То есть сервис, абсолютно этого не скрывая, говорит о том, что могут быть ситуации, когда доходность будет существенно ниже целей и даже отрицательной. Но в среднем получает 14%.

Что делать в таком случае? Инвестировать на длительный период. Из 15 лет расчетов индекса Tinkoff All Weather Index RUB (по которому инвестирует копилка) лишь два года были отрицательными по доходности. То есть чем более длительные вложения, тем больше вероятность, что они будут прибыльными.

Недостаток № 2 — ограничение по объектам инвестирования

Для наглядности снова рассмотрим инвесткопилку от Тинькофф Банка. Она дает возможность инвестировать в трех основных валютах — рублях, долларах США и евро. И в каждом из этих случаев ваши средства будут направлять на покупку трех «вечных» фондов Тинькофф Банка. Несомненно, фонды вкладывают средства в широкий перечень активов, диверсифицируя вложения, например по облигациям, акциям, золоту. Но все ограничивается только этими фондами.

Например, если вы заходите направить средства копилки на конкретные акции, сделать этого напрямую не получится. Это серьезно снижает возможности копилок по сравнению с прямым инвестированием через брокерский счет.

Недостаток № 3 — комиссии и налоги

Сами инвесткопилки обычно не взимают комиссию за то, что с их помощью вы сберегаете и инвестируете. Но комиссии появляются на этапе вложений в конкретные инструменты. Продолжим рассматривать сервис от «Тинькофф» как один из самых популярных. Инвесткопилка, как было сказано ранее, инвестирует в «вечные» фонды Тинькофф Банка. За то, что она покупает эти фонды, комиссия не взимается. Но берется за то, что фонды управляют средствами и поддерживают целевую структуру. Комиссия относительно небольшая — 1%, но она есть. Добавьте сюда необходимость уплатить налог на доходы физических лиц, и без того невысокая доходность на коротком промежутке времени станет еще меньше.

Что нас ждет в будущем?

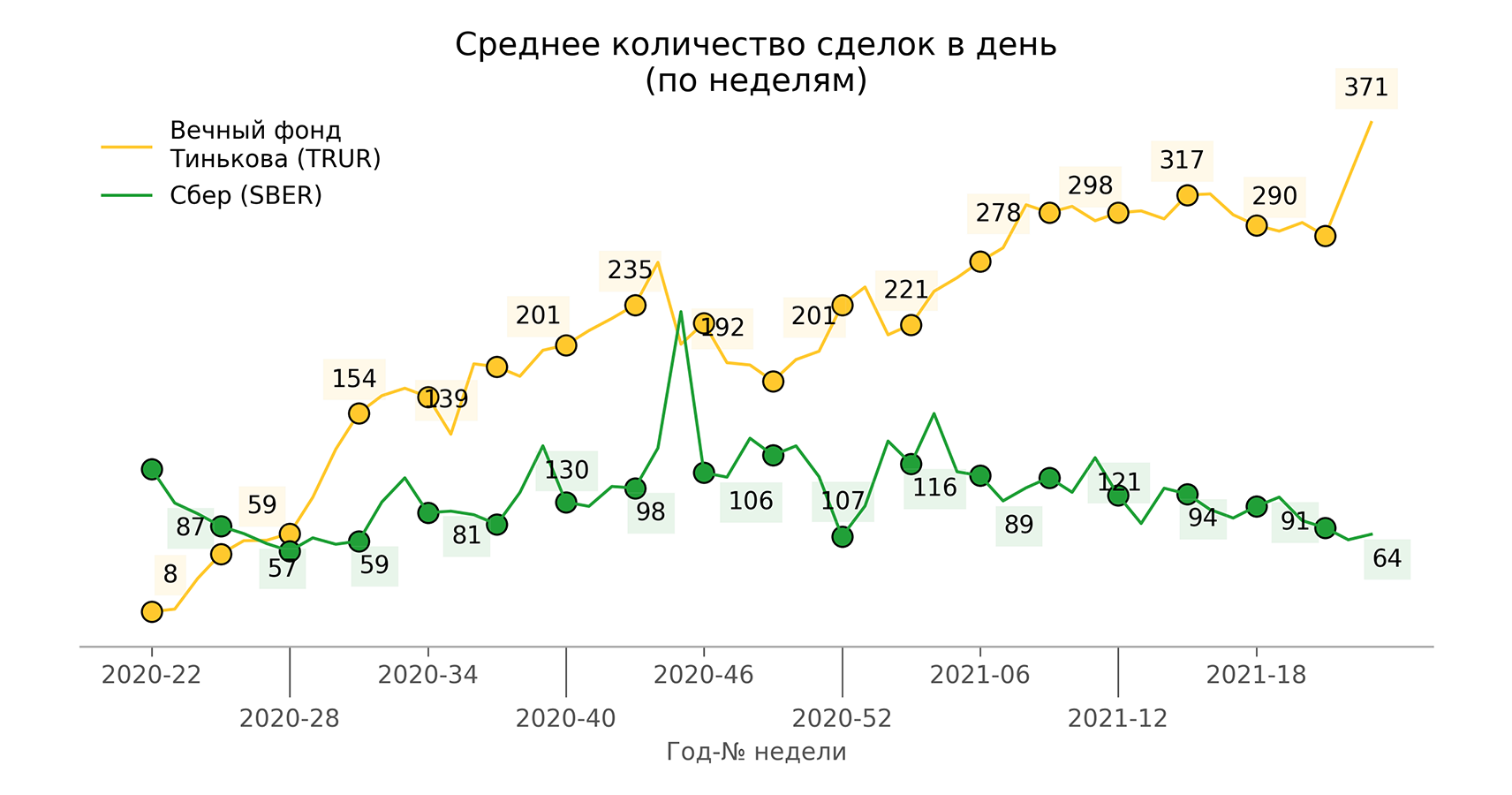

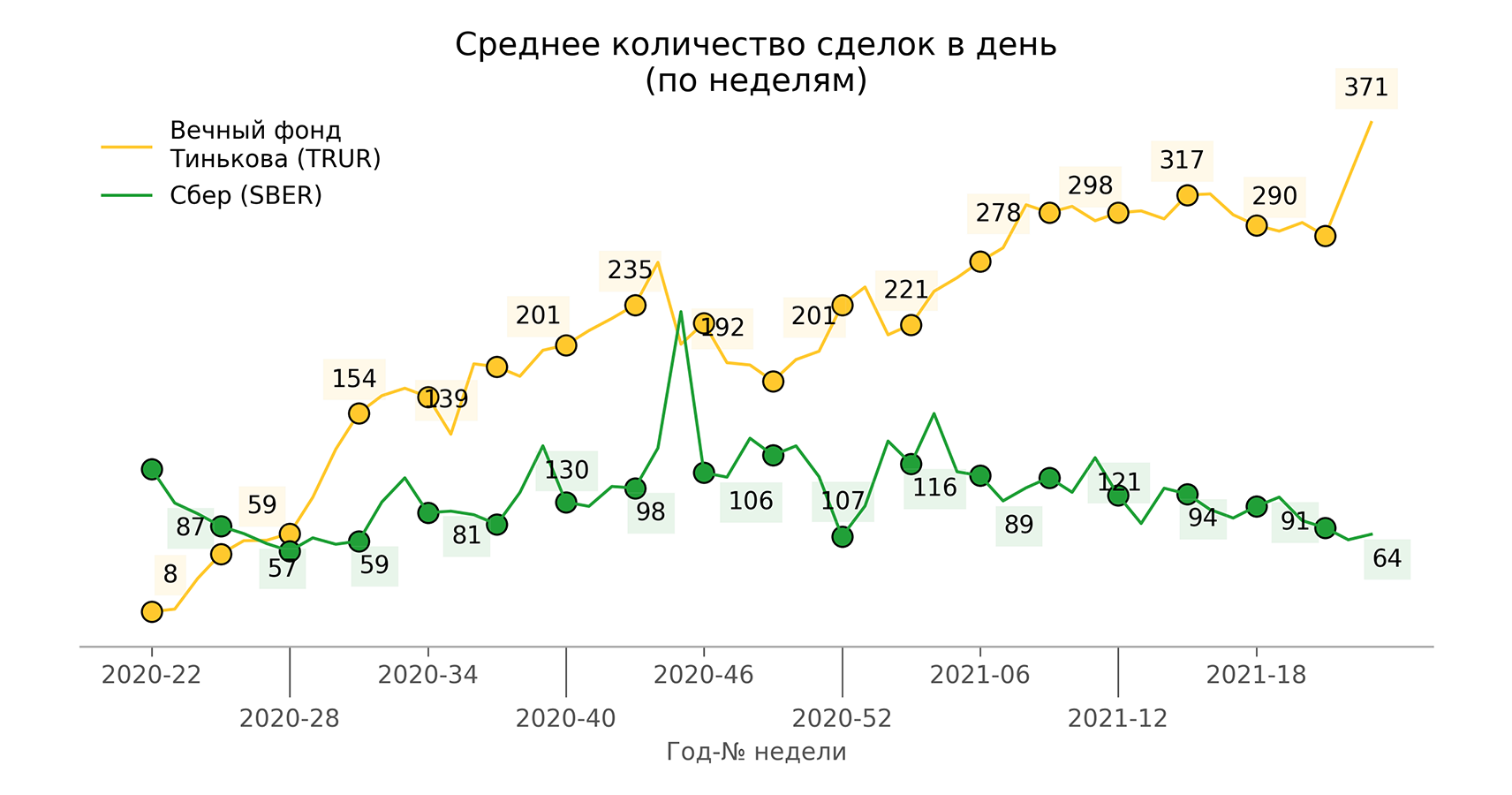

Несмотря на минусы, автоматические инвесткопилки действительно завоевывают популярность у населения. Уже сегодня такие сервисы составляют конкуренцию традиционному доверительному управлению. Количество сделок по покупке и продаже фондов, например, намного обгоняет число операций по одному из самых ликвидных инструментов российского фондового рынка — обыкновенным акциям СберБанка.

А если копилки в будущем позволят автоматически инвестировать в конкретный набор инструментов, которые инвестор выберет сам, без серьезных комиссий и по прозрачной схеме? Это может серьезно повлиять на процесс управления личными финансами тысяч людей.

Примерно так же дела обстоят с инвестициями. Несомненно, инвестиции на финансовых рынках могут дать очень яркие эмоции. Но еще лауреат Нобелевской премии по экономике Пол Самуэльсон говорил: «Инвестирование должно быть похоже на наблюдение за высыхающей краской или растущей травой. А если вам хочется динамики, берите 800 долларов и поезжайте в Лас-Вегас». Инвестиционные копилки убрали скуку и азарт на второй план, поставив во главе угла удобство сбережений и надежность инвестиций.

Но, как и в любых инструментах на финансовых рынках, у инвестиционных копилок есть свои преимущества (о которых я писал в предыдущей статье) и недостатки, на которых мы остановимся подробнее. Однако часть недостатков напрямую не относятся к данным сервисам, а вытекают из особенностей финансовых рынков и российского законодательства, а часть — к неверному пониманию инвесторами особенностей таких сервисов.

Недостаток № 1 — нет гарантированной доходности

Те, кто только подключают инвестиционные копилки и переводят на них условные 100 рублей, через пару недель удивляются, почему их счет вдруг уменьшился или вырос всего лишь на 20 копеек. Сразу же делается вывод о том, что такое вложение средств даже рядом не стоит с банковскими вкладами, а сам сервис — практически мошенничество. Реальность иная.

Часто по сервисам инвестиционных копилок дается ориентир по доходности в прошлом. Например, один из самых популярных сервисов в России — инвесткопилка от Тинькофф Банка — в своей рекламе заявляет, что с 2002 года среднегодовая доходность в рублях составила 14% годовых. 14% в среднем с 2002 года. Это не значит, что такой уровень доходности будет достигаться ежегодно, этого никто не гарантирует.

Разумеется, большинство пользователей по каким-то причинам запоминают 14% и не смотрят на более детальные результаты по годам. А по ним (и эта информация также присутствует на первой странице той же копилки от Тинькофф Банка) худшая доходность за год составила минус 17,3%. То есть сервис, абсолютно этого не скрывая, говорит о том, что могут быть ситуации, когда доходность будет существенно ниже целей и даже отрицательной. Но в среднем получает 14%.

Что делать в таком случае? Инвестировать на длительный период. Из 15 лет расчетов индекса Tinkoff All Weather Index RUB (по которому инвестирует копилка) лишь два года были отрицательными по доходности. То есть чем более длительные вложения, тем больше вероятность, что они будут прибыльными.

Недостаток № 2 — ограничение по объектам инвестирования

Для наглядности снова рассмотрим инвесткопилку от Тинькофф Банка. Она дает возможность инвестировать в трех основных валютах — рублях, долларах США и евро. И в каждом из этих случаев ваши средства будут направлять на покупку трех «вечных» фондов Тинькофф Банка. Несомненно, фонды вкладывают средства в широкий перечень активов, диверсифицируя вложения, например по облигациям, акциям, золоту. Но все ограничивается только этими фондами.

Например, если вы заходите направить средства копилки на конкретные акции, сделать этого напрямую не получится. Это серьезно снижает возможности копилок по сравнению с прямым инвестированием через брокерский счет.

Недостаток № 3 — комиссии и налоги

Сами инвесткопилки обычно не взимают комиссию за то, что с их помощью вы сберегаете и инвестируете. Но комиссии появляются на этапе вложений в конкретные инструменты. Продолжим рассматривать сервис от «Тинькофф» как один из самых популярных. Инвесткопилка, как было сказано ранее, инвестирует в «вечные» фонды Тинькофф Банка. За то, что она покупает эти фонды, комиссия не взимается. Но берется за то, что фонды управляют средствами и поддерживают целевую структуру. Комиссия относительно небольшая — 1%, но она есть. Добавьте сюда необходимость уплатить налог на доходы физических лиц, и без того невысокая доходность на коротком промежутке времени станет еще меньше.

Что нас ждет в будущем?

Несмотря на минусы, автоматические инвесткопилки действительно завоевывают популярность у населения. Уже сегодня такие сервисы составляют конкуренцию традиционному доверительному управлению. Количество сделок по покупке и продаже фондов, например, намного обгоняет число операций по одному из самых ликвидных инструментов российского фондового рынка — обыкновенным акциям СберБанка.

А если копилки в будущем позволят автоматически инвестировать в конкретный набор инструментов, которые инвестор выберет сам, без серьезных комиссий и по прозрачной схеме? Это может серьезно повлиять на процесс управления личными финансами тысяч людей.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба