8 сентября 2021 banki.ru Емельянов Валерий

Бумаги технологичных компаний США несколько лет подряд в топе «народного портфеля» Московской биржи. Половина новичков с азартом вкладывается в них, другая половина обходит стороной, считая IT-компании пузырем, который неизбежно схлопнется. Разберемся, кто на самом деле из них прав.

Кого считать IT-гигантом

В США торгуется около 600 компаний, которые маркируются на бирже как технологичные, и еще около 200, которые относятся к смежному сектору телекоммуникаций, куда входит большинство соцсетей, разработчики игр и интернет-сервисов.

Из всей этой массы компаний крупной капитализации (более 10 млрд) в сумме набирается почти 200 штук. Даже если брать только сверхгигантов (традиционно таковыми считают корпорации дороже 200 млрд), все равно в список попадает 14 огромных компаний, каждая из которых успешна в своей узкой нише: полупроводники, стриминги, реклама, смартфоны.

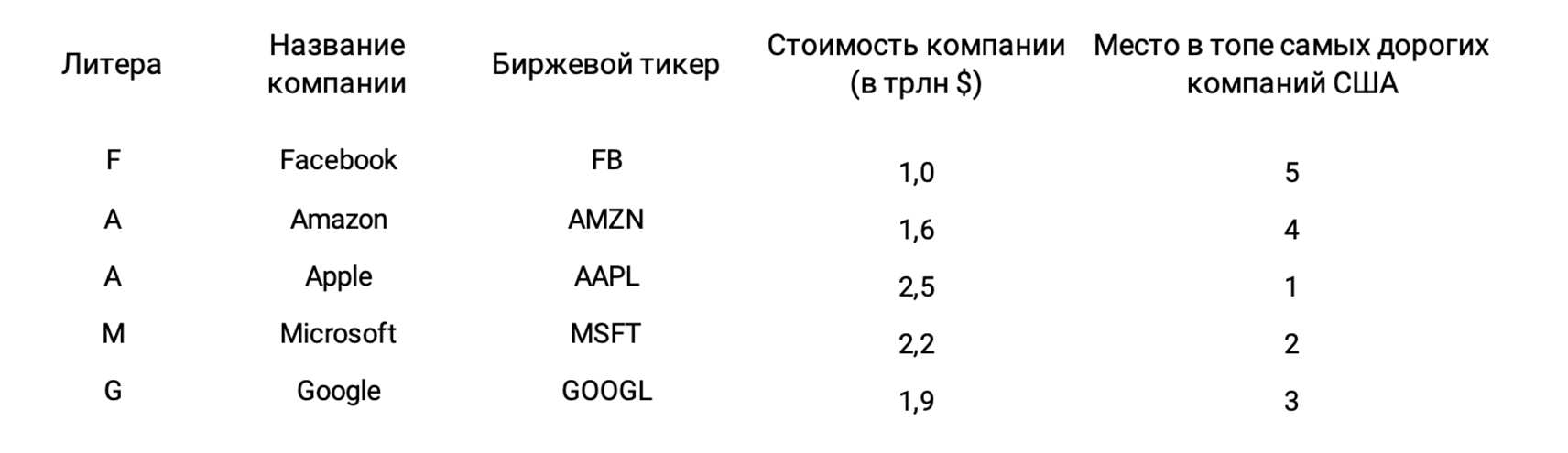

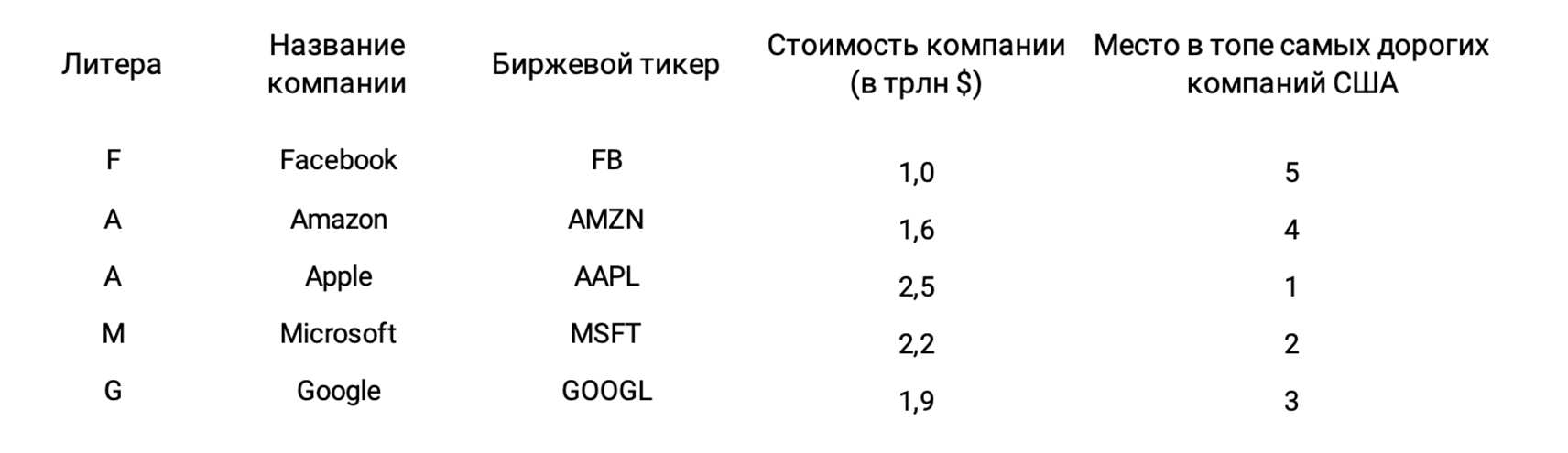

Условный топ самых популярных IT-гигантов формируют несколько компаний, список которых последние годы почти не меняется. Они стабильно лидируют по объему торгов и в США, и в России (на Санкт-Петербургской бирже). Прежде всего, это первая пятерка компаний стоимостью от 1 трлн: Apple, Microsoft, Google, Amazon, Facebook — или просто FAAMG (по первым буквам).

Насколько выгодны эти акции

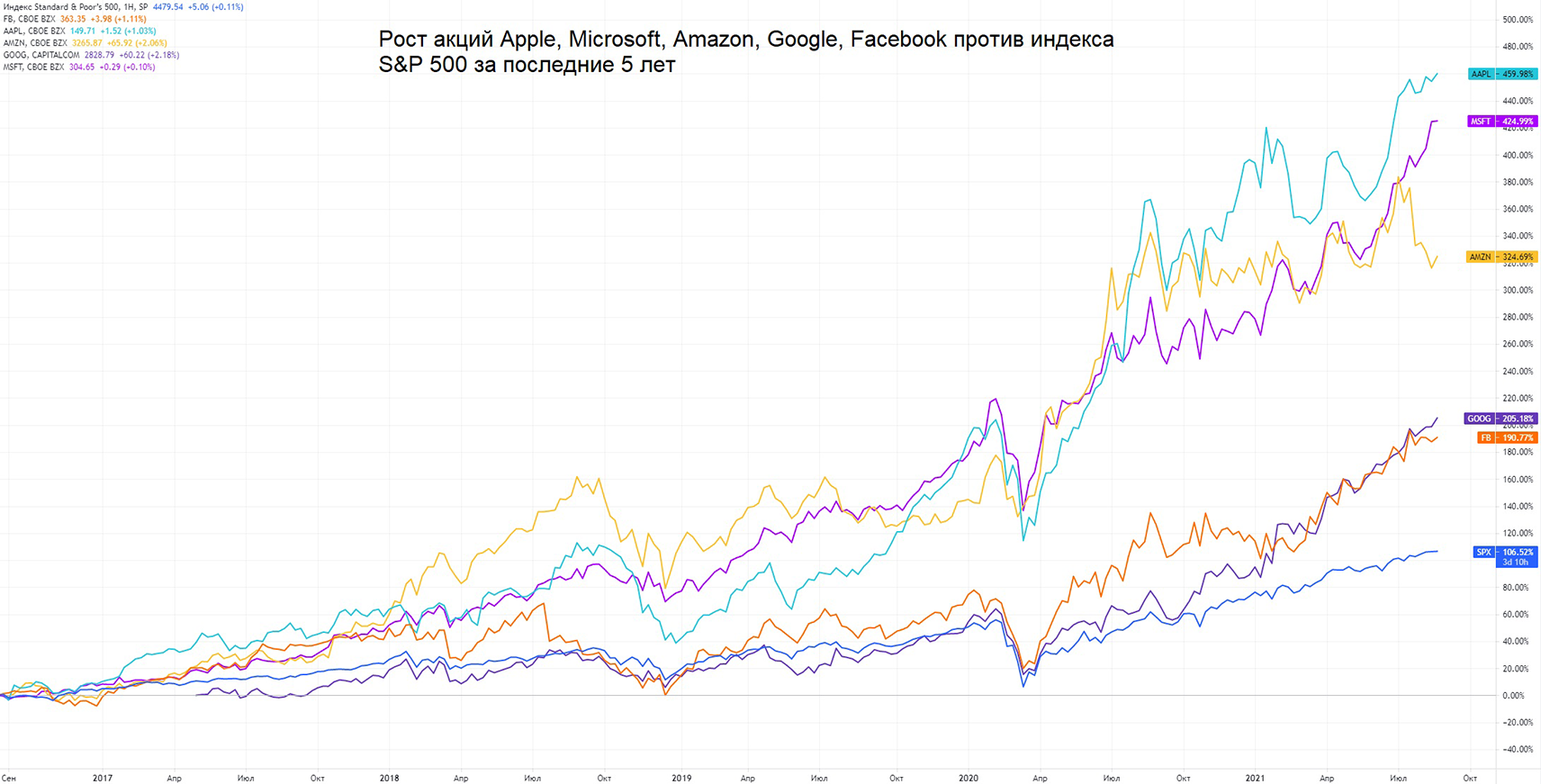

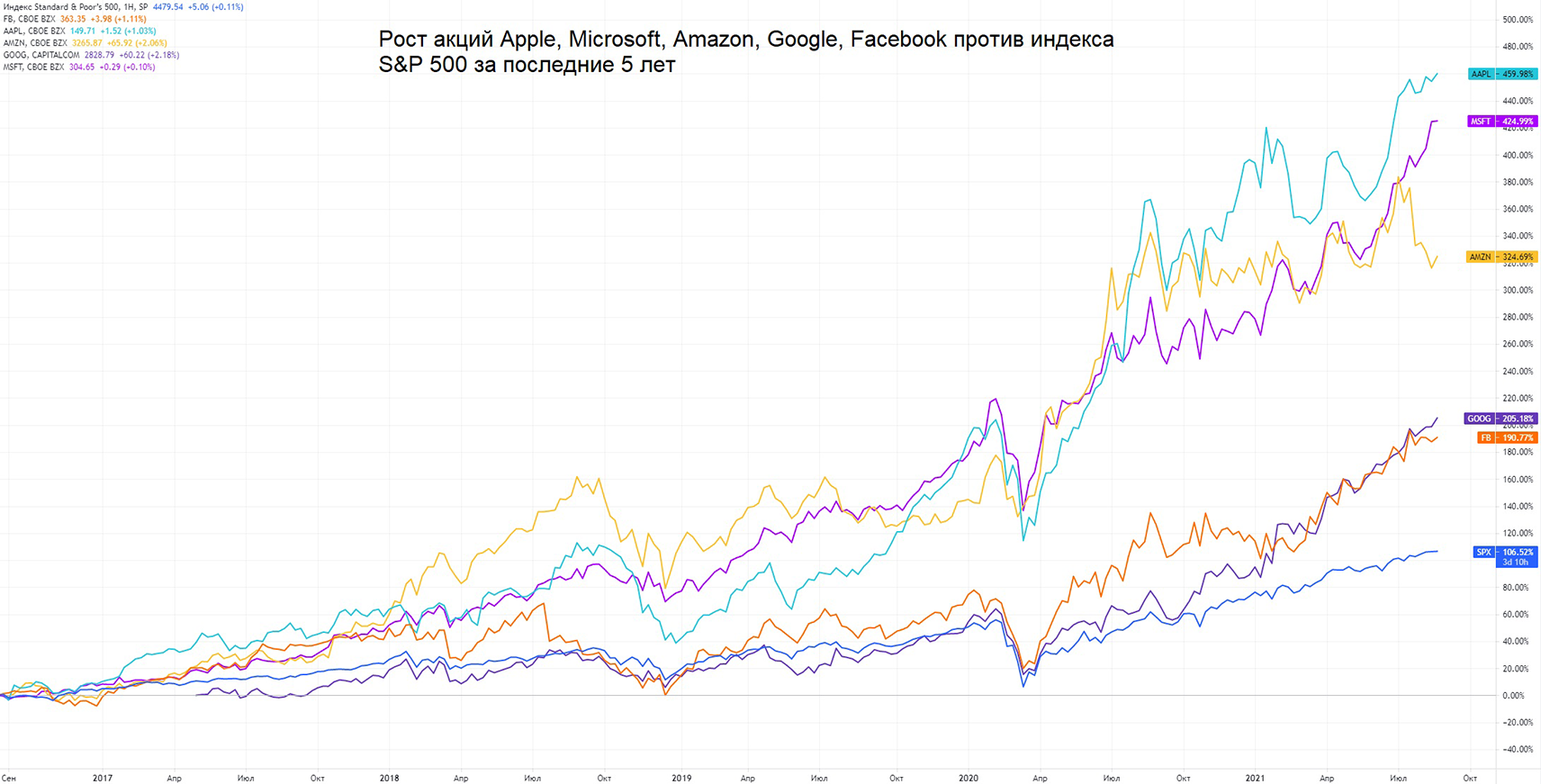

Повышенное внимание инвесторов к IT-гигантам вполне закономерно. Они буквально ломают законы рынка и растут гораздо быстрее, чем остальные компании, причем стабильно быстрее. Последние пять лет, вкладываясь «по науке» в широкий индекс S&P 500, например, через ETF, инвестор мог пассивно заработать 107%, то есть удвоить свои вложения, что неплохо.

Однако, для сравнения, акции Apple за тот же период принесли 460%, Microsoft — 425%, Amazon — 325%, Google — 253%, Facebook — 191%. То есть, купив в свой портфель всего пять акций США (вместо 500, как того требуют элементарные правила диверсификации), рядовой инвестор заработал бы как минимум втрое больше, чем портфельные управляющие по всему миру.

И это ставит интересный вопрос перед теми инвесторами, которые хотят повторить такой успех, но сомневаются: стоит вкладывать в IT-гигантов сейчас или уже поздно? Предсказать будущее невозможно, но на этот счет все же есть пара косвенных ответов. Инвесторы могут просчитать, насколько выгода в этих акциях перекрывает риски (или не перекрывает).

Пределы риска

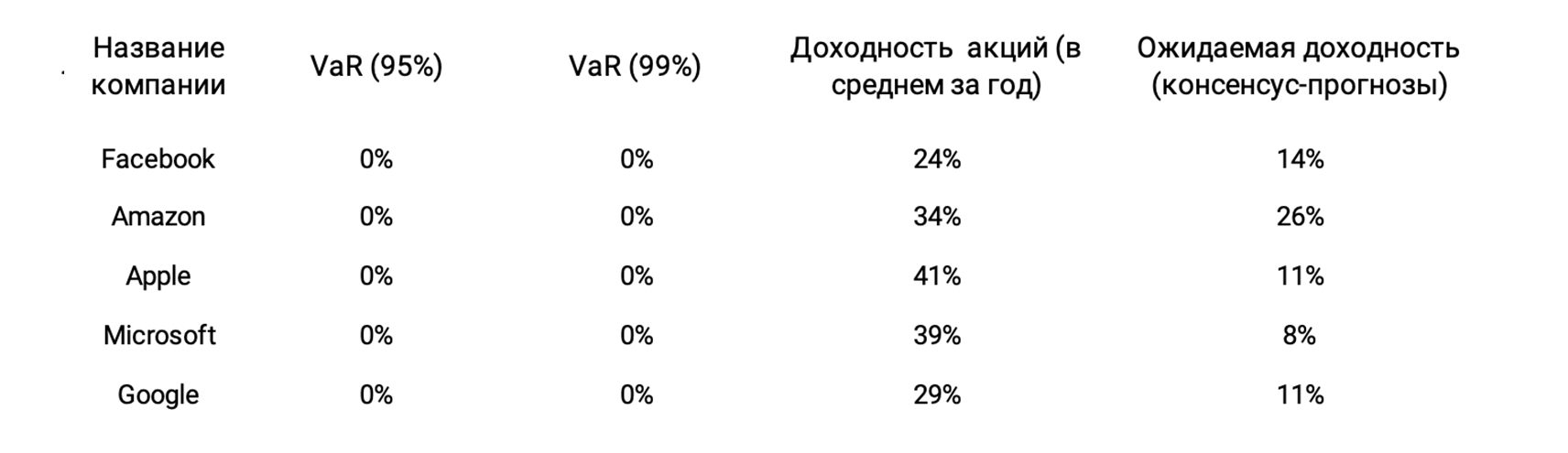

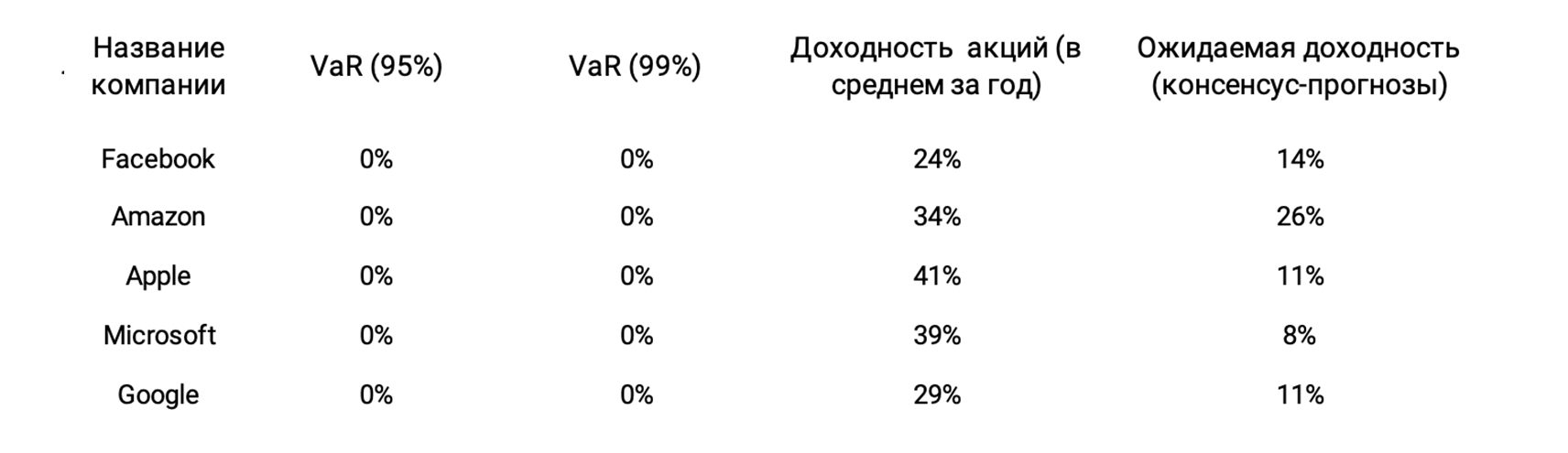

Есть много способов измерить потенциальные убытки от удержания акции, но одним из самых наглядных инструментов считается VaR, применяемый банками и портфельными управляющими. Он показывает, какой максимальный риск снижения цены можно ожидать с заданной вероятностью. Например, при 95% всех возможных сценариев или при 99%.

Сам по себе размер возможной будущей просадки мало что скажет инвестору, но его можно соотнести с ожидаемым ростом. Условно говоря, поставить на одну чашу весов возможные убытки в течение года (акции могут упасть и не восстановиться за это время) и возможную прибыль акционера (вернее, суммарное мнение рынка о том, какой она может быть в течение еще одного года).

Расчеты по пяти акциям IT-гигантов показывают, что потенциальный рост сопоставим с потенциальными убытками. На рынке такое бывает нечасто: как правило, ради повышенной прибыли в отдельных акциях приходится нести риск, который 1,5—2 раза выше потенциальной выгоды. Это значит, что поведение инвесторов, выбирающих IT, подчинено простой и понятной логике: в этих акциях они видят оптимальное соотношение доходности и риска.

Они и правда лучшие?

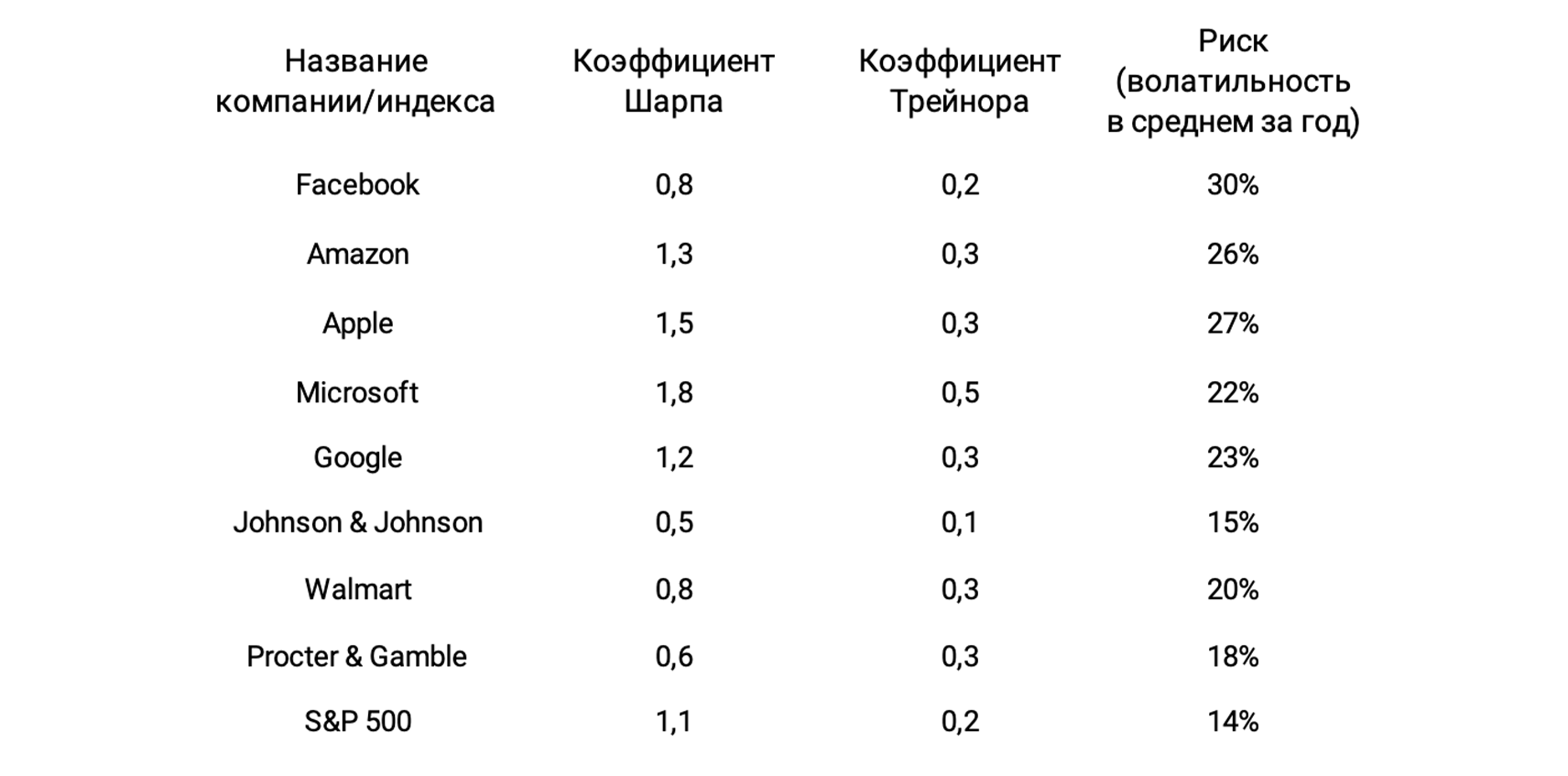

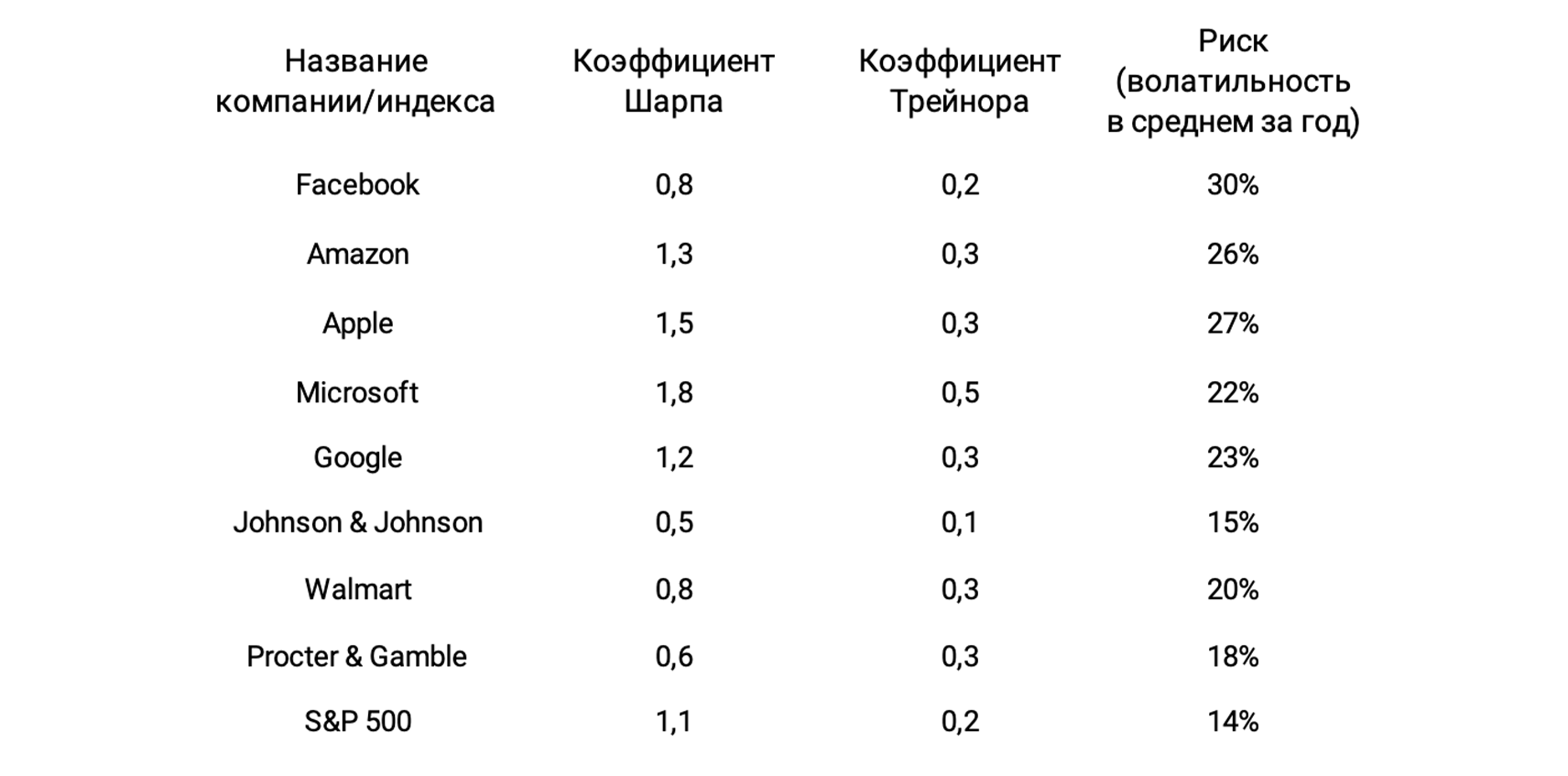

Большинство инвесторов, выбирающих IT-гигантов, разумеется, не проводит подобных расчетов, но интуитивно догадывается, что их коллективный выбор в пользу первой пятерки акций США не является случайным. Можно показать это другим способом, например посчитать популярные на рынке коэффициенты Шарпа и Трейнора, которые показывают, чего в бумаге больше — риска или доходности.

Здесь можно провести чуть более широкое сравнение. Например, поставить на одну чашу весов акции IT-гигантов, а на другую — индексный фонд на S&P 500 и несколько классических акций из числа «дивидендных аристократов», которые, согласно традиционному взгляду на инвестирование, являются оптимальным выбором для любого инвестора, включая новичков.

Но и тут привычная логика оказывается сломана. Технологичные бумаги, хотя и правда являются более рискованными (по амплитуде колебаний цены), тем не менее превосходят другие акции по коэффициентам Шарпа и Трейнора. Иначе говоря, каждую единицу падения они вознаграждают большим числом единиц роста (в процентных пунктах).

Основные мысли

Этому феномену наверняка в будущем будут найдены научные объяснения, и кто-то получит за это Нобелевскую премию. Но на данный момент рядовые инвесторы, вкладывающие в IT-гигантов, поступают вполне рационально. Они получают премию в доходности в сравнении с другими акциями, и это им обходится дешевле в плане риска, которому подвергается их портфель.

Это вовсе не означает крах идеи пассивного инвестирования. Мы не знаем, чем и когда закончится исторический взлет в акциях пяти крупнейших корпораций США. Возможно, основные рекорды уже в прошлом. Например, бумаги Amazon уже год практически не растут.

Но инвесторам, которые делают ставку на зарубежные акции, стоит отводить под технологии больше места, чем они занимают в индексах и основных биржевых фондах. Сам простым решением может стать вложение в два ETF сразу: на S&P 500 и на NASDAQ — в пропорциях, комфортных лично вам.

Кого считать IT-гигантом

В США торгуется около 600 компаний, которые маркируются на бирже как технологичные, и еще около 200, которые относятся к смежному сектору телекоммуникаций, куда входит большинство соцсетей, разработчики игр и интернет-сервисов.

Из всей этой массы компаний крупной капитализации (более 10 млрд) в сумме набирается почти 200 штук. Даже если брать только сверхгигантов (традиционно таковыми считают корпорации дороже 200 млрд), все равно в список попадает 14 огромных компаний, каждая из которых успешна в своей узкой нише: полупроводники, стриминги, реклама, смартфоны.

Условный топ самых популярных IT-гигантов формируют несколько компаний, список которых последние годы почти не меняется. Они стабильно лидируют по объему торгов и в США, и в России (на Санкт-Петербургской бирже). Прежде всего, это первая пятерка компаний стоимостью от 1 трлн: Apple, Microsoft, Google, Amazon, Facebook — или просто FAAMG (по первым буквам).

Насколько выгодны эти акции

Повышенное внимание инвесторов к IT-гигантам вполне закономерно. Они буквально ломают законы рынка и растут гораздо быстрее, чем остальные компании, причем стабильно быстрее. Последние пять лет, вкладываясь «по науке» в широкий индекс S&P 500, например, через ETF, инвестор мог пассивно заработать 107%, то есть удвоить свои вложения, что неплохо.

Однако, для сравнения, акции Apple за тот же период принесли 460%, Microsoft — 425%, Amazon — 325%, Google — 253%, Facebook — 191%. То есть, купив в свой портфель всего пять акций США (вместо 500, как того требуют элементарные правила диверсификации), рядовой инвестор заработал бы как минимум втрое больше, чем портфельные управляющие по всему миру.

И это ставит интересный вопрос перед теми инвесторами, которые хотят повторить такой успех, но сомневаются: стоит вкладывать в IT-гигантов сейчас или уже поздно? Предсказать будущее невозможно, но на этот счет все же есть пара косвенных ответов. Инвесторы могут просчитать, насколько выгода в этих акциях перекрывает риски (или не перекрывает).

Пределы риска

Есть много способов измерить потенциальные убытки от удержания акции, но одним из самых наглядных инструментов считается VaR, применяемый банками и портфельными управляющими. Он показывает, какой максимальный риск снижения цены можно ожидать с заданной вероятностью. Например, при 95% всех возможных сценариев или при 99%.

Сам по себе размер возможной будущей просадки мало что скажет инвестору, но его можно соотнести с ожидаемым ростом. Условно говоря, поставить на одну чашу весов возможные убытки в течение года (акции могут упасть и не восстановиться за это время) и возможную прибыль акционера (вернее, суммарное мнение рынка о том, какой она может быть в течение еще одного года).

Расчеты по пяти акциям IT-гигантов показывают, что потенциальный рост сопоставим с потенциальными убытками. На рынке такое бывает нечасто: как правило, ради повышенной прибыли в отдельных акциях приходится нести риск, который 1,5—2 раза выше потенциальной выгоды. Это значит, что поведение инвесторов, выбирающих IT, подчинено простой и понятной логике: в этих акциях они видят оптимальное соотношение доходности и риска.

Они и правда лучшие?

Большинство инвесторов, выбирающих IT-гигантов, разумеется, не проводит подобных расчетов, но интуитивно догадывается, что их коллективный выбор в пользу первой пятерки акций США не является случайным. Можно показать это другим способом, например посчитать популярные на рынке коэффициенты Шарпа и Трейнора, которые показывают, чего в бумаге больше — риска или доходности.

Здесь можно провести чуть более широкое сравнение. Например, поставить на одну чашу весов акции IT-гигантов, а на другую — индексный фонд на S&P 500 и несколько классических акций из числа «дивидендных аристократов», которые, согласно традиционному взгляду на инвестирование, являются оптимальным выбором для любого инвестора, включая новичков.

Но и тут привычная логика оказывается сломана. Технологичные бумаги, хотя и правда являются более рискованными (по амплитуде колебаний цены), тем не менее превосходят другие акции по коэффициентам Шарпа и Трейнора. Иначе говоря, каждую единицу падения они вознаграждают большим числом единиц роста (в процентных пунктах).

Основные мысли

Этому феномену наверняка в будущем будут найдены научные объяснения, и кто-то получит за это Нобелевскую премию. Но на данный момент рядовые инвесторы, вкладывающие в IT-гигантов, поступают вполне рационально. Они получают премию в доходности в сравнении с другими акциями, и это им обходится дешевле в плане риска, которому подвергается их портфель.

Это вовсе не означает крах идеи пассивного инвестирования. Мы не знаем, чем и когда закончится исторический взлет в акциях пяти крупнейших корпораций США. Возможно, основные рекорды уже в прошлом. Например, бумаги Amazon уже год практически не растут.

Но инвесторам, которые делают ставку на зарубежные акции, стоит отводить под технологии больше места, чем они занимают в индексах и основных биржевых фондах. Сам простым решением может стать вложение в два ETF сразу: на S&P 500 и на NASDAQ — в пропорциях, комфортных лично вам.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба