21 сентября 2021 Открытие Лукичева Оксана

Рынки драгоценных металлов на прошедшей неделе продолжили снижение под влиянием укрепления курса доллара США и выхода статистики по индексу потребительских цен в США. После публикации данных по американской инфляции участники рынка все больше склонялись к тому, что ФРС США более не имеет причин для продолжения программ стимулирования экономики, в связи с чем может анонсировать старт сокращения объемов покупки облигаций уже в ходе предстоящего на этой неделе заседания.

Предстоящая неделя принадлежит центральным банкам, т.к. заседания проведут Банк Китая, Банк Японии, ФРС США и Банк Англии. Кроме того, предполагается множество выступлений представителей регуляторов, в том числе ЕЦБ, что может повысить волатильность на рынках драгоценных металлов.

Основные потребительские цены в США в августе показали замедление темпов роста, что позволило сделать вывод о том, что «пик» инфляции в США пройден. Несмотря на снижение темпов роста, уровень потребительских цен в августе оставался на 5,1% выше, чем год назад, хотя в июле прирост цен составил 5,2% г/г. Вероятность начала сворачивания стимулирующих программ ФРС США растет, но, скорее всего, темпы сокращения будут постепенными и растянутся до середины 2022 г. Впрочем, о планах ФРС США участники рынка могут узнать уже вечером в среду, 22 сентября, когда будут опубликованы итоги сентябрьского заседания Комитета по открытым рынкам.

Сворачивание программ стимулирования ЕЦБ будет обсуждаться в декабре. Но представители банка ожидают, что оно будет постепенным и обеспечит сохранение благоприятных условий финансирования.

Metals Focus ожидает, что центральные банки в 2021 г. закупят в резервы около 500 т золота против 250 т в 2020 г. Высокие геополитические риски, девальвация фиатных валют и стремление дедолларизировать резервы будут способствовать восстановлению покупок золота в резервы до уровня перед COVID-19. Покупки золота в золотовалютные резервы в период 2010-19 гг. в среднем составляли около 475 т.

Данные Минфина РФ показали, что производство золота в России в 1 полугодии 2021 г. сократилось на 1,9% г/г до 135,5 т, а производство серебра выросло на 1,8% г/г до 445,2 т. Падению добычи золота в стране способствует уход ЦБ РФ от закупок золота в резервы.

Спрос на физическое золото в азиатских хабах на предыдущей неделе подрастал на фоне снижения цен. В Индии дилеры продавали золото с премией в $3,0/унц, ожидая роста розничного спроса в преддверии осеннего сезона свадеб и фестивалей. Импорт серебра в страну в августе составил 82 т, что на 52% выше, чем год назад.

В Китае премии на покупку золота подросли до $5,0-9,0/унц благодаря сильному спросу в период праздника «Середины осени». Кризис на рынке недвижимости также способствует бегству капиталов в защитный металл.

В Гонконге золото предлагалось с премией в $0,5-1,2/унц. В Сингапуре премии подросли до $1,2-1,6/унц, спрос оживился после падения цен. В Японии золото предлагалось с премией в $0,5/унц к лондонским ценам.

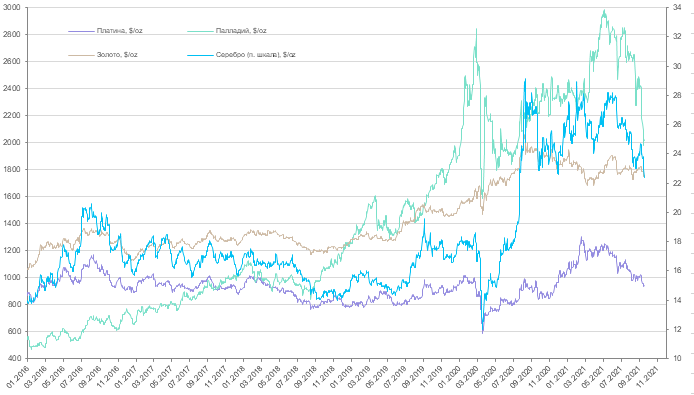

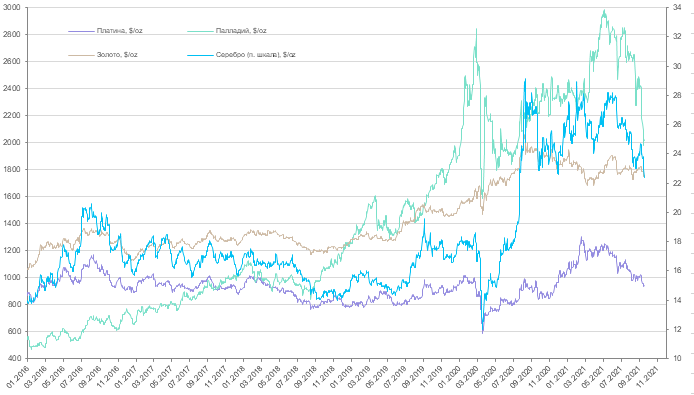

Цены на золото на прошедшей неделе опустились от уровня $1 807/унц до $1 750/унц в ответ на замедление темпов роста инфляции в США. Рынок несколько раз пытался провалиться ниже сильного уровня поддержки $1 750/унц, протестировав $1 746/унц. Однако растущий спрос на физическое золото в Китае и Индии оказывает поддержку ценам, а ожидание мягкого решения ФРС США способствует восстановлению до уровня $1 760/унц. В случае более жесткого решения ФРС США рынок может протестировать уровни поддержки $1 700 – 1675/унц.

Цены на серебро на прошедшей неделе в корреляции с рынком золота понизились от уровня $23,90/унц до $22,34/унц. Соотношение цен между золотом и серебром составило 78,79 (среднее значение за 5 лет — 79,50). Соотношение платина/серебро составляет 41,19 (среднее значение за 5 лет — 57).

По данным Refinitive, объемы средств под управлением крупнейших ETF, инвестирующих в золото, за прошедшую неделю подросли на 0,2%, а инвестирующих в серебро – снизились на 0,1%.

Рынки платины и палладия на прошедшей неделе оставались под давлением продаж, реагируя на падение спроса со стороны автомобильной промышленности. По оценкам аналитиков, падение спроса в результате сокращения производства автомобилей может составить до 500 тыс. унций платиноидов. Дополнительное негативное влияние на рынки платиноидов оказывало снижение фондовых рынков, указывающее на ожидаемое замедление темпов роста мировой экономики.

Цены на платину на прошлой неделе опустились от уровня $955/унц до $906/унц, от которого наблюдается небольшой рост. Спред между золотом и платиной сузился до $813/унц, между палладием и платиной сузился до $1 075/унц.

Темпы падения цен на палладий превосходят темпы падения цен на платину в силу перекупленности рынка палладия. Стоимость палладия в течение недели снизилась от $2140/унц до $1 970/унц, а в моменте тестировала уровень $1 920/унц. Цены на металл прочно закрепились ниже уровня $2 000/унц, подтверждая переход рынка в падающий тренд.

Подразделение Mercedes-Benz Daimler ожидает, что продажи автомобилей стабилизируются в четвертом квартале текущего года, несмотря на сбои из-за дефицита полупроводников.

Банк UBS ожидает, что предложение платины в 2021 г. превысит спрос на 4,5% и снижает прогноз по рынку, ожидая среднегодовую стоимость металла на уровне $1 000/унц. Однако банк также ожидает восстановление рынка в течение следующих 12-ти месяцев в ответ на растущую замену палладия платиной в автомобильной промышленности. Ситуация с дефицитом полупроводников продолжит оказывать негативное влияние на цены в предполагаемый период.

Предложение платиноидов растет, что усугубляет ситуацию на рынке. По данным статистического бюро ЮАР, производство платиноидов в июле выросло на 10,3% г/г против роста на 59,6% г/г в июне 2021 г.

По данным Refinitive, за прошедший период вложения в крупнейшие ETF, инвестирующие в платину, подросли на 0,1%, а инвестирующие в палладий, не изменились.

Предстоящая неделя принадлежит центральным банкам, т.к. заседания проведут Банк Китая, Банк Японии, ФРС США и Банк Англии. Кроме того, предполагается множество выступлений представителей регуляторов, в том числе ЕЦБ, что может повысить волатильность на рынках драгоценных металлов.

Основные потребительские цены в США в августе показали замедление темпов роста, что позволило сделать вывод о том, что «пик» инфляции в США пройден. Несмотря на снижение темпов роста, уровень потребительских цен в августе оставался на 5,1% выше, чем год назад, хотя в июле прирост цен составил 5,2% г/г. Вероятность начала сворачивания стимулирующих программ ФРС США растет, но, скорее всего, темпы сокращения будут постепенными и растянутся до середины 2022 г. Впрочем, о планах ФРС США участники рынка могут узнать уже вечером в среду, 22 сентября, когда будут опубликованы итоги сентябрьского заседания Комитета по открытым рынкам.

Сворачивание программ стимулирования ЕЦБ будет обсуждаться в декабре. Но представители банка ожидают, что оно будет постепенным и обеспечит сохранение благоприятных условий финансирования.

Metals Focus ожидает, что центральные банки в 2021 г. закупят в резервы около 500 т золота против 250 т в 2020 г. Высокие геополитические риски, девальвация фиатных валют и стремление дедолларизировать резервы будут способствовать восстановлению покупок золота в резервы до уровня перед COVID-19. Покупки золота в золотовалютные резервы в период 2010-19 гг. в среднем составляли около 475 т.

Данные Минфина РФ показали, что производство золота в России в 1 полугодии 2021 г. сократилось на 1,9% г/г до 135,5 т, а производство серебра выросло на 1,8% г/г до 445,2 т. Падению добычи золота в стране способствует уход ЦБ РФ от закупок золота в резервы.

Спрос на физическое золото в азиатских хабах на предыдущей неделе подрастал на фоне снижения цен. В Индии дилеры продавали золото с премией в $3,0/унц, ожидая роста розничного спроса в преддверии осеннего сезона свадеб и фестивалей. Импорт серебра в страну в августе составил 82 т, что на 52% выше, чем год назад.

В Китае премии на покупку золота подросли до $5,0-9,0/унц благодаря сильному спросу в период праздника «Середины осени». Кризис на рынке недвижимости также способствует бегству капиталов в защитный металл.

В Гонконге золото предлагалось с премией в $0,5-1,2/унц. В Сингапуре премии подросли до $1,2-1,6/унц, спрос оживился после падения цен. В Японии золото предлагалось с премией в $0,5/унц к лондонским ценам.

Цены на золото на прошедшей неделе опустились от уровня $1 807/унц до $1 750/унц в ответ на замедление темпов роста инфляции в США. Рынок несколько раз пытался провалиться ниже сильного уровня поддержки $1 750/унц, протестировав $1 746/унц. Однако растущий спрос на физическое золото в Китае и Индии оказывает поддержку ценам, а ожидание мягкого решения ФРС США способствует восстановлению до уровня $1 760/унц. В случае более жесткого решения ФРС США рынок может протестировать уровни поддержки $1 700 – 1675/унц.

Цены на серебро на прошедшей неделе в корреляции с рынком золота понизились от уровня $23,90/унц до $22,34/унц. Соотношение цен между золотом и серебром составило 78,79 (среднее значение за 5 лет — 79,50). Соотношение платина/серебро составляет 41,19 (среднее значение за 5 лет — 57).

По данным Refinitive, объемы средств под управлением крупнейших ETF, инвестирующих в золото, за прошедшую неделю подросли на 0,2%, а инвестирующих в серебро – снизились на 0,1%.

Рынки платины и палладия на прошедшей неделе оставались под давлением продаж, реагируя на падение спроса со стороны автомобильной промышленности. По оценкам аналитиков, падение спроса в результате сокращения производства автомобилей может составить до 500 тыс. унций платиноидов. Дополнительное негативное влияние на рынки платиноидов оказывало снижение фондовых рынков, указывающее на ожидаемое замедление темпов роста мировой экономики.

Цены на платину на прошлой неделе опустились от уровня $955/унц до $906/унц, от которого наблюдается небольшой рост. Спред между золотом и платиной сузился до $813/унц, между палладием и платиной сузился до $1 075/унц.

Темпы падения цен на палладий превосходят темпы падения цен на платину в силу перекупленности рынка палладия. Стоимость палладия в течение недели снизилась от $2140/унц до $1 970/унц, а в моменте тестировала уровень $1 920/унц. Цены на металл прочно закрепились ниже уровня $2 000/унц, подтверждая переход рынка в падающий тренд.

Подразделение Mercedes-Benz Daimler ожидает, что продажи автомобилей стабилизируются в четвертом квартале текущего года, несмотря на сбои из-за дефицита полупроводников.

Банк UBS ожидает, что предложение платины в 2021 г. превысит спрос на 4,5% и снижает прогноз по рынку, ожидая среднегодовую стоимость металла на уровне $1 000/унц. Однако банк также ожидает восстановление рынка в течение следующих 12-ти месяцев в ответ на растущую замену палладия платиной в автомобильной промышленности. Ситуация с дефицитом полупроводников продолжит оказывать негативное влияние на цены в предполагаемый период.

Предложение платиноидов растет, что усугубляет ситуацию на рынке. По данным статистического бюро ЮАР, производство платиноидов в июле выросло на 10,3% г/г против роста на 59,6% г/г в июне 2021 г.

По данным Refinitive, за прошедший период вложения в крупнейшие ETF, инвестирующие в платину, подросли на 0,1%, а инвестирующие в палладий, не изменились.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба