30 сентября 2021 | Северсталь Пономарев Евгений

ПАО «Северсталь»

Вертикально интегрированная горнодобывающая и металлургическая компания с основными активами в России и небольшим количеством предприятий за рубежом (Украине, Латвии, Польше, Италии и Либерии.)

Компания состоит из двух частей: «Северсталь Ресурс» и «Северсталь Российская сталь». Первая занимается добычей железной руды, коксующегося угля и обеспечивая потребности всей компании. Вторая занимается непосредственно производством стали.

Структура выручки/Продукция (данный на 2 квартал 2021 года):

Стальная продукция — 62.7% выручки.

Полуфабрикаты – 11.8%

Горячекатный прокат и толстый лист – 41,15%

Холоднокатный прокат – 10,45%

Оцинкованный прокат – 9,5%

Метизы – 6,6%

Сортовый прокат -6.04%

Прочие стальные трубы, стальные гнутые профиля – 5%

Прокат с полимерным покрытием – 4,4%

Трубы большого диаметра – 1.6%

ЖРС (железорудное сырье) – 30,7 % выручки.

Уголь – 6,6% выручки.

Рынки сбыта:

Внутренний рынок 53%,

Экспорт 47% (Европа 37%)

Финансовые показатели за 2 квартал 2021 года.

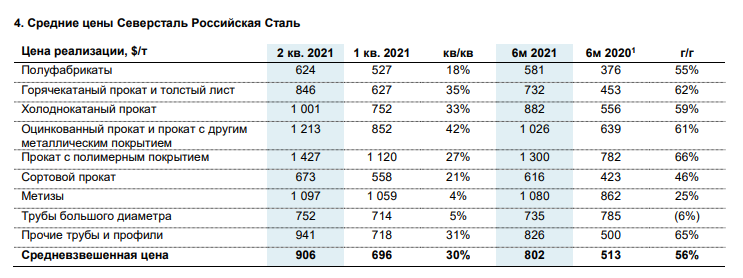

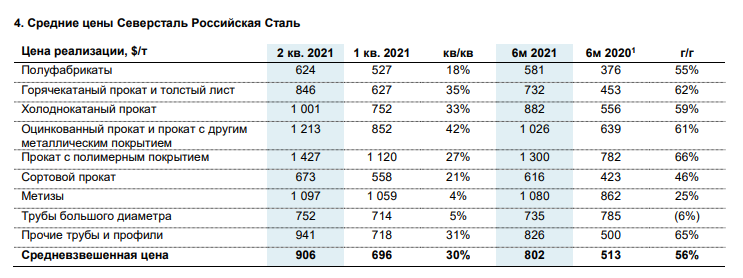

Выручка выросла до $5 165 млн (+57% г/г) благодаря росту цен и объемов продаж. (Тут важно отметить, что выручка выросла в бОльшей степени, благодаря именно росту цен. Смотри таблицы ниже)

Показатель EBITDA увеличился до $2 809 млн (+166% г/г) на фоне роста цен в первом полугодии 2021.

Рентабельность по EBITDA достигла рекордных 54%.

Чистая прибыль составила $1 860 млн (рост в 4 раза г/г).

Свободный денежный поток увеличился в 5.9 раз г/г до $1 433 млн вследствие роста прибыли.

Капитальные вложения составили $551 млн.

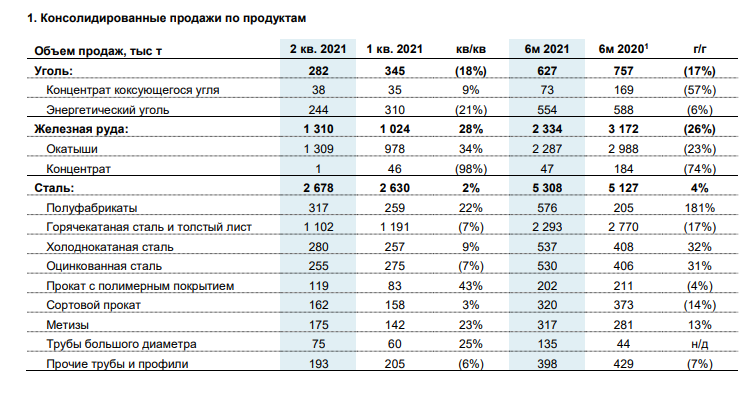

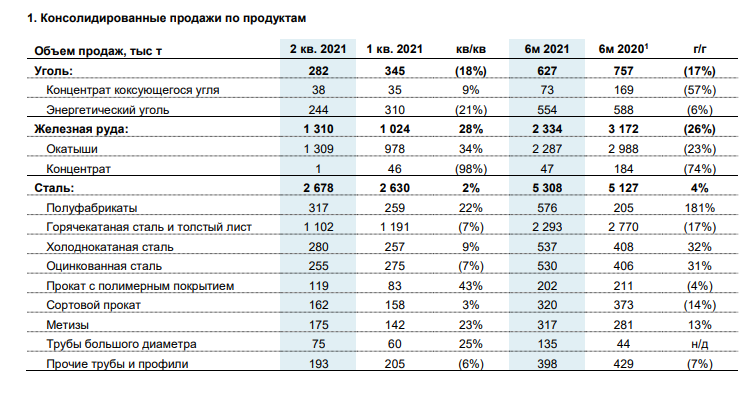

Объемы продаж в 1 и 2 квартале 2021 года говорят о росте реализации продукции, но если смотреть динамику за полугодия 20/21 года, то не все так радужно выглядит.

Цифры писать не буду, все очень наглядно видно из таблиц.

Факторы влияния:

— Дополнительная нагрузка в виде экспортной пошлины в 15% является достаточно существенным фактором для компании, т.к. на экспорт приходится почти половина продукции.

— Дополнительная налоговая нагрузка в виде увеличения НДПИ

— Неопределенность с введением дифференцированного налога на прибыль

— Курсовые разницы (47% — экспорт, 80% обязательств компании в валюте)

— Цикличность компании (прибыль и выручка зависят от мировых цен сырье и продукции)

Пока цены на сталь находятся на исторических максимумах, но вы всегда должны помнить, что рост не может продолжатся вечно, и рано или поздно цена скорректируется. И 10-летний график цен тому доказательство.

Мультипликаторы по состоянию на 2 кв. 2021 года

P/E – 7,4

Свободный денежный поток растет

Обязательства падают

Рентабельность увеличивается

Но для того, чтобы понять акции каких компаний являются наиболее перспективными к покупки, нужно обязательно их сравнить друг с другом.

Поэтому в следующих постах я разберу других представителей черной металлургии: ММК, НЛМК и Мечел.

Вертикально интегрированная горнодобывающая и металлургическая компания с основными активами в России и небольшим количеством предприятий за рубежом (Украине, Латвии, Польше, Италии и Либерии.)

Компания состоит из двух частей: «Северсталь Ресурс» и «Северсталь Российская сталь». Первая занимается добычей железной руды, коксующегося угля и обеспечивая потребности всей компании. Вторая занимается непосредственно производством стали.

Структура выручки/Продукция (данный на 2 квартал 2021 года):

Стальная продукция — 62.7% выручки.

Полуфабрикаты – 11.8%

Горячекатный прокат и толстый лист – 41,15%

Холоднокатный прокат – 10,45%

Оцинкованный прокат – 9,5%

Метизы – 6,6%

Сортовый прокат -6.04%

Прочие стальные трубы, стальные гнутые профиля – 5%

Прокат с полимерным покрытием – 4,4%

Трубы большого диаметра – 1.6%

ЖРС (железорудное сырье) – 30,7 % выручки.

Уголь – 6,6% выручки.

Рынки сбыта:

Внутренний рынок 53%,

Экспорт 47% (Европа 37%)

Финансовые показатели за 2 квартал 2021 года.

Выручка выросла до $5 165 млн (+57% г/г) благодаря росту цен и объемов продаж. (Тут важно отметить, что выручка выросла в бОльшей степени, благодаря именно росту цен. Смотри таблицы ниже)

Показатель EBITDA увеличился до $2 809 млн (+166% г/г) на фоне роста цен в первом полугодии 2021.

Рентабельность по EBITDA достигла рекордных 54%.

Чистая прибыль составила $1 860 млн (рост в 4 раза г/г).

Свободный денежный поток увеличился в 5.9 раз г/г до $1 433 млн вследствие роста прибыли.

Капитальные вложения составили $551 млн.

Объемы продаж в 1 и 2 квартале 2021 года говорят о росте реализации продукции, но если смотреть динамику за полугодия 20/21 года, то не все так радужно выглядит.

Цифры писать не буду, все очень наглядно видно из таблиц.

Факторы влияния:

— Дополнительная нагрузка в виде экспортной пошлины в 15% является достаточно существенным фактором для компании, т.к. на экспорт приходится почти половина продукции.

— Дополнительная налоговая нагрузка в виде увеличения НДПИ

— Неопределенность с введением дифференцированного налога на прибыль

— Курсовые разницы (47% — экспорт, 80% обязательств компании в валюте)

— Цикличность компании (прибыль и выручка зависят от мировых цен сырье и продукции)

Пока цены на сталь находятся на исторических максимумах, но вы всегда должны помнить, что рост не может продолжатся вечно, и рано или поздно цена скорректируется. И 10-летний график цен тому доказательство.

Мультипликаторы по состоянию на 2 кв. 2021 года

P/E – 7,4

Свободный денежный поток растет

Обязательства падают

Рентабельность увеличивается

Но для того, чтобы понять акции каких компаний являются наиболее перспективными к покупки, нужно обязательно их сравнить друг с другом.

Поэтому в следующих постах я разберу других представителей черной металлургии: ММК, НЛМК и Мечел.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба