20 октября 2021 Открытие Лукичева Оксана

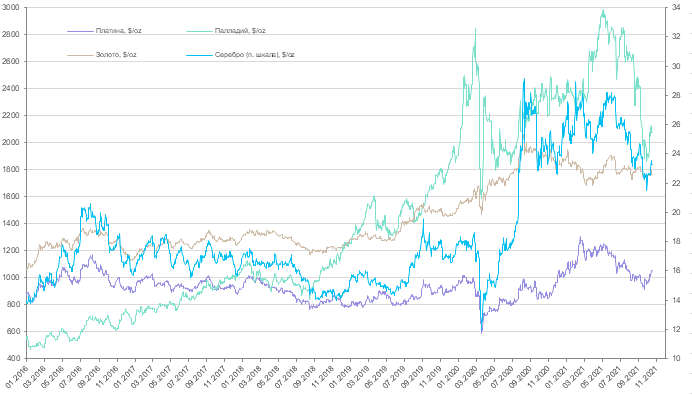

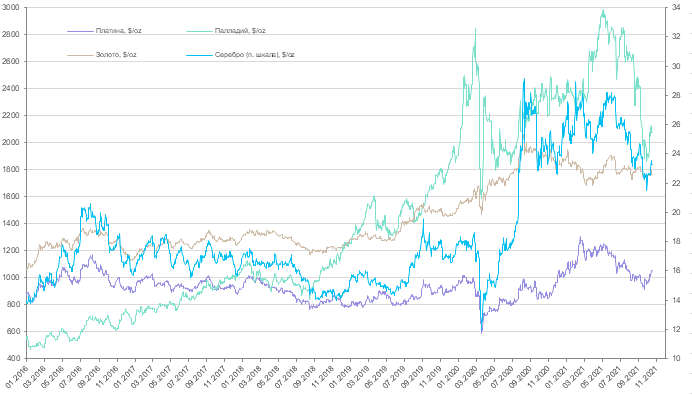

Рынки драгоценных металлов на прошедшей неделе оставались позитивными, за исключением немного понизившихся цен на палладий. Замедление китайской экономики, где годовые темпы роста ВВП в III квартале снизились до 4,9% г/г (ожидалась цифра на уровне 5,2% г/г), а промышленное производство выросло в сентябре лишь на 3,1% г/г против прогноза на уровне 3,8% г/г и против 5,3% г/г в августе, предполагает, что руководство Поднебесной будет вынуждено прибегнуть к мерам поддержки. При этом заявления Народного Банка Китая о том, что влияние проблем Evergrande на экономику страны будет ограниченным, также воспринимается рынком позитивно, так как указывает на контролируемость ситуации. Китайские покупатели стабильно являются сильной движущей силой для ювелирного спроса на драгметаллы. Позитива также добавила публикация сильных корпоративных отчетов американских компаний. Несмотря на некоторое замедление темпов роста экономики в последние пару месяцев, из отчетности следует, что корпорации настроены позитивно в отношении её перспектив. Выручка и прибыли растут, преподнося инвесторам приятные сюрпризы. И, хотя опасения по поводу сворачивания стимулирующих мер в США пока сдерживают рост цен, драгоценные металлы всегда приносят хорошую доходность в осенний период.

Текущая неделя отметится большим количеством выступлений представителей центральных банков и публикацией «Бежевой книги» ФРС США, что может повысить волатильность цен.

Опубликованный протокол последнего заседания Комитета по открытому рынку ФРС США показал, что регулятор готовится к объявлению о сворачивании программы выкупа активов в ходе ноябрьского заседания. Члены Комитета по открытому рынку ФРС США обсуждали сокращение выкупа гособлигаций на $10 млрд в месяц и ипотечных облигаций на $5 млрд в месяц. Чиновники ФРС готовы к умеренному снижению объемов монетарного стимулирования, чтобы не выпустить инфляцию из-под контроля. В случае принятия решения о сворачивании стимулов на заседании 2-3 ноября 2021 г. процесс может стартовать в середине ноября или декабря. Начало повышения процентных ставок пока откладывается на 2023 г.

ЕЦБ по-прежнему считает резкое ускорение инфляции в Европе временным явлением, сообщила его глава Кристин Лагард. Влияние факторов, связанных с пандемией COVID-19, должно снизиться в течение следующего года, что приведет к замедлению годовой инфляции, считает она. Ожидается, что инфляция в Еврозоне достигнет 4% до конца года, что вдвое превышает целевой показатель ЕЦБ. Все больше экономистов считают, что цены будут оставаться выше ориентира в течение 2022 г.

Глава Банка Англии Эндрю Бейли подал новый сигнал о том, что регулятор готовится к повышению процентных ставок на фоне инфляционных рисков. Он также считает, что наблюдаемый скачок инфляции будет временным, но резко подорожавшие энергоносители подтолкнут потребительские цены еще выше и сделают подъем более продолжительным, что в свою очередь грозит увеличением инфляционных ожиданий. По оценке Банка Англии, инфляция в Великобритании превысит 4% на фоне восстановления мировой экономики, вызвавшего дефицит предложения, рабочей силы и рост цен на энергоносители. Участники рынка считают, что Банк Англии может повысить ставку в конце этого года или в начале 2022 г.

В то же время в банке JPMorgan считают, что высокая ликвидность финансовой системы в 2020 г. может помочь поддерживать спрос в экономике до 2022 г. или даже дольше, а это повышает риск устойчивой инфляции. Рост цен на активы, который уже произошел в результате избыточной ликвидности, также должен способствовать поддержанию повышенного спроса в следующем году за счет снижения стоимости капитала и эффекта благосостояния, тем самым повышая риск перехода системы к состоянию устойчивой повышенной инфляции.

Спрос на физическое золото в азиатских хабах на предыдущей неделе подрастал в связи с началом периода крупных фестивалей и сезонных праздников. В Индии дилеры продавали золото с премией в $2,0/унц, т.к. розничный спрос повысился до уровня, предшествовавшего пандемии. Посещаемость ювелирных магазинов была высокой в городских и сельских районах, однако покупки со стороны ювелиров оставались слабыми из-за слабости рупии.

В Китае премии на покупку золота подросли до $6,0-12,0/унц, ожидается высокий импорт металла в страну, хотя розничные продажи могут сократиться из-за более слабого состояния локальной экономики. В Гонконге золото предлагалось с премией в $0,5-1,5/унц. В Сингапуре премии оставались на уровне $0,75-1,8/унц на фоне неактивных продаж. В Японии золото предлагалось с дисконтом в $1,0/унц к лондонским ценам.

Экспорт золота из России в январе-августе 2021 г. составил 182,3 тонны (данные ФТС РФ), что на 10% выше экспорта в аналогичный период прошлого года. В августе экспорт составил 32,4 тонны (+57% г/г). Основной объем был отправлен в Великобританию (27,6 тонн), также поставки производились в Индию (1,6 тонны), в Германию (1,1 тонны), в Казахстан (1,0 тонны), в Турцию (0,5 тонны), в Гонконг (0,4 тонны) и небольшое количество было отправлено в Армению, Швейцарию и Беларусь.

Цены на золото на прошедшей неделе оставались волатильными, рынок пытался преодолеть уровень $1 800/унц, но пока безуспешно. Цены понизились до $1 780/унц. Растущий спрос на физическое золото в Азии продолжал оказывать поддержку ценам, а многие долгосрочные инвесторы покупали золото, чтобы застраховаться от растущей инфляции и увеличивающихся рисков стагфляции. Снижение темпов промышленного производства в США и замедление роста ВВП в Китае способствовали покупкам золота, которое показывает хорошую доходность в подобные периоды.

Цены на серебро на прошедшей неделе, в отличие от рынка золота, показали устойчивый рост до $23,80/унц на фоне притока инвесторов в ETF-фонды, инвестирующие в серебро. Соотношение цен между золотом и серебром составило 74,87 (среднее значение за 5 лет — 79,50). Соотношение платина/серебро составляет 44,07 (среднее значение за 5 лет — 57).

По данным Refinitive, объемы средств под управлением крупнейших ETF, инвестирующих в золото, за прошедшую неделю понизились на 0,3%, а инвестирующих в серебро - выросли на 0,8%.

Цены на платину на прошедшей неделе протестировали уровень $1 061/унц, на котором не смогли удержаться и скорректировались вниз к уровню $1 055/унц. Спред между золотом и платиной сузился до $729/унц, между палладием и платиной сузился до $980/унц. Платина выигрывает от переключения автомобильной промышленности с использования дорогого палладия. Это озаботило компанию «Норильский никель», которая объявила конкурс для ученых и изобретателей по поиску новых областей применения палладия. Стоимость палладия в течение недели понизилась с $2 187/унц до $2 067/унц.

Продажи автомобилей в Китае в сентябре упали на 19,6% г/г до 2,07 млн единиц, сообщила Китайская ассоциация автопроизводителей.

Регистрации новых легковых автомобилей в Европейском союзе, Великобритании и странах Европейской ассоциации свободной торговли в сентябре снизились на 25,2% г/г до 973 тыс. единиц, свидетельствуют данные Европейской ассоциации автопроизводителей (ACEA). В январе-сентябре совокупные продажи машин в Европе увеличились на 6,9% г/г до 9,16 млн единиц.

Статистическое бюро ЮАР сообщило о росте производства платиноидов в августе 2021 г. на 4,4% г/г после роста в июле на 10,3% г/г. Производство золота в августе выросло на 17% г/г, в июле – на 13,7% г/г.

По данным Refinitive, за прошедший период вложения в крупнейшие ETF, инвестирующие в платину, не изменились, а инвестирующие в палладий - снизились на 0,4%.

Текущая неделя отметится большим количеством выступлений представителей центральных банков и публикацией «Бежевой книги» ФРС США, что может повысить волатильность цен.

Опубликованный протокол последнего заседания Комитета по открытому рынку ФРС США показал, что регулятор готовится к объявлению о сворачивании программы выкупа активов в ходе ноябрьского заседания. Члены Комитета по открытому рынку ФРС США обсуждали сокращение выкупа гособлигаций на $10 млрд в месяц и ипотечных облигаций на $5 млрд в месяц. Чиновники ФРС готовы к умеренному снижению объемов монетарного стимулирования, чтобы не выпустить инфляцию из-под контроля. В случае принятия решения о сворачивании стимулов на заседании 2-3 ноября 2021 г. процесс может стартовать в середине ноября или декабря. Начало повышения процентных ставок пока откладывается на 2023 г.

ЕЦБ по-прежнему считает резкое ускорение инфляции в Европе временным явлением, сообщила его глава Кристин Лагард. Влияние факторов, связанных с пандемией COVID-19, должно снизиться в течение следующего года, что приведет к замедлению годовой инфляции, считает она. Ожидается, что инфляция в Еврозоне достигнет 4% до конца года, что вдвое превышает целевой показатель ЕЦБ. Все больше экономистов считают, что цены будут оставаться выше ориентира в течение 2022 г.

Глава Банка Англии Эндрю Бейли подал новый сигнал о том, что регулятор готовится к повышению процентных ставок на фоне инфляционных рисков. Он также считает, что наблюдаемый скачок инфляции будет временным, но резко подорожавшие энергоносители подтолкнут потребительские цены еще выше и сделают подъем более продолжительным, что в свою очередь грозит увеличением инфляционных ожиданий. По оценке Банка Англии, инфляция в Великобритании превысит 4% на фоне восстановления мировой экономики, вызвавшего дефицит предложения, рабочей силы и рост цен на энергоносители. Участники рынка считают, что Банк Англии может повысить ставку в конце этого года или в начале 2022 г.

В то же время в банке JPMorgan считают, что высокая ликвидность финансовой системы в 2020 г. может помочь поддерживать спрос в экономике до 2022 г. или даже дольше, а это повышает риск устойчивой инфляции. Рост цен на активы, который уже произошел в результате избыточной ликвидности, также должен способствовать поддержанию повышенного спроса в следующем году за счет снижения стоимости капитала и эффекта благосостояния, тем самым повышая риск перехода системы к состоянию устойчивой повышенной инфляции.

Спрос на физическое золото в азиатских хабах на предыдущей неделе подрастал в связи с началом периода крупных фестивалей и сезонных праздников. В Индии дилеры продавали золото с премией в $2,0/унц, т.к. розничный спрос повысился до уровня, предшествовавшего пандемии. Посещаемость ювелирных магазинов была высокой в городских и сельских районах, однако покупки со стороны ювелиров оставались слабыми из-за слабости рупии.

В Китае премии на покупку золота подросли до $6,0-12,0/унц, ожидается высокий импорт металла в страну, хотя розничные продажи могут сократиться из-за более слабого состояния локальной экономики. В Гонконге золото предлагалось с премией в $0,5-1,5/унц. В Сингапуре премии оставались на уровне $0,75-1,8/унц на фоне неактивных продаж. В Японии золото предлагалось с дисконтом в $1,0/унц к лондонским ценам.

Экспорт золота из России в январе-августе 2021 г. составил 182,3 тонны (данные ФТС РФ), что на 10% выше экспорта в аналогичный период прошлого года. В августе экспорт составил 32,4 тонны (+57% г/г). Основной объем был отправлен в Великобританию (27,6 тонн), также поставки производились в Индию (1,6 тонны), в Германию (1,1 тонны), в Казахстан (1,0 тонны), в Турцию (0,5 тонны), в Гонконг (0,4 тонны) и небольшое количество было отправлено в Армению, Швейцарию и Беларусь.

Цены на золото на прошедшей неделе оставались волатильными, рынок пытался преодолеть уровень $1 800/унц, но пока безуспешно. Цены понизились до $1 780/унц. Растущий спрос на физическое золото в Азии продолжал оказывать поддержку ценам, а многие долгосрочные инвесторы покупали золото, чтобы застраховаться от растущей инфляции и увеличивающихся рисков стагфляции. Снижение темпов промышленного производства в США и замедление роста ВВП в Китае способствовали покупкам золота, которое показывает хорошую доходность в подобные периоды.

Цены на серебро на прошедшей неделе, в отличие от рынка золота, показали устойчивый рост до $23,80/унц на фоне притока инвесторов в ETF-фонды, инвестирующие в серебро. Соотношение цен между золотом и серебром составило 74,87 (среднее значение за 5 лет — 79,50). Соотношение платина/серебро составляет 44,07 (среднее значение за 5 лет — 57).

По данным Refinitive, объемы средств под управлением крупнейших ETF, инвестирующих в золото, за прошедшую неделю понизились на 0,3%, а инвестирующих в серебро - выросли на 0,8%.

Цены на платину на прошедшей неделе протестировали уровень $1 061/унц, на котором не смогли удержаться и скорректировались вниз к уровню $1 055/унц. Спред между золотом и платиной сузился до $729/унц, между палладием и платиной сузился до $980/унц. Платина выигрывает от переключения автомобильной промышленности с использования дорогого палладия. Это озаботило компанию «Норильский никель», которая объявила конкурс для ученых и изобретателей по поиску новых областей применения палладия. Стоимость палладия в течение недели понизилась с $2 187/унц до $2 067/унц.

Продажи автомобилей в Китае в сентябре упали на 19,6% г/г до 2,07 млн единиц, сообщила Китайская ассоциация автопроизводителей.

Регистрации новых легковых автомобилей в Европейском союзе, Великобритании и странах Европейской ассоциации свободной торговли в сентябре снизились на 25,2% г/г до 973 тыс. единиц, свидетельствуют данные Европейской ассоциации автопроизводителей (ACEA). В январе-сентябре совокупные продажи машин в Европе увеличились на 6,9% г/г до 9,16 млн единиц.

Статистическое бюро ЮАР сообщило о росте производства платиноидов в августе 2021 г. на 4,4% г/г после роста в июле на 10,3% г/г. Производство золота в августе выросло на 17% г/г, в июле – на 13,7% г/г.

По данным Refinitive, за прошедший период вложения в крупнейшие ETF, инвестирующие в платину, не изменились, а инвестирующие в палладий - снизились на 0,4%.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба