2 декабря 2021 goldenfront.ru Ньювенхейс Ян

В целом, цена золота в американских долларах определяется долгосрочными ожиданиями инфляции и процентными ставками в США. Цена золота в других валютах зависит от обменного курса между той или иной валютой и долларом.

В предыдущей серии статей мы обсудили, как функционирует международный золотой рынок и как цена золота определяется институциональным спросом и предложением. В этой же серии мы изучим, какие экономические переменные влияют на спрос и предложение и, следовательно, на цену золота. Дабы сэкономить ваше драгоценное время, я начну эту статью с резюме и добавлю исторический обзор, чтобы затем в следующих статьях углубиться в детали.

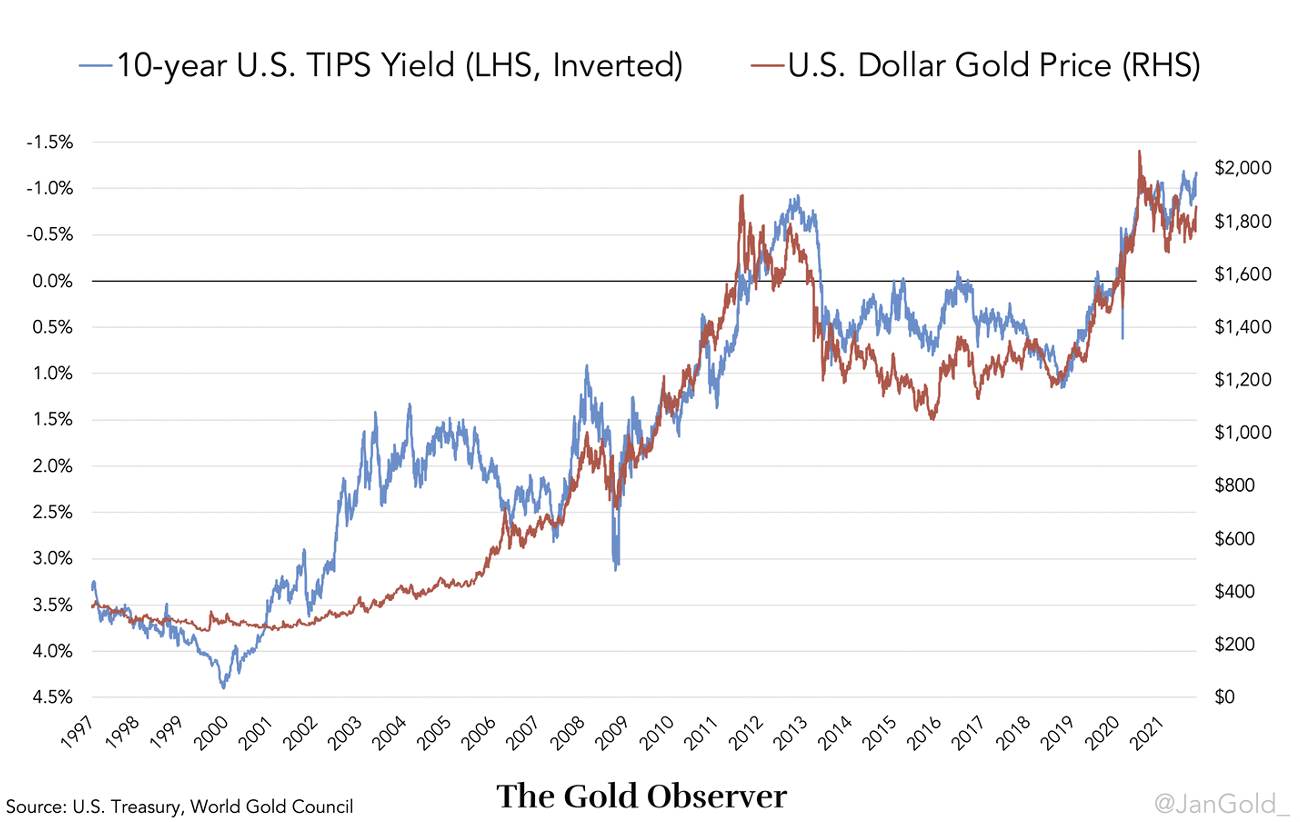

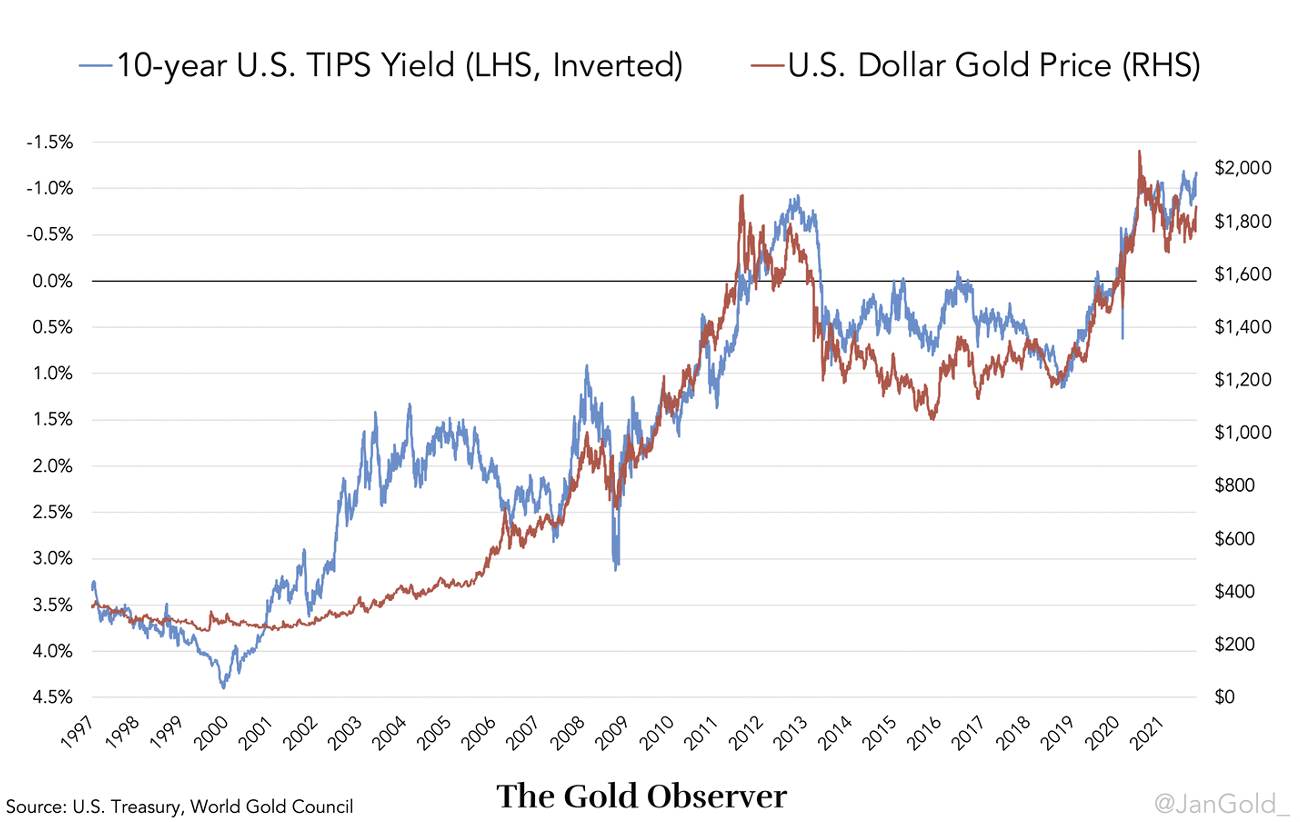

На мой взгляд, важно понять текущую обстановку, хотя бы для того, чтобы поставить под вопрос ее долговечность. С 2006 г. цена золота в американских долларах обратно коррелирует с (ожидаемыми) процентными ставками по 10-летним ценным бумагам Казначейства США, защищенным от инфляции (TIPS), как можно видеть на графике ниже. Данную корреляцию я и называю текущей обстановкой.

Доходность 10-летних TIPS (слева, обратно); Цена золота в долларах США (справа)

Источники: Казначейство США, Всемирный совет по золоту

Обратите внимание, что на графике выше ось ставки TIPS перевернута, потому что когда ставка TIPS падает, цена золота растет, и наоборот. Причина в том, что когда реальная процентная ставка по правительственным облигациям падает, держать золото становится более привлекательным, потому что золото – единственный международный резервный актив без контрагентского риска. Когда реальная процентная ставка растет, держать золото становится менее привлекательным, потому что золото не приносит дохода (если только его не ссудить).

10-летние TIPS – это американские правительственные облигации, компенсирующие их владельцам инфляцию потребительских цен. Если, например, ставка TIPS 2%, а годовая инфляция 3%, то владелец облигаций получает 5% (2% + 3%). Из-за поправки, происходящей при выплате процентов и основной суммы, рынок устанавливает доходность TIPS ниже доходности обычных американских правительственных облигаций (номинальных облигаций Казначейства США). В сущности, рынок покупает TIPS, опуская их доходность, пока ему не будет всё равно, держать ли TIPS или номинальные облигации Казначейства США, исходя из того, какую среднюю инфляцию он ожидает в следующие 10 лет.

Доходность 10-летних TIPS; Доходность 10-летних номинальных облигаций Казначейства США

Источник: Экономические данные Федеральной резервной системы (FRED)

Таким образом, разность ставки по 10-летним TIPS и 10-летним номинальным облигациям Казначейства США – это ожидаемая рынком средняя инфляция в следующие 10 лет. Такое рыночное ожидание инфляции также называют ставкой безубыточности.

Итак:

Ставка TIPS = ставка номинальных облигаций Казначейства США – ставка безубыточности

Или, другими словами:

Ожидаемая реальная процентная ставка = ставка номинальных облигаций Казначейства США – ожидаемая инфляция

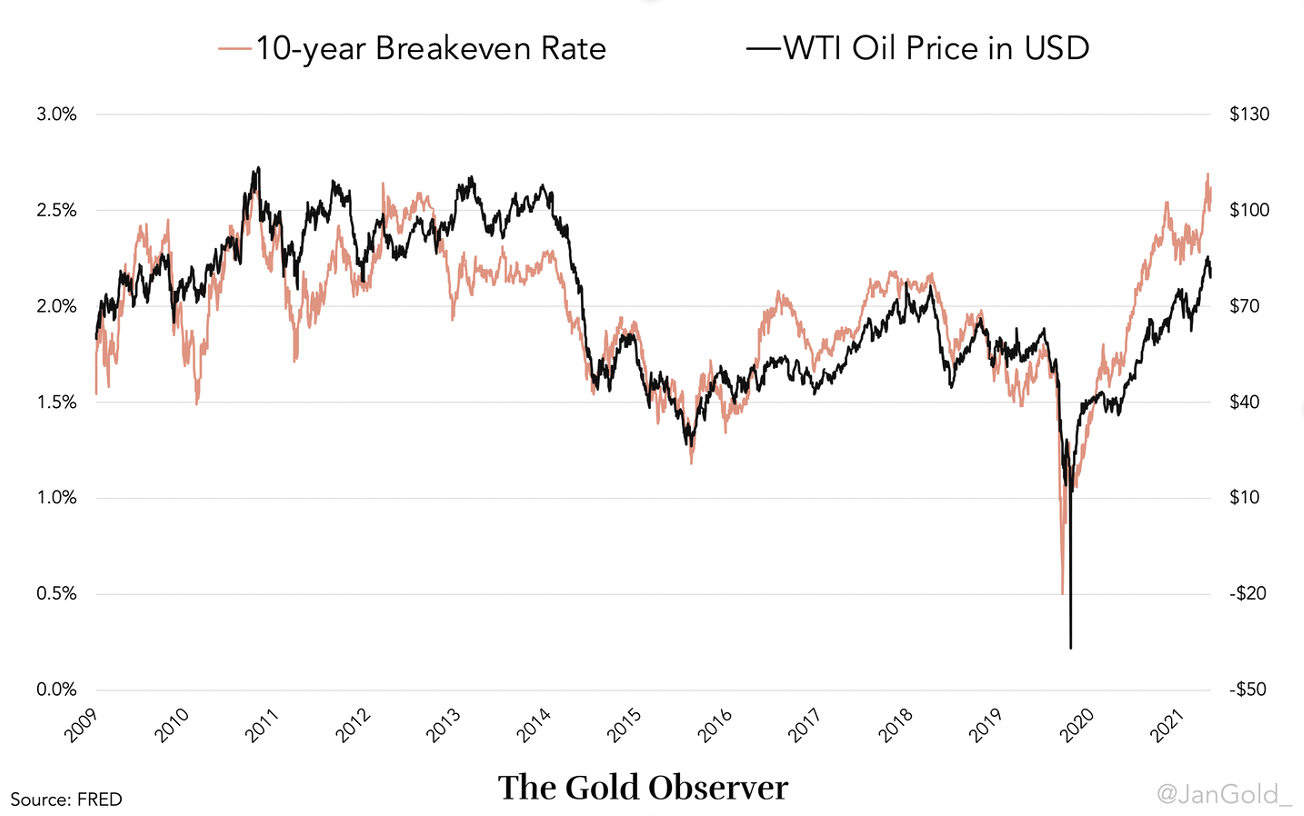

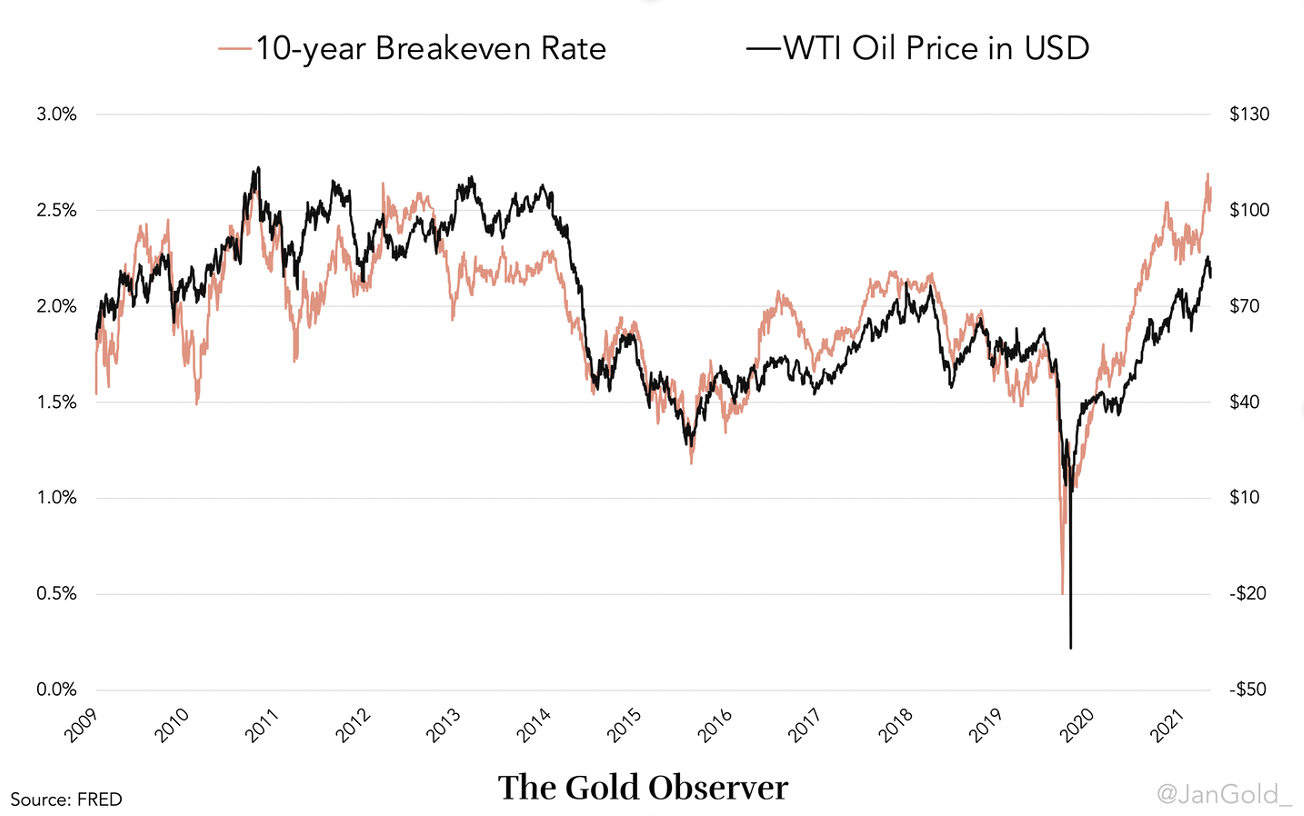

Если кому-то интересно, то после 2008 г. ставка безубыточности 10-летних облигаций стала более тесно коррелировать с ценой нефти. Поскольку энергия – живительная кровь экономики, рост цен на энергию отражается в более высоких ценах на потребительские товары.

Ставка безубыточности 10-летних облигаций; Цена на нефть WTI в долларах США

Источник: FRED

Если хотите получить доступ к интерактивному графику, включающему цену золота и ставку 10-летних TIPS, нажмите здесь. Нажмите здесь, если хотите получить доступ к интерактивному графику, включающему ставку безубыточности 10-летних облигаций, ставку 10-летних TIPS и ставку 10-летних номинальных облигаций Казначейства США.

Историческая перспектива золота как средства сбережения

Золото тысячелетиями выступало страховкой от инфляции. Правда, золото не идеальная постоянная, так как таких активов в экономике не существует.

На Востоке люди до сих пор по обычаю дарят золото в честь рождения ребенка и свадьбы. Эта древняя традиция позволяет общинам пережить любой кредитно-денежный режим, используя золото как средство сбережения и делясь металлом с новыми поколениями. Люди давно поняли, что правительственные деньги рано или поздно теряют свою покупательную способность. Чтобы передавать богатство из поколения в поколение, нужно стабильное средство сбережения, которое невозможно напечатать: золото.

В Китае никогда не было официального золотого стандарта, но еще в 475-221 г. до н. э. золото обращалось в крупных платежах и использовалось как средство сбережения. На картинке ниже показаны так называемые «кубические деньги»

В развитых экономиках люди в определенной степени утратили пристрастие к золоту, потому что финансиализация началась на Западе раньше, предлагая больший доход. При этом западные центральные банки держат обширные монетарные золотые резервы. По иронии судьбы, они всецело осознают свои недостатки и держат золото как предпочитаемую резервную валюту.

«Золото традиционно использовалось для измерения стоимости товаров и выступало платежным средством практически во всех древних цивилизациях, отчасти потому, что оно чрезвычайно редко встречается в природе.

Золото – превосходная страховка от неблагоприятных событий и высокой инфляции. Золото не может обесцениться. Золото… не актив, «выпускаемый» правительством или центральным банком и поэтому не зависит от платежеспособности эмитента». – Банк Италии «Зачем держать физическое золото» (Whyholdgoldbullion)

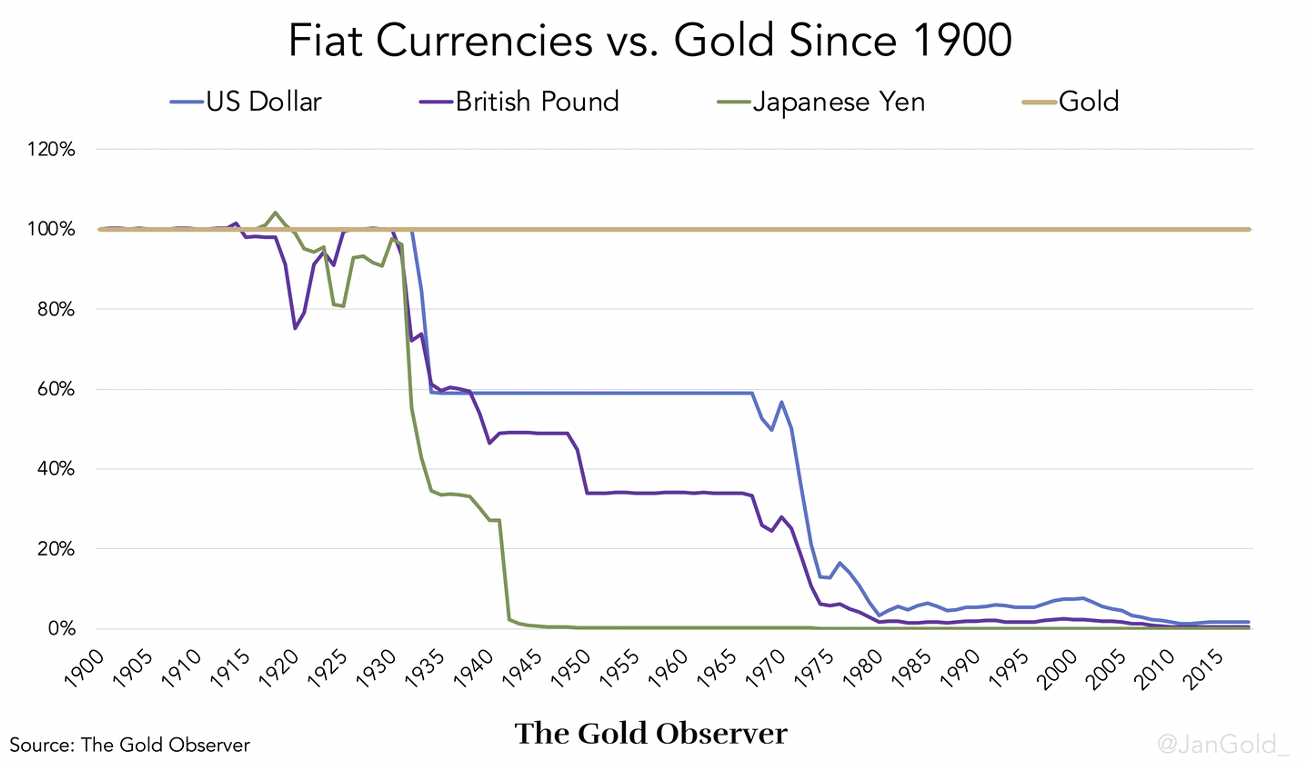

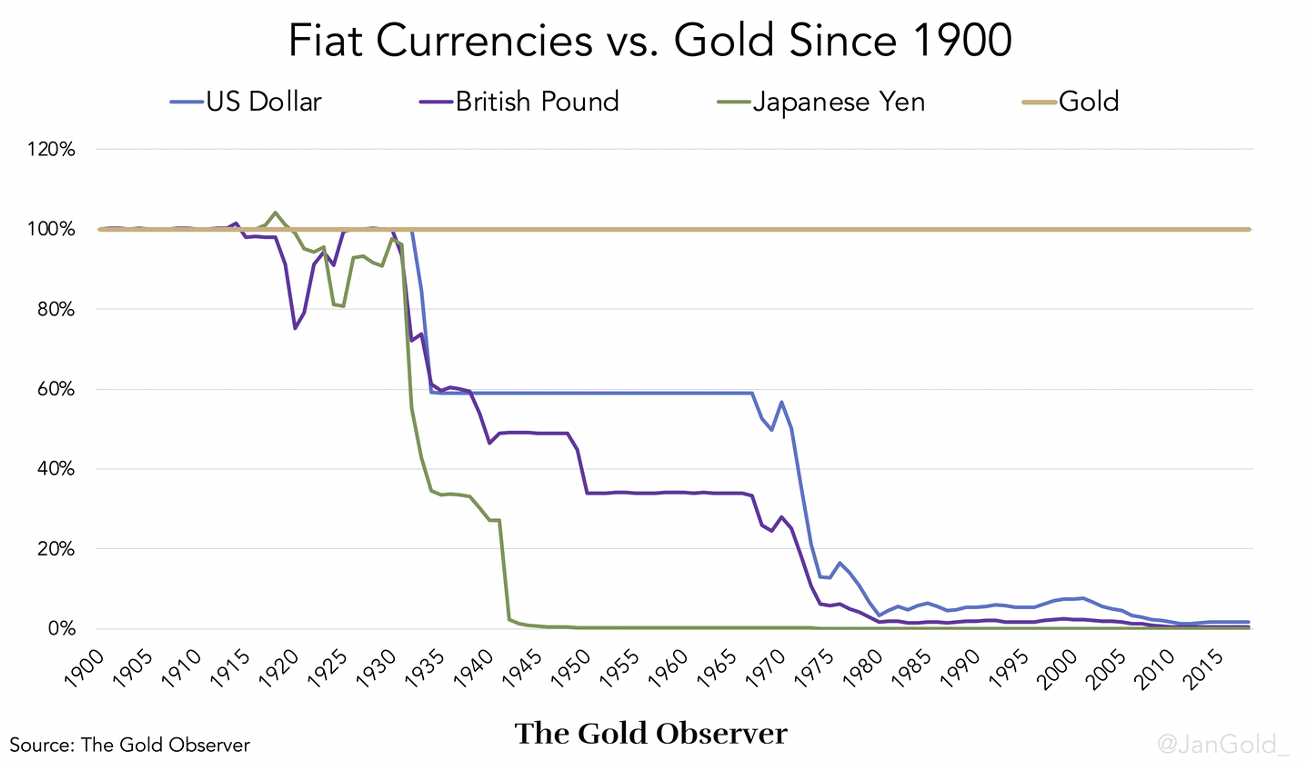

На графике ниже показано обесценивание трех бумажных валют относительно золота с 1900 г. без расчета процентных ставок. В конце концов, многие люди не имеют бумажных сбережений, приносящих доход.

Бумажные валюты и золото с 1900 г.

Доллар США; Британский фунт; Японская иена; Золото

Источник: The Gold Observer

При последней форме золотого стандарта (Бреттон-Вудс) американский доллар был привязан к золоту по цене $35 за унцию, а все другие основные валюты были привязаны к доллару. Технически Бреттон-Вудс закончился в 1968 г., когда США позволили цене золота плавать на свободном рынке, после того как напечатали слишком много долларов и привязка к золоту оказалась несостоятельной. С того времени цена золота начала расти. Было ясно, что ни одна валюта, выпускаемая правительством, не способна конкурировать с золотом.

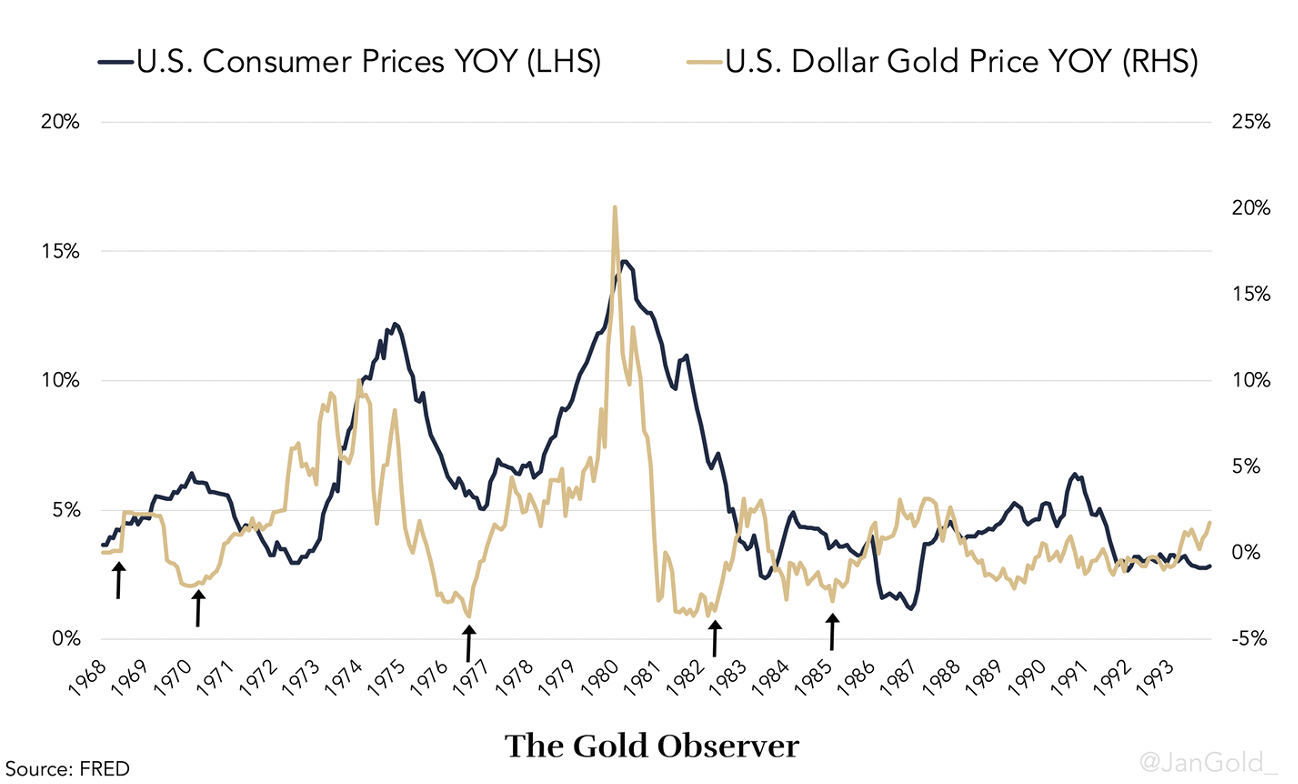

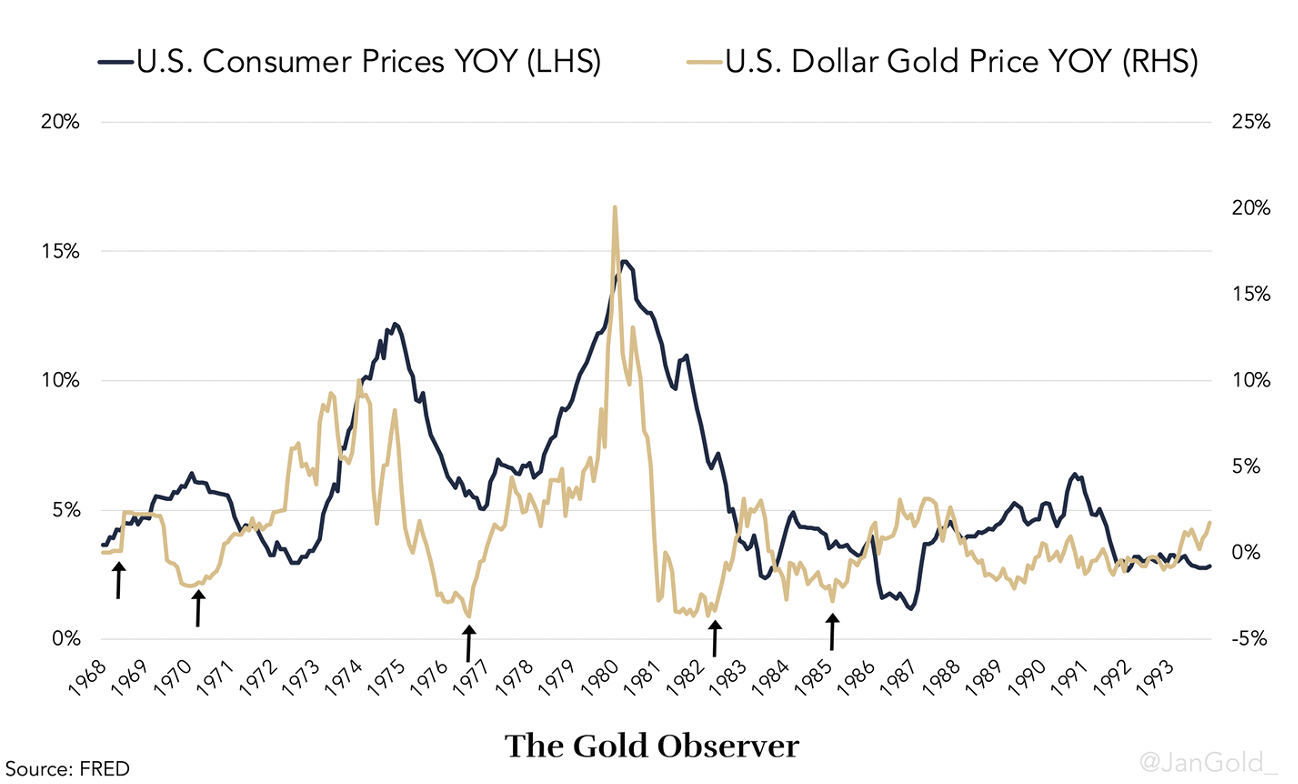

Примечательно, что цена золота росла раньше потребительских цен. Когда рынок ожидал скачка инфляции, инвесторы искали убежище в золоте, и его цена соответственно реагировала. Золото стало показателем инфляционных ожиданий. Когда цена золота росла, потребительские цены следовали за ней в течение двух лет.

Годовое изменение американских потребительских цен (слева); Годовое изменение долларовой цены золота (справа)

Источник: FRED

Председатель Федеральной резервной системы Алан Гринспен (Alan Greenspan) заявил в 1994 г.:

«Думаю, цена золота отражает желание держать реальные твердые активы в противоположность валютам… [Золото] – средство сбережения, в течение многих лет весьма последовательно опережавшее инфляцию и служившее неплохим индикатором инфляционных ожиданий».

Гринспен даже отчасти основывал свою кредитно-денежную политику на цене золота.

Связь между инфляционными ожиданиями и ценой золота по-прежнему актуальна, как мы видели во введении о TIPS.

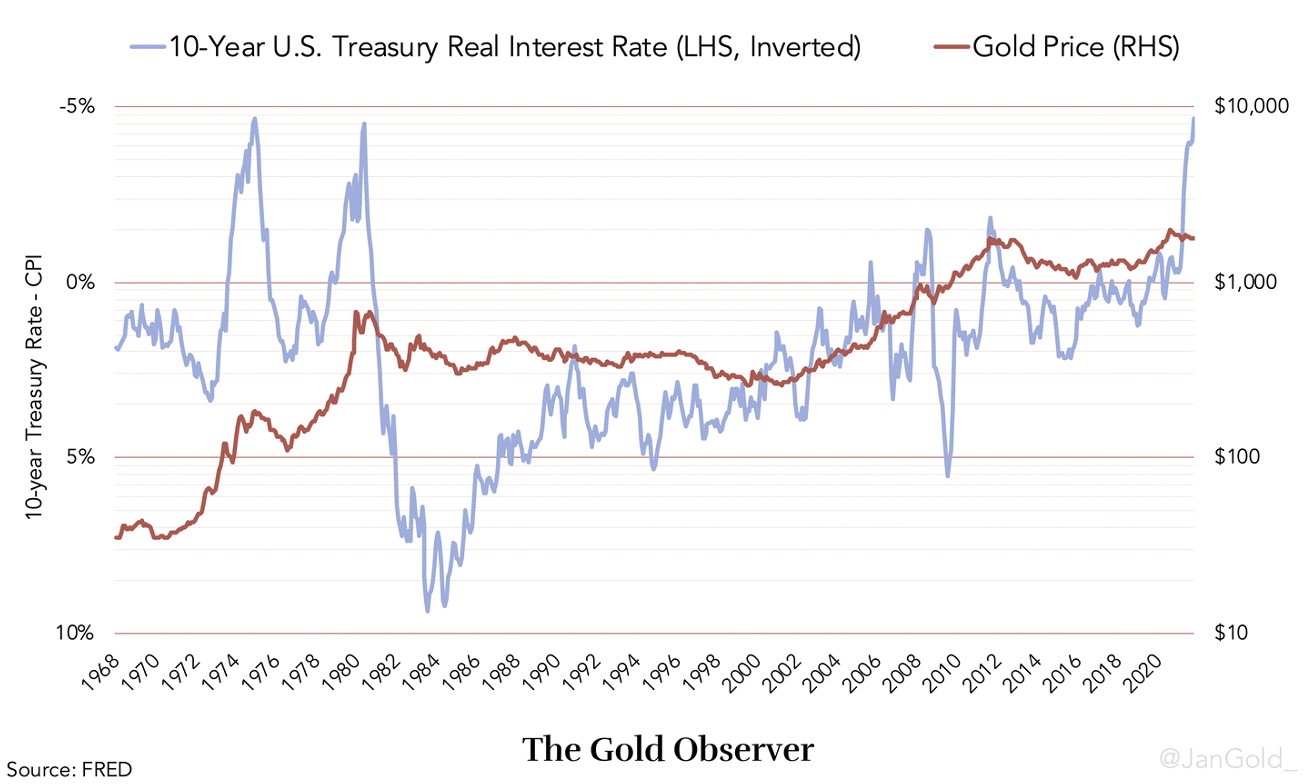

После двузначных показателей инфляции и глубоко отрицательных реальных ставок в 1970-х инвесторов отвлекли от золота высокими положительными реальными ставками в 1980-х. Поскольку до 1997 г. TIPS не существовало, реальные процентные ставки можно было рассчитать только как разность номинальных процентных ставок и официального индекса потребительских цен (ИПЦ). Академики называют это постфактумной реальной процентной ставкой, а ставку TIPS – предварительнойреальной процентной ставкой.

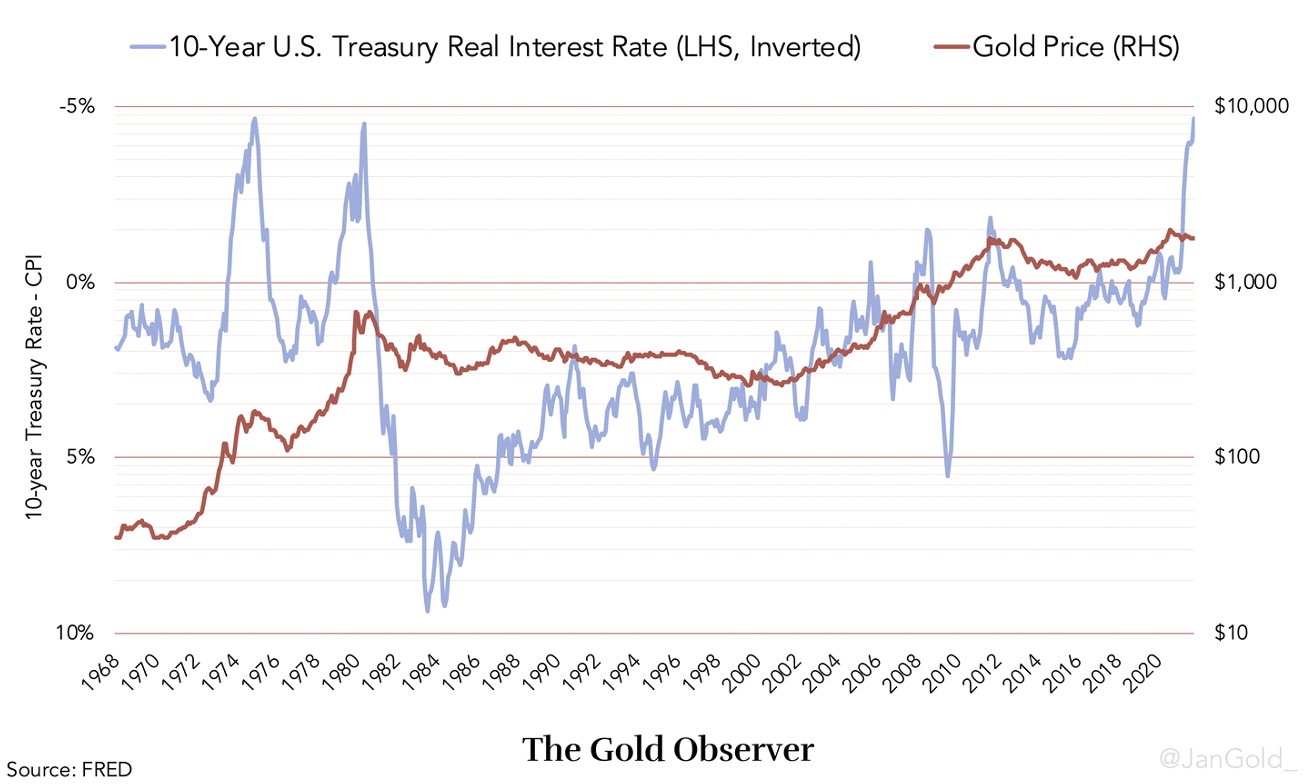

На графике ниже можно увидеть (постфактумную) реальную ставку 10-летних облигаций, рассчитанную как разность ставки по 10-летним номинальным облигациям Казначейства США и американского ИПЦ, в 1968-2021 гг.

Реальная процентная ставка по 10-летним облигациям Казначейства США (слева, обратно); Цена золота (справа)

Ставка по 10-летним облигациям Казначейства США – ИПЦ

Источник: FRED

Очевидно, что (постфактумные) реальные ставки очень важны для цены золота. В 1970-х золото взлетело, когда реальные ставки два раза подряд достигли -5%. Может ли это повториться, если инфляция окажется не временной и реальные ставки останутся отрицательными?

В предыдущей серии статей мы обсудили, как функционирует международный золотой рынок и как цена золота определяется институциональным спросом и предложением. В этой же серии мы изучим, какие экономические переменные влияют на спрос и предложение и, следовательно, на цену золота. Дабы сэкономить ваше драгоценное время, я начну эту статью с резюме и добавлю исторический обзор, чтобы затем в следующих статьях углубиться в детали.

На мой взгляд, важно понять текущую обстановку, хотя бы для того, чтобы поставить под вопрос ее долговечность. С 2006 г. цена золота в американских долларах обратно коррелирует с (ожидаемыми) процентными ставками по 10-летним ценным бумагам Казначейства США, защищенным от инфляции (TIPS), как можно видеть на графике ниже. Данную корреляцию я и называю текущей обстановкой.

Доходность 10-летних TIPS (слева, обратно); Цена золота в долларах США (справа)

Источники: Казначейство США, Всемирный совет по золоту

Обратите внимание, что на графике выше ось ставки TIPS перевернута, потому что когда ставка TIPS падает, цена золота растет, и наоборот. Причина в том, что когда реальная процентная ставка по правительственным облигациям падает, держать золото становится более привлекательным, потому что золото – единственный международный резервный актив без контрагентского риска. Когда реальная процентная ставка растет, держать золото становится менее привлекательным, потому что золото не приносит дохода (если только его не ссудить).

10-летние TIPS – это американские правительственные облигации, компенсирующие их владельцам инфляцию потребительских цен. Если, например, ставка TIPS 2%, а годовая инфляция 3%, то владелец облигаций получает 5% (2% + 3%). Из-за поправки, происходящей при выплате процентов и основной суммы, рынок устанавливает доходность TIPS ниже доходности обычных американских правительственных облигаций (номинальных облигаций Казначейства США). В сущности, рынок покупает TIPS, опуская их доходность, пока ему не будет всё равно, держать ли TIPS или номинальные облигации Казначейства США, исходя из того, какую среднюю инфляцию он ожидает в следующие 10 лет.

Доходность 10-летних TIPS; Доходность 10-летних номинальных облигаций Казначейства США

Источник: Экономические данные Федеральной резервной системы (FRED)

Таким образом, разность ставки по 10-летним TIPS и 10-летним номинальным облигациям Казначейства США – это ожидаемая рынком средняя инфляция в следующие 10 лет. Такое рыночное ожидание инфляции также называют ставкой безубыточности.

Итак:

Ставка TIPS = ставка номинальных облигаций Казначейства США – ставка безубыточности

Или, другими словами:

Ожидаемая реальная процентная ставка = ставка номинальных облигаций Казначейства США – ожидаемая инфляция

Если кому-то интересно, то после 2008 г. ставка безубыточности 10-летних облигаций стала более тесно коррелировать с ценой нефти. Поскольку энергия – живительная кровь экономики, рост цен на энергию отражается в более высоких ценах на потребительские товары.

Ставка безубыточности 10-летних облигаций; Цена на нефть WTI в долларах США

Источник: FRED

Если хотите получить доступ к интерактивному графику, включающему цену золота и ставку 10-летних TIPS, нажмите здесь. Нажмите здесь, если хотите получить доступ к интерактивному графику, включающему ставку безубыточности 10-летних облигаций, ставку 10-летних TIPS и ставку 10-летних номинальных облигаций Казначейства США.

Историческая перспектива золота как средства сбережения

Золото тысячелетиями выступало страховкой от инфляции. Правда, золото не идеальная постоянная, так как таких активов в экономике не существует.

На Востоке люди до сих пор по обычаю дарят золото в честь рождения ребенка и свадьбы. Эта древняя традиция позволяет общинам пережить любой кредитно-денежный режим, используя золото как средство сбережения и делясь металлом с новыми поколениями. Люди давно поняли, что правительственные деньги рано или поздно теряют свою покупательную способность. Чтобы передавать богатство из поколения в поколение, нужно стабильное средство сбережения, которое невозможно напечатать: золото.

В Китае никогда не было официального золотого стандарта, но еще в 475-221 г. до н. э. золото обращалось в крупных платежах и использовалось как средство сбережения. На картинке ниже показаны так называемые «кубические деньги»

В развитых экономиках люди в определенной степени утратили пристрастие к золоту, потому что финансиализация началась на Западе раньше, предлагая больший доход. При этом западные центральные банки держат обширные монетарные золотые резервы. По иронии судьбы, они всецело осознают свои недостатки и держат золото как предпочитаемую резервную валюту.

«Золото традиционно использовалось для измерения стоимости товаров и выступало платежным средством практически во всех древних цивилизациях, отчасти потому, что оно чрезвычайно редко встречается в природе.

Золото – превосходная страховка от неблагоприятных событий и высокой инфляции. Золото не может обесцениться. Золото… не актив, «выпускаемый» правительством или центральным банком и поэтому не зависит от платежеспособности эмитента». – Банк Италии «Зачем держать физическое золото» (Whyholdgoldbullion)

На графике ниже показано обесценивание трех бумажных валют относительно золота с 1900 г. без расчета процентных ставок. В конце концов, многие люди не имеют бумажных сбережений, приносящих доход.

Бумажные валюты и золото с 1900 г.

Доллар США; Британский фунт; Японская иена; Золото

Источник: The Gold Observer

При последней форме золотого стандарта (Бреттон-Вудс) американский доллар был привязан к золоту по цене $35 за унцию, а все другие основные валюты были привязаны к доллару. Технически Бреттон-Вудс закончился в 1968 г., когда США позволили цене золота плавать на свободном рынке, после того как напечатали слишком много долларов и привязка к золоту оказалась несостоятельной. С того времени цена золота начала расти. Было ясно, что ни одна валюта, выпускаемая правительством, не способна конкурировать с золотом.

Примечательно, что цена золота росла раньше потребительских цен. Когда рынок ожидал скачка инфляции, инвесторы искали убежище в золоте, и его цена соответственно реагировала. Золото стало показателем инфляционных ожиданий. Когда цена золота росла, потребительские цены следовали за ней в течение двух лет.

Годовое изменение американских потребительских цен (слева); Годовое изменение долларовой цены золота (справа)

Источник: FRED

Председатель Федеральной резервной системы Алан Гринспен (Alan Greenspan) заявил в 1994 г.:

«Думаю, цена золота отражает желание держать реальные твердые активы в противоположность валютам… [Золото] – средство сбережения, в течение многих лет весьма последовательно опережавшее инфляцию и служившее неплохим индикатором инфляционных ожиданий».

Гринспен даже отчасти основывал свою кредитно-денежную политику на цене золота.

Связь между инфляционными ожиданиями и ценой золота по-прежнему актуальна, как мы видели во введении о TIPS.

После двузначных показателей инфляции и глубоко отрицательных реальных ставок в 1970-х инвесторов отвлекли от золота высокими положительными реальными ставками в 1980-х. Поскольку до 1997 г. TIPS не существовало, реальные процентные ставки можно было рассчитать только как разность номинальных процентных ставок и официального индекса потребительских цен (ИПЦ). Академики называют это постфактумной реальной процентной ставкой, а ставку TIPS – предварительнойреальной процентной ставкой.

На графике ниже можно увидеть (постфактумную) реальную ставку 10-летних облигаций, рассчитанную как разность ставки по 10-летним номинальным облигациям Казначейства США и американского ИПЦ, в 1968-2021 гг.

Реальная процентная ставка по 10-летним облигациям Казначейства США (слева, обратно); Цена золота (справа)

Ставка по 10-летним облигациям Казначейства США – ИПЦ

Источник: FRED

Очевидно, что (постфактумные) реальные ставки очень важны для цены золота. В 1970-х золото взлетело, когда реальные ставки два раза подряд достигли -5%. Может ли это повториться, если инфляция окажется не временной и реальные ставки останутся отрицательными?

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба