Телекоммуникационный и медиа гигант AT&T (NYSE:T) за последние пять лет подешевел на 39%. Недавно акции опустились к их 12-летнему минимуму.

17 мая 2021 года компания объявила о намерении выделить WarnerMedia в отдельную компанию и целиком сосредоточиться на предоставлении услуг широкополосного интернет-доступа. По оценкам, эта процедура завершится в середине 2022 года.

AT&T получит 43 миллиарда долларов за активы WarnerMedia в виде денежных средств, долговых ценных бумаг и погашения части долга. Перед публикацией новости акции T достигли 12-месячного максимума в $32,63, после чего скинули 28%.

Учитывая, что AT&T приобрела Time Warner чуть более трех лет назад и не смогла воспользоваться новым активом, доверия руководство AT&T не вызывает.

Согласно оценкам, разделение снизит дивиденды T на 40-50%. Перспективы сокращения выплат и общая неуверенность в отношении процедуры разделения встревожили инвесторов. Текущая 9-процентная дивидендная доходность и форвардный коэффициент P/E в 7,2 имеют ограниченную полезность с точки зрения оценки T на данном этапе.

Привлекательность акций T в значительной степени зависит от прогнозов в отношении роста более компактной AT&T и нового медиа-гиганта. Последние шесть месяцев рынок сигнализировал об отсутствии уверенности в перспективах AT&T. Наряду с анализом текущей цены акций как отражения будущей дисконтированной прибыли, я рассматриваю еще две формы оценок.

Большинство наших читателей знакомы с прогнозами аналитиков Уолл-стрит. Согласно исследованиям, усредненный ценовой таргет экспертов имеет значимую прогностическую ценность в том случае, если диапазон оценок является относительно узким. Вторым инструментом анализа является рассмотрение цен страйк опционов.

Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта. Анализируя цены колл и пут, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка.

Я рассчитал рыночную оценку для T на середину 2022 года (с использованием опционов на 17 июня 2022 года) и начало 2023 года (при помощи контрактов на 20 января 2022 года), сравнив ее с прогнозами аналитиков.

Прогнозы аналитиков

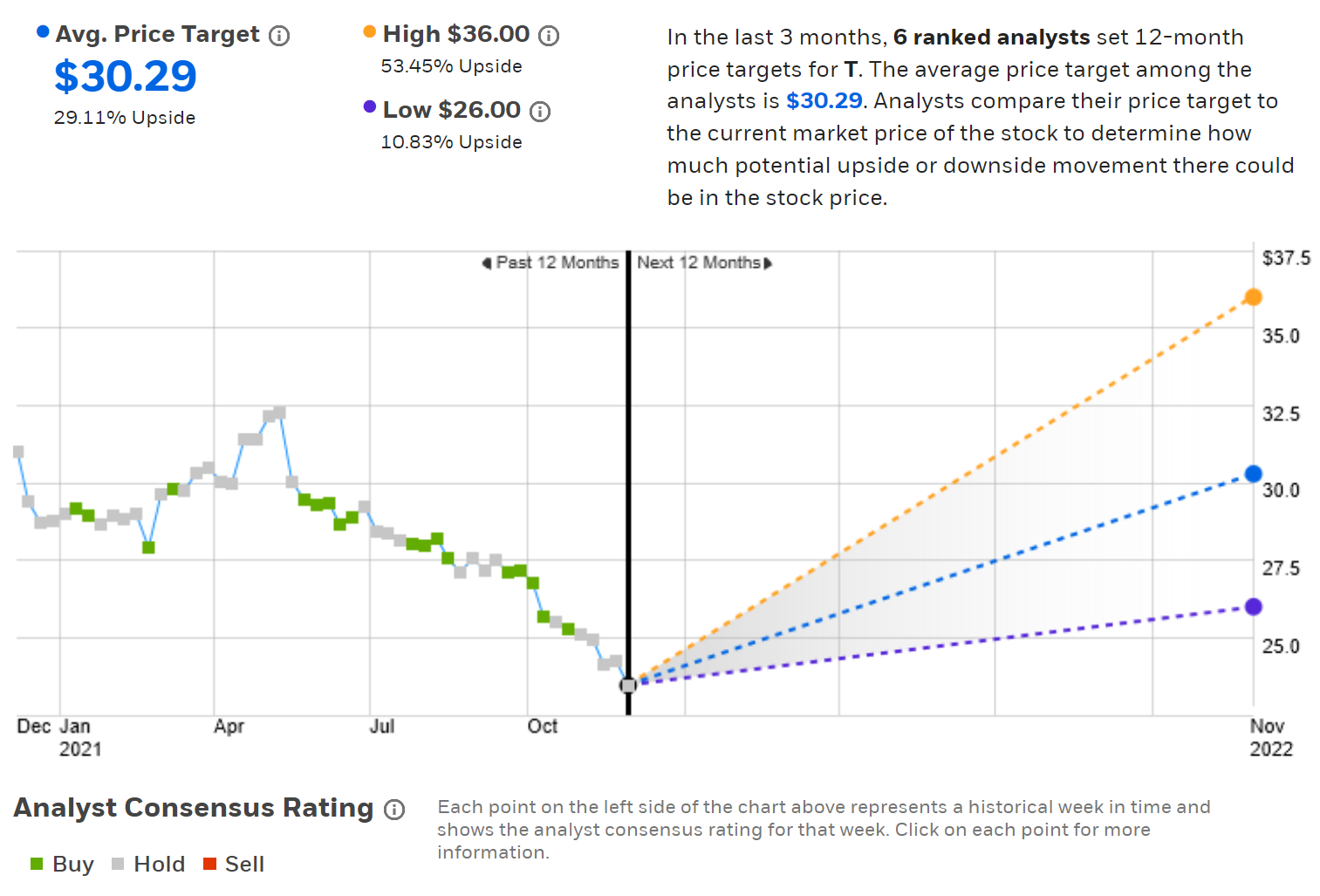

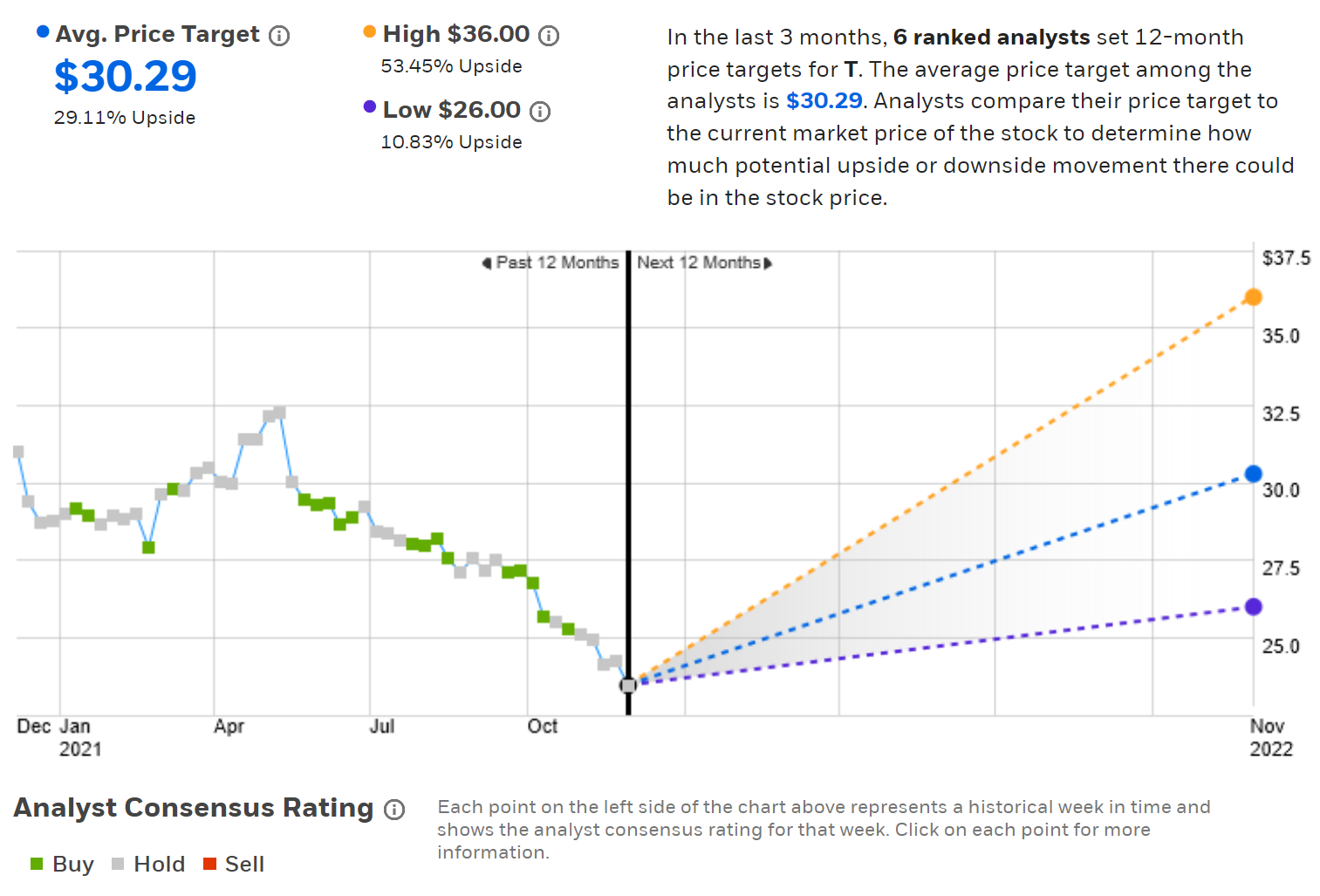

Торговая платформа eTrade публикует рейтинги и целевые уровни для акций T от 6 аналитиков, которые озвучили свои мнения в течение последних 90 дней. В целом рейтинг является «бычьим», а усредненный 12-месячный таргет в $30,29 расположен на 29,1% выше текущей стоимости акций.

Рейтинг и ценовой таргет акций T

Источник: E-Trade

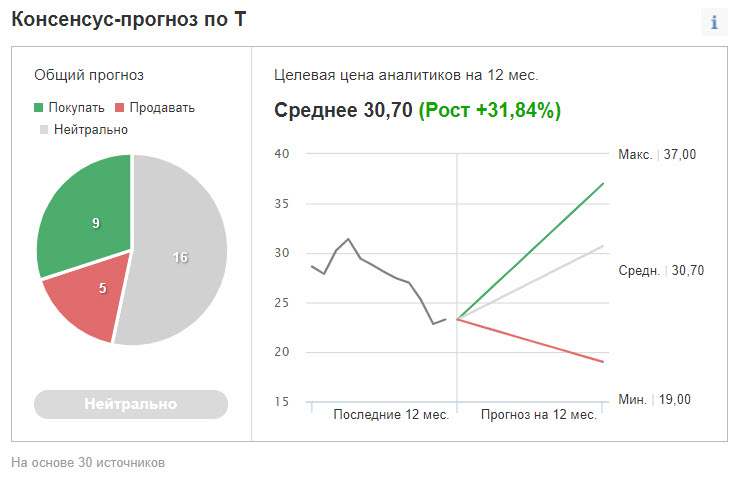

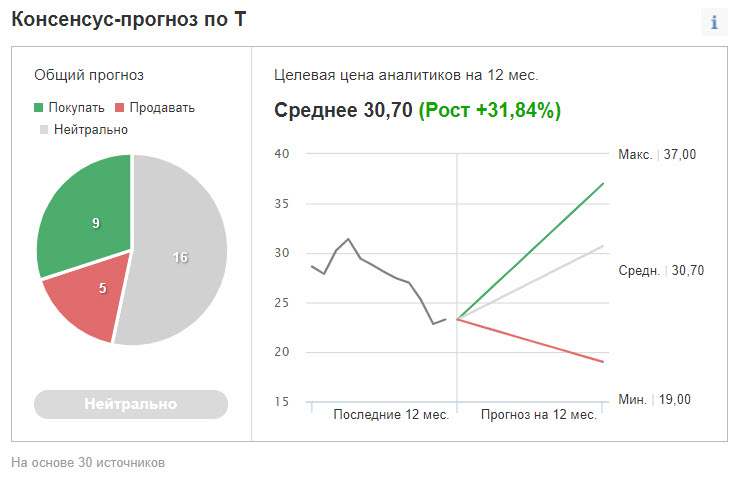

Investing.com предоставляет аналогичную информацию, базируясь на мнении 30 индивидуальных аналитиков. Рейтинг акций остается «нейтральным», а целевой уровень в $30,70 предполагает наличие потенциала роста на 30,9%.

Рейтинг и таргеты от аналитиков, опрошенных Investing.com

Источник: Investing.com

Эксперты с Уолл-стрит и опрошенные Investing.com аналитики сходятся во мнении касательно рейтинга акций T и в среднем ожидают роста цены на 30% в течение следующих 12 месяцев. На этом основании можно сделать вывод, что AT&T не обладает существенным потенциалом роста, однако на данном этапе акции перепроданы.

Ожидания участников рынка в отношении T

Я проанализировал опционы пут и колл с различными ценами страйк на 17 июня 2022 года, что позволяет сформировать рыночный прогноз для акций на следующие 6,4 месяца. Кроме того, в рамках понимания более долгосрочной перспективы были рассмотрены опционы, которые истекают 20 января 2023.

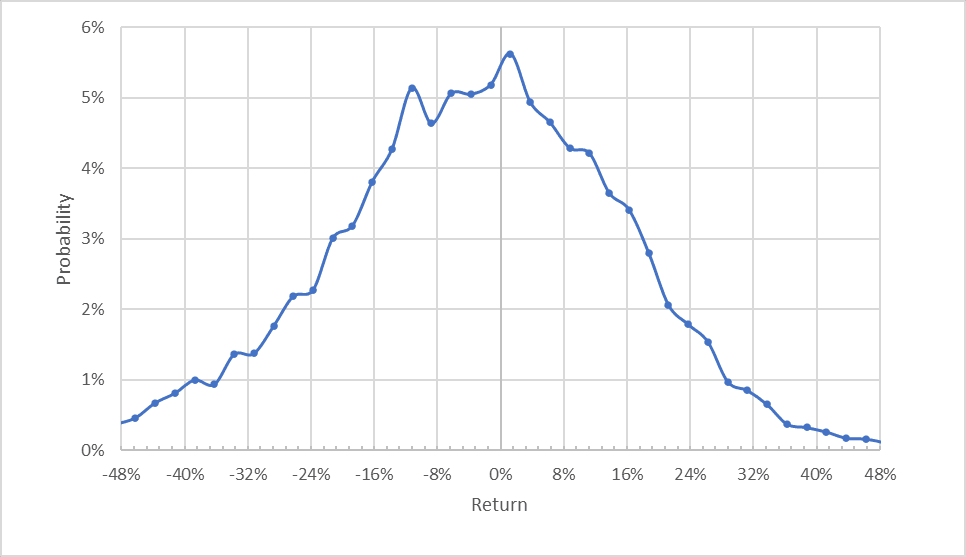

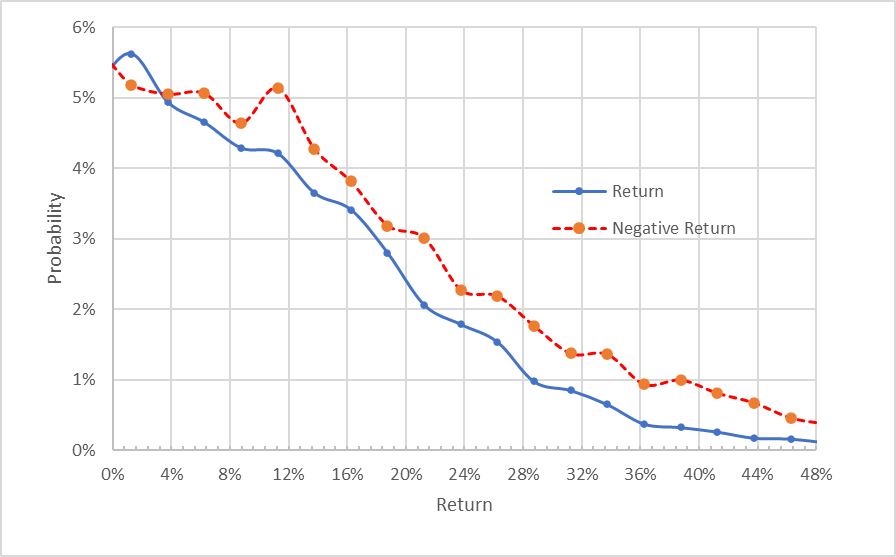

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных).

Прогноз динамики акций к 17 июня 2022 года

Данный расчет произведен на основе данных об опционах с платформы eTrade

Прогноз на середину 2022 года (т. е. приблизительно на момент окончания разделения компании) симметричен, т. е. вероятности положительного и отрицательного исходов в целом сопоставимы. Расчетная годовая волатильность, полученная из этого распределения, составляет 34%.

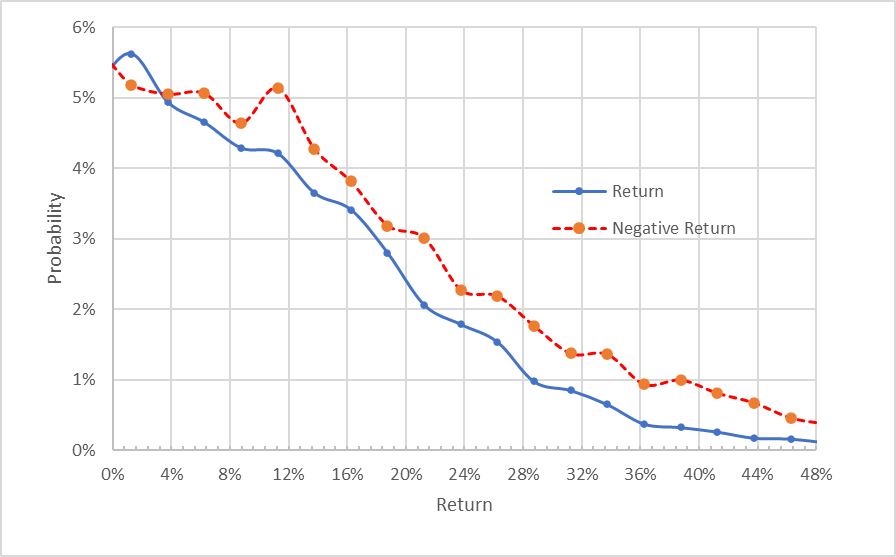

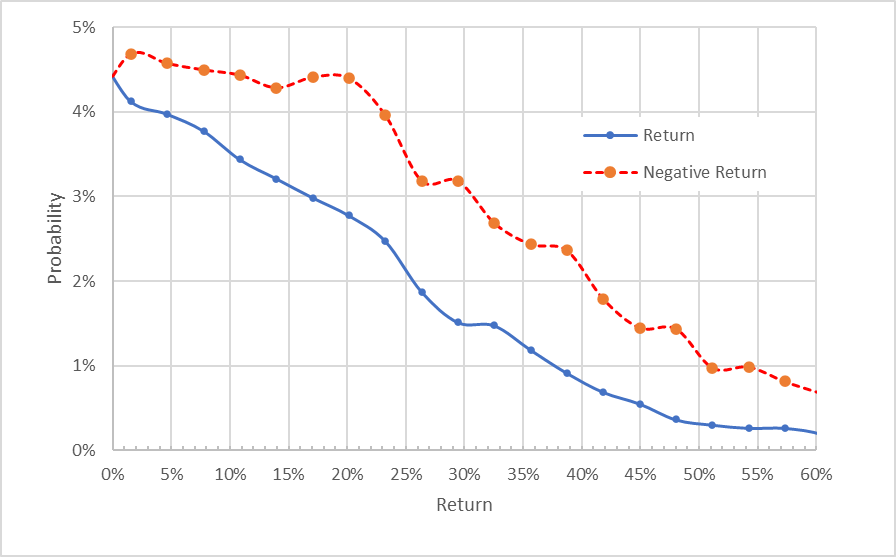

Чтобы упростить прямое сравнение вероятностей роста и падения акций, я нанесу их на положительную сторону оси “x”.

Прогноз динамики акций к 17 июня 2022 года

Как можно заметить, вероятность снижения акций превышает вероятность их роста на аналогичную величину на протяжении практически всей кривой (красная пунктирная линия находится над сплошной синей линией). В теории от рыночного прогноза можно ожидать преобладания негативных оценок, учитывая готовность инвесторов переплачивать за опционы пут в их желании ограничить убытки. Измерить количественно влияние этого эффекта практически невозможно, однако я интерпретирую данные ожидания на середину 2022 года как «нейтральные». Ничто не указывает на то, что рынок опционов ожидает сколь-нибудь серьезного отскока.

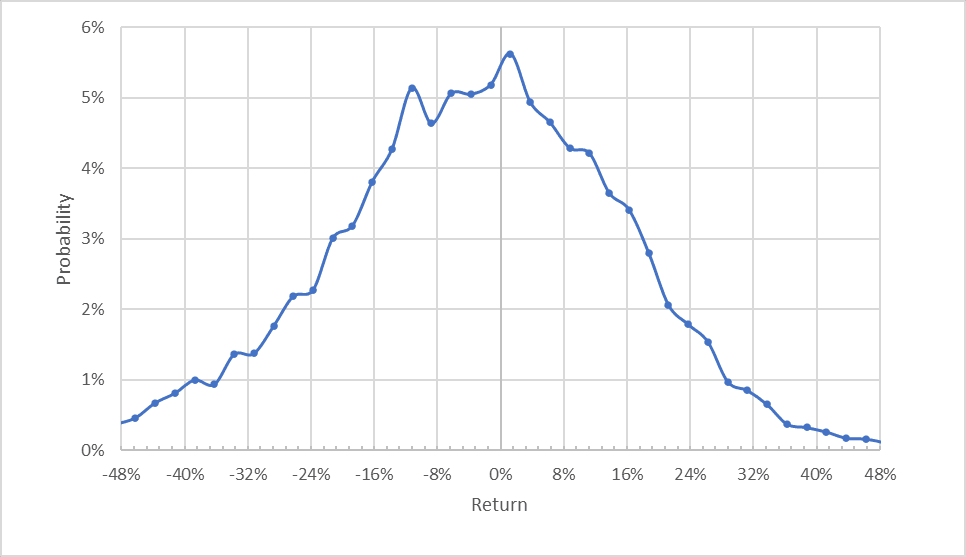

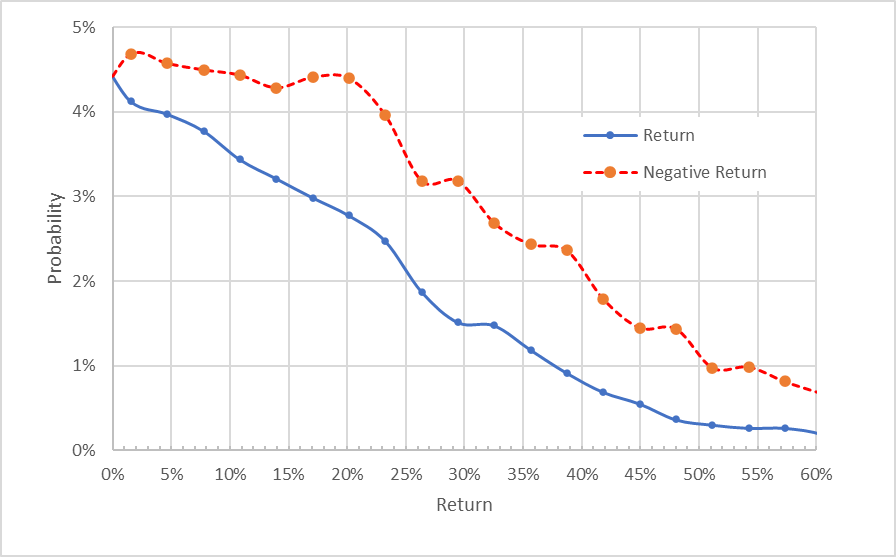

Что касается ожиданий на начало 2023 года, которые отражены в ценах страйк опционов на 20 января 2023 года, то они смещаются к «медвежьей» стороне спектра. Вероятность отрицательного исхода стабильно выше вероятности положительного исхода (красная пунктирная линия заметно выше сплошной синей линии). Годовая волатильность, рассчитанная на основе этого распределения, составляет 33%.

Прогноз динамики акций к 20 января 2023 года

Ожидания участников рынка на середину 2022 года в целом нейтральны, однако к началу 2023 года оценки приобретают «медвежий» характер. Ожидаемая волатильность составляет около 33%.

Подведем итог

Главным аргументом в пользу покупки акций AT&T была бы вера в то, что рынок неправильно рассчитал справедливую стоимость компании, в результате чего бумаги оказались были перепроданы. На это указывает тот факт, что эксперты с Уолл-стрит ожидают 30-процетного роста акций в следующие 12 месяцев и при этом сохраняют нейтральный рейтинг.

В частности, ориентированные на пассивный доход инвесторы, вероятно, будут разочарованы политикой AT&T. Новости за последние месяцы не особо обнадеживают.

Опционы на Т торгуются довольно активно. Прогноз на середину 2022 года является нейтральным, а расчетная волатильность составляет около 34%. При этом ожидания на январь 2023 года уже более «медвежьи». Конечно, в краткосрочной перспективе акции T могут отскочить от минимумов последнего десятилетия, но более долгосрочная перспектива не внушает доверия.

Таким образом, мнение аналитиков о перепроданности акций в сочетании с медвежьими ожиданиями на следующий год требуют от меня присвоить нейтральный рейтинг акциям AT&T.

17 мая 2021 года компания объявила о намерении выделить WarnerMedia в отдельную компанию и целиком сосредоточиться на предоставлении услуг широкополосного интернет-доступа. По оценкам, эта процедура завершится в середине 2022 года.

AT&T получит 43 миллиарда долларов за активы WarnerMedia в виде денежных средств, долговых ценных бумаг и погашения части долга. Перед публикацией новости акции T достигли 12-месячного максимума в $32,63, после чего скинули 28%.

Учитывая, что AT&T приобрела Time Warner чуть более трех лет назад и не смогла воспользоваться новым активом, доверия руководство AT&T не вызывает.

Согласно оценкам, разделение снизит дивиденды T на 40-50%. Перспективы сокращения выплат и общая неуверенность в отношении процедуры разделения встревожили инвесторов. Текущая 9-процентная дивидендная доходность и форвардный коэффициент P/E в 7,2 имеют ограниченную полезность с точки зрения оценки T на данном этапе.

Привлекательность акций T в значительной степени зависит от прогнозов в отношении роста более компактной AT&T и нового медиа-гиганта. Последние шесть месяцев рынок сигнализировал об отсутствии уверенности в перспективах AT&T. Наряду с анализом текущей цены акций как отражения будущей дисконтированной прибыли, я рассматриваю еще две формы оценок.

Большинство наших читателей знакомы с прогнозами аналитиков Уолл-стрит. Согласно исследованиям, усредненный ценовой таргет экспертов имеет значимую прогностическую ценность в том случае, если диапазон оценок является относительно узким. Вторым инструментом анализа является рассмотрение цен страйк опционов.

Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта. Анализируя цены колл и пут, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка.

Я рассчитал рыночную оценку для T на середину 2022 года (с использованием опционов на 17 июня 2022 года) и начало 2023 года (при помощи контрактов на 20 января 2022 года), сравнив ее с прогнозами аналитиков.

Прогнозы аналитиков

Торговая платформа eTrade публикует рейтинги и целевые уровни для акций T от 6 аналитиков, которые озвучили свои мнения в течение последних 90 дней. В целом рейтинг является «бычьим», а усредненный 12-месячный таргет в $30,29 расположен на 29,1% выше текущей стоимости акций.

Рейтинг и ценовой таргет акций T

Источник: E-Trade

Investing.com предоставляет аналогичную информацию, базируясь на мнении 30 индивидуальных аналитиков. Рейтинг акций остается «нейтральным», а целевой уровень в $30,70 предполагает наличие потенциала роста на 30,9%.

Рейтинг и таргеты от аналитиков, опрошенных Investing.com

Источник: Investing.com

Эксперты с Уолл-стрит и опрошенные Investing.com аналитики сходятся во мнении касательно рейтинга акций T и в среднем ожидают роста цены на 30% в течение следующих 12 месяцев. На этом основании можно сделать вывод, что AT&T не обладает существенным потенциалом роста, однако на данном этапе акции перепроданы.

Ожидания участников рынка в отношении T

Я проанализировал опционы пут и колл с различными ценами страйк на 17 июня 2022 года, что позволяет сформировать рыночный прогноз для акций на следующие 6,4 месяца. Кроме того, в рамках понимания более долгосрочной перспективы были рассмотрены опционы, которые истекают 20 января 2023.

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных).

Прогноз динамики акций к 17 июня 2022 года

Данный расчет произведен на основе данных об опционах с платформы eTrade

Прогноз на середину 2022 года (т. е. приблизительно на момент окончания разделения компании) симметричен, т. е. вероятности положительного и отрицательного исходов в целом сопоставимы. Расчетная годовая волатильность, полученная из этого распределения, составляет 34%.

Чтобы упростить прямое сравнение вероятностей роста и падения акций, я нанесу их на положительную сторону оси “x”.

Прогноз динамики акций к 17 июня 2022 года

Как можно заметить, вероятность снижения акций превышает вероятность их роста на аналогичную величину на протяжении практически всей кривой (красная пунктирная линия находится над сплошной синей линией). В теории от рыночного прогноза можно ожидать преобладания негативных оценок, учитывая готовность инвесторов переплачивать за опционы пут в их желании ограничить убытки. Измерить количественно влияние этого эффекта практически невозможно, однако я интерпретирую данные ожидания на середину 2022 года как «нейтральные». Ничто не указывает на то, что рынок опционов ожидает сколь-нибудь серьезного отскока.

Что касается ожиданий на начало 2023 года, которые отражены в ценах страйк опционов на 20 января 2023 года, то они смещаются к «медвежьей» стороне спектра. Вероятность отрицательного исхода стабильно выше вероятности положительного исхода (красная пунктирная линия заметно выше сплошной синей линии). Годовая волатильность, рассчитанная на основе этого распределения, составляет 33%.

Прогноз динамики акций к 20 января 2023 года

Ожидания участников рынка на середину 2022 года в целом нейтральны, однако к началу 2023 года оценки приобретают «медвежий» характер. Ожидаемая волатильность составляет около 33%.

Подведем итог

Главным аргументом в пользу покупки акций AT&T была бы вера в то, что рынок неправильно рассчитал справедливую стоимость компании, в результате чего бумаги оказались были перепроданы. На это указывает тот факт, что эксперты с Уолл-стрит ожидают 30-процетного роста акций в следующие 12 месяцев и при этом сохраняют нейтральный рейтинг.

В частности, ориентированные на пассивный доход инвесторы, вероятно, будут разочарованы политикой AT&T. Новости за последние месяцы не особо обнадеживают.

Опционы на Т торгуются довольно активно. Прогноз на середину 2022 года является нейтральным, а расчетная волатильность составляет около 34%. При этом ожидания на январь 2023 года уже более «медвежьи». Конечно, в краткосрочной перспективе акции T могут отскочить от минимумов последнего десятилетия, но более долгосрочная перспектива не внушает доверия.

Таким образом, мнение аналитиков о перепроданности акций в сочетании с медвежьими ожиданиями на следующий год требуют от меня присвоить нейтральный рейтинг акциям AT&T.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба