С октября акции компании Micron Technology (NASDAQ:MU) выросли уже на 42%. И встает вопрос — запрыгивать ли в этот поезд или стоит подождать?

Я писал ранее статью об этой компании, в которой разбирал бизнес. Сейчас давайте постараемся понять, почему растут акции и что нам делать дальше.

Почему так выросли акции?

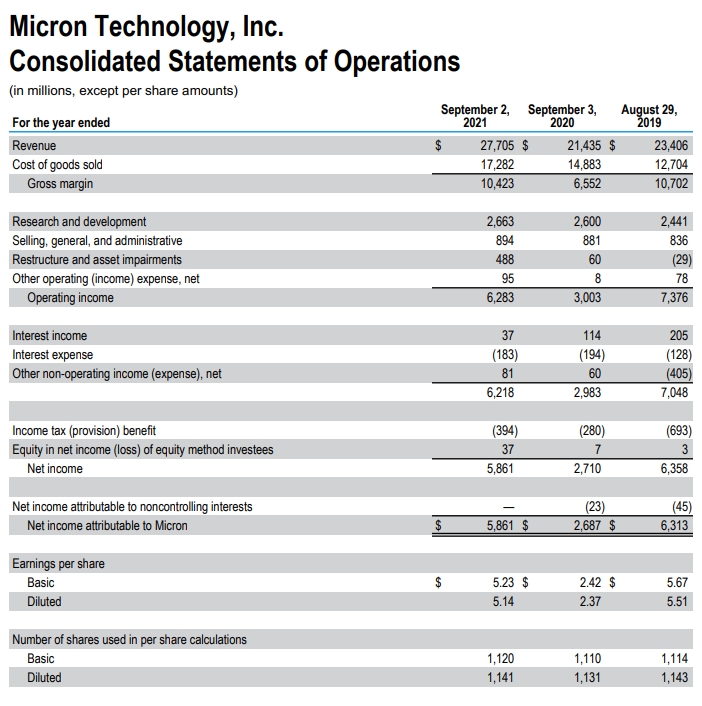

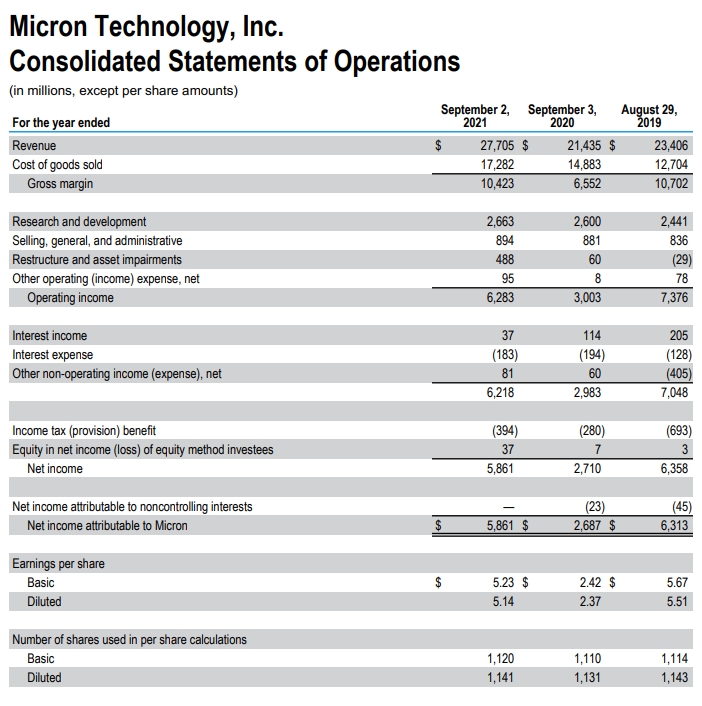

Во-первых, потому что компания показала прекрасные годовые результаты. Финансовый год закончился у компании 1 сентября (не путать с календарным).

годовые доходы Микрон

Выручка выросла на 29%. Операционная прибыль выросла вдвое.

Но что самое важное — выросла валовая маржа. С 30,5% до 37,6%. И это в эру крайне высокой производственной инфляции, который поднялся практически до 10%.

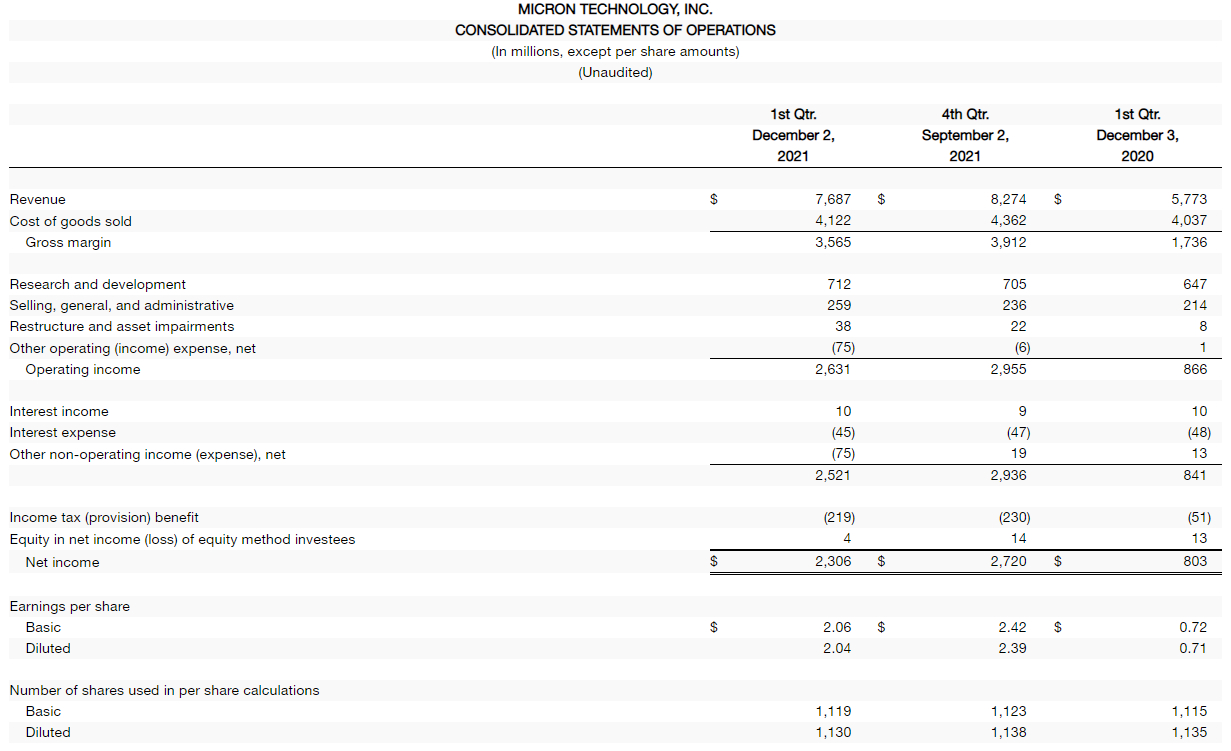

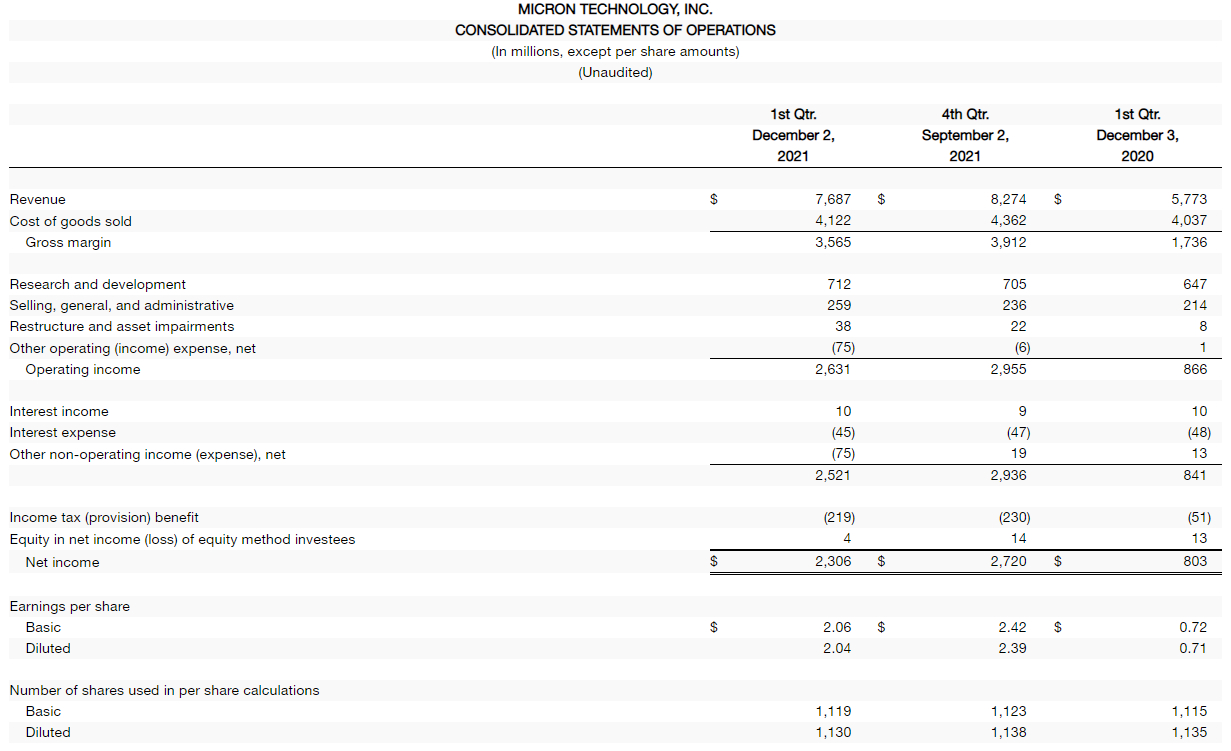

Также, на этой неделе вышел отчет за 1 квартал 2022 года.

Что интересного в этом отчете?

1 квартал доход

Относительно первого квартала прошлого года выручка выросла на 33%. Чистая прибыль выросла в 3 раза.

Но самое главное — операционная маржа выросла вдвое и составила 34%.

Валовая маржа выросла до 46%!

Во время роста производственной инфляции у компании растет маржа!

А всё почему? Для меня вообще было загадкой, почему такие комплектующие, как GPU и CPU растут в цене на фоне дефицита полупроводников, а модули памяти будто бы в стороне? Хотя модули памяти нужны сейчас везде. И на автомобильных рынках, и на промышленных, а про рынок смартфонов, ноутбуков и консолей я вообще молчу.

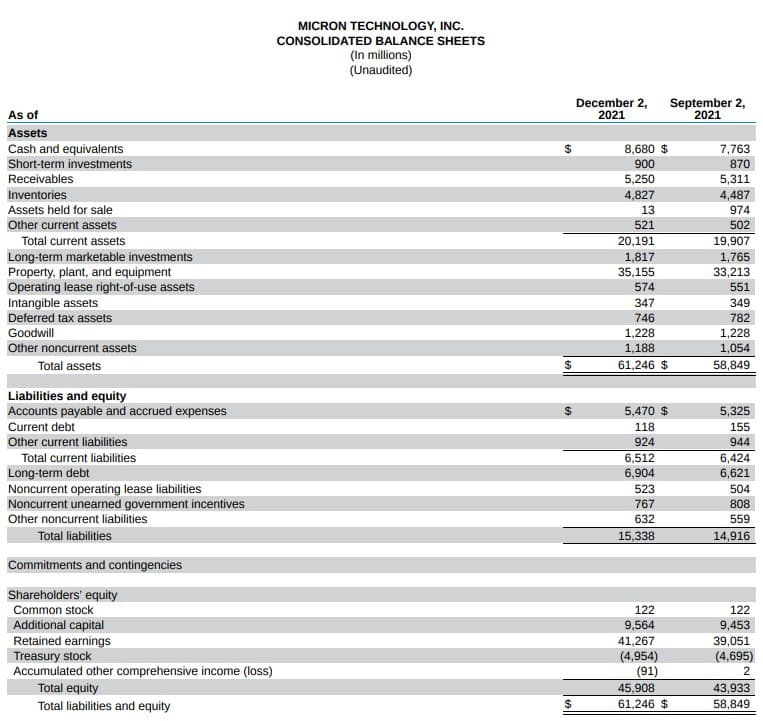

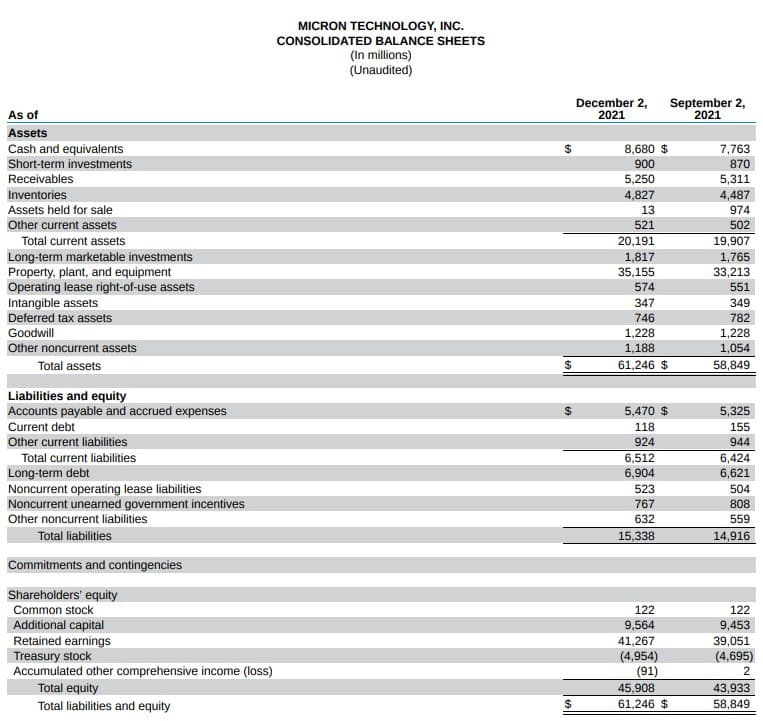

Тем не менее, долгое время бизнес был под давлением рынка. Однако финансовое состояние у компании идеальное. Снизу прилагаю скриншот баланса из последнего отчёта.

баланс компании

Оборотный капитал в ТРИ раза превышает текущие обязательства. Во всей структуре активов долг составляет чуть более 10%. При этом бизнес финансируется в основном за счет собственных средств, и растут капитальные затраты.

Стоит ли сейчас инвестировать в эту компанию?

Именно для покупки сейчас компания выглядит дороговато:

• Средневзвешенный P/E - 14,5;

• P/B - 2,17

И даже не смотря на рентабельность EPS свыше 7%, цена высокая на данный момент для покупки.

Если же вы ей уже владеете, то действуйте исходя из своей стратегии — активное или пассивное управление. Учитывая прекрасное финансовое состояние этой компании, однозначно стоит рассматривать её на долгий срок, но дешевле. Цена 70$ — отличная на долгий срок.

С другой стороны, развивающийся энергетический кризис крайне негативно может повлиять на производство полупроводников в целом. Большая часть производства находится в Азии. И буквально на этой неделе выходили новости о том, что из-за крайне высоких цен на газ в Европе европейцы стали "перекупать" танкеры с газом из США, которые шли в Азию.

танкеры с газом

Подобные действия могут привести к усилению энергетического кризиса и повлиять на производство полупроводников, что повлечет за собой дальнейший разрыв между спросом и предложением, что может позитивно повлиять на цены на полупроводники.

Спрогнозировать дальнейшее движение цен трудно, так как в данном случае, компания может двигаться против рынка из-за дефицита полупроводников, которое положительно сказывается на маржинальности.

Я писал ранее статью об этой компании, в которой разбирал бизнес. Сейчас давайте постараемся понять, почему растут акции и что нам делать дальше.

Почему так выросли акции?

Во-первых, потому что компания показала прекрасные годовые результаты. Финансовый год закончился у компании 1 сентября (не путать с календарным).

годовые доходы Микрон

Выручка выросла на 29%. Операционная прибыль выросла вдвое.

Но что самое важное — выросла валовая маржа. С 30,5% до 37,6%. И это в эру крайне высокой производственной инфляции, который поднялся практически до 10%.

Также, на этой неделе вышел отчет за 1 квартал 2022 года.

Что интересного в этом отчете?

1 квартал доход

Относительно первого квартала прошлого года выручка выросла на 33%. Чистая прибыль выросла в 3 раза.

Но самое главное — операционная маржа выросла вдвое и составила 34%.

Валовая маржа выросла до 46%!

Во время роста производственной инфляции у компании растет маржа!

А всё почему? Для меня вообще было загадкой, почему такие комплектующие, как GPU и CPU растут в цене на фоне дефицита полупроводников, а модули памяти будто бы в стороне? Хотя модули памяти нужны сейчас везде. И на автомобильных рынках, и на промышленных, а про рынок смартфонов, ноутбуков и консолей я вообще молчу.

Тем не менее, долгое время бизнес был под давлением рынка. Однако финансовое состояние у компании идеальное. Снизу прилагаю скриншот баланса из последнего отчёта.

баланс компании

Оборотный капитал в ТРИ раза превышает текущие обязательства. Во всей структуре активов долг составляет чуть более 10%. При этом бизнес финансируется в основном за счет собственных средств, и растут капитальные затраты.

Стоит ли сейчас инвестировать в эту компанию?

Именно для покупки сейчас компания выглядит дороговато:

• Средневзвешенный P/E - 14,5;

• P/B - 2,17

И даже не смотря на рентабельность EPS свыше 7%, цена высокая на данный момент для покупки.

Если же вы ей уже владеете, то действуйте исходя из своей стратегии — активное или пассивное управление. Учитывая прекрасное финансовое состояние этой компании, однозначно стоит рассматривать её на долгий срок, но дешевле. Цена 70$ — отличная на долгий срок.

С другой стороны, развивающийся энергетический кризис крайне негативно может повлиять на производство полупроводников в целом. Большая часть производства находится в Азии. И буквально на этой неделе выходили новости о том, что из-за крайне высоких цен на газ в Европе европейцы стали "перекупать" танкеры с газом из США, которые шли в Азию.

танкеры с газом

Подобные действия могут привести к усилению энергетического кризиса и повлиять на производство полупроводников, что повлечет за собой дальнейший разрыв между спросом и предложением, что может позитивно повлиять на цены на полупроводники.

Спрогнозировать дальнейшее движение цен трудно, так как в данном случае, компания может двигаться против рынка из-за дефицита полупроводников, которое положительно сказывается на маржинальности.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба