29 декабря 2021 banki.ru Шавруков Виктор

Инфляция, таможенные пошлины, техногенные катастрофы и новые налоговые маневры для отдельных эмитентов не позволят расслабляться и в наступающем году. Стоит ли менять принципы инвестирования?

Неблагодарные прогнозы в бондах

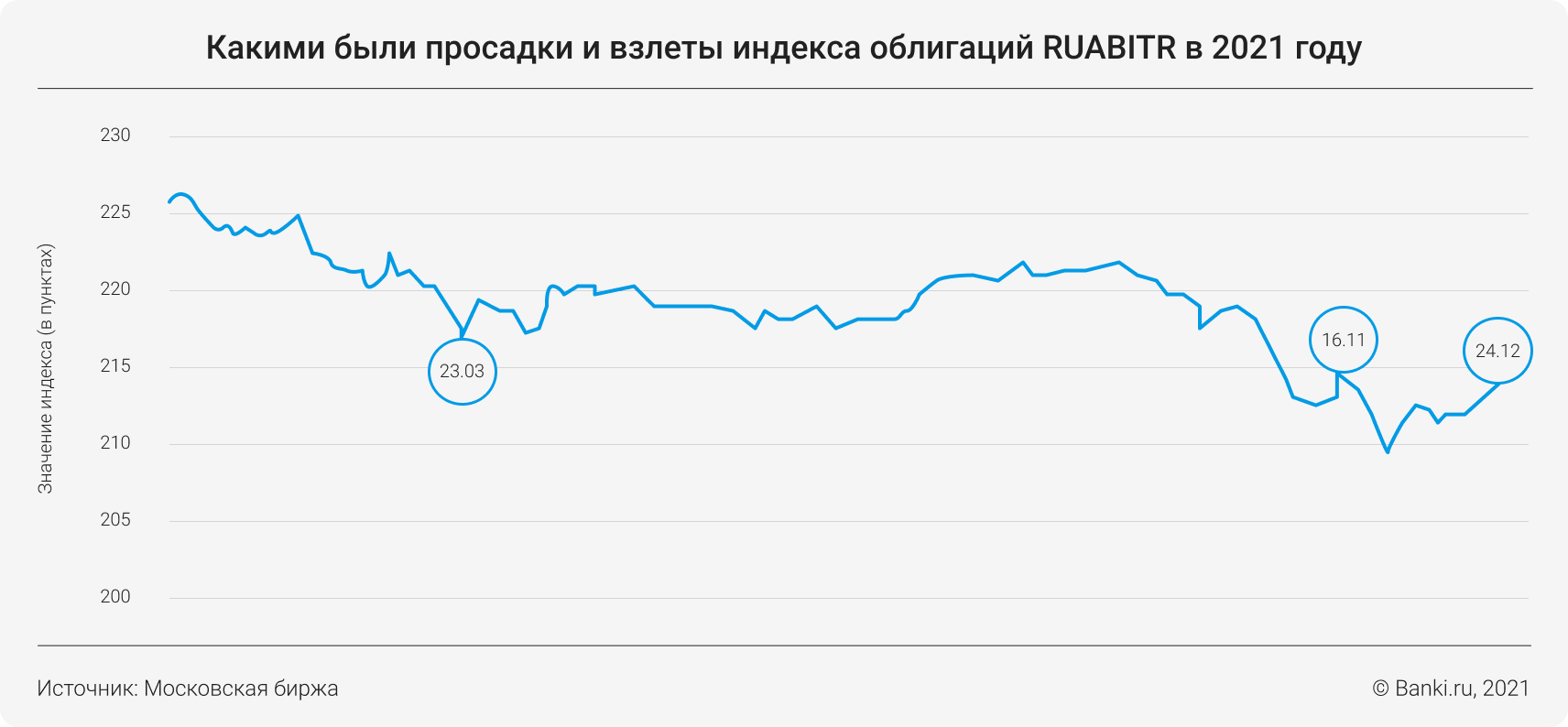

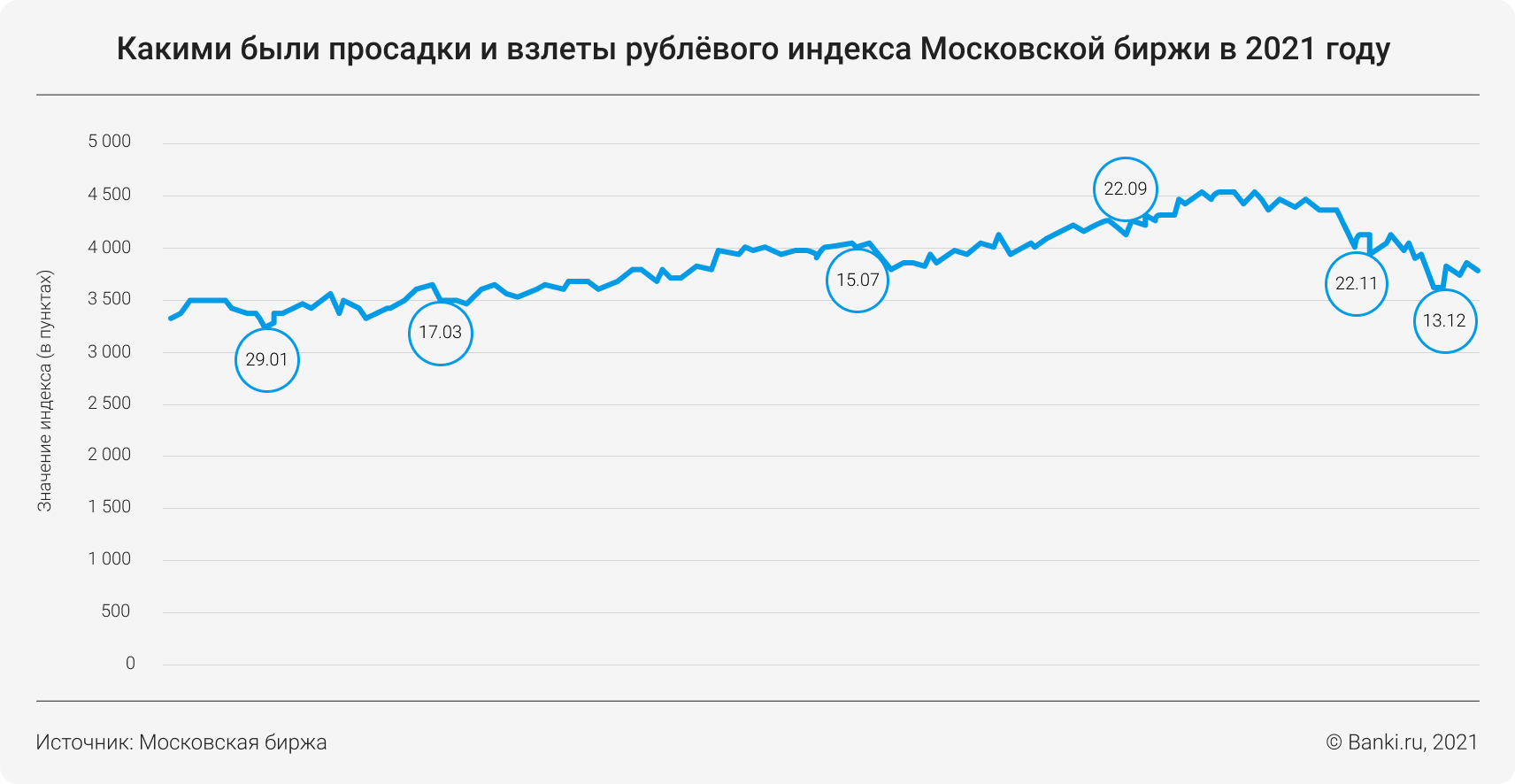

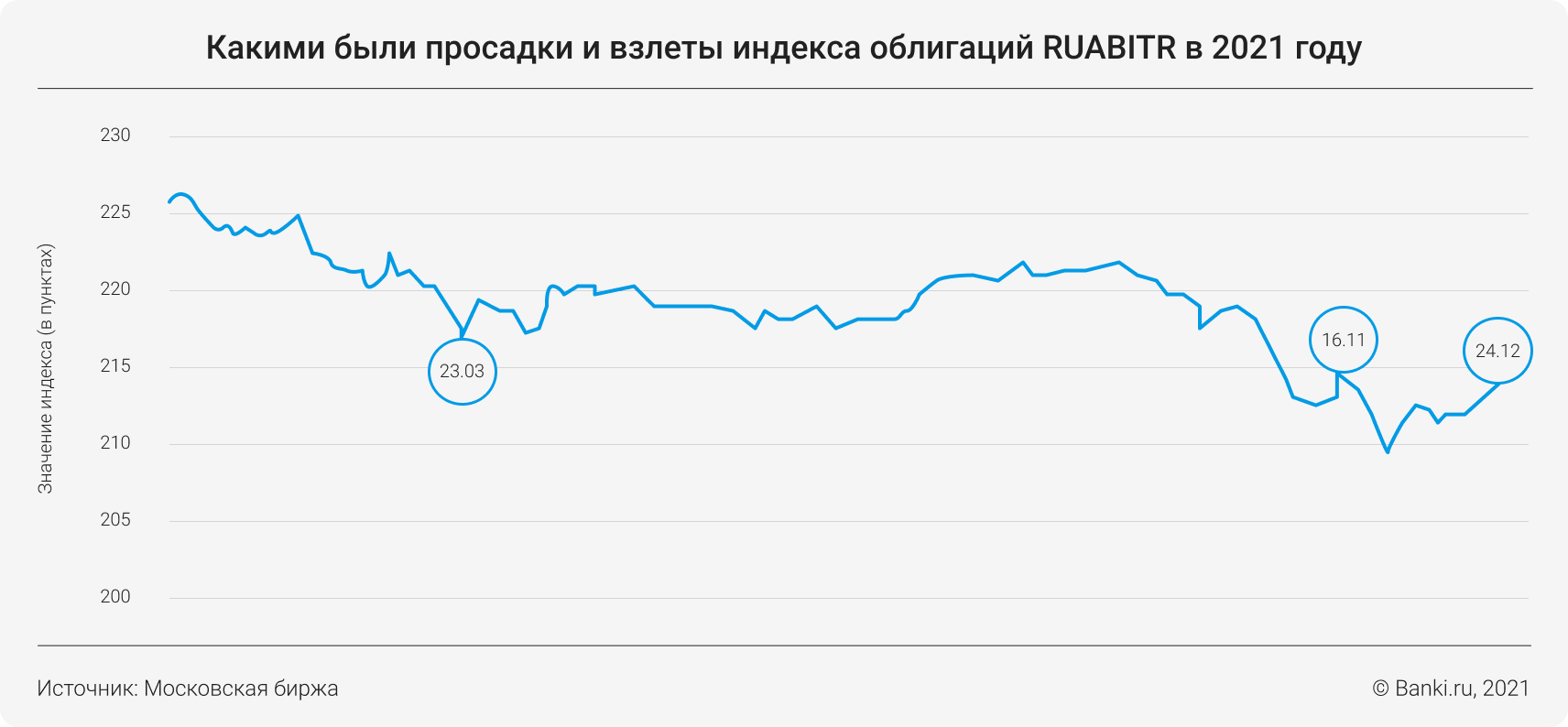

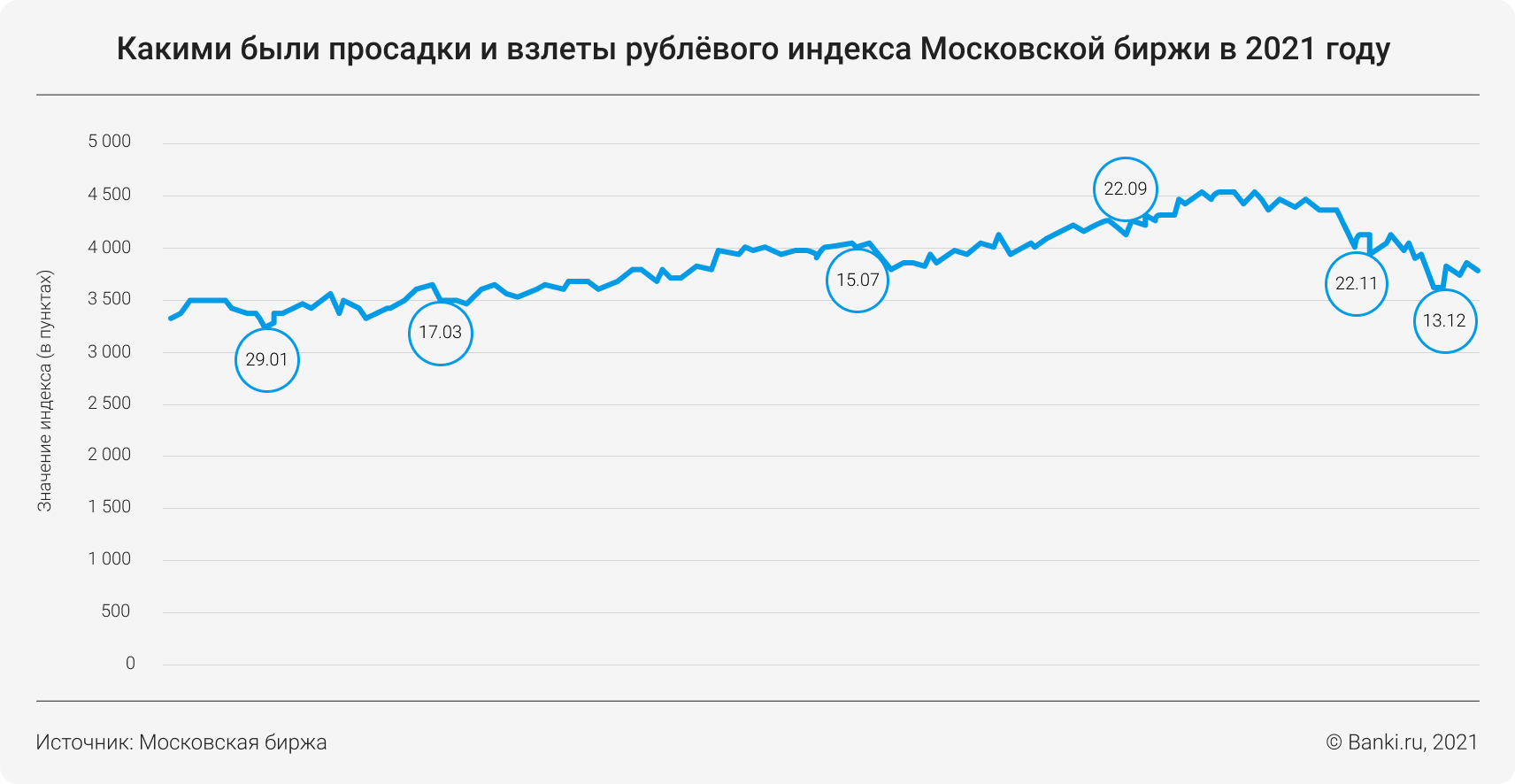

По итогам последнего в 2021 году заседания совета директоров по ключевой ставке Банк России дал сигнал: несмотря на резкое ускорение инфляции, цикл ужесточения денежно-кредитной политики, то есть повышения ключевой ставки, в ближайшие полгода-год будет закончен. Уходящий 2021-й начинался с противоположными настроениями — тогда сигналы намекали если не на снижение в течение года, то как минимум на неизменность ключевой. Но по факту за год ЦБ РФ семь раз повышал ключевую ставку, доведя ее с 4,25% до 8,5% годовых. Гадания инвесторов о предстоящих шагах Центробанка буквально заставляли долговой рынок вибрировать: это видно по пиковым значениям композитного индекса облигаций Московской биржи (RUABITR). Инвесторы, выбирая облигации как защитный актив, сменили приоритеты с фиксированных на инструменты с плавающими ставками, привязанными к разным индексам.

«Политика Банка России по ключевой ставке является своеобразным камертоном, на который «настраиваются» доходности рублевых облигаций, и в том числе ОФЗ», — говорит Алексей Ковалев, аналитик ФГ «Финам». «Короткие» бумаги, по словам эксперта, непосредственно следуют за фактической ставкой, а бумаги со сравнительно длинным сроком погашения больше ориентируются на долгосрочные устойчивые уровни ключевой ставки и процентных ставок в экономике. Значение фактора ключевой ставки для рынка долга максимально продемонстрировал этот год. Впервые за пять лет индекс полного дохода ОФЗ оказался в минусе даже с учетом купонов (минус 5,12% по состоянию на 24.12.2021). Так отразилась на долговом рынке удвоенная ставка, достигшая 8,5% годовых. Другие факторы были второстепенными: восстановление экономики, высокие цены на нефть, устойчивость рубля. «В 2022 году фактор ключевой ставки станет основным с точки зрения перформанса рынка ОФЗ, — предвидит Ковалев. — Ставки долгосрочных ОФЗ поползут вниз, в результате чего их владельцы получат возможность по итогам года пополнить свой купонный доход повышательной переоценкой своих портфелей (то есть инвесторы получат дополнительный доход за счет роста стоимости облигаций. — Прим. ред.)».

«Доходность долгового рынка в рублях в 2021-м резко выросла из-за разгона инфляции и реакции на это ЦБ РФ повышением ставки, следовательно, долговые бумаги снизились в цене, а ряд клиентов получил снижение стоимости активов по сравнению с началом года», — поясняет Дмитрий Енуков, директор департамента инвестиционных решений и развития премиального сегмента Росбанка. По словам эксперта, в еврооблигациях положение получше, но и они принесли номинальное снижение с начала года в большинстве стран.

К концу года инвесторы оказались один на один с ростом числа дефолтов и резкого снижения оценок долговых рынков КНР, Турции и ряд других стран. Какой ситуация будет в этом сегменте фондового рынка в 2022 году? «Долговой рынок гораздо сложнее рынка акций хотя бы потому, что количество имен (эмитентов долговых бумаг. — Прим. ред.) на нем в мире в десятки раз превышает число тех, что на глобальном рынке акций. Только в системе Bloomberg более полумиллиона разных выпусков, — рассуждает Енуков. — Если говорить о реальной доходности, с учетом инфляции, то большинство долговых активов в 2021 году принесли убыток. В такие времена денежные средства лучше, чем длинные облигации».

Оптимистичные взгляды на доходность долгового рынка и у других аналитиков, но с оговорками. «В базовом сценарии полагаем, что в середине следующего года годовая инфляция снизится до 6% и ЦБ РФ начнет цикл снижения ключевой ставки, на конец года ожидаем увидеть ее на уровне 7%, на конец 2023 года — на уровне 5,5%», — говорит Михаил Васильев, главный аналитик Совкомбанка. Инвесторы могут сейчас зафиксировать высокий купонный доход по облигациям и получить существенный прирост цены на горизонте нескольких лет по мере снижения рыночных ставок.

Более жестко высказывается об облигациях Владимир Савенок, независимый финансовый консультант: «Долговой рынок в 2022 году будет «лузером». Не вижу ни одной причины для его роста». Он назвал потенциальные причины его падения или стагнации:

рост процентной ставки,

очень высокие политические риски для России.

Аутсайдерами долгового рынка в 2022 году, по мнению эксперта, могут стать высокодоходные и «мусорные» облигации. Только когда инвесторы увидят, что методы борьбы с инфляцией становятся успешными, долговой рынок снова сможет стать бенефициаром процесса.

Российские дивидендные истории

Внимание рынков сфокусировано на спросе в экономике: после разгона инфляции некоторые ценные бумаги в отдельных секторах могут выглядеть привлекательнее, чем другие. «С точки зрения распределения портфеля по классам активов противопоставление дивидендных акций облигациям не совсем корректно. Мы считаем, что инвесторы должны поддерживать повышенную долю акций в своих портфелях в 2022 году», — делится наблюдениями Антон Затолокин, начальник управления анализа рынков «Открытие Инвестиций». Причем среди акций эксперты из этой брокерской компании предпочтение отдают не дивидендным историям, а долевым бумагам растущих компаний в развивающихся отраслях развитых рынков. На российском рынке, по словам Затолокина, привлекательны для вложений дивидендные акции сырьевых компаний. В меньшей степени — электроэнергетика, розничная торговля, строительство. При замедлении инфляции в выигрыше окажутся компании, ориентированные на рост экономики: представители строительного и банковского секторов, розничная торговля.

Рост дивидендов увязан с экономическим развитием и спросом на продукцию. Традиционно наиболее щедры сырьевые компании. Восстановление спроса и цен увеличивают прибыль, и, следовательно, инвесторы могут рассчитывать на рост выплат в их пользу. Енуков из Росбанка напоминает, что спрос на некоторые товары в 2021 году превысил допандемийный уровень. Нехватка сырья для некоторых отраслей экономики сохраняется и будет влиять на цены на товарном рынке еще несколько лет, прогнозирует эксперт. От крупнейших российских компаний Енуков ожидает, что они могут выплатить по итогам 2021 года дивиденды, превышающие 11%. «В российских бумагах в первом полугодии лучше остальных будут выглядеть акции нефтегазового и банковского секторов, чуть позже, по мере прохождения пика в рублевых ставках, интерес может вернуться к телекомам и потребительскому сектору», — считает Василий Карпунин, начальник отдела экспертов по фондовому рынку «БКС Мир инвестиций».

В 2021 году российский рынок акций стал одним из самых привлекательных в мире с точки зрения дивидендной доходности, хотя внешние геополитические риски и приводили к корректировкам. В 2022-м ситуация может повториться.

Где искать дивидендные истории?

Игорь Додонов, аналитик ФГ «Финам», считает, что в первую очередь тем, кто ищет дивиденды, может быть интересен металлургический сектор. «Компании из него сильно выиграли от роста цен на сталь внутри страны и за рубежом», — поясняет эксперт. При этом он предупреждает, что не исключена стабилизация или снижение выручки из-за возможной коррекции цен или каких-то новых мер властей по изъятию у эмитентов акций сверхдоходов. Другой лидер, по мнению Додонова, — нефтегазовый сектор, выигравший от восстановления мировых цен на углеводороды. На второе место в «Финаме» ставят банковский сектор, хотя в 2022 году от него не ждут сохранения прежних темпов роста. На третьем и четвертом месте — розничный сектор и телекомы. Другие сектора экономики Додонов ставит еще ниже, так как не ждет от них сверхвысокой дивидендной доходности, но с ремаркой, что отдельные компании могут приятно удивить.

В Совкомбанке интересными для вложений в фондовые активы отраслями считают нефтегазовую, финансовую, металлургию, ретейл, энергетику, транспорт и телекомы.

В каких активах искать защиту от инфляции?

«Защиту от инфляции дают акции сырьевых компаний и продуктовых ретейлеров. Лучше других себя чувствуют компании, которые могут перекладывать рост цен на потребителя без ущерба конкурентной позиции, — убежден Васильев. — Рост ставок в первой половине года и дальнейшее восстановление экономики положительно скажутся на марже банков».

Во время высокой инфляции обычно растут отрасли, связанные с сырьем, недвижимостью, драгметаллами, акциями. «Эти активы дорожали в 2020—2021 годах и находятся вблизи максимумов, поэтому сейчас их потенциал роста уже ограничен», — солидарна с коллегой Ольга Беленькая, руководитель отдела макроэкономического анализа ФГ «Финам». Она видит риски падения на финансовых и сырьевых рынках в случаях, если:

- власти введут новые локдауны;

- мировые центробанки станут быстро повышать процентные ставки;

- произойдут неблагоприятные геополитические события.

В 2022 году могут быть успешными производители удобрений с относительно низкими издержками на электроэнергию. Их европейские конкуренты из-за энергокризиса сокращают или приостанавливают свои энергоемкие производства, при сохранении спроса отечественные компании смогут рассчитывать на рост спроса.

Устойчивыми к инфляции обычно считаются отрасли здравоохранения, информационных технологий.

Какие отрасли не обещают доходов в 2022 году?

При высокой инфляции и ожидаемом ослаблении спроса в проигрышной позиции могут быть производители товаров длительного пользования, компании с регулируемыми тарифами (коммунальное хозяйство, телекомы), которым будет трудно переносить рост издержек в цены.

Широкий выбор активов для инвестора

Эксперты уверены, что в наступающем году привлекательная доходность может быть и в рублевых активах, и в акциях иностранных эмитентов, и в долговых бумагах. Но политика и экономическая ситуация пока слишком непредсказуемы.

Новость

Владимир Верещак, финансовый советник, рекомендует фокусироваться на том, что будет в долгосрочной перспективе развиваться быстрее рынка, например на альтернативной энергетике. «Только так можно попытаться заработать больше рынка, хотя бы на 2—3% годовых, и улучшить соотношение риска и прибыли. В противном случае проще купить ETF на весь мир и не мучиться», — заключает он.

Неблагодарные прогнозы в бондах

По итогам последнего в 2021 году заседания совета директоров по ключевой ставке Банк России дал сигнал: несмотря на резкое ускорение инфляции, цикл ужесточения денежно-кредитной политики, то есть повышения ключевой ставки, в ближайшие полгода-год будет закончен. Уходящий 2021-й начинался с противоположными настроениями — тогда сигналы намекали если не на снижение в течение года, то как минимум на неизменность ключевой. Но по факту за год ЦБ РФ семь раз повышал ключевую ставку, доведя ее с 4,25% до 8,5% годовых. Гадания инвесторов о предстоящих шагах Центробанка буквально заставляли долговой рынок вибрировать: это видно по пиковым значениям композитного индекса облигаций Московской биржи (RUABITR). Инвесторы, выбирая облигации как защитный актив, сменили приоритеты с фиксированных на инструменты с плавающими ставками, привязанными к разным индексам.

«Политика Банка России по ключевой ставке является своеобразным камертоном, на который «настраиваются» доходности рублевых облигаций, и в том числе ОФЗ», — говорит Алексей Ковалев, аналитик ФГ «Финам». «Короткие» бумаги, по словам эксперта, непосредственно следуют за фактической ставкой, а бумаги со сравнительно длинным сроком погашения больше ориентируются на долгосрочные устойчивые уровни ключевой ставки и процентных ставок в экономике. Значение фактора ключевой ставки для рынка долга максимально продемонстрировал этот год. Впервые за пять лет индекс полного дохода ОФЗ оказался в минусе даже с учетом купонов (минус 5,12% по состоянию на 24.12.2021). Так отразилась на долговом рынке удвоенная ставка, достигшая 8,5% годовых. Другие факторы были второстепенными: восстановление экономики, высокие цены на нефть, устойчивость рубля. «В 2022 году фактор ключевой ставки станет основным с точки зрения перформанса рынка ОФЗ, — предвидит Ковалев. — Ставки долгосрочных ОФЗ поползут вниз, в результате чего их владельцы получат возможность по итогам года пополнить свой купонный доход повышательной переоценкой своих портфелей (то есть инвесторы получат дополнительный доход за счет роста стоимости облигаций. — Прим. ред.)».

«Доходность долгового рынка в рублях в 2021-м резко выросла из-за разгона инфляции и реакции на это ЦБ РФ повышением ставки, следовательно, долговые бумаги снизились в цене, а ряд клиентов получил снижение стоимости активов по сравнению с началом года», — поясняет Дмитрий Енуков, директор департамента инвестиционных решений и развития премиального сегмента Росбанка. По словам эксперта, в еврооблигациях положение получше, но и они принесли номинальное снижение с начала года в большинстве стран.

К концу года инвесторы оказались один на один с ростом числа дефолтов и резкого снижения оценок долговых рынков КНР, Турции и ряд других стран. Какой ситуация будет в этом сегменте фондового рынка в 2022 году? «Долговой рынок гораздо сложнее рынка акций хотя бы потому, что количество имен (эмитентов долговых бумаг. — Прим. ред.) на нем в мире в десятки раз превышает число тех, что на глобальном рынке акций. Только в системе Bloomberg более полумиллиона разных выпусков, — рассуждает Енуков. — Если говорить о реальной доходности, с учетом инфляции, то большинство долговых активов в 2021 году принесли убыток. В такие времена денежные средства лучше, чем длинные облигации».

Оптимистичные взгляды на доходность долгового рынка и у других аналитиков, но с оговорками. «В базовом сценарии полагаем, что в середине следующего года годовая инфляция снизится до 6% и ЦБ РФ начнет цикл снижения ключевой ставки, на конец года ожидаем увидеть ее на уровне 7%, на конец 2023 года — на уровне 5,5%», — говорит Михаил Васильев, главный аналитик Совкомбанка. Инвесторы могут сейчас зафиксировать высокий купонный доход по облигациям и получить существенный прирост цены на горизонте нескольких лет по мере снижения рыночных ставок.

Более жестко высказывается об облигациях Владимир Савенок, независимый финансовый консультант: «Долговой рынок в 2022 году будет «лузером». Не вижу ни одной причины для его роста». Он назвал потенциальные причины его падения или стагнации:

рост процентной ставки,

очень высокие политические риски для России.

Аутсайдерами долгового рынка в 2022 году, по мнению эксперта, могут стать высокодоходные и «мусорные» облигации. Только когда инвесторы увидят, что методы борьбы с инфляцией становятся успешными, долговой рынок снова сможет стать бенефициаром процесса.

Российские дивидендные истории

Внимание рынков сфокусировано на спросе в экономике: после разгона инфляции некоторые ценные бумаги в отдельных секторах могут выглядеть привлекательнее, чем другие. «С точки зрения распределения портфеля по классам активов противопоставление дивидендных акций облигациям не совсем корректно. Мы считаем, что инвесторы должны поддерживать повышенную долю акций в своих портфелях в 2022 году», — делится наблюдениями Антон Затолокин, начальник управления анализа рынков «Открытие Инвестиций». Причем среди акций эксперты из этой брокерской компании предпочтение отдают не дивидендным историям, а долевым бумагам растущих компаний в развивающихся отраслях развитых рынков. На российском рынке, по словам Затолокина, привлекательны для вложений дивидендные акции сырьевых компаний. В меньшей степени — электроэнергетика, розничная торговля, строительство. При замедлении инфляции в выигрыше окажутся компании, ориентированные на рост экономики: представители строительного и банковского секторов, розничная торговля.

Рост дивидендов увязан с экономическим развитием и спросом на продукцию. Традиционно наиболее щедры сырьевые компании. Восстановление спроса и цен увеличивают прибыль, и, следовательно, инвесторы могут рассчитывать на рост выплат в их пользу. Енуков из Росбанка напоминает, что спрос на некоторые товары в 2021 году превысил допандемийный уровень. Нехватка сырья для некоторых отраслей экономики сохраняется и будет влиять на цены на товарном рынке еще несколько лет, прогнозирует эксперт. От крупнейших российских компаний Енуков ожидает, что они могут выплатить по итогам 2021 года дивиденды, превышающие 11%. «В российских бумагах в первом полугодии лучше остальных будут выглядеть акции нефтегазового и банковского секторов, чуть позже, по мере прохождения пика в рублевых ставках, интерес может вернуться к телекомам и потребительскому сектору», — считает Василий Карпунин, начальник отдела экспертов по фондовому рынку «БКС Мир инвестиций».

В 2021 году российский рынок акций стал одним из самых привлекательных в мире с точки зрения дивидендной доходности, хотя внешние геополитические риски и приводили к корректировкам. В 2022-м ситуация может повториться.

Где искать дивидендные истории?

Игорь Додонов, аналитик ФГ «Финам», считает, что в первую очередь тем, кто ищет дивиденды, может быть интересен металлургический сектор. «Компании из него сильно выиграли от роста цен на сталь внутри страны и за рубежом», — поясняет эксперт. При этом он предупреждает, что не исключена стабилизация или снижение выручки из-за возможной коррекции цен или каких-то новых мер властей по изъятию у эмитентов акций сверхдоходов. Другой лидер, по мнению Додонова, — нефтегазовый сектор, выигравший от восстановления мировых цен на углеводороды. На второе место в «Финаме» ставят банковский сектор, хотя в 2022 году от него не ждут сохранения прежних темпов роста. На третьем и четвертом месте — розничный сектор и телекомы. Другие сектора экономики Додонов ставит еще ниже, так как не ждет от них сверхвысокой дивидендной доходности, но с ремаркой, что отдельные компании могут приятно удивить.

В Совкомбанке интересными для вложений в фондовые активы отраслями считают нефтегазовую, финансовую, металлургию, ретейл, энергетику, транспорт и телекомы.

В каких активах искать защиту от инфляции?

«Защиту от инфляции дают акции сырьевых компаний и продуктовых ретейлеров. Лучше других себя чувствуют компании, которые могут перекладывать рост цен на потребителя без ущерба конкурентной позиции, — убежден Васильев. — Рост ставок в первой половине года и дальнейшее восстановление экономики положительно скажутся на марже банков».

Во время высокой инфляции обычно растут отрасли, связанные с сырьем, недвижимостью, драгметаллами, акциями. «Эти активы дорожали в 2020—2021 годах и находятся вблизи максимумов, поэтому сейчас их потенциал роста уже ограничен», — солидарна с коллегой Ольга Беленькая, руководитель отдела макроэкономического анализа ФГ «Финам». Она видит риски падения на финансовых и сырьевых рынках в случаях, если:

- власти введут новые локдауны;

- мировые центробанки станут быстро повышать процентные ставки;

- произойдут неблагоприятные геополитические события.

В 2022 году могут быть успешными производители удобрений с относительно низкими издержками на электроэнергию. Их европейские конкуренты из-за энергокризиса сокращают или приостанавливают свои энергоемкие производства, при сохранении спроса отечественные компании смогут рассчитывать на рост спроса.

Устойчивыми к инфляции обычно считаются отрасли здравоохранения, информационных технологий.

Какие отрасли не обещают доходов в 2022 году?

При высокой инфляции и ожидаемом ослаблении спроса в проигрышной позиции могут быть производители товаров длительного пользования, компании с регулируемыми тарифами (коммунальное хозяйство, телекомы), которым будет трудно переносить рост издержек в цены.

Широкий выбор активов для инвестора

Эксперты уверены, что в наступающем году привлекательная доходность может быть и в рублевых активах, и в акциях иностранных эмитентов, и в долговых бумагах. Но политика и экономическая ситуация пока слишком непредсказуемы.

Новость

Владимир Верещак, финансовый советник, рекомендует фокусироваться на том, что будет в долгосрочной перспективе развиваться быстрее рынка, например на альтернативной энергетике. «Только так можно попытаться заработать больше рынка, хотя бы на 2—3% годовых, и улучшить соотношение риска и прибыли. В противном случае проще купить ETF на весь мир и не мучиться», — заключает он.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба