10 января 2022 investing.com Вигуляров Дмитрий

5 января вышел протокол заседания ФРС, после которого рынки стали снижаться. Почему? Всё потому, что произошло то, что и так было очевидно, но рынок в это мало верил по причине крайнего оптимизма.

Во-первых, все участники заседания комитета по открытым рынкам (Federal Open Market Committee) отметили, что показатели инфляции были более устойчивыми и высокими, чем предполагалось ранее.

Во-вторых, многие участники отметили, что экономика США готова к полному сокращению программы выкупа и более скорому повышению процентной ставки.

В-третьих, большая часть участников высказалась, что вскоре после роста ставки необходимо будет сокращать баланс федеральной резервной системы. Причем отмечается, что сокращение баланса, вероятнее всего, будет быстрее, нежели это было в прошлый раз.

Осознание того, что ужесточение ДКП — уже не просто чье-то «мнение», а лавина, которая движется прямиком на рынок, привело к распродажам на рынке долга. Это коснулось фактически всех облигаций. Nasdaq как-то резко снизился на 3,5%, S&P 500 снизился на 2%.

При этом, если мы посмотрим на целевые ориентиры ФРС, то:

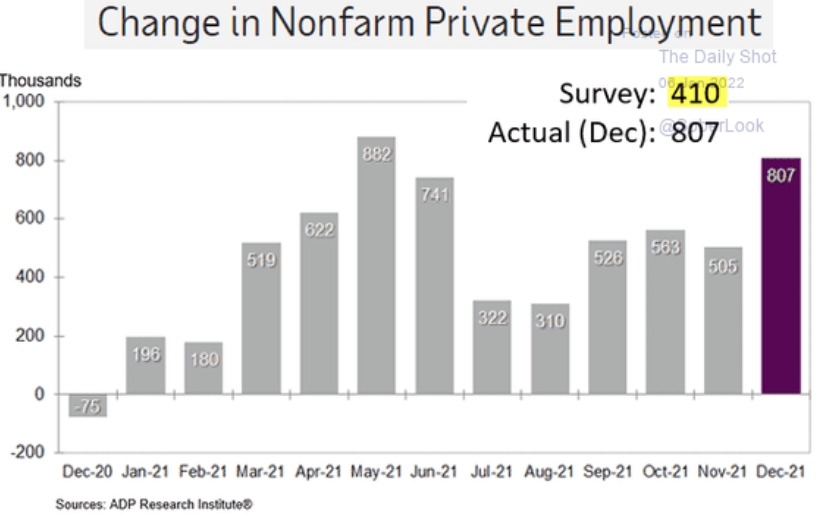

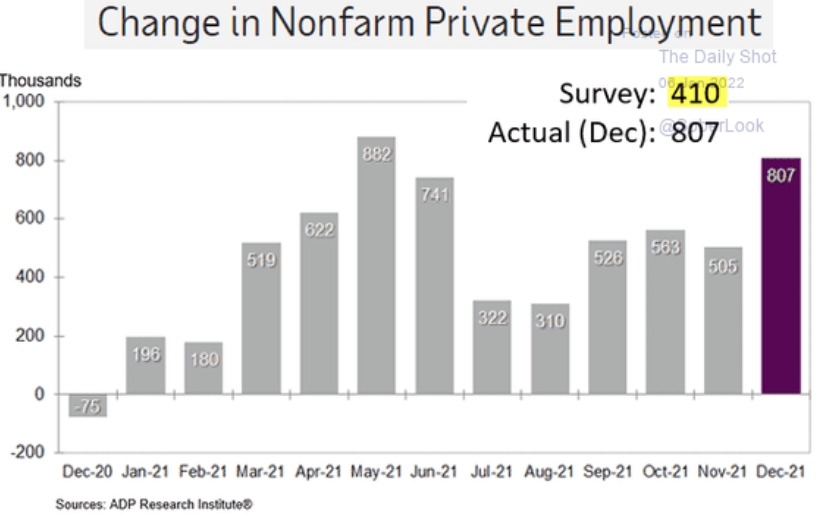

• Рынок труда практически восстановился. Безработица опустилась уже фактически до 4%.

При этом рынок труда показывает регулярное восстановление рабочих мест.

Рынок труда

• Инфляция, как отметило большинство членов ФРС, заметно превысила целевой уровень и при этом остается довольно устойчивой.

И тут есть пара интересных фактов:

Инфляция

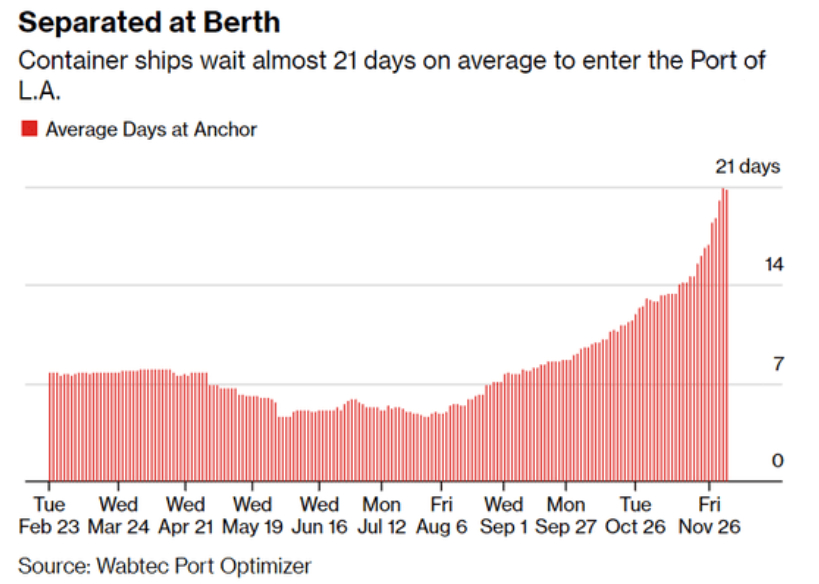

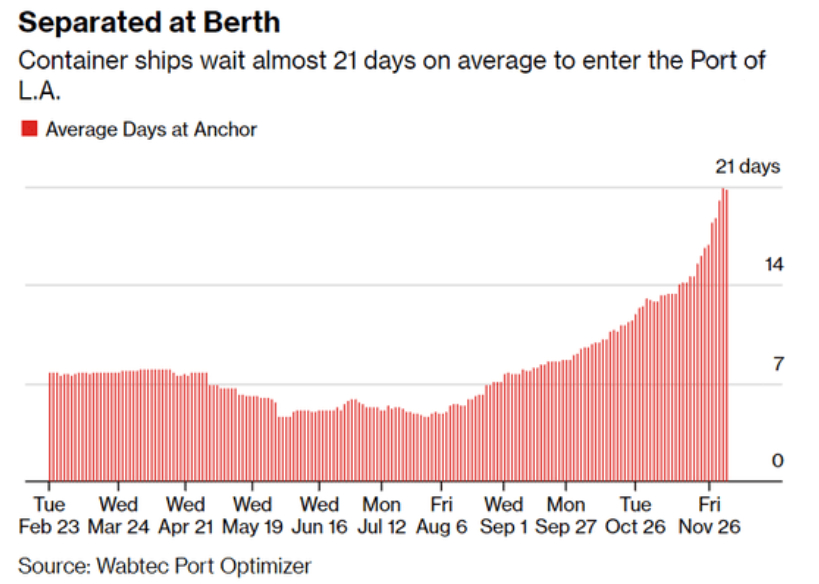

Во-первых, инфляция только набирает обороты. Из-за проблем в цепочках поставок на фоне восстановления экономики дорожает вообще всё — и продукты длительного использования, и продукты питания.

Цепочки поставок

Проблемы в цепочках поставок привели к тому, что ожидание разгрузки кораблей в некоторых портах США увеличились до 20 дней. А очереди выросли до 80-90 сухогрузов.

Именно эту проблему ФРС придется решать в первую очередь, вот только быстро её не решить. Поэтому инфляционное давление останется с нами, как минимум, в первой половине этого года.

Что же нам делать в 2022 году?

Во-первых, нужно понимать, что рост процентной ставки затронет все выпуски облигаций. Длинные облигации, конечно, в меньшей степени, но тем не менее.

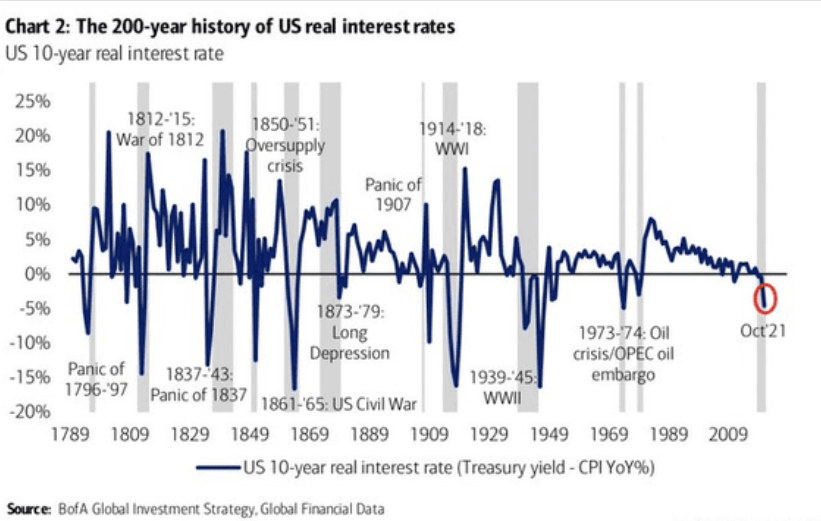

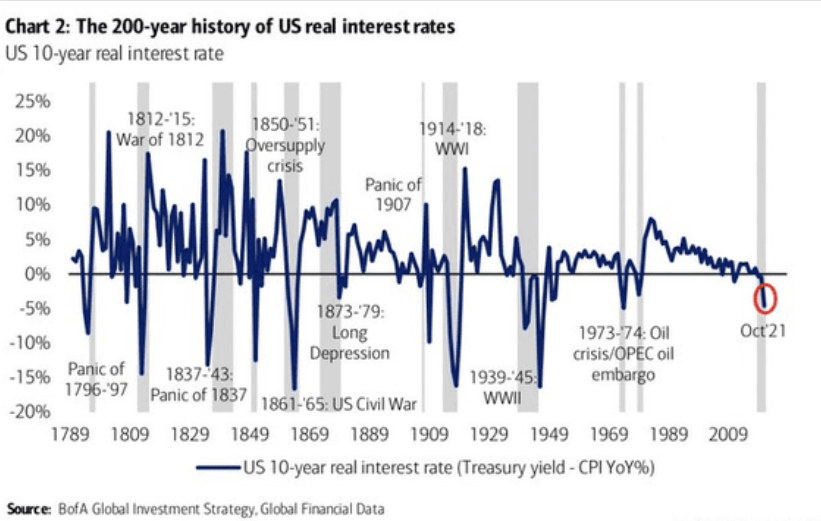

При этом хочется отметить очень важный момент. Реальная доходность 10-летних казначейских облигаций США сейчас -5%. А исторически так сложилось, что когда доходность была крайне низкой (отрицательной), то после этого в течение года был очень сильный рост доходности.

Реальная доходность

Причем, как правило, рост реальной доходности был не из-за снижения уровня инфляции, а из-за роста ставок по облигациям — ужесточения ДКП и роста инфляционных ожиданий.

Обычно это приводило к тому, что оптимизм заканчивался и на рынке акций.

Отсюда мы можем сделать сразу 2 важных вывода.

Во-первых, рост ставки по ипотечным облигациям приведет к росту ставок по ипотеке. Что, в свою очередь, снизит на неё спрос. Уже сейчас, если посмотреть на индекс ипотечного рынка США, то вы увидите, что он был на пике в феврале 2021 года и с того момента потихоньку снижается.

Ипотечное кредитование

Да, остаточно строительные компании показывают высокие результаты, но очевидно, что темпы роста будут снижаться по мере роста ставок, что приведет к снижению цен на акции компаний.

И сразу скажу: в этом сегменте много хороших компаний, которые принесли отличный доход в прошлом году. Однако стоит подождать снижения цен, чтобы их вновь использовать.

Во-вторых, рост доходности облигаций приведет к росту процентов по кредитам и депозитам. И тут на арену выходят банки.

Как раз, я думаю, многих волнует вопрос, почему падают акции Citigroup (NYSE:C).

Тут дело в чем? Банки имеют 2 отчетных сегмента — процентный и непроцентный.

Процентный доход — это разница между доходом от процентных активов и выплатами по процентным обязательствам. Проще говоря, разница между ставкой кредитования и ставкой по депозиту. Чем ниже ключевая ставка, тем меньше спрэд между депозитом и кредитом, который и является процентным доходом. Грубо говоря, выдали кредит под 1%, а депозит открыли под 0,8%. 0,2% — это доход банка. Сейчас это прослеживается у всех банков.

Непроцентный доход — доходы от комиссий при открытии депозитов, кредитных линий, покупке активов и так далее.

Так вот, рост ключевой ставки приведет к росту процентного дохода банков, который является основным, но пострадал во время низких процентных ставок. Частично он был компенсирован непроцентным доходом, но это лишь временно.

Соответственно, банки остаются привлекательными на 2022 год.

Вот ответ на вопрос «Какой сектор выиграет от роста процентных ставок?»

Другой, не менее интересный вопрос: «Какой сектор может выиграть от роста инфляции?»

Обычно в момент роста инфляции больше всего наглеют в сфере розничных продаж. Даже если инфляция составляет более 10%, в рознице не ленятся поднять цены процентов на 15-20%.

Соответственно, можно присмотреться к ритейлерам и производителям автомобилей.

Кроме того, остаются серьезные проблемы в сфере логистики, которые давят на рынок полупроводников. Даже Micron (NASDAQ:MU) недавно взорвался ростом, несмотря на проблемы на рынке памяти.

Но в целом с рынком акций сейчас не всё так однозначно. Мы прекрасно видели в марте и буквально в начале этого года, как осознание приводит к панике. В марте 2021 года это был рост инфляционных ожиданий, который привел к снижению Nasdaq на 10%. В начале этого года — осознание неизбежности ужесточения ДКП.

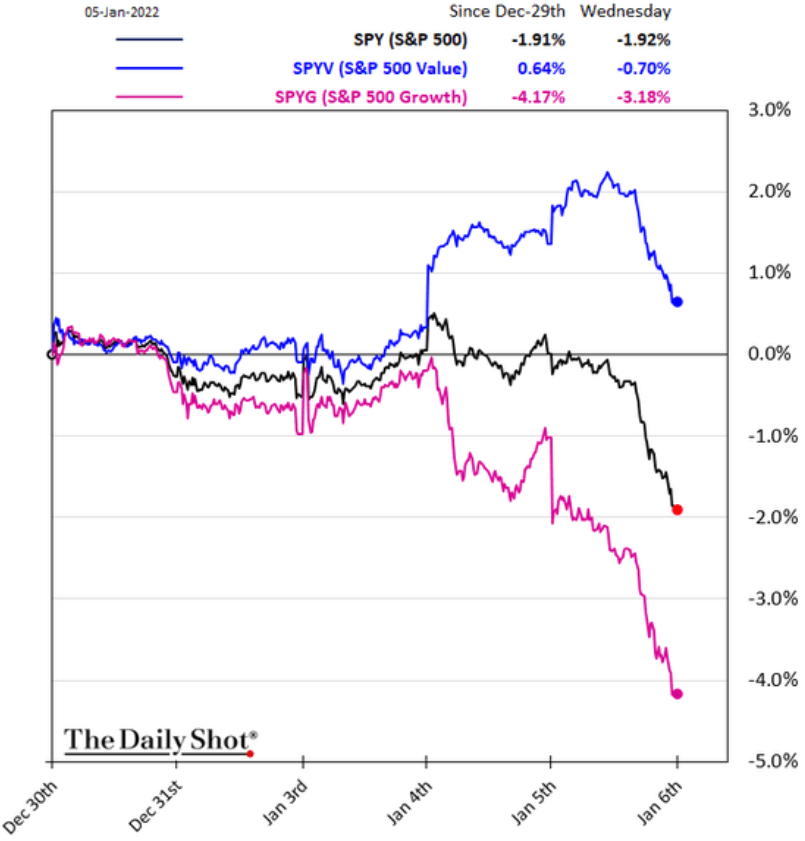

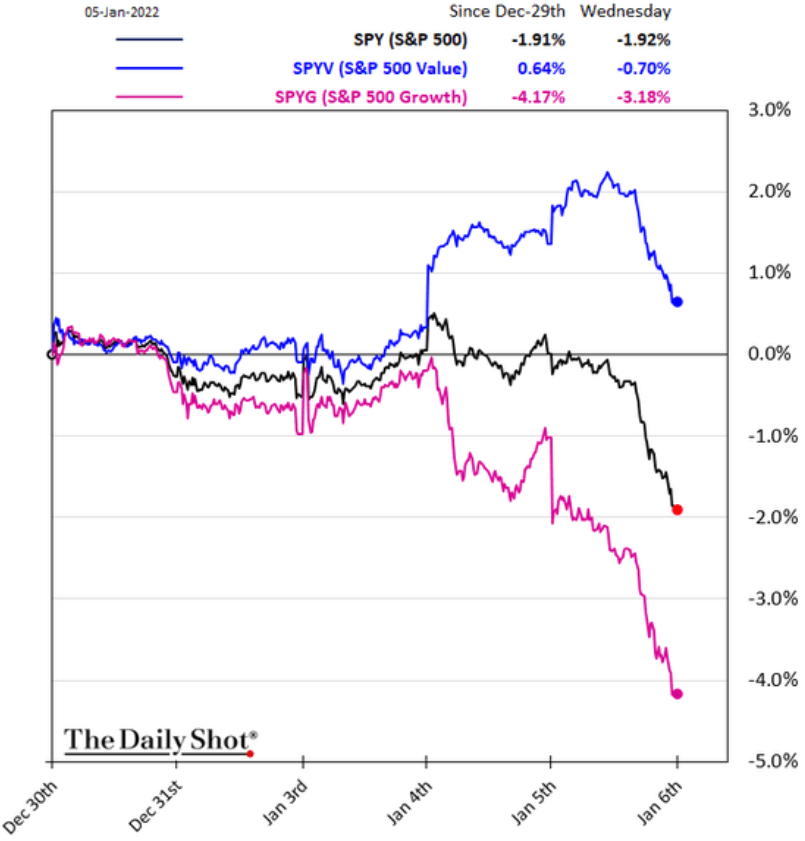

И тут вопрос к дорогим, переоцененным компаниям и стартапам. Ниже прилагаю скриншот. В целом, и так очевидно — Nasdaq теряет больше, нежели S&P 500. Однако, тут очень хорошо видно, что после публикации протокола именно ростовые акции оказались под большим давлением. А акции стоимости держались намного лучше.

Акции роста

Почему так?

Акции роста, по сути, отражают в своей цене высокие темпы роста. Это высокий риск. Высокий риск может приниматься, когда ставка кредитования минимальна, потому что компания может привлекать много денег на развитие.

Соответственно, когда приходит осознание того, что кредит будет дорожать, а денежная масса сокращаться, то такие акции попадают под распродажу, что отражает снижение ожидания будущих темпов роста.

С другой стороны, в этот момент более привлекательными смотрятся акции стоимости, которые платят хорошие дивиденды и не так сильно зависят от кредитного плеча.

Ну а стартапы вообще живут за счёт дешевых денег. И если компания не успела показать колоссальные результаты, пока денег море, то и нечего от неё ожидать в то время, когда идет ужесточение ДКП.

Может, есть смысл взглянуть на другие инструменты?

Например — золото.

Многие считают, что золото является отличным защитным инструментом в кризис. И по факту, это так. Вот только с одним уточнением. Золото является отличным защитным инструментом в начале кризиса. Когда на рынке царит полная неопределенность.

В первые пару месяцев после начала пандемии золото очень сильно выросло в цене, потому что это защитный актив. Есть ещё другой защитный актив — облигации. И когда по казначейским облигациям летом 20-го года доходность была минимальная за всю историю (спасибо ФРС), то неудивительно, что спрос на золото повысился, как на альтернативу.

Но что мы получили в 2021 году?

Самое частое, что можно встретить в интернете — золото должно спасать от инфляции. Тогда как объяснить то, что инфляция в 2021 году поднялась почти до 7% годовых в США, а цена на золото за год опустилась на 6%?

Очень просто — тут вновь виноваты доходности облигаций. Дело в том, что и золото, и облигации — это защитные инструменты. И их задача — спасать ваши деньги от инфляции. Но у облигаций есть преимущество. Во-первых, это периодичные выплаты купонов, во-вторых, это номинальная стоимость, по которой гарантируется возврат средств, даже если цена просядет.

Вот и получается, что когда облигации становятся дешевле, то они становятся привлекательнее, нежели золото, и туда перетекает часть капитала. Потому что по мере снижения стоимости облигаций растет их доходность.

Кроме того, на золото давит ожидание ужесточения ДКП. Новые облигации будут выпускаться под более высокие проценты. Старые будут дешеветь. Поэтому часть инвесторов, которые держат золото, могут начать перекладывать капитал именно в облигации. Можете посмотреть на график цены золота, такое было в 2012-2015 годах. Золото дешевело по мере приближения ужесточения ДКП.

Золото

Может ли золото вырасти в цене?

Теоретически, да. Если долговой рынок не выдержит давления. ФРС сейчас вынуждена идти широкими шагами к ужесточению политики. Однако это не решит проблемы «по щелчку пальцев». А многие компании на рынке США сейчас испытывают колоссальную зависимость от дешёвых денег — иглы, доступ к которой будет перекрываться по мере роста ставок.

Треть компаний на рынке вообще живет за счёт этих дешевых денег. И если в какой-то момент кредит станет слишком дорогим, то у ФРС не останется другого выхода, кроме как начать процесс deleverage. Это процесс снижения кредитного плеча — снижения уровня закредитованности. Мир уже сталкивался с таким процессом. Один из самых жесточайших — это Делеверидж 1929 года...

Основные инструменты, которые при этом используются — это реструктуризация долгов и сокращение трат. Это ведёт к двум проблемам: снижение маржинальности и качества бизнеса и рост безработицы. Так как далеко не все предприятия выдерживают этот процесс, им приходится увольнять людей. В итоге это приводит к кризису.

В этом случае спрос на золото будет высоким.

А что там с товарно-сырьевым рынком?

Ралли на товарно-сырьевом рынке позволило совершить отличные сделки в прошлом году в сфере строительства и металлургии.

Однако нужно понимать, что ралли было обусловлено нарушением спроса и предложения. В отчете Северстали (MCX:CHMF) за 2020 год четко фигурировала фраза, что многие компании стали сокращать производство, так как не было понимания, сколько продлится локдаун.

В итоге, по мере снятия ограничений и восстановления экономики, спрос стал расти, а вот предложение стало отставать. Это и привело к взлету цен на сырье и на акции компаний, которые с этим сырьем связаны.

Но как вы думаете, что происходит сейчас? Неужели кто-то допускает мысль, что в условиях дефицита предложения компании стоят на месте? Нет. Они наращивают производство. Так работает экономика. Никто не ждет, пока всё образуется "само собой". Компании наращивают мощности, растет конкуренция.

И отсюда вытекает другой вопрос: что будет, когда экономическая активность начнет снижаться? А это однозначно произойдет по мере роста ключевых ставок. Ипотека станет дороже, спрос снизится — снизится спрос на строительные материалы — начнет снижаться цена на сырье.

Это приведет к обратному дисбалансу. Когда предложение будет превышать спрос. И это может негативно сказаться на товарно-сырьевом рынке. А соответственно, на металлургических и строительных компаниях.

Конечно, шашкой бить нет смысла. В первой половине года Commodity имеет все шансы подрасти. Но вряд ли мы увидим сильный рост к концу этого года; вероятнее, мы увидим снижение. Что впоследствии повлечет за собой снижение металлургического и строительного секторов.

Ну и в конце — пара слов о Китае.

Если кто помнит, в прошлом году в одной из новогодних статей для сайта Investing, я писал, что в Китай инвестировать не стоит по причине высоких рисков. На тот момент, если взять обычный фонд iShares MSCI China ETF (NASDAQ:MCHI), то он продавался около 100$.

Многие говорили, что за Китаем будущее, ведь там колоссальные темпы роста ВВП.

А что сейчас?

Ужесточение ДКП и регулирования привело к тому, что рынки рухнули. Акции стали продавать значительно дешевле, и теперь... покупать страшно... потому что дешево? Год назад риски были те же. Просто часть из них за этот год реализовалась. Однако цена стала намного ниже.

Недавно выходил отчет ЦБ Китая по монетарной политике.

Так вот, там говорится, что ЦБК пообещал активизировать поддержку реальной экономики и заявил, что сделает денежно-кредитную политику более перспективной и целенаправленной.

В то время, как ФРС и ЕЦБ заливали всё деньгами, Китай вовремя заметил зарождение инфляции, и ему удалось её удержать под контролем. Хотя, конечно, рост ещё более чем вероятен. И хоть цели ФРС и ЕЦБ вполне логичны — рост занятости, их действия привели к тому, что сейчас они вынуждены сокращать печатный станок и уже в перспективе нескольких месяцев ужесточать монетарную политику.

Что же делает Китай? На рынке растут ожидания того, что Китай начнет смягчение политики. И он уже подтвердил это и своим заявлением, и недавним снижением ключевой ставки, и снижением банковских резервов.

Поэтому перспективы Китайского рынка на ближайший год очень привлекательны. Единственное — учитывайте риски. Куда безопаснее инвестировать в фонды, нежели в отдельные акции.

Фонды полностью нивелируют риски делистинга, потому что индекс-провайдер может просто изменить состав фонда. Либо же фонд просто перекупит акции на Гонконге. Капитализация, конечно, в этот момент упадет, но временно. Потому что рынок Китая действительно перспективный.

И частый вопрос, который я получал: «Что можно сказать по поводу высокого долга Китая?»

К сожалению, я не могу спокойно зайти на официальный сайт ЦБ Китая, потому что я не знаю их языка. Поэтому я сделал по-другому. Я раскопал информацию на всем знакомом Bloomberg. Так вот, на Блумберг есть статья от 30 сентября 21 года, в которой экономисты Goldman Sachs раскрыли уровень госдолга Китая. Уровень долга Китая составляет 8,2 триллиона долларов.

И он действительно сильно вырос за последнее десятилетие. Но не менее сильно за последнее десятилетие вырос и ВВП страны, который составляет 14,72 триллиона (по данным за 2020 год). В этом году прирост ВВП пока составляет 4,9%, что ориентировочно выльется в цифру около 15,5 триллионов долларов.

То есть, отношение госдолга к ВВП чуть больше 50%. Где тут колоссальный долг, который в разы выше, чем американский? Да, по нему выше проценты. Но страна с ним справляется. К тому же, немалая часть долга должна быть погашена именно в 21-22 годах.

Есть определенные проблемы в определенных сегментах. В строительстве, например. И если брать общий долг — корпоративный и государственный, то да, сейчас он больше 100% от ВВП. Но именно государственный долг занимает чуть более 50%. И страна может с этим жить и поддерживать проблемные компании, как это было в сентябре. Тут уже идет вопрос о внутренней политике, и в ближайшее десятилетие, по всей видимости, на китайском рынке будет процесс делевериджа — процесс снижения кредитного плеча.

Процесс болезненный, но перспективный.

И по поводу VIE... кому интересно. У меня всегда возникало 2 вопроса: как экономика может расти без иностранных инвестиций? (Ответ: никак). И второй: если весь мир знает, что компании выходят на иностранные биржи, то как не может об этом знать правительство Китая?

При этом все мы прекрасно знаем, что оно спокойно может прикрыть эту лавочку. Но не прикрывает. Почему? Потому что стоит цель — достигнуть высоких темпов роста ВВП.

Выводы делайте сами. И удачи всем в новом году!

Во-первых, все участники заседания комитета по открытым рынкам (Federal Open Market Committee) отметили, что показатели инфляции были более устойчивыми и высокими, чем предполагалось ранее.

Во-вторых, многие участники отметили, что экономика США готова к полному сокращению программы выкупа и более скорому повышению процентной ставки.

В-третьих, большая часть участников высказалась, что вскоре после роста ставки необходимо будет сокращать баланс федеральной резервной системы. Причем отмечается, что сокращение баланса, вероятнее всего, будет быстрее, нежели это было в прошлый раз.

Осознание того, что ужесточение ДКП — уже не просто чье-то «мнение», а лавина, которая движется прямиком на рынок, привело к распродажам на рынке долга. Это коснулось фактически всех облигаций. Nasdaq как-то резко снизился на 3,5%, S&P 500 снизился на 2%.

При этом, если мы посмотрим на целевые ориентиры ФРС, то:

• Рынок труда практически восстановился. Безработица опустилась уже фактически до 4%.

При этом рынок труда показывает регулярное восстановление рабочих мест.

Рынок труда

• Инфляция, как отметило большинство членов ФРС, заметно превысила целевой уровень и при этом остается довольно устойчивой.

И тут есть пара интересных фактов:

Инфляция

Во-первых, инфляция только набирает обороты. Из-за проблем в цепочках поставок на фоне восстановления экономики дорожает вообще всё — и продукты длительного использования, и продукты питания.

Цепочки поставок

Проблемы в цепочках поставок привели к тому, что ожидание разгрузки кораблей в некоторых портах США увеличились до 20 дней. А очереди выросли до 80-90 сухогрузов.

Именно эту проблему ФРС придется решать в первую очередь, вот только быстро её не решить. Поэтому инфляционное давление останется с нами, как минимум, в первой половине этого года.

Что же нам делать в 2022 году?

Во-первых, нужно понимать, что рост процентной ставки затронет все выпуски облигаций. Длинные облигации, конечно, в меньшей степени, но тем не менее.

При этом хочется отметить очень важный момент. Реальная доходность 10-летних казначейских облигаций США сейчас -5%. А исторически так сложилось, что когда доходность была крайне низкой (отрицательной), то после этого в течение года был очень сильный рост доходности.

Реальная доходность

Причем, как правило, рост реальной доходности был не из-за снижения уровня инфляции, а из-за роста ставок по облигациям — ужесточения ДКП и роста инфляционных ожиданий.

Обычно это приводило к тому, что оптимизм заканчивался и на рынке акций.

Отсюда мы можем сделать сразу 2 важных вывода.

Во-первых, рост ставки по ипотечным облигациям приведет к росту ставок по ипотеке. Что, в свою очередь, снизит на неё спрос. Уже сейчас, если посмотреть на индекс ипотечного рынка США, то вы увидите, что он был на пике в феврале 2021 года и с того момента потихоньку снижается.

Ипотечное кредитование

Да, остаточно строительные компании показывают высокие результаты, но очевидно, что темпы роста будут снижаться по мере роста ставок, что приведет к снижению цен на акции компаний.

И сразу скажу: в этом сегменте много хороших компаний, которые принесли отличный доход в прошлом году. Однако стоит подождать снижения цен, чтобы их вновь использовать.

Во-вторых, рост доходности облигаций приведет к росту процентов по кредитам и депозитам. И тут на арену выходят банки.

Как раз, я думаю, многих волнует вопрос, почему падают акции Citigroup (NYSE:C).

Тут дело в чем? Банки имеют 2 отчетных сегмента — процентный и непроцентный.

Процентный доход — это разница между доходом от процентных активов и выплатами по процентным обязательствам. Проще говоря, разница между ставкой кредитования и ставкой по депозиту. Чем ниже ключевая ставка, тем меньше спрэд между депозитом и кредитом, который и является процентным доходом. Грубо говоря, выдали кредит под 1%, а депозит открыли под 0,8%. 0,2% — это доход банка. Сейчас это прослеживается у всех банков.

Непроцентный доход — доходы от комиссий при открытии депозитов, кредитных линий, покупке активов и так далее.

Так вот, рост ключевой ставки приведет к росту процентного дохода банков, который является основным, но пострадал во время низких процентных ставок. Частично он был компенсирован непроцентным доходом, но это лишь временно.

Соответственно, банки остаются привлекательными на 2022 год.

Вот ответ на вопрос «Какой сектор выиграет от роста процентных ставок?»

Другой, не менее интересный вопрос: «Какой сектор может выиграть от роста инфляции?»

Обычно в момент роста инфляции больше всего наглеют в сфере розничных продаж. Даже если инфляция составляет более 10%, в рознице не ленятся поднять цены процентов на 15-20%.

Соответственно, можно присмотреться к ритейлерам и производителям автомобилей.

Кроме того, остаются серьезные проблемы в сфере логистики, которые давят на рынок полупроводников. Даже Micron (NASDAQ:MU) недавно взорвался ростом, несмотря на проблемы на рынке памяти.

Но в целом с рынком акций сейчас не всё так однозначно. Мы прекрасно видели в марте и буквально в начале этого года, как осознание приводит к панике. В марте 2021 года это был рост инфляционных ожиданий, который привел к снижению Nasdaq на 10%. В начале этого года — осознание неизбежности ужесточения ДКП.

И тут вопрос к дорогим, переоцененным компаниям и стартапам. Ниже прилагаю скриншот. В целом, и так очевидно — Nasdaq теряет больше, нежели S&P 500. Однако, тут очень хорошо видно, что после публикации протокола именно ростовые акции оказались под большим давлением. А акции стоимости держались намного лучше.

Акции роста

Почему так?

Акции роста, по сути, отражают в своей цене высокие темпы роста. Это высокий риск. Высокий риск может приниматься, когда ставка кредитования минимальна, потому что компания может привлекать много денег на развитие.

Соответственно, когда приходит осознание того, что кредит будет дорожать, а денежная масса сокращаться, то такие акции попадают под распродажу, что отражает снижение ожидания будущих темпов роста.

С другой стороны, в этот момент более привлекательными смотрятся акции стоимости, которые платят хорошие дивиденды и не так сильно зависят от кредитного плеча.

Ну а стартапы вообще живут за счёт дешевых денег. И если компания не успела показать колоссальные результаты, пока денег море, то и нечего от неё ожидать в то время, когда идет ужесточение ДКП.

Может, есть смысл взглянуть на другие инструменты?

Например — золото.

Многие считают, что золото является отличным защитным инструментом в кризис. И по факту, это так. Вот только с одним уточнением. Золото является отличным защитным инструментом в начале кризиса. Когда на рынке царит полная неопределенность.

В первые пару месяцев после начала пандемии золото очень сильно выросло в цене, потому что это защитный актив. Есть ещё другой защитный актив — облигации. И когда по казначейским облигациям летом 20-го года доходность была минимальная за всю историю (спасибо ФРС), то неудивительно, что спрос на золото повысился, как на альтернативу.

Но что мы получили в 2021 году?

Самое частое, что можно встретить в интернете — золото должно спасать от инфляции. Тогда как объяснить то, что инфляция в 2021 году поднялась почти до 7% годовых в США, а цена на золото за год опустилась на 6%?

Очень просто — тут вновь виноваты доходности облигаций. Дело в том, что и золото, и облигации — это защитные инструменты. И их задача — спасать ваши деньги от инфляции. Но у облигаций есть преимущество. Во-первых, это периодичные выплаты купонов, во-вторых, это номинальная стоимость, по которой гарантируется возврат средств, даже если цена просядет.

Вот и получается, что когда облигации становятся дешевле, то они становятся привлекательнее, нежели золото, и туда перетекает часть капитала. Потому что по мере снижения стоимости облигаций растет их доходность.

Кроме того, на золото давит ожидание ужесточения ДКП. Новые облигации будут выпускаться под более высокие проценты. Старые будут дешеветь. Поэтому часть инвесторов, которые держат золото, могут начать перекладывать капитал именно в облигации. Можете посмотреть на график цены золота, такое было в 2012-2015 годах. Золото дешевело по мере приближения ужесточения ДКП.

Золото

Может ли золото вырасти в цене?

Теоретически, да. Если долговой рынок не выдержит давления. ФРС сейчас вынуждена идти широкими шагами к ужесточению политики. Однако это не решит проблемы «по щелчку пальцев». А многие компании на рынке США сейчас испытывают колоссальную зависимость от дешёвых денег — иглы, доступ к которой будет перекрываться по мере роста ставок.

Треть компаний на рынке вообще живет за счёт этих дешевых денег. И если в какой-то момент кредит станет слишком дорогим, то у ФРС не останется другого выхода, кроме как начать процесс deleverage. Это процесс снижения кредитного плеча — снижения уровня закредитованности. Мир уже сталкивался с таким процессом. Один из самых жесточайших — это Делеверидж 1929 года...

Основные инструменты, которые при этом используются — это реструктуризация долгов и сокращение трат. Это ведёт к двум проблемам: снижение маржинальности и качества бизнеса и рост безработицы. Так как далеко не все предприятия выдерживают этот процесс, им приходится увольнять людей. В итоге это приводит к кризису.

В этом случае спрос на золото будет высоким.

А что там с товарно-сырьевым рынком?

Ралли на товарно-сырьевом рынке позволило совершить отличные сделки в прошлом году в сфере строительства и металлургии.

Однако нужно понимать, что ралли было обусловлено нарушением спроса и предложения. В отчете Северстали (MCX:CHMF) за 2020 год четко фигурировала фраза, что многие компании стали сокращать производство, так как не было понимания, сколько продлится локдаун.

В итоге, по мере снятия ограничений и восстановления экономики, спрос стал расти, а вот предложение стало отставать. Это и привело к взлету цен на сырье и на акции компаний, которые с этим сырьем связаны.

Но как вы думаете, что происходит сейчас? Неужели кто-то допускает мысль, что в условиях дефицита предложения компании стоят на месте? Нет. Они наращивают производство. Так работает экономика. Никто не ждет, пока всё образуется "само собой". Компании наращивают мощности, растет конкуренция.

И отсюда вытекает другой вопрос: что будет, когда экономическая активность начнет снижаться? А это однозначно произойдет по мере роста ключевых ставок. Ипотека станет дороже, спрос снизится — снизится спрос на строительные материалы — начнет снижаться цена на сырье.

Это приведет к обратному дисбалансу. Когда предложение будет превышать спрос. И это может негативно сказаться на товарно-сырьевом рынке. А соответственно, на металлургических и строительных компаниях.

Конечно, шашкой бить нет смысла. В первой половине года Commodity имеет все шансы подрасти. Но вряд ли мы увидим сильный рост к концу этого года; вероятнее, мы увидим снижение. Что впоследствии повлечет за собой снижение металлургического и строительного секторов.

Ну и в конце — пара слов о Китае.

Если кто помнит, в прошлом году в одной из новогодних статей для сайта Investing, я писал, что в Китай инвестировать не стоит по причине высоких рисков. На тот момент, если взять обычный фонд iShares MSCI China ETF (NASDAQ:MCHI), то он продавался около 100$.

Многие говорили, что за Китаем будущее, ведь там колоссальные темпы роста ВВП.

А что сейчас?

Ужесточение ДКП и регулирования привело к тому, что рынки рухнули. Акции стали продавать значительно дешевле, и теперь... покупать страшно... потому что дешево? Год назад риски были те же. Просто часть из них за этот год реализовалась. Однако цена стала намного ниже.

Недавно выходил отчет ЦБ Китая по монетарной политике.

Так вот, там говорится, что ЦБК пообещал активизировать поддержку реальной экономики и заявил, что сделает денежно-кредитную политику более перспективной и целенаправленной.

В то время, как ФРС и ЕЦБ заливали всё деньгами, Китай вовремя заметил зарождение инфляции, и ему удалось её удержать под контролем. Хотя, конечно, рост ещё более чем вероятен. И хоть цели ФРС и ЕЦБ вполне логичны — рост занятости, их действия привели к тому, что сейчас они вынуждены сокращать печатный станок и уже в перспективе нескольких месяцев ужесточать монетарную политику.

Что же делает Китай? На рынке растут ожидания того, что Китай начнет смягчение политики. И он уже подтвердил это и своим заявлением, и недавним снижением ключевой ставки, и снижением банковских резервов.

Поэтому перспективы Китайского рынка на ближайший год очень привлекательны. Единственное — учитывайте риски. Куда безопаснее инвестировать в фонды, нежели в отдельные акции.

Фонды полностью нивелируют риски делистинга, потому что индекс-провайдер может просто изменить состав фонда. Либо же фонд просто перекупит акции на Гонконге. Капитализация, конечно, в этот момент упадет, но временно. Потому что рынок Китая действительно перспективный.

И частый вопрос, который я получал: «Что можно сказать по поводу высокого долга Китая?»

К сожалению, я не могу спокойно зайти на официальный сайт ЦБ Китая, потому что я не знаю их языка. Поэтому я сделал по-другому. Я раскопал информацию на всем знакомом Bloomberg. Так вот, на Блумберг есть статья от 30 сентября 21 года, в которой экономисты Goldman Sachs раскрыли уровень госдолга Китая. Уровень долга Китая составляет 8,2 триллиона долларов.

И он действительно сильно вырос за последнее десятилетие. Но не менее сильно за последнее десятилетие вырос и ВВП страны, который составляет 14,72 триллиона (по данным за 2020 год). В этом году прирост ВВП пока составляет 4,9%, что ориентировочно выльется в цифру около 15,5 триллионов долларов.

То есть, отношение госдолга к ВВП чуть больше 50%. Где тут колоссальный долг, который в разы выше, чем американский? Да, по нему выше проценты. Но страна с ним справляется. К тому же, немалая часть долга должна быть погашена именно в 21-22 годах.

Есть определенные проблемы в определенных сегментах. В строительстве, например. И если брать общий долг — корпоративный и государственный, то да, сейчас он больше 100% от ВВП. Но именно государственный долг занимает чуть более 50%. И страна может с этим жить и поддерживать проблемные компании, как это было в сентябре. Тут уже идет вопрос о внутренней политике, и в ближайшее десятилетие, по всей видимости, на китайском рынке будет процесс делевериджа — процесс снижения кредитного плеча.

Процесс болезненный, но перспективный.

И по поводу VIE... кому интересно. У меня всегда возникало 2 вопроса: как экономика может расти без иностранных инвестиций? (Ответ: никак). И второй: если весь мир знает, что компании выходят на иностранные биржи, то как не может об этом знать правительство Китая?

При этом все мы прекрасно знаем, что оно спокойно может прикрыть эту лавочку. Но не прикрывает. Почему? Потому что стоит цель — достигнуть высоких темпов роста ВВП.

Выводы делайте сами. И удачи всем в новом году!

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба