13 января 2022 investing.com Коэн Джесси

Сезон корпоративной отчетности за четвертый квартал стартует уже на этой неделе, и по традиции его откроют гиганты финансового сектора в лице JPMorgan Chase (NYSE:JPM), Citigroup (NYSE:C) и Wells Fargo (NYSE:WFC), чьи публикации запланированы на пятницу.

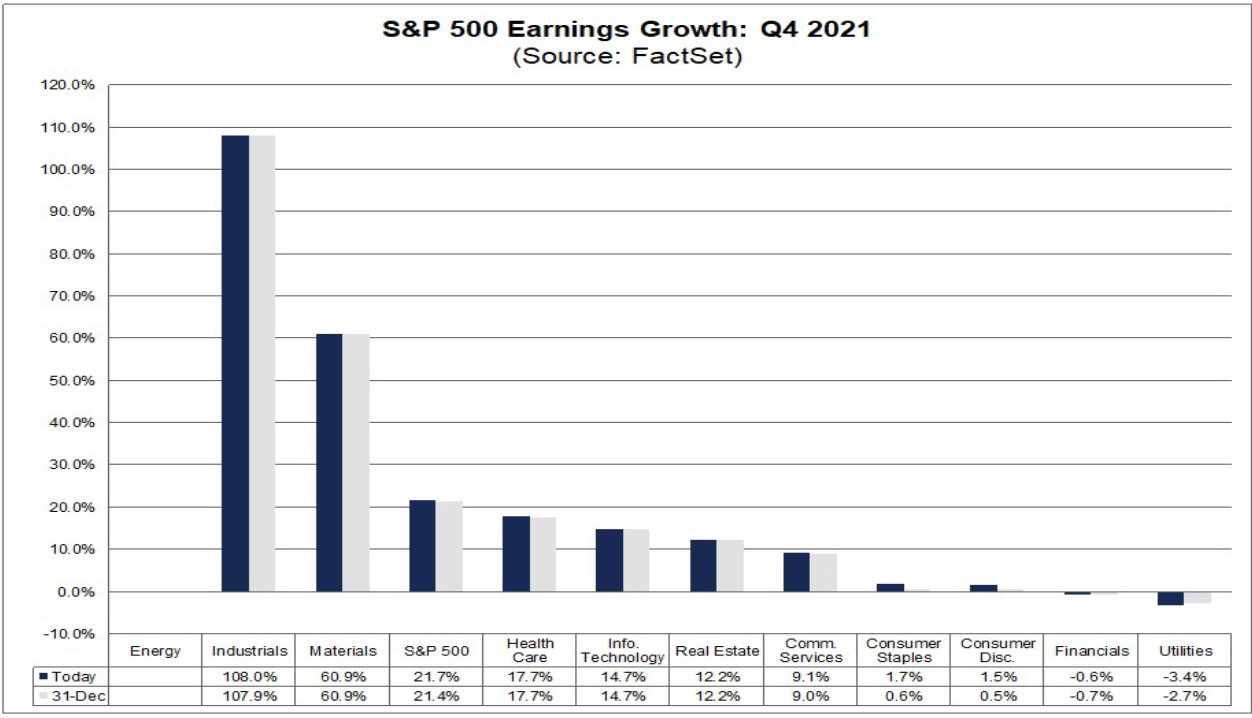

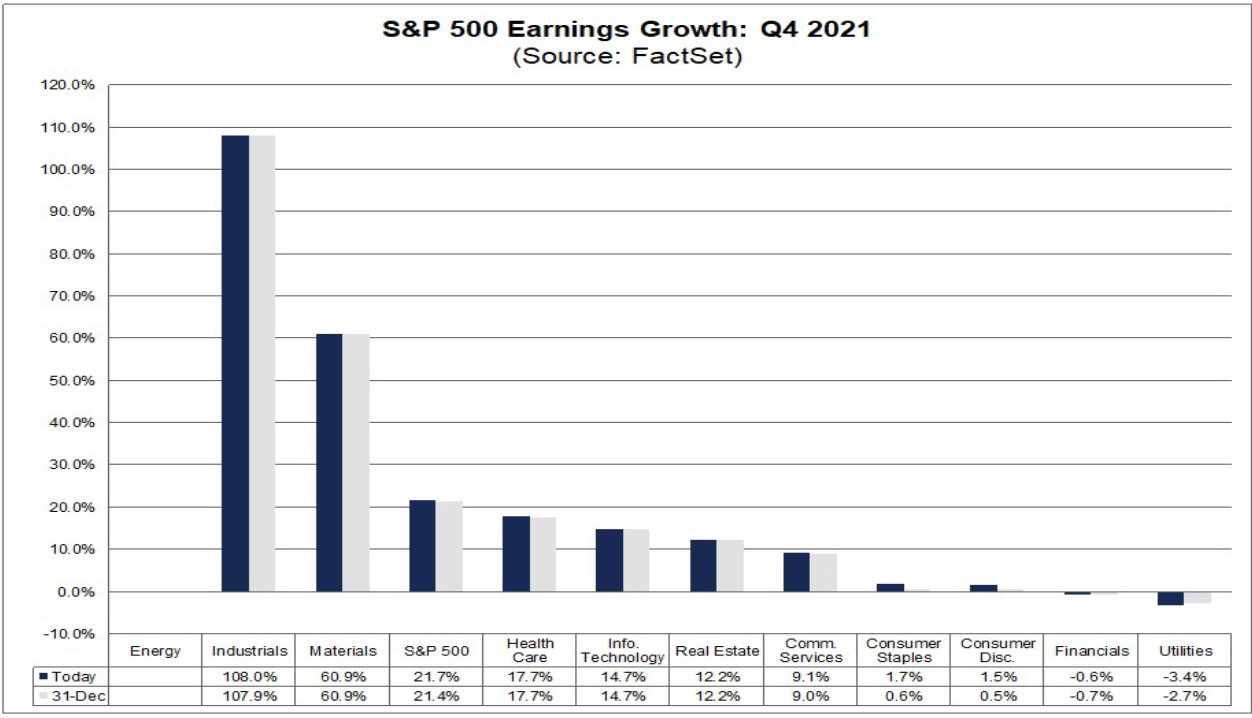

Согласно оценкам опрошенных FactSet аналитиков, прибыль S&P 500 в четвертом квартале возросла на 21,7% г/г, в основном из-за смягчения последствий пандемии коронавируса для ряда отраслей. Если эти прогнозы верны, отчетный период станет четвертым кварталом более чем 20-процетного роста прибыли подряд.

Что касается отдельных отраслей, то рост показателя должны продемонстрировать 9 из 11 секторов во главе с энергетикой, материалами, промышленностью и здравоохранением.

Прогноз прибыли на акцию в разбивке по отраслям

Примечение: Прогноз прибыли для энергетического сектора в размере 28,1 млрд долларов существенно превышает убыток годичной давности в 0,1 млрд долларов; тогда кризис в области здравоохранения остановил экономику. Таким образом, сравнение показателей в годовом отношении не представляется возможным.

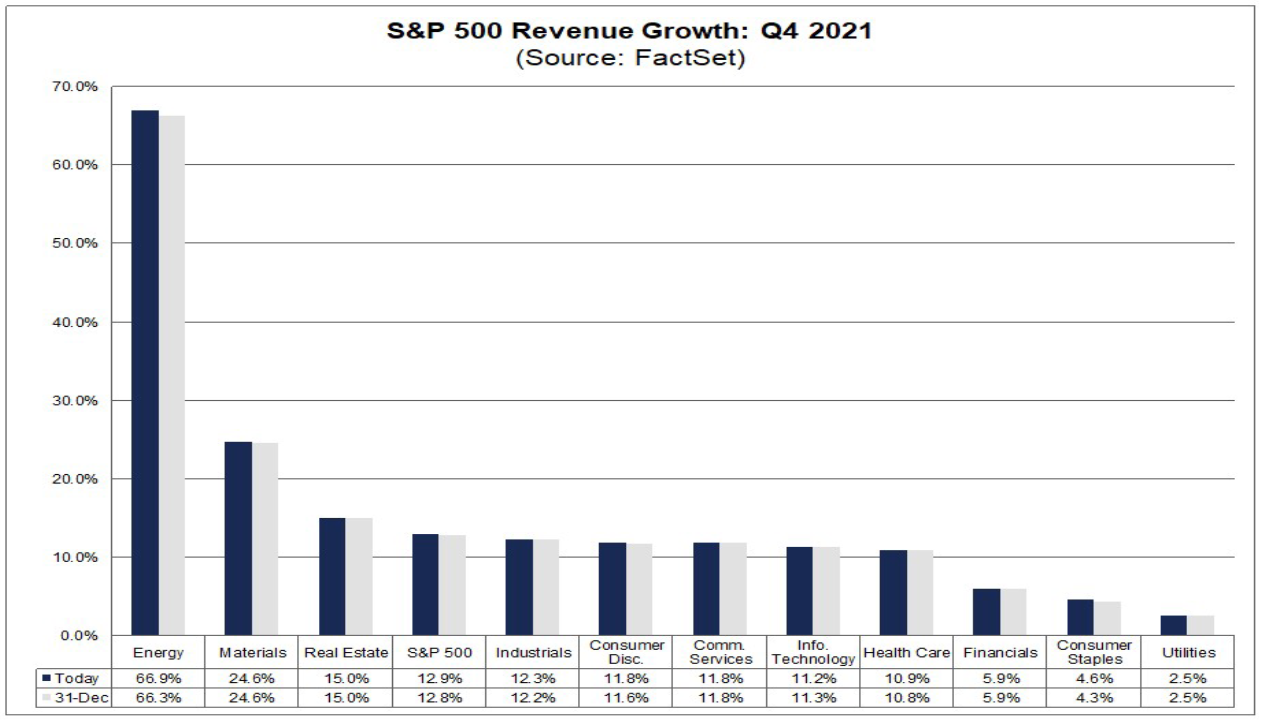

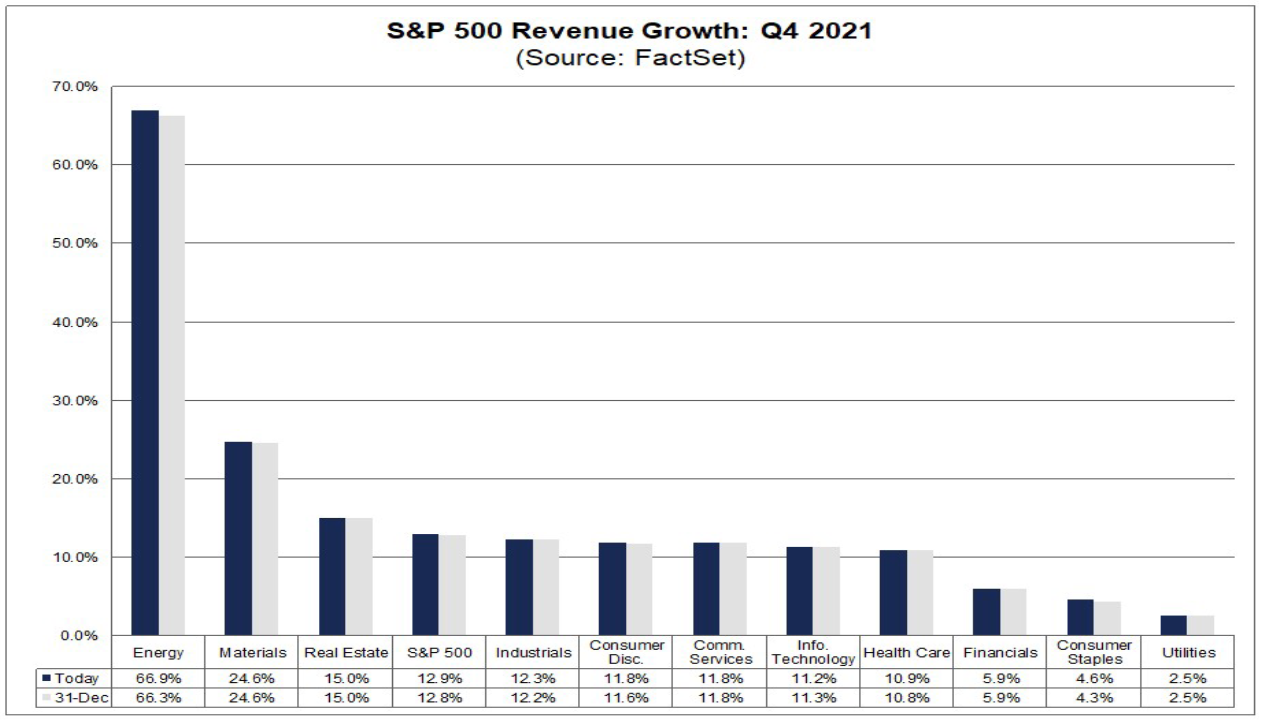

Перспективы показателя выручки также выглядят многообещающе: прирост продаж по сравнению с аналогичным периодом прошлого года должен составить 12,9% и стать третьим по величине показателем с тех пор, как FactSet начал отслеживать его в 2008 году. Рекордом является прирост в 25,3% за второй квартал 2021 года.

При этом продажи должны были нарастить все 11 секторов S&P 500 во главе с энергетикой, материалами, недвижимостью и промышленностью.

Оценки выручки

Ниже мы рассмотрим три сектора, финансовые показатели которых, по прогнозам, продемонстрируют экспоненциальный рост в годовом отношении.

1. Энергетика: всплеск цен на нефть оказал поддержку сектору

Ожидаемый прирост прибыли на акцию: +28 200% г/г;

Прогнозируемый рост выручки: +66,9% г/г.

Совокупная прибыль энергетического сектора должна составит 28,1 млрд долларов США, что значительно больше убытка годичной давности в 0,1 млрд долларов, который отрасль понесла на фоне падения экономической активности.

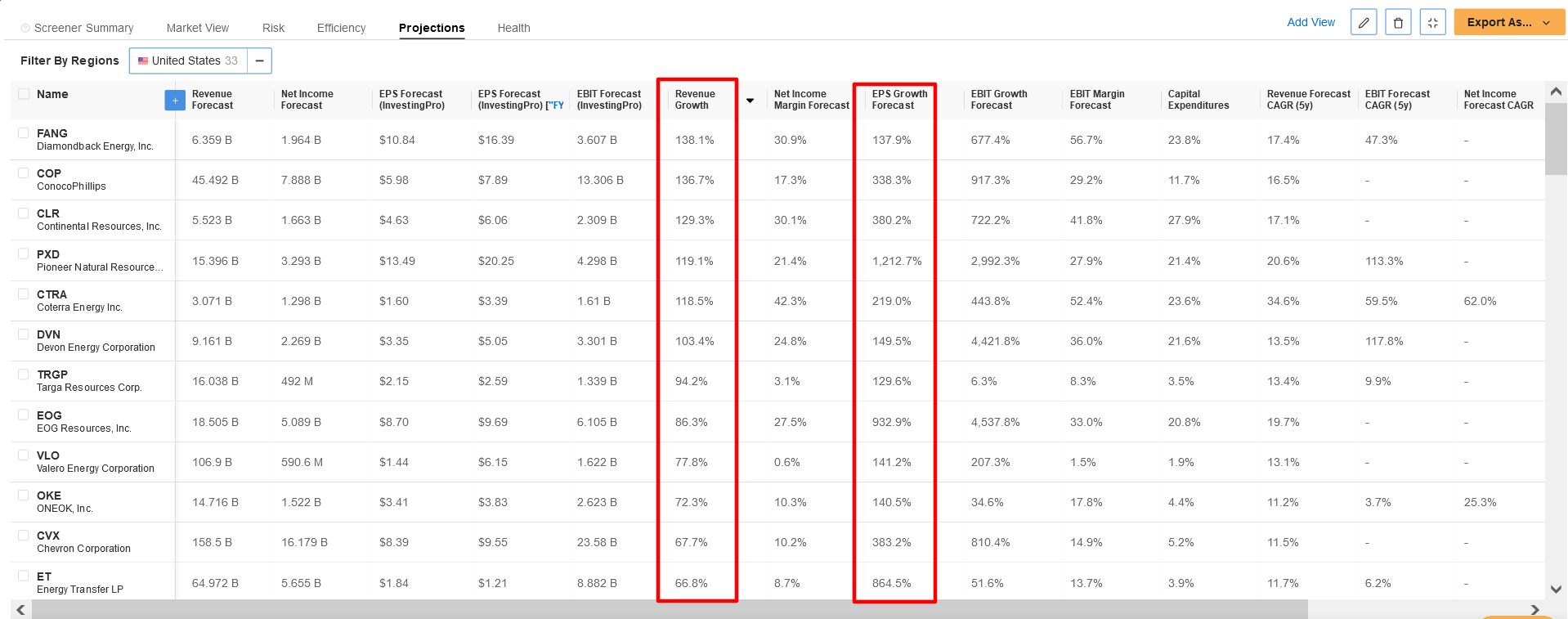

На пользу отрасли пошел скачок нефтяных котировок: средняя стоимость барреля WTI в четвертом квартале 2021 года составляла 77,10 доллара, что на 81% выше средней цены аналогичного периода предыдущего года в 42,70 доллара. При этом энергетика должна выбиться в лидеры по темпам роста выручки с показателем в 66,9%.

Наибольший вклад, согласно оценкам, внесли ExxonMobil (NYSE:XOM), Chevron (NYSE:CVX) и ConocoPhillips (NYSE:COP); в совокупности на долю трех крупнейших нефтяных компаний приходится 16,5 млрд долларов из общей прибыли.

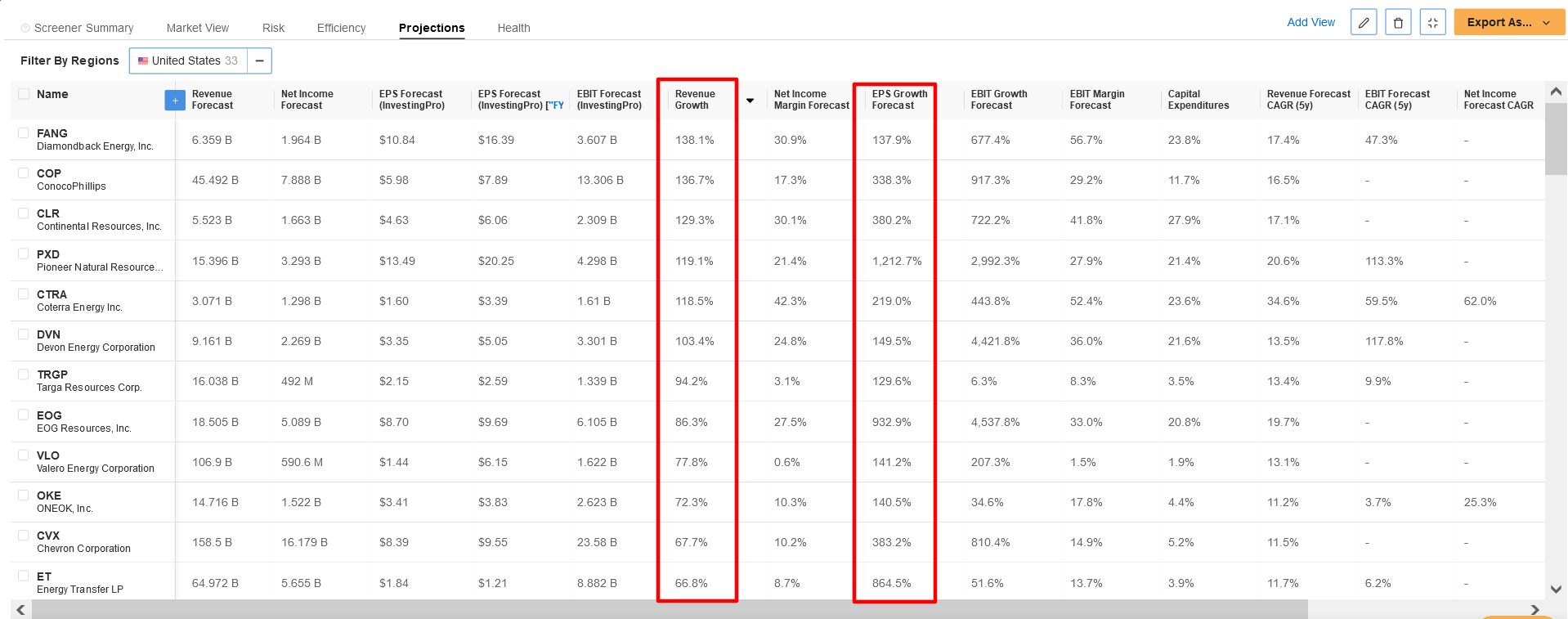

Согласно инструменту Energy Stock Screener от InvestingPro, в четвертом квартале существенно улучшилось финансовое положение таких компаний, как Diamondback Energy (NASDAQ:FANG), Continental Resources (NYSE:CLR), Pioneer Natural Resources (NYSE:PXD), Coterra Energy (NYSE:CTRA) и Devon Energy (NYSE:DVN). Прирост выручки и прибыли этих предприятий должен превысить 100%.

Взвешенный по рыночной капитализации биржевой фонд Energy Select Sector SPDR® Fund (NYSE:XLE), в портфеле которого собраны энергетические компании сектора S&P 500, за последние 12 месяцев вырос на 50,3% тогда как сам бенчмарк за этот период прибавил 24%.

Помимо Exxon, Chevron и ConocoPhillips, в число крупнейших активов XLE входят EOG Resources (NYSE:EOG), Pioneer Natural Resources (NYSE:PXD), Schlumberger (NYSE:SLB), Marathon Petroleum (NYSE:MPC), Williams Companies (NYSE:WMB), Phillips 66 (NYSE:PSX) и Kinder Morgan (NYSE:KMI).

2. Промышленность: аэрокосмос, ВПК и авиакомпании должны возглавить рост

Ожидаемый прирост прибыли на акцию: +108% г/г;

Прогнозируемый рост выручки: +12,3% г/г.

Промышленный сектор стал одной из главных жертв локдаунов. Тем не менее, прирост прибыли этой отрасли за минувший квартал должен стать вторым по величине вреди всех отраслей и составить впечатляющие 108%.

11 из 12 подсекторов могут отчитаться о скачке прибыли в годовом отношении, во главе с аэрокосмосом и предприятиями ВПК (380%) и авиакомпаниями (78%).

Эта отрасль, которую многие называют наиболее чувствительной к состоянию экономики, должна зафиксировать четвертый по величине прирост выручки в годовом отношении в размере 12,3%.

На уровне компаний все внимание будет приковано к Southwest Airlines (NYSE:LUV) и Delta Air Lines (NYSE:DAL). Прибыль Southwest должна составить 0,04 доллара на акцию, что существенно выше убытка годичной давности в 1,29 доллара, в то время как выручка Delta, согласно оценкам, подскочила на 123% г/г до 8,85 миллиарда долларов.

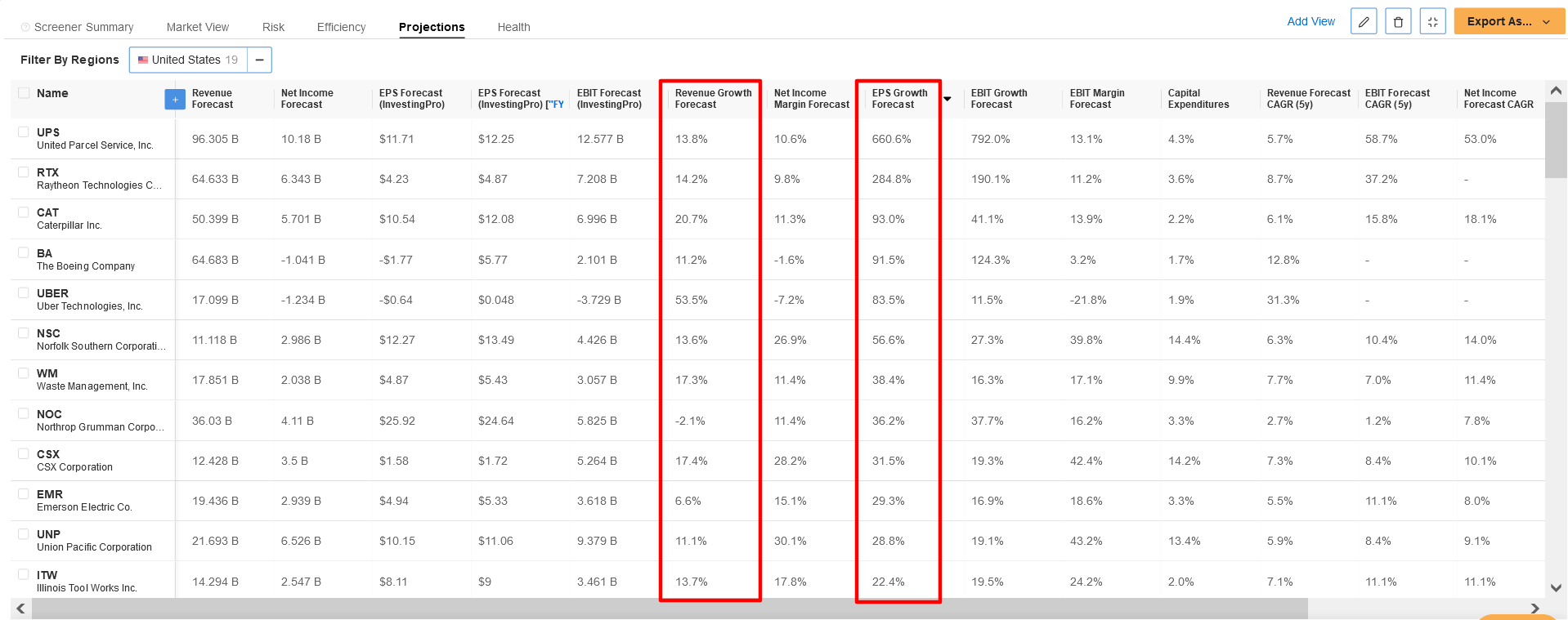

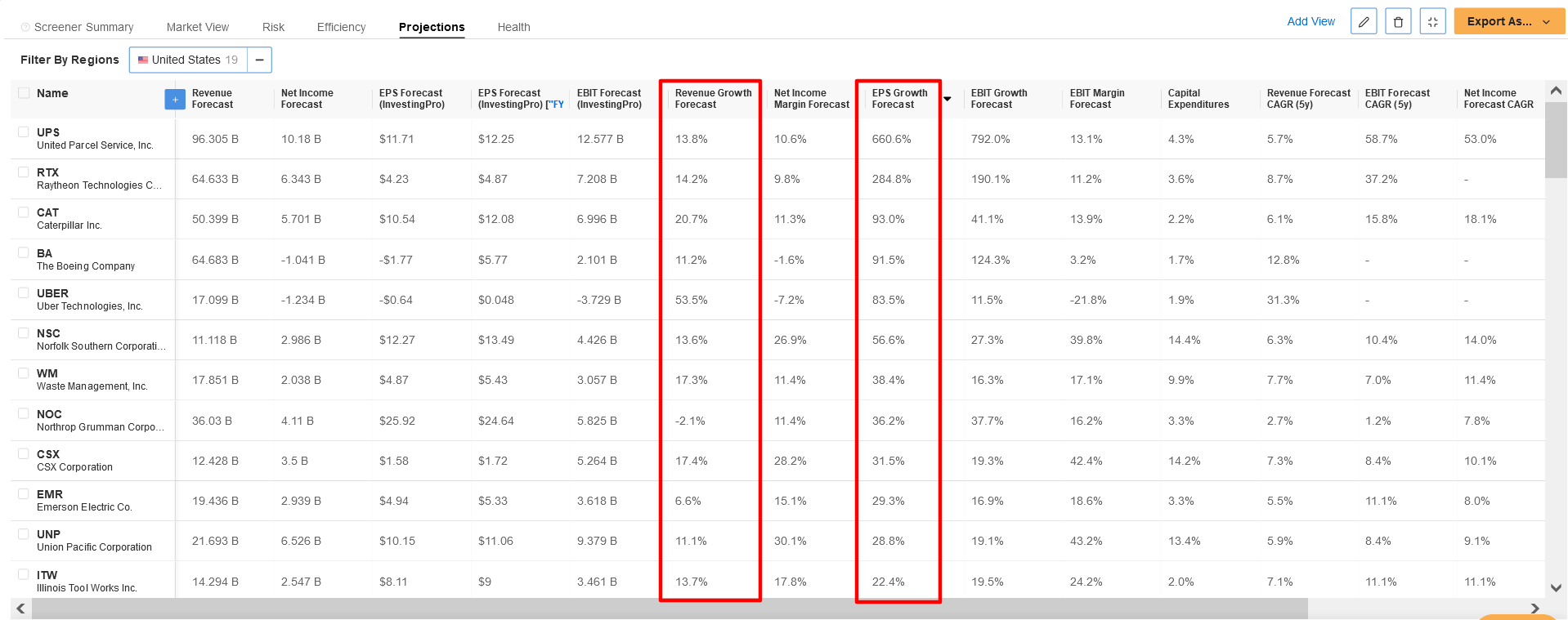

Согласно интрументу Industrials Stock Screener от InvestingPro, сильные результаты также опубликуют United Parcel Service (NYSE:UPS), Raytheon Technologies (NYSE:RTX), Caterpillar (NYSE:CAT) и Boeing (NYSE:BA).

Взвешенный по рыночной капитализации Industrial Select Sector SPDR® Fund (NYSE:XLI), который отражает динамику промышленных компонентов S&P 500, за последние 12 месяцев вырос на 18,2%.

В десятку крупнейших активов XLI входят Union Pacific (NYSE:UNP), UPS, Honeywell International (NASDAQ:HON), Raytheon, Boeing, Caterpillar, General Electric (NYSE:GE), 3M (NYSE:MMM), Deere (NYSE:DE) и Lockheed Martin (NYSE:LMT).

XLI – дневной тайфмфрейм

3. Поставщики материалов: ралли металлов сыграло свою роль

Ожидаемый прирост прибыли на акцию: +60,9% г/г;

Прогнозируемый рост выручки: +24,6% г/г.

Сектор материалов имеет все шансы занять третью строчку среди отраслей S&P 500 по динамике прибыли за четвертый квартал со скачком почти на 61%.

Поддержку предприятиям сектора оказал рост цен на металлы, включая медь, железную руду, никель, платину, палладий и золото; с точки зрения выручки они должны выйти на второе место с приростом почти в 25%.

Неудивительно, что все четыре подсектора, по прогнозам, сообщат об устойчивом росте в четвертом квартале, а группа «Металлургия и горнодобывающая промышленность» зафиксирует скачок прибыли и продаж в годовом отношении на 132% и 56% соответственно.

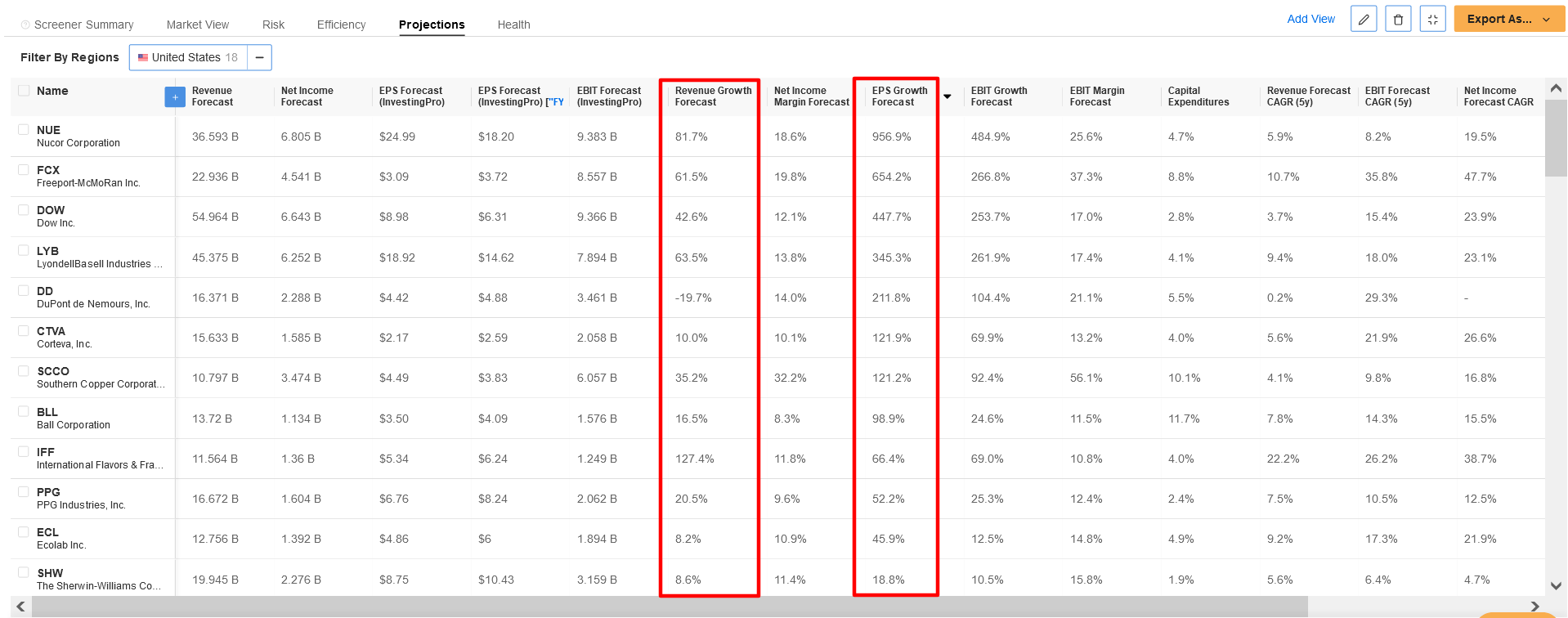

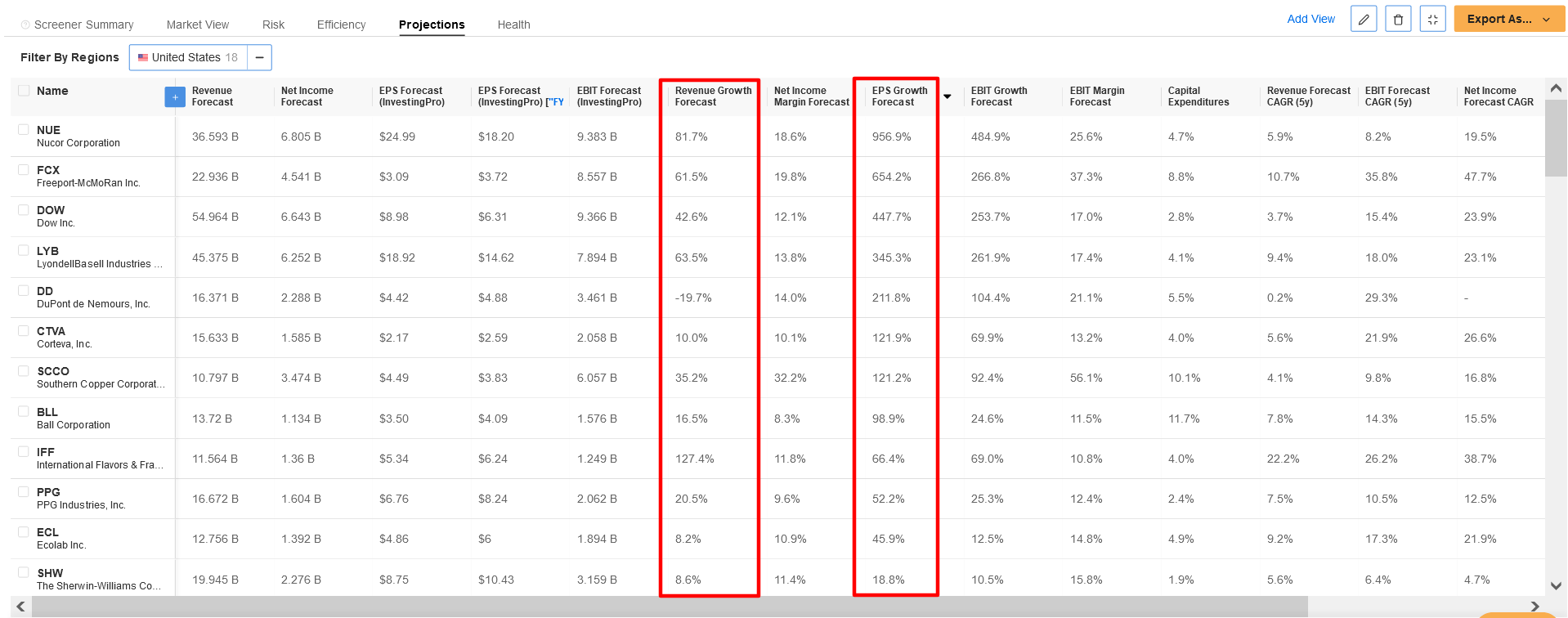

Лидером должна стать Nucor (NYSE:NUE) с темпами роста прибыли на акцию и выручки в 956% и 81,7% г/г соответственно.

Кроме того, согласно инструменту Materials Stock Screener от InvestingPro, впечатляющую динамику могут продемонстрировать Freeport-McMoRan (NYSE:FCX), Dow (NYSE:DOW) и LyondellBasell Industries (NYSE:LYB).

Взвешенный по рыночной капитализации Materials Select Sector SPDR® Fund (NYSE:XLB) собран из американских поставщиков сырья индекса S&P 500; за 2021 год фонд вырос на 16,8%.

XLB – дневной таймфрейм

В десятку крупнейших активов XLB входят Linde (NYSE:LIN), Sherwin-Williams (NYSE:SHW), Air Products & Chemicals (NYSE:APD), Ecolab (NYSE:ECL), Freeport-McMoRan, Newmont Mining (NYSE:NEM), Dow, DuPont de Nemours (NYSE:DD), PPG Industries (NYSE:PPG) и International Flavors & Fragrances (NYSE:IFF).

Согласно оценкам опрошенных FactSet аналитиков, прибыль S&P 500 в четвертом квартале возросла на 21,7% г/г, в основном из-за смягчения последствий пандемии коронавируса для ряда отраслей. Если эти прогнозы верны, отчетный период станет четвертым кварталом более чем 20-процетного роста прибыли подряд.

Что касается отдельных отраслей, то рост показателя должны продемонстрировать 9 из 11 секторов во главе с энергетикой, материалами, промышленностью и здравоохранением.

Прогноз прибыли на акцию в разбивке по отраслям

Примечение: Прогноз прибыли для энергетического сектора в размере 28,1 млрд долларов существенно превышает убыток годичной давности в 0,1 млрд долларов; тогда кризис в области здравоохранения остановил экономику. Таким образом, сравнение показателей в годовом отношении не представляется возможным.

Перспективы показателя выручки также выглядят многообещающе: прирост продаж по сравнению с аналогичным периодом прошлого года должен составить 12,9% и стать третьим по величине показателем с тех пор, как FactSet начал отслеживать его в 2008 году. Рекордом является прирост в 25,3% за второй квартал 2021 года.

При этом продажи должны были нарастить все 11 секторов S&P 500 во главе с энергетикой, материалами, недвижимостью и промышленностью.

Оценки выручки

Ниже мы рассмотрим три сектора, финансовые показатели которых, по прогнозам, продемонстрируют экспоненциальный рост в годовом отношении.

1. Энергетика: всплеск цен на нефть оказал поддержку сектору

Ожидаемый прирост прибыли на акцию: +28 200% г/г;

Прогнозируемый рост выручки: +66,9% г/г.

Совокупная прибыль энергетического сектора должна составит 28,1 млрд долларов США, что значительно больше убытка годичной давности в 0,1 млрд долларов, который отрасль понесла на фоне падения экономической активности.

На пользу отрасли пошел скачок нефтяных котировок: средняя стоимость барреля WTI в четвертом квартале 2021 года составляла 77,10 доллара, что на 81% выше средней цены аналогичного периода предыдущего года в 42,70 доллара. При этом энергетика должна выбиться в лидеры по темпам роста выручки с показателем в 66,9%.

Наибольший вклад, согласно оценкам, внесли ExxonMobil (NYSE:XOM), Chevron (NYSE:CVX) и ConocoPhillips (NYSE:COP); в совокупности на долю трех крупнейших нефтяных компаний приходится 16,5 млрд долларов из общей прибыли.

Согласно инструменту Energy Stock Screener от InvestingPro, в четвертом квартале существенно улучшилось финансовое положение таких компаний, как Diamondback Energy (NASDAQ:FANG), Continental Resources (NYSE:CLR), Pioneer Natural Resources (NYSE:PXD), Coterra Energy (NYSE:CTRA) и Devon Energy (NYSE:DVN). Прирост выручки и прибыли этих предприятий должен превысить 100%.

Взвешенный по рыночной капитализации биржевой фонд Energy Select Sector SPDR® Fund (NYSE:XLE), в портфеле которого собраны энергетические компании сектора S&P 500, за последние 12 месяцев вырос на 50,3% тогда как сам бенчмарк за этот период прибавил 24%.

Помимо Exxon, Chevron и ConocoPhillips, в число крупнейших активов XLE входят EOG Resources (NYSE:EOG), Pioneer Natural Resources (NYSE:PXD), Schlumberger (NYSE:SLB), Marathon Petroleum (NYSE:MPC), Williams Companies (NYSE:WMB), Phillips 66 (NYSE:PSX) и Kinder Morgan (NYSE:KMI).

2. Промышленность: аэрокосмос, ВПК и авиакомпании должны возглавить рост

Ожидаемый прирост прибыли на акцию: +108% г/г;

Прогнозируемый рост выручки: +12,3% г/г.

Промышленный сектор стал одной из главных жертв локдаунов. Тем не менее, прирост прибыли этой отрасли за минувший квартал должен стать вторым по величине вреди всех отраслей и составить впечатляющие 108%.

11 из 12 подсекторов могут отчитаться о скачке прибыли в годовом отношении, во главе с аэрокосмосом и предприятиями ВПК (380%) и авиакомпаниями (78%).

Эта отрасль, которую многие называют наиболее чувствительной к состоянию экономики, должна зафиксировать четвертый по величине прирост выручки в годовом отношении в размере 12,3%.

На уровне компаний все внимание будет приковано к Southwest Airlines (NYSE:LUV) и Delta Air Lines (NYSE:DAL). Прибыль Southwest должна составить 0,04 доллара на акцию, что существенно выше убытка годичной давности в 1,29 доллара, в то время как выручка Delta, согласно оценкам, подскочила на 123% г/г до 8,85 миллиарда долларов.

Согласно интрументу Industrials Stock Screener от InvestingPro, сильные результаты также опубликуют United Parcel Service (NYSE:UPS), Raytheon Technologies (NYSE:RTX), Caterpillar (NYSE:CAT) и Boeing (NYSE:BA).

Взвешенный по рыночной капитализации Industrial Select Sector SPDR® Fund (NYSE:XLI), который отражает динамику промышленных компонентов S&P 500, за последние 12 месяцев вырос на 18,2%.

В десятку крупнейших активов XLI входят Union Pacific (NYSE:UNP), UPS, Honeywell International (NASDAQ:HON), Raytheon, Boeing, Caterpillar, General Electric (NYSE:GE), 3M (NYSE:MMM), Deere (NYSE:DE) и Lockheed Martin (NYSE:LMT).

XLI – дневной тайфмфрейм

3. Поставщики материалов: ралли металлов сыграло свою роль

Ожидаемый прирост прибыли на акцию: +60,9% г/г;

Прогнозируемый рост выручки: +24,6% г/г.

Сектор материалов имеет все шансы занять третью строчку среди отраслей S&P 500 по динамике прибыли за четвертый квартал со скачком почти на 61%.

Поддержку предприятиям сектора оказал рост цен на металлы, включая медь, железную руду, никель, платину, палладий и золото; с точки зрения выручки они должны выйти на второе место с приростом почти в 25%.

Неудивительно, что все четыре подсектора, по прогнозам, сообщат об устойчивом росте в четвертом квартале, а группа «Металлургия и горнодобывающая промышленность» зафиксирует скачок прибыли и продаж в годовом отношении на 132% и 56% соответственно.

Лидером должна стать Nucor (NYSE:NUE) с темпами роста прибыли на акцию и выручки в 956% и 81,7% г/г соответственно.

Кроме того, согласно инструменту Materials Stock Screener от InvestingPro, впечатляющую динамику могут продемонстрировать Freeport-McMoRan (NYSE:FCX), Dow (NYSE:DOW) и LyondellBasell Industries (NYSE:LYB).

Взвешенный по рыночной капитализации Materials Select Sector SPDR® Fund (NYSE:XLB) собран из американских поставщиков сырья индекса S&P 500; за 2021 год фонд вырос на 16,8%.

XLB – дневной таймфрейм

В десятку крупнейших активов XLB входят Linde (NYSE:LIN), Sherwin-Williams (NYSE:SHW), Air Products & Chemicals (NYSE:APD), Ecolab (NYSE:ECL), Freeport-McMoRan, Newmont Mining (NYSE:NEM), Dow, DuPont de Nemours (NYSE:DD), PPG Industries (NYSE:PPG) и International Flavors & Fragrances (NYSE:IFF).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба