17 января 2022 investing.com Мовчан Андрей

Summary | В двух словах

Прогнозы аналитиков: какие тренды инвестбанки считают главными в новом году.

Кто может прийти на смену чемпиону по доходности прошлого года – американскому техносектору.

Что ждет хедж-фонды в 2022 году.

Почему миллиардеры меняют мнение о биткоине.

Какие ETF станут тупиковой ветвью эволюции.

Сколько заработал средний инвестор за последние 20 лет.

Bird’s view | Макро

«Мы начинаем понимать, что экономика после восстановления, похоже, во многом будет отличаться от допандемийной.»

Джером Пауэлл

Изменившая мир эпидемия наглядно показала, насколько далекими от жизни могут внезапно оказаться любые размышления о будущем. Это не помешало сложившейся на Уолл-стрит традиции новогодних прогнозов – к началу января более 50 инвестдомов представили свое видение ключевых трендов на 2022 год. Bloomberg собрал и выделил тезисы, которые звучали в прогнозах чаще всего.

Главной темой стала инфляция – риск роста цен рассматривает практически каждая компания. Хотя они по-разному оценивают то, насколько временной окажется инфляция (многие ожидают, что она ослабнет вместе со снижением давления на цепочки поставок), большинство аналитиков считает, что один из самых больших рисков в этом году будет связан с ошибками в денежно-кредитной политике.

Как отмечает Fidelity, центральным банкам все сложнее делать выбор между замедляющимся ростом экономики и не желающей падать к целевым значениям инфляцией. Окно возможностей для регуляторов постепенно закрывается, что повышает вероятность ошибок.

Еще одна проблема заключается в том, что оценки всех основных классов активов завышены по сравнению с исторической нормой, пишет Goldman Sachs. Поэтому год, как ожидается, пройдет под девизом «все то же самое, но меньше»: меньше хороших возможностей, каждая из которых к тому же принесет меньше доходности. Активы уже выглядят дорого, и потенциал их дальнейшего роста ограничен. По общему мнению, доходность акций в 2022 году будет выражаться однозначными числами.

Ковид упоминается в материалах сравнительно редко: аналитики полагают, что мир с вирусом и вакцинами становится новой нормой. А вот тема Китая встречается более чем в два раза чаще, поскольку замедление темпов роста его экономики рассматривается как серьезный риск.

Нет согласия в рядах аналитиков по вопросу того, как американский рынок закончит 2022 год: диапазон оценок растянулся от 4400 до 5300 пунктов. Этот 20%-ный разброс стал вторым по величине за десятилетие, пишет Bloomberg.

Зачем это знать?

Противоречивые мнения аналитиков хорошо показывают, что мы теперь живем в мире, в котором стало крайне сложно прогнозировать будущее. Резко выросло количество неизвестных – от инфляции, политики ФРС, проблем с цепочками поставок и до постоянных открытий-закрытий экономики.

В целом достаточно осторожный взгляд аналитиков на американский рынок в 2022 году связан с прекращением поддержки цен на активы; это в свою очередь ведет к снижению соотношения цены и прибыли акций. Как отмечает Morgan Stanley Wealth, в среднем акция, входящая в индекс S&P 500, уже скорректировалась на 15% от своего 52-недельного максимума. Однако сам индекс при этом снизился всего на пару процентов.

Индекс держится на плаву благодаря тому, что на 15 крупнейших компаний приходится 40% рыночной капитализации индекса. Учитывая текущую ситуацию (ужесточение финансовой политики, рост процентных ставок и расходов на персонал), велика вероятность, что прибыль локомотивов рынка уже достигла пика. Это повышает привлекательность в 2022 году активного выбора акций в сравнении с пассивным инвестированием – об этом, помимо Morgan Stanley, говорят JPMorgan, Franklin Templeton, Columbia Threadneedle и другие.

From the Markets | Рынки

Продолжая тему, Wall Street Journal размышляет о том, кто способен прийти на смену рекордсменам 2021 года – американским техногигантам.

В прошлом году американские акции обошли акции других стран мира с самым большим отрывом с 1997 года: индекс MSCI USA показал доходность в 27%, на 19 процентных пунктов больше, чем общая доходность индекса MSCI ACWX, отслеживающего акции 49 развитых и развивающихся рынков за пределами США.

Ключевую роль в таком бурном росте американского рынка сыграли крупные технологические компании. Сейчас же на фоне роста процентных ставок высокие оценки компаний техносектора снижаются – и часть инвесторов делает ставку на то, что это положит конец выигрышной динамике американских акций в 2022 году. Так, BNP Paribas Asset Management стремится получить выгоду от роста акций за пределами США, в первую очередь в Европе.

Стратеги Goldman Sachs и Citigroup придерживаются схожего мнения, пишет Bloomberg. Оценки европейских компаний не выглядят настолько завышенными, как в Америке. Кроме того, в Европе выше доля акций, выигрывающих от повышения ставок, таких как банки и энергетические компании. Отличается и фискальная политика: Европа планирует дальнейшее увеличение расходов, в том числе за счет пакета «зеленых» стимулов, а США ожидает сокращение фискальной поддержки.

Зачем это знать?

Хотя со времен мирового финансового кризиса европейские акции постоянно отставали от американских, ситуация меняется. ФРС настроена на повышение ставок быстрее, чем большинство других центральных банков развитых стран мира, а оценки европейских компаний более вменяемы – все это добавляет аргументов, чтобы рассматривать Европу как возможного претендента на лидерство в 2022 году.

Guess what | Что дальше

Markets Media рассказывает о тенденциях, которые будут важны для хедж-фондов в 2022 году. В их числе:

Приток средств в хедж-фонды, как ожидается, будет рекордным. Ключевым фактором стал отложенный спрос со стороны инвесторов на фоне пандемии; а сейчас инвесторы наверстывают упущенное.

Поиск альфы. В условиях растущих процентных ставок текущие оценки активов сталкиваются с сильным встречным ветром. Несмотря на то что большинство оценок выглядят завышенными, есть области рынка, которые пострадали от такой оценки меньше других (включая активы малой и средней капитализации и активы за пределами США), что открывает возможности для опытных инвесторов и управляющих.

Более низкие ожидаемые доходы от прямых инвестиций. Их доходность была крайне высокой последние десять лет, что привело к рекордному притоку средств в отрасль и повысило стоимость многих новых сделок. По некоторым оценкам, сейчас объем неиспользованного капитала фондов прямых инвестиций составляет около 1 триллиона долларов, что должно еще больше повысить оценку активов, участвующих в сделках. Учитывая, что все эти деньги конкурируют за сделки, ожидаемая будущая доходность прямых инвестиций снижается.

Рынок криптовалют становится слишком велик, чтобы его игнорировать. В последнем квартале прошлого года капитализация криптовалютного рынка превысила 3 триллиона долларов, и в будущем он будет сильно влиять на работу хедж-фондов: фонды, ориентированные в первую очередь на работу с криптовалютами, получат значительный приток средств инвесторов; все больше фондов будут включать криптоактивы в свои стратегии; наконец, фонды начнут предлагать покупку своих акций в криптовалютах.

Зачем это знать?

Чем сильнее растут рынки, тем выше оптимизм инвесторов. Зачастую они принимают решения, оглядываясь на исторические показатели и выделяя средства на стратегии, которые в прошлом показали себя особенно хорошо. Важно помнить, что резкая смена внешних условий – от инфляции до процентных ставок – не лучшее время для таких решений.

Frontier | Новые финансы, новые рынки

Хедж-фонды – не единственные, кому приходится принимать во внимание растущее влияние криптосферы. Глава JP Morgan Джейми Даймон раз за разом называет биткоин никчемным, но тут же добавляет, что это его личное мнение, в то время как банк под его управлением говорит о перспективах биткоина достичь оценки в 146 тысяч долларов.

Пять лет назад основатель брокерской компании Interactive Brokers Томас Петтерфи на страницах Wall Street Journal предупреждал об опасности, которую фьючерсы на биткоин представляют для рынков капитала. Теперь же он считает, что иметь от 2 до 3% личного состояния в криптовалютах – это разумно на случай непредвиденных событий на традиционных валютных рынках. А сама Interactive Brokers предлагает клиентам возможность торговать биткоином и другими криптовалютами, обнаружив у них непреодолимую потребность в такой услуге.

Еще один миллиардер Рэй Далио недавно рассказал, что тоже держит в своем портфеле криптовалюты – всего через несколько месяцев после того, как усомнился в их полезности в качестве средства сбережения богатства. Теперь же основатель Bridgewater Associates рассматривает эти инвестиции как альтернативные деньги в мире, где «наличные – это мусор», а инфляция снижает покупательную способность.

Не остался в стороне и управляющий хедж-фондом Tudor BVI Пол Тюдор Джонс, заявив, что инвестирует в криптовалюты в качестве хеджа против инфляции; а почти половина семейных офисов, с которыми сотрудничает Goldman Sachs, заинтересованы в добавлении цифровых валют в свои портфели, согласно недавнему опросу банка.

Зачем это знать?

Инвесторы, долгое время пренебрежительно относившиеся к криптовалютам, в 2021 году массово поменяли свое мнение: все чаще они выражают не эмоциональные, а прагматичные оценки. И если раньше биткоин нередко становился предметом острых дискуссий, то теперь он все чаще воспринимается инвесторами просто как еще один вид актива, а это только способствует росту капитализации всей криптосферы.

Not the machines | Поведение

Общий приток средств в ETF в прошлом году впервые превысил триллион долларов, а в целом сфера ETF находится на пороге преодоления отметки в 10 триллионов долларов под управлением. Но инструмент, когда-то придуманный для воплощения принципов пассивного инвестирования, развивается и меняется; и не всегда в лучшую сторону.

Первые ETF с кредитным плечом (использующие производные инструменты для повышения доходности относительно базового индекса) и обратные ETF (делающие ставку на движение, противоположное динамике исходного индекса) были запущены в 2006 году. Тематические ETF, посвященные самым разным нишевым областям – от видеоигр до ухода за домашними животными – появились более десяти лет назад.

Но в 2021 году в условиях притока розничных инвесторов на рынок странные и рискованные ETF обрели особую популярность. Активы в ETF с кредитным плечом и в обратных ETF за последние два года более чем удвоились и достигли 180 миллиардов долларов, по данным Morningstar. Активы тематических ETF увеличились почти в пять раз, до более чем 200 миллиардов долларов.

Зачем это знать?

Эволюция ETF повторяет то, что происходит в природе: вслед за организмами, которые нашли эффективный способ существовать в своей экологической нише, появляются те, кто их имитирует, не обладая всеми остальными качествами. ETF, ставшие популярными из-за пассивного следования за рыночными индексами с минимальными издержками, теперь тоже страдают от мимикрирующих под них конструкций – активно управляемых, с огромными комиссиями и сомнительным наполнением.

Beyond words | График недели

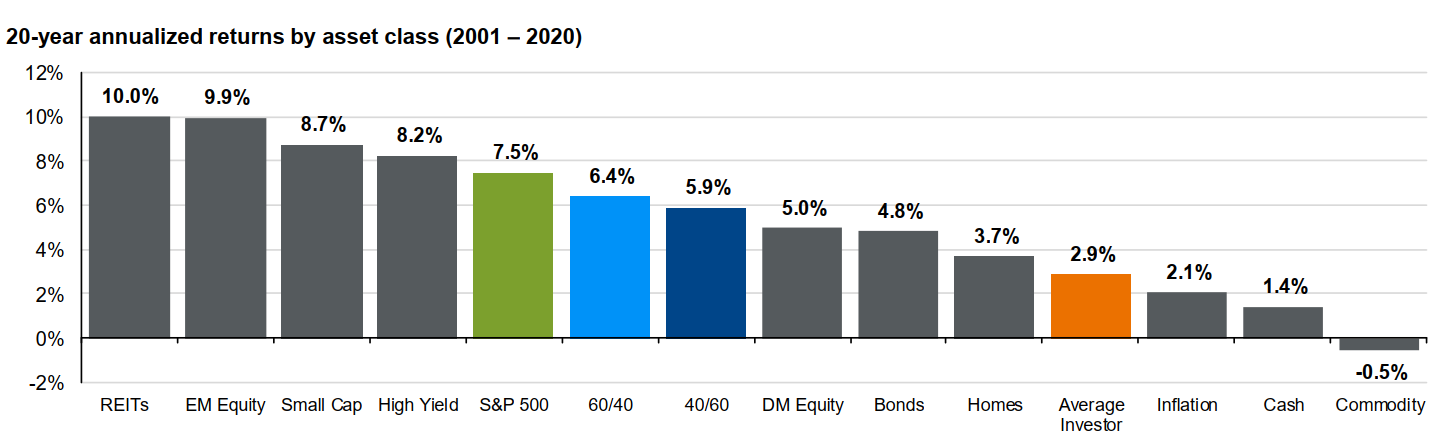

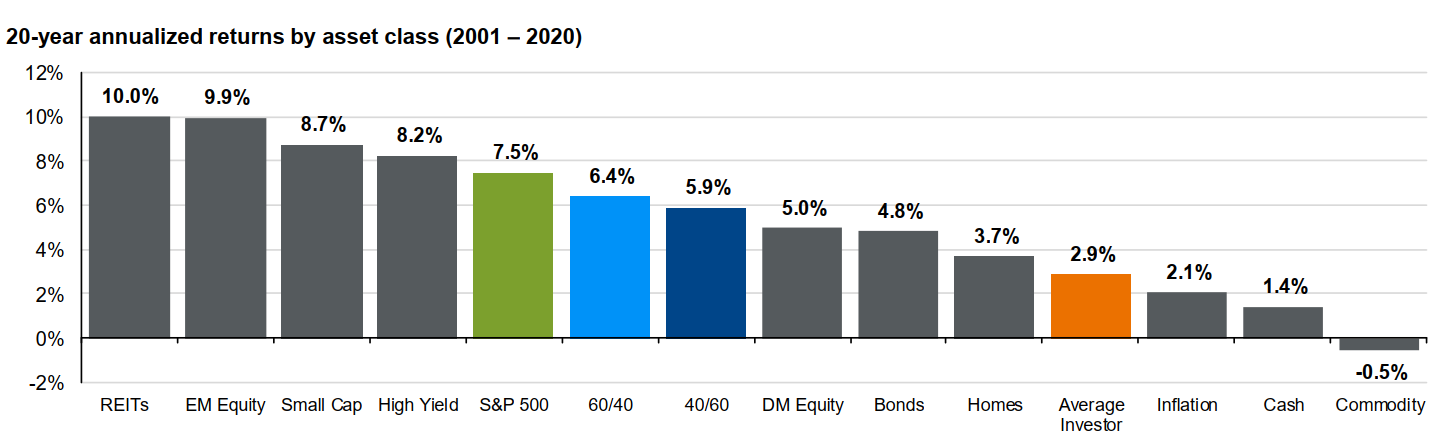

По оценкам JP Morgan, в последние 20 лет большинство классов активов показало рост выше инфляции: чемпионами стали фонды недвижимости (REIT) и акции развивающихся рынков со среднегодовой доходностью на уровне 10%. В аутсайдерах оказались товарно-сырьевые рынки и денежные средства. При этом результат среднего инвестора – чуть выше инфляции и гораздо хуже практически любого возможного вложения средств.

Средняя годовая доходность по классам активов за 20 лет (2001-2020)

Источник: JP Morgan Asset Management

Зачем это знать?

Такая низкая доходность – плата за эмоциональные решения, когнитивные искажения, панические продажи и другие вредные привычки инвестора. Фактически график иллюстрирует, что главное качество инвестора – дисциплина; ведь именно ее наличием или отсутствием объясняется кратная разница в результатах инвестирования.

Data | Данные

Прогнозы аналитиков: какие тренды инвестбанки считают главными в новом году.

Кто может прийти на смену чемпиону по доходности прошлого года – американскому техносектору.

Что ждет хедж-фонды в 2022 году.

Почему миллиардеры меняют мнение о биткоине.

Какие ETF станут тупиковой ветвью эволюции.

Сколько заработал средний инвестор за последние 20 лет.

Bird’s view | Макро

«Мы начинаем понимать, что экономика после восстановления, похоже, во многом будет отличаться от допандемийной.»

Джером Пауэлл

Изменившая мир эпидемия наглядно показала, насколько далекими от жизни могут внезапно оказаться любые размышления о будущем. Это не помешало сложившейся на Уолл-стрит традиции новогодних прогнозов – к началу января более 50 инвестдомов представили свое видение ключевых трендов на 2022 год. Bloomberg собрал и выделил тезисы, которые звучали в прогнозах чаще всего.

Главной темой стала инфляция – риск роста цен рассматривает практически каждая компания. Хотя они по-разному оценивают то, насколько временной окажется инфляция (многие ожидают, что она ослабнет вместе со снижением давления на цепочки поставок), большинство аналитиков считает, что один из самых больших рисков в этом году будет связан с ошибками в денежно-кредитной политике.

Как отмечает Fidelity, центральным банкам все сложнее делать выбор между замедляющимся ростом экономики и не желающей падать к целевым значениям инфляцией. Окно возможностей для регуляторов постепенно закрывается, что повышает вероятность ошибок.

Еще одна проблема заключается в том, что оценки всех основных классов активов завышены по сравнению с исторической нормой, пишет Goldman Sachs. Поэтому год, как ожидается, пройдет под девизом «все то же самое, но меньше»: меньше хороших возможностей, каждая из которых к тому же принесет меньше доходности. Активы уже выглядят дорого, и потенциал их дальнейшего роста ограничен. По общему мнению, доходность акций в 2022 году будет выражаться однозначными числами.

Ковид упоминается в материалах сравнительно редко: аналитики полагают, что мир с вирусом и вакцинами становится новой нормой. А вот тема Китая встречается более чем в два раза чаще, поскольку замедление темпов роста его экономики рассматривается как серьезный риск.

Нет согласия в рядах аналитиков по вопросу того, как американский рынок закончит 2022 год: диапазон оценок растянулся от 4400 до 5300 пунктов. Этот 20%-ный разброс стал вторым по величине за десятилетие, пишет Bloomberg.

Зачем это знать?

Противоречивые мнения аналитиков хорошо показывают, что мы теперь живем в мире, в котором стало крайне сложно прогнозировать будущее. Резко выросло количество неизвестных – от инфляции, политики ФРС, проблем с цепочками поставок и до постоянных открытий-закрытий экономики.

В целом достаточно осторожный взгляд аналитиков на американский рынок в 2022 году связан с прекращением поддержки цен на активы; это в свою очередь ведет к снижению соотношения цены и прибыли акций. Как отмечает Morgan Stanley Wealth, в среднем акция, входящая в индекс S&P 500, уже скорректировалась на 15% от своего 52-недельного максимума. Однако сам индекс при этом снизился всего на пару процентов.

Индекс держится на плаву благодаря тому, что на 15 крупнейших компаний приходится 40% рыночной капитализации индекса. Учитывая текущую ситуацию (ужесточение финансовой политики, рост процентных ставок и расходов на персонал), велика вероятность, что прибыль локомотивов рынка уже достигла пика. Это повышает привлекательность в 2022 году активного выбора акций в сравнении с пассивным инвестированием – об этом, помимо Morgan Stanley, говорят JPMorgan, Franklin Templeton, Columbia Threadneedle и другие.

From the Markets | Рынки

Продолжая тему, Wall Street Journal размышляет о том, кто способен прийти на смену рекордсменам 2021 года – американским техногигантам.

В прошлом году американские акции обошли акции других стран мира с самым большим отрывом с 1997 года: индекс MSCI USA показал доходность в 27%, на 19 процентных пунктов больше, чем общая доходность индекса MSCI ACWX, отслеживающего акции 49 развитых и развивающихся рынков за пределами США.

Ключевую роль в таком бурном росте американского рынка сыграли крупные технологические компании. Сейчас же на фоне роста процентных ставок высокие оценки компаний техносектора снижаются – и часть инвесторов делает ставку на то, что это положит конец выигрышной динамике американских акций в 2022 году. Так, BNP Paribas Asset Management стремится получить выгоду от роста акций за пределами США, в первую очередь в Европе.

Стратеги Goldman Sachs и Citigroup придерживаются схожего мнения, пишет Bloomberg. Оценки европейских компаний не выглядят настолько завышенными, как в Америке. Кроме того, в Европе выше доля акций, выигрывающих от повышения ставок, таких как банки и энергетические компании. Отличается и фискальная политика: Европа планирует дальнейшее увеличение расходов, в том числе за счет пакета «зеленых» стимулов, а США ожидает сокращение фискальной поддержки.

Зачем это знать?

Хотя со времен мирового финансового кризиса европейские акции постоянно отставали от американских, ситуация меняется. ФРС настроена на повышение ставок быстрее, чем большинство других центральных банков развитых стран мира, а оценки европейских компаний более вменяемы – все это добавляет аргументов, чтобы рассматривать Европу как возможного претендента на лидерство в 2022 году.

Guess what | Что дальше

Markets Media рассказывает о тенденциях, которые будут важны для хедж-фондов в 2022 году. В их числе:

Приток средств в хедж-фонды, как ожидается, будет рекордным. Ключевым фактором стал отложенный спрос со стороны инвесторов на фоне пандемии; а сейчас инвесторы наверстывают упущенное.

Поиск альфы. В условиях растущих процентных ставок текущие оценки активов сталкиваются с сильным встречным ветром. Несмотря на то что большинство оценок выглядят завышенными, есть области рынка, которые пострадали от такой оценки меньше других (включая активы малой и средней капитализации и активы за пределами США), что открывает возможности для опытных инвесторов и управляющих.

Более низкие ожидаемые доходы от прямых инвестиций. Их доходность была крайне высокой последние десять лет, что привело к рекордному притоку средств в отрасль и повысило стоимость многих новых сделок. По некоторым оценкам, сейчас объем неиспользованного капитала фондов прямых инвестиций составляет около 1 триллиона долларов, что должно еще больше повысить оценку активов, участвующих в сделках. Учитывая, что все эти деньги конкурируют за сделки, ожидаемая будущая доходность прямых инвестиций снижается.

Рынок криптовалют становится слишком велик, чтобы его игнорировать. В последнем квартале прошлого года капитализация криптовалютного рынка превысила 3 триллиона долларов, и в будущем он будет сильно влиять на работу хедж-фондов: фонды, ориентированные в первую очередь на работу с криптовалютами, получат значительный приток средств инвесторов; все больше фондов будут включать криптоактивы в свои стратегии; наконец, фонды начнут предлагать покупку своих акций в криптовалютах.

Зачем это знать?

Чем сильнее растут рынки, тем выше оптимизм инвесторов. Зачастую они принимают решения, оглядываясь на исторические показатели и выделяя средства на стратегии, которые в прошлом показали себя особенно хорошо. Важно помнить, что резкая смена внешних условий – от инфляции до процентных ставок – не лучшее время для таких решений.

Frontier | Новые финансы, новые рынки

Хедж-фонды – не единственные, кому приходится принимать во внимание растущее влияние криптосферы. Глава JP Morgan Джейми Даймон раз за разом называет биткоин никчемным, но тут же добавляет, что это его личное мнение, в то время как банк под его управлением говорит о перспективах биткоина достичь оценки в 146 тысяч долларов.

Пять лет назад основатель брокерской компании Interactive Brokers Томас Петтерфи на страницах Wall Street Journal предупреждал об опасности, которую фьючерсы на биткоин представляют для рынков капитала. Теперь же он считает, что иметь от 2 до 3% личного состояния в криптовалютах – это разумно на случай непредвиденных событий на традиционных валютных рынках. А сама Interactive Brokers предлагает клиентам возможность торговать биткоином и другими криптовалютами, обнаружив у них непреодолимую потребность в такой услуге.

Еще один миллиардер Рэй Далио недавно рассказал, что тоже держит в своем портфеле криптовалюты – всего через несколько месяцев после того, как усомнился в их полезности в качестве средства сбережения богатства. Теперь же основатель Bridgewater Associates рассматривает эти инвестиции как альтернативные деньги в мире, где «наличные – это мусор», а инфляция снижает покупательную способность.

Не остался в стороне и управляющий хедж-фондом Tudor BVI Пол Тюдор Джонс, заявив, что инвестирует в криптовалюты в качестве хеджа против инфляции; а почти половина семейных офисов, с которыми сотрудничает Goldman Sachs, заинтересованы в добавлении цифровых валют в свои портфели, согласно недавнему опросу банка.

Зачем это знать?

Инвесторы, долгое время пренебрежительно относившиеся к криптовалютам, в 2021 году массово поменяли свое мнение: все чаще они выражают не эмоциональные, а прагматичные оценки. И если раньше биткоин нередко становился предметом острых дискуссий, то теперь он все чаще воспринимается инвесторами просто как еще один вид актива, а это только способствует росту капитализации всей криптосферы.

Not the machines | Поведение

Общий приток средств в ETF в прошлом году впервые превысил триллион долларов, а в целом сфера ETF находится на пороге преодоления отметки в 10 триллионов долларов под управлением. Но инструмент, когда-то придуманный для воплощения принципов пассивного инвестирования, развивается и меняется; и не всегда в лучшую сторону.

Первые ETF с кредитным плечом (использующие производные инструменты для повышения доходности относительно базового индекса) и обратные ETF (делающие ставку на движение, противоположное динамике исходного индекса) были запущены в 2006 году. Тематические ETF, посвященные самым разным нишевым областям – от видеоигр до ухода за домашними животными – появились более десяти лет назад.

Но в 2021 году в условиях притока розничных инвесторов на рынок странные и рискованные ETF обрели особую популярность. Активы в ETF с кредитным плечом и в обратных ETF за последние два года более чем удвоились и достигли 180 миллиардов долларов, по данным Morningstar. Активы тематических ETF увеличились почти в пять раз, до более чем 200 миллиардов долларов.

Зачем это знать?

Эволюция ETF повторяет то, что происходит в природе: вслед за организмами, которые нашли эффективный способ существовать в своей экологической нише, появляются те, кто их имитирует, не обладая всеми остальными качествами. ETF, ставшие популярными из-за пассивного следования за рыночными индексами с минимальными издержками, теперь тоже страдают от мимикрирующих под них конструкций – активно управляемых, с огромными комиссиями и сомнительным наполнением.

Beyond words | График недели

По оценкам JP Morgan, в последние 20 лет большинство классов активов показало рост выше инфляции: чемпионами стали фонды недвижимости (REIT) и акции развивающихся рынков со среднегодовой доходностью на уровне 10%. В аутсайдерах оказались товарно-сырьевые рынки и денежные средства. При этом результат среднего инвестора – чуть выше инфляции и гораздо хуже практически любого возможного вложения средств.

Средняя годовая доходность по классам активов за 20 лет (2001-2020)

Источник: JP Morgan Asset Management

Зачем это знать?

Такая низкая доходность – плата за эмоциональные решения, когнитивные искажения, панические продажи и другие вредные привычки инвестора. Фактически график иллюстрирует, что главное качество инвестора – дисциплина; ведь именно ее наличием или отсутствием объясняется кратная разница в результатах инвестирования.

Data | Данные

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба