21 января 2022 investing.com Крамер Майкл

Фондовый рынок резко просел в ответ на скачок доходности гособлигаций. При этом есть все основания ожидать дальнейшего роста доходности госдолга, особенно на ближнем конце кривой, что со временем приведет к откату перекупленных акций и нормализации коэффициентов P/E как отдельных компаний, так и целых секторов.

И хотя может показаться, что некоторые акции являются относительно выгодным вложением на текущих отметках, некоторым из них предстоит еще долгий путь к докризисным уровням (особенно если ФРС окажется настолько привержена ужесточению денежно-кредитной политики, как заявляет).

Технологический сектор

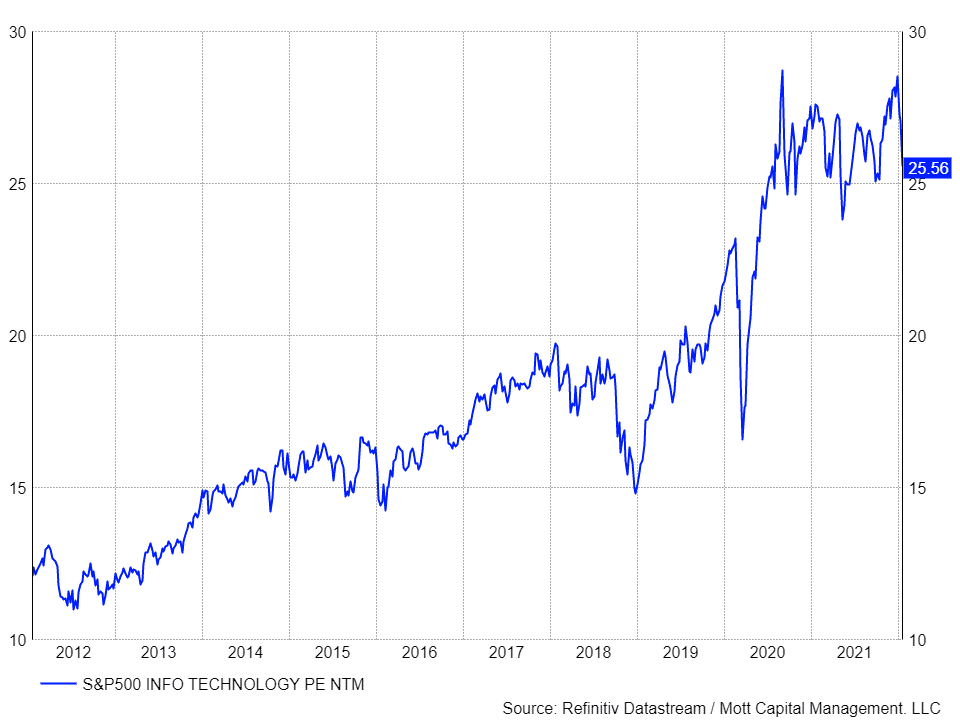

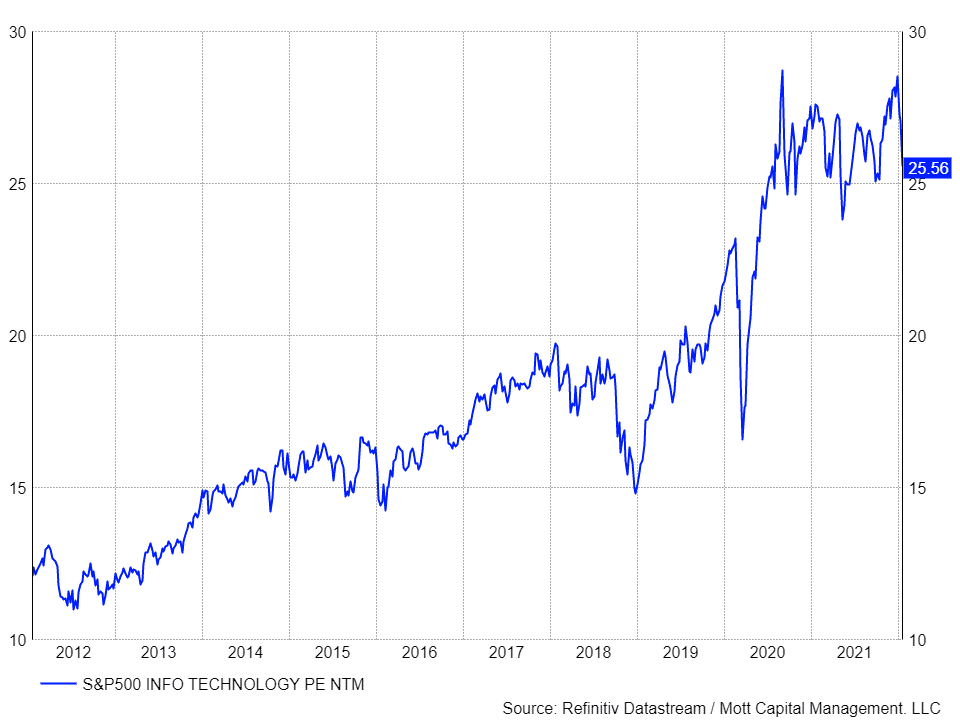

Коэффициент P/E индекса S&P Information Technology, например, еще в феврале 2020 года составлял 23,1, а сейчас он равняется 25,5. Таким образом, даже 10-процентное снижение с пика от 27 декабря 2021 года не сделало индекс дешевым, поскольку откат коэффициента P/E к докризисным уровням требует снижения стоимости еще 9,5%. При этом не стоит забывать о том, что многие считают «доковидный» пик P/E слишклм высоким, ведь до ралли октября 2019-февраля 2020 года коэффициент никогда не превышал 20.

S&P Information Technology

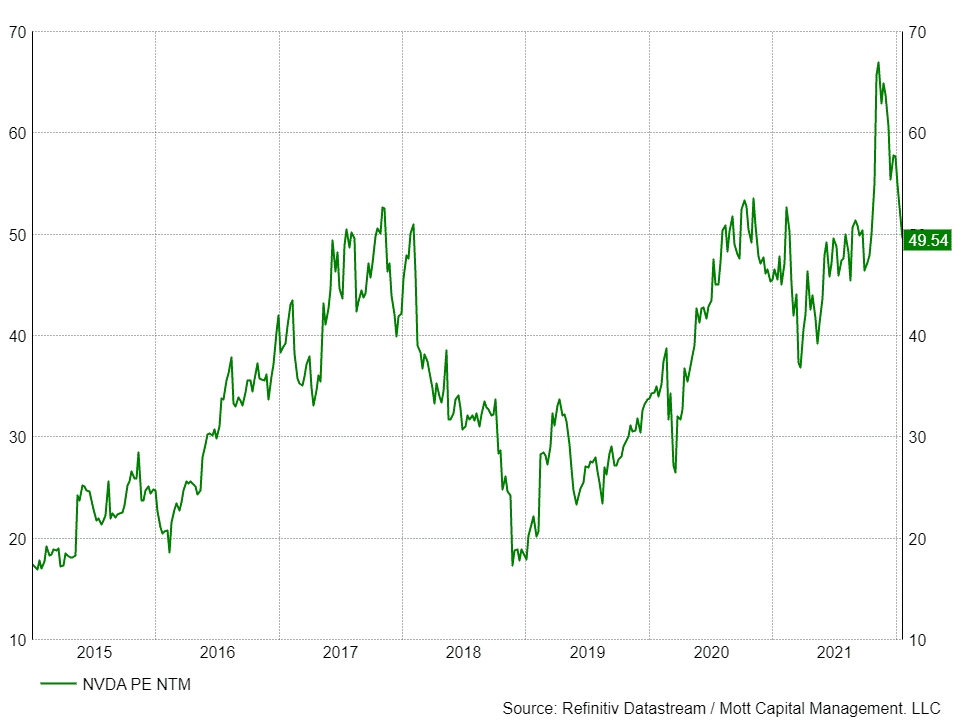

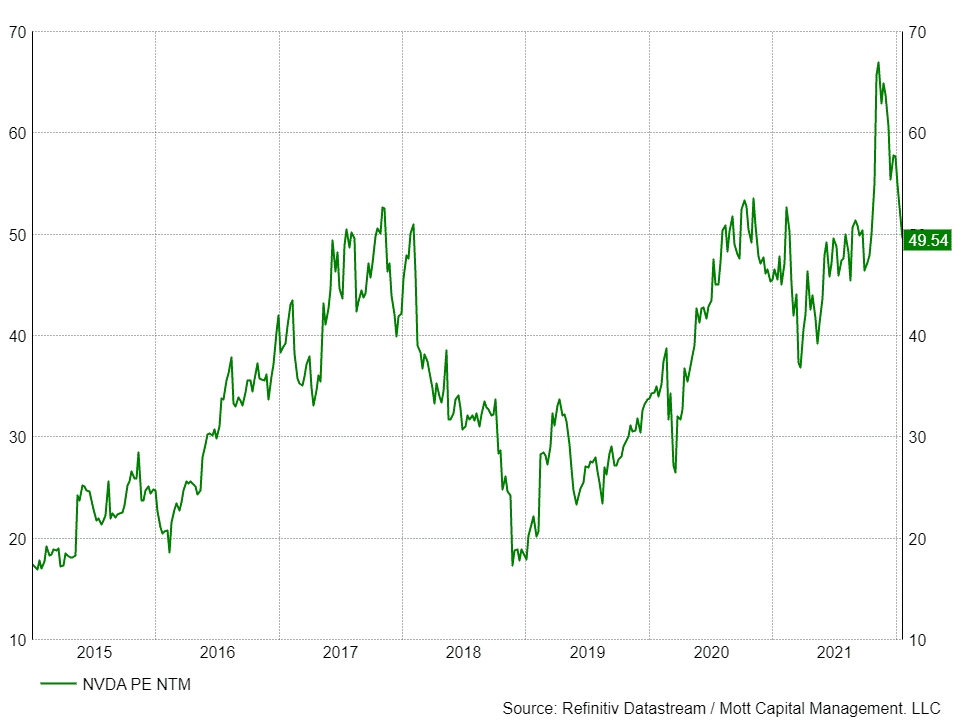

Даже бумаги таких компаний, как NVIDIA (NASDAQ:NVDA), которая уже просела более чем на 20%, могут опуститься еще ниже по мере роста доходности и повторной коррекции коэффициентов P/E. Имейте в виду, что в феврале 2020 года эти акции торговались чуть ниже 80 долларов, а сейчас стоят примерно 250 долларов за штуку.

Да, за последние 2 года компания сильно нарастила прибыль за счет лидирующих позиций в сегменте графических процессоров и продуктов для центров обработки данных. Тем не менее, параллельно с этим форвардный коэффициент P/E подскочил до пиковых 67. И хотя показатель снизился до 48,9, он все еще значительно выше уровня февраля 2020 года в 37,7. Откат к этому значению потребовал бы снижения стоимости акций до 196 долларов.

Ходят споры о том, какой коэффициент P/E является «нормальным», и в какой степени рост компании за последние два года является реальным. Однако логично предположить, что в случае, если ралли отчасти объяснялось низкой доходностью облигаций, то ее повышение приведет к откату бумаг.

Коэффициент P/E акций NVIDIA

Zoom

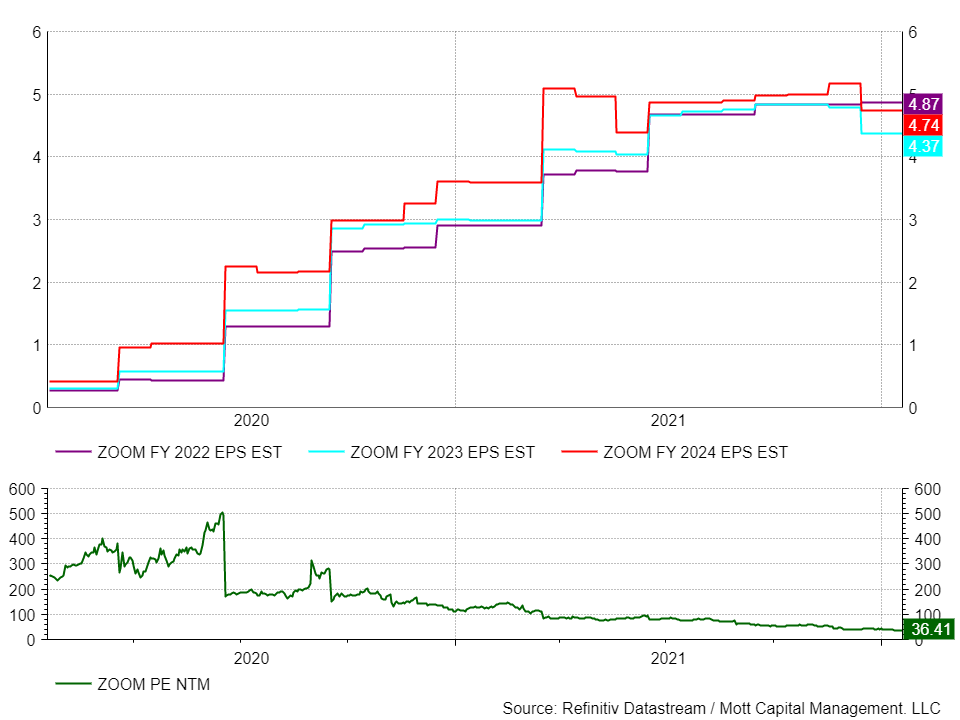

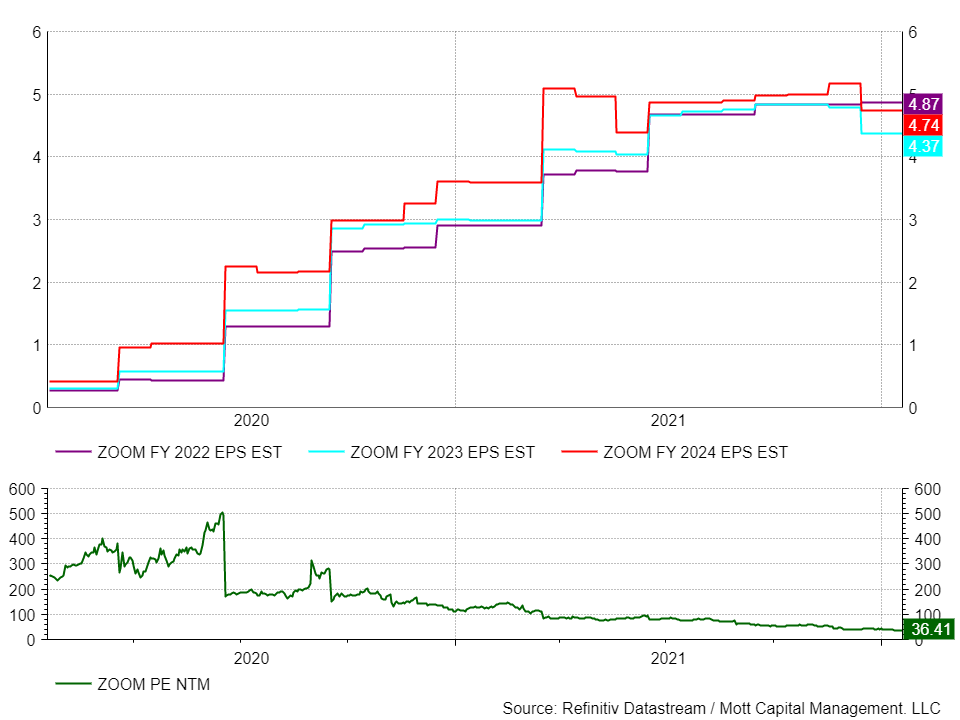

Даже акции Zoom Video (NASDAQ:ZM), которые за последние два года пережили резкий взлет и последующее 70-процентное падение, не выглядят дешевыми, учитывая прогнозы в отношении темпов роста финансовых показателей компании.

В настоящее время аналитики полагают, что в 2023 финансовом году прибыль упадет на 10,2% до 4,37 доллара на акцию, а в 2024 году вырастет всего на 8,3%. Сейчас компания готовится к завершению 2022 финансового года и, по прогнозам, заработала 4,87 доллара. Таким образом, на ближайшие два года Zoom может оказаться в состоянии стагнации, тогда как P/E составляет 36,7. На этом фоне акции нельзя назвать привлекательными.

Коэффициент P/E акций ZOOM

Таким образом, даже сильная распродажа не сделала многие акции дешевыми или привлекательными для инвесторов. Если выяснится, что будущие темпы роста прибыли уже учтены в котировках, а сами компании пожертвовали темпами роста, то их акции, возможно, ждет дальнейшее падение (особенно в случае роста доходности госдолга).

И хотя может показаться, что некоторые акции являются относительно выгодным вложением на текущих отметках, некоторым из них предстоит еще долгий путь к докризисным уровням (особенно если ФРС окажется настолько привержена ужесточению денежно-кредитной политики, как заявляет).

Технологический сектор

Коэффициент P/E индекса S&P Information Technology, например, еще в феврале 2020 года составлял 23,1, а сейчас он равняется 25,5. Таким образом, даже 10-процентное снижение с пика от 27 декабря 2021 года не сделало индекс дешевым, поскольку откат коэффициента P/E к докризисным уровням требует снижения стоимости еще 9,5%. При этом не стоит забывать о том, что многие считают «доковидный» пик P/E слишклм высоким, ведь до ралли октября 2019-февраля 2020 года коэффициент никогда не превышал 20.

S&P Information Technology

Даже бумаги таких компаний, как NVIDIA (NASDAQ:NVDA), которая уже просела более чем на 20%, могут опуститься еще ниже по мере роста доходности и повторной коррекции коэффициентов P/E. Имейте в виду, что в феврале 2020 года эти акции торговались чуть ниже 80 долларов, а сейчас стоят примерно 250 долларов за штуку.

Да, за последние 2 года компания сильно нарастила прибыль за счет лидирующих позиций в сегменте графических процессоров и продуктов для центров обработки данных. Тем не менее, параллельно с этим форвардный коэффициент P/E подскочил до пиковых 67. И хотя показатель снизился до 48,9, он все еще значительно выше уровня февраля 2020 года в 37,7. Откат к этому значению потребовал бы снижения стоимости акций до 196 долларов.

Ходят споры о том, какой коэффициент P/E является «нормальным», и в какой степени рост компании за последние два года является реальным. Однако логично предположить, что в случае, если ралли отчасти объяснялось низкой доходностью облигаций, то ее повышение приведет к откату бумаг.

Коэффициент P/E акций NVIDIA

Zoom

Даже акции Zoom Video (NASDAQ:ZM), которые за последние два года пережили резкий взлет и последующее 70-процентное падение, не выглядят дешевыми, учитывая прогнозы в отношении темпов роста финансовых показателей компании.

В настоящее время аналитики полагают, что в 2023 финансовом году прибыль упадет на 10,2% до 4,37 доллара на акцию, а в 2024 году вырастет всего на 8,3%. Сейчас компания готовится к завершению 2022 финансового года и, по прогнозам, заработала 4,87 доллара. Таким образом, на ближайшие два года Zoom может оказаться в состоянии стагнации, тогда как P/E составляет 36,7. На этом фоне акции нельзя назвать привлекательными.

Коэффициент P/E акций ZOOM

Таким образом, даже сильная распродажа не сделала многие акции дешевыми или привлекательными для инвесторов. Если выяснится, что будущие темпы роста прибыли уже учтены в котировках, а сами компании пожертвовали темпами роста, то их акции, возможно, ждет дальнейшее падение (особенно в случае роста доходности госдолга).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба