5 февраля 2022 investing.com Крамер Майкл

Колебания фондового рынка, вероятно, станут еще более резкими в ближайшие недели. Реальные ставки растут, а текущий сезон корпоративной отчетности проходит не так гладко, как хотелось бы. Эти факторы вместе с вероятностью четырех или пяти повышений ставок ФРС в 2022 году заставили инвесторов сильно нервничать.

Планируемое ужесточение денежно-кредитной политики ФРС при замедлении роста корпоративных прибылей означает, что фондовый рынок окажется в крайне непростой ситуации. Так что о радужных перспективах, на которые первоначально рассчитывали инвесторы с аналитиками, рынку, возможно, придется забыть. Оценки акций сейчас завышенные, если судить по показателям для индексов S&P 500 и NASDAQ, и эти излишки надо будет устранять посредством снижения коэффициента P/E.

Рост доходности

Чем выше реальные ставки, тем быстрее снизятся мультипликаторы. Как мы отмечали на прошлой неделе, реальная доходность 5-летних облигаций TIPS существенно повысилась, и рост этот продолжается. Ситуацию также усугубляет вероятность того, что к повышению процентных ставок вскоре также приступит ЕЦБ. Это приведет к повышению доходности облигаций по всей Европе, что, в свою очередь, подтолкнет еще больше вверх доходность в США.

Неопределенные перспективы

Netflix, Meta Platforms и PayPal — дневной таймфрейм

Фондовый рынок теперь даже не может положиться на сильные корпоративные прибыли. Netflix (NASDAQ:NFLX), PayPal (NASDAQ:PYPL) и Meta Platforms (NASDAQ:FB) — все эти компании опубликовали слабые финансовые показатели с низкими прогнозами. Их акции в результате упали на 20% и более. В то же время прогнозы этих компаний создают неопределенность относительно перспектив многих секторов фондового рынка на 2022 год и не только.

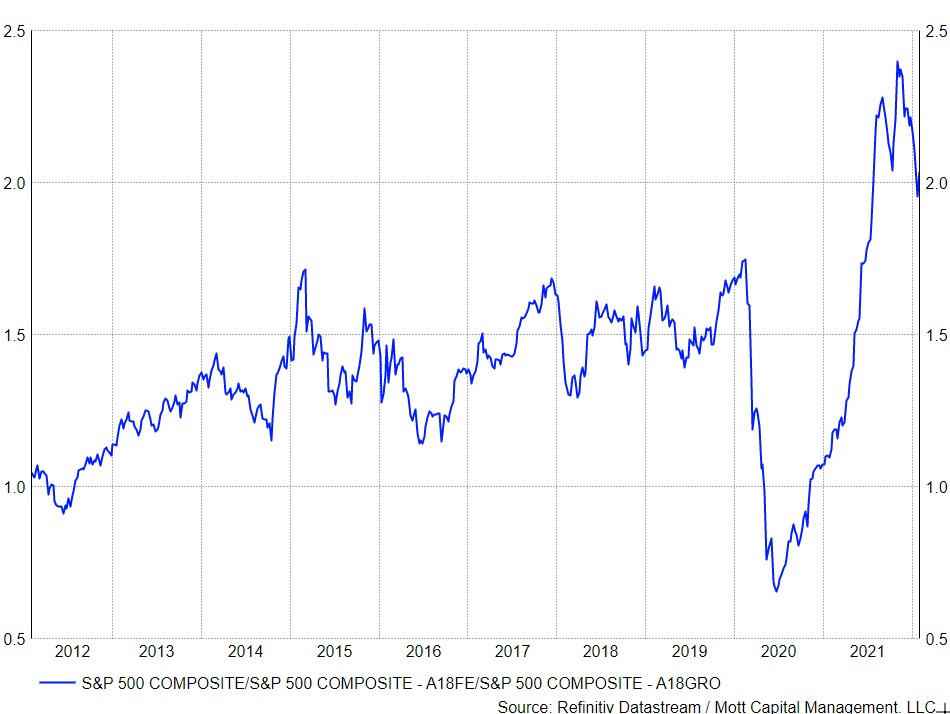

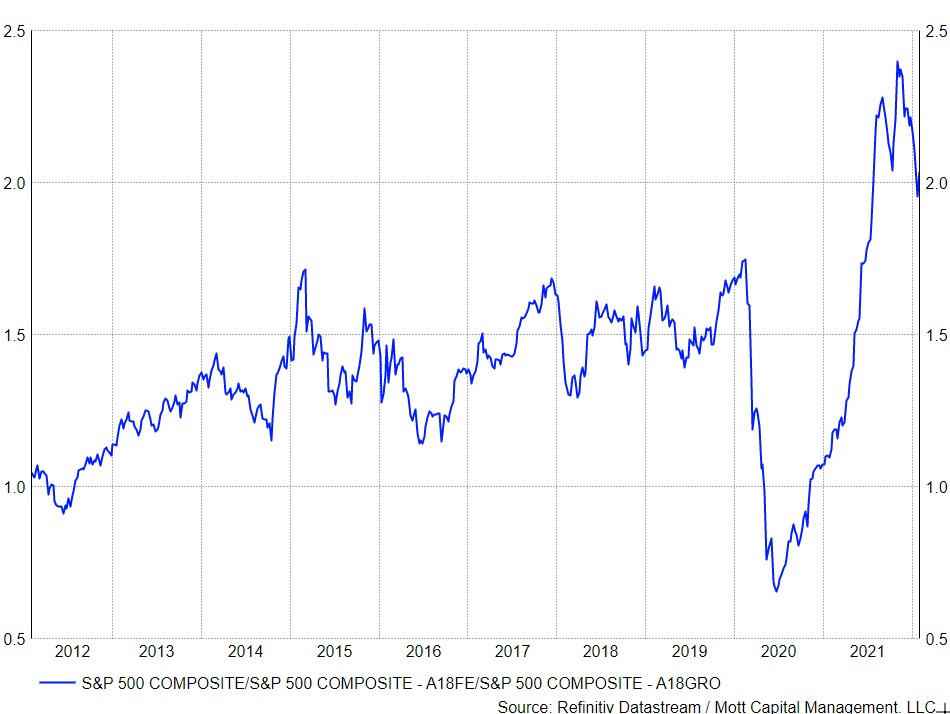

Условно говоря, перспективы фондового рынка в целом сейчас не такие благоприятные с учетом уровня оценок. Рост прибылей компаний S&P 500 в следующие полтора года прогнозируется на уровне 9,6% по сравнению с пиком 28,1%. При этом мультипликатор P/E за этот же период сейчас достигает 19,5. Скорректированный на рост коэффициент PEG и вовсе составляет 2,02, что выше верхней границы исторического диапазона. Напрашивается мысль о том, что текущие мультипликаторы слишком высоки с учетом темпов роста фондового рынка.

Не пытайтесь бороться с ФРС

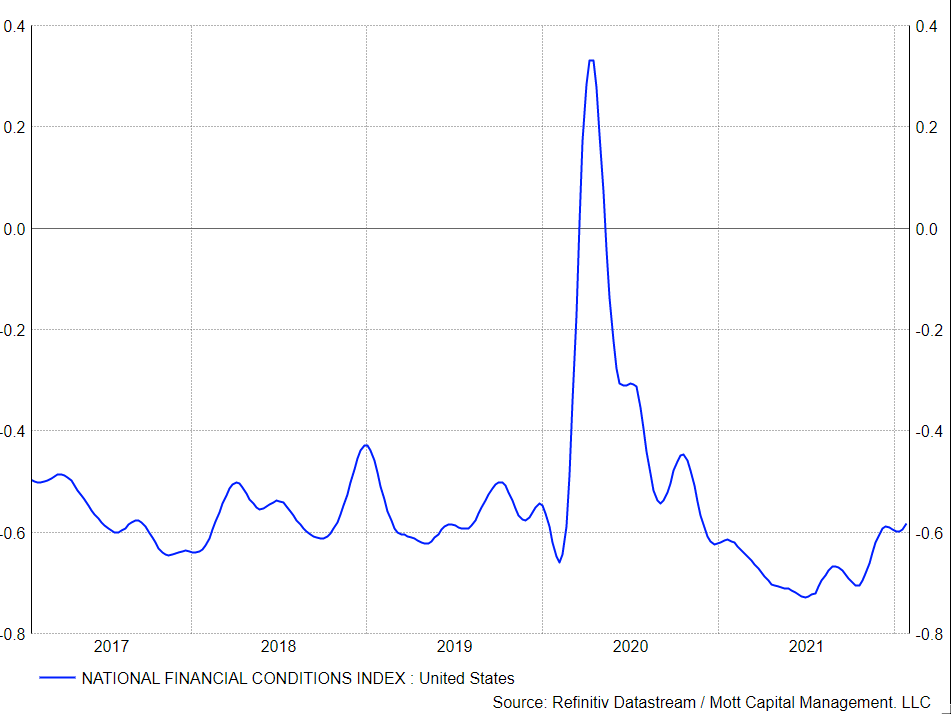

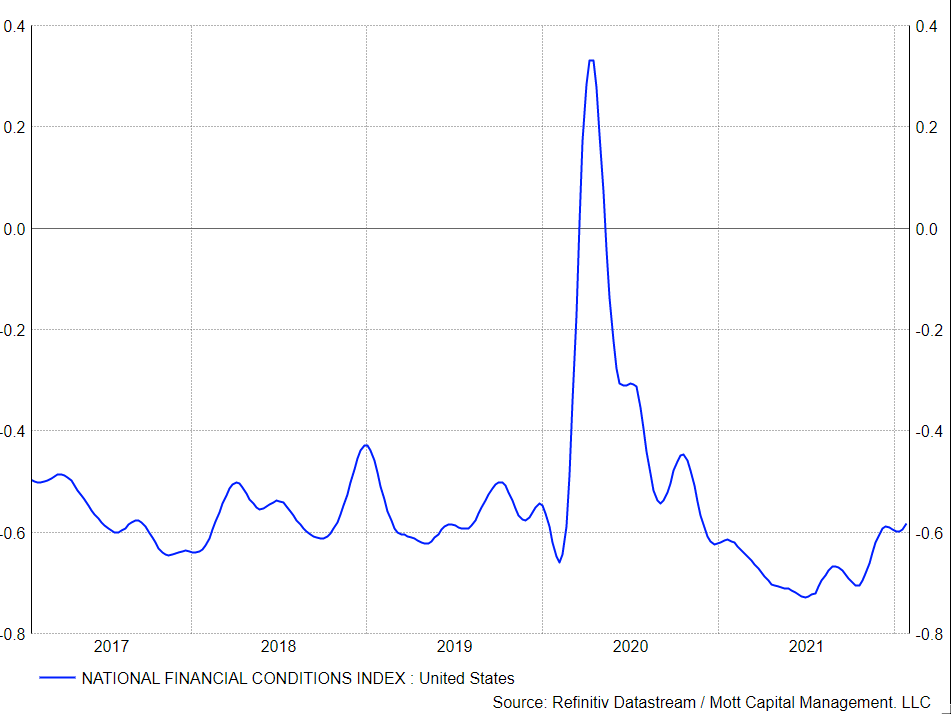

Когда реальные ставки находятся глубоко на отрицательной территории при сверхмягкой денежно-кредитной политике и столь же благоприятных финансовых условиях, фондовый рынок может совладать с подобного рода оценками. Однако сейчас ситуация меняется: финансовые условия ужесточаются, а ФРС пытается подтолкнуть реальную доходность вверх в рамках борьбы с высокой инфляцией.

Индекс финансовых условий

Если проанализировать все эти факторы в совокупности, то у фондового рынка есть две основные проблемы. Первая: ужесточение денежно-кредитной политики и повышение ставок ФРС. Вторая: существенное замедление роста прибылей в 2022 году. Вдобавок к этому, многие из тех компаний, которые были опорой рынка последние два года, сейчас сталкиваются со значительной неопределенностью.

Все это означает, что в 2022 году рынку придется иметь дело с более волатильными условиями, чем ожидалось. Инвесторы начинают понемногу осознавать потенциальные риски в этот период переоценки.

Планируемое ужесточение денежно-кредитной политики ФРС при замедлении роста корпоративных прибылей означает, что фондовый рынок окажется в крайне непростой ситуации. Так что о радужных перспективах, на которые первоначально рассчитывали инвесторы с аналитиками, рынку, возможно, придется забыть. Оценки акций сейчас завышенные, если судить по показателям для индексов S&P 500 и NASDAQ, и эти излишки надо будет устранять посредством снижения коэффициента P/E.

Рост доходности

Чем выше реальные ставки, тем быстрее снизятся мультипликаторы. Как мы отмечали на прошлой неделе, реальная доходность 5-летних облигаций TIPS существенно повысилась, и рост этот продолжается. Ситуацию также усугубляет вероятность того, что к повышению процентных ставок вскоре также приступит ЕЦБ. Это приведет к повышению доходности облигаций по всей Европе, что, в свою очередь, подтолкнет еще больше вверх доходность в США.

Неопределенные перспективы

Netflix, Meta Platforms и PayPal — дневной таймфрейм

Фондовый рынок теперь даже не может положиться на сильные корпоративные прибыли. Netflix (NASDAQ:NFLX), PayPal (NASDAQ:PYPL) и Meta Platforms (NASDAQ:FB) — все эти компании опубликовали слабые финансовые показатели с низкими прогнозами. Их акции в результате упали на 20% и более. В то же время прогнозы этих компаний создают неопределенность относительно перспектив многих секторов фондового рынка на 2022 год и не только.

Условно говоря, перспективы фондового рынка в целом сейчас не такие благоприятные с учетом уровня оценок. Рост прибылей компаний S&P 500 в следующие полтора года прогнозируется на уровне 9,6% по сравнению с пиком 28,1%. При этом мультипликатор P/E за этот же период сейчас достигает 19,5. Скорректированный на рост коэффициент PEG и вовсе составляет 2,02, что выше верхней границы исторического диапазона. Напрашивается мысль о том, что текущие мультипликаторы слишком высоки с учетом темпов роста фондового рынка.

Не пытайтесь бороться с ФРС

Когда реальные ставки находятся глубоко на отрицательной территории при сверхмягкой денежно-кредитной политике и столь же благоприятных финансовых условиях, фондовый рынок может совладать с подобного рода оценками. Однако сейчас ситуация меняется: финансовые условия ужесточаются, а ФРС пытается подтолкнуть реальную доходность вверх в рамках борьбы с высокой инфляцией.

Индекс финансовых условий

Если проанализировать все эти факторы в совокупности, то у фондового рынка есть две основные проблемы. Первая: ужесточение денежно-кредитной политики и повышение ставок ФРС. Вторая: существенное замедление роста прибылей в 2022 году. Вдобавок к этому, многие из тех компаний, которые были опорой рынка последние два года, сейчас сталкиваются со значительной неопределенностью.

Все это означает, что в 2022 году рынку придется иметь дело с более волатильными условиями, чем ожидалось. Инвесторы начинают понемногу осознавать потенциальные риски в этот период переоценки.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба