Сегодня у нас очень спекулятивная идея: взять акции онлайн-сети продажи цветов и еды 1-800-Flowers (NASDAQ: FLWS), дабы заработать на росте спроса на ее услуги.

Потенциал роста и срок действия: 23,5% за 14 месяцев; 48,5% за 3 года; 129% за 8 лет.

Почему акции могут вырасти: потому что это дешевый и эффективный бизнес.

Как действуем: берем акции сейчас по 16,13 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

FLWS — это онлайн-сервис доставки подарков, в частности деликатесов и цветов. Согласно годовому отчету компании, ее выручка делится на следующие сегменты:

Флористика — 48,29%. Продажи цветов онлайн через сайт компании, а еще здесь посчитаны доходы с операций франчайзи и продажи FLWS через розничные магазины. Операционная прибыль сегмента — 12,54% от его выручки.

Деликатесы и подарочные корзины — 45,02%. Продажи соответствующих товаров — не только онлайн, но и через розничные и оптовые каналы. Операционная прибыль сегмента — 15,63% от его выручки.

BloomNet — 6,69%. Это услуги для профессиональных флористов в диапазоне от организационных — вроде сопровождения сделок, приема и доставки заказов — до рекламы и обучения, а также оптовой продажи нужных флористам товаров. Операционная прибыль сегмента — 32,09% от его выручки.

Кроме США компания также работает в Канаде, Бразилии и Великобритании, но точная доля продаж в каждой стране в отчете не указана. Поэтому будем думать, что большую часть выручки компания делает в США.

Аргументы в пользу компании

Упало. Акции компании сильно упали: с 37,97 $ в июне 2021 года до нынешних 16,13 $. Думаю, у нас сейчас есть возможность подобрать эти акции в ожидании отскока.

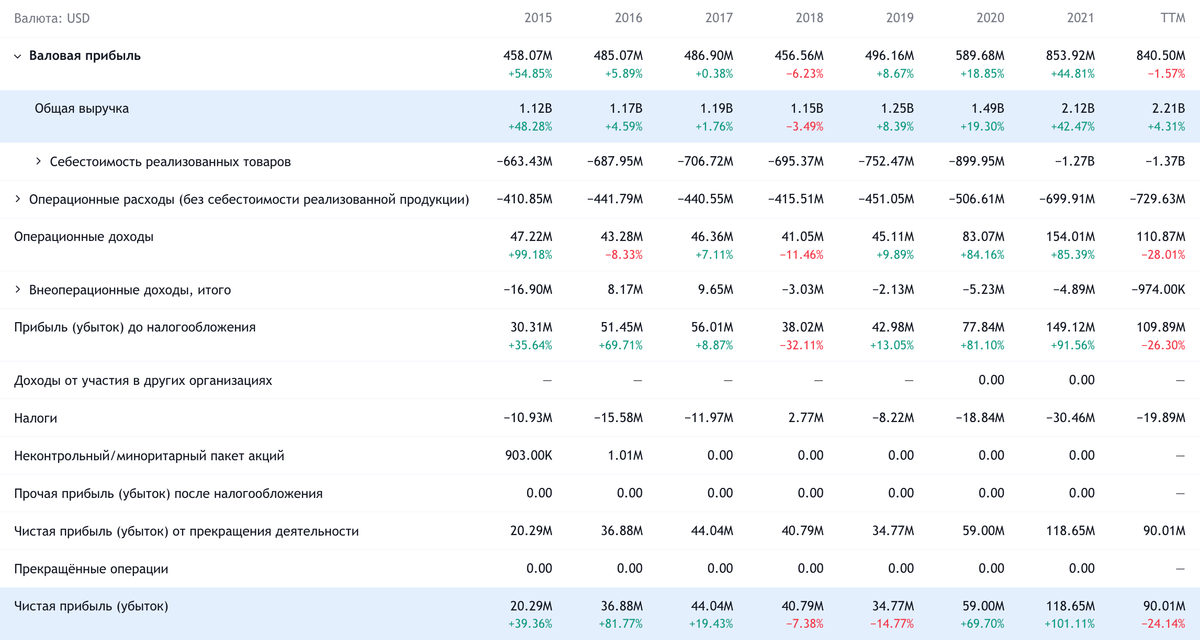

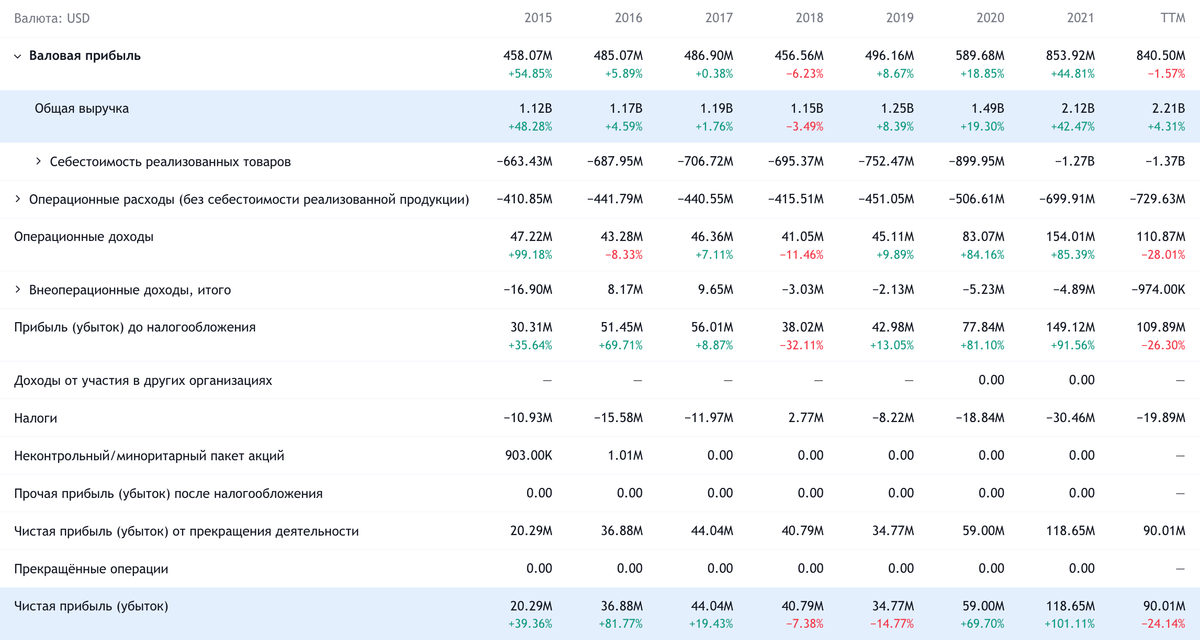

Бизнес как чудо. Онлайн-коммерция отличается крайне низкой итоговой маржой в районе 1% от выручки и вообще стремится к убыточности. FLWS на этом фоне выглядит как чудо: даже с учетом не очень удачного минувшего квартала с выросшими расходами итоговая маржа FLWS за минувшие 12 месяцев составляет нестыдные 4% от выручки.

Для сравнения: у великого и ужасного гиганта интернет-коммерции Amazon операционная маржа розничного сегмента составляет 1,55% от выручки сегмента. Уже это делает FLWS крайне интересной компанией: при своих небольших объемах она крайне маржинальна по меркам отрасли.

Дешевизна. Компания стоит очень дешево: P / E у нее 11,88, P / S — 0,5, а рыночная капитализация составляет всего лишь 1,05 млрд долларов.

Онлайн-коммерция. Бизнесу компании как на коротких, так и на длинных дистанциях благоприятствует ад бесконечной пандемии, минимизирующий общение вживую: онлайн-заказы подарков для потребителей тут будут как никогда кстати. Словом, чем дальше Индекс нормальности от значений февраля 2020, тем лучше FLWS.

Также ореол перспективности придаст этим акциям очарования в глазах простоватых розничных инвесторов, и они наверняка решат их накачать.

Праздники. Скоро 14 Февраля — День святого Валентина. Думаю, что в связи с этим компания сможет надеяться на рост продаж чуть больше обычного при условии, что спрос на цветы и услуги флористов в США вырастет. Но это не точно.

Могут купить. Принимая во внимание все вышесказанное, покупка компании кем-то крупнее выглядит очень вероятным вариантом. Я бы даже сказал, что этим кем-то по логике вещей должна стать Amazon, потому что FLWS идеально укладывается в схему ее бизнеса.

FLWS — это успешное и эффективное предприятие с относительно высокой маржой, и при этом оно не стоит как крыло от самолета. Учитывая, что руководство Amazon на полном серьезе обдумывает покупку убыточного и дорогого Peloton по цене в диапазоне 8—10 млрд долларов, покупка FLWS станет куда более логичным дополнением к основному бизнесу Amazon. Впрочем, покупателем может оказаться кто угодно.

Дивиденды. Их компания не платит, но если бы она тратила хотя бы половину своей прибыли на дивиденды, то платила бы 0,75 $ на акцию в год — что давало бы нестыдную доходность 4,64% годовых. Не факт, конечно, что компания на это пойдет добровольно, — но к этому ее может принудить инвестор-активист, недовольный падением акций с исторических максимумов.

Что может помешать

Акции упали не просто так. В 2 квартале финансового 2022 года — минувшем для компании квартале, у нее уже идет финансовый 2022 — выручка компании выросла всего на 7,5%, а вот себестоимость ее услуг — на 15,6%. Также выросли другие операционные расходы — и операционная прибыль упала на 28,87%. Это оказалось не то, чего инвесторы ждут от «быстрорастущего стартапа».

Принимая во внимание рост стоимости логистики и труда в США, можно предположить, что эти проблемы продолжат оказывать негативное влияние на отчетность компании в этом году. Впрочем, хотелось бы отметить, что компания активно инвестирует в автоматизацию своих логистических мощностей. В дни пикового спроса в прошлом квартале она использовала на 40% меньше труда, чем обычно, — притом что заказов обрабатывалось на 30% больше.

Бухгалтерия. У компании 756,378 млн долларов задолженностей, из которых 420,946 млн нужно погасить в течение года. Денег в распоряжении компании не так чтобы очень много: 271 млн на счетах и 77,797 млн задолженностей контрагентов. И если долговая нагрузка продолжит расти, это может отпугивать инвесторов. Также это снижает вероятность введения компанией дивидендов.

Сезонного роста может и не случиться. Учитывая рост цен на все, американцы могут в этом году сократить свои траты на подарки. Также следует учитывать «примитивизацию спроса» в США: люди теперь больше тратят на еду и меньше — на различные излишества. Последнее может стать гирей на ногах FLWS, которая не будет давать ей наращивать продажи и маржу. К слову, прогнозы трат на День святого Валентина в этом году в США — 23,9 млрд долларов. Это больше показателей 2021 — 21,9 млрд, но сильно меньше показателей 2020 — 27,4 млрд.

Усугубление проблем потребительского сектора может также привести к мору среди флористов, ведь коронакризис основательно прижал этот бизнес, и негативно повлиять на самый маржинальный сегмент бизнеса компании — BloomNet.

Что в итоге

Акции можно взять сейчас по 16,13 $. А дальше есть следующие варианты:

ждать роста до 20 $. Это разумная цена, учитывая дешевизну компании, и думаю, мы достигнем этого уровня за следующие 14 месяцев;

ждать роста до 24 $, которые акции стоили перед обвалом из-за публикации разочаровавшего инвесторов отчета. Думаю, тут придется ждать года три, прежде чем FLWS вернет расположение инвесторов;

держать акции 8 лет в ожидании возвращения их к цене 37 $. FLWS обладает достаточно хорошим потенциалом развития, чтобы на длинной дистанции улучшить свои текущие показатели и если не вырасти в гиганта интернет-коммерции, то хотя бы прочно занять свое место в нише онлайн-заказа подарков.

Хотя все негативные новости уже заложены в цену FLWS, малый размер и рыночная нестабильность могут сделать эти акции очень волатильными, несмотря на то что это недорогой и работающий бизнес. Это нужно понять и принять.

Потенциал роста и срок действия: 23,5% за 14 месяцев; 48,5% за 3 года; 129% за 8 лет.

Почему акции могут вырасти: потому что это дешевый и эффективный бизнес.

Как действуем: берем акции сейчас по 16,13 $.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем компания зарабатывает

FLWS — это онлайн-сервис доставки подарков, в частности деликатесов и цветов. Согласно годовому отчету компании, ее выручка делится на следующие сегменты:

Флористика — 48,29%. Продажи цветов онлайн через сайт компании, а еще здесь посчитаны доходы с операций франчайзи и продажи FLWS через розничные магазины. Операционная прибыль сегмента — 12,54% от его выручки.

Деликатесы и подарочные корзины — 45,02%. Продажи соответствующих товаров — не только онлайн, но и через розничные и оптовые каналы. Операционная прибыль сегмента — 15,63% от его выручки.

BloomNet — 6,69%. Это услуги для профессиональных флористов в диапазоне от организационных — вроде сопровождения сделок, приема и доставки заказов — до рекламы и обучения, а также оптовой продажи нужных флористам товаров. Операционная прибыль сегмента — 32,09% от его выручки.

Кроме США компания также работает в Канаде, Бразилии и Великобритании, но точная доля продаж в каждой стране в отчете не указана. Поэтому будем думать, что большую часть выручки компания делает в США.

Аргументы в пользу компании

Упало. Акции компании сильно упали: с 37,97 $ в июне 2021 года до нынешних 16,13 $. Думаю, у нас сейчас есть возможность подобрать эти акции в ожидании отскока.

Бизнес как чудо. Онлайн-коммерция отличается крайне низкой итоговой маржой в районе 1% от выручки и вообще стремится к убыточности. FLWS на этом фоне выглядит как чудо: даже с учетом не очень удачного минувшего квартала с выросшими расходами итоговая маржа FLWS за минувшие 12 месяцев составляет нестыдные 4% от выручки.

Для сравнения: у великого и ужасного гиганта интернет-коммерции Amazon операционная маржа розничного сегмента составляет 1,55% от выручки сегмента. Уже это делает FLWS крайне интересной компанией: при своих небольших объемах она крайне маржинальна по меркам отрасли.

Дешевизна. Компания стоит очень дешево: P / E у нее 11,88, P / S — 0,5, а рыночная капитализация составляет всего лишь 1,05 млрд долларов.

Онлайн-коммерция. Бизнесу компании как на коротких, так и на длинных дистанциях благоприятствует ад бесконечной пандемии, минимизирующий общение вживую: онлайн-заказы подарков для потребителей тут будут как никогда кстати. Словом, чем дальше Индекс нормальности от значений февраля 2020, тем лучше FLWS.

Также ореол перспективности придаст этим акциям очарования в глазах простоватых розничных инвесторов, и они наверняка решат их накачать.

Праздники. Скоро 14 Февраля — День святого Валентина. Думаю, что в связи с этим компания сможет надеяться на рост продаж чуть больше обычного при условии, что спрос на цветы и услуги флористов в США вырастет. Но это не точно.

Могут купить. Принимая во внимание все вышесказанное, покупка компании кем-то крупнее выглядит очень вероятным вариантом. Я бы даже сказал, что этим кем-то по логике вещей должна стать Amazon, потому что FLWS идеально укладывается в схему ее бизнеса.

FLWS — это успешное и эффективное предприятие с относительно высокой маржой, и при этом оно не стоит как крыло от самолета. Учитывая, что руководство Amazon на полном серьезе обдумывает покупку убыточного и дорогого Peloton по цене в диапазоне 8—10 млрд долларов, покупка FLWS станет куда более логичным дополнением к основному бизнесу Amazon. Впрочем, покупателем может оказаться кто угодно.

Дивиденды. Их компания не платит, но если бы она тратила хотя бы половину своей прибыли на дивиденды, то платила бы 0,75 $ на акцию в год — что давало бы нестыдную доходность 4,64% годовых. Не факт, конечно, что компания на это пойдет добровольно, — но к этому ее может принудить инвестор-активист, недовольный падением акций с исторических максимумов.

Что может помешать

Акции упали не просто так. В 2 квартале финансового 2022 года — минувшем для компании квартале, у нее уже идет финансовый 2022 — выручка компании выросла всего на 7,5%, а вот себестоимость ее услуг — на 15,6%. Также выросли другие операционные расходы — и операционная прибыль упала на 28,87%. Это оказалось не то, чего инвесторы ждут от «быстрорастущего стартапа».

Принимая во внимание рост стоимости логистики и труда в США, можно предположить, что эти проблемы продолжат оказывать негативное влияние на отчетность компании в этом году. Впрочем, хотелось бы отметить, что компания активно инвестирует в автоматизацию своих логистических мощностей. В дни пикового спроса в прошлом квартале она использовала на 40% меньше труда, чем обычно, — притом что заказов обрабатывалось на 30% больше.

Бухгалтерия. У компании 756,378 млн долларов задолженностей, из которых 420,946 млн нужно погасить в течение года. Денег в распоряжении компании не так чтобы очень много: 271 млн на счетах и 77,797 млн задолженностей контрагентов. И если долговая нагрузка продолжит расти, это может отпугивать инвесторов. Также это снижает вероятность введения компанией дивидендов.

Сезонного роста может и не случиться. Учитывая рост цен на все, американцы могут в этом году сократить свои траты на подарки. Также следует учитывать «примитивизацию спроса» в США: люди теперь больше тратят на еду и меньше — на различные излишества. Последнее может стать гирей на ногах FLWS, которая не будет давать ей наращивать продажи и маржу. К слову, прогнозы трат на День святого Валентина в этом году в США — 23,9 млрд долларов. Это больше показателей 2021 — 21,9 млрд, но сильно меньше показателей 2020 — 27,4 млрд.

Усугубление проблем потребительского сектора может также привести к мору среди флористов, ведь коронакризис основательно прижал этот бизнес, и негативно повлиять на самый маржинальный сегмент бизнеса компании — BloomNet.

Что в итоге

Акции можно взять сейчас по 16,13 $. А дальше есть следующие варианты:

ждать роста до 20 $. Это разумная цена, учитывая дешевизну компании, и думаю, мы достигнем этого уровня за следующие 14 месяцев;

ждать роста до 24 $, которые акции стоили перед обвалом из-за публикации разочаровавшего инвесторов отчета. Думаю, тут придется ждать года три, прежде чем FLWS вернет расположение инвесторов;

держать акции 8 лет в ожидании возвращения их к цене 37 $. FLWS обладает достаточно хорошим потенциалом развития, чтобы на длинной дистанции улучшить свои текущие показатели и если не вырасти в гиганта интернет-коммерции, то хотя бы прочно занять свое место в нише онлайн-заказа подарков.

Хотя все негативные новости уже заложены в цену FLWS, малый размер и рыночная нестабильность могут сделать эти акции очень волатильными, несмотря на то что это недорогой и работающий бизнес. Это нужно понять и принять.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба