Алюминий покоряет многолетние максимумы, а акции производителей уже устремились вдогонку. Сегодня мы поговорим о текущей ситуации на рынке алюминия, возможных дивидендах РУСАЛа и о разделении компании.

Общая информация

РУСАЛ — российская вертикально интегрированная компания, производящая алюминий, глинозем и бокситы. Вертикальная интеграция заключается в том, что компания производит металл за счет собственной ресурсной базы, не прибегая к закупкам сырья на стороне. Основное сырье для производства алюминия — глинозем, который в свою очередь производится из бокситов. Также для производства требуется много электроэнергии для электролиза. У РУСАЛа 43 предприятия в 13 странах, в которых добывают необходимое сырье и производят алюминий. Электроэнергию РУСАЛу поставляет материнская компания EN+, за счет своих гидроэлектростанций. Благодаря приоритетному использованию гидроэнергетики, а не угля или газа, компании удается сократить выбросы парниковых газов в 5 раз.

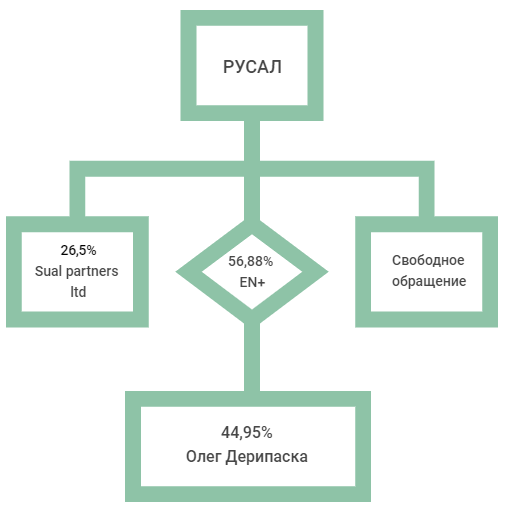

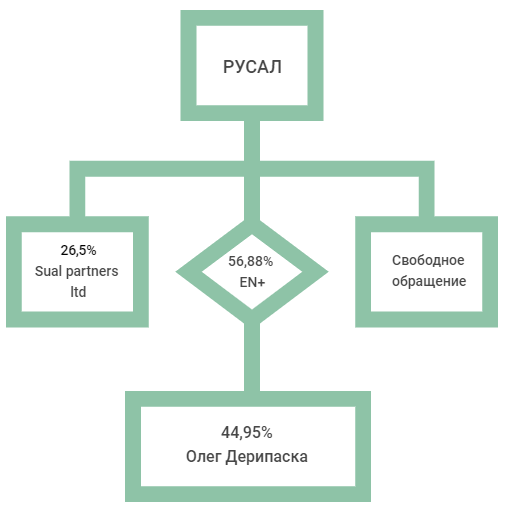

Акционеры

У РУСАЛа 2 крупных акционера, на долю которых приходится 83,38% акций, остальное находится в свободном обращении.

En+ Group — основной акционер, производит электроэнергию за счет ГЭС, его владелец — Олег Дерипаска.

Sual partners — второй крупный акционер РУСАЛа. Это инвестиционная компания, бенефициар которой — Виктор Вексельберг.

Рынок алюминия

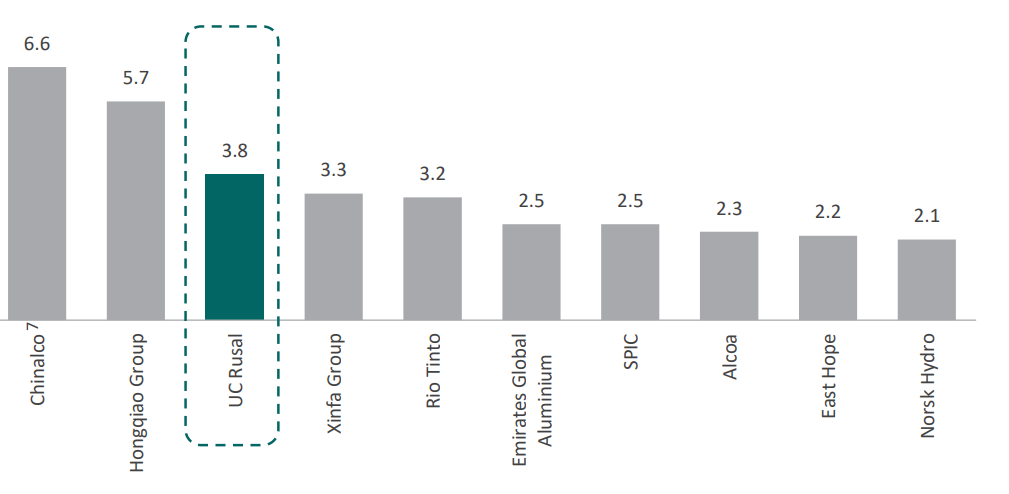

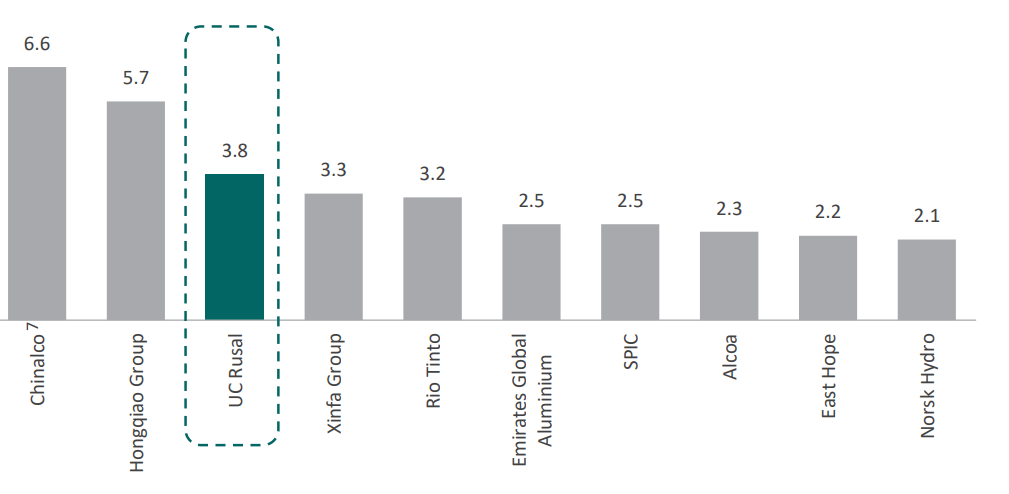

РУСАЛ занимает 3 место в мире по производству, на его долю приходится 5,9% мирового производства алюминия и 6,3% мирового производства глинозема на 2020 год.

41% продукции РУСАЛ продает в Европу, следом идут Россия и Китай. В 2021 году компания увеличила поставки на восточном направлении и на внутренний рынок на фоне высокого спроса.

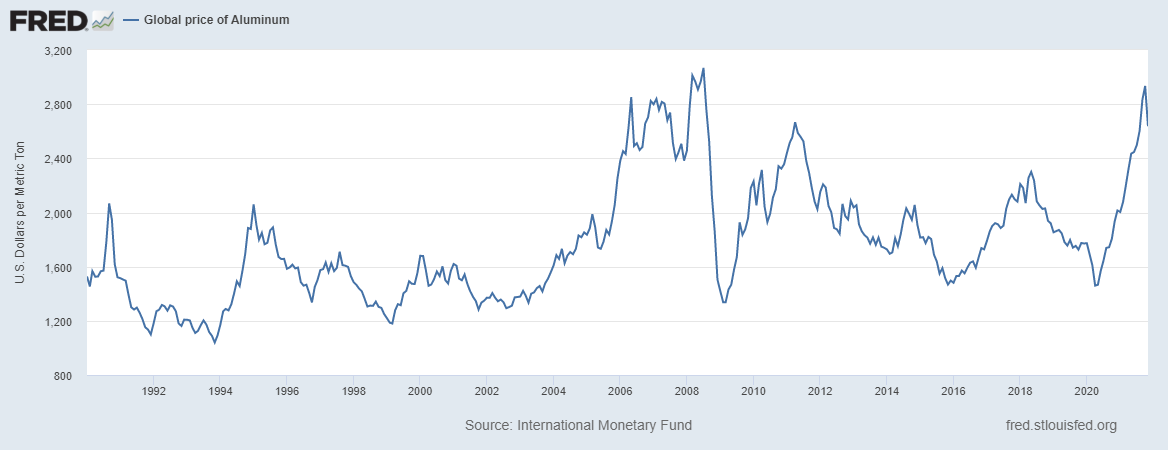

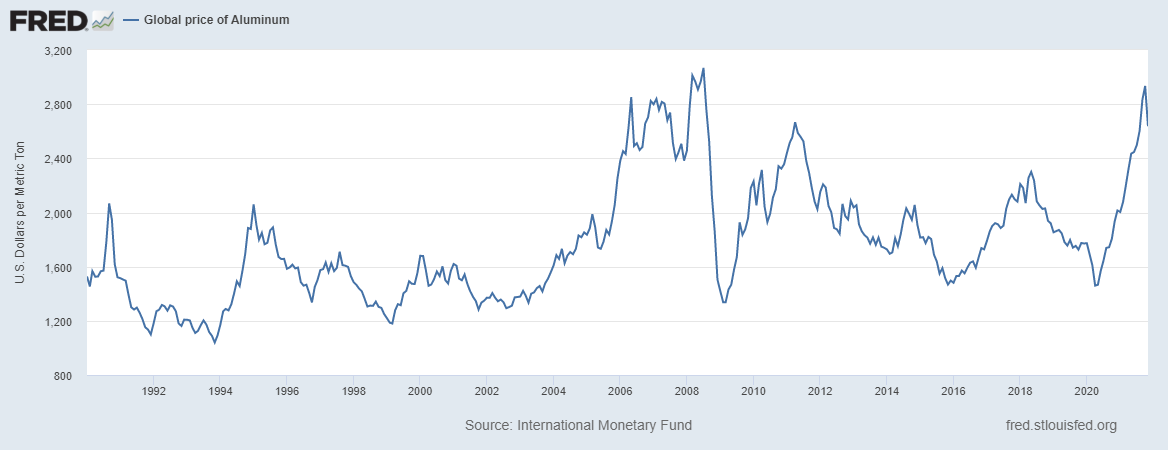

Из-за пандемии спрос во многих отраслях по всему миру упал. Затем началось резкое восстановление, теперь предложение пытается угнаться за спросом, что подталкивает цены на алюминий на новые максимумы.

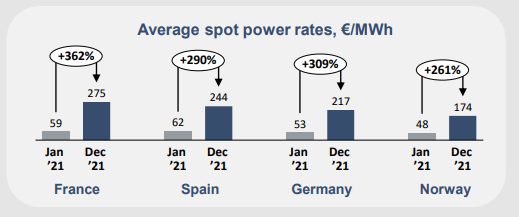

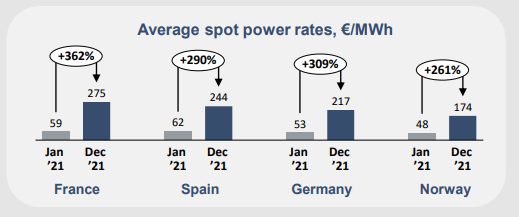

Свою лепту внесли высокие цены на энергоносители: часть заводов в Европе стала сокращать производство из-за высоких затрат на электроэнергию. А для производства алюминия ее нужно много.

Все это привело к дефициту в 2,2 млн тонн на рынке к концу 2022 года.

После коррекции в 4 квартале, рост цены на алюминий возобновился. На данный момент цена превысила 10-летний максимум.

Финансовые результаты

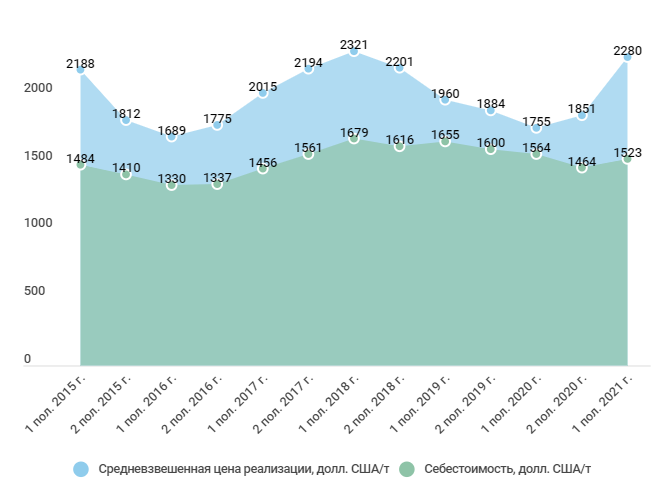

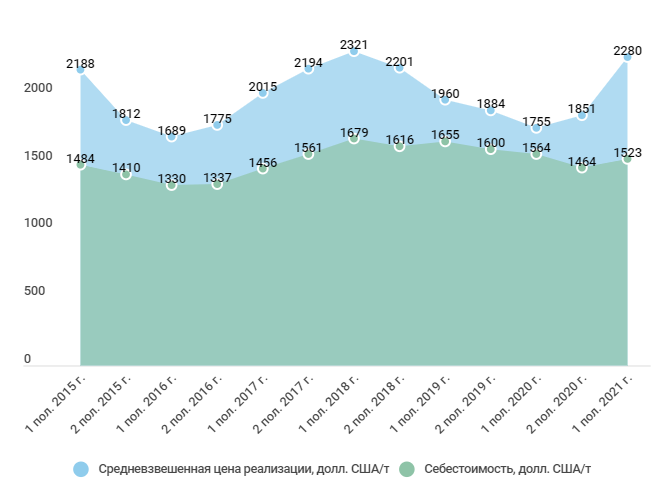

На графике ниже представлена цена реализации и себестоимость тонны алюминия для РУСАЛа. В 1 полугодии 2020 года разница между ними стала минимальной и компания получила убыток. Постепенно ситуация восстановилась, на данный момент у РУСАЛа большой запас рентабельности. Во втором полугодии 2022 года уже очевидно, что средняя цена реализации будет выше, но также руководство подтвердило, что и затраты увеличатся. Это связано с высокой инфляцией и ростом цен на сырье.

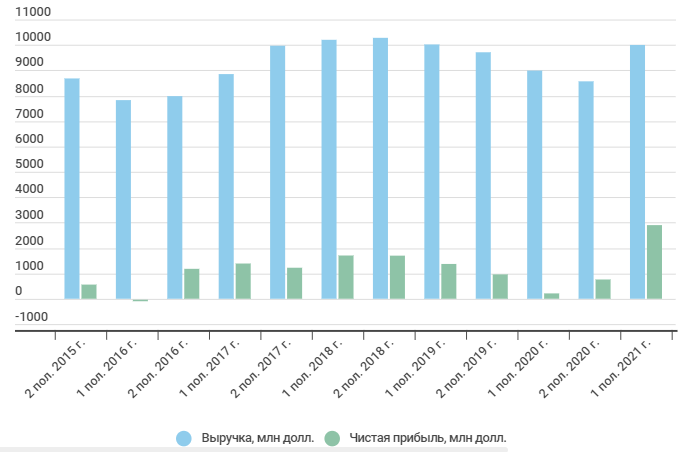

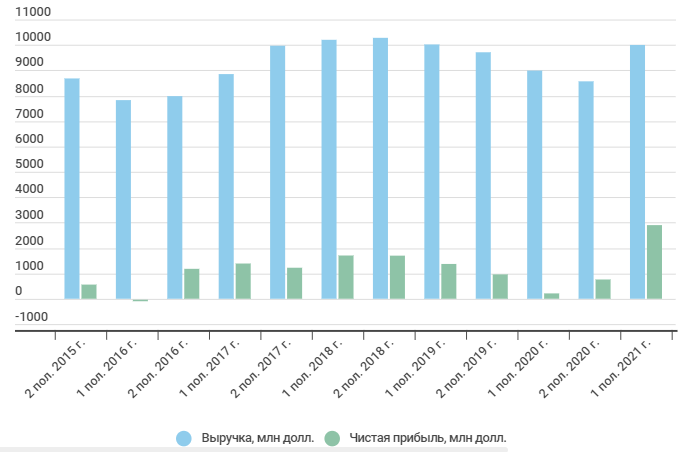

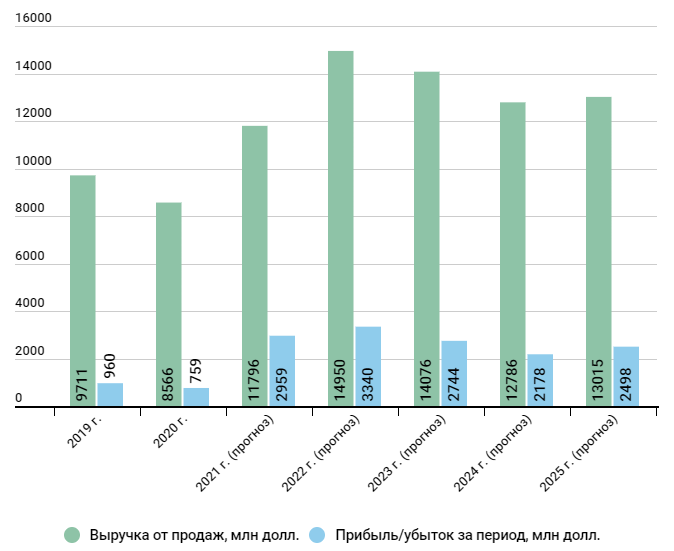

После падения маржинальности в 2020 году финансовые результаты компании восстановились. Во 2-м полугодии ожидается, что выручка вырастет ее больше.

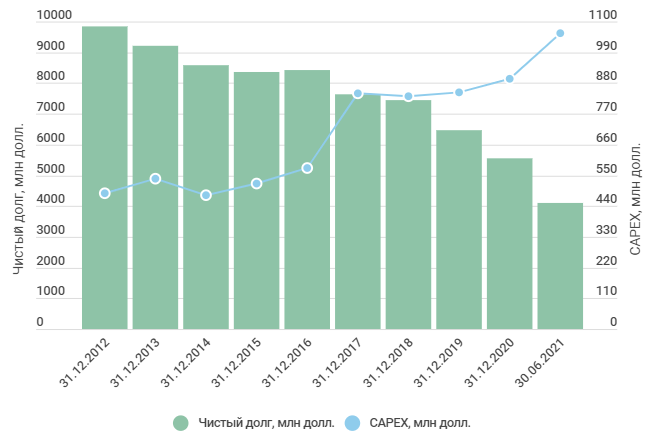

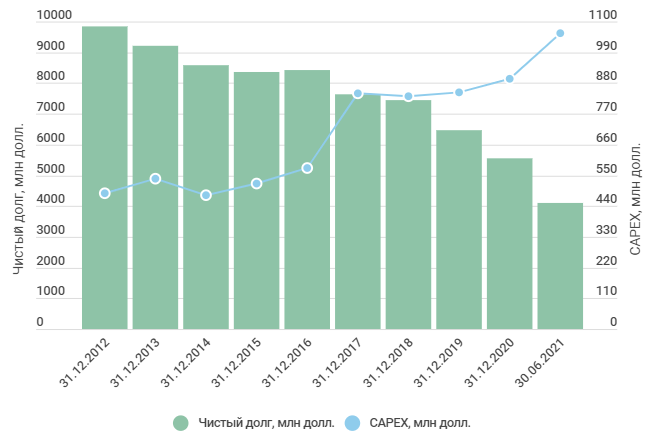

Чистый долг компании сокращается на протяжении 8 лет. Пока это одна из основных задач менеджмента, которой объясняют невыплату дивидендов. Но об этом позже.

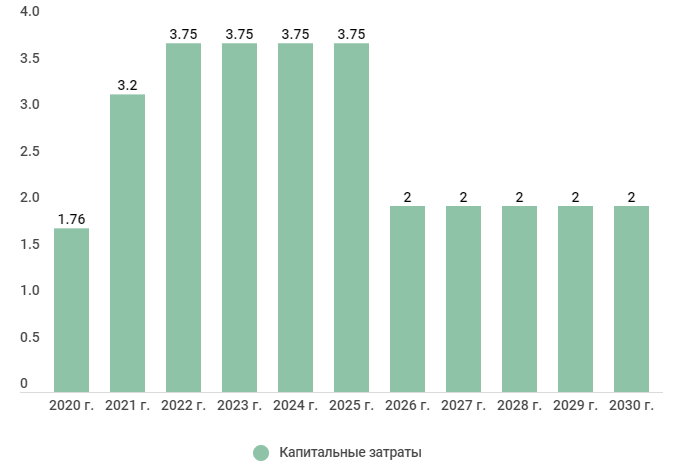

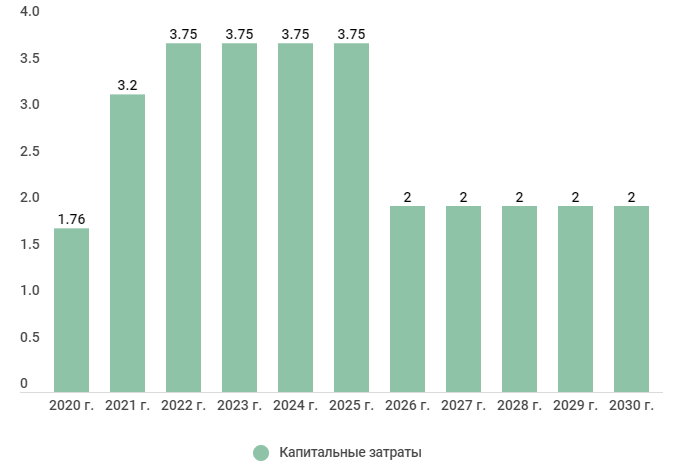

Также РУСАЛ увеличивает капитальные затраты: около половины из них идут на поддержание текущей деятельности, остальные в новые проекты.

Основной проект РУСАЛа на данный момент — Тайшетский алюминиевый завод в Иркутской области. Первый металл должны были получить в декабре 2021 года, выход на производственную мощность намечен на конец 2022 года. Производительность составит 430 тыс. тонн или 11% от текущего производства РУСАЛа, завод станет третьим по величине в России. Чтобы завод был обеспечен собственным сырьем, одновременно строится Тайшетская анодная фабрика, которая производит обожженные аноды для электролиза.

Продукцию, произведенную на заводе планируется экспортировать. Учитывая, что Тайшет находится в относительной близости от Китая, большая часть продукции может идти туда.

Доля в «Норильском никеле»

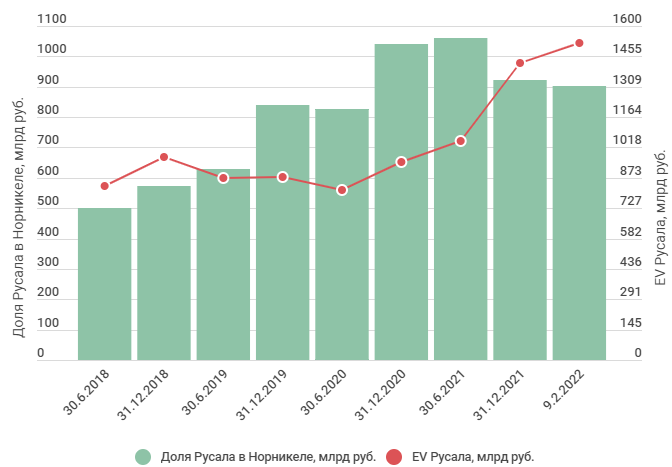

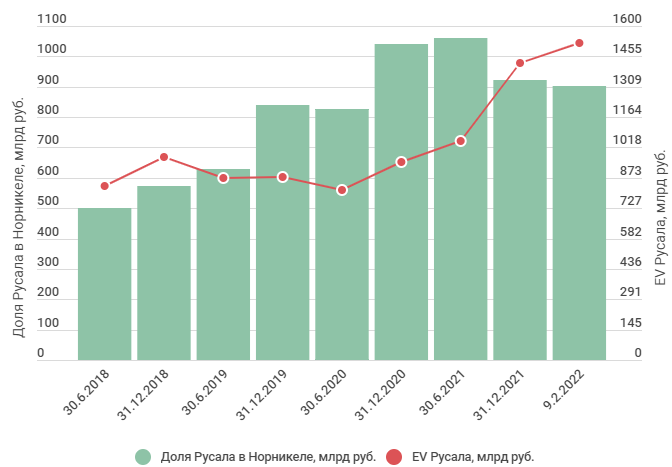

Главная инвестиция РУСАЛа — это покупка 27,8% акций «Норникеля» в 2007 году. Сейчас долю сократили после байбека до 26,25%. До определенного момента инвестиции в «Норникель» оценивались дороже, чем весь РУСАЛ.

Это часто наталкивает инвесторов на мысль о том, что компания недооценена. В 2021 году РУСАЛ стал стоить больше, чем его доля в «Норникеле». Сейчас, во многом за счет роста цен на алюминий, разрыв увеличился.

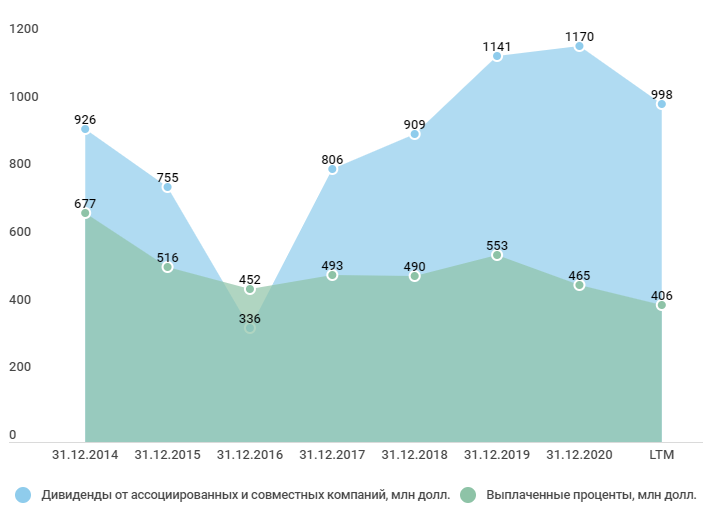

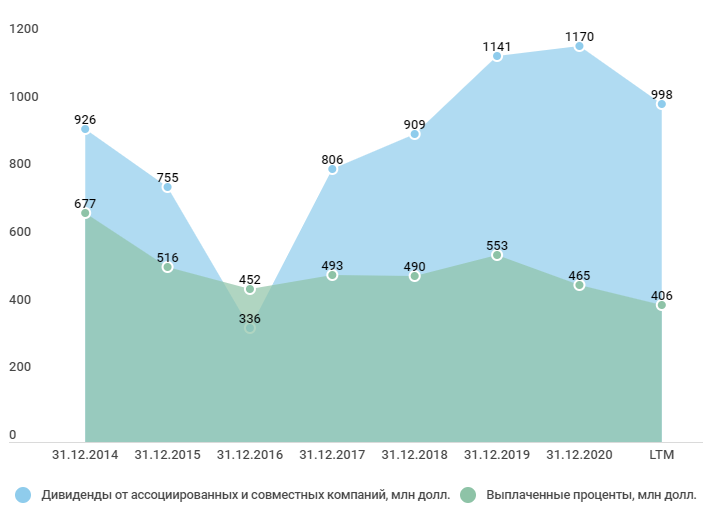

В последние 4 года РУСАЛ покрывает за счет дивидендов «Норникеля» как проценты по кредитам, так и часть капитальных затрат. За последний год удалось сократить размер долга, к тому же ставки находились на минимальных значениях, это помогло снизить платежи.

В 2012 году было подписано акционерное соглашение, согласно которому «Норникель» выплачивает до 60% EBITDA в виде дивидендов. Минимальная сумма выплаты — 1 млрд долл.

Акционерное соглашение

Как уже упоминалось, по текущему соглашению база расчета для дивидендов — EBITDA. Но срок действия соглашения заканчивается 1 января 2023 года. То есть, по итогам 2022 года дивиденды будут выплачиваться уже по новому соглашению. Менеджмент «Норникеля» считает правильным привязать выплаты к свободному денежному потоку.

Для РУСАЛа и других акционеров это может означать снижение дивидендов, так как на денежный поток влияют капитальные затраты. Согласно новой стратегии «Норникеля» на 2022–2025 года придется пик капитальных затрат.

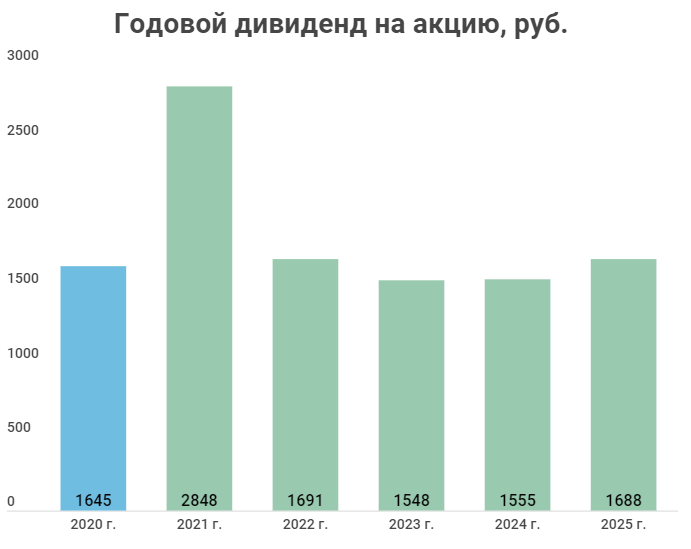

Сложно предсказать, какими будут дивиденды после 2022 года, потому что неизвестно, какой процент от свободного денежного потока компания решит выплачивать. В статье про «Норникель» я подробнее разбирал этот момент.

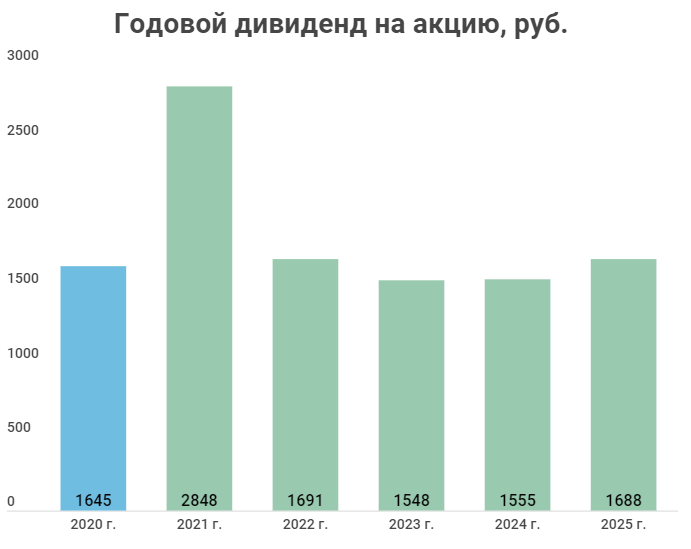

График с прогнозными дивидендами ГМК представлен ниже, после 2021 года предполагаю выплату 100% от FCF.

Дивиденды РУСАЛа

РУСАЛ не выплачивает дивиденды с 2017 года, хотя у компании есть дивидендная политика, которая предполагает выплаты в размере 15% от ковенантной EBITDA.

Ковенантная EBITDA — это EBITDA «Русала» + полученные дивиденды от «Норникеля».

Компания не возобновляла выплаты под различными предлогами: мы пострадали от санкций, у нас большой долг, пандемия, низкие цены на алюминий и т.д. Недавно эту тему поднял крупный акционер «Суал» и инициировал внеочередное акционерное собрание, на повестке которого было одобрение дивидендов за 9 мес. 2021 года. Представители «Суал» призвали миноритарных акционеров поддержать предложение. Основной акционер EN+ с долей более 50% был против, соответственно дивиденды не одобрили.

Но «Суал» не сдался и предложил рассмотреть вопрос о дивидендах на очередном собрании. И руководство РУСАЛА сообщило, что планируется пересмотр дивидендной политики. Первая информация появится в марте, с выходом годовой отчетности.

Пока слишком много неизвестных переменных, но если компания начнет платить дивиденды — это будет приятным бонусом для акционеров. В текущей конъюнктуре РУСАЛ может хорошо заработать в 2022 году.

Если считать по текущей дивполитике, то в 2022 году доходность может составить 3,7%. Но в любом случае нужно ждать конкретики от компании.

Разделение компании

В прошлом году основной акционер РУСАЛа анонсировал выделение из компании высокоуглеродных активов. Подробно я разбирал этот момент тут.

Что нового? На момент прошлого разбора основная проблема, которая тормозила разделение — несогласие второго акционера «Суал». Сейчас, по заявлению представителей, акционер согласен.

Представители EN+ говорят, что выделение должно пройти в конце 2022 года, новую компанию выведут на Московскую биржу. Ее акции распределятся пропорционально между акционерами РУСАЛа.

В целом, это интересное событие, которое может раскрыть потенциал стоимости компании. Тем не менее качество разделяемых активов разное. Так, компания с низкоуглеродными активами (AL+) сможет продавать продукцию на экспорт с высокой премией. К тому же у нее будут современные активы, в которые не нужны масштабные инвестиции. Доля в «Норникеле» останется у AL+.

Предполагается, что со временем второй компании придется модернизировать свои активы для того, чтобы снизить углеродный след. Это повлечет большие капзатраты.

Оценка стоимости акций

Сравнительный подход

В России нет компаний-аналогов РУСАЛа, поэтому для проведения сравнительного анализа были взяты иностранные эмитенты.

Alcoa — американская компания, которая производит алюминий, глинозем и бокситы, есть завод в России.

Norsk Hydro — норвежская металлургическая компания, производит алюминий, глинозем и владеет гидроэлектростанциями.

China Hongqiao Group — китайский производитель алюминия, второй по величине в мире.

*Данные мультипликаторы были рассчитаны с учетом дивидендов от «Норникеля». Это связано с тем, что в EV учитывается большой долг, который РУСАЛ взял на покупку доли в компании. А в FCF учитываются проценты по этим кредитам, следовательно к нему тоже были добавлены дивиденды.

Большая часть мультипликаторов РУСАЛа находится на уровне конкурентов или превосходит их. По рентабельности РУСАЛ оторвался от своих западных конкурентов, но до китайской компании еще далеко.

По сравнительному анализу акции компанию можно оценить в 75,6 рублей. Из-за особенностей деятельности и разных рынков сбыта сравнительный подход не позволяет объективно оценить справедливую стоимость компании, поэтому он используется с весом 0,2.

Доходный подход

Учитывая непостоянство цены на алюминий, слабо верится в то, что она не откатится в рамках завершения очередного цикла. Пока на рынке дефицит, 2022 год скорее всего продолжит ралли алюминиевых компаний. Но с такими ценами скоро начнут размораживаться ранее нерентабельные проекты, что увеличит предложение в среднесрочной перспективе.

Из-за того, что в последнее время все более остро стоит вопрос экологии, продукция РУСАЛа в долгосрочной перспективе будет востребована. Все больше людей будут приобретать электромобили, больше производителей будут переходить на алюминиевые упаковки, так как они экологичнее.

Также ожидается прирост производства в 2022-2023 годах после вводе Тайшетского завода в эксплуатацию.

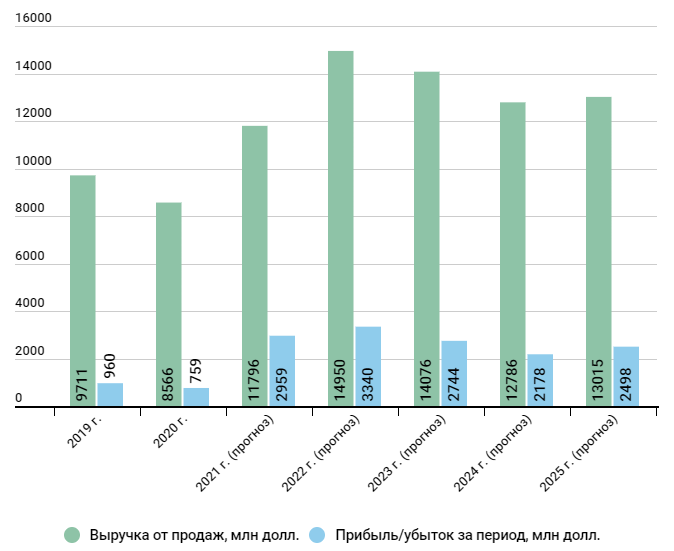

Прогнозные финансовые показатели РУСАЛа выглядят следующим образом:

Итоговая стоимость компании представлена в таблице ниже. Как можно заметить, стоимость доли в «Норникеле» на данный момент полностью перекрывает долговые обязательства РУСАЛа.

Стоимость акций РУСАЛа, рассчитанная по методу дисконтированных денежных потоков — 90,5 руб. Вес доходного подхода в итоговой оценке справедливой стоимости компании — 0,8.

Итоговая оценка — 87,5 руб. за акцию.

Оценка стоимости РУСАЛа выросла по объективным причинам: за счет роста цены на алюминий и будущему приросту производственных мощностей из-за введения в эксплуатацию Тайшетского завода.

Единственный вопрос в том, насколько долго алюминий продержится на этом уровне, учитывая его волатильность. Пока все говорит о том, что 2022 год будет удачнее для РУСАЛа чем 2021 год. Затем цена на металл вполне может резко скорректироваться на фоне введение новых мощностей.

Пока писал статью цена акций выросла на 20%... Динамику цен на алюминий нагнали, теперь основными драйверами роста могут выступать принятие новой дивполитики (или просто начало выплат) и выделение новой компании.

Зависимость от дивидендов «Норникеля» сейчас не такая большая, поэтому при их снижении РУСАЛ продолжит спокойно существовать.

Общая информация

РУСАЛ — российская вертикально интегрированная компания, производящая алюминий, глинозем и бокситы. Вертикальная интеграция заключается в том, что компания производит металл за счет собственной ресурсной базы, не прибегая к закупкам сырья на стороне. Основное сырье для производства алюминия — глинозем, который в свою очередь производится из бокситов. Также для производства требуется много электроэнергии для электролиза. У РУСАЛа 43 предприятия в 13 странах, в которых добывают необходимое сырье и производят алюминий. Электроэнергию РУСАЛу поставляет материнская компания EN+, за счет своих гидроэлектростанций. Благодаря приоритетному использованию гидроэнергетики, а не угля или газа, компании удается сократить выбросы парниковых газов в 5 раз.

Акционеры

У РУСАЛа 2 крупных акционера, на долю которых приходится 83,38% акций, остальное находится в свободном обращении.

En+ Group — основной акционер, производит электроэнергию за счет ГЭС, его владелец — Олег Дерипаска.

Sual partners — второй крупный акционер РУСАЛа. Это инвестиционная компания, бенефициар которой — Виктор Вексельберг.

Рынок алюминия

РУСАЛ занимает 3 место в мире по производству, на его долю приходится 5,9% мирового производства алюминия и 6,3% мирового производства глинозема на 2020 год.

41% продукции РУСАЛ продает в Европу, следом идут Россия и Китай. В 2021 году компания увеличила поставки на восточном направлении и на внутренний рынок на фоне высокого спроса.

Из-за пандемии спрос во многих отраслях по всему миру упал. Затем началось резкое восстановление, теперь предложение пытается угнаться за спросом, что подталкивает цены на алюминий на новые максимумы.

Свою лепту внесли высокие цены на энергоносители: часть заводов в Европе стала сокращать производство из-за высоких затрат на электроэнергию. А для производства алюминия ее нужно много.

Все это привело к дефициту в 2,2 млн тонн на рынке к концу 2022 года.

После коррекции в 4 квартале, рост цены на алюминий возобновился. На данный момент цена превысила 10-летний максимум.

Финансовые результаты

На графике ниже представлена цена реализации и себестоимость тонны алюминия для РУСАЛа. В 1 полугодии 2020 года разница между ними стала минимальной и компания получила убыток. Постепенно ситуация восстановилась, на данный момент у РУСАЛа большой запас рентабельности. Во втором полугодии 2022 года уже очевидно, что средняя цена реализации будет выше, но также руководство подтвердило, что и затраты увеличатся. Это связано с высокой инфляцией и ростом цен на сырье.

После падения маржинальности в 2020 году финансовые результаты компании восстановились. Во 2-м полугодии ожидается, что выручка вырастет ее больше.

Чистый долг компании сокращается на протяжении 8 лет. Пока это одна из основных задач менеджмента, которой объясняют невыплату дивидендов. Но об этом позже.

Также РУСАЛ увеличивает капитальные затраты: около половины из них идут на поддержание текущей деятельности, остальные в новые проекты.

Основной проект РУСАЛа на данный момент — Тайшетский алюминиевый завод в Иркутской области. Первый металл должны были получить в декабре 2021 года, выход на производственную мощность намечен на конец 2022 года. Производительность составит 430 тыс. тонн или 11% от текущего производства РУСАЛа, завод станет третьим по величине в России. Чтобы завод был обеспечен собственным сырьем, одновременно строится Тайшетская анодная фабрика, которая производит обожженные аноды для электролиза.

Продукцию, произведенную на заводе планируется экспортировать. Учитывая, что Тайшет находится в относительной близости от Китая, большая часть продукции может идти туда.

Доля в «Норильском никеле»

Главная инвестиция РУСАЛа — это покупка 27,8% акций «Норникеля» в 2007 году. Сейчас долю сократили после байбека до 26,25%. До определенного момента инвестиции в «Норникель» оценивались дороже, чем весь РУСАЛ.

Это часто наталкивает инвесторов на мысль о том, что компания недооценена. В 2021 году РУСАЛ стал стоить больше, чем его доля в «Норникеле». Сейчас, во многом за счет роста цен на алюминий, разрыв увеличился.

В последние 4 года РУСАЛ покрывает за счет дивидендов «Норникеля» как проценты по кредитам, так и часть капитальных затрат. За последний год удалось сократить размер долга, к тому же ставки находились на минимальных значениях, это помогло снизить платежи.

В 2012 году было подписано акционерное соглашение, согласно которому «Норникель» выплачивает до 60% EBITDA в виде дивидендов. Минимальная сумма выплаты — 1 млрд долл.

Акционерное соглашение

Как уже упоминалось, по текущему соглашению база расчета для дивидендов — EBITDA. Но срок действия соглашения заканчивается 1 января 2023 года. То есть, по итогам 2022 года дивиденды будут выплачиваться уже по новому соглашению. Менеджмент «Норникеля» считает правильным привязать выплаты к свободному денежному потоку.

Для РУСАЛа и других акционеров это может означать снижение дивидендов, так как на денежный поток влияют капитальные затраты. Согласно новой стратегии «Норникеля» на 2022–2025 года придется пик капитальных затрат.

Сложно предсказать, какими будут дивиденды после 2022 года, потому что неизвестно, какой процент от свободного денежного потока компания решит выплачивать. В статье про «Норникель» я подробнее разбирал этот момент.

График с прогнозными дивидендами ГМК представлен ниже, после 2021 года предполагаю выплату 100% от FCF.

Дивиденды РУСАЛа

РУСАЛ не выплачивает дивиденды с 2017 года, хотя у компании есть дивидендная политика, которая предполагает выплаты в размере 15% от ковенантной EBITDA.

Ковенантная EBITDA — это EBITDA «Русала» + полученные дивиденды от «Норникеля».

Компания не возобновляла выплаты под различными предлогами: мы пострадали от санкций, у нас большой долг, пандемия, низкие цены на алюминий и т.д. Недавно эту тему поднял крупный акционер «Суал» и инициировал внеочередное акционерное собрание, на повестке которого было одобрение дивидендов за 9 мес. 2021 года. Представители «Суал» призвали миноритарных акционеров поддержать предложение. Основной акционер EN+ с долей более 50% был против, соответственно дивиденды не одобрили.

Но «Суал» не сдался и предложил рассмотреть вопрос о дивидендах на очередном собрании. И руководство РУСАЛА сообщило, что планируется пересмотр дивидендной политики. Первая информация появится в марте, с выходом годовой отчетности.

Пока слишком много неизвестных переменных, но если компания начнет платить дивиденды — это будет приятным бонусом для акционеров. В текущей конъюнктуре РУСАЛ может хорошо заработать в 2022 году.

Если считать по текущей дивполитике, то в 2022 году доходность может составить 3,7%. Но в любом случае нужно ждать конкретики от компании.

Разделение компании

В прошлом году основной акционер РУСАЛа анонсировал выделение из компании высокоуглеродных активов. Подробно я разбирал этот момент тут.

Что нового? На момент прошлого разбора основная проблема, которая тормозила разделение — несогласие второго акционера «Суал». Сейчас, по заявлению представителей, акционер согласен.

Представители EN+ говорят, что выделение должно пройти в конце 2022 года, новую компанию выведут на Московскую биржу. Ее акции распределятся пропорционально между акционерами РУСАЛа.

В целом, это интересное событие, которое может раскрыть потенциал стоимости компании. Тем не менее качество разделяемых активов разное. Так, компания с низкоуглеродными активами (AL+) сможет продавать продукцию на экспорт с высокой премией. К тому же у нее будут современные активы, в которые не нужны масштабные инвестиции. Доля в «Норникеле» останется у AL+.

Предполагается, что со временем второй компании придется модернизировать свои активы для того, чтобы снизить углеродный след. Это повлечет большие капзатраты.

Оценка стоимости акций

Сравнительный подход

В России нет компаний-аналогов РУСАЛа, поэтому для проведения сравнительного анализа были взяты иностранные эмитенты.

Alcoa — американская компания, которая производит алюминий, глинозем и бокситы, есть завод в России.

Norsk Hydro — норвежская металлургическая компания, производит алюминий, глинозем и владеет гидроэлектростанциями.

China Hongqiao Group — китайский производитель алюминия, второй по величине в мире.

*Данные мультипликаторы были рассчитаны с учетом дивидендов от «Норникеля». Это связано с тем, что в EV учитывается большой долг, который РУСАЛ взял на покупку доли в компании. А в FCF учитываются проценты по этим кредитам, следовательно к нему тоже были добавлены дивиденды.

Большая часть мультипликаторов РУСАЛа находится на уровне конкурентов или превосходит их. По рентабельности РУСАЛ оторвался от своих западных конкурентов, но до китайской компании еще далеко.

По сравнительному анализу акции компанию можно оценить в 75,6 рублей. Из-за особенностей деятельности и разных рынков сбыта сравнительный подход не позволяет объективно оценить справедливую стоимость компании, поэтому он используется с весом 0,2.

Доходный подход

Учитывая непостоянство цены на алюминий, слабо верится в то, что она не откатится в рамках завершения очередного цикла. Пока на рынке дефицит, 2022 год скорее всего продолжит ралли алюминиевых компаний. Но с такими ценами скоро начнут размораживаться ранее нерентабельные проекты, что увеличит предложение в среднесрочной перспективе.

Из-за того, что в последнее время все более остро стоит вопрос экологии, продукция РУСАЛа в долгосрочной перспективе будет востребована. Все больше людей будут приобретать электромобили, больше производителей будут переходить на алюминиевые упаковки, так как они экологичнее.

Также ожидается прирост производства в 2022-2023 годах после вводе Тайшетского завода в эксплуатацию.

Прогнозные финансовые показатели РУСАЛа выглядят следующим образом:

Итоговая стоимость компании представлена в таблице ниже. Как можно заметить, стоимость доли в «Норникеле» на данный момент полностью перекрывает долговые обязательства РУСАЛа.

Стоимость акций РУСАЛа, рассчитанная по методу дисконтированных денежных потоков — 90,5 руб. Вес доходного подхода в итоговой оценке справедливой стоимости компании — 0,8.

Итоговая оценка — 87,5 руб. за акцию.

Оценка стоимости РУСАЛа выросла по объективным причинам: за счет роста цены на алюминий и будущему приросту производственных мощностей из-за введения в эксплуатацию Тайшетского завода.

Единственный вопрос в том, насколько долго алюминий продержится на этом уровне, учитывая его волатильность. Пока все говорит о том, что 2022 год будет удачнее для РУСАЛа чем 2021 год. Затем цена на металл вполне может резко скорректироваться на фоне введение новых мощностей.

Пока писал статью цена акций выросла на 20%... Динамику цен на алюминий нагнали, теперь основными драйверами роста могут выступать принятие новой дивполитики (или просто начало выплат) и выделение новой компании.

Зависимость от дивидендов «Норникеля» сейчас не такая большая, поэтому при их снижении РУСАЛ продолжит спокойно существовать.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба