15 февраля 2022 T-Investments Валюх Николай

Опасения инвесторов по части рынка акций продолжают расти.

Рекордная инфляция

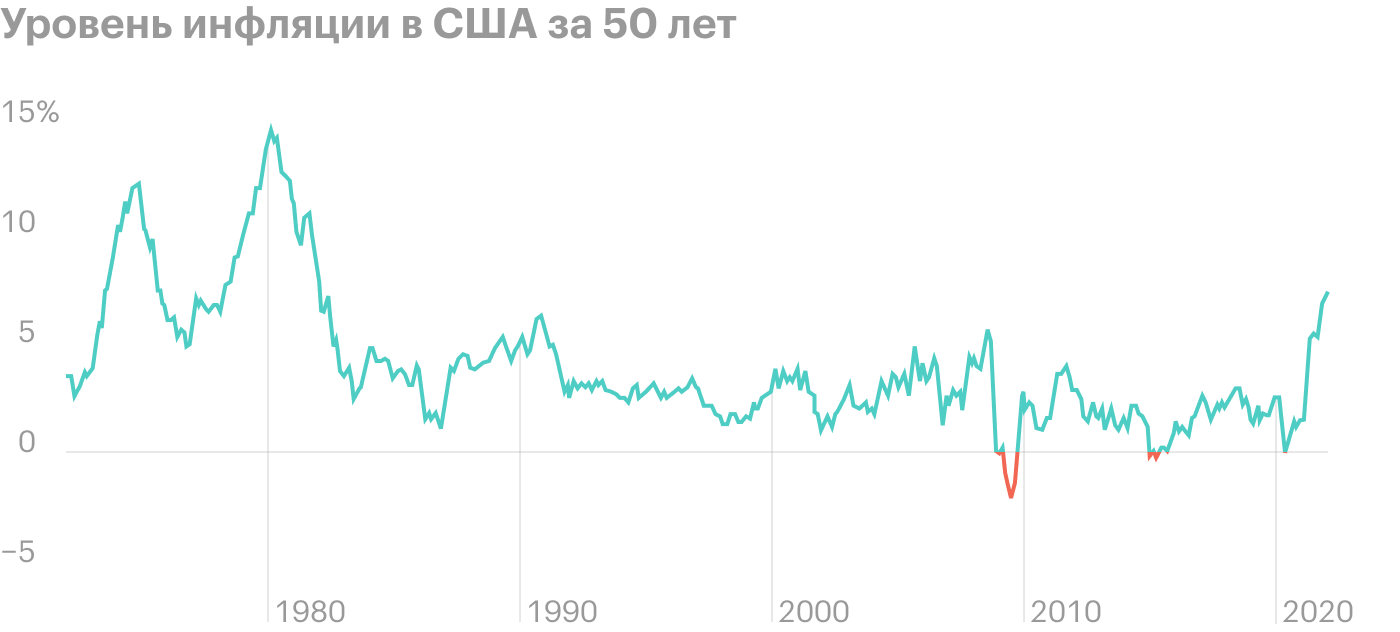

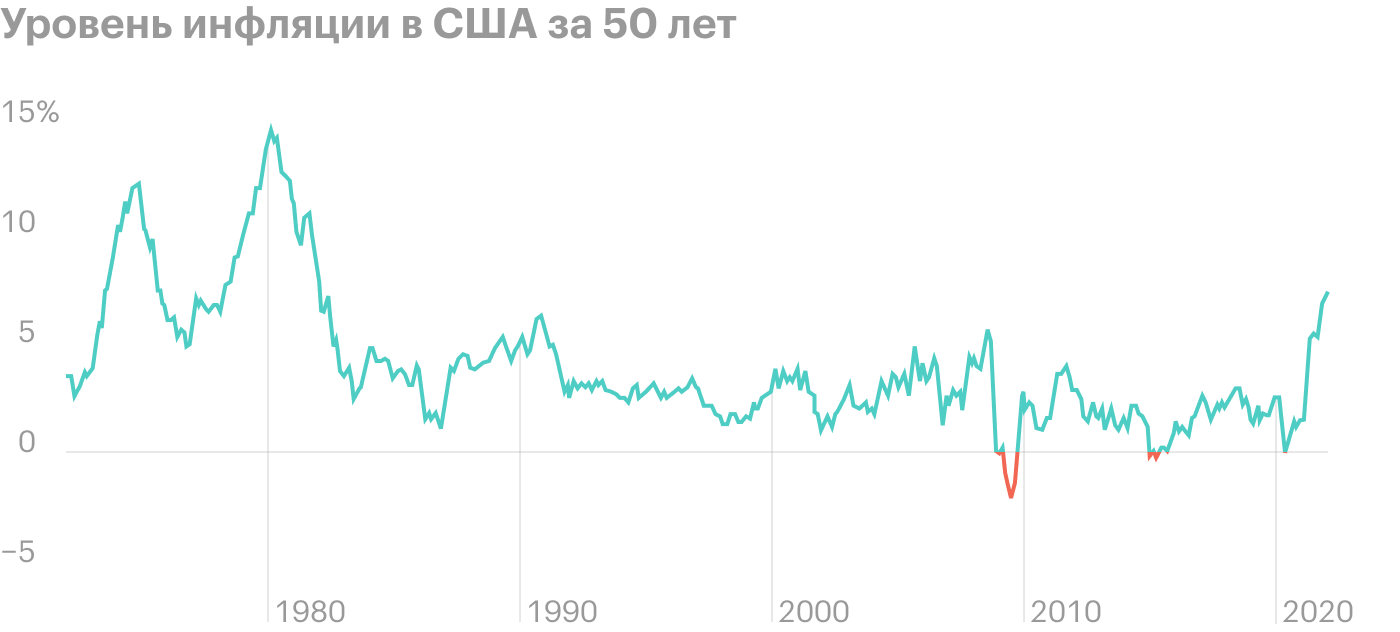

В январе потребительские цены в США за год выросли больше, чем ожидали эксперты, — на 7,5%. Это максимальный рост с февраля 1982 года. Так, цены на топливо прибавили 47%, на подержанные авто — 41%, на еду — 7%.

К такому росту цен привели дефицит предложения из-за сбоев в поставках, высокий спрос потребителей, а также мягкая политика регулятора. Уровень инфляции в США с марта 2021 года держится выше цели ФРС в 2%. И только недавно регулятор признал, что инфляция не «временная».

«Мы считаем, что высокая база и частичное ослабление дефицита снизят инфляцию в 2022 году, хотя данные говорят, что какое-то время она будет оставаться сильно выше цели ФРС», — заявили в исследовательской компании Capital Economics.

Ожидания ставки

Всего полгода назад Федрезерв не собирался повышать ставку как минимум до 2023 года. Но вместе с ростом цен менялись и настроения регулятора. Так, на заседании в декабре комиссия проголосовала за трехкратное повышение ставки на 0,25% в течение года. А в январе глава Федрезерва Джером Пауэлл заявил: если потребуется, ставку будут поднимать еще агрессивнее.

По данным биржи CME, после публикации данных по инфляции вероятность повышения ставки сразу на 0,5% на заседании в марте подросла с 25 до 44%.

«После очередного скачка инфляции рынок начал еще больше бояться агрессивного поведения ФРС. И это беспокойство не исчезнет, пока не появятся сигналы того, что инфляция под контролем», — считают в консалтинговой компании LPL Financial.

Доходность облигаций

10 января доходность десятилетних казначейских облигаций увеличилась до уровня августа 2019 года — 2,05%. А доходность двухлеток, которые реагируют на изменения политики ФРС сильнее, подскочила сразу на 0,26 процентного пункта, до 1,63%. Это максимальный дневной скачок с 2009 года.

Ставка ФРС и доходность облигаций — это факторы, которые влияют на цену акций, особенно быстрорастущих компаний вроде технологических. Многие инвесторы оценивают компании на основе их будущих денежных потоков. И с ростом ставки и дорогими деньгами эти будущие потоки становятся менее ценными для инвесторов. А растущая доходность безопасных инструментов, например облигаций и вкладов, снижает премию за риск инвестирования в переоцененные активы.

Фондовый рынок

10 января на фоне объявления данных об инфляции индекс S&P 500 упал на 1,8%. Здесь больше других потерял технологический сектор — 2,8%. Из 11 индустрий не просел только сектор товаров первой необходимости, который подрос на 0,3%.

С начала 2022 года инвесторы ожидают повышения ставки, продают дорогие акции роста и перекладываются в компании стоимости. В этом году лишь пара секторов дает положительную доходность: нефтегазовый — 23%, финансовый — 4%. А вот технологии, коммуникации и недвижимость просели на 8—11%.

Именно на стоимостные и циклические акции аналитики Evercore ISI, Truist и Charles Schwab рекомендуют обратить внимание инвесторам.

Рекордная инфляция

В январе потребительские цены в США за год выросли больше, чем ожидали эксперты, — на 7,5%. Это максимальный рост с февраля 1982 года. Так, цены на топливо прибавили 47%, на подержанные авто — 41%, на еду — 7%.

К такому росту цен привели дефицит предложения из-за сбоев в поставках, высокий спрос потребителей, а также мягкая политика регулятора. Уровень инфляции в США с марта 2021 года держится выше цели ФРС в 2%. И только недавно регулятор признал, что инфляция не «временная».

«Мы считаем, что высокая база и частичное ослабление дефицита снизят инфляцию в 2022 году, хотя данные говорят, что какое-то время она будет оставаться сильно выше цели ФРС», — заявили в исследовательской компании Capital Economics.

Ожидания ставки

Всего полгода назад Федрезерв не собирался повышать ставку как минимум до 2023 года. Но вместе с ростом цен менялись и настроения регулятора. Так, на заседании в декабре комиссия проголосовала за трехкратное повышение ставки на 0,25% в течение года. А в январе глава Федрезерва Джером Пауэлл заявил: если потребуется, ставку будут поднимать еще агрессивнее.

По данным биржи CME, после публикации данных по инфляции вероятность повышения ставки сразу на 0,5% на заседании в марте подросла с 25 до 44%.

«После очередного скачка инфляции рынок начал еще больше бояться агрессивного поведения ФРС. И это беспокойство не исчезнет, пока не появятся сигналы того, что инфляция под контролем», — считают в консалтинговой компании LPL Financial.

Доходность облигаций

10 января доходность десятилетних казначейских облигаций увеличилась до уровня августа 2019 года — 2,05%. А доходность двухлеток, которые реагируют на изменения политики ФРС сильнее, подскочила сразу на 0,26 процентного пункта, до 1,63%. Это максимальный дневной скачок с 2009 года.

Ставка ФРС и доходность облигаций — это факторы, которые влияют на цену акций, особенно быстрорастущих компаний вроде технологических. Многие инвесторы оценивают компании на основе их будущих денежных потоков. И с ростом ставки и дорогими деньгами эти будущие потоки становятся менее ценными для инвесторов. А растущая доходность безопасных инструментов, например облигаций и вкладов, снижает премию за риск инвестирования в переоцененные активы.

Фондовый рынок

10 января на фоне объявления данных об инфляции индекс S&P 500 упал на 1,8%. Здесь больше других потерял технологический сектор — 2,8%. Из 11 индустрий не просел только сектор товаров первой необходимости, который подрос на 0,3%.

С начала 2022 года инвесторы ожидают повышения ставки, продают дорогие акции роста и перекладываются в компании стоимости. В этом году лишь пара секторов дает положительную доходность: нефтегазовый — 23%, финансовый — 4%. А вот технологии, коммуникации и недвижимость просели на 8—11%.

Именно на стоимостные и циклические акции аналитики Evercore ISI, Truist и Charles Schwab рекомендуют обратить внимание инвесторам.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба