Акции платформы электронной коммерции Shopify с начала года упали более чем на 52%

Инвесторов не впечатлили финансовые показатели за четвертый квартал и слабые прогнозы компании

Долгосрочные инвесторы могут подумать над покупкой акций SHOP на просадках (особенно к 600 долларам)

Акции канадского поставщика программного обеспечения для онлайн-магазинов Shopify (NYSE:SHOP) недавно обновили многолетний минимум на отметке $640,42. Фактически, с начала года стоимость SHOP упала на 52,3%, тогда как индекс Dow Jones Internet Commerce за этот период скинул 21,3%.

При этом не далее как 19 ноября 2021 года Shopify торговалась на рекордном максимуме. Другими словами, за последние три месяца акции растеряли около 62%. 52-недельный диапазон торгов ограничен отметками 640,42 и 1762,92 доллара, а рыночная капитализация компании составляет 82,7 миллиарда долларов.

16 февраля Shopify опубликовала финансовые показатели за 4 квартал и весь 2021 финансовый год. В целом результаты превзошли ожидания аналитиков. Общая выручка в годовом отношении возросла на 41% до 1,38 млрд долларов. В то время как основной вклад в показатели (а точнее, 1,03 миллиарда долларов) внесли доходы от решений для торговых площадок, выручка от предоставляемых на базе подписки услуг также выросла на 26% г/г.

Между тем, оборот управляемых площадок за четвертый квартал достиг 54,1 миллиарда долларов. Скорректированная чистая прибыль составила 172,8 млн долларов, или 1,36 доллара на акцию. Год назад прибыль равнялась 198,8 миллионам (1,58 доллара на акцию).

В сопроводительном заявлении глава Shopify Харли Финкельштейн отметил:

«Последние два года были экстраординарными. Мы почти утроили выручку, более чем удвоили оборот маркетплейса и команду Shopify, а количество клиентов Shopify почти вдвое превышает уровень 2019 года».

Однако в будущем руководство ожидает замедления роста выручки и прибыли. Согласно прогнозам, «прирост выручки за весь 2022 год окажется ниже показателя 2021 года в 57%».

Финансовый отчет и прогноз на 2022 год разочаровали инвесторов. До публикации акции SHOP стоили чуть менее 900 долларов, тогда как сейчас они торгуются по 656,88 долларов.

Перспективы акций Shopify

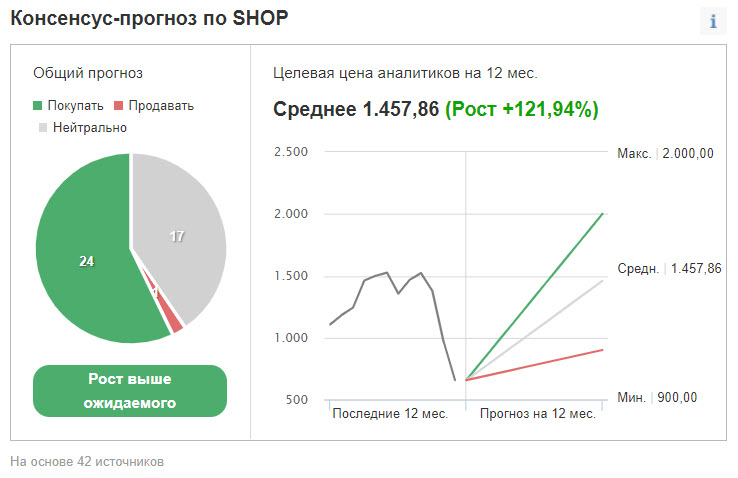

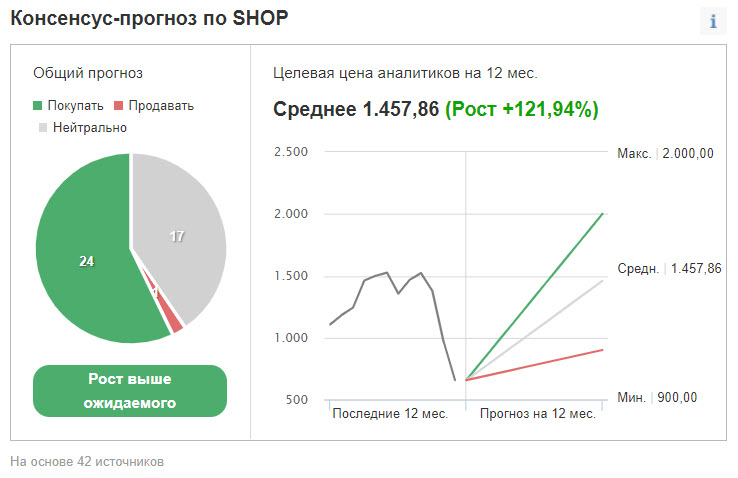

Опрошенные Investing.com аналитики в целом полагают, что акции будут торговаться «лучше рынка», при этом медианный 12-месячный целевой уровень в 1457,86 доллара подразумевает наличие потенциала роста более чем на 120%. Диапазон оценок ограничен отметками 900 и 2000 долларов.

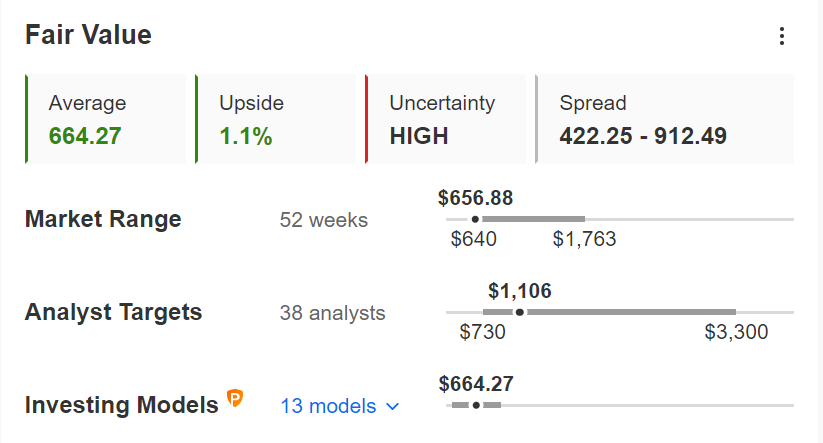

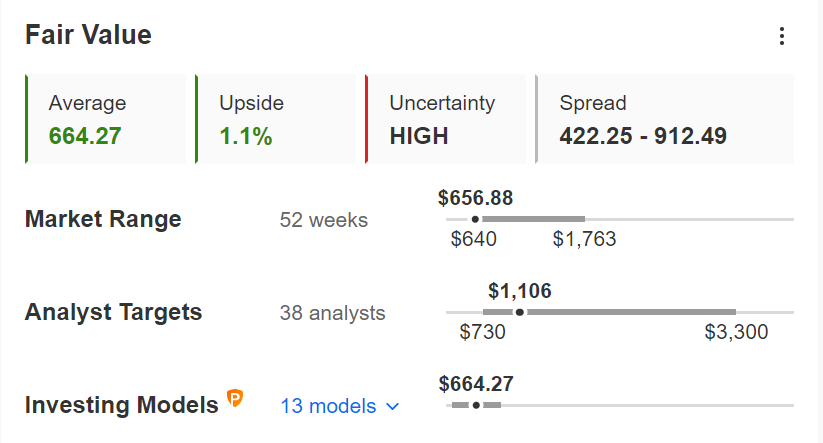

Однако, ряд моделей инструмента InvestingPro (включая те, что учитывают коэффициенты P/E и P/S или терминальную стоимость) оценивают справедливую стоимость акций Shopify в $664,27.

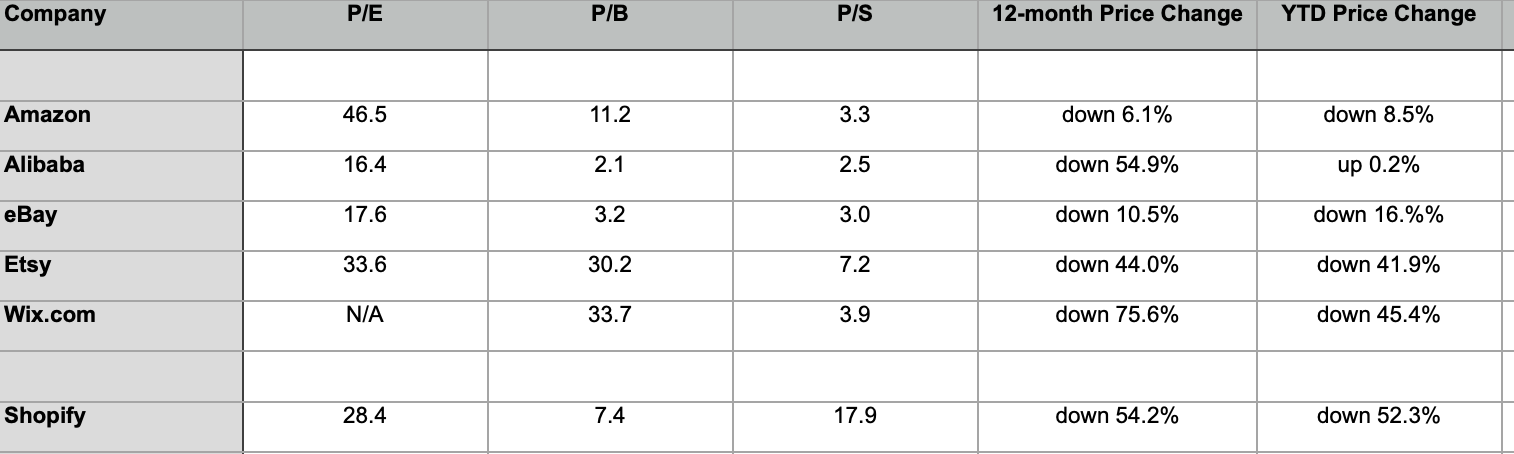

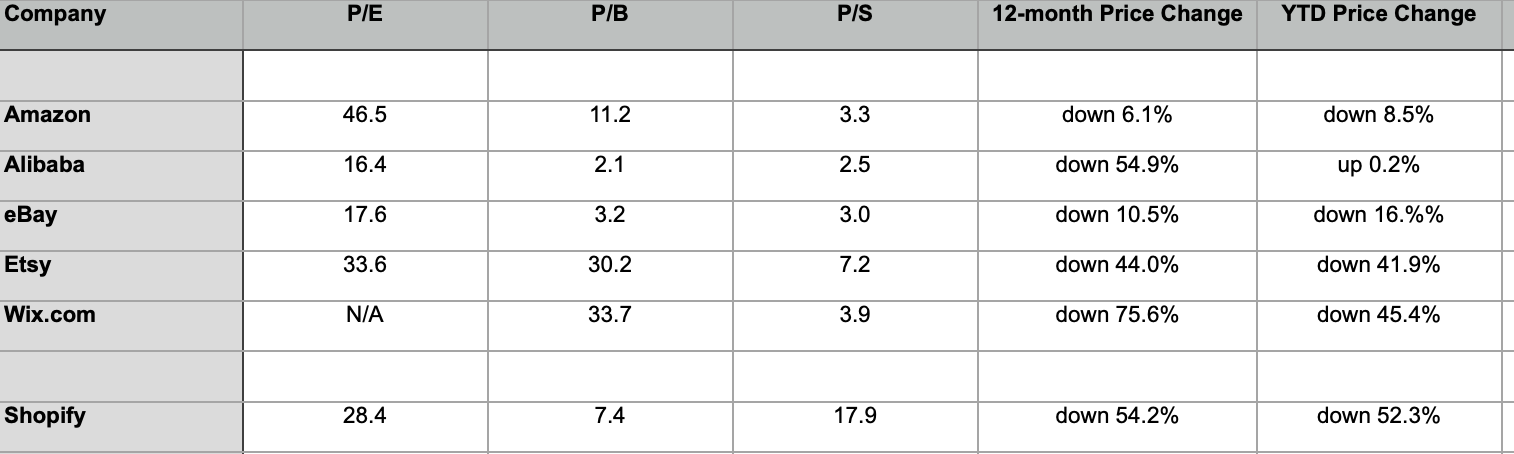

В настоящее время коэффициенты P/E, P/B и P/S для SHOP составляют 28,4, 7,4 и 17,9, тогда как средние показатели по отрасли равняются 31,9, 8,4 и 8,6 соответственно. Таким образом, акции SHOP больше не отличаются заоблачной оценкой.

Мы также можем оценить фундаментальные показатели ряда конкурентов в компании из сектора онлайн-торговли, включая Amazon (NASDAQ:AMZN), Alibaba (NYSE:BABA), eBay (NASDAQ:EBAY), Etsy (NASDAQ:ETSY) и Wix (NASDAQ:WIX).

Как можно заметить, рыночные оценки существенно разнятся, а значит, инвесторам необходимо тщательно анализировать активы перед каждой сделкой.

Стоит также обратить внимание на тот факт, что акции Alibaba оказались единственными бумагами в этом списке, сумевшими укрепиться в этом году (пусть и номинально). Напомним, что в 2021 году бумаги многих китайских компаний оказались под сильным давлением на фоне жесткой политики национальных регуляторов. Сейчас многие инвесторы оценивают потенциальную отдачу от китайских бумаг в текущем году, надеясь на улучшение ситуации.

Мы полагаем, что в ближайшие недели акции Shopify будут торговаться в широком диапазоне, в результате чего сформируют базу для нового ралли между отметками 550 и 650 долларов.

Стратегии инвестирования в SHOP

«Быки», которые считают распродажу оконченной, могут рассмотреть возможность покупки акций уже на текущих уровнях. В качестве целевого уровня стоит выбрать медианный таргет аналитиков в $1457,86.

В качестве альтернативы инвесторы могут вложить средства в биржевой фонд (ETF), компонентом которого является SHOP, например:

ARK Fintech Innovation ETF (NYSE:ARKF);

First Trust Dow Jones International Internet ETF (NASDAQ:FDNI);

Franklin Disruptive Commerce ETF (NYSE:BUYZ);

Global X E-commerce ETF (NASDAQ:EBIZ).

Однако даже те инвесторы, которые верят в долгосрочный потенциал SHOP, могут опасаться дальнейшего снижения бумаг в ближайшие недели. Хорошей стратегией в данном сценарии будет так называемый диагональный дебетовый спред с использованием опционов LEAPS, который ограничивает как потенциальную прибыль, так и риски.

Однако тот факт, что данный механизм задействует опционы, делает его неподходящим для многих индивидуальных инвесторов. Следовательно, данный материал предлагается в образовательных целях, а не в качестве реальной стратегии.

Диагональный дебетовый спред по акциям SHOP

Стоимость акций на момент написания статьи: $656,88

Для начала трейдер покупает «долгосрочный» колл с более низкой ценой исполнения и в то же время продает «краткосрочный» колл с более высокой ценой страйк, создавая диагональный спред.

Другими словами, опционы колл имеют разные цены страйк и даты экспирации. Трейдер открывает длинную позицию по одному опциону и короткую — по второму, чтобы получить прибыль в виде диагонального спреда.

Большинство трейдеров, применяющих этот механизм, умеренно оптимистичны в отношении базового актива, т.е. бумаг SHOP. Вместо того, чтобы покупать 100 акций, трейдер приобретает опцион «в деньгах», в котором колл LEAPS выступает «суррогатом» акций Shopify.

На первом этапе этой стратегии трейдер может купить опцион LEAPS «в деньгах» (например, контракт с датой экспирации 19 января 2024 года и ценой страйк в $520). В настоящее время он предлагается по $264,90 за акцию. Другими словами, владение опционом колл, который истекает менее чем через два года и три месяца, обойдется трейдеру в $26 490 (вместо $65 688 за 100 акций).

Дельта этого опциона (которая показывает величину ожидаемого изменения цены опциона при изменении стоимости базового актива на 1 доллар) близка к 0,80.

Если акции SHOP подорожают на 1 доллар до $657,88, то текущая цена опциона вырастет на 80 центов. Обратите внимание, что фактическое изменение может отличаться из-за влияния других факторов, на которых мы не будем останавливаться в данной статье.

В качестве второго этапа этой стратегии трейдер продает краткосрочный колл «вне денег» (например, опцион на 18 марта 2022 года с ценой страйк в $660). Текущая премия по этому опциону составляет $49,95. Другими словами, продавец опциона получит $4995 (без учета комиссии).

В стратегии учитываются две даты экспирации, поэтому довольно сложно выразить точную формулу точки безубыточности этой сделки. Различные брокеры или сайты предлагают собственные калькуляторы расчета прибылей и убытков.

Максимальный потенциал сделки

Наибольшую прибыль можно извлечь в том случае, если стоимость акции равна цене исполнения краткосрочного колла на дату его экспирации. Другими словами, трейдер хочет, чтобы цена бумаг SHOP оставалась как можно ближе к цене страйк краткосрочного опциона (в нашем случае — $660) на 18 марта 2022 г., не превышая ее.

В нашем примере максимальный доход теоретически составит около $5067 при цене акций в 660 долларов на момент экспирации. Значение получено при помощи калькулятора прибылей и убытков, но приблизительную цифру можно рассчитать самостоятельно.

Продавец опциона (то есть трейдер) получил 4995 долларов премии за проданный опцион. Между тем, акции Shopify выросли с $656,88 до $660. Разница составляет $3,12 за одну акцию (или 312 долларов за 100 бумаг).

Поскольку дельта долгосрочного опциона LEAPS равна 0,8, стоимость опциона теоретически увеличится на $249,6 (т.е. 312*0,80). Помните, что на практике она может отличаться в любую сторону. Стоит, например, учитывать элемент «временной коррозии», снижающий стоимость опционов. Однако волатильность может играть и на руку инвестору.

Складываем $4995 и $249,6 и получаем 5244,6 доллара. И хотя полученная цифра немного отличается от указанных выше 5067 долларов, для приблизительной оценки этот метод подходит весьма неплохо.

Понятно, что для другой цены страйк отличалась бы и дельта. Соответственно, на это стоит делать поправку для того, чтобы получить приблизительное значение прибыли или убытка.

Таким образом, трейдер инвестирует в Shopify, вкладывая существенно меньше 65 688 долларов, которые пришлось бы отдать за 100 акций в случае их прямой покупки.

В идеале трейдер надеется, что краткосрочный колл истечет «вне денег». Затем он может продавать коллы один за одним (пока через полтора года не истечет контракт LEAPS).

Инвесторов не впечатлили финансовые показатели за четвертый квартал и слабые прогнозы компании

Долгосрочные инвесторы могут подумать над покупкой акций SHOP на просадках (особенно к 600 долларам)

Акции канадского поставщика программного обеспечения для онлайн-магазинов Shopify (NYSE:SHOP) недавно обновили многолетний минимум на отметке $640,42. Фактически, с начала года стоимость SHOP упала на 52,3%, тогда как индекс Dow Jones Internet Commerce за этот период скинул 21,3%.

При этом не далее как 19 ноября 2021 года Shopify торговалась на рекордном максимуме. Другими словами, за последние три месяца акции растеряли около 62%. 52-недельный диапазон торгов ограничен отметками 640,42 и 1762,92 доллара, а рыночная капитализация компании составляет 82,7 миллиарда долларов.

16 февраля Shopify опубликовала финансовые показатели за 4 квартал и весь 2021 финансовый год. В целом результаты превзошли ожидания аналитиков. Общая выручка в годовом отношении возросла на 41% до 1,38 млрд долларов. В то время как основной вклад в показатели (а точнее, 1,03 миллиарда долларов) внесли доходы от решений для торговых площадок, выручка от предоставляемых на базе подписки услуг также выросла на 26% г/г.

Между тем, оборот управляемых площадок за четвертый квартал достиг 54,1 миллиарда долларов. Скорректированная чистая прибыль составила 172,8 млн долларов, или 1,36 доллара на акцию. Год назад прибыль равнялась 198,8 миллионам (1,58 доллара на акцию).

В сопроводительном заявлении глава Shopify Харли Финкельштейн отметил:

«Последние два года были экстраординарными. Мы почти утроили выручку, более чем удвоили оборот маркетплейса и команду Shopify, а количество клиентов Shopify почти вдвое превышает уровень 2019 года».

Однако в будущем руководство ожидает замедления роста выручки и прибыли. Согласно прогнозам, «прирост выручки за весь 2022 год окажется ниже показателя 2021 года в 57%».

Финансовый отчет и прогноз на 2022 год разочаровали инвесторов. До публикации акции SHOP стоили чуть менее 900 долларов, тогда как сейчас они торгуются по 656,88 долларов.

Перспективы акций Shopify

Опрошенные Investing.com аналитики в целом полагают, что акции будут торговаться «лучше рынка», при этом медианный 12-месячный целевой уровень в 1457,86 доллара подразумевает наличие потенциала роста более чем на 120%. Диапазон оценок ограничен отметками 900 и 2000 долларов.

Однако, ряд моделей инструмента InvestingPro (включая те, что учитывают коэффициенты P/E и P/S или терминальную стоимость) оценивают справедливую стоимость акций Shopify в $664,27.

В настоящее время коэффициенты P/E, P/B и P/S для SHOP составляют 28,4, 7,4 и 17,9, тогда как средние показатели по отрасли равняются 31,9, 8,4 и 8,6 соответственно. Таким образом, акции SHOP больше не отличаются заоблачной оценкой.

Мы также можем оценить фундаментальные показатели ряда конкурентов в компании из сектора онлайн-торговли, включая Amazon (NASDAQ:AMZN), Alibaba (NYSE:BABA), eBay (NASDAQ:EBAY), Etsy (NASDAQ:ETSY) и Wix (NASDAQ:WIX).

Как можно заметить, рыночные оценки существенно разнятся, а значит, инвесторам необходимо тщательно анализировать активы перед каждой сделкой.

Стоит также обратить внимание на тот факт, что акции Alibaba оказались единственными бумагами в этом списке, сумевшими укрепиться в этом году (пусть и номинально). Напомним, что в 2021 году бумаги многих китайских компаний оказались под сильным давлением на фоне жесткой политики национальных регуляторов. Сейчас многие инвесторы оценивают потенциальную отдачу от китайских бумаг в текущем году, надеясь на улучшение ситуации.

Мы полагаем, что в ближайшие недели акции Shopify будут торговаться в широком диапазоне, в результате чего сформируют базу для нового ралли между отметками 550 и 650 долларов.

Стратегии инвестирования в SHOP

«Быки», которые считают распродажу оконченной, могут рассмотреть возможность покупки акций уже на текущих уровнях. В качестве целевого уровня стоит выбрать медианный таргет аналитиков в $1457,86.

В качестве альтернативы инвесторы могут вложить средства в биржевой фонд (ETF), компонентом которого является SHOP, например:

ARK Fintech Innovation ETF (NYSE:ARKF);

First Trust Dow Jones International Internet ETF (NASDAQ:FDNI);

Franklin Disruptive Commerce ETF (NYSE:BUYZ);

Global X E-commerce ETF (NASDAQ:EBIZ).

Однако даже те инвесторы, которые верят в долгосрочный потенциал SHOP, могут опасаться дальнейшего снижения бумаг в ближайшие недели. Хорошей стратегией в данном сценарии будет так называемый диагональный дебетовый спред с использованием опционов LEAPS, который ограничивает как потенциальную прибыль, так и риски.

Однако тот факт, что данный механизм задействует опционы, делает его неподходящим для многих индивидуальных инвесторов. Следовательно, данный материал предлагается в образовательных целях, а не в качестве реальной стратегии.

Диагональный дебетовый спред по акциям SHOP

Стоимость акций на момент написания статьи: $656,88

Для начала трейдер покупает «долгосрочный» колл с более низкой ценой исполнения и в то же время продает «краткосрочный» колл с более высокой ценой страйк, создавая диагональный спред.

Другими словами, опционы колл имеют разные цены страйк и даты экспирации. Трейдер открывает длинную позицию по одному опциону и короткую — по второму, чтобы получить прибыль в виде диагонального спреда.

Большинство трейдеров, применяющих этот механизм, умеренно оптимистичны в отношении базового актива, т.е. бумаг SHOP. Вместо того, чтобы покупать 100 акций, трейдер приобретает опцион «в деньгах», в котором колл LEAPS выступает «суррогатом» акций Shopify.

На первом этапе этой стратегии трейдер может купить опцион LEAPS «в деньгах» (например, контракт с датой экспирации 19 января 2024 года и ценой страйк в $520). В настоящее время он предлагается по $264,90 за акцию. Другими словами, владение опционом колл, который истекает менее чем через два года и три месяца, обойдется трейдеру в $26 490 (вместо $65 688 за 100 акций).

Дельта этого опциона (которая показывает величину ожидаемого изменения цены опциона при изменении стоимости базового актива на 1 доллар) близка к 0,80.

Если акции SHOP подорожают на 1 доллар до $657,88, то текущая цена опциона вырастет на 80 центов. Обратите внимание, что фактическое изменение может отличаться из-за влияния других факторов, на которых мы не будем останавливаться в данной статье.

В качестве второго этапа этой стратегии трейдер продает краткосрочный колл «вне денег» (например, опцион на 18 марта 2022 года с ценой страйк в $660). Текущая премия по этому опциону составляет $49,95. Другими словами, продавец опциона получит $4995 (без учета комиссии).

В стратегии учитываются две даты экспирации, поэтому довольно сложно выразить точную формулу точки безубыточности этой сделки. Различные брокеры или сайты предлагают собственные калькуляторы расчета прибылей и убытков.

Максимальный потенциал сделки

Наибольшую прибыль можно извлечь в том случае, если стоимость акции равна цене исполнения краткосрочного колла на дату его экспирации. Другими словами, трейдер хочет, чтобы цена бумаг SHOP оставалась как можно ближе к цене страйк краткосрочного опциона (в нашем случае — $660) на 18 марта 2022 г., не превышая ее.

В нашем примере максимальный доход теоретически составит около $5067 при цене акций в 660 долларов на момент экспирации. Значение получено при помощи калькулятора прибылей и убытков, но приблизительную цифру можно рассчитать самостоятельно.

Продавец опциона (то есть трейдер) получил 4995 долларов премии за проданный опцион. Между тем, акции Shopify выросли с $656,88 до $660. Разница составляет $3,12 за одну акцию (или 312 долларов за 100 бумаг).

Поскольку дельта долгосрочного опциона LEAPS равна 0,8, стоимость опциона теоретически увеличится на $249,6 (т.е. 312*0,80). Помните, что на практике она может отличаться в любую сторону. Стоит, например, учитывать элемент «временной коррозии», снижающий стоимость опционов. Однако волатильность может играть и на руку инвестору.

Складываем $4995 и $249,6 и получаем 5244,6 доллара. И хотя полученная цифра немного отличается от указанных выше 5067 долларов, для приблизительной оценки этот метод подходит весьма неплохо.

Понятно, что для другой цены страйк отличалась бы и дельта. Соответственно, на это стоит делать поправку для того, чтобы получить приблизительное значение прибыли или убытка.

Таким образом, трейдер инвестирует в Shopify, вкладывая существенно меньше 65 688 долларов, которые пришлось бы отдать за 100 акций в случае их прямой покупки.

В идеале трейдер надеется, что краткосрочный колл истечет «вне денег». Затем он может продавать коллы один за одним (пока через полтора года не истечет контракт LEAPS).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба