Геополитика по-прежнему остаётся ключевым фактором динамики котировок на российском фондовом рынке. Западные СМИ активно нагнетают ситуацию вокруг возможного вторжения России на Украину. Но на этой неделе ситуация обострилась реальными обстрелами территории ДНР со стороны Украины.

Многие участники рынка решили не переносить свои позиции через выходные, на фоне чего в пятницу мы увидели значительное снижение цен на большинство российских активов. Этот шаг вполне оправдан — ночью на субботу выступал президент США Джо Байден, а в воскресенье, 20 февраля, — президент России Владимир Путин. Пока непонятно, какой риторики будут придерживаться президенты. Наверное, единственным позитивным фактором выступает повторная встреча министра иностранных дел РФ Сергея Лаврова и госсекретаря США Энтони Блинкена.

Западные страны уже предлагают ввести санкции вне зависимости от того, вторгнется Россия на территорию Украины или нет. Несмотря на это, аналитики не теряют оптимизма и предлагают покупать акции компаний, хотя в данном случае можно подождать ещё более привлекательных уровней для покупки.

В этом обзоре мы рассмотрим инвестиционные идеи по акциям «НОВАТЭКа», Ozon и «Роснефти».

Дорогой газ поможет «НОВАТЭКу»

Российские компании продолжают публиковать отчётности по итогам IV квартала и всего 2021 г. На этот раз в фокус внимания аналитиков попал отчёт «НОВАТЭКа» (NVTK), согласно которому выручка компании по итогам IV квартала выросла на 36% по сравнению с предыдущим кварталом и составила 5,1 млрд долл. При этом чистая прибыль и EBITDA, с учётом совместных предприятий, выросли на 39% и 44% соответственно.

Последние два показателя превысили прогноз аналитиков — в основном это связано с динамикой цен на газ, холодной зимой в Европе и восстановлением операционных показателей «Ямал СПГ». Кроме того, чистые финансовые обязательства по итогам 2021 г. уменьшились на 5 млрд долл., что может говорить об окончании крупных выплат по кредитам. По мнению аналитиков, дивидендные выплаты акционерам могут вырасти уже в 2022 г., что станет триггером для роста котировок. Таким образом, аналитики рекомендуют покупать акции компании с целью 2100 руб. за штуку.

В ходе телеконференции представители топ-менеджмента «НОВАТЭКа» озвучили, что ожидают роста добычи углеводородов по итогам 2022 г. в пределах 1%, что является достаточно скромным показателем. При этом размер капитальных затрат останется на уровне 2021 г. В компании также подчеркнули, что ожидаемая высокая прибыль позволит увеличить дивиденды за отчётный период. Также, согласно данным «НОВАТЭКа», в январе 2022 г. «Арктик СПГ 2» погасил часть займа перед компанией на сумму 84,8 млрд руб. Это должно благоприятно отразиться на ликвидности и отчётности самого «НОВАТЭКа» по итогам I квартала 2022 г.

Если говорить о технической картине, то бумаги пока лучше не покупать, так как в пятницу на ухудшении внешнего фона акции пробили промежуточный уровень поддержки. Следующий уровень поддержки находится в районе 1382,2 руб. за акцию — именно от этого уровня лучше накапливать позицию. При этом многое будет зависеть от ситуации.

Рис. 1. Динамика изменения стоимости акций «НОВАТЭКа» на Мосбирже, 2020–2022

Динамика цен на газ и уровень мирового спроса также будут влиять на котировки компании. Важным фактором станет и геополитика.

Зона «Озона»

Аналитики не стали рассматривать «Озон» (OZON) с фундаментальной точки зрения и остановились на техническом анализе. По их мнению, на графике котировок бумаг компании сформировалась фигура «Флаг», которая свидетельствует о продолжении роста. Поэтому для тех, кто придерживается технического анализа при выборе активов, аналитики рекомендуют покупать бумаги не дороже 1718 руб. с целью 1946,6 руб.

Однако предлагаем углубиться в финансовые показатели компании и проанализировать финансовую отчётность по итогам III квартала 2021 г., согласно которой компании удалось показать рост GMV на 145%, а число активных покупателей увеличилось на 87%. Число продавцов также выросло более чем в три с половиной раза. Несмотря на это «Озон» по-прежнему остаётся убыточным на операционном уровне.

Финансовые результаты по итогам IV квартала и всего 2021 г. компания планирует опубликовать 5 апреля, однако по операционным результатам года уже можно сделать ряд выводов.

Общий объём товаров и услуг по итогам 2021 г. вырос более чем на 125% и составил 445 млрд руб.

Количество заказов за год увеличилось почти в три раза, а в IV квартале оно впервые превысило 1 млн в день. Всего в IV квартале пользователи совершили 90 млн заказов, что составило почти 40% от общей суммы.

«Озон» активно развивает свой банк, количество пользователей которого за два месяца достигло 1 млн человек. По мнению экспертов, к концу 2022 г. количество частных клиентов может вырасти в семь раз. Возможно, именно тогда компания сможет показать прибыль и перестанет быть убыточной.

Риск исключения бумаг из индекса MSCI Russia по-прежнему остаётся. Реализация данного сценария может создать отток пассивных инвестиций со стороны индексных фондов.

С технической точки зрения бумаги торгуются вблизи исторических минимумов, не показывая даже слабых попыток отскока. Скорее всего, до майской ребалансировки индекса котировки компании так и останутся в рамках консолидации, если финансовые результаты не покажут первую прибыль.

Рис. 2. Динамика изменения стоимости АДР Ozon на Мосбирже, 2021–2022

Таким образом, заходить в бумагу пока опасно, так как явных причин для роста нет.

Так ли хороша «Роснефть»?

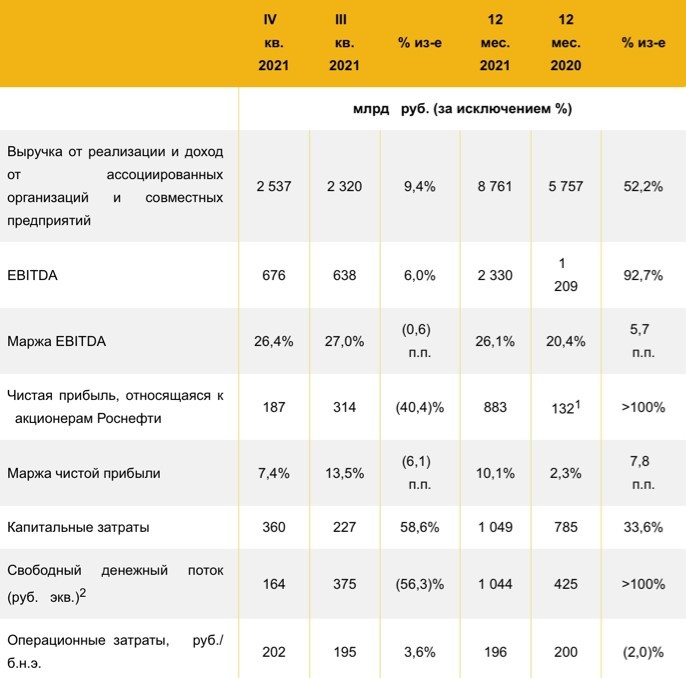

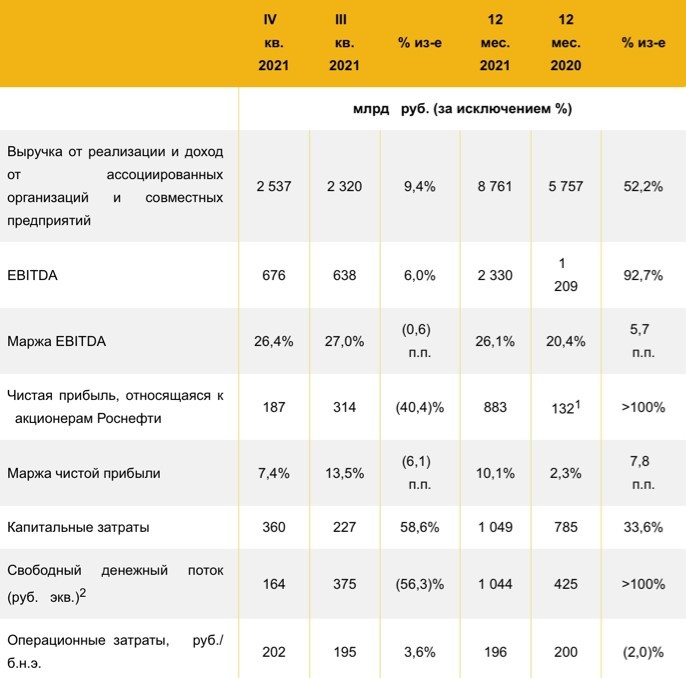

Аналитики проанализировали отчётность «Роснефти» (ROSN) за IV квартал 2021 г. и приняли решение покупать её акции. Компания отчиталась о росте прибыли в 6,7 раз по итогам года, EBITDA при этом выросла на 92,7%, а выручка — на 52,2%. Годовой свободный денежный поток увеличился более чем в два раза.

Таких результатов «Роснефти» удалось добиться за счёт высоких цен на нефть. При этом результаты IV квартала вышли довольно слабые — по сравнению с III кварталом 2021 г. прибыль снизилась на 40%, а свободный денежный поток (FCF) — на 56%. И если снижение FCF можно объяснить растущими капзатратами, то с прибылью ситуация сложнее, так как компания показала значительный рост прочих расходов — а в годовой отчётности можно найти только информацию по обесцениванию активов на 96 млрд руб.

Рис. 3. Динамика финансовых показателей «Роснефти». Источник: пресс-релиз компании к годовой отчётности

Скорее всего, это разовая трата, однако к подобному стоит относиться с осторожностью.

Также, согласно отчётности, «Роснефть» планирует увеличить капитальные затраты, но сумма пока не разглашается. Это может отрицательно повлиять на размер дивидендов. Инвесторам останется надеяться, что растущие цены на нефть компенсируют ситуацию. При этом цены растут на фоне геополитической напряжённости, а при её стабилизации начнут медленно снижаться.

С технической точки зрения акция вновь тестирует уровень поддержки. Шанс, что бумага от него отобьётся, есть, однако увеличивается и шанс пробоя и движения цены к промежуточному уровню 474,9 руб. за акцию.

Рис. 4. Динамика изменения стоимости акций «Роснефти» на Мосбирже, 2020–2022

Риски более глубокой коррекции очень высоки, поэтому лучше пока воздержаться от покупок.

Многие участники рынка решили не переносить свои позиции через выходные, на фоне чего в пятницу мы увидели значительное снижение цен на большинство российских активов. Этот шаг вполне оправдан — ночью на субботу выступал президент США Джо Байден, а в воскресенье, 20 февраля, — президент России Владимир Путин. Пока непонятно, какой риторики будут придерживаться президенты. Наверное, единственным позитивным фактором выступает повторная встреча министра иностранных дел РФ Сергея Лаврова и госсекретаря США Энтони Блинкена.

Западные страны уже предлагают ввести санкции вне зависимости от того, вторгнется Россия на территорию Украины или нет. Несмотря на это, аналитики не теряют оптимизма и предлагают покупать акции компаний, хотя в данном случае можно подождать ещё более привлекательных уровней для покупки.

В этом обзоре мы рассмотрим инвестиционные идеи по акциям «НОВАТЭКа», Ozon и «Роснефти».

Дорогой газ поможет «НОВАТЭКу»

Российские компании продолжают публиковать отчётности по итогам IV квартала и всего 2021 г. На этот раз в фокус внимания аналитиков попал отчёт «НОВАТЭКа» (NVTK), согласно которому выручка компании по итогам IV квартала выросла на 36% по сравнению с предыдущим кварталом и составила 5,1 млрд долл. При этом чистая прибыль и EBITDA, с учётом совместных предприятий, выросли на 39% и 44% соответственно.

Последние два показателя превысили прогноз аналитиков — в основном это связано с динамикой цен на газ, холодной зимой в Европе и восстановлением операционных показателей «Ямал СПГ». Кроме того, чистые финансовые обязательства по итогам 2021 г. уменьшились на 5 млрд долл., что может говорить об окончании крупных выплат по кредитам. По мнению аналитиков, дивидендные выплаты акционерам могут вырасти уже в 2022 г., что станет триггером для роста котировок. Таким образом, аналитики рекомендуют покупать акции компании с целью 2100 руб. за штуку.

В ходе телеконференции представители топ-менеджмента «НОВАТЭКа» озвучили, что ожидают роста добычи углеводородов по итогам 2022 г. в пределах 1%, что является достаточно скромным показателем. При этом размер капитальных затрат останется на уровне 2021 г. В компании также подчеркнули, что ожидаемая высокая прибыль позволит увеличить дивиденды за отчётный период. Также, согласно данным «НОВАТЭКа», в январе 2022 г. «Арктик СПГ 2» погасил часть займа перед компанией на сумму 84,8 млрд руб. Это должно благоприятно отразиться на ликвидности и отчётности самого «НОВАТЭКа» по итогам I квартала 2022 г.

Если говорить о технической картине, то бумаги пока лучше не покупать, так как в пятницу на ухудшении внешнего фона акции пробили промежуточный уровень поддержки. Следующий уровень поддержки находится в районе 1382,2 руб. за акцию — именно от этого уровня лучше накапливать позицию. При этом многое будет зависеть от ситуации.

Рис. 1. Динамика изменения стоимости акций «НОВАТЭКа» на Мосбирже, 2020–2022

Динамика цен на газ и уровень мирового спроса также будут влиять на котировки компании. Важным фактором станет и геополитика.

Зона «Озона»

Аналитики не стали рассматривать «Озон» (OZON) с фундаментальной точки зрения и остановились на техническом анализе. По их мнению, на графике котировок бумаг компании сформировалась фигура «Флаг», которая свидетельствует о продолжении роста. Поэтому для тех, кто придерживается технического анализа при выборе активов, аналитики рекомендуют покупать бумаги не дороже 1718 руб. с целью 1946,6 руб.

Однако предлагаем углубиться в финансовые показатели компании и проанализировать финансовую отчётность по итогам III квартала 2021 г., согласно которой компании удалось показать рост GMV на 145%, а число активных покупателей увеличилось на 87%. Число продавцов также выросло более чем в три с половиной раза. Несмотря на это «Озон» по-прежнему остаётся убыточным на операционном уровне.

Финансовые результаты по итогам IV квартала и всего 2021 г. компания планирует опубликовать 5 апреля, однако по операционным результатам года уже можно сделать ряд выводов.

Общий объём товаров и услуг по итогам 2021 г. вырос более чем на 125% и составил 445 млрд руб.

Количество заказов за год увеличилось почти в три раза, а в IV квартале оно впервые превысило 1 млн в день. Всего в IV квартале пользователи совершили 90 млн заказов, что составило почти 40% от общей суммы.

«Озон» активно развивает свой банк, количество пользователей которого за два месяца достигло 1 млн человек. По мнению экспертов, к концу 2022 г. количество частных клиентов может вырасти в семь раз. Возможно, именно тогда компания сможет показать прибыль и перестанет быть убыточной.

Риск исключения бумаг из индекса MSCI Russia по-прежнему остаётся. Реализация данного сценария может создать отток пассивных инвестиций со стороны индексных фондов.

С технической точки зрения бумаги торгуются вблизи исторических минимумов, не показывая даже слабых попыток отскока. Скорее всего, до майской ребалансировки индекса котировки компании так и останутся в рамках консолидации, если финансовые результаты не покажут первую прибыль.

Рис. 2. Динамика изменения стоимости АДР Ozon на Мосбирже, 2021–2022

Таким образом, заходить в бумагу пока опасно, так как явных причин для роста нет.

Так ли хороша «Роснефть»?

Аналитики проанализировали отчётность «Роснефти» (ROSN) за IV квартал 2021 г. и приняли решение покупать её акции. Компания отчиталась о росте прибыли в 6,7 раз по итогам года, EBITDA при этом выросла на 92,7%, а выручка — на 52,2%. Годовой свободный денежный поток увеличился более чем в два раза.

Таких результатов «Роснефти» удалось добиться за счёт высоких цен на нефть. При этом результаты IV квартала вышли довольно слабые — по сравнению с III кварталом 2021 г. прибыль снизилась на 40%, а свободный денежный поток (FCF) — на 56%. И если снижение FCF можно объяснить растущими капзатратами, то с прибылью ситуация сложнее, так как компания показала значительный рост прочих расходов — а в годовой отчётности можно найти только информацию по обесцениванию активов на 96 млрд руб.

Рис. 3. Динамика финансовых показателей «Роснефти». Источник: пресс-релиз компании к годовой отчётности

Скорее всего, это разовая трата, однако к подобному стоит относиться с осторожностью.

Также, согласно отчётности, «Роснефть» планирует увеличить капитальные затраты, но сумма пока не разглашается. Это может отрицательно повлиять на размер дивидендов. Инвесторам останется надеяться, что растущие цены на нефть компенсируют ситуацию. При этом цены растут на фоне геополитической напряжённости, а при её стабилизации начнут медленно снижаться.

С технической точки зрения акция вновь тестирует уровень поддержки. Шанс, что бумага от него отобьётся, есть, однако увеличивается и шанс пробоя и движения цены к промежуточному уровню 474,9 руб. за акцию.

Рис. 4. Динамика изменения стоимости акций «Роснефти» на Мосбирже, 2020–2022

Риски более глубокой коррекции очень высоки, поэтому лучше пока воздержаться от покупок.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба