На фоне девальвации рубля и роста инфляции встает вопрос: как хотя бы частично уберечь свои деньги от обесценения. Один из вариантов — инвестиции в компании, которые выигрывают от высокой инфляции и в меньшей степени зависимы от импорта из европейских стран. Мы подготовили для вас путеводитель по компаниям потребительского сектора.

В статье:

Продовольственные ритейлеры — наиболее защищенная отрасль.

Смотрим, какие non-food в большей мере завязаны на западный импорт.

Рассматриваем риски для каждой конкретной компании.

Продовольственные ритейлеры — наиболее защищенная отрасль

Мы считаем, что продовольственные ритейлеры достаточно сильно защищены в текущей ситуации с точки зрения операционной деятельности.

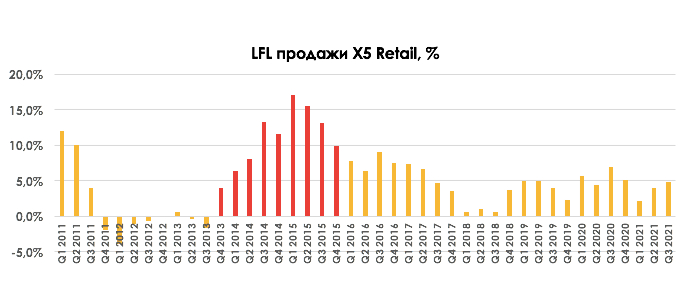

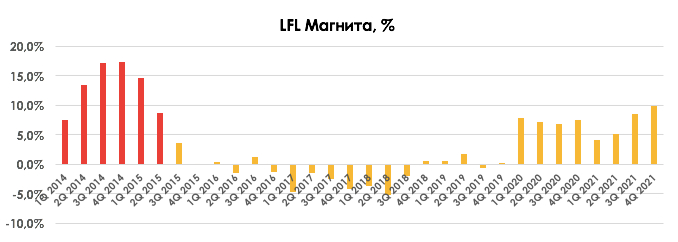

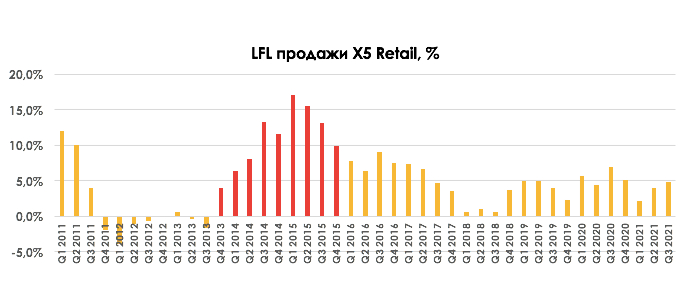

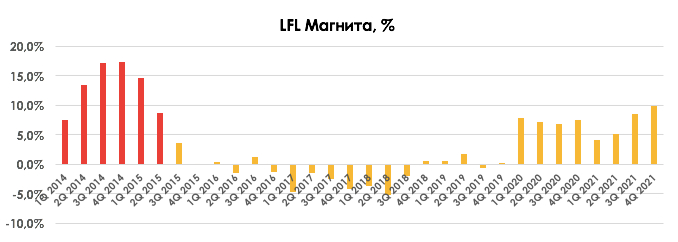

В текущих условиях продовольственные ритейлеры становятся бенефициарами роста цен на продовольствие. На фоне девальвации рубля мы ожидаем ускорения инфляции, что будут отражать LFL-продажи food-ритейлеров (то есть общая выручка без учета открытия новых магазинов будет расти за счет роста цен).

В 2014 г., когда в результате введения санкций произошла девальвация рубля, инфляция ускорилась до 11,4%, а в 2015 г. до 12,9% против 6,45% в 2013 г. При этом LFL-продажи магазинов у дома росли более высокими темпами (на 13,9% г/г в 2014 г. у Магнита и на 13,2% г/г в 2014 г. и на 17% г/г в 2015 г. у X5 Retail Group).

На импорт из Европы и стран, которые приостановили поставки из-за проблем с логистикой, приходится несущественная доля выручки продовольственных ритейлеров.

У Магнита, например, около 25% — импорт, но значительная его часть — это непродовольственные товары из Китая. Несущественная часть выручки приходится на импорт из европейских стран (вина, масла и т.д.) и Южной Америки (здесь санкции не вводились, но из-за проблем с логистикой возникает проблема с поставками). Тем не менее, необходимо учитывать, что ограничение импорта и отмена поставок могут приводить к давлению на рентабельность.

Ритейлеры с высокой долей магазинов у дома в общем портфеле магазинов (Магнит, X5 Retail) и дискаунтеров выглядят наиболее выигрышно. Данный формат в периоды снижения покупательской способности становится еще популярнее, так как обеспечивает более выгодные предложения для покупателей, чем большие форматы.

Еще одна сильная сторона федеральных ритейлеров — закупочная сила, за счет которой есть возможность обеспечивать более привлекательные цены, чем у мелких региональных игроков в условиях высокой инфляции.

Итак, пройдемся по компаниям:

• Магнит (MCX:MGNT) и X5 Retail Group (MCX:FIVEDR) выглядят наиболее защищенно с точки зрения бизнеса.

При этом существенный риск для X5 Retail — это регистрация материнской компании в Нидерландах и листинг на Мосбирже ГДР, а не акций. В рамках текущих ограничений ГДР на Мосбирже нельзя конвертировать в акции (первичный листинг компании за границей).

Без возможности конвертации в первичный актив ГДР становятся по сути пустышками. Дивиденды на них выплачивать нельзя, так как запрещен вывод средств за границу. В связи с этим мы отдаем в настоящий момент предпочтение компаниям, у которых на Мосбирже торгуются именно акции. Возможное решение проблемы — смена юрисдикции (перенос материнской компании в Россию) и листинг акций на Мосбирже (как это сделала Лента (MCX:LNTADR)). Необходимо следить за ситуацией.

• У Ленты, хоть компания и начала развивать магазины у дома, основной формат – гипермаркеты. Логично, что инфляция также должна поддерживать продажи, при этом на фоне игроков федерального масштаба компания выглядит менее привлекательно. Компания недавно сменила юрисдикцию и провела листинг акций на Мосбирже, что является плюсом в текущей ситуации.

• У компании О’Кей (MCX:OKEYDR) основной фактор привлекательности — дискаунтеры, которые становятся еще привлекательнее в текущей ситуации и наверняка будут показывать двузначные темпы LFL-продаж, так как предлагают своим покупателям качественные товары по привлекательным ценам (у таких магазинов высокая доля товаров собственного производства, за счет чего есть возможность ставить более низкую цену). При этом у О’Кей первичный листинг в Лондоне (LON:OKEYq) и низкая ликвидность, что делает эти бумаги еще более высокорискованными в текущей ситуации, чем раньше.

• Beluga Group (MCX:BELU) (18% выручки за 2021 г. — сеть магазинов Винлаб, развитие которой является фактором инвестпривлекательности компании), вероятно, снизит/остановит экспорт в западные страны алкогольных напитков (около половины всего экспорта, который приносит ~10% выручки компании).

В то же время экспортная продукция может быть перенаправлена на внутренний рынок, что частично нивелирует негативный эффект на продажи (экспортные цены более высокие, чем внутренние, поэтому, вероятно, будет давление на рентабельность).

При этом производство продукции западных брендов на заводах компании может существенно снизиться из-за санкций, в результате чего компании придется увеличивать производство других брендов, которые продолжат сотрудничество, или собственное производство.

Также сокращение продаж продукции по контрактам с импортными брендами может негативно повлиять на объемы продаж в магазинах ВинЛаб (продукция партнерских брендов составляет более 40% продаж в магазинах). Но Beluga может компенсировать это за счет роста собственного производства и продаж продукции внутренних производителей.

Beluga продает в РФ продукцию иностранных брендов, большая часть которых европейские и американские. (Точная доля европейских брендов не раскрывается). Производство продукции западных брендов на заводах Beluga может снизиться на фоне санкций.

В будущем компания может увеличить производство аналогичной продукции других брендов, которые будут продолжать сотрудничество, или увеличить собственное производство, чтобы компенсировать снижение объемов поставок.

Рост цен на фоне высокой инфляции может частично или полностью компенсировать снижение экспортной и импортной продукции. При этом акции компании выглядят более рискованно на фоне других игроков из-за низкой ликвидности.

Непродовольственные игроки под более высоким риском

• Продажи непродовольственных игроков больше завязаны на импорт из Европы: Детский мир (MCX:DSKY), М.Видео (MCX:MVID) работают с европейскими поставщиками.

• В ситуации снижения покупательской способности на первый план выходят товары первой необходимости.

Рассмотрим компании подробнее.

Детскому миру придется увеличивать долю импорта из Китая, чтобы заменить Европу

70-80% выручки Детского мира — это импорт: около 50% ассортимента поставляется из Китая, но есть также поставки из Европы, которые приостановились, и западные дистрибьюторы в России, которые уйдут. Таким образом, Детскому миру придется увеличивать долю поставок из Китая и от российских производителей, чтобы заменить уход импорта из западных стран.

Риски для компании: изменение цепочек поставок может привести к давлению на рентабельность за счет роста затрат на логистику, при этом важно понимать, что это временный негативный фактор. В настоящий момент у компании есть запасы (формируются за полгода), что дает ей время на переориентацию с западных поставщиков на внутренних и китайских.

При этом долгосрочно компания остается интересной, на наш взгляд. Сильными сторонами бизнеса в данной ситуации выступают:

• существенная доля импорта из Китая в выручке и возможность его увеличения;

• поддержка LFL-продаж за счет роста инфляции;

• уход западных игроков с российского рынка, что может поддерживать продажи, так как у населения не исчезнет потребность в покупке детских товаров (экономия на одежде/товарах, как правило, начинается с ограничения покупок одежды/обуви для взрослых, потому что дети постоянно растут).

Fix Price выглядит наиболее защищенно с точки зрения бизнеса

Fix Price (MCX:FIXPDR) с точки зрения бизнеса выглядит наиболее защищенно, на наш взгляд, из всех непродовольственных публичных ритейлеров, так как бизнес компании не завязан на Европу. 25% выручки Fix Price — это импорт из Китая, остальное — из России.

У бизнес-модели компании есть гибкость за счет сформированной базы поставщиков и линейки прайс-поинтов. Если себестоимость материала для товара дорожает, то можно:

1) поработать над себестоимостью за счет поиска альтернативного материала или экономии на упаковке, чтобы сохранить его цены;

2) модернизировать его и перевести в следующую ценовую категорию.

В то же время LFL-продажи будут поддерживаться высокой инфляцией, но здесь важно понимать, что Fix Price четко следит, чтобы их цены были самые выгодные на рынке, поэтому поднимать их, вероятно, будут самыми последними.

Таким образом, сильной стороной Fix Price в данной ситуации также выступает то, что они продают товары, от которых население не откажется (товары для дома, для школы и т.д.), по низким ценам.

В то же время акции Fix Price сопряжены с тем же риском, что и X5 Retail, O’Кей. У компании на Мосбирже торгуются ГДР. Выше мы уже описывали, что это означает. Необходимо следить за ситуацией (какие решения будут приняты для решения этого вопроса), чтобы принять решение об инвестициях в компанию, если цена покупки будет интересна на момент разрешения проблемы.

М.Видео — проблемы с логистикой могут давить на рентабельность

М.видео – Эльдорадо (MCX:MVID) сотрудничает с вендорами и дистрибьюторами, которые осуществляют поставки в Россию. Потребительская электроника является исключением из санкций, поэтому мы не ожидаем прекращения поставок техники.

При этом ожидаем задержку или отмену поставок на фоне проблем с логистикой: крупные европейские логистические компании в настоящий момент прекращают сотрудничество с Россией, в результате чего придется перестраивать логистические цепочки и замещать импорт оборудования из Европы на импорт из Азии. Эти процессы займут время и, вероятно, окажут давление на рентабельность (за счет более высоких расходов на логистику).

В 2020-2021 гг. на фоне пандемии был всплеск продаж бытовой техники и электроники: из-за того, что люди проводили много времени дома и из-за отсутствия расходов на путешествия, люди перенаправляли траты на дорогие товары долгосрочного пользования. На этом фоне в 2022 г. мы ждали замедления темпов роста продаж М.Видео – Эльдорадо.

С одной стороны, М.Видео – Эльдорадо становится бенефициаром роста цен на электронику и бытовую технику, с другой стороны, с учетом крупных закупок в предыдущие два года и всплеска цен, вероятно, можно ожидать существенного давления на трафик (количество покупок) в дополнение к снижению рентабельности на фоне проблем с поставками и более дорогой логистики.

Вывод

Итак, мы видим, что в текущей ситуации продовольственные ритейлеры защищены в большей мере, чем все остальные. При этом при выборе компании для инвестиций важно смотреть на масштаб бизнеса (игроки федерального масштаба с основным форматом магазины у дома выглядят интереснее), на ликвидность бумаги и первичный листинг (с учетом текущих ограничений мы предпочитаем выбирать акции на Мосбирже, а не ГДР/АДР).

При выборе акций непродовольственного сегмента нужно смотреть на все те же аспекты (первичный листинг, ликвидность), но в первую очередь важно учитывать, насколько компания завязана на европейский импорт, и сможет ли она в перспективе произвести замену поставщиков на азиатских и внутренних и выиграть от ухода европейских компаний с рынка.

В статье:

Продовольственные ритейлеры — наиболее защищенная отрасль.

Смотрим, какие non-food в большей мере завязаны на западный импорт.

Рассматриваем риски для каждой конкретной компании.

Продовольственные ритейлеры — наиболее защищенная отрасль

Мы считаем, что продовольственные ритейлеры достаточно сильно защищены в текущей ситуации с точки зрения операционной деятельности.

В текущих условиях продовольственные ритейлеры становятся бенефициарами роста цен на продовольствие. На фоне девальвации рубля мы ожидаем ускорения инфляции, что будут отражать LFL-продажи food-ритейлеров (то есть общая выручка без учета открытия новых магазинов будет расти за счет роста цен).

В 2014 г., когда в результате введения санкций произошла девальвация рубля, инфляция ускорилась до 11,4%, а в 2015 г. до 12,9% против 6,45% в 2013 г. При этом LFL-продажи магазинов у дома росли более высокими темпами (на 13,9% г/г в 2014 г. у Магнита и на 13,2% г/г в 2014 г. и на 17% г/г в 2015 г. у X5 Retail Group).

На импорт из Европы и стран, которые приостановили поставки из-за проблем с логистикой, приходится несущественная доля выручки продовольственных ритейлеров.

У Магнита, например, около 25% — импорт, но значительная его часть — это непродовольственные товары из Китая. Несущественная часть выручки приходится на импорт из европейских стран (вина, масла и т.д.) и Южной Америки (здесь санкции не вводились, но из-за проблем с логистикой возникает проблема с поставками). Тем не менее, необходимо учитывать, что ограничение импорта и отмена поставок могут приводить к давлению на рентабельность.

Ритейлеры с высокой долей магазинов у дома в общем портфеле магазинов (Магнит, X5 Retail) и дискаунтеров выглядят наиболее выигрышно. Данный формат в периоды снижения покупательской способности становится еще популярнее, так как обеспечивает более выгодные предложения для покупателей, чем большие форматы.

Еще одна сильная сторона федеральных ритейлеров — закупочная сила, за счет которой есть возможность обеспечивать более привлекательные цены, чем у мелких региональных игроков в условиях высокой инфляции.

Итак, пройдемся по компаниям:

• Магнит (MCX:MGNT) и X5 Retail Group (MCX:FIVEDR) выглядят наиболее защищенно с точки зрения бизнеса.

При этом существенный риск для X5 Retail — это регистрация материнской компании в Нидерландах и листинг на Мосбирже ГДР, а не акций. В рамках текущих ограничений ГДР на Мосбирже нельзя конвертировать в акции (первичный листинг компании за границей).

Без возможности конвертации в первичный актив ГДР становятся по сути пустышками. Дивиденды на них выплачивать нельзя, так как запрещен вывод средств за границу. В связи с этим мы отдаем в настоящий момент предпочтение компаниям, у которых на Мосбирже торгуются именно акции. Возможное решение проблемы — смена юрисдикции (перенос материнской компании в Россию) и листинг акций на Мосбирже (как это сделала Лента (MCX:LNTADR)). Необходимо следить за ситуацией.

• У Ленты, хоть компания и начала развивать магазины у дома, основной формат – гипермаркеты. Логично, что инфляция также должна поддерживать продажи, при этом на фоне игроков федерального масштаба компания выглядит менее привлекательно. Компания недавно сменила юрисдикцию и провела листинг акций на Мосбирже, что является плюсом в текущей ситуации.

• У компании О’Кей (MCX:OKEYDR) основной фактор привлекательности — дискаунтеры, которые становятся еще привлекательнее в текущей ситуации и наверняка будут показывать двузначные темпы LFL-продаж, так как предлагают своим покупателям качественные товары по привлекательным ценам (у таких магазинов высокая доля товаров собственного производства, за счет чего есть возможность ставить более низкую цену). При этом у О’Кей первичный листинг в Лондоне (LON:OKEYq) и низкая ликвидность, что делает эти бумаги еще более высокорискованными в текущей ситуации, чем раньше.

• Beluga Group (MCX:BELU) (18% выручки за 2021 г. — сеть магазинов Винлаб, развитие которой является фактором инвестпривлекательности компании), вероятно, снизит/остановит экспорт в западные страны алкогольных напитков (около половины всего экспорта, который приносит ~10% выручки компании).

В то же время экспортная продукция может быть перенаправлена на внутренний рынок, что частично нивелирует негативный эффект на продажи (экспортные цены более высокие, чем внутренние, поэтому, вероятно, будет давление на рентабельность).

При этом производство продукции западных брендов на заводах компании может существенно снизиться из-за санкций, в результате чего компании придется увеличивать производство других брендов, которые продолжат сотрудничество, или собственное производство.

Также сокращение продаж продукции по контрактам с импортными брендами может негативно повлиять на объемы продаж в магазинах ВинЛаб (продукция партнерских брендов составляет более 40% продаж в магазинах). Но Beluga может компенсировать это за счет роста собственного производства и продаж продукции внутренних производителей.

Beluga продает в РФ продукцию иностранных брендов, большая часть которых европейские и американские. (Точная доля европейских брендов не раскрывается). Производство продукции западных брендов на заводах Beluga может снизиться на фоне санкций.

В будущем компания может увеличить производство аналогичной продукции других брендов, которые будут продолжать сотрудничество, или увеличить собственное производство, чтобы компенсировать снижение объемов поставок.

Рост цен на фоне высокой инфляции может частично или полностью компенсировать снижение экспортной и импортной продукции. При этом акции компании выглядят более рискованно на фоне других игроков из-за низкой ликвидности.

Непродовольственные игроки под более высоким риском

• Продажи непродовольственных игроков больше завязаны на импорт из Европы: Детский мир (MCX:DSKY), М.Видео (MCX:MVID) работают с европейскими поставщиками.

• В ситуации снижения покупательской способности на первый план выходят товары первой необходимости.

Рассмотрим компании подробнее.

Детскому миру придется увеличивать долю импорта из Китая, чтобы заменить Европу

70-80% выручки Детского мира — это импорт: около 50% ассортимента поставляется из Китая, но есть также поставки из Европы, которые приостановились, и западные дистрибьюторы в России, которые уйдут. Таким образом, Детскому миру придется увеличивать долю поставок из Китая и от российских производителей, чтобы заменить уход импорта из западных стран.

Риски для компании: изменение цепочек поставок может привести к давлению на рентабельность за счет роста затрат на логистику, при этом важно понимать, что это временный негативный фактор. В настоящий момент у компании есть запасы (формируются за полгода), что дает ей время на переориентацию с западных поставщиков на внутренних и китайских.

При этом долгосрочно компания остается интересной, на наш взгляд. Сильными сторонами бизнеса в данной ситуации выступают:

• существенная доля импорта из Китая в выручке и возможность его увеличения;

• поддержка LFL-продаж за счет роста инфляции;

• уход западных игроков с российского рынка, что может поддерживать продажи, так как у населения не исчезнет потребность в покупке детских товаров (экономия на одежде/товарах, как правило, начинается с ограничения покупок одежды/обуви для взрослых, потому что дети постоянно растут).

Fix Price выглядит наиболее защищенно с точки зрения бизнеса

Fix Price (MCX:FIXPDR) с точки зрения бизнеса выглядит наиболее защищенно, на наш взгляд, из всех непродовольственных публичных ритейлеров, так как бизнес компании не завязан на Европу. 25% выручки Fix Price — это импорт из Китая, остальное — из России.

У бизнес-модели компании есть гибкость за счет сформированной базы поставщиков и линейки прайс-поинтов. Если себестоимость материала для товара дорожает, то можно:

1) поработать над себестоимостью за счет поиска альтернативного материала или экономии на упаковке, чтобы сохранить его цены;

2) модернизировать его и перевести в следующую ценовую категорию.

В то же время LFL-продажи будут поддерживаться высокой инфляцией, но здесь важно понимать, что Fix Price четко следит, чтобы их цены были самые выгодные на рынке, поэтому поднимать их, вероятно, будут самыми последними.

Таким образом, сильной стороной Fix Price в данной ситуации также выступает то, что они продают товары, от которых население не откажется (товары для дома, для школы и т.д.), по низким ценам.

В то же время акции Fix Price сопряжены с тем же риском, что и X5 Retail, O’Кей. У компании на Мосбирже торгуются ГДР. Выше мы уже описывали, что это означает. Необходимо следить за ситуацией (какие решения будут приняты для решения этого вопроса), чтобы принять решение об инвестициях в компанию, если цена покупки будет интересна на момент разрешения проблемы.

М.Видео — проблемы с логистикой могут давить на рентабельность

М.видео – Эльдорадо (MCX:MVID) сотрудничает с вендорами и дистрибьюторами, которые осуществляют поставки в Россию. Потребительская электроника является исключением из санкций, поэтому мы не ожидаем прекращения поставок техники.

При этом ожидаем задержку или отмену поставок на фоне проблем с логистикой: крупные европейские логистические компании в настоящий момент прекращают сотрудничество с Россией, в результате чего придется перестраивать логистические цепочки и замещать импорт оборудования из Европы на импорт из Азии. Эти процессы займут время и, вероятно, окажут давление на рентабельность (за счет более высоких расходов на логистику).

В 2020-2021 гг. на фоне пандемии был всплеск продаж бытовой техники и электроники: из-за того, что люди проводили много времени дома и из-за отсутствия расходов на путешествия, люди перенаправляли траты на дорогие товары долгосрочного пользования. На этом фоне в 2022 г. мы ждали замедления темпов роста продаж М.Видео – Эльдорадо.

С одной стороны, М.Видео – Эльдорадо становится бенефициаром роста цен на электронику и бытовую технику, с другой стороны, с учетом крупных закупок в предыдущие два года и всплеска цен, вероятно, можно ожидать существенного давления на трафик (количество покупок) в дополнение к снижению рентабельности на фоне проблем с поставками и более дорогой логистики.

Вывод

Итак, мы видим, что в текущей ситуации продовольственные ритейлеры защищены в большей мере, чем все остальные. При этом при выборе компании для инвестиций важно смотреть на масштаб бизнеса (игроки федерального масштаба с основным форматом магазины у дома выглядят интереснее), на ликвидность бумаги и первичный листинг (с учетом текущих ограничений мы предпочитаем выбирать акции на Мосбирже, а не ГДР/АДР).

При выборе акций непродовольственного сегмента нужно смотреть на все те же аспекты (первичный листинг, ликвидность), но в первую очередь важно учитывать, насколько компания завязана на европейский импорт, и сможет ли она в перспективе произвести замену поставщиков на азиатских и внутренних и выиграть от ухода европейских компаний с рынка.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба