18 марта 2022 investing.com Мовчан Андрей

Summary | В двух словах

Почему авторитарные рынки выглядят недооцененными.

Насколько Китай готов поддерживать Россию.

Зачем приостановили торги никелем.

Смогут ли олигархи спрятать состояния в криптовалюте.

Почему ошибается эффективный рынок.

Как пробуждение НАТО меняет принципы ESG.

From the markets | Рынки

«Западные экономики – несравненно более процветающие, более производительные, более сложные и более гибкие, чем экономика Советского Союза.»

Маргарет Тэтчер, 1979 г.

На протяжении многих лет российский фондовый рынок выглядел очень дешевым: большинство развитых рынков оценивались как минимум вдвое дороже по показателю ожидаемой прибыли на акцию, а рынок США – втрое дороже. Для многих инвесторов это было веским поводом к покупке российских активов, несмотря на страновые риски.

Как пишет The Telegraph, теперь, когда риски реализовались, стоит сделать правильные выводы из произошедшего.

Первый и очевидный: то, что выглядит дешевым, не обязательно таким является. Слабая защита прав собственности, чрезмерная концентрация экономики всего в нескольких отраслях, автократия, валютный риск, высокая инфляция, плохое корпоративное управление – все это делает бессмысленным сравнение такого рынка с западными по фундаментальным показателям. Инвесторы могут зарабатывать на нем в течение некоторого времени, но в итоге им придется столкнуться с тем, как сильно правила игры на этом рынке отличаются от привычных.

Еще один вывод в том, что маловероятные события важно оценивать с учетом степени влияния, которое они способны оказать на рынки. Два года назад казалось неправдоподобным, что какой-то вирус может привести к сильнейшему сокращению мировой экономики, но когда это произошло, стало неважным, насколько малы были шансы. Важными стали только последствия. То же самое происходит сейчас, и инвесторам стоит спросить себя, какие еще маловероятные события могут оказаться настолько же разрушительными.

Morningstar продолжает тему: риски, типа российских, актуальны и для авторитарного Китая. И если в российских активах диверсифицированный инвестор держал пару процентов портфеля, то Китай – это свыше трети в индексах развивающихся стран. Это огромный риск концентрации; и вопрос, насколько разумно инвестировать в такие рынки в долгосрочной перспективе, становится все актуальнее.

Зачем это знать?

Несмотря на все взятые на себя риски, за последнее десятилетие инвесторы в Россию и Китай не получили значительной прибыли. До закрытия российских финансовых рынков индекс РТС на протяжении десяти лет приносил в среднем 4,2% в год, индекс китайских компаний S&P/BNY Mellon China Select – 1,9% в год, а индекс Гонконгской фондовой биржи Hang Seng – 0,24% в год. Между тем американский рынок, свободный от характерных для автократий потрясений, рос эти десять лет в среднем на 14,9% в год.

Guess What | Что дальше

Еще один вопрос в контексте отношений России и Китая – это то, насколько КНР будет готова поддержать попавшую под санкции российскую экономику.

Правительство США уже предупредило Пекин о том, что китайские компании, покупающие американское оборудование и программное обеспечение, могут сами попасть под санкции, если будут поставлять компьютерные чипы и другие передовые технологии в Россию.

Многие американские санкции, связанные с Украиной, основаны на прошлогоднем указе 14024. Он позволяет правительству США преследовать компании, которые оказывают «существенную» поддержку попавшим под санкции российским организациям.

Такие вторичные санкции находятся в серой зоне правоприменения. В целом неясно, в какой момент законные сделки превращаются в незаконные. Так, по данным Autonomous Research, китайские компании, покупающие золото у российского Центрального банка за доллары США, вполне могут попасть под вторичные санкции.

Пока что официальная позиция Китая – «необходимо поддержать все усилия ради мирного урегулирования», «конфликт между Россией и Украиной не может быть Китаю во благо». На этом фоне китайские государственные финансовые институты понемногу дистанцируются от российской экономики. Как пишет Al Jazeera, китайские банки уже ограничили финансирование закупок российских товаров.

Зачем это знать?

Несмотря на укрепление связей с Россией, Китай с осторожностью относится к любым шагам, которые могут поставить под угрозу его доступ к международной финансовой системе. В свою очередь, США тоже осторожны в вопросе введения вторичных санкций против Китая, учитывая его роль в мировой торговле. Но для многих иностранных инвесторов в Китай сама вероятность таких санкций может стать негативным сигналом.

Oops! | Скандалы

На прошлой неделе цены на никель выросли почти в три раза за две торговые сессии, что привело к остановке торгов на Лондонской бирже 8 марта. Все потому, что китайский производитель никеля Tsingshan Holding столкнулся с маржинальным требованием на сумму порядка 1 миллиарда долларов, которое, как опасались представители биржи, он не сможет выполнить. Биржа решила не проверять, получится ли у него это сделать, и отменила все торги за день – более 9000 сделок на сумму около 4 миллиардов долларов.

Такое бывает: биржи отменяют сделки – как правило, из-за «ошибки толстого пальца», когда трейдер случайно нажимает не на ту кнопку. Или из-за ошибок алгоритма – это утверждал регулятор в связи с внезапным обвалом американских акций 6 мая 2010 года. Но в этот раз дело не в технических ошибках: сделки отменены, а торги заморожены, потому что компания Tsingshan зашла на рынок со слишком большим кредитным плечом.

Обычно такой риск ничем хорошим не заканчивается: вспоминаются истории хедж-фонда Long-Term Capital Management в 1998 году, квантового фонда Goldman Sachs в 2007-м и брокерской компании MF Global в 2011 году. Все они использовали высокое кредитное плечо и закончили бесславно: LTCM потерпел крах, Goldman в конце концов закрыл свой фонд, а MF обанкротилась. В этот же раз благодаря решению биржи все произошло по-другому.

Зачем это знать?

Биржа спасла Tsingshan от проблем, забрав законную прибыль у трейдеров на другом конце сделки. Это подрывает способность рынков самостоятельно наказывать тех, кто рискует не по средствам и ставит под сомнение репутацию Лондонской биржи.

Frontier | Новые финансы, новые рынки

Могут ли олигархи использовать криптовалюты для ухода от санкций? Как считает глава крупнейшей криптобиржи Binance Чанпэн Чжао, вряд ли, ведь криптосфера слишком мала для России. По его оценкам, сегодня в криптовалютах находится менее 0,3% от общемировой стоимости активов.

Еще одна причина, по которой использование криптовалют для обхода санкций является плохой идеей, – общедоступный блокчейн, лежащий в основе работы криптовалют. Он делает перемещения денег гораздо более заметными, чем при использовании других активов, таких как наличные средства или золото. Биржи уже сообщают о намерении отслеживать и блокировать доступ к криптоактивам тех, кто попал в санкционные списки.

Зачем это знать?

В то время как обычным гражданам криптовалюта может помочь преодолеть стремительно возникающие ограничения на движение активов, она практически бесполезна для тех, кто оказался под персональными санкциями. Поэтому криптобиржи, вероятнее всего, не станут ограничивать доступ для всех российских пользователей – по крайней мере, пока этого не потребуют власти США.

Not the machines | Поведение

Говорят, цены на рынке всегда отражают всю известную информацию. Однако история снова и снова показывает, что рынкам очень плохо удается предсказывать конфликты и даже правильно оценивать их масштаб, когда они уже произошли.

Так, рынки оставались спокойными в течение многих лет пограничных стычек и воинственной риторики, которые привели к Первой мировой войне. Европейские акции не дрогнули, когда в июне 1914 года был убит австрийский эрцгерцог Франц Фердинанд. Только когда конфликт стал казаться неизбежным – за несколько дней до того, как Австро-Венгрия объявила войну Сербии – паника взяла верх.

Даже товарные рынки, вроде бы нацеленные на учет геополитических рисков, с трудом оценивают риски конфликтов. Инвесторы не отреагировали ни на наращивание иракских войск на границе с Кувейтом в 1990 году, ни на само вторжение Ирака. Только в последующие дни цены на нефть начали рост и выросли вдвое за два месяца, поскольку война нарушила работу ряда крупнейших нефтедобывающих предприятий. Цены на хлопок едва дрогнули в начале Гражданской войны 1861 года в Америке, а подскочили лишь год спустя, когда блокада Конфедерации привела к сбоям в поставках.

Зачем это знать?

Такую слепоту рынков можно связать с тем, что действительно серьезные конфликты происходят достаточно редко, а большинство геополитических вспышек оказываются незначительными, приучая инвесторов не обращать на них внимание. Тот, кто «выкупает просадки», чаще всего оказывается прав – ровно до тех пор, как эта логика внезапно перестает работать.

Beyond words | График

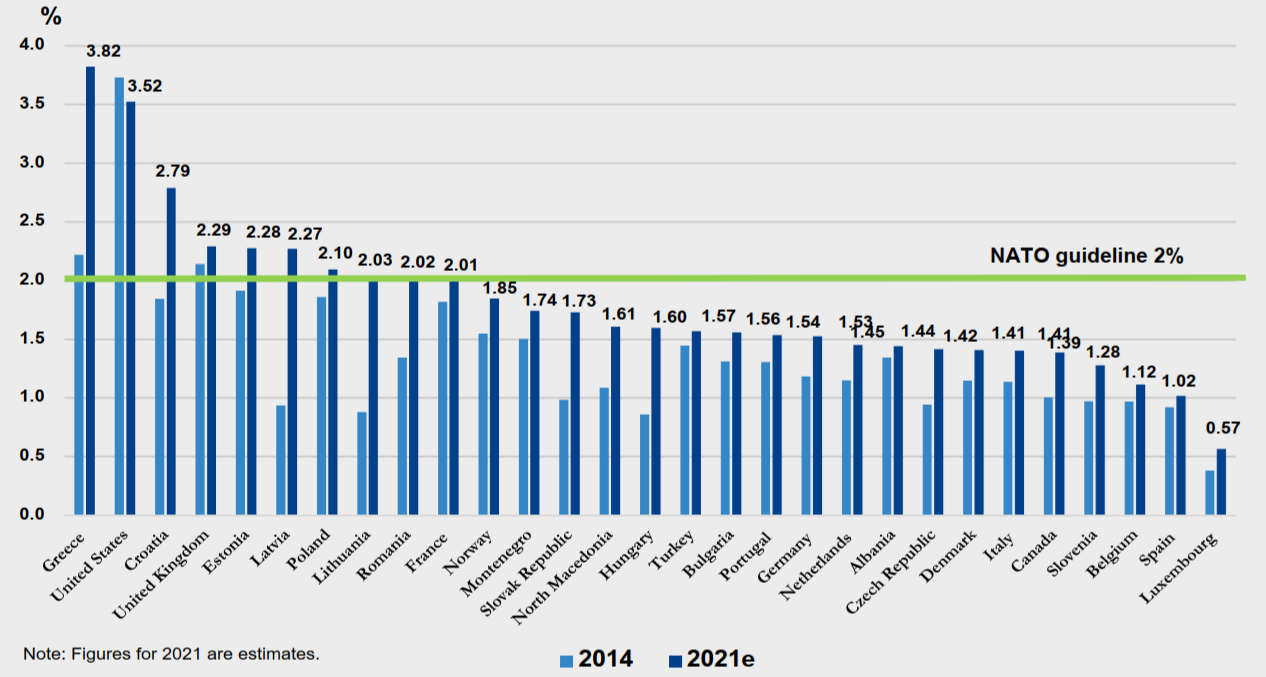

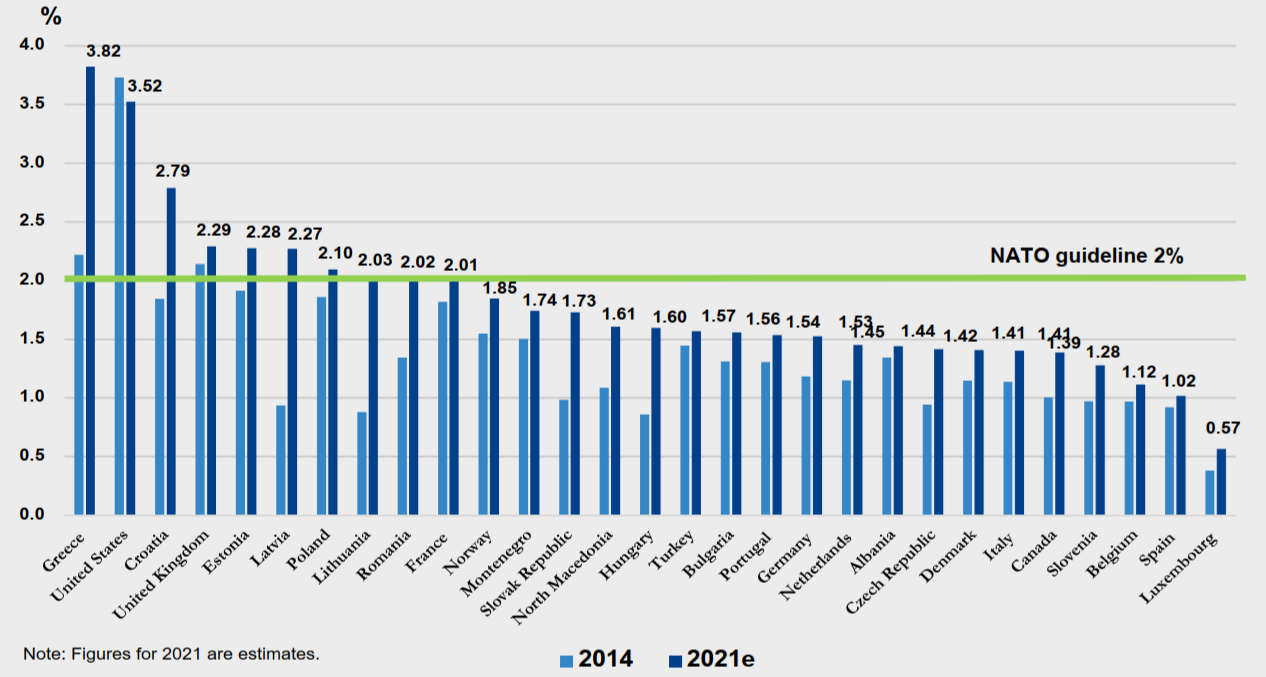

Пару лет назад Эммануэль Макрон заявил, что НАТО находится в коме. Однако сейчас внезапные геополитические потрясения вернули Североатлантический альянс к жизни. В том числе растут государственные инвестиции в европейский оборонный сектор, долгое время не дотягивавший до целевого показателя по альянсу в 2% ВВП.

Расходы на оборону в странах НАТО, % ВВП

Германия уже заявила о выделении 100 миллиардов евро на увеличение военных расходов в этом году, что вдвое больше, чем весь оборонный бюджет страны за прошлый год. Такое решение почти наверняка приведет к тому, что и другие страны последуют этому примеру.

Зачем это знать?

В последние годы европейская оборонная промышленность страдала от ограничений доступа к капиталу, ухода крупных инвесторов и финансовых партнеров. Так, доля акций французской оборонной компании Thales (PA:TCFP), принадлежащих европейским инвесторам, с 2016 года сократилась вдвое – все из-за того, что оборонный сектор рассматривался как токсичный актив с точки зрения критериев устойчивого развития (ESG). Но в конце февраля ситуация резко изменилась: жизнь показала, что оборонная сфера напрямую связана с устойчивым развитием. Поэтому, вероятнее всего, теперь ее ждет не только рост государственных инвестиций, но и возвращение интереса со стороны крупных институциональных инвесторов.

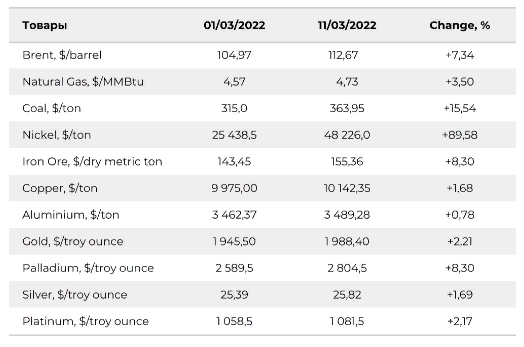

Data | Данные

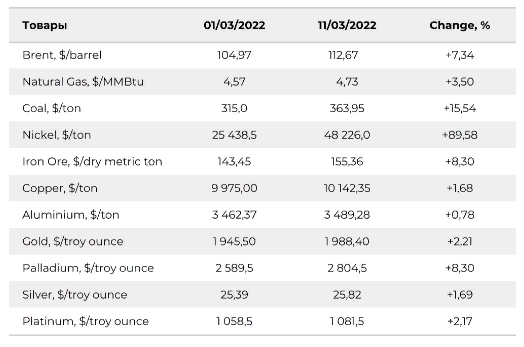

Товарно-сырьевые рынки

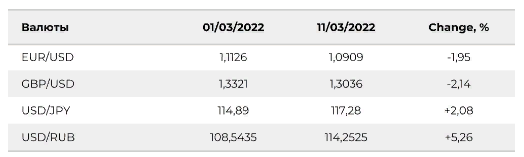

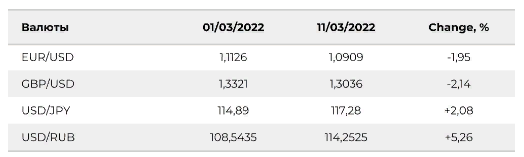

Валюты

Почему авторитарные рынки выглядят недооцененными.

Насколько Китай готов поддерживать Россию.

Зачем приостановили торги никелем.

Смогут ли олигархи спрятать состояния в криптовалюте.

Почему ошибается эффективный рынок.

Как пробуждение НАТО меняет принципы ESG.

From the markets | Рынки

«Западные экономики – несравненно более процветающие, более производительные, более сложные и более гибкие, чем экономика Советского Союза.»

Маргарет Тэтчер, 1979 г.

На протяжении многих лет российский фондовый рынок выглядел очень дешевым: большинство развитых рынков оценивались как минимум вдвое дороже по показателю ожидаемой прибыли на акцию, а рынок США – втрое дороже. Для многих инвесторов это было веским поводом к покупке российских активов, несмотря на страновые риски.

Как пишет The Telegraph, теперь, когда риски реализовались, стоит сделать правильные выводы из произошедшего.

Первый и очевидный: то, что выглядит дешевым, не обязательно таким является. Слабая защита прав собственности, чрезмерная концентрация экономики всего в нескольких отраслях, автократия, валютный риск, высокая инфляция, плохое корпоративное управление – все это делает бессмысленным сравнение такого рынка с западными по фундаментальным показателям. Инвесторы могут зарабатывать на нем в течение некоторого времени, но в итоге им придется столкнуться с тем, как сильно правила игры на этом рынке отличаются от привычных.

Еще один вывод в том, что маловероятные события важно оценивать с учетом степени влияния, которое они способны оказать на рынки. Два года назад казалось неправдоподобным, что какой-то вирус может привести к сильнейшему сокращению мировой экономики, но когда это произошло, стало неважным, насколько малы были шансы. Важными стали только последствия. То же самое происходит сейчас, и инвесторам стоит спросить себя, какие еще маловероятные события могут оказаться настолько же разрушительными.

Morningstar продолжает тему: риски, типа российских, актуальны и для авторитарного Китая. И если в российских активах диверсифицированный инвестор держал пару процентов портфеля, то Китай – это свыше трети в индексах развивающихся стран. Это огромный риск концентрации; и вопрос, насколько разумно инвестировать в такие рынки в долгосрочной перспективе, становится все актуальнее.

Зачем это знать?

Несмотря на все взятые на себя риски, за последнее десятилетие инвесторы в Россию и Китай не получили значительной прибыли. До закрытия российских финансовых рынков индекс РТС на протяжении десяти лет приносил в среднем 4,2% в год, индекс китайских компаний S&P/BNY Mellon China Select – 1,9% в год, а индекс Гонконгской фондовой биржи Hang Seng – 0,24% в год. Между тем американский рынок, свободный от характерных для автократий потрясений, рос эти десять лет в среднем на 14,9% в год.

Guess What | Что дальше

Еще один вопрос в контексте отношений России и Китая – это то, насколько КНР будет готова поддержать попавшую под санкции российскую экономику.

Правительство США уже предупредило Пекин о том, что китайские компании, покупающие американское оборудование и программное обеспечение, могут сами попасть под санкции, если будут поставлять компьютерные чипы и другие передовые технологии в Россию.

Многие американские санкции, связанные с Украиной, основаны на прошлогоднем указе 14024. Он позволяет правительству США преследовать компании, которые оказывают «существенную» поддержку попавшим под санкции российским организациям.

Такие вторичные санкции находятся в серой зоне правоприменения. В целом неясно, в какой момент законные сделки превращаются в незаконные. Так, по данным Autonomous Research, китайские компании, покупающие золото у российского Центрального банка за доллары США, вполне могут попасть под вторичные санкции.

Пока что официальная позиция Китая – «необходимо поддержать все усилия ради мирного урегулирования», «конфликт между Россией и Украиной не может быть Китаю во благо». На этом фоне китайские государственные финансовые институты понемногу дистанцируются от российской экономики. Как пишет Al Jazeera, китайские банки уже ограничили финансирование закупок российских товаров.

Зачем это знать?

Несмотря на укрепление связей с Россией, Китай с осторожностью относится к любым шагам, которые могут поставить под угрозу его доступ к международной финансовой системе. В свою очередь, США тоже осторожны в вопросе введения вторичных санкций против Китая, учитывая его роль в мировой торговле. Но для многих иностранных инвесторов в Китай сама вероятность таких санкций может стать негативным сигналом.

Oops! | Скандалы

На прошлой неделе цены на никель выросли почти в три раза за две торговые сессии, что привело к остановке торгов на Лондонской бирже 8 марта. Все потому, что китайский производитель никеля Tsingshan Holding столкнулся с маржинальным требованием на сумму порядка 1 миллиарда долларов, которое, как опасались представители биржи, он не сможет выполнить. Биржа решила не проверять, получится ли у него это сделать, и отменила все торги за день – более 9000 сделок на сумму около 4 миллиардов долларов.

Такое бывает: биржи отменяют сделки – как правило, из-за «ошибки толстого пальца», когда трейдер случайно нажимает не на ту кнопку. Или из-за ошибок алгоритма – это утверждал регулятор в связи с внезапным обвалом американских акций 6 мая 2010 года. Но в этот раз дело не в технических ошибках: сделки отменены, а торги заморожены, потому что компания Tsingshan зашла на рынок со слишком большим кредитным плечом.

Обычно такой риск ничем хорошим не заканчивается: вспоминаются истории хедж-фонда Long-Term Capital Management в 1998 году, квантового фонда Goldman Sachs в 2007-м и брокерской компании MF Global в 2011 году. Все они использовали высокое кредитное плечо и закончили бесславно: LTCM потерпел крах, Goldman в конце концов закрыл свой фонд, а MF обанкротилась. В этот же раз благодаря решению биржи все произошло по-другому.

Зачем это знать?

Биржа спасла Tsingshan от проблем, забрав законную прибыль у трейдеров на другом конце сделки. Это подрывает способность рынков самостоятельно наказывать тех, кто рискует не по средствам и ставит под сомнение репутацию Лондонской биржи.

Frontier | Новые финансы, новые рынки

Могут ли олигархи использовать криптовалюты для ухода от санкций? Как считает глава крупнейшей криптобиржи Binance Чанпэн Чжао, вряд ли, ведь криптосфера слишком мала для России. По его оценкам, сегодня в криптовалютах находится менее 0,3% от общемировой стоимости активов.

Еще одна причина, по которой использование криптовалют для обхода санкций является плохой идеей, – общедоступный блокчейн, лежащий в основе работы криптовалют. Он делает перемещения денег гораздо более заметными, чем при использовании других активов, таких как наличные средства или золото. Биржи уже сообщают о намерении отслеживать и блокировать доступ к криптоактивам тех, кто попал в санкционные списки.

Зачем это знать?

В то время как обычным гражданам криптовалюта может помочь преодолеть стремительно возникающие ограничения на движение активов, она практически бесполезна для тех, кто оказался под персональными санкциями. Поэтому криптобиржи, вероятнее всего, не станут ограничивать доступ для всех российских пользователей – по крайней мере, пока этого не потребуют власти США.

Not the machines | Поведение

Говорят, цены на рынке всегда отражают всю известную информацию. Однако история снова и снова показывает, что рынкам очень плохо удается предсказывать конфликты и даже правильно оценивать их масштаб, когда они уже произошли.

Так, рынки оставались спокойными в течение многих лет пограничных стычек и воинственной риторики, которые привели к Первой мировой войне. Европейские акции не дрогнули, когда в июне 1914 года был убит австрийский эрцгерцог Франц Фердинанд. Только когда конфликт стал казаться неизбежным – за несколько дней до того, как Австро-Венгрия объявила войну Сербии – паника взяла верх.

Даже товарные рынки, вроде бы нацеленные на учет геополитических рисков, с трудом оценивают риски конфликтов. Инвесторы не отреагировали ни на наращивание иракских войск на границе с Кувейтом в 1990 году, ни на само вторжение Ирака. Только в последующие дни цены на нефть начали рост и выросли вдвое за два месяца, поскольку война нарушила работу ряда крупнейших нефтедобывающих предприятий. Цены на хлопок едва дрогнули в начале Гражданской войны 1861 года в Америке, а подскочили лишь год спустя, когда блокада Конфедерации привела к сбоям в поставках.

Зачем это знать?

Такую слепоту рынков можно связать с тем, что действительно серьезные конфликты происходят достаточно редко, а большинство геополитических вспышек оказываются незначительными, приучая инвесторов не обращать на них внимание. Тот, кто «выкупает просадки», чаще всего оказывается прав – ровно до тех пор, как эта логика внезапно перестает работать.

Beyond words | График

Пару лет назад Эммануэль Макрон заявил, что НАТО находится в коме. Однако сейчас внезапные геополитические потрясения вернули Североатлантический альянс к жизни. В том числе растут государственные инвестиции в европейский оборонный сектор, долгое время не дотягивавший до целевого показателя по альянсу в 2% ВВП.

Расходы на оборону в странах НАТО, % ВВП

Германия уже заявила о выделении 100 миллиардов евро на увеличение военных расходов в этом году, что вдвое больше, чем весь оборонный бюджет страны за прошлый год. Такое решение почти наверняка приведет к тому, что и другие страны последуют этому примеру.

Зачем это знать?

В последние годы европейская оборонная промышленность страдала от ограничений доступа к капиталу, ухода крупных инвесторов и финансовых партнеров. Так, доля акций французской оборонной компании Thales (PA:TCFP), принадлежащих европейским инвесторам, с 2016 года сократилась вдвое – все из-за того, что оборонный сектор рассматривался как токсичный актив с точки зрения критериев устойчивого развития (ESG). Но в конце февраля ситуация резко изменилась: жизнь показала, что оборонная сфера напрямую связана с устойчивым развитием. Поэтому, вероятнее всего, теперь ее ждет не только рост государственных инвестиций, но и возвращение интереса со стороны крупных институциональных инвесторов.

Data | Данные

Товарно-сырьевые рынки

Валюты

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба