22 марта 2022 Открытие Лукичева Оксана

Рынки драгоценных металлов на прошедшей неделе снижались в рамках роста аппетита к риску, вызванного умеренным относительно первоначальных ожиданий повышением процентной ставки ФРС США. Как это часто бывает начало повышения процентных ставок стало фактором разворота на рост фондового рынка, а также к росту доходностей казначейских облигаций. Первичный шок от геополитики прошел, рынки временно успокоились, снизив премию за риск в защитных активах.

Текущая неделя отметится многочисленными выступлениями представителей центральных банков, что может создавать дополнительную волатильность на рынках драгоценных металлов.

В ходе мартовского заседания ФРС США повысила процентную ставку на 0,25% до 0,25-0,50%. Прогноз ставок на конец 2022 г. составляет 1,9%, что предполагает семь повышений ставки до конца текущего года, а в 2023 г. ставка может быть повышена до 2,3%. Рынки восприняли оптимистично выступление главы ФРС в ходе пресс-конференции, где председатель обещал не допустить ускорение инфляции и сообщил, что экономика США находится в очень хорошей форме. Причин для рецессии в обозримом будущем в ФРС пока не видят. После этого спрос в рисковых активах вырос, а в защитных снизился.

Банк Англии в ходе заседания на прошлой неделе также повысил процентную ставку до 0,75%. Ожидается, что инфляция продолжит ускоряться в ближайшие месяцы. С учетом оценки текущей ситуации Банк Англии считает оправданным умеренное ужесточение денежно-кредитной политики в ближайшие месяцы.

Банк Японии в ходе заседания на прошлой неделе сохранил неизменными основные параметры денежно-кредитной политики. Краткосрочная процентная ставка по депозитам коммерческих банков оставлена на уровне минус 0,1% годовых, целевая доходность десятилетних гособлигаций - около нуля. Банк Японии подтвердил потолок программы выкупа активов на уровне 12 трлн иен ($104 млрд). Программа выкупа гособлигаций остается безлимитной. Однако риторика Банка Японии в отношении перспектив экономического роста в стране стала чуть более сдержанной.

Появилась информация, что Банк Эквадора приобрел около 2,5 тонны золота в золотовалютные резервы, доведя общий объем до 24,4 тонны. Подтверждение или опровержение появится позже в данных МВФ.

Банк России с 15 марта 2022 г. приостановил покупку золота в золотовалютные резервы, после ее недавнего возобновления. Банк апеллирует к необходимости создания условий для удовлетворения возросшего спроса населения на металл.

Спрос на физическое золото в азиатских хабах в прошедший период отличался нестабильностью. Быстрый рост цен на золото нервировал покупателей в Индии, которые продолжали воздерживаться от покупок.

Производство золота в России, по данным Минфина РФ, в 2021 г. составило 346,42 тонны, что на 1,8% выше производства в 2020 г. Добычного золота было произведено 296,9 тонны, вторичного - 32,59 тонны, попутного - 16,93 тонны. Производство серебра в России в 2021 г. сократилось на 2,1% до 945,7 тонны.

Отмена НДС на золото в России в совокупности с ограничением выдачи иностранной валюты со счетов коммерческих банков и резким падением курса российского рубля повысили спрос населения на инвестиционные слитки в коммерческих банках в 30-50 раз. Спрос на инвестиционные монеты в коммерческих банках вырос в 2-3 раза. Также отмечается, рост интереса инвесторов к обезличенным металлическим счетам (ОМС).

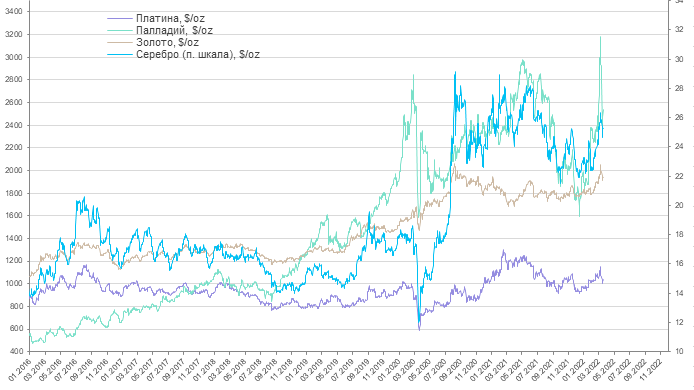

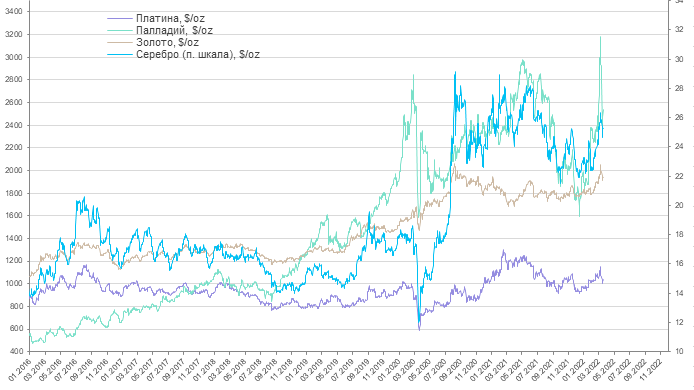

Цены на золото после повышения процентной ставки ФРС США показали значительную коррекцию вниз, почти протестировав $1 900/унц. После этого произошло снятие перепроданности и цены стабилизировались вблизи $1 935/унц. Несмотря на ужесточение денежно-кредитной политики США, инфляция останется повышенной дольше, чем ожидалось ранее. Кроме того, инфляция по всему миру также остается высокой в связи с высокими ценами на энергоносители и продовольствие, дополнительными проблемами с цепочками поставок и растущей волатильностью финансовых рынков. К концу года ожидается замедление экономического роста в ряде регионов мира. Эти факторы обеспечат поддержку рынку золота, несмотря на ужесточение денежно-кредитной политики крупнейшими регуляторами.

По данным Всемирного золотого совета, спрос на монеты и слитки в 2021 г. достиг максимального значения за последние 10 лет и составил 1 124 тонн.

Цены на серебро в прошедший период в корреляции с рынком золота снижались до $24,66/унц, после чего подросли до $25,43/унц. Соотношение цен между золотом и серебром составило 76,67 (среднее значение за 5 лет — 79,50). Соотношение платина/серебро составило 41,05 (среднее значение за 5 лет — 57).

Спрос на серебро в производстве солнечных батарей может быть ниже в ближайшее десятилетие, чем ожидалось ранее, сообщает Heraeus Appraisal. В предыдущие годы низкие процентные ставки в сочетании с низкими затратами на выбросы углерода и государственными субсидиями привели к поощрению проектов по увеличению мощностей ВИЭ, сделав их экономически выгодными. Однако переход от субсидий к ценообразованию на выбросы углерода в сочетании с возвратом процентных ставок к более нормальному уровню может снизить конкурентоспособность ВИЭ и привести к снижению установок ВИЭ в Европе к 2030 г. Это, в свою очередь, снизит спрос на серебро в этой отрасли. В 2021 г. спрос на серебро в производстве солнечных панелей вырос на 4% г/г до 105 млн унций (данные The Silver Institute).

Цены на платину в прошедший период восстановились до $1 045/унц в корреляции с рынком золота. Спред между золотом и платиной составил $902/унц, между палладием и платиной – $1 501/унц.

Компания Sibanye Stillwater Ltd. приостановила работу на трех золотых приисках в Южной Африке после того, как рабочие начали забастовку по поводу заработной платы. Был введен так называемый «локаут», запретивший всем работникам, в том числе из профсоюза «Солидарность», доступ к объектам. Трудовые споры потенциально несут риск снижения производства платины в ЮАР, поддерживая биржевые цены.

Продажи автомобилей в ЕС в феврале 2022 г. снизились на 6,7% г/г, сообщила Европейская ассоциация производителей автомобилей (ACEA). Падение продолжается пятый месяц подряд на фоне сохраняющегося дефицита полупроводниковых компонентов. По данным ACEA, число зарегистрированных в прошлом месяце автомобилей в странах ЕС составило 719,465 тыс. единиц. Это рекордно низкий для февраля показатель за все время ведения расчетов. Значительное снижение продаж зафиксировано в Италии - на 22,6% и во Франции - на 13%. Реализация машин в Германии выросла на 3,2%, в Испании - на 6,6%. В январе-феврале текущего года продажи в Евросоюзе упали на 6,4% г/г, в Европе - на 3,9% г/г.

Американская аналитическая компания S&P Global Mobility ухудшила прогноз мирового производства автомобилей в 2022-2023 годах суммарно на 5,2 млн автомобилей. Прогноз производства автомобилей в мире уменьшен на 2,6 млн единиц в 2022 г. до 81,6 млн единиц и до 88,5 млн единиц в 2023 г. Наиболее значительное снижение прогноза касается европейских компаний. Ухудшение прогноза объясняется проблемами в цепочках поставок и дефицитом критически важных компонентов, производившихся на Украине. К примеру, из-за нехватки деталей такие крупные автопроизводители, как Volkswagen и BMW, были вынуждены временно приостановить работу своих заводов в Европе. Всего в период до 2030 г. S&P Global Mobility сократила прогноз производства легковых автомобилей на 25 млн машин.

Ухудшение состояния автомобильного рынка в мире может значительно снизить потребность в платиноидах и ограничить рост цен.

Цены на палладий в прошедшей период восстановились после провала до $2 536/унц под влиянием существенного повышения маржинальных требований при торговле фьючерсом на палладий на бирже CME. В то же время на спотовом рынке наблюдается некоторый рост лизинговых ставок на металл, что свидетельствует о наблюдаемых проблемах с поставками из России. Однако ускорение инфляции и замедление роста мировой экономики могут отрицательно повлиять на потребление палладия, что потенциально ограничивает рост цен на этот металл.

Текущая неделя отметится многочисленными выступлениями представителей центральных банков, что может создавать дополнительную волатильность на рынках драгоценных металлов.

В ходе мартовского заседания ФРС США повысила процентную ставку на 0,25% до 0,25-0,50%. Прогноз ставок на конец 2022 г. составляет 1,9%, что предполагает семь повышений ставки до конца текущего года, а в 2023 г. ставка может быть повышена до 2,3%. Рынки восприняли оптимистично выступление главы ФРС в ходе пресс-конференции, где председатель обещал не допустить ускорение инфляции и сообщил, что экономика США находится в очень хорошей форме. Причин для рецессии в обозримом будущем в ФРС пока не видят. После этого спрос в рисковых активах вырос, а в защитных снизился.

Банк Англии в ходе заседания на прошлой неделе также повысил процентную ставку до 0,75%. Ожидается, что инфляция продолжит ускоряться в ближайшие месяцы. С учетом оценки текущей ситуации Банк Англии считает оправданным умеренное ужесточение денежно-кредитной политики в ближайшие месяцы.

Банк Японии в ходе заседания на прошлой неделе сохранил неизменными основные параметры денежно-кредитной политики. Краткосрочная процентная ставка по депозитам коммерческих банков оставлена на уровне минус 0,1% годовых, целевая доходность десятилетних гособлигаций - около нуля. Банк Японии подтвердил потолок программы выкупа активов на уровне 12 трлн иен ($104 млрд). Программа выкупа гособлигаций остается безлимитной. Однако риторика Банка Японии в отношении перспектив экономического роста в стране стала чуть более сдержанной.

Появилась информация, что Банк Эквадора приобрел около 2,5 тонны золота в золотовалютные резервы, доведя общий объем до 24,4 тонны. Подтверждение или опровержение появится позже в данных МВФ.

Банк России с 15 марта 2022 г. приостановил покупку золота в золотовалютные резервы, после ее недавнего возобновления. Банк апеллирует к необходимости создания условий для удовлетворения возросшего спроса населения на металл.

Спрос на физическое золото в азиатских хабах в прошедший период отличался нестабильностью. Быстрый рост цен на золото нервировал покупателей в Индии, которые продолжали воздерживаться от покупок.

Производство золота в России, по данным Минфина РФ, в 2021 г. составило 346,42 тонны, что на 1,8% выше производства в 2020 г. Добычного золота было произведено 296,9 тонны, вторичного - 32,59 тонны, попутного - 16,93 тонны. Производство серебра в России в 2021 г. сократилось на 2,1% до 945,7 тонны.

Отмена НДС на золото в России в совокупности с ограничением выдачи иностранной валюты со счетов коммерческих банков и резким падением курса российского рубля повысили спрос населения на инвестиционные слитки в коммерческих банках в 30-50 раз. Спрос на инвестиционные монеты в коммерческих банках вырос в 2-3 раза. Также отмечается, рост интереса инвесторов к обезличенным металлическим счетам (ОМС).

Цены на золото после повышения процентной ставки ФРС США показали значительную коррекцию вниз, почти протестировав $1 900/унц. После этого произошло снятие перепроданности и цены стабилизировались вблизи $1 935/унц. Несмотря на ужесточение денежно-кредитной политики США, инфляция останется повышенной дольше, чем ожидалось ранее. Кроме того, инфляция по всему миру также остается высокой в связи с высокими ценами на энергоносители и продовольствие, дополнительными проблемами с цепочками поставок и растущей волатильностью финансовых рынков. К концу года ожидается замедление экономического роста в ряде регионов мира. Эти факторы обеспечат поддержку рынку золота, несмотря на ужесточение денежно-кредитной политики крупнейшими регуляторами.

По данным Всемирного золотого совета, спрос на монеты и слитки в 2021 г. достиг максимального значения за последние 10 лет и составил 1 124 тонн.

Цены на серебро в прошедший период в корреляции с рынком золота снижались до $24,66/унц, после чего подросли до $25,43/унц. Соотношение цен между золотом и серебром составило 76,67 (среднее значение за 5 лет — 79,50). Соотношение платина/серебро составило 41,05 (среднее значение за 5 лет — 57).

Спрос на серебро в производстве солнечных батарей может быть ниже в ближайшее десятилетие, чем ожидалось ранее, сообщает Heraeus Appraisal. В предыдущие годы низкие процентные ставки в сочетании с низкими затратами на выбросы углерода и государственными субсидиями привели к поощрению проектов по увеличению мощностей ВИЭ, сделав их экономически выгодными. Однако переход от субсидий к ценообразованию на выбросы углерода в сочетании с возвратом процентных ставок к более нормальному уровню может снизить конкурентоспособность ВИЭ и привести к снижению установок ВИЭ в Европе к 2030 г. Это, в свою очередь, снизит спрос на серебро в этой отрасли. В 2021 г. спрос на серебро в производстве солнечных панелей вырос на 4% г/г до 105 млн унций (данные The Silver Institute).

Цены на платину в прошедший период восстановились до $1 045/унц в корреляции с рынком золота. Спред между золотом и платиной составил $902/унц, между палладием и платиной – $1 501/унц.

Компания Sibanye Stillwater Ltd. приостановила работу на трех золотых приисках в Южной Африке после того, как рабочие начали забастовку по поводу заработной платы. Был введен так называемый «локаут», запретивший всем работникам, в том числе из профсоюза «Солидарность», доступ к объектам. Трудовые споры потенциально несут риск снижения производства платины в ЮАР, поддерживая биржевые цены.

Продажи автомобилей в ЕС в феврале 2022 г. снизились на 6,7% г/г, сообщила Европейская ассоциация производителей автомобилей (ACEA). Падение продолжается пятый месяц подряд на фоне сохраняющегося дефицита полупроводниковых компонентов. По данным ACEA, число зарегистрированных в прошлом месяце автомобилей в странах ЕС составило 719,465 тыс. единиц. Это рекордно низкий для февраля показатель за все время ведения расчетов. Значительное снижение продаж зафиксировано в Италии - на 22,6% и во Франции - на 13%. Реализация машин в Германии выросла на 3,2%, в Испании - на 6,6%. В январе-феврале текущего года продажи в Евросоюзе упали на 6,4% г/г, в Европе - на 3,9% г/г.

Американская аналитическая компания S&P Global Mobility ухудшила прогноз мирового производства автомобилей в 2022-2023 годах суммарно на 5,2 млн автомобилей. Прогноз производства автомобилей в мире уменьшен на 2,6 млн единиц в 2022 г. до 81,6 млн единиц и до 88,5 млн единиц в 2023 г. Наиболее значительное снижение прогноза касается европейских компаний. Ухудшение прогноза объясняется проблемами в цепочках поставок и дефицитом критически важных компонентов, производившихся на Украине. К примеру, из-за нехватки деталей такие крупные автопроизводители, как Volkswagen и BMW, были вынуждены временно приостановить работу своих заводов в Европе. Всего в период до 2030 г. S&P Global Mobility сократила прогноз производства легковых автомобилей на 25 млн машин.

Ухудшение состояния автомобильного рынка в мире может значительно снизить потребность в платиноидах и ограничить рост цен.

Цены на палладий в прошедшей период восстановились после провала до $2 536/унц под влиянием существенного повышения маржинальных требований при торговле фьючерсом на палладий на бирже CME. В то же время на спотовом рынке наблюдается некоторый рост лизинговых ставок на металл, что свидетельствует о наблюдаемых проблемах с поставками из России. Однако ускорение инфляции и замедление роста мировой экономики могут отрицательно повлиять на потребление палладия, что потенциально ограничивает рост цен на этот металл.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба