На протяжении всей истории золото остаётся ценным финансовым ресурсом. И сегодня в условиях непростых геополитических и экономических обстоятельств этот драгметалл является одним из способов сбережения средств.

Предлагаем проанализировать производство золота в России, спрогнозировать спрос и определить эмитентов-золотодобытчиков, которые могут от этого выиграть.

Производство золота в России

Согласно данным Всемирного совета по золоту (WGC), Россия входит в тройку лидеров стран по добыче золота в 2021 г. На долю золота, добытого Россией и странами СНГ, приходится около 14% мирового объёма. Кроме того, больше всего золота в мире добывают Китай (370 т), Австралия (330 т), США (180 т) и Канада (170 т).

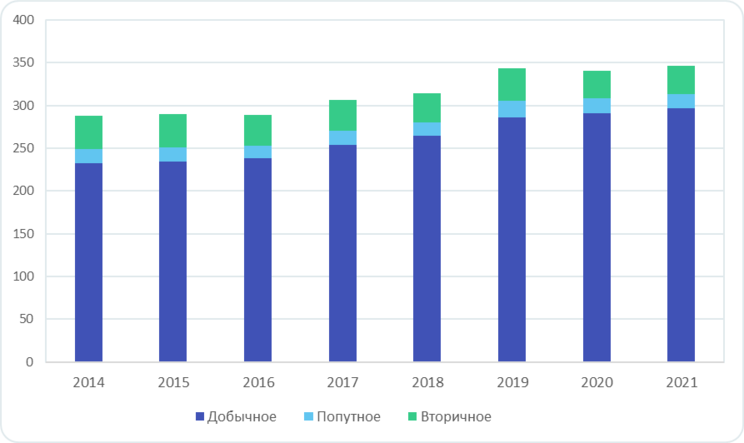

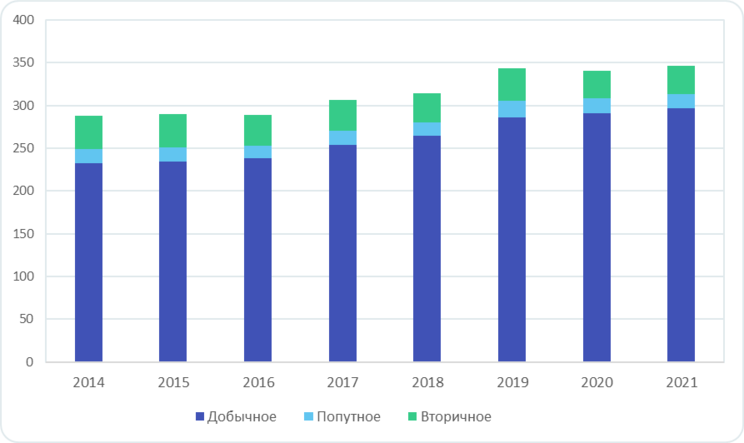

По данным Минфина, объём производства золота в России за 2021 г. вырос почти на 2% — до рекордных 346,42 т по сравнению с аналогичным показателем 2020 г. При этом производство добычного золота выросло на 2%, а вторичного — на 3,1%. Производство попутного золота, напротив, снизилось на 2,4%.

Динамика производства золота в России, т

Рис. 1. Источник: данные Минфина

Больше всего золота было произведено в Красноярском крае (20%), Магаданской области (17,5%) и Республике Саха (Якутия) (13,7%).

По данным исследования ФГБУ «ЦНИГРИ», в ближайшие годы ввод в строй добывающих предприятий на осваиваемых золоторудных объектах может поспособствовать росту добычи золота ежегодно почти на 5%. Прирост количества золота по России в целом может составить около 450–500 т в год. С 2026 г. планируется начать разработку уникального по масштабу месторождения Сухой Лог.

Как менялись цены на золото и от чего они зависят

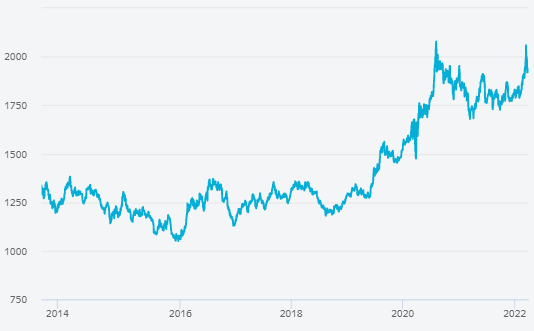

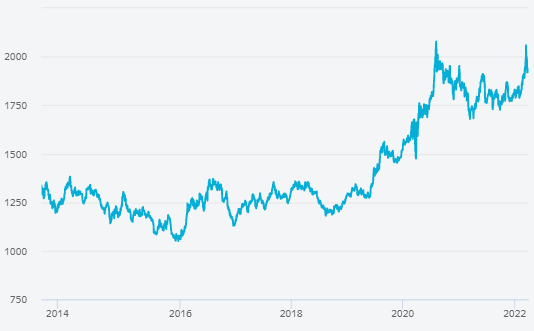

За последние восемь лет цена на золото выросла практически в два раза. Последний максимум был зафиксирован в марте 2022 г., когда цена составила 2058,6 долл. за унцию на фоне сложной геополитической обстановки. Абсолютный рекорд за последние годы наблюдался в августе 2020 г., когда цена превысила 2078,3 долл. за унцию. В том же году в марте золото опускалось до 1475 долл. из-за ограничительных мер на фоне распространения коронавируса, которые привели к спаду спроса на драгметаллы.

Динамика цен на золото, comex.GC, USD за тройскую унцию

Рис. 2. Источник: данные «Яндекса»

Цена на золото зависит сразу от несколько важных факторов:

геополитические и финансовые потрясения;

спрос со стороны инвесторов;

спрос со стороны центробанков;

спрос на золото в промышленности;

спрос со стороны ювелирной отрасли;

ключевая ставка и монетарная политика ЦБ в целом;

волатильность долларовых котировок;

состояние отрасли золотодобычи.

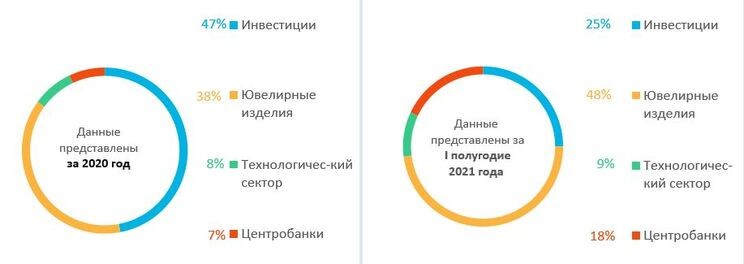

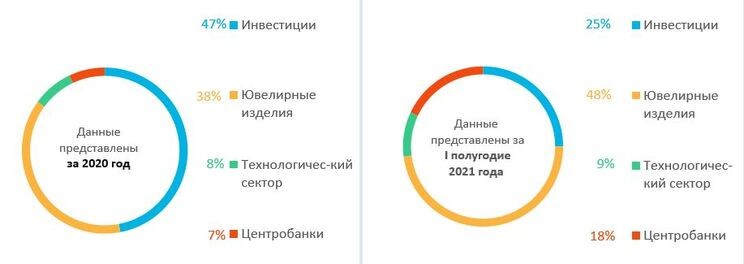

Основные сектора, которые обеспечивают спрос на золото, — финансовый (инвестиционный) и ювелирный. В сумме на их долю приходится более 73%.

По итогам 2020 г. инвестиционный спрос составил 47%, а в I полугодии 2021 г. этот показатель снизился до 25%. Спрос на ювелирные изделия в I полугодии 2021 г. вырос на 10 пп — до 48%, по сравнению с 2020 г. Центральные банки по итогам I полугодия 2021 г. обеспечивали спрос на золото в 18% против 7% в 2020 г., технологический сектор — на 9%.

Структура мирового спроса на золото в 2020–2021 гг., %

Рис. 3. Источник: данные Всемирного совета по золоту (WGC)

Почему золото всегда остаётся одним из самых востребованных способов сбережения активов

Золото — один из старейших, фундаментальных и универсальных способов сбережения активов, который никогда не терял своей актуальности, и на это есть несколько причин.

Стабильность. Как бы парадоксально это ни звучало, но золоту выгоден кризис и социально-политическая нестабильность. При любых трудностях мировой финансовой системы золото может обеспечить надёжный фундамент для безопасного сбережения финансовых ресурсов. Во время кризисов цены на драгметаллы обычно растут на фоне общих страхов и неопределённости. Сегодня основной спрос на золото обеспечивает не только ювелирная отрасль, но и банки и, в первую очередь, центральные банки крупнейших стран, которые используют драгоценный металл в структуре своих золотовалютных запасов.

Защита от финансовых и социально-политических потрясений. Независимо от вида экономического кризиса и геополитических волнений, все активы резко снижаются в цене, и только золото после спада может продемонстрировать колоссальный взлёт. Кредитный кризис 2008 г. и финансовые кризисы 2010-х гг. продемонстрировали, что золото является чуть ли не единственным источником покрытия маржин-коллов, что приводит к первоначальному снижению цены на золото из-за принудительной продажи металла. Однако, когда рынок начинает восстанавливаться, цена золота не только возвращается на докризисные уровни, но и обновляет свои максимумы.

Диверсификация. Каждый инвестор стремится обезопасить свой портфель, получив при этом высокую доходность. Золото является ещё одним способом сбережения активов. По данным Всемирного совета по золоту (WGC), мировой спрос на золотые слитки и монеты в 2021 г. вырос на 31% и достиг рекордных за восемь лет 1,18 тыс. т. На фоне быстрорастущей инфляции и экономической неопределённости инвесторы были вынуждены искать дополнительные способы, чтобы уберечь свои активы.

Стабильность, диверсификация и защита активов от финансовых и политических потрясений оправдывает наличие золота в инвестиционном портфеле. При этом также можно обратить внимание на ценные бумаги золотодобывающих компаний.

Крупнейшие эмитенты-золотодобытчики России

«Полюс» (PLZL) — российская золотодобывающая компания, которая входит в тройку крупнейших в мире по запасам золота: доказанные и вероятные запасы по международной классификации составляют 104 млн унций.

Основные предприятия компании расположены в Красноярском крае, Иркутской и Магаданской областях, а также в Республике Саха (Якутия) и включают пять действующих рудников, золотоносные россыпи и ряд проектов в стадии строительства и развития. Крупнейший актив — месторождение Олимпиада в Красноярском крае.

На долю «Полюса» приходится около 24% всего добываемого золота в России. По итогам 2021 г. общий объём производства золота компанией составил 2,7 млн унций, что на 2% ниже аналогичного периода годом ранее. Руководство «Полюса» прогнозирует производство золота по итогам 2022 г. на уровне 2,8 млн унций за счёт увеличения содержания золота в переработке на месторождении Олимпиада.

Выручка компании за 2021 г. снизилась всего на 1%, до 5 млрд долл., из-за уменьшения объёмов производства золота. Общие денежные затраты «Полюса» выросли на 12% и составили 405 долл. на унцию, что вызвано инфляцией на расходные материалы, а также снижением содержания в переработке на месторождениях Олимпиада и Благодатное. Отношение чистого долга к скорректированному показателю EBITDA сократилось до 0,6 против 0,7 на конец 2020 г. за счёт снижения чистого долга.

«Полиметалл» (POLY) — крупнейший золотодобытчик после «Полюса» с активами в России и Казахстане. Доказанные и вероятные запасы по международной классификации составляют 68 млн унций. На долю «Полиметалла» приходится около 11% всего добытого золота в России.

По итогам 2021 г. производство золота «Полиметаллом» выросло на 2% по сравнению с 2020 г. и составило 1,7 млн унций золотого эквивалента.

Выручка компании в 2021 г. выросла на 1% по сравнению с аналогичным показателем годом ранее и составила 2,9 млрд долл. Объём продаж золота сохранился на уровне 1,4 млн унций год к году. Денежные затраты компании выросли на 15% и составили 730 долл. на унцию золотого эквивалента. Рост обусловлен значительной инфляцией в горнодобывающей отрасли. Соотношение чистого долга к скорректированной EBITDA в 2021 г. составило 1,13 против 0,81 в 2020 г.

Вырастет ли спрос на инвестиции в драгметаллы в 2022 году?

В 2022 г. росту инвестиционного спроса будут способствовать изменения в законодательстве. Согласно Федеральному закону «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» № 47-ФЗ от 09.03.2022 с 1 марта 2022 г. при приобретении физическими лицами драгоценных металлов в слитках в банке не нужно уплачивать НДС в размере 20%. Это делает вложение в золото более экономически выгодным вариантом диверсификации средств. Если ранее население стремилось уберечь свои денежные средства в виде покупки валюты, то после отмены НДС золото может стать более привлекательным способом сохранения капитала, чем привычные доллары и евро.

Вложение в золото почти всегда являлось хорошей альтернативой покупке валюты, независимо от социально-политических потрясений и экономических кризисов. Геополитические события в этом году разворачиваются с молниеносной скоростью. Очевидно, что мы вошли в активную фазу мировых изменений и потрясений. В такие моменты граждане стремятся уберечь свои активы от обесценивания и минимизировать потери. Это поспособствует росту спроса на инвестиционное золото как способ сохранения капитала.

Предлагаем проанализировать производство золота в России, спрогнозировать спрос и определить эмитентов-золотодобытчиков, которые могут от этого выиграть.

Производство золота в России

Согласно данным Всемирного совета по золоту (WGC), Россия входит в тройку лидеров стран по добыче золота в 2021 г. На долю золота, добытого Россией и странами СНГ, приходится около 14% мирового объёма. Кроме того, больше всего золота в мире добывают Китай (370 т), Австралия (330 т), США (180 т) и Канада (170 т).

По данным Минфина, объём производства золота в России за 2021 г. вырос почти на 2% — до рекордных 346,42 т по сравнению с аналогичным показателем 2020 г. При этом производство добычного золота выросло на 2%, а вторичного — на 3,1%. Производство попутного золота, напротив, снизилось на 2,4%.

Динамика производства золота в России, т

Рис. 1. Источник: данные Минфина

Больше всего золота было произведено в Красноярском крае (20%), Магаданской области (17,5%) и Республике Саха (Якутия) (13,7%).

По данным исследования ФГБУ «ЦНИГРИ», в ближайшие годы ввод в строй добывающих предприятий на осваиваемых золоторудных объектах может поспособствовать росту добычи золота ежегодно почти на 5%. Прирост количества золота по России в целом может составить около 450–500 т в год. С 2026 г. планируется начать разработку уникального по масштабу месторождения Сухой Лог.

Как менялись цены на золото и от чего они зависят

За последние восемь лет цена на золото выросла практически в два раза. Последний максимум был зафиксирован в марте 2022 г., когда цена составила 2058,6 долл. за унцию на фоне сложной геополитической обстановки. Абсолютный рекорд за последние годы наблюдался в августе 2020 г., когда цена превысила 2078,3 долл. за унцию. В том же году в марте золото опускалось до 1475 долл. из-за ограничительных мер на фоне распространения коронавируса, которые привели к спаду спроса на драгметаллы.

Динамика цен на золото, comex.GC, USD за тройскую унцию

Рис. 2. Источник: данные «Яндекса»

Цена на золото зависит сразу от несколько важных факторов:

геополитические и финансовые потрясения;

спрос со стороны инвесторов;

спрос со стороны центробанков;

спрос на золото в промышленности;

спрос со стороны ювелирной отрасли;

ключевая ставка и монетарная политика ЦБ в целом;

волатильность долларовых котировок;

состояние отрасли золотодобычи.

Основные сектора, которые обеспечивают спрос на золото, — финансовый (инвестиционный) и ювелирный. В сумме на их долю приходится более 73%.

По итогам 2020 г. инвестиционный спрос составил 47%, а в I полугодии 2021 г. этот показатель снизился до 25%. Спрос на ювелирные изделия в I полугодии 2021 г. вырос на 10 пп — до 48%, по сравнению с 2020 г. Центральные банки по итогам I полугодия 2021 г. обеспечивали спрос на золото в 18% против 7% в 2020 г., технологический сектор — на 9%.

Структура мирового спроса на золото в 2020–2021 гг., %

Рис. 3. Источник: данные Всемирного совета по золоту (WGC)

Почему золото всегда остаётся одним из самых востребованных способов сбережения активов

Золото — один из старейших, фундаментальных и универсальных способов сбережения активов, который никогда не терял своей актуальности, и на это есть несколько причин.

Стабильность. Как бы парадоксально это ни звучало, но золоту выгоден кризис и социально-политическая нестабильность. При любых трудностях мировой финансовой системы золото может обеспечить надёжный фундамент для безопасного сбережения финансовых ресурсов. Во время кризисов цены на драгметаллы обычно растут на фоне общих страхов и неопределённости. Сегодня основной спрос на золото обеспечивает не только ювелирная отрасль, но и банки и, в первую очередь, центральные банки крупнейших стран, которые используют драгоценный металл в структуре своих золотовалютных запасов.

Защита от финансовых и социально-политических потрясений. Независимо от вида экономического кризиса и геополитических волнений, все активы резко снижаются в цене, и только золото после спада может продемонстрировать колоссальный взлёт. Кредитный кризис 2008 г. и финансовые кризисы 2010-х гг. продемонстрировали, что золото является чуть ли не единственным источником покрытия маржин-коллов, что приводит к первоначальному снижению цены на золото из-за принудительной продажи металла. Однако, когда рынок начинает восстанавливаться, цена золота не только возвращается на докризисные уровни, но и обновляет свои максимумы.

Диверсификация. Каждый инвестор стремится обезопасить свой портфель, получив при этом высокую доходность. Золото является ещё одним способом сбережения активов. По данным Всемирного совета по золоту (WGC), мировой спрос на золотые слитки и монеты в 2021 г. вырос на 31% и достиг рекордных за восемь лет 1,18 тыс. т. На фоне быстрорастущей инфляции и экономической неопределённости инвесторы были вынуждены искать дополнительные способы, чтобы уберечь свои активы.

Стабильность, диверсификация и защита активов от финансовых и политических потрясений оправдывает наличие золота в инвестиционном портфеле. При этом также можно обратить внимание на ценные бумаги золотодобывающих компаний.

Крупнейшие эмитенты-золотодобытчики России

«Полюс» (PLZL) — российская золотодобывающая компания, которая входит в тройку крупнейших в мире по запасам золота: доказанные и вероятные запасы по международной классификации составляют 104 млн унций.

Основные предприятия компании расположены в Красноярском крае, Иркутской и Магаданской областях, а также в Республике Саха (Якутия) и включают пять действующих рудников, золотоносные россыпи и ряд проектов в стадии строительства и развития. Крупнейший актив — месторождение Олимпиада в Красноярском крае.

На долю «Полюса» приходится около 24% всего добываемого золота в России. По итогам 2021 г. общий объём производства золота компанией составил 2,7 млн унций, что на 2% ниже аналогичного периода годом ранее. Руководство «Полюса» прогнозирует производство золота по итогам 2022 г. на уровне 2,8 млн унций за счёт увеличения содержания золота в переработке на месторождении Олимпиада.

Выручка компании за 2021 г. снизилась всего на 1%, до 5 млрд долл., из-за уменьшения объёмов производства золота. Общие денежные затраты «Полюса» выросли на 12% и составили 405 долл. на унцию, что вызвано инфляцией на расходные материалы, а также снижением содержания в переработке на месторождениях Олимпиада и Благодатное. Отношение чистого долга к скорректированному показателю EBITDA сократилось до 0,6 против 0,7 на конец 2020 г. за счёт снижения чистого долга.

«Полиметалл» (POLY) — крупнейший золотодобытчик после «Полюса» с активами в России и Казахстане. Доказанные и вероятные запасы по международной классификации составляют 68 млн унций. На долю «Полиметалла» приходится около 11% всего добытого золота в России.

По итогам 2021 г. производство золота «Полиметаллом» выросло на 2% по сравнению с 2020 г. и составило 1,7 млн унций золотого эквивалента.

Выручка компании в 2021 г. выросла на 1% по сравнению с аналогичным показателем годом ранее и составила 2,9 млрд долл. Объём продаж золота сохранился на уровне 1,4 млн унций год к году. Денежные затраты компании выросли на 15% и составили 730 долл. на унцию золотого эквивалента. Рост обусловлен значительной инфляцией в горнодобывающей отрасли. Соотношение чистого долга к скорректированной EBITDA в 2021 г. составило 1,13 против 0,81 в 2020 г.

Вырастет ли спрос на инвестиции в драгметаллы в 2022 году?

В 2022 г. росту инвестиционного спроса будут способствовать изменения в законодательстве. Согласно Федеральному закону «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» № 47-ФЗ от 09.03.2022 с 1 марта 2022 г. при приобретении физическими лицами драгоценных металлов в слитках в банке не нужно уплачивать НДС в размере 20%. Это делает вложение в золото более экономически выгодным вариантом диверсификации средств. Если ранее население стремилось уберечь свои денежные средства в виде покупки валюты, то после отмены НДС золото может стать более привлекательным способом сохранения капитала, чем привычные доллары и евро.

Вложение в золото почти всегда являлось хорошей альтернативой покупке валюты, независимо от социально-политических потрясений и экономических кризисов. Геополитические события в этом году разворачиваются с молниеносной скоростью. Очевидно, что мы вошли в активную фазу мировых изменений и потрясений. В такие моменты граждане стремятся уберечь свои активы от обесценивания и минимизировать потери. Это поспособствует росту спроса на инвестиционное золото как способ сохранения капитала.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба