4 апреля 2022 Фридом Финанс | Распадская

Операционные показатели

В 2021 году на всех предприятиях компании совокупно было добыто 23,3 млн тонн рядового угля (+13% г/г). Рост объемов в основном был обусловлен возобновлением работ на разрезе Распадском, которые не проводились с мая по сентябрь 2020 года на фоне негативных рыночных условий, а также в связи переходом шахты Есаульская на новый пласт No29.

Наши оценки и прогнозы

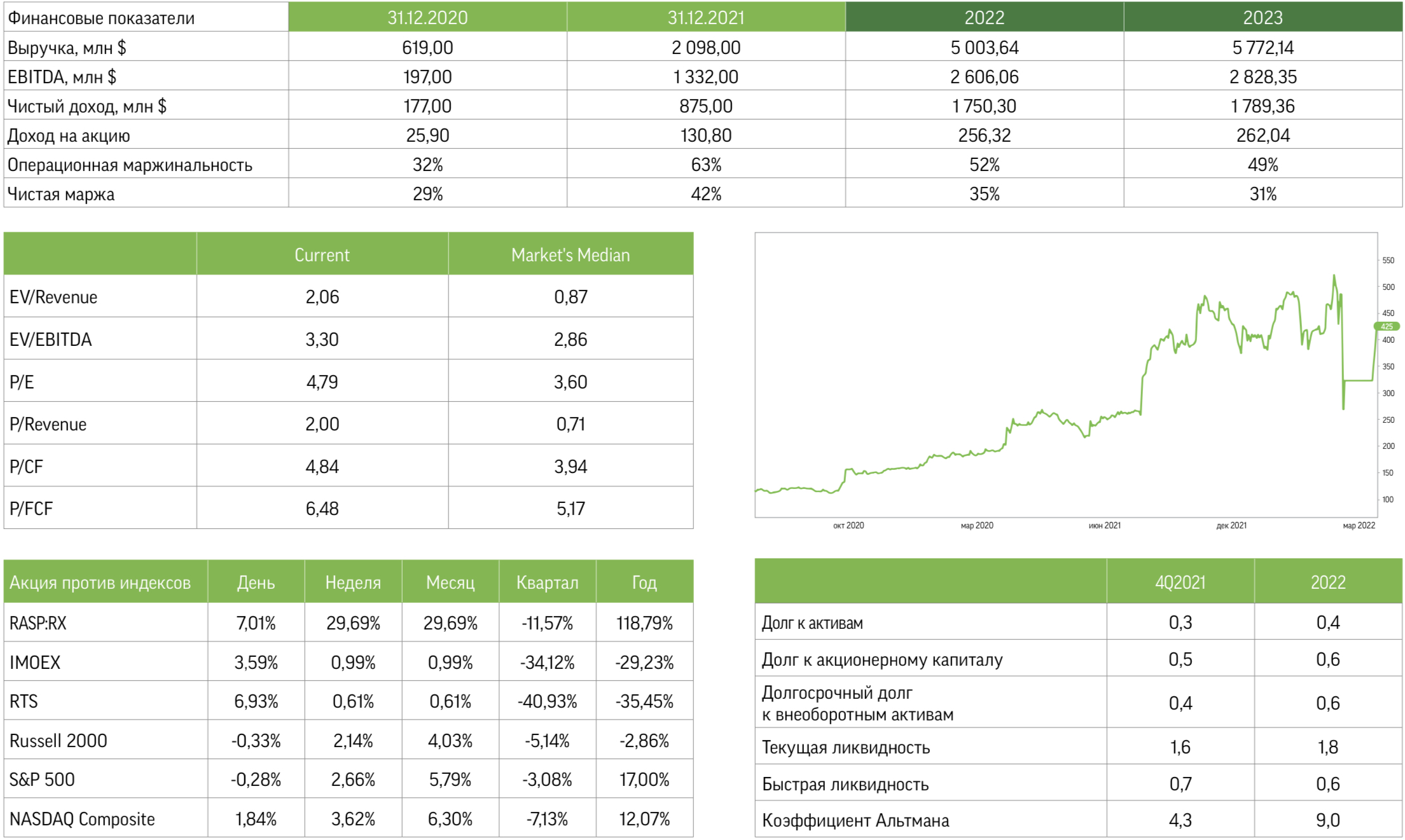

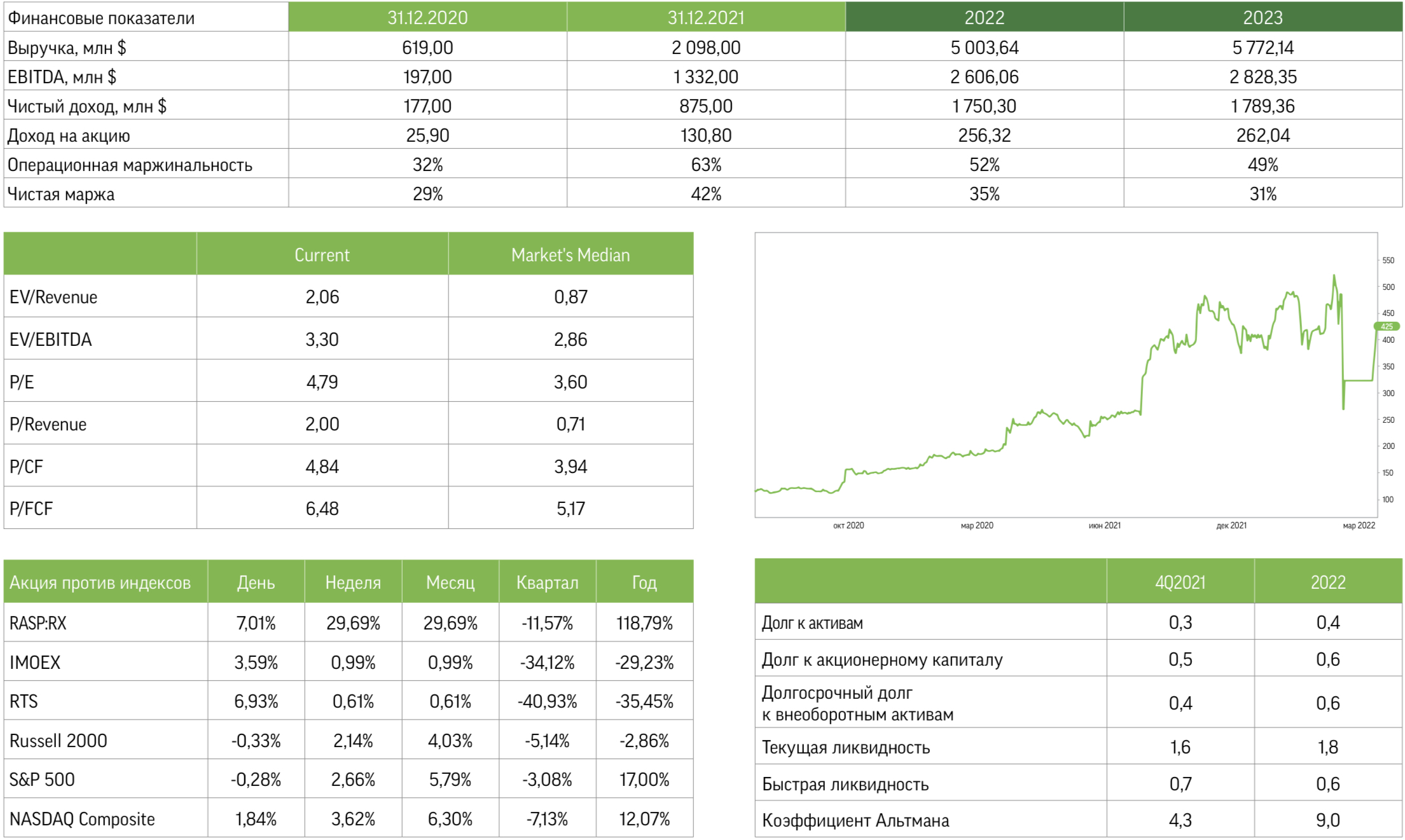

Мы полагаем, что в 2022 году выручка, EBITDA и чистая прибыль Распадской составят $5 млрд, $2,6 млрд и $1,75 млрд соответственно. Хотим подчеркнуть, что наш прогноз последнего из перечисленных показателей превышает среднерыночные ожидания на 5–15%, поскольку мировые цены на уголь удвоились с начала года.

Долгосрочные оценки капитализации Распадской строятся на основе значительного позитивного пересмотра стоимости активов товарного сегмента в связи с влиянием мер монетарного стимулирования и в рамках длительных трендов динамики баланса спроса/предложения на ключевых товарных рынках. Однако важно отметить, что цены в ряде сегментов черной металлургии в последние годы росли с опережением широкого рынка. Этот фактор может оказать сдерживающее влияние на темпы повышения цен на уголь в перспективе 2022–2027 годов.

Наша долгосрочная модель оценки рыночной капитализации Распадской закладывает увеличение стоимости угля в среднем на 9% г/г в 2023–2027-м (против 14% г/г в 2000–2020-м), что мы считаем консервативным прогнозом, который, впрочем, учитывает тот факт, что цены на это сырье в последние годы росли быстрее среднерыночных индикаторов. Мы также принимаем во внимание тот факт, что с 2013 года санкционное и регуляторное давление на производителей привело к существенному ослаблению оценочных взаимосвязей между динамикой макроэкономических показателей, балансом спроса/предложения и ценами ключевых товарных активов. При оценке капитализации эмитента в рублях мы также учитываем эффект девальвации российской национальной валюты.

Хотя рост выручки эмитента может подстегнуть позитивную динамику чистого денежного потока (FCF), однако, склоняясь в сторону консервативных ожиданий, мы считаем, что отношение FCF к продажам сохранится на уровне 18%. Он исторически соответствует среднему значению коэффициента.

Распадская обычно существенно недооценена по сравнению с сопоставимыми компаниями. Как следствие, ее справедливая стоимость в средне- и долгосрочной перспективе может быть пересмотрена вверх. Триггерами для позитивной переоценки эмитента могут выступить повышение глобальной справедливой стоимости сырьевых товаров, а также реализация планируемой госпрограммы по наращиванию добычи угля в РФ с 440 млн до 550–670 млн тонн к 2035 году, что в среднем соответствует увеличению на 1,5–2,5% г/г.

Риски и факторы инвестиционной привлекательности

Значительными преимуществами компании выступают невысокое значение долговой нагрузки (0,4x), а также низкая (11%) доля Европы в объеме экспорта. Это повышает привлекательность бумаг Распадской для инвесторов, которые, по всей видимости, склонны перекладываться в акции эмитента на фоне ослабления спроса в бумагах Мечела.

По итогам первого полугодия 2021-го Распадская сообщила, что намерена выплачивать дивиденды раз в шесть месяцев в размере:

неменее100%FCF,есличистыйдолг/EBITDAниже1,0х;

неменее50%FCF,есличистыйдолг/EBITDAвыше1,0х.

Прогнозируем, что дивидендные выплаты компании за 2021-й и 2022 год составят 43,5 руб. и 53,9 руб. на акцию.

Риски для финансовых и операционных показателей Распадской в долгосрочном периоде связаны с зеленой повесткой. Принимая во внимание этот фактор, а также традиционно повышенные отраслевые производственные риски, мы применяем 10%-й дисконт для расчета оценочной стоимости компании. Реализация Evraz plc планов по созданию на базе Распадской одного из крупнейших в мире угледобывающих холдингов позволяет ожидать снижения данной негативной корректировки в будущем. Поскольку бумага характери зуется защитными свойствами, дополнительная поправка на нерыночные риски сравнительно невелика — 15%.

Индикативная оценка справедливой стоимости обыкновенной акции Распадской на основе упомянутых средне- и долгосрочных факторов — 523,5

руб. В более краткосрочной перспективе привлекательности бумаге добавляет тот факт, что она склонна проявлять защитные свойства в периоды спада инвестиционной активности. Также немаловажно, что анонсированные Минфином в 2021 году меры корректировки НДПИ не затронули добычу угля.

В 2021 году на всех предприятиях компании совокупно было добыто 23,3 млн тонн рядового угля (+13% г/г). Рост объемов в основном был обусловлен возобновлением работ на разрезе Распадском, которые не проводились с мая по сентябрь 2020 года на фоне негативных рыночных условий, а также в связи переходом шахты Есаульская на новый пласт No29.

Наши оценки и прогнозы

Мы полагаем, что в 2022 году выручка, EBITDA и чистая прибыль Распадской составят $5 млрд, $2,6 млрд и $1,75 млрд соответственно. Хотим подчеркнуть, что наш прогноз последнего из перечисленных показателей превышает среднерыночные ожидания на 5–15%, поскольку мировые цены на уголь удвоились с начала года.

Долгосрочные оценки капитализации Распадской строятся на основе значительного позитивного пересмотра стоимости активов товарного сегмента в связи с влиянием мер монетарного стимулирования и в рамках длительных трендов динамики баланса спроса/предложения на ключевых товарных рынках. Однако важно отметить, что цены в ряде сегментов черной металлургии в последние годы росли с опережением широкого рынка. Этот фактор может оказать сдерживающее влияние на темпы повышения цен на уголь в перспективе 2022–2027 годов.

Наша долгосрочная модель оценки рыночной капитализации Распадской закладывает увеличение стоимости угля в среднем на 9% г/г в 2023–2027-м (против 14% г/г в 2000–2020-м), что мы считаем консервативным прогнозом, который, впрочем, учитывает тот факт, что цены на это сырье в последние годы росли быстрее среднерыночных индикаторов. Мы также принимаем во внимание тот факт, что с 2013 года санкционное и регуляторное давление на производителей привело к существенному ослаблению оценочных взаимосвязей между динамикой макроэкономических показателей, балансом спроса/предложения и ценами ключевых товарных активов. При оценке капитализации эмитента в рублях мы также учитываем эффект девальвации российской национальной валюты.

Хотя рост выручки эмитента может подстегнуть позитивную динамику чистого денежного потока (FCF), однако, склоняясь в сторону консервативных ожиданий, мы считаем, что отношение FCF к продажам сохранится на уровне 18%. Он исторически соответствует среднему значению коэффициента.

Распадская обычно существенно недооценена по сравнению с сопоставимыми компаниями. Как следствие, ее справедливая стоимость в средне- и долгосрочной перспективе может быть пересмотрена вверх. Триггерами для позитивной переоценки эмитента могут выступить повышение глобальной справедливой стоимости сырьевых товаров, а также реализация планируемой госпрограммы по наращиванию добычи угля в РФ с 440 млн до 550–670 млн тонн к 2035 году, что в среднем соответствует увеличению на 1,5–2,5% г/г.

Риски и факторы инвестиционной привлекательности

Значительными преимуществами компании выступают невысокое значение долговой нагрузки (0,4x), а также низкая (11%) доля Европы в объеме экспорта. Это повышает привлекательность бумаг Распадской для инвесторов, которые, по всей видимости, склонны перекладываться в акции эмитента на фоне ослабления спроса в бумагах Мечела.

По итогам первого полугодия 2021-го Распадская сообщила, что намерена выплачивать дивиденды раз в шесть месяцев в размере:

неменее100%FCF,есличистыйдолг/EBITDAниже1,0х;

неменее50%FCF,есличистыйдолг/EBITDAвыше1,0х.

Прогнозируем, что дивидендные выплаты компании за 2021-й и 2022 год составят 43,5 руб. и 53,9 руб. на акцию.

Риски для финансовых и операционных показателей Распадской в долгосрочном периоде связаны с зеленой повесткой. Принимая во внимание этот фактор, а также традиционно повышенные отраслевые производственные риски, мы применяем 10%-й дисконт для расчета оценочной стоимости компании. Реализация Evraz plc планов по созданию на базе Распадской одного из крупнейших в мире угледобывающих холдингов позволяет ожидать снижения данной негативной корректировки в будущем. Поскольку бумага характери зуется защитными свойствами, дополнительная поправка на нерыночные риски сравнительно невелика — 15%.

Индикативная оценка справедливой стоимости обыкновенной акции Распадской на основе упомянутых средне- и долгосрочных факторов — 523,5

руб. В более краткосрочной перспективе привлекательности бумаге добавляет тот факт, что она склонна проявлять защитные свойства в периоды спада инвестиционной активности. Также немаловажно, что анонсированные Минфином в 2021 году меры корректировки НДПИ не затронули добычу угля.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба