12 апреля 2022 Открытие Лукичева Оксана

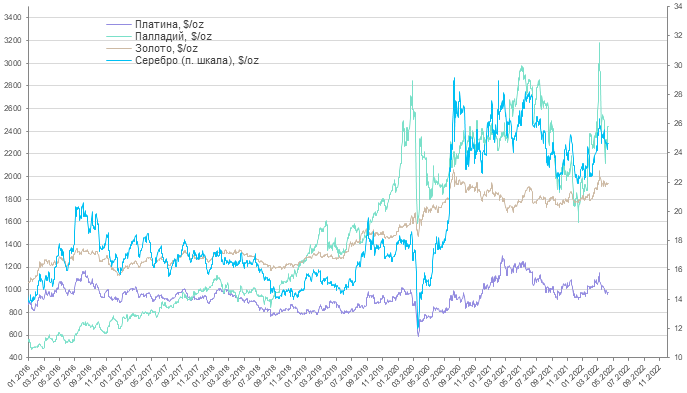

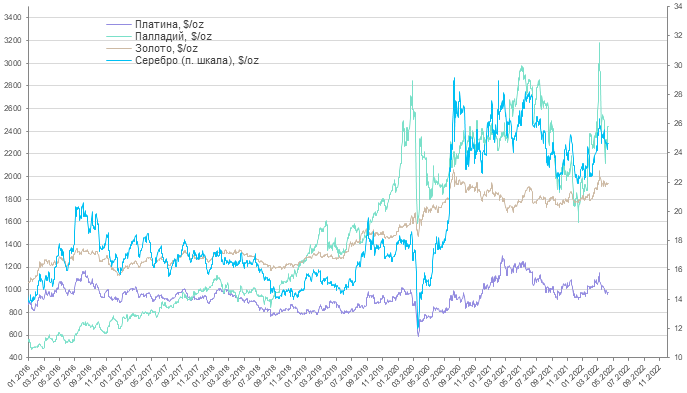

Рынки драгоценных металлов на прошедшей неделе двигались разнонаправленно: золото и палладий подорожали, а серебро и платина подешевели. Особенно сильный рост произошел на рынке палладия в связи с ограничением поставок по фьючерсным контрактам российских платиноидов биржей CME Group и приостановки статуса Good Delivery для российских аффинажных заводов со стороны LPPM.

Золото, серебро и платина оставались под влиянием высоких геополитических рисков, растущих доходностей казначейских облигаций, укрепления курса доллара США и падающего фондового рынка. Ожидания значительного и быстрого повышения процентной ставки ФРС США увеличивают вероятность развития рецессии, что в совокупности с высокой инфляцией может привести к развитию стагфляции, период которой всегда положительно сказывался на стоимости защитных активов.

На текущей неделе ожидается публикация множества экономических данных, выступления представителей регуляторов, а также заседание ЕЦБ. На этом фоне волатильность на рынках драгоценных металлов может увеличиться.

Проведенный агентством Reuters опрос показал, что ФРС США совершит два последовательных повышения процентной ставки на 0,5% каждое в мае и июне. Кроме того, опрошенные экономисты оценили вероятность развития рецессии в 2023 г. на уровне 40%. Ожидается, что ставка по федеральным фондам к концу 2022 г. составит 2,0-2,25%. В следующем году, однако, темп повышения процентных ставок замедлится, в результате чего ставка по федеральным фондам достигнет 2,50–2,75% к концу 2023 г. Высокая инфляция может сохраниться до 2024 г.

Выступившие на прошлой неделе представители ФРС США также сообщали о целесообразности повышения процентной ставки на 0,5% в ходе заседания 3-4 мая. Также упоминалось о вероятном объявлении начала сокращения активов на балансе уже в ходе майского заседания. Протокол мартовского заседания ФРС США указал на планы регулятора по сокращению активов на балансе на $95 млрд в месяц, начиная с мая. Кроме того, упоминалась возможность продажи ипотечных облигаций, а не только их сокращение на балансе по мере завершения срока обращения.

Опрос Bloomberg показал, что ЕЦБ может завершить программу выкупа активов текущим летом и приступить к повышению процентной ставки в декабре 2022 г. Опрошенные экономисты считают, что покупка облигаций завершится в июле 2022 г., а ставка вернется к нулю к марту 2023 г. Банки Goldman Sachs и Morgan Stanley прогнозируют, что первое повышение ставки ЕЦБ состоится в декабре, после чего регулятор начнет постепенное увеличение процентных ставок. При этом Societe Generale ожидает двух повышений ставки в текущем году: в сентябре и декабре на 0,25% каждое, в 2023 г. процентная ставка может быть повышена трижды, в 2024 г. – дважды.

Банк России с 8 апреля 2022 г. отменил покупку золота у коммерческих банков по 5 000 рублей за 1 грамм, перейдя на покупку по договорной цене. Основанием для изменения условий покупки стали изменения рыночной конъюнктуры. Стоимость 1 грамма золота на Московской бирже впервые с конца февраля 2022 г. опускалась до 4 770 рублей.

Данные МВФ показали, что центральные банки в феврале 2022 г. стали нетто-продавцами золота. Крупнейшим продавцом стал Банк Узбекистана, сокративший золотовалютные резервы (ЗВР) на 22 тонны до 339 тонн (доля золота в ЗВР Узбекистана составляет 59%). Банк Казахстана продал 5 тонн золота после продажи 17 тонн в январе 2022 г., сократив золотовалютные резервы до 380 тонн (доля золота в ЗВР Казахстана составляет 69%). Также продавали золото Банки Катара (6 тонн), Монголии (1 тонну), Германии (1 тонну), что, вероятно, было связано с чеканкой монет.

Покупку золота в резервы производили: Банк Турции (приобрел 25 тонн, увеличив количество золота в ЗВР до 429 тонн, а долю золота в ЗВР до 27%), Банк Индии (приобрел 2,6 тонны золота, увеличив количество металла в ЗВР до 758 тонн), Банк Ирландии (приобрел 1 тонну).

Спрос на физическое золото в азиатских хабах на прошедшей неделе продолжал стагнировать на фоне распространения коронавирусной инфекции в Китае. Среднедневные объемы торгов золотом на бирже SGE продолжали снижаться, чему также способствовали праздничные дни в начале прошлой недели.

Данные Минфина РФ показали, что производство золота в России в январе 2022 г. составило 19,62 тонн, что на 3,7% больше, чем в январе 2021 г. Производство добычного золота выросло на 5,7% г/г до 16,44 тонн, попутного – на 8,5% г/г до 1,27 тонн, вторичного сократилось на 12,8% г/г до 1,91 тонн. Производство серебра в России сократилось в январе на 6% г/г до 64,24 тонн.

Цены на золото на прошедшей неделе вырастали от $1 922/унц до $1 965/унц, а в настоящий момент тестируют сверху сильный уровень поддержки $1 955/унц. Ожидания более жесткой денежно-кредитной политики ФРС США и снижение фондового рынка поддерживали рост цен на металл и нивелировали негативное влияние от роста доходностей казначейских облигаций и укрепления курса доллара США. Данные FedWatch показывали, что рынок оценивал вероятность повышения ставки на 0,5% в ходе майского заседания на уровне 82%.

Данные Всемирного золотого совета показали, что запасы золота в ETF, инвестирующих в металл, в 1 квартале 2022 г. выросли на 8,0% г/г или на 268,8 тонн, достигнув 3 835,9 тонн. На прошедшей неделе инвесторы добавили в запасы золотых ETF еще 11,2 тонны металла, увеличив их на 0,3% к позапрошлой неделе до 3 846,5 тонн. Наибольший прирост показали запасы в европейских ETF перед выборами во Франции, азиатские инвесторы слегка понизили уровень инвестиций в золотые фонды.

Цены на серебро на прошедшей неделе в корреляции с рынком золота выросли от $24,37/унц до $25,58/унц, после чего вернулись к $25,16/унц. Соотношение цен между золотом и серебром составило 78,29 (среднее значение за 5 лет — 79,50). Соотношение платина/серебро составило 39,29 (среднее значение за 5 лет — 57).

Рынок платины на прошедшей неделе понизился до $945/унц, после чего цены восстановились до $980/унц. Слабый спрос со стороны автомобильной промышленности, ухудшающиеся перспективы роста мировой экономики в 2022-23 годах, локдауны в Китае отрицательно сказывались на рынке платины. Спред между золотом и платиной составил $969/унц, между палладием и платиной – $1 470/унц.

Цены на палладий на прошедшей неделе выросли от $2 175/унц до $2 500/унц под влиянием приостановки Лондонской ассоциацией металлов платиновой группы (LPPM) действия статуса Good Delivery российских аффинажных заводов - Красноярского завода цветных металлов им. В. Н. Гулидова («Красцветмет») и Приокского завода цветных металлов. Только эти два российских аффинажных завода входили в список Good Delivery LPPM. Данные заводы больше не будут допущены к участию в торгах LPPM в статусе Good Delivery на лондонском/цюрихском рынке драгоценных металлов до дальнейшего уведомления. Вслед за LPPM о приостановке действия статуса «Красцветмета» и Приокского завода цветных металлов как утвержденных поставщиков объявила New York Mercantile Exchange (NYMEX), принадлежащая CME Group. Данное решение вступило в силу немедленно.

Поставки платины из России составляли около 15% от мирового объема экспорта, палладия – около 45% от мирового экспорта. В случае значительного сокращения экспортных поставок платиноидов производство платины и палладия в РФ потенциально может существенно снизиться. Вероятность переориентации на китайский рынок существует, но все же китайский спрос – это около 30% мирового потребления платиноидов, что, конечно, может поглотить выбывающие со стороны Европы и США объемы, но имеет значительные риски зависимости от единичного покупателя.

Например, продажи легковых автомобилей в Китае в марте упали на 10,5% г/г (данные China Passenger Car Association, CPCA) до 1,58 млн единиц. Продажи автомобилей в 1 кв. 2022 г. понизились на 4,5% г/г до 4,92 млн автомобилей. Между тем продажи электромобилей и гибридов в Китае в январе-марте выросли более чем в два раза по сравнению с аналогичным периодом годом ранее, достигнув 1,07 млн единиц. Переход на электрические и гибридные автомобили продолжался и на прочих региональных рынках. Потребление платиноидов в данной группе автомобилей ниже, чем в автомобилях с традиционным двигателем внутреннего сгорания.

Приостановка поставок металлов платиновой группы российских аффинажных заводов усилила опасения участников рынка по поводу вероятного дефицита предложения на рынке в будущем. При сохранении спроса и отсутствии крупных инвестиций в новые месторождения растущий тренд может продолжаться в следующие 4-5 лет. В настоящий момент данные действия со стороны LPPM не приносят значительного ущерба поставкам ввиду сокращающегося импорта в Китай и падающего спроса со стороны автомобильной промышленности.

Золото, серебро и платина оставались под влиянием высоких геополитических рисков, растущих доходностей казначейских облигаций, укрепления курса доллара США и падающего фондового рынка. Ожидания значительного и быстрого повышения процентной ставки ФРС США увеличивают вероятность развития рецессии, что в совокупности с высокой инфляцией может привести к развитию стагфляции, период которой всегда положительно сказывался на стоимости защитных активов.

На текущей неделе ожидается публикация множества экономических данных, выступления представителей регуляторов, а также заседание ЕЦБ. На этом фоне волатильность на рынках драгоценных металлов может увеличиться.

Проведенный агентством Reuters опрос показал, что ФРС США совершит два последовательных повышения процентной ставки на 0,5% каждое в мае и июне. Кроме того, опрошенные экономисты оценили вероятность развития рецессии в 2023 г. на уровне 40%. Ожидается, что ставка по федеральным фондам к концу 2022 г. составит 2,0-2,25%. В следующем году, однако, темп повышения процентных ставок замедлится, в результате чего ставка по федеральным фондам достигнет 2,50–2,75% к концу 2023 г. Высокая инфляция может сохраниться до 2024 г.

Выступившие на прошлой неделе представители ФРС США также сообщали о целесообразности повышения процентной ставки на 0,5% в ходе заседания 3-4 мая. Также упоминалось о вероятном объявлении начала сокращения активов на балансе уже в ходе майского заседания. Протокол мартовского заседания ФРС США указал на планы регулятора по сокращению активов на балансе на $95 млрд в месяц, начиная с мая. Кроме того, упоминалась возможность продажи ипотечных облигаций, а не только их сокращение на балансе по мере завершения срока обращения.

Опрос Bloomberg показал, что ЕЦБ может завершить программу выкупа активов текущим летом и приступить к повышению процентной ставки в декабре 2022 г. Опрошенные экономисты считают, что покупка облигаций завершится в июле 2022 г., а ставка вернется к нулю к марту 2023 г. Банки Goldman Sachs и Morgan Stanley прогнозируют, что первое повышение ставки ЕЦБ состоится в декабре, после чего регулятор начнет постепенное увеличение процентных ставок. При этом Societe Generale ожидает двух повышений ставки в текущем году: в сентябре и декабре на 0,25% каждое, в 2023 г. процентная ставка может быть повышена трижды, в 2024 г. – дважды.

Банк России с 8 апреля 2022 г. отменил покупку золота у коммерческих банков по 5 000 рублей за 1 грамм, перейдя на покупку по договорной цене. Основанием для изменения условий покупки стали изменения рыночной конъюнктуры. Стоимость 1 грамма золота на Московской бирже впервые с конца февраля 2022 г. опускалась до 4 770 рублей.

Данные МВФ показали, что центральные банки в феврале 2022 г. стали нетто-продавцами золота. Крупнейшим продавцом стал Банк Узбекистана, сокративший золотовалютные резервы (ЗВР) на 22 тонны до 339 тонн (доля золота в ЗВР Узбекистана составляет 59%). Банк Казахстана продал 5 тонн золота после продажи 17 тонн в январе 2022 г., сократив золотовалютные резервы до 380 тонн (доля золота в ЗВР Казахстана составляет 69%). Также продавали золото Банки Катара (6 тонн), Монголии (1 тонну), Германии (1 тонну), что, вероятно, было связано с чеканкой монет.

Покупку золота в резервы производили: Банк Турции (приобрел 25 тонн, увеличив количество золота в ЗВР до 429 тонн, а долю золота в ЗВР до 27%), Банк Индии (приобрел 2,6 тонны золота, увеличив количество металла в ЗВР до 758 тонн), Банк Ирландии (приобрел 1 тонну).

Спрос на физическое золото в азиатских хабах на прошедшей неделе продолжал стагнировать на фоне распространения коронавирусной инфекции в Китае. Среднедневные объемы торгов золотом на бирже SGE продолжали снижаться, чему также способствовали праздничные дни в начале прошлой недели.

Данные Минфина РФ показали, что производство золота в России в январе 2022 г. составило 19,62 тонн, что на 3,7% больше, чем в январе 2021 г. Производство добычного золота выросло на 5,7% г/г до 16,44 тонн, попутного – на 8,5% г/г до 1,27 тонн, вторичного сократилось на 12,8% г/г до 1,91 тонн. Производство серебра в России сократилось в январе на 6% г/г до 64,24 тонн.

Цены на золото на прошедшей неделе вырастали от $1 922/унц до $1 965/унц, а в настоящий момент тестируют сверху сильный уровень поддержки $1 955/унц. Ожидания более жесткой денежно-кредитной политики ФРС США и снижение фондового рынка поддерживали рост цен на металл и нивелировали негативное влияние от роста доходностей казначейских облигаций и укрепления курса доллара США. Данные FedWatch показывали, что рынок оценивал вероятность повышения ставки на 0,5% в ходе майского заседания на уровне 82%.

Данные Всемирного золотого совета показали, что запасы золота в ETF, инвестирующих в металл, в 1 квартале 2022 г. выросли на 8,0% г/г или на 268,8 тонн, достигнув 3 835,9 тонн. На прошедшей неделе инвесторы добавили в запасы золотых ETF еще 11,2 тонны металла, увеличив их на 0,3% к позапрошлой неделе до 3 846,5 тонн. Наибольший прирост показали запасы в европейских ETF перед выборами во Франции, азиатские инвесторы слегка понизили уровень инвестиций в золотые фонды.

Цены на серебро на прошедшей неделе в корреляции с рынком золота выросли от $24,37/унц до $25,58/унц, после чего вернулись к $25,16/унц. Соотношение цен между золотом и серебром составило 78,29 (среднее значение за 5 лет — 79,50). Соотношение платина/серебро составило 39,29 (среднее значение за 5 лет — 57).

Рынок платины на прошедшей неделе понизился до $945/унц, после чего цены восстановились до $980/унц. Слабый спрос со стороны автомобильной промышленности, ухудшающиеся перспективы роста мировой экономики в 2022-23 годах, локдауны в Китае отрицательно сказывались на рынке платины. Спред между золотом и платиной составил $969/унц, между палладием и платиной – $1 470/унц.

Цены на палладий на прошедшей неделе выросли от $2 175/унц до $2 500/унц под влиянием приостановки Лондонской ассоциацией металлов платиновой группы (LPPM) действия статуса Good Delivery российских аффинажных заводов - Красноярского завода цветных металлов им. В. Н. Гулидова («Красцветмет») и Приокского завода цветных металлов. Только эти два российских аффинажных завода входили в список Good Delivery LPPM. Данные заводы больше не будут допущены к участию в торгах LPPM в статусе Good Delivery на лондонском/цюрихском рынке драгоценных металлов до дальнейшего уведомления. Вслед за LPPM о приостановке действия статуса «Красцветмета» и Приокского завода цветных металлов как утвержденных поставщиков объявила New York Mercantile Exchange (NYMEX), принадлежащая CME Group. Данное решение вступило в силу немедленно.

Поставки платины из России составляли около 15% от мирового объема экспорта, палладия – около 45% от мирового экспорта. В случае значительного сокращения экспортных поставок платиноидов производство платины и палладия в РФ потенциально может существенно снизиться. Вероятность переориентации на китайский рынок существует, но все же китайский спрос – это около 30% мирового потребления платиноидов, что, конечно, может поглотить выбывающие со стороны Европы и США объемы, но имеет значительные риски зависимости от единичного покупателя.

Например, продажи легковых автомобилей в Китае в марте упали на 10,5% г/г (данные China Passenger Car Association, CPCA) до 1,58 млн единиц. Продажи автомобилей в 1 кв. 2022 г. понизились на 4,5% г/г до 4,92 млн автомобилей. Между тем продажи электромобилей и гибридов в Китае в январе-марте выросли более чем в два раза по сравнению с аналогичным периодом годом ранее, достигнув 1,07 млн единиц. Переход на электрические и гибридные автомобили продолжался и на прочих региональных рынках. Потребление платиноидов в данной группе автомобилей ниже, чем в автомобилях с традиционным двигателем внутреннего сгорания.

Приостановка поставок металлов платиновой группы российских аффинажных заводов усилила опасения участников рынка по поводу вероятного дефицита предложения на рынке в будущем. При сохранении спроса и отсутствии крупных инвестиций в новые месторождения растущий тренд может продолжаться в следующие 4-5 лет. В настоящий момент данные действия со стороны LPPM не приносят значительного ущерба поставкам ввиду сокращающегося импорта в Китай и падающего спроса со стороны автомобильной промышленности.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба