Отчет за второй квартал 2022 года будет опубликован в среду, 11 мая, после закрытия регулярных торгов в США

Прогноз по выручке: $20,05 миллиарда

Прогноз по прибыли на акцию: $1,19

Гигант сферы развлечений Walt Disney Company (NYSE:DIS) завтра опубликует свой свежий квартальный отчет. Судя по резко ускорившейся инфляции, ожесточенной конкуренции на рынке стриминговых сервисов и увеличению расходов на оплату труда, у компании должны были возникнуть трудности с восстановлением после пандемии. Акции Disney вчера закрылись по $106,98.

Как и другие медиакомпании, Disney возлагает большие надежды на стриминговый бизнес, считая, что все больше потребителей будут отказываться от традиционного кабельного телевидения в пользу просмотра фильмов и сериалов онлайн.

Disney запустил свое стриминговое приложение в ноябре 2019 года и с тех пор демонстрирует весьма впечатляющие результаты в этом сегменте. По состоянию на конец прошлого года общее число подписчиков Disney+ приблизилось к 130 миллионам, сократив отставание от Netflix (NASDAQ:NFLX), который в прошлом месяце отчитался о 222 миллионах клиентов.

Однако общие условия на стриминговом рынке ухудшились после пандемии. Если судить по разочаровывающему отчету, опубликованному недавно Netflix, у сервиса Disney+ должны были возникнуть проблемы с привлечением новых клиентов с учетом масштабной коррекции на рынке.

Источником позитива для Disney сейчас стали традиционные бизнесы, включающие парки аттракционов, круизы и кинотеатры, которые, вероятно, продолжат показывать сильные результаты с учетом повышения спроса в отрасли туризма и досуга, несмотря на усиливающиеся макроэкономические риски.

В первом финансовом квартале выручка этого подразделения превысила $7,2 миллиарда, удвоившись по сравнению с показателем $3,6 миллиарда, зафиксированным годом ранее. Операционная прибыль подразделения подскочила до $2,5 миллиарда после убытка $100 миллионов годом ранее.

Диверсифицированные источники выручки

Судя по динамике акций Disney в этом году, диверсифицированные источники выручки помогают компании справляться с текущими рыночными трудностями лучше конкурентов.

В 2022 году бумаги Disney упали более чем на 30%, что вдвое меньше потерь Netflix. Еще в конце декабря у этих двух компаний была примерно одинаковая рыночная капитализация — около $275 миллиардов.

Финансовый директор Disney Кристин Маккарти в ходе видеоконференции с инвесторами в феврале заявила, что новые технологии, включая использование мобильных телефонов для регистрации в отеле и заказа еды, помогли компании сократить расходы. Маккарти при этом добавила, что возобновление концертов и фестивалей, а также возвращение иностранных туристов должны поспособствовать увеличению посещаемости.

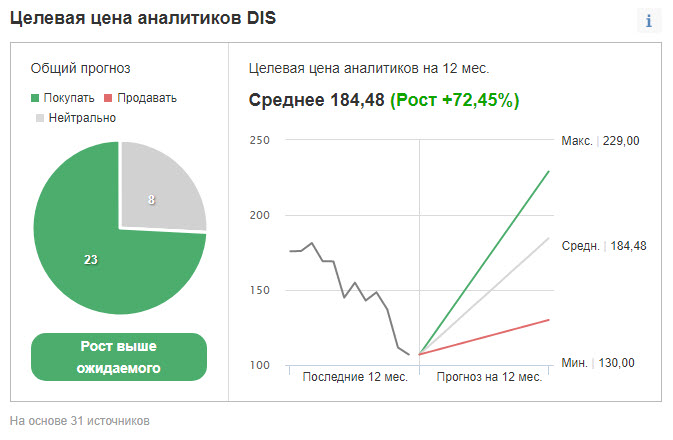

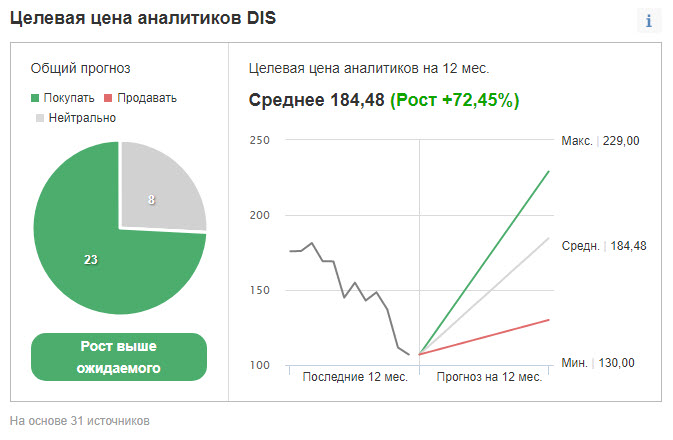

Стойкость, проявленная Disney в этот крайне непростой период для индустрии развлечений, побуждает многих аналитиков Уолл-стрит сохранять позитивные прогнозы для компании. Согласно консенсус-прогнозу 31 аналитика, опрошенного Investing.com, акции Disney могут вырасти на 72,5% с текущих уровней.

Аналитики Morgan Stanley недавно подтвердили для акций Disney рейтинг «выше рынка», отметив, что подразделение парков будет поддерживать прибыль на акцию. Аналитики говорят:

«Мы повышаем наши оценки для парков и считаем, что внедряемые Disney технологические и операционные инструменты должны обеспечить структурно более сильный рост и повышение маржи в будущие годы. С другой стороны, в отношении стримингового бизнеса сохраняется неопределенность, при этом успех не заложен в котировках».

Потенциал подразделения парков Disney отмечают также аналитики Wells Fargo. В их обзоре говорится:

«Если ориентироваться на сопоставимые бизнесы и операционные показатели, то выручка и маржа, как нам кажется, должны оказаться выше, чем предполагают наша текущая модель и консенсус».

Подведем итоги

Disney остается фаворитом многих аналитиков Уолл-стрит ввиду сильного восстановления спроса в сегменте парков и по другим направлениям бизнеса развлечений, пострадавшим во время пандемии.

Благодаря этому компания может лучше конкурентов справиться с экономическими шоками, включая повышение процентных ставок и рецессию.

Прогноз по выручке: $20,05 миллиарда

Прогноз по прибыли на акцию: $1,19

Гигант сферы развлечений Walt Disney Company (NYSE:DIS) завтра опубликует свой свежий квартальный отчет. Судя по резко ускорившейся инфляции, ожесточенной конкуренции на рынке стриминговых сервисов и увеличению расходов на оплату труда, у компании должны были возникнуть трудности с восстановлением после пандемии. Акции Disney вчера закрылись по $106,98.

Как и другие медиакомпании, Disney возлагает большие надежды на стриминговый бизнес, считая, что все больше потребителей будут отказываться от традиционного кабельного телевидения в пользу просмотра фильмов и сериалов онлайн.

Disney запустил свое стриминговое приложение в ноябре 2019 года и с тех пор демонстрирует весьма впечатляющие результаты в этом сегменте. По состоянию на конец прошлого года общее число подписчиков Disney+ приблизилось к 130 миллионам, сократив отставание от Netflix (NASDAQ:NFLX), который в прошлом месяце отчитался о 222 миллионах клиентов.

Однако общие условия на стриминговом рынке ухудшились после пандемии. Если судить по разочаровывающему отчету, опубликованному недавно Netflix, у сервиса Disney+ должны были возникнуть проблемы с привлечением новых клиентов с учетом масштабной коррекции на рынке.

Источником позитива для Disney сейчас стали традиционные бизнесы, включающие парки аттракционов, круизы и кинотеатры, которые, вероятно, продолжат показывать сильные результаты с учетом повышения спроса в отрасли туризма и досуга, несмотря на усиливающиеся макроэкономические риски.

В первом финансовом квартале выручка этого подразделения превысила $7,2 миллиарда, удвоившись по сравнению с показателем $3,6 миллиарда, зафиксированным годом ранее. Операционная прибыль подразделения подскочила до $2,5 миллиарда после убытка $100 миллионов годом ранее.

Диверсифицированные источники выручки

Судя по динамике акций Disney в этом году, диверсифицированные источники выручки помогают компании справляться с текущими рыночными трудностями лучше конкурентов.

В 2022 году бумаги Disney упали более чем на 30%, что вдвое меньше потерь Netflix. Еще в конце декабря у этих двух компаний была примерно одинаковая рыночная капитализация — около $275 миллиардов.

Финансовый директор Disney Кристин Маккарти в ходе видеоконференции с инвесторами в феврале заявила, что новые технологии, включая использование мобильных телефонов для регистрации в отеле и заказа еды, помогли компании сократить расходы. Маккарти при этом добавила, что возобновление концертов и фестивалей, а также возвращение иностранных туристов должны поспособствовать увеличению посещаемости.

Стойкость, проявленная Disney в этот крайне непростой период для индустрии развлечений, побуждает многих аналитиков Уолл-стрит сохранять позитивные прогнозы для компании. Согласно консенсус-прогнозу 31 аналитика, опрошенного Investing.com, акции Disney могут вырасти на 72,5% с текущих уровней.

Аналитики Morgan Stanley недавно подтвердили для акций Disney рейтинг «выше рынка», отметив, что подразделение парков будет поддерживать прибыль на акцию. Аналитики говорят:

«Мы повышаем наши оценки для парков и считаем, что внедряемые Disney технологические и операционные инструменты должны обеспечить структурно более сильный рост и повышение маржи в будущие годы. С другой стороны, в отношении стримингового бизнеса сохраняется неопределенность, при этом успех не заложен в котировках».

Потенциал подразделения парков Disney отмечают также аналитики Wells Fargo. В их обзоре говорится:

«Если ориентироваться на сопоставимые бизнесы и операционные показатели, то выручка и маржа, как нам кажется, должны оказаться выше, чем предполагают наша текущая модель и консенсус».

Подведем итоги

Disney остается фаворитом многих аналитиков Уолл-стрит ввиду сильного восстановления спроса в сегменте парков и по другим направлениям бизнеса развлечений, пострадавшим во время пандемии.

Благодаря этому компания может лучше конкурентов справиться с экономическими шоками, включая повышение процентных ставок и рецессию.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба