На прошлой неделе стало известно, что полупроводниковый бизнес Broadcom (NASDAQ: AVGO) покупает VMware (NYSE: VMW). Это одна из самых крупных сделок в этом году и в истории технологического сектора в целом.

Мы разобрались в этой истории и выбрали самое важное.

Что такое VMware

VMW — это облачная платформа, предоставляющая своим клиентам огромный комплекс услуг организации работы в интернете: настройка работы приложений, сбор аналитики, обмен данными и прочее.

Согласно годовому отчету компании, ее бизнес устроен так:

ПО — 49,28%. Выручка в сегменте делится примерно поровну между подписками и лицензиями на постоянное использование.

Услуги — 50,72%. Техподдержка дает 82,17% выручки сегмента, а 17,83% — профессиональные услуги, это преимущественно консультирование клиентов и оптимизация ПО.

Выручка по странам и регионам:

США — 48,49%.

Другие, неназванные страны — 51,51%.

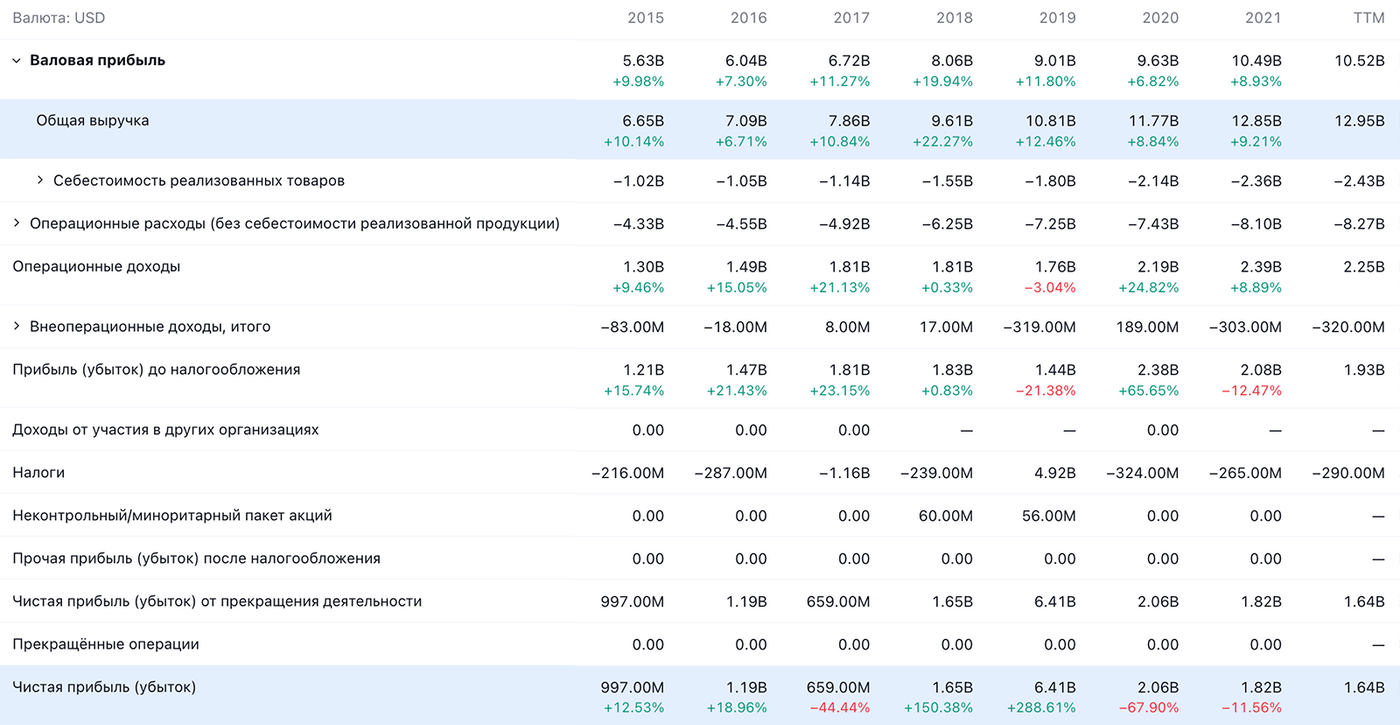

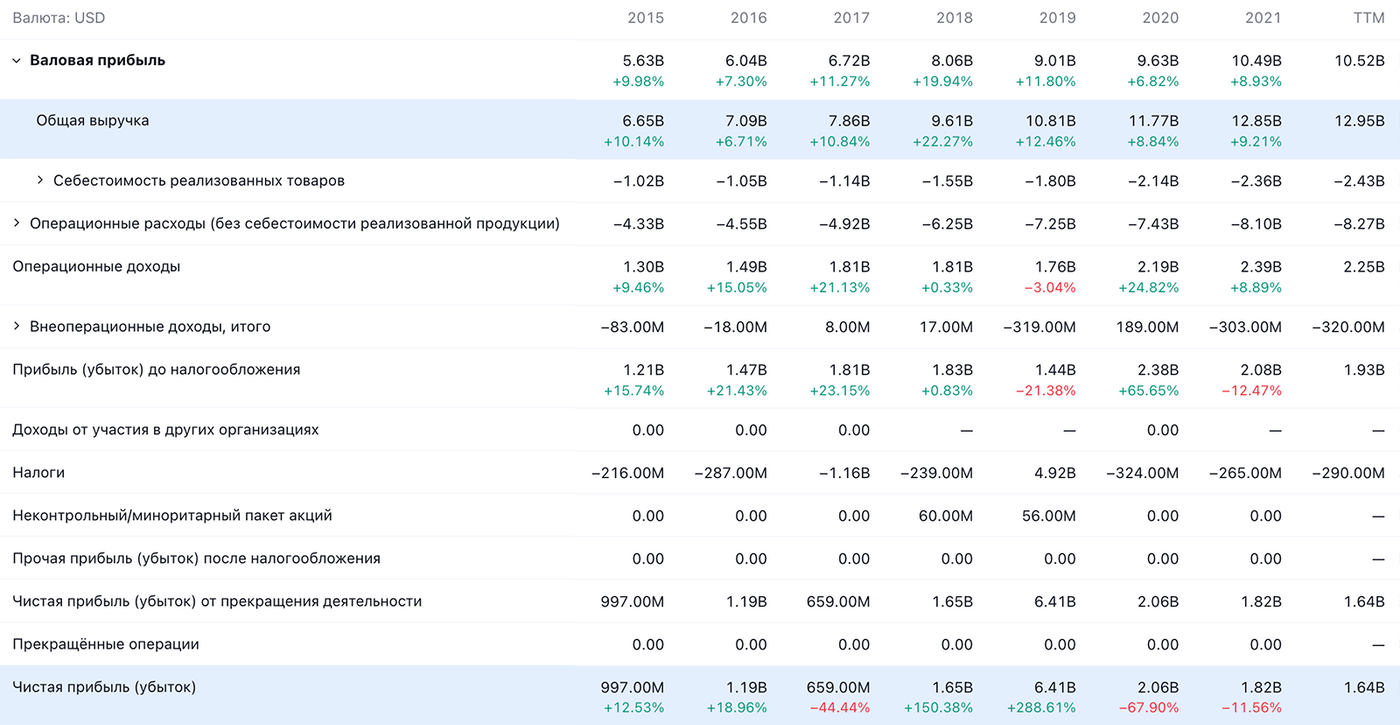

Финансовые показатели VMware в долларах. Источник: TradingView

Как покупают

Акционеры VMW на голосовании могут выбрать из двух вариантов выкупа их акций: или по 142,5 $ за акцию, или по 0,252 акции Broadcom на каждую акцию VMW в их распоряжении. Скорее всего, оплата покупки VMW будет гибридной: половину оплатят акциями, половину — деньгами.

За сколько покупают

Исходя из предложенной Broadcom цены VMW, покупка компании происходит с премией 33% к цене акций VMW до появления новостей о сделке. Прямо скажем, это не исторические максимумы для VMW. Покупают компанию с P / S 4,64 и P / E 33.

А в абсолютных числах сделка просто гигантская: компанию покупают за 61 млрд долларов. Изначально Broadcom хотела купить VMW за 50 млрд, но в итоге цена выросла.

Если сделка состоится, то она будет одной из крупнейших в сфере слияний и поглощений в технологическом секторе.

Самые крупные сделки по слиянию и поглощению в сфере технологий, млрд долларов

Почему продают

VMW, основанная в 1998, выгрызла себе долю рынка, создав систему ПО, оптимизирующую виртуальные операционные процессы. Но по мере развития рынка облачных вычислений ее бизнес начал буксовать, и в 2004 ее купила компания EMC.

В 2016 году VMware стала частью компьютерного гиганта Dell (NYSE: DELL), когда Dell купила EMC. В 2021 Dell продала свой пакет акций VMware, отпустив ее в свободное плавание.

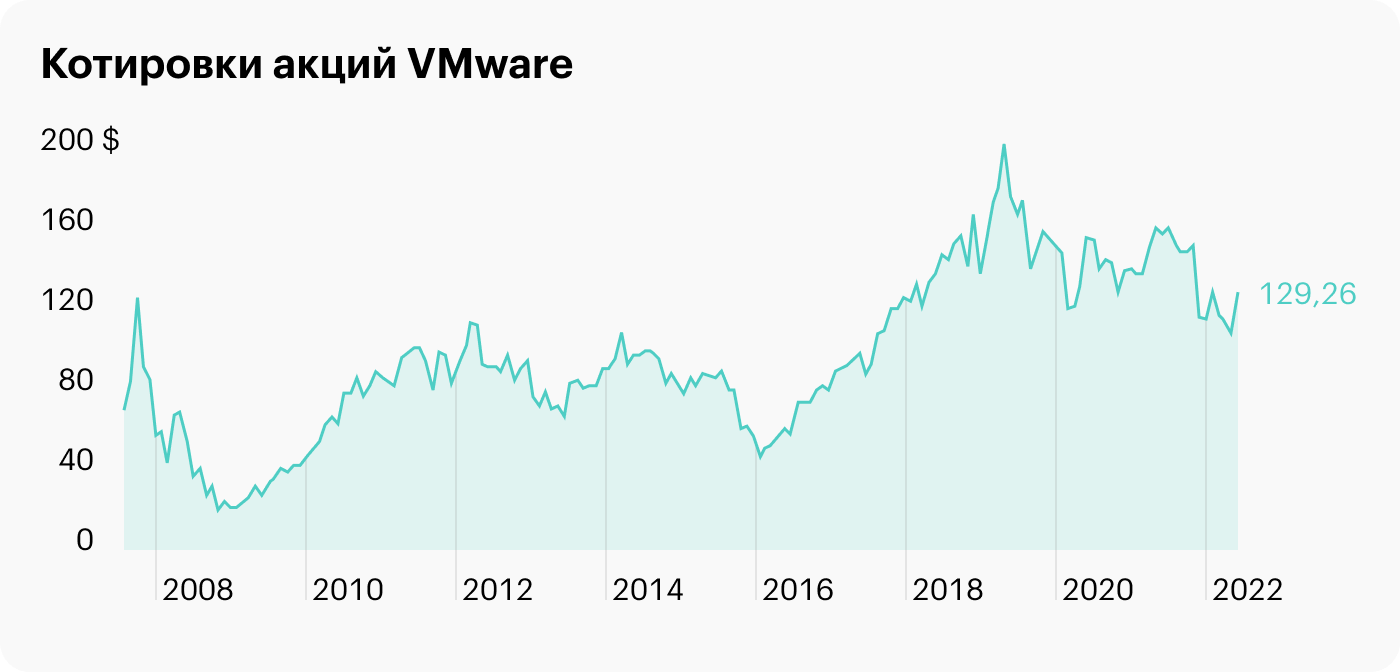

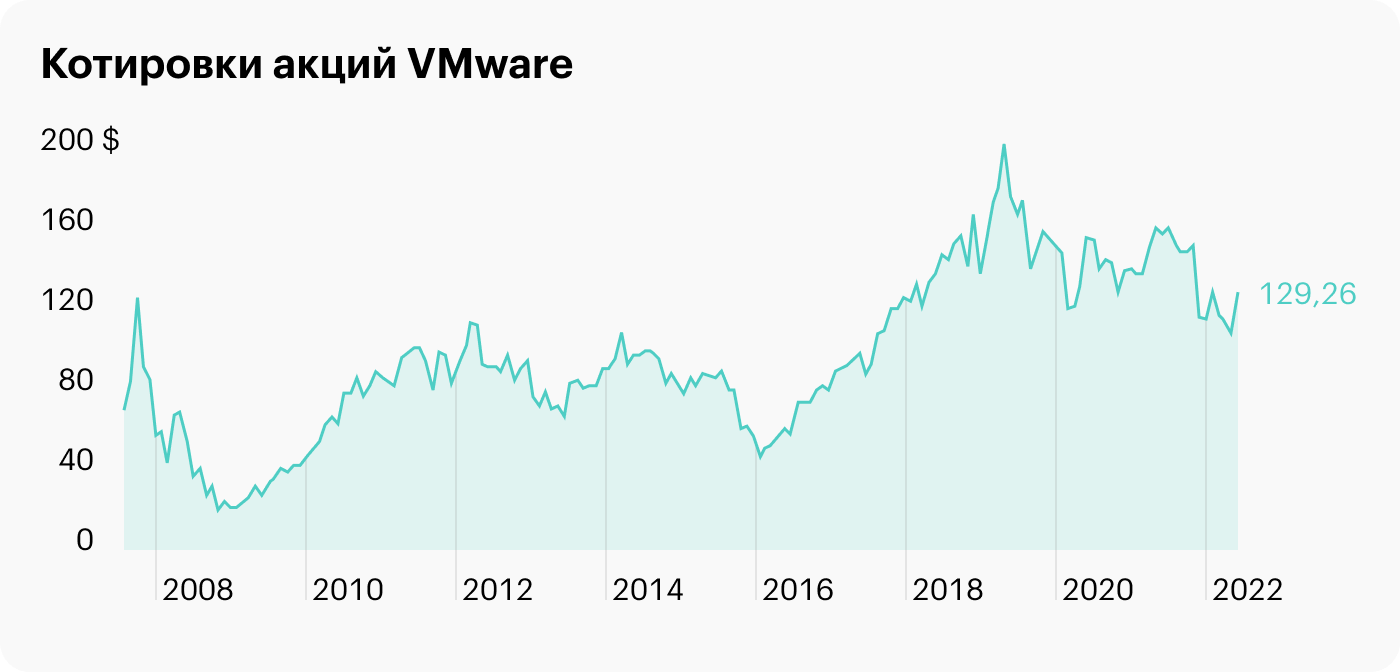

В целом по графику котировок VMW видно, что ее акции топтались на месте последние несколько лет. Так что для акционеров компании предложение Broadcom — это неплохая возможность.

Почему покупают

Для Broadcom покупка VMW — логичный шаг. Broadcom давно и последовательно старается снижать свою зависимость от рынка полупроводников. Руководство компании понимает, что нынешние цены на чипы не будут все время такими высокими, и ожидает, что в обозримой перспективе этот рынок вернется к темпам роста в районе 5% в год в среднем, как было до пандемии.

В 2018 компания купила поставщика ПО CA Technologies за 19 млрд долларов, а в 2020 — корпоративное подразделение производителя ПО в сфере кибербезопасности Symantec за 10,7 млрд.

Также еще до пандемии попытки Broadcom расширяться в сфере полупроводников натолкнулись на решительное противодействие регуляторов. Компания пыталась купить Qualcomm за 142 млрд, и сделку заблокировали еще при Трампе, который, вообще-то, был довольно лояльным к монополиям.

В байденовской Америке регуляторы еще строже, так что шансы Broadcom на крупные покупки в полупроводниковой сфере стремятся к нулю. В Broadcom, очевидно, вспомнили слова Эпиктета: «Подобно тому как корабль не может полагаться на только один якорь, жизнь не может полагаться на одну надежду», — и решили, что раз им не дают расширяться с железом, так хоть с ПО получится.

VMW позволит усилить линейку предложений Broadcom в сфере дата-центров: предложения VMW и Broadcom не пересекаются, но часто используются вместе заказчиками обеих компаний.

Что плохого для Broadcom

Broadcom для покупки VMW придется взять заем 32 млрд долларов. Еще Broadcom придется взять на себя долги VMW — это еще 8 млрд. Так что к общей сумме задолженностей Broadcom, которая составляет 50,23 млрд, сделка добавит больше 40 млрд.

Ввиду роста ставок по кредитам обслуживать такую гору долгов будет сложно, так что велики риски урезания дивидендов. И удвоение суммы задолженностей может отпугивать наиболее осторожных инвесторов.

Что хорошего для Broadcom

Расширение компании за счет ПО — это неплохая стратегия, ибо в структуре бизнеса Broadcom ПО ощутимо маржинальнее железа: операционная маржа ПО-сегмента составляет 69,84% от его выручки — против 53,84% у сегмента устройств.

VMW, может, звезд с неба не хватает, но остается маржинальным и стабильным бизнесом и позволит усилить линейку предложений Broadcom.

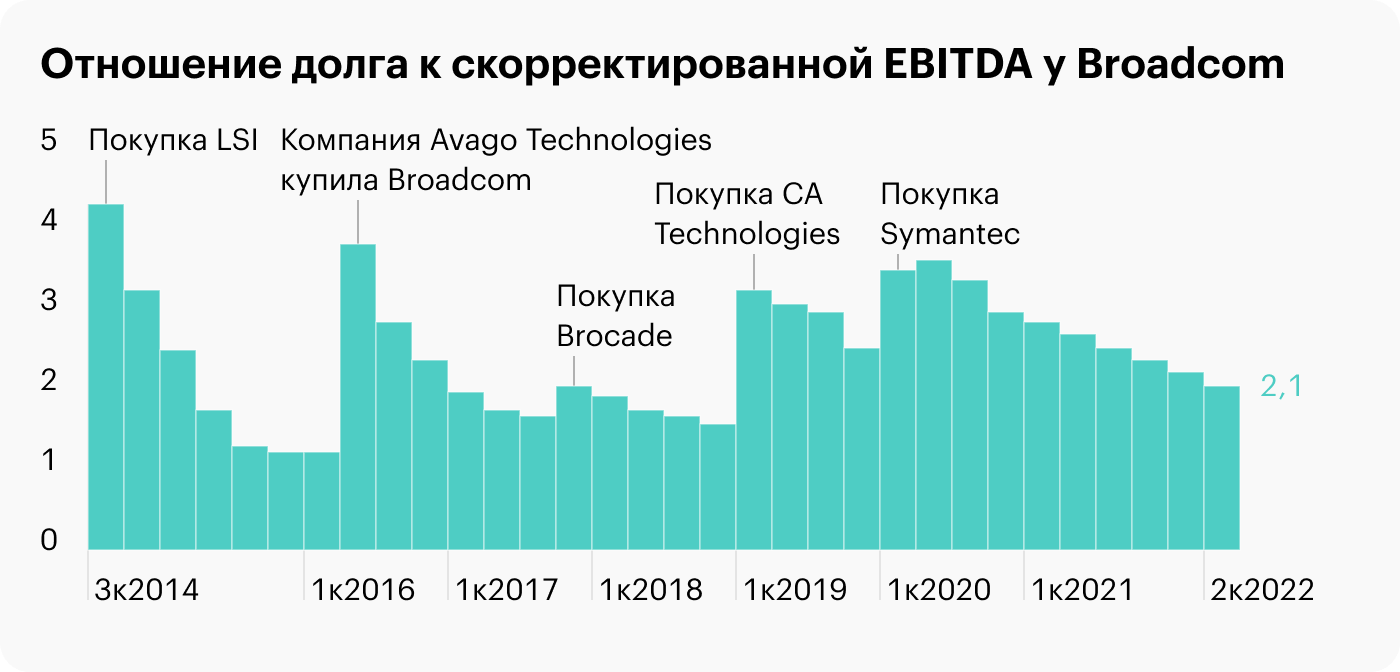

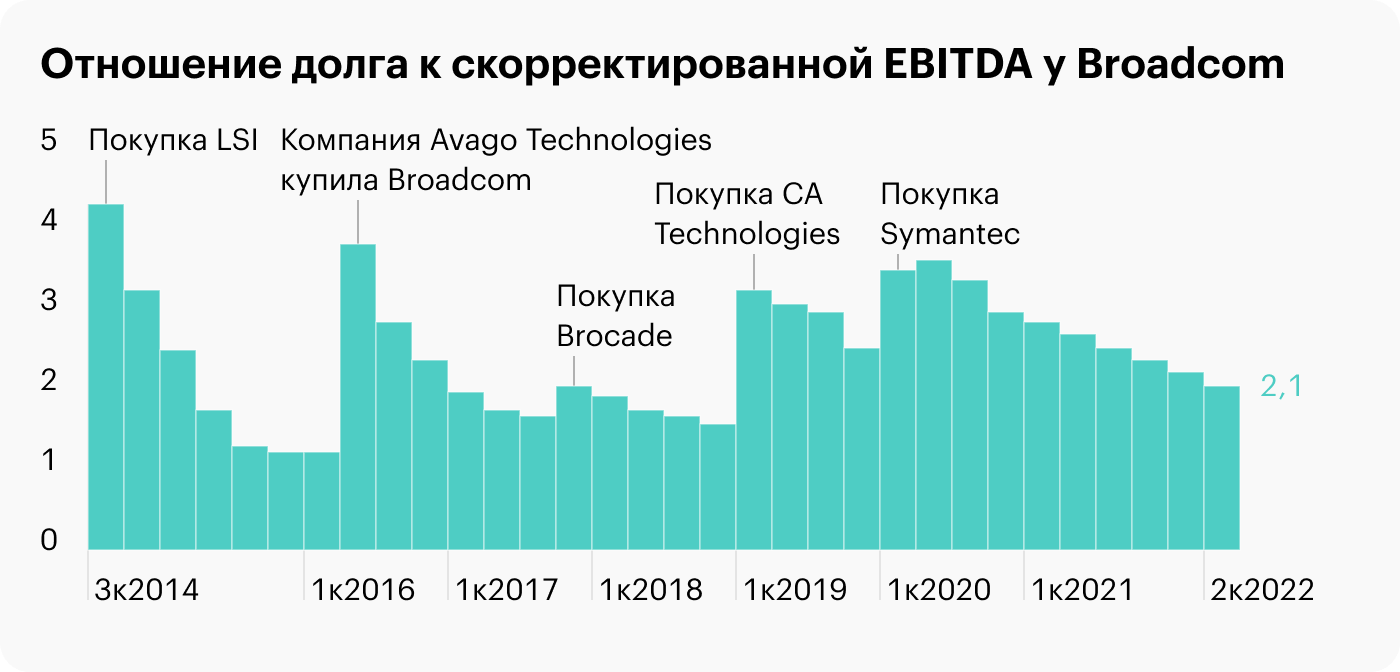

Долг получится действительно большой, но, как показывает практика Broadcom, в годы, следующие за крупными покупками, она стабильно работает над снижением долгового бремени.

И ей это удается — во многом за счет урезания издержек и агрессивного навязывания одним и тем же клиентам разных товаров и услуг. Я бы ожидал, что в случае VMW Broadcom будет яростно рубить издержки и выжимать из нового актива максимум.

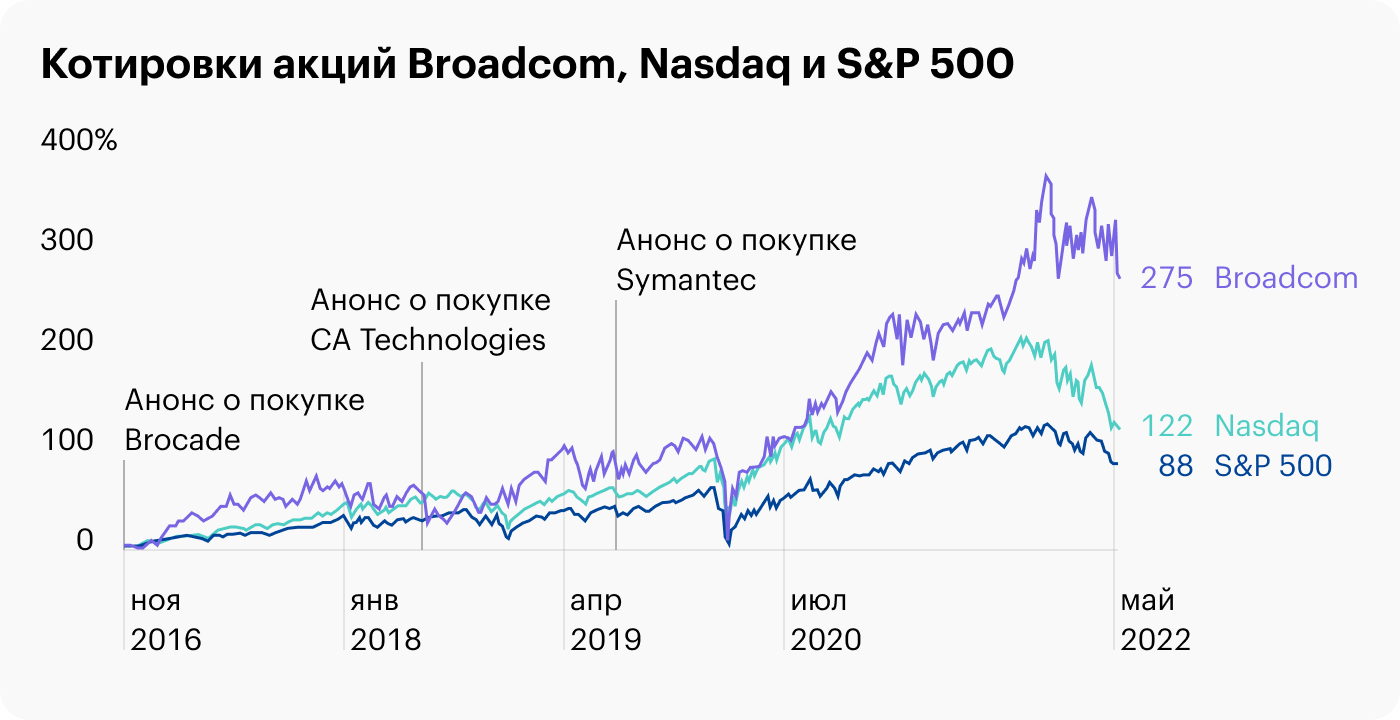

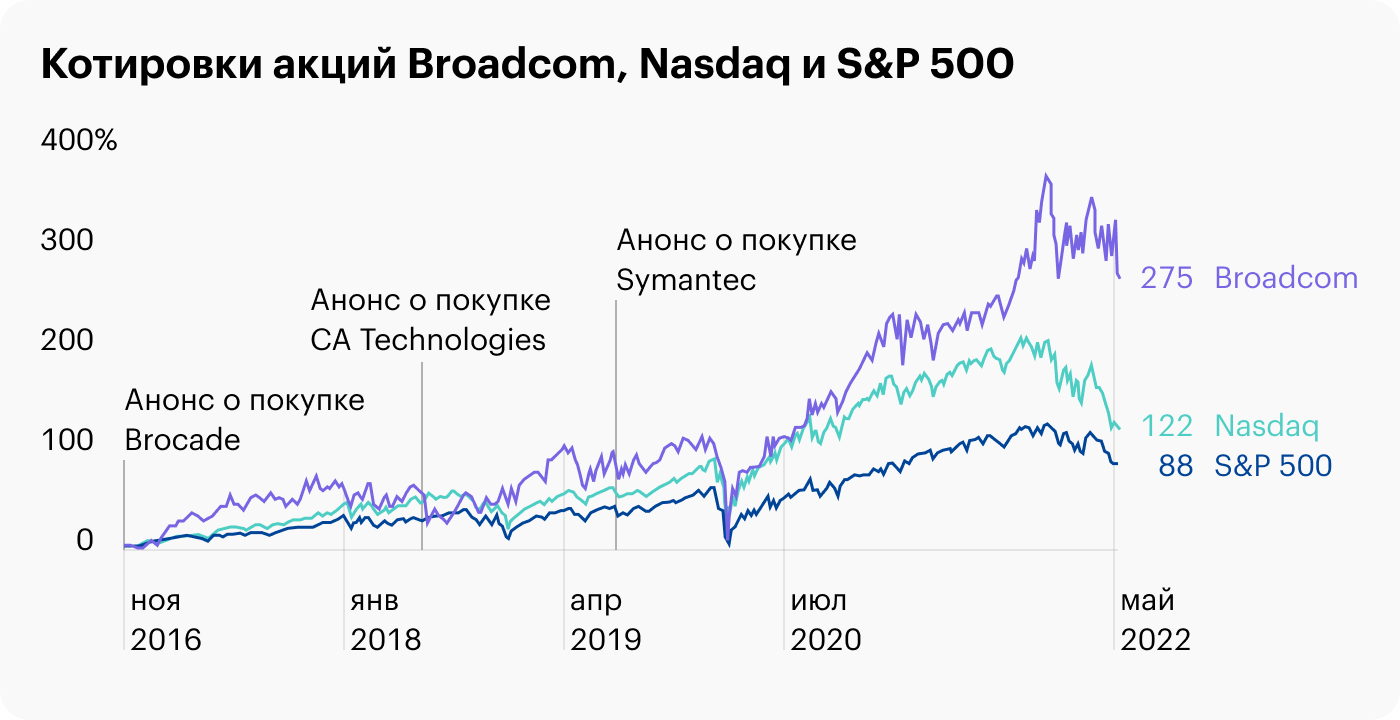

Ну и в целом масштабная кампания Broadcom по превращению в ПО-гиганта принесла большую пользу ее акционерам: начиная с 2016 ее акции выросли на 275%.

Также я считаю, что VMW не просто усилит ПО-подразделение Broadcom, но и сделает несколько более вероятным выделение этого подразделения в отдельного эмитента в отдаленной перспективе. Скорее всего, «чисто айтишный Broadcom» сможет показать себя на бирже даже круче единой компании.

Рост котировок крупнейших технологических компаний с 2016 года

Состоится ли сделка

Следует помнить, что в 2021 Broadcom пыталась купить производителя ПО SAS Institute за 20 млрд и сделка в итоге не состоялась. Так что акционеры VMW вполне могут проголосовать против продажи компании — ведь покупают VMW не очень дорого.

Правда, нужно учитывать, что основатель Dell Майкл Делл, крупный акционер VMW с долей 16,2 млрд долларов, поддерживает сделку. Он уже провел предварительные переговоры с другими крупными акционерами VMW, дабы упредить их недовольство.

Но против сделки могут выступить монопольные регуляторы — и этот риск более чем реален.

Заключение

Учитывая масштаб сделки, я бы приготовился к валу слияний-поглощений в сфере ИТ масштабом поменьше. А для акционеров Broadcom краткосрочные минусы сделки вроде увеличения долгового бремени почти в два раза нивелируются долгосрочными перспективами. Толк от усиления ПО-сегмента компании действительно есть.

Мы разобрались в этой истории и выбрали самое важное.

Что такое VMware

VMW — это облачная платформа, предоставляющая своим клиентам огромный комплекс услуг организации работы в интернете: настройка работы приложений, сбор аналитики, обмен данными и прочее.

Согласно годовому отчету компании, ее бизнес устроен так:

ПО — 49,28%. Выручка в сегменте делится примерно поровну между подписками и лицензиями на постоянное использование.

Услуги — 50,72%. Техподдержка дает 82,17% выручки сегмента, а 17,83% — профессиональные услуги, это преимущественно консультирование клиентов и оптимизация ПО.

Выручка по странам и регионам:

США — 48,49%.

Другие, неназванные страны — 51,51%.

Финансовые показатели VMware в долларах. Источник: TradingView

Как покупают

Акционеры VMW на голосовании могут выбрать из двух вариантов выкупа их акций: или по 142,5 $ за акцию, или по 0,252 акции Broadcom на каждую акцию VMW в их распоряжении. Скорее всего, оплата покупки VMW будет гибридной: половину оплатят акциями, половину — деньгами.

За сколько покупают

Исходя из предложенной Broadcom цены VMW, покупка компании происходит с премией 33% к цене акций VMW до появления новостей о сделке. Прямо скажем, это не исторические максимумы для VMW. Покупают компанию с P / S 4,64 и P / E 33.

А в абсолютных числах сделка просто гигантская: компанию покупают за 61 млрд долларов. Изначально Broadcom хотела купить VMW за 50 млрд, но в итоге цена выросла.

Если сделка состоится, то она будет одной из крупнейших в сфере слияний и поглощений в технологическом секторе.

Самые крупные сделки по слиянию и поглощению в сфере технологий, млрд долларов

Почему продают

VMW, основанная в 1998, выгрызла себе долю рынка, создав систему ПО, оптимизирующую виртуальные операционные процессы. Но по мере развития рынка облачных вычислений ее бизнес начал буксовать, и в 2004 ее купила компания EMC.

В 2016 году VMware стала частью компьютерного гиганта Dell (NYSE: DELL), когда Dell купила EMC. В 2021 Dell продала свой пакет акций VMware, отпустив ее в свободное плавание.

В целом по графику котировок VMW видно, что ее акции топтались на месте последние несколько лет. Так что для акционеров компании предложение Broadcom — это неплохая возможность.

Почему покупают

Для Broadcom покупка VMW — логичный шаг. Broadcom давно и последовательно старается снижать свою зависимость от рынка полупроводников. Руководство компании понимает, что нынешние цены на чипы не будут все время такими высокими, и ожидает, что в обозримой перспективе этот рынок вернется к темпам роста в районе 5% в год в среднем, как было до пандемии.

В 2018 компания купила поставщика ПО CA Technologies за 19 млрд долларов, а в 2020 — корпоративное подразделение производителя ПО в сфере кибербезопасности Symantec за 10,7 млрд.

Также еще до пандемии попытки Broadcom расширяться в сфере полупроводников натолкнулись на решительное противодействие регуляторов. Компания пыталась купить Qualcomm за 142 млрд, и сделку заблокировали еще при Трампе, который, вообще-то, был довольно лояльным к монополиям.

В байденовской Америке регуляторы еще строже, так что шансы Broadcom на крупные покупки в полупроводниковой сфере стремятся к нулю. В Broadcom, очевидно, вспомнили слова Эпиктета: «Подобно тому как корабль не может полагаться на только один якорь, жизнь не может полагаться на одну надежду», — и решили, что раз им не дают расширяться с железом, так хоть с ПО получится.

VMW позволит усилить линейку предложений Broadcom в сфере дата-центров: предложения VMW и Broadcom не пересекаются, но часто используются вместе заказчиками обеих компаний.

Что плохого для Broadcom

Broadcom для покупки VMW придется взять заем 32 млрд долларов. Еще Broadcom придется взять на себя долги VMW — это еще 8 млрд. Так что к общей сумме задолженностей Broadcom, которая составляет 50,23 млрд, сделка добавит больше 40 млрд.

Ввиду роста ставок по кредитам обслуживать такую гору долгов будет сложно, так что велики риски урезания дивидендов. И удвоение суммы задолженностей может отпугивать наиболее осторожных инвесторов.

Что хорошего для Broadcom

Расширение компании за счет ПО — это неплохая стратегия, ибо в структуре бизнеса Broadcom ПО ощутимо маржинальнее железа: операционная маржа ПО-сегмента составляет 69,84% от его выручки — против 53,84% у сегмента устройств.

VMW, может, звезд с неба не хватает, но остается маржинальным и стабильным бизнесом и позволит усилить линейку предложений Broadcom.

Долг получится действительно большой, но, как показывает практика Broadcom, в годы, следующие за крупными покупками, она стабильно работает над снижением долгового бремени.

И ей это удается — во многом за счет урезания издержек и агрессивного навязывания одним и тем же клиентам разных товаров и услуг. Я бы ожидал, что в случае VMW Broadcom будет яростно рубить издержки и выжимать из нового актива максимум.

Ну и в целом масштабная кампания Broadcom по превращению в ПО-гиганта принесла большую пользу ее акционерам: начиная с 2016 ее акции выросли на 275%.

Также я считаю, что VMW не просто усилит ПО-подразделение Broadcom, но и сделает несколько более вероятным выделение этого подразделения в отдельного эмитента в отдаленной перспективе. Скорее всего, «чисто айтишный Broadcom» сможет показать себя на бирже даже круче единой компании.

Рост котировок крупнейших технологических компаний с 2016 года

Состоится ли сделка

Следует помнить, что в 2021 Broadcom пыталась купить производителя ПО SAS Institute за 20 млрд и сделка в итоге не состоялась. Так что акционеры VMW вполне могут проголосовать против продажи компании — ведь покупают VMW не очень дорого.

Правда, нужно учитывать, что основатель Dell Майкл Делл, крупный акционер VMW с долей 16,2 млрд долларов, поддерживает сделку. Он уже провел предварительные переговоры с другими крупными акционерами VMW, дабы упредить их недовольство.

Но против сделки могут выступить монопольные регуляторы — и этот риск более чем реален.

Заключение

Учитывая масштаб сделки, я бы приготовился к валу слияний-поглощений в сфере ИТ масштабом поменьше. А для акционеров Broadcom краткосрочные минусы сделки вроде увеличения долгового бремени почти в два раза нивелируются долгосрочными перспективами. Толк от усиления ПО-сегмента компании действительно есть.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба