Сектор авиаперевозок долгое время был отстающим из-за постоянных локдаунов и ограничений, но, несмотря на то, что вся экономика сейчас испытывает серьезные трудности, аналитики прогнозируют рекордные значения роста прибыли для сектора коммерческих авиаперевозок в следующем квартале. В сегодняшней статье мы разберемся, как обстоят дела в авиасекторе США и какие у него ближайшие перспективы.

В статье мы рассмотрим следующие вопросы:

Коэффициент загрузки сектора авиаперевозок в США вернулся на допандемийные уровни;

Средняя стоимость перелетов растет гораздо сильнее инфляции;

Компании начинают активно наращивать авиапарк;

Долг все еще высокий и может стать больше.

Коэффициент загрузки сектора авиаперевозок в США вернулся на допандемийные уровни

В марте 2020 года пандемия COVID-19 нанесла существенный ущерб мировой экономике, последствия которого мы наблюдаем и по сей день. И если для некоторых секторов (таких как e-commerce или онлайн-стриминга) локдауны стали положительным фактором, то сегменты путешествий, ресторанов и пассажирских перевозок приняли на себя основной удар, так как на достаточно продолжительный период практически полностью потеряли возможность генерировать выручку.

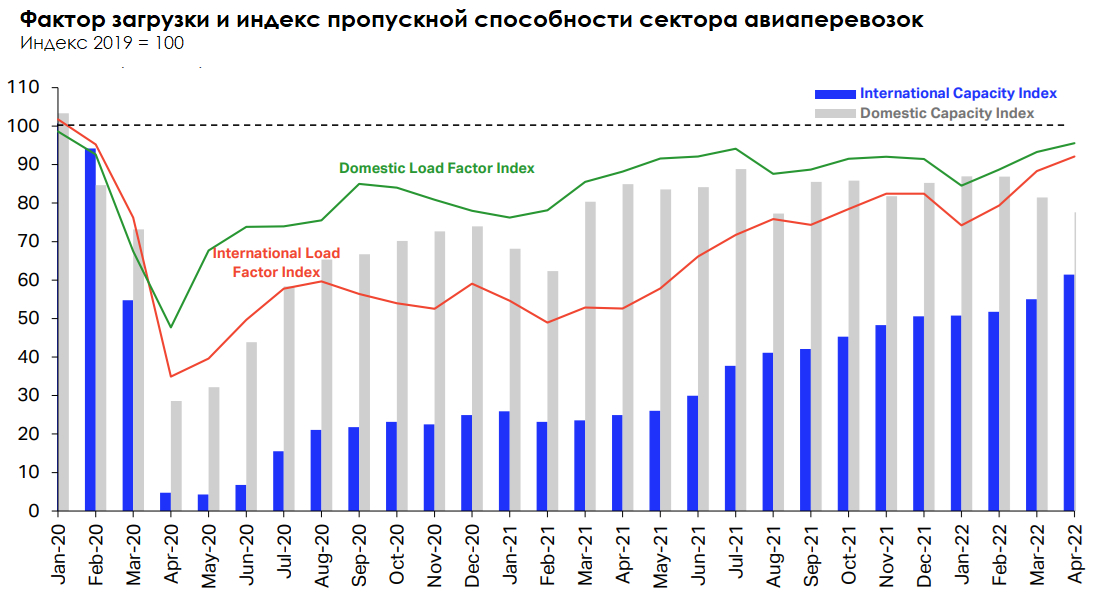

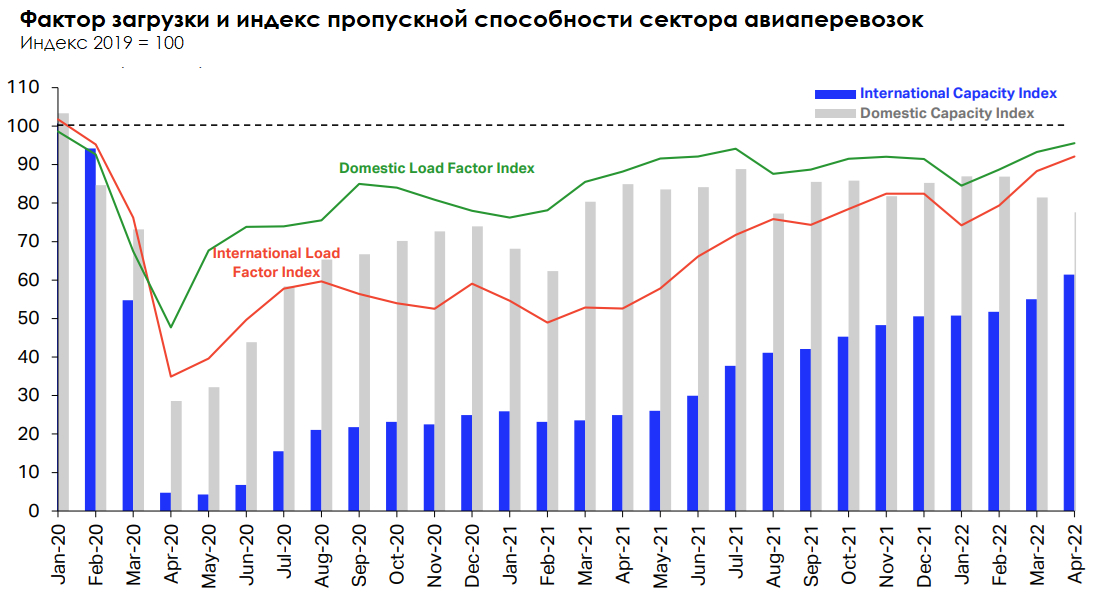

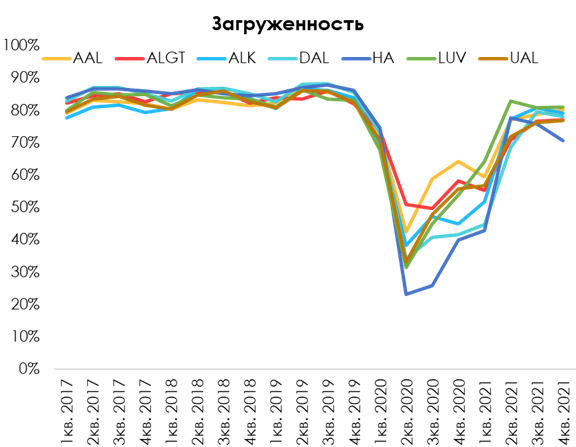

На сегодняшний день заболеваемость COVID — лишь отголоски того, что мы видели в 2020-2021 гг. И внутреннее, и международное авиасообщение было возобновлено, при этом внутренний фактор загрузки транспорта обогнал международный показатель и уже практически вернулся на уровень 2019 года. По данным IATA, в апреле показатель был равен примерно 94% того же значения 3 года назад.

Рост фактора загрузки существенно обгоняет рост пропускной способности транспорта, предоставляемого авиакомпаниями. Частично это связано с устареванием флота у некоторых компаний, другой фактор — все еще неполное использование ASM (Available Seat Miles — пропускная способность компании за период, фактически, сколько миль пролетел флот х количество доступных для покупки посадочных мест).

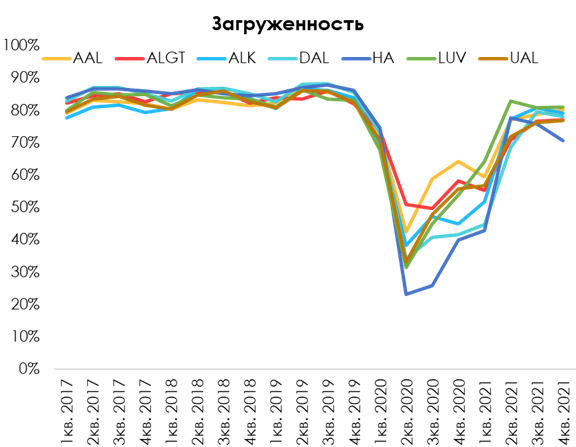

Исторически фактор загрузки среди конкурентов не сильно отличался за счет разделения присутствия на рынке и конкуренции. В период пандемии некоторые компании пострадали сильнее остальных из-за высокой доли международных рейсов в портфеле.

С учетом того, что фактор загрузки уже практически вернулся к своим историческим значениям, основная возможность для увеличения выручки в сегменте — увеличить пропускную способность. В краткосрочной перспективе это можно сделать, увеличив среднее время и частоту использования флота, так как возможности для этого еще остаются, пускай и небольшие. Однако на более длинном горизонте компаниям предстоит провести экспансию флота, но об этом мы поговорим чуть позже.

Средняя стоимость перелетов растет сильнее инфляции

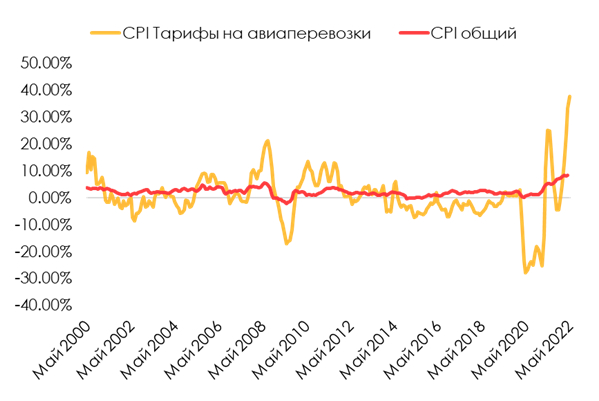

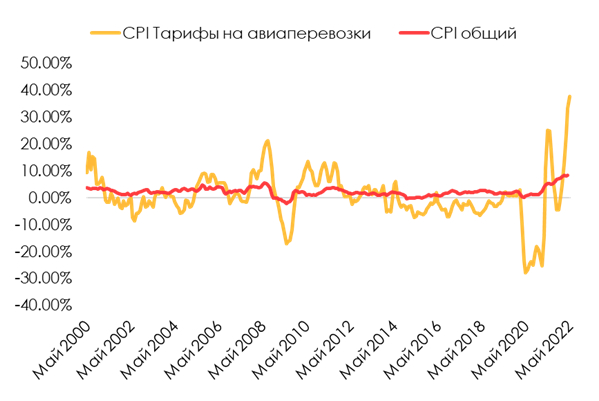

Инфляционное давление, усугубившееся в 2022 году, доставило много проблем практически всем индустриям, так как удержать маржинальность бизнеса в такой обстановке без потери лояльности клиентов — практически невыполнимая задача. Авиакомпании очень гибко подошли к вопросу ценообразования и показывают себя гораздо лучше представителей других секторов.

Тарифы на авиаперевозки всегда были гораздо волатильнее общего уровня инфляции, и 2022 год не стал исключением. По итогам 1 кв., стоимость тарифов увеличилась примерно на 15% г/г, в мае и апреле средний рост стоимости перевозок составил +35% г/г.

В США сектор авиаперевозок характеризуется достаточно высокой конкуренцией: на рынке представлено много игроков разного размера и с разным географическим и ценовым фокусом. Так как статьи расходов у компаний схожи (при этом более чем на 50% представлены расходами на труд и топливо), на конкурентном рынке ценообразование будет очень близким, и во 2 кв. мы увидим существенный рост среднего чека на пассажира у всех компаний.

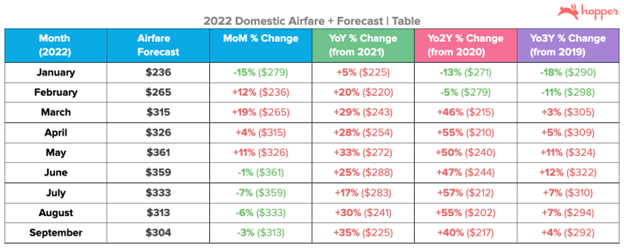

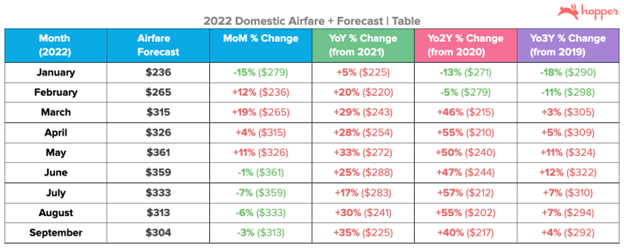

В среднесрочном периоде мы ожидаем нормализацию стоимости тарифов. Агентство Hopper media прогнозирует снижение стоимости тарифов уже в 3 кв. текущего года. Мы считаем, что в дальнейшем тренд продолжится за счет ослабления инфляционного давления и снижения стоимости цен на нефть.

За счет высоких цен на билеты в ближайшей перспективе авиакомпании в США могут существенно улучшить свои финансовые результаты. По данным агентства FactSet, во 2 квартале авиаиндустрия станет лидером по росту чистой прибыли среди представителей сектора промышленности, показав прибыль в размере $2,9 млрд по сравнению с убытком в $3,3 млрд годом ранее.

В среднесрочной перспективе мы считаем, что компании смогут вернуться на стабильные уровни операционной маржинальности в связи с увеличением выручки и нормализацией постоянных издержек, которые последние 2 года генерировали убытки за счет крупного относительно доходов компании масштаба.

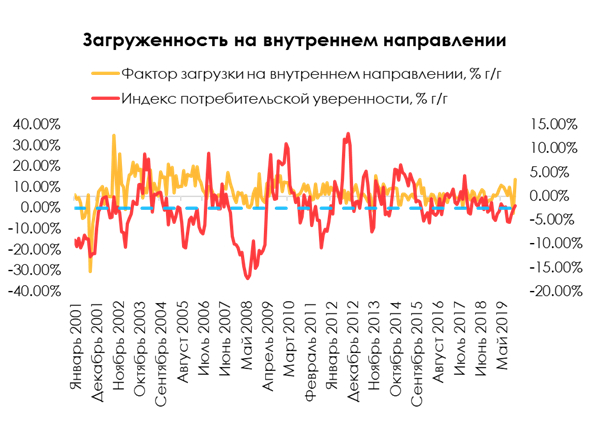

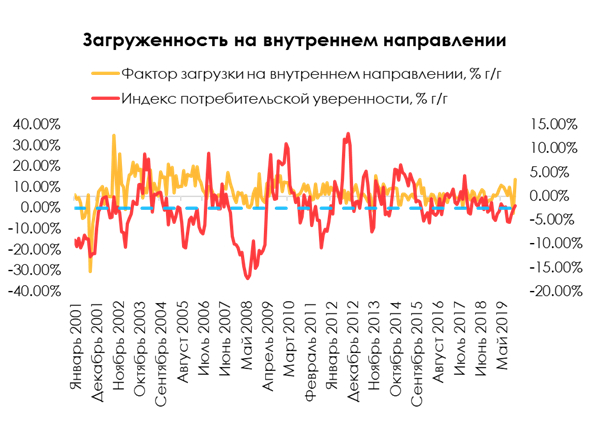

Паттерны поведения потребителей на внутреннем и международном направлениях похожи. Количество перелетов снижается с фактором загрузки в кризисные годы, только на домашнем направлении факторы загрузки снижаются менее выраженно, в то время как на международных рейсах годовое изменение гораздо чаще уходит в отрицательную зону.

Мы считаем, что даже с учетом снижения реального располагаемого дохода потребителей загрузка внутренних рейсов будет достаточно стабильной в текущем году. Финансовые результаты авиакомпаний будут улучшаться за счет гибкой способности к ценообразованию и в дальнейшем за счет масштабирования бизнеса и ввода в эксплуатацию новых транспортных средств.

Компании начинают активно наращивать авиапарк

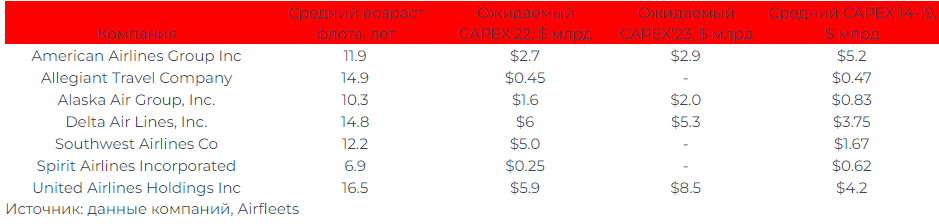

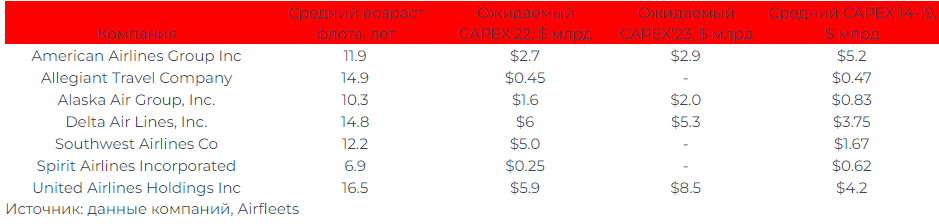

Как уже было сказано, менеджеры большинства авиакомпаний взяли ориентир на крупный цикл капиталовложений в ближайшие 2 года.

Помимо необходимого увеличения пропускной способности, интерес подогревает и техническая модернизация устаревшего флота, так как на 2022-2023 гг. запланированы поставки ожидаемых версий коммерческих самолетов — в частности, Boeing (NYSE:BA) 737 MAX и новых Airbus (EPA:AIR) A320, поставки которых были отложены в связи с нарушениями цепочек поставок.

Размер капиталовложений индивидуален и зависит от текущего состояния транспортных средств компании. Средний срок полезного использования самолета — 20-25 лет, по арендованным транспортным средствам это значение существенно сокращается и определяется условиями договора.

Особенно значительны капитальные вложения для компаний, у которых средний возраст флота составляет более 13 лет. Несмотря на то, что обновление транспорта позволит сократить расходы на обслуживание и даже создаст возможность для экономии на налогах за счет увеличения амортизации, крупные CAPEX-расходы более значительно повлияют на свободные денежные потоки, и высока вероятность того, что для финансирования компаниям понадобится привлекать дополнительный капитал.

Долговая нагрузка компаний может стать проблемой с учетом высоких капиталовложений

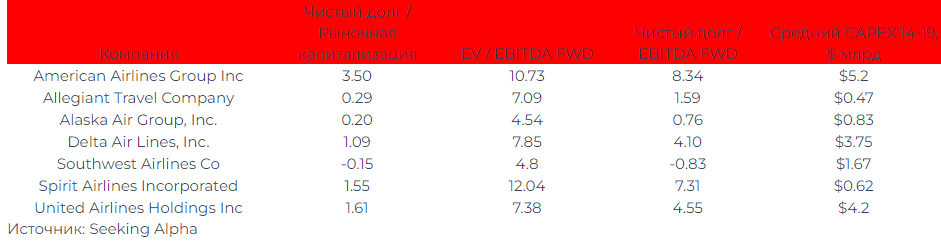

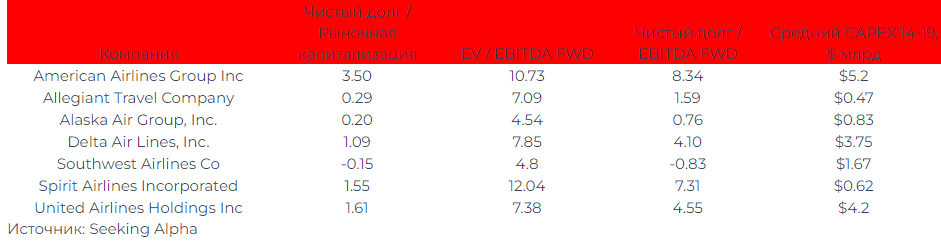

В 2020-2021 гг. практически все компании привлекали средства для поддержания своей жизнеспособности, поэтому сейчас для большинства структура капитала существенно смещена в сторону кредиторов.

Несмотря на то, что в ближайшие годы перспективы в секторе хорошие с точки зрения операционной деятельности, далеко не у всех компаний денежные потоки от основной деятельности смогут покрыть расходы на инвестиции. Прогнозируемый рост ключевой ставки и доходностей долговых инструментов США увеличит стоимость заемных денег для компаний, поэтому привлечение долга может стать достаточно дорогим удовольствием.

У компаний также остается возможность размывать акционерный капитал, что было повсеместным явлением в 2020 году, или сокращать планы по капиталовложениям. Однако с учетом сильных ожидаемых операционных результатов, состояния флота и твердой уверенности менеджмента компаний относительно инвестиционной политики на ближайший год, мы считаем маловероятным снижение капитальных издержек.

Вывод

Несмотря на сложную макроэкономическую ситуацию, сектор авиаперевозок ощущает себя достаточно комфортно в силу высокой способности игроков к ценообразованию и продолжающегося восстановления после пандемии. Тем не менее, большинству компаний предстоит массивный цикл инвестиций в ближайшие годы, что может еще больше увеличить и так существенную долговую нагрузку.

В статье мы рассмотрим следующие вопросы:

Коэффициент загрузки сектора авиаперевозок в США вернулся на допандемийные уровни;

Средняя стоимость перелетов растет гораздо сильнее инфляции;

Компании начинают активно наращивать авиапарк;

Долг все еще высокий и может стать больше.

Коэффициент загрузки сектора авиаперевозок в США вернулся на допандемийные уровни

В марте 2020 года пандемия COVID-19 нанесла существенный ущерб мировой экономике, последствия которого мы наблюдаем и по сей день. И если для некоторых секторов (таких как e-commerce или онлайн-стриминга) локдауны стали положительным фактором, то сегменты путешествий, ресторанов и пассажирских перевозок приняли на себя основной удар, так как на достаточно продолжительный период практически полностью потеряли возможность генерировать выручку.

На сегодняшний день заболеваемость COVID — лишь отголоски того, что мы видели в 2020-2021 гг. И внутреннее, и международное авиасообщение было возобновлено, при этом внутренний фактор загрузки транспорта обогнал международный показатель и уже практически вернулся на уровень 2019 года. По данным IATA, в апреле показатель был равен примерно 94% того же значения 3 года назад.

Рост фактора загрузки существенно обгоняет рост пропускной способности транспорта, предоставляемого авиакомпаниями. Частично это связано с устареванием флота у некоторых компаний, другой фактор — все еще неполное использование ASM (Available Seat Miles — пропускная способность компании за период, фактически, сколько миль пролетел флот х количество доступных для покупки посадочных мест).

Исторически фактор загрузки среди конкурентов не сильно отличался за счет разделения присутствия на рынке и конкуренции. В период пандемии некоторые компании пострадали сильнее остальных из-за высокой доли международных рейсов в портфеле.

С учетом того, что фактор загрузки уже практически вернулся к своим историческим значениям, основная возможность для увеличения выручки в сегменте — увеличить пропускную способность. В краткосрочной перспективе это можно сделать, увеличив среднее время и частоту использования флота, так как возможности для этого еще остаются, пускай и небольшие. Однако на более длинном горизонте компаниям предстоит провести экспансию флота, но об этом мы поговорим чуть позже.

Средняя стоимость перелетов растет сильнее инфляции

Инфляционное давление, усугубившееся в 2022 году, доставило много проблем практически всем индустриям, так как удержать маржинальность бизнеса в такой обстановке без потери лояльности клиентов — практически невыполнимая задача. Авиакомпании очень гибко подошли к вопросу ценообразования и показывают себя гораздо лучше представителей других секторов.

Тарифы на авиаперевозки всегда были гораздо волатильнее общего уровня инфляции, и 2022 год не стал исключением. По итогам 1 кв., стоимость тарифов увеличилась примерно на 15% г/г, в мае и апреле средний рост стоимости перевозок составил +35% г/г.

В США сектор авиаперевозок характеризуется достаточно высокой конкуренцией: на рынке представлено много игроков разного размера и с разным географическим и ценовым фокусом. Так как статьи расходов у компаний схожи (при этом более чем на 50% представлены расходами на труд и топливо), на конкурентном рынке ценообразование будет очень близким, и во 2 кв. мы увидим существенный рост среднего чека на пассажира у всех компаний.

В среднесрочном периоде мы ожидаем нормализацию стоимости тарифов. Агентство Hopper media прогнозирует снижение стоимости тарифов уже в 3 кв. текущего года. Мы считаем, что в дальнейшем тренд продолжится за счет ослабления инфляционного давления и снижения стоимости цен на нефть.

За счет высоких цен на билеты в ближайшей перспективе авиакомпании в США могут существенно улучшить свои финансовые результаты. По данным агентства FactSet, во 2 квартале авиаиндустрия станет лидером по росту чистой прибыли среди представителей сектора промышленности, показав прибыль в размере $2,9 млрд по сравнению с убытком в $3,3 млрд годом ранее.

В среднесрочной перспективе мы считаем, что компании смогут вернуться на стабильные уровни операционной маржинальности в связи с увеличением выручки и нормализацией постоянных издержек, которые последние 2 года генерировали убытки за счет крупного относительно доходов компании масштаба.

Паттерны поведения потребителей на внутреннем и международном направлениях похожи. Количество перелетов снижается с фактором загрузки в кризисные годы, только на домашнем направлении факторы загрузки снижаются менее выраженно, в то время как на международных рейсах годовое изменение гораздо чаще уходит в отрицательную зону.

Мы считаем, что даже с учетом снижения реального располагаемого дохода потребителей загрузка внутренних рейсов будет достаточно стабильной в текущем году. Финансовые результаты авиакомпаний будут улучшаться за счет гибкой способности к ценообразованию и в дальнейшем за счет масштабирования бизнеса и ввода в эксплуатацию новых транспортных средств.

Компании начинают активно наращивать авиапарк

Как уже было сказано, менеджеры большинства авиакомпаний взяли ориентир на крупный цикл капиталовложений в ближайшие 2 года.

Помимо необходимого увеличения пропускной способности, интерес подогревает и техническая модернизация устаревшего флота, так как на 2022-2023 гг. запланированы поставки ожидаемых версий коммерческих самолетов — в частности, Boeing (NYSE:BA) 737 MAX и новых Airbus (EPA:AIR) A320, поставки которых были отложены в связи с нарушениями цепочек поставок.

Размер капиталовложений индивидуален и зависит от текущего состояния транспортных средств компании. Средний срок полезного использования самолета — 20-25 лет, по арендованным транспортным средствам это значение существенно сокращается и определяется условиями договора.

Особенно значительны капитальные вложения для компаний, у которых средний возраст флота составляет более 13 лет. Несмотря на то, что обновление транспорта позволит сократить расходы на обслуживание и даже создаст возможность для экономии на налогах за счет увеличения амортизации, крупные CAPEX-расходы более значительно повлияют на свободные денежные потоки, и высока вероятность того, что для финансирования компаниям понадобится привлекать дополнительный капитал.

Долговая нагрузка компаний может стать проблемой с учетом высоких капиталовложений

В 2020-2021 гг. практически все компании привлекали средства для поддержания своей жизнеспособности, поэтому сейчас для большинства структура капитала существенно смещена в сторону кредиторов.

Несмотря на то, что в ближайшие годы перспективы в секторе хорошие с точки зрения операционной деятельности, далеко не у всех компаний денежные потоки от основной деятельности смогут покрыть расходы на инвестиции. Прогнозируемый рост ключевой ставки и доходностей долговых инструментов США увеличит стоимость заемных денег для компаний, поэтому привлечение долга может стать достаточно дорогим удовольствием.

У компаний также остается возможность размывать акционерный капитал, что было повсеместным явлением в 2020 году, или сокращать планы по капиталовложениям. Однако с учетом сильных ожидаемых операционных результатов, состояния флота и твердой уверенности менеджмента компаний относительно инвестиционной политики на ближайший год, мы считаем маловероятным снижение капитальных издержек.

Вывод

Несмотря на сложную макроэкономическую ситуацию, сектор авиаперевозок ощущает себя достаточно комфортно в силу высокой способности игроков к ценообразованию и продолжающегося восстановления после пандемии. Тем не менее, большинству компаний предстоит массивный цикл инвестиций в ближайшие годы, что может еще больше увеличить и так существенную долговую нагрузку.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба