21 июня 2022 T-Investments Кочеров Михаил

В конце 2021 года я продал квартиру. К вырученной сумме я добавил накопления — получилось 9 млн рублей.

На эти деньги я планировал купить другую квартиру в свободной продаже на вторичном рынке, то есть без переуступок, встречных сделок и других сложностей. Такие предложения на рынке встречаются нечасто, потому я ожидал, что процесс займет не меньше трех месяцев.

Вместе с тем ситуация в мире усложнялась, росла инфляция, между Россией и западными странами нарастала агрессивная риторика, а в начале января 2022 года начались волнения в Казахстане.

По опыту 2008 и 2014 годов я помнил, что подобная напряженность может легко перерасти в кризис: на рынке начинается паника, люди скупают валюту, авто и недвижимость, а рубль девальвируется — обесценивается относительно твердых валют вроде доллара и евро.

В такой ситуации денег на покупку квартиры могло не хватить. Я задумался, как сохранить покупательную способность капитала — хотя бы на первые три месяца 2022 года.

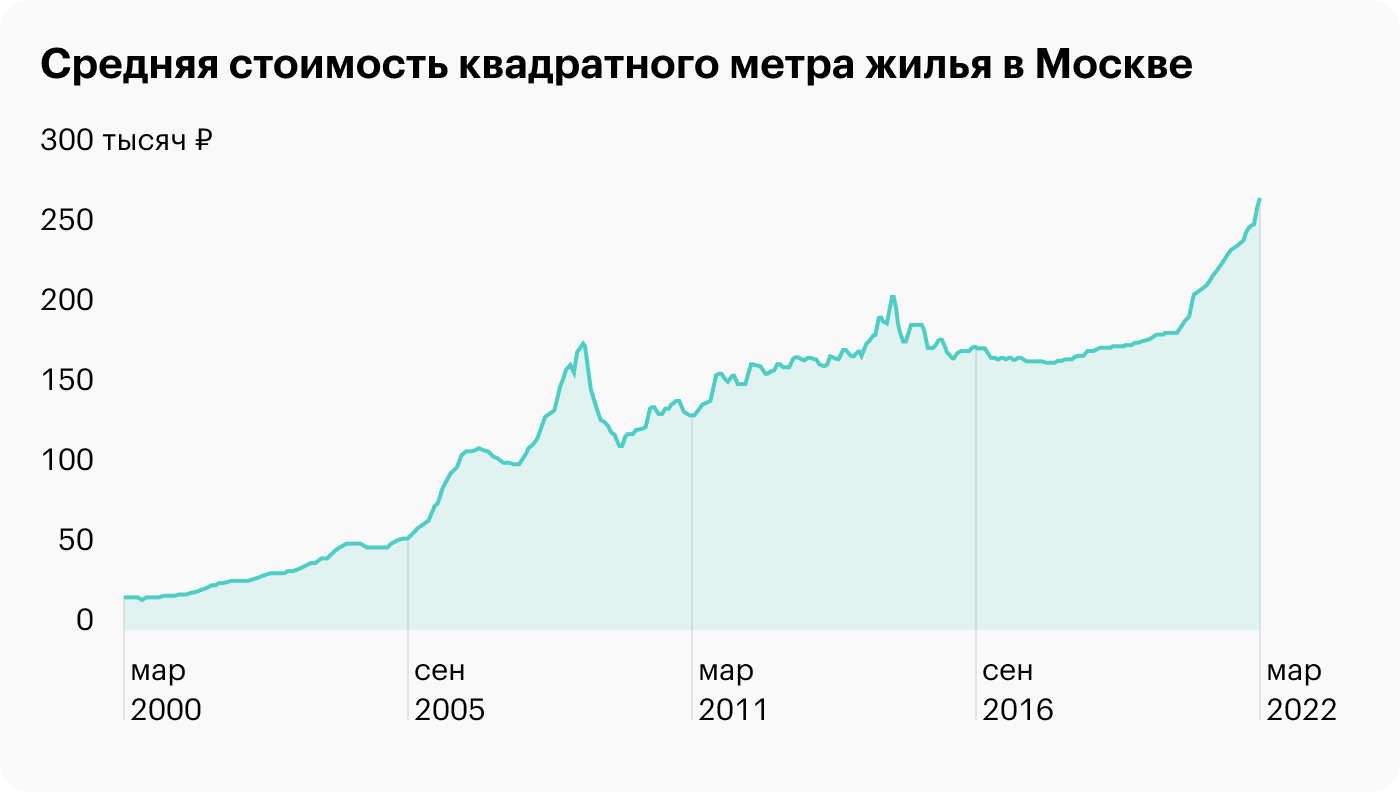

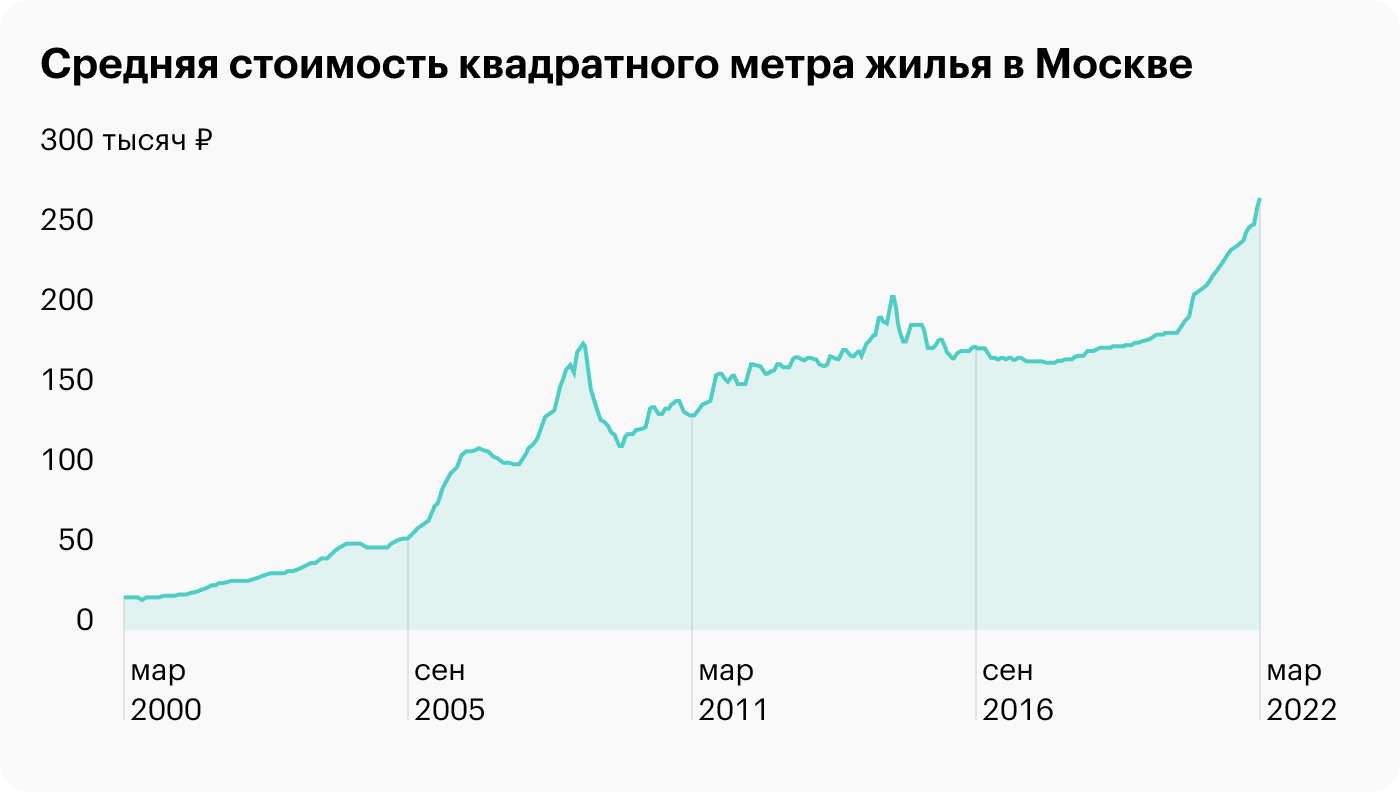

На графике видны ажиотажные всплески в 2008 и 2014 годах. Через 1—2 года ситуация обычно устаканивалась. С 2020 года по 2022 год также наблюдается затяжной всплеск, который, кроме всего прочего, стимулировался за счет государственной программы льготных ставок по ипотеке. Источник: irn.ru

Как лучше защитить капитал в кризис

Для временной «парковки» большой суммы я рассматривал следующие варианты.

Вклад в банке. Процентные ставки по рублевым депозитам в конце 2021 были в районе 7%, а когда кладешь деньги на короткий срок, условия, как правило, хуже.

Рублевый депозит не защищал от резкой девальвации рубля, а потери от инфляции перекрывал лишь частично. Напомню, что инфляция — это общий прирост цен в стране, когда покупательная способность денег падает.

Еще один существенный минус депозита: его досрочное закрытие обычно влечет потерю накопленных процентов. Меня это не устраивало.

Короткие облигации. Речь идет про долговые бумаги, выпущенные государством, муниципальным органом или компанией. Как в случае с банковским депозитом, облигации приносят процентный доход в виде купонов.

В отличие от депозитов облигации можно в любой момент продать без потери накопленного купона. Кроме того, покупая корпоративные облигации надежных эмитентов, можно было получить доходность в районе 8—9%. А это уже доход 1—2% годовых сверх инфляции.

Но был и минус: при падении рынка облигации могли упасть в цене, пусть и не так сильно, как акции. Но запросто могло получиться так, что я купил бы долговые бумаги по 1000 Р, а продавать пришлось бы по 998 Р. Либо, чтобы вернуть номинал облигации — 1000 Р, — мне пришлось бы дождаться ее погашения. Это мне не подходило, так как хороший вариант квартиры мог подвернуться в любой момент и тогда деньги нужны были бы срочно.

Валюта. Еще у меня была мысль обменять рубли на доллары или евро. С перевесом в сторону последних или в пропорции 50/50. Такой вариант меня полностью защищал от валютной переоценки. Ведь если половина капитала в рублях, а другая в долларах, капитал сохраняет ценность вне зависимости от того, куда движется валютная пара «доллар — рубль».

Но в этом случае капитал страдал бы от нарастающей инфляции, которая в России в январе 2022 года официально составила 8,74%, а в США — 7,5%. И чем дольше я хранил бы наличные, тем сильнее бы инфляция их разъедала.

Также я нес бы издержки в виде комиссий и обменного спреда, если бы менял деньги в банке.

Акции. Вариант вложить деньги в акции, напрямую или через ETF, я сразу отмел, так как горизонт в 3—4 месяца — слишком короткий для инвестирования, а заниматься спекуляциями на бирже я не умею и не хочу.

Вкладывать в акции на коротком горизонте опасно по той причине, что это высоковолатильный инструмент — они легко могут уйти в просадку. А чтобы вывести деньги, придется продавать акции с дисконтом.

Фьючерсы. Это более сложный инструмент, которым обычно пользуются профессионалы и управляющие хедж-фондов. У меня был кое-какой опыт покупки фьючерсных контрактов на доллар — они торгуются в секции срочного рынка Московской биржи и называются Si. Один контракт эквивалентен 1000 $, но для его покупки нужна не вся сумма, а только так называемое гарантийное обеспечение (ГО) — в спокойное время это 10—20% от суммы.

Например, при покупке одного контракта стоимостью 80 000 Р на брокерском счете заблокируется ГО на 15 000 Р. Оставшиеся 65 000 Р можно положить на депозит и получать проценты. А финансовый результат по фьючерсам будет такой же, как если просто купить соответствующий объем долларов.

Комбинация фьючерсов и депозита, я считаю, более выигрышный вариант, чем депозит или покупка долларов в отдельности.

Но фьючерсы — опасный инструмент, который подразумевает маржинальную торговлю, то есть использование кредитного плеча. Колебания курса доллара будут приводить к ежедневным списаниям и поступлениям на брокерском счете — это так называемая вариационная маржа. Например, если курс доллара вырос на рубль, на брокерский счет придет 1000 Р маржи, а если упал на 2 Р — со счета спишут 2000 Р.

При сильном скачке курса может потребоваться довнести на счет деньги, чтобы не нарваться на «маржин-колл» — требование срочного пополнения счета под страхом принудительного закрытия позиции брокером.

Поэтому от фьючерсов я тоже отказался.

Опционы. Последний вариант, который я рассматривал, — опционы на курс доллара. Как и фьючерсы, это инструмент срочного рынка Московской биржи. Опционы часто работают по принципу страхования — наподобие туристической страховки или полиса ОСАГО. Ты платишь страховую премию и получаешь на определенный срок защиту от происшествий.

Применительно к опционам это выглядит так: ты «покупаешь страховку» от роста курса доллара — платишь небольшую премию продавцу опциона. Если курс доллара вырастает, продавец компенсирует тебе разницу из своих денег. А если курс доллара падает, хоть даже до ноля, максимум, что ты теряешь — уплаченную премию. При этом основной капитал никак не участвует в сделке — его можно хранить на депозите и получать проценты.

Для меня это был самый подходящий вариант. Комбинация «опционы плюс депозит» — по сути, простейший структурный продукт, который некоторые инвестиционные компании и банки предлагают своим клиентам. Но там управляющие берут комиссию, а здесь ты все делаешь сам.

Проблемы с опционами заключались лишь в следующем:

Я до этого ими не торговал.

Это рискованный инструмент, который при неграмотном применении может привести к неограниченным убыткам.

Чтобы изучить, как работают опционы, я смотрел видео на «Ютубе», например мне помогли лекции Павла Пахомова. Там простым языком описаны все нюансы работы с опционами. И когда я изучил вопрос в достаточном объеме, я решил хеджировать свои 9 млн рублей с помощью опционов.

Колл-опционы простыми словами

Жил-был Коля, и однажды ему понадобилась страховка: чтобы при росте курса доллара выше определенного значения ему выплатили компенсацию. А если курс доллара не изменится или упадет, чтобы Коля не потерял свои деньги. Коля не халявщик и поэтому даже готов заплатить за страховку.

То, что хочет Коля, называется колл-опционом, где «колл» — от английского «to call» — означает требование к предоставлению или продаже. А «опцион» — это право выбора, от английского «option». Коля хочет иметь право потребовать, чтобы ему продали доллары по заранее оговоренному курсу — при этом неважно, какой курс сейчас. Этот определенный курс называется страйком, или ценой исполнения. То, сколько денег Коля заплатит за страховку, называется премией опциона, или его ценой. Если Коля воспользуется своим правом и потребует продажи ему долларов, это называется реализацией опциона.

Понятно, что никакой страховщик не станет продавать вечную страховку: так и разориться недолго. Опционы работают так же: у них ограниченный срок действия, в течение которого у Коли есть право требования. Когда подходит к концу срок жизни опциона, это называется датой исполнения, или экспирацией.

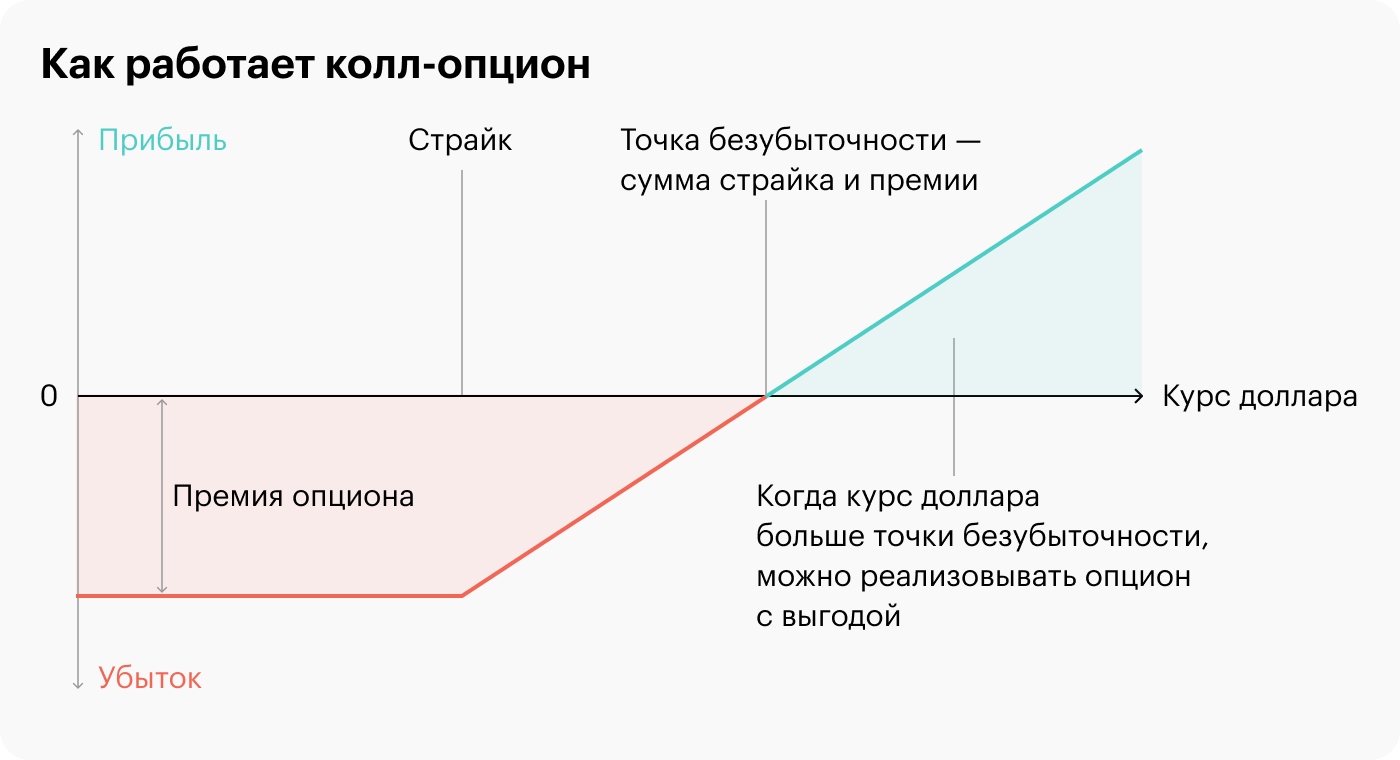

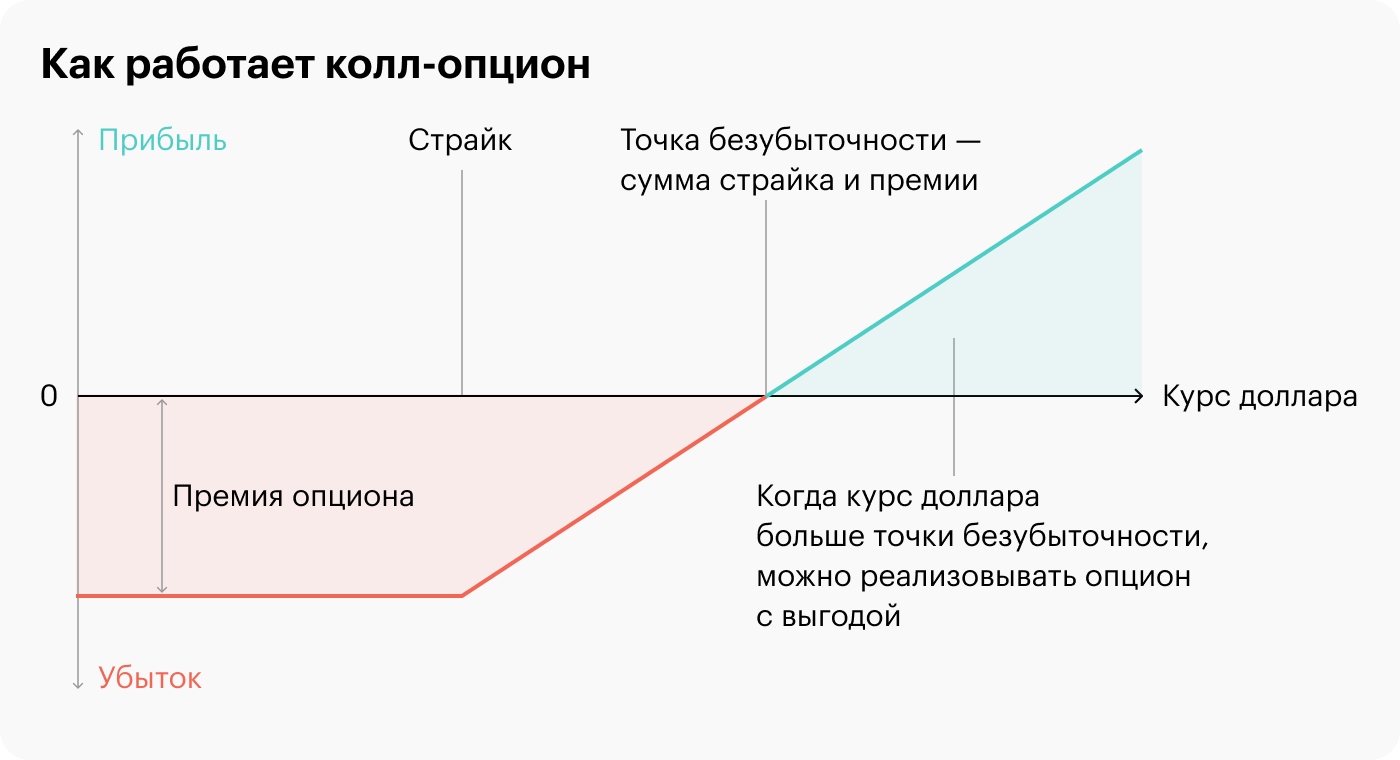

Повторим алгоритм колл-опциона еще раз: если курс доллара будет ниже страйка до даты исполнения включительно, то для Коли нет смысла требовать доллары, так как он может их купить дешевле на рынке. Если курс доллара поднимется выше страйка, то Коля может задуматься над реализацией опциона. Но он должен помнить об уплаченной премии, которая делает невыгодным реализацию опциона, пока курс не превысил точки безубыточности — сумму страйка и премии.

Когда курс доллара уходит выше точки безубыточности, Коля может реализовывать опцион с выгодой для себя. Ведь в этом случае он получает доллары по курсу ниже того, по которому они сейчас торгуются, и он может сразу их продать — эта разница будет прибылью Коли. Прибыль может быть огромной, если курс сильно вырастет.

Прибыль Коли, как покупателя колл-опциона, меняется в зависимости от курса доллара. При любом раскладе Коля не потеряет больше, чем премия опциона. А при благоприятном раскладе он может получить практически неограниченную прибыль

Окей, но где Коле взять такую крутую страховку? В страховых компаниях их не продают. К счастью, где-то есть Вася, который все рассчитал и твердо уверен, что курс доллара не вырастет выше страйка вплоть до даты исполнения. И Вася не прочь заключить с кем-нибудь договор, чтобы получить за свои знания прибыль — премию опциона.

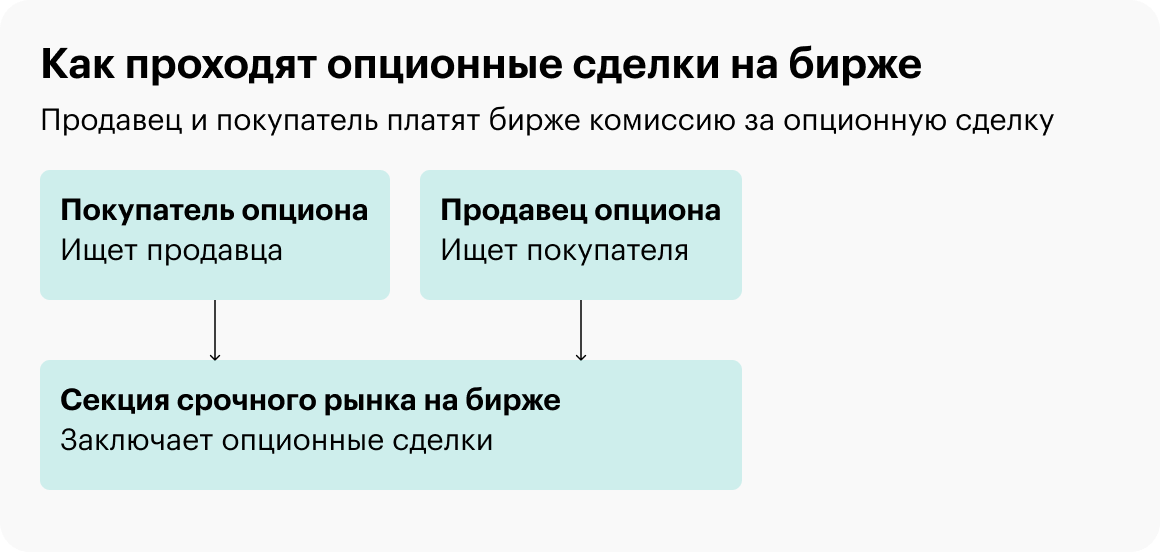

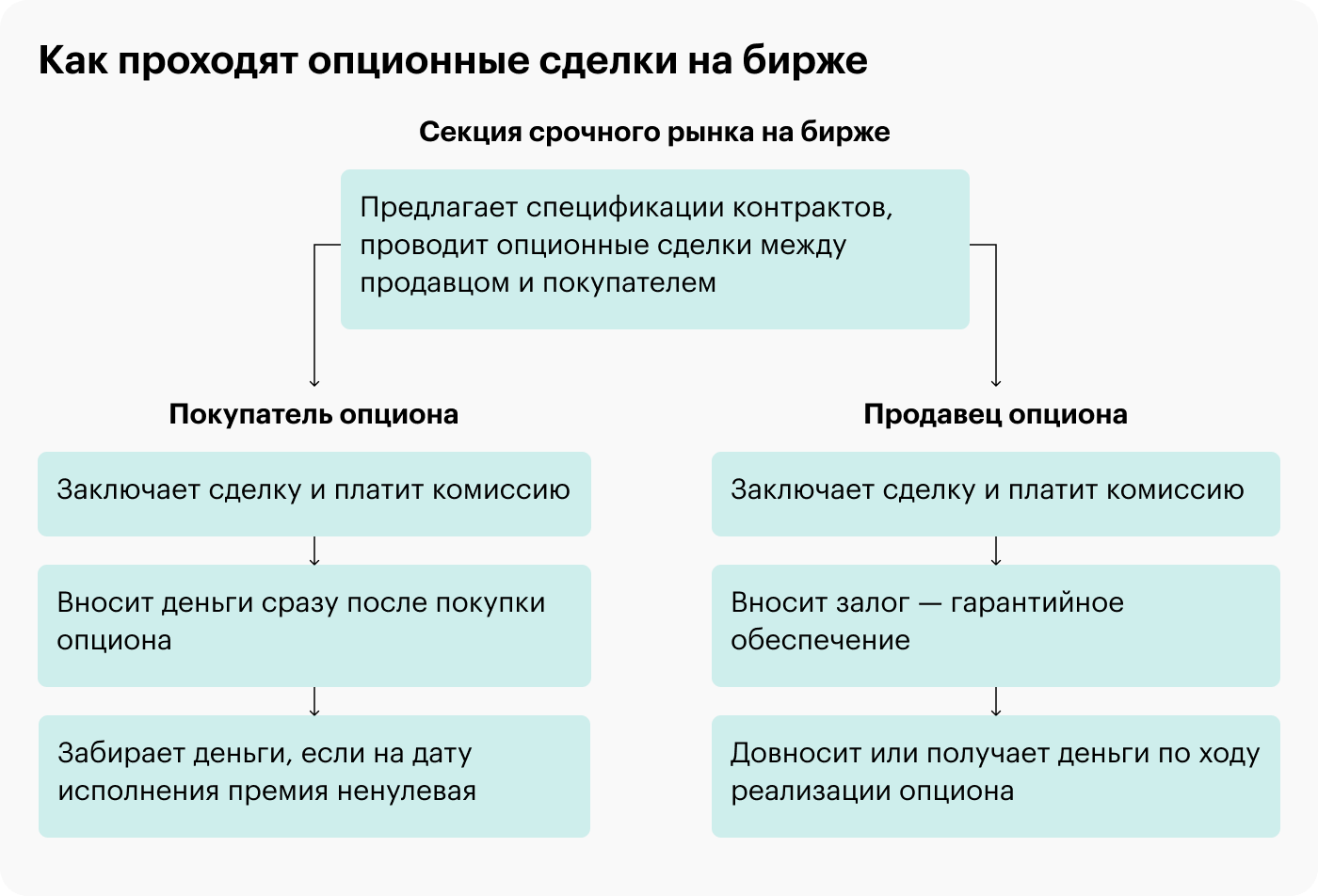

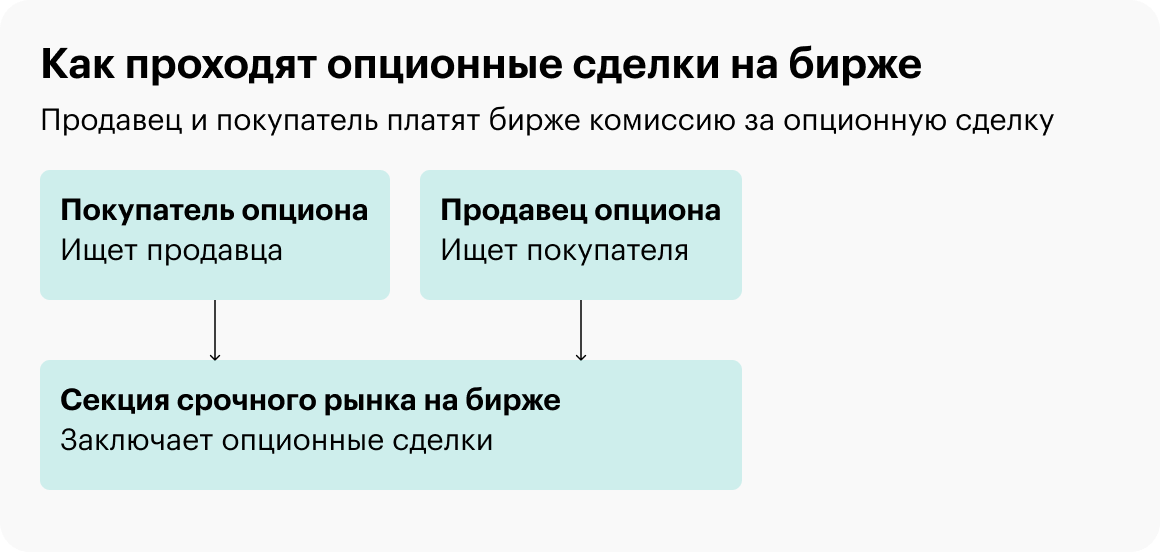

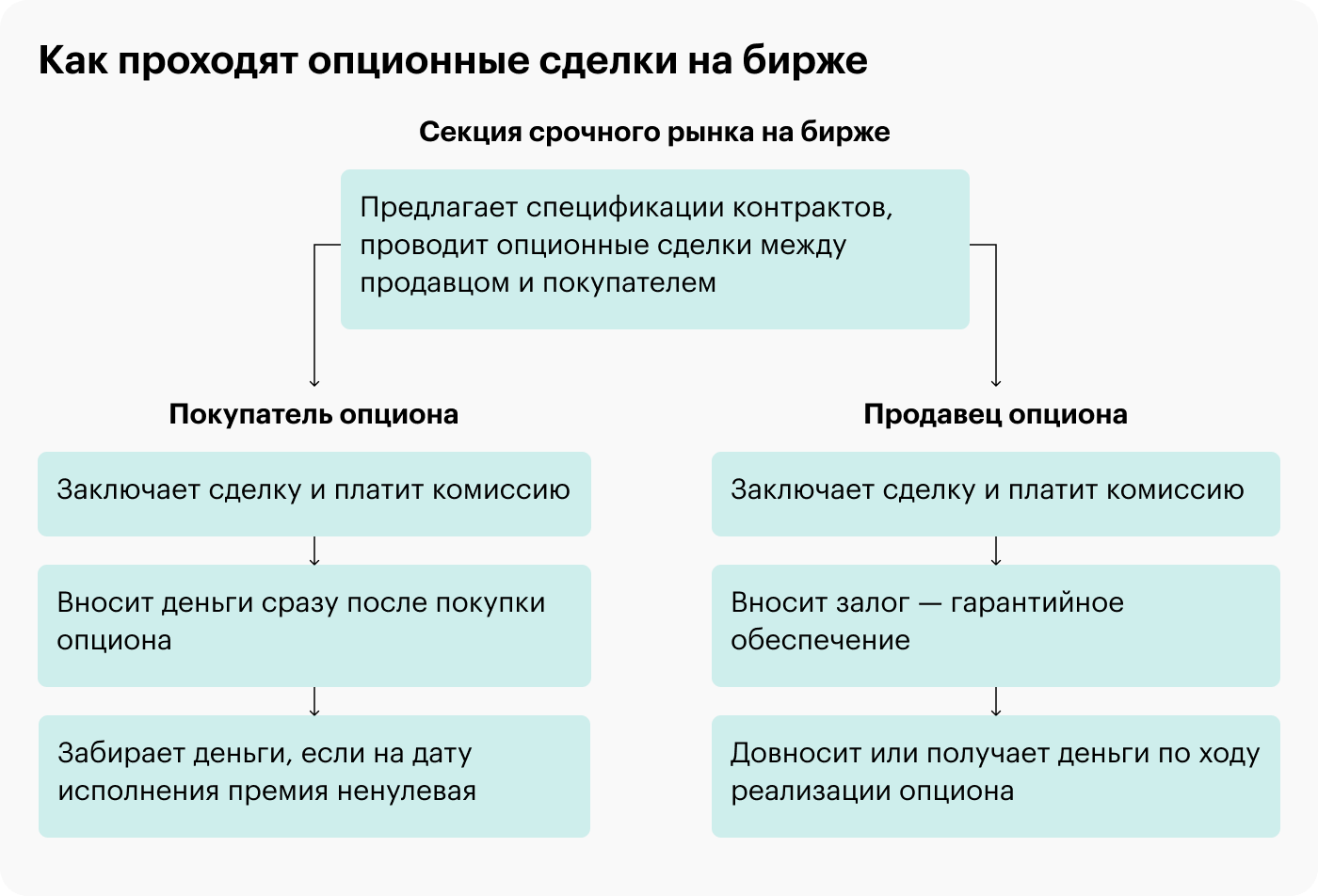

Но Коля не знает про Васю — и наоборот. Здесь-то и появляется посредник — биржа. У биржи есть секция срочного рынка — площадка, которая связывает людей, желающих заключить опционные сделки. Срочный рынок так называется, так как здесь совершаются сделки на определенный срок. За свою работу биржа взимает комиссию.

Коля хочет страховку от роста курса доллара и готов заплатить за это. Вася готов взять деньги и предоставить такую страховку. Но Коле и Васе сложно найти друг друга и заключить такую опционную сделку между собой. Срочный рынок — это специальная секция на бирже, где заключаются срочные договоры. Опционы и фьючерсы — примеры срочных договоров

Итак, Коля и Вася нашли друг друга через биржу и договорились о страйке и дате исполнения договора. Но возникает вопрос: какую премию должен заплатить Коля?

Есть специальная модель Блэка — Шоулза. Если для нее задать условия сделки — текущую стоимость доллара, страйк, дату исполнения и прочее, — то модель скажет бесприбыльную цену такого опциона. «Бесприбыльная» означает, что, если много Вась и Коль будут заключать сделки по таким ценам в течение длительного времени, в среднем никто из них ничего не заработает и не потеряет. Биржа делает такой расчет автоматически и показывает всем. Это называется «теоретической премией». Допустим, она составила 1000 Р. Разумеется, Вася хочет прибыль, поэтому на эту цену он накинул какой-то процент и сторговался с Колей до цены 1050 Р.

Теоретическая цена — то есть премия — опциона

Она складывается из двух частей.

Внутренняя стоимость опциона — разница между ценой базового актива и страйком. Фактически это та страховка, которую хочет Коля. Если внутренняя стоимость больше ноля, опцион называется «в деньгах», так как приносит деньги Коле.

Например, в случае с долларом, если его курс равен 70 Р, а страйк — 63 Р, внутренняя стоимость будет: (70 − 63) × 1000 = 7000 Р. Умножение на 1000 происходит, так как опцион заключается сразу на 1000 $. Если же страйк равен или превышает 70 Р, то внутренняя стоимость опциона — ноль.

Временная стоимость. Она хитрее, так как отражает вероятность того, что опцион таки выйдет в деньги на дату исполнения. Тут уже подключаются всякие сложные математические модели, которые учитывают время до даты исполнения, волатильность рынков, процентные ставки и прочее. Важно, что эта часть вплоть до даты исполнения больше ноля.

Подробнее про расчет теоретической цены можно почитать в библиотеке Московской биржи.

Дальше Коля и Вася стали обсуждать другие нюансы: можно ли потребовать продажи опциона раньше времени, какой курс доллара использовать для расчетов, можно ли переуступить обязательства по договору и так далее. Много вопросов, сложно договориться. И есть риск, что Коля с Васей не договорятся, что не нравится бирже. Ведь биржа заинтересована, чтобы люди заключали договоры и было больше комиссий.

Поэтому биржа выпускает шаблоны контрактов, или спецификации, где на все перечисленные вопросы уже есть ответы. Людям остается только выбрать нужную спецификацию — и можно заключать договор. Это примерно тот же уровень автоматизации, что и при покупке или продаже акций на бирже: есть покупатель и продавец, но между собой они не договариваются, не торгуются и не заключают никакие договоры напрямую — биржа посредничает.

Гарантии опционной сделки. Коля и Вася готовы заключить договор. Но у Коли возникают опасения, что премию Васе он отдаст, а тот в случае роста курса доллара захочет уклониться от исполнения обязательств. Или что у Васи просто не будет денег для этого. Биржа подумала про это и сказала, что выступит гарантом по всем контрактам на срочном рынке.

Биржа не хочет попадать на деньги, поэтому она требует от Васи при заключении сделки внести залог — гарантийное обеспечение, которое подтверждает способность Васи выполнить обязательства. Проще говоря, чтобы у Васи были деньги купить доллары и продать их Коле, когда последний того потребует.

ГО замораживается биржей, пока действует договор. Конечно, для биржи лучшим вариантом было бы потребовать от Васи сразу купить доллары в нужном объеме и положить их под замок. Но Васе это неинтересно, так как убивает всю идею — заработать на своих знаниях при небольшом капитале. Поэтому биржа берет в качестве ГО какую-то часть от суммы, примерно 10—15%.

Чтобы гарантировать исполнение обязательств Васей при любом сценарии, биржа ведет своеобразную «игру», которую можно охарактеризовать как «Вася — спонсор». Игра проходит так:

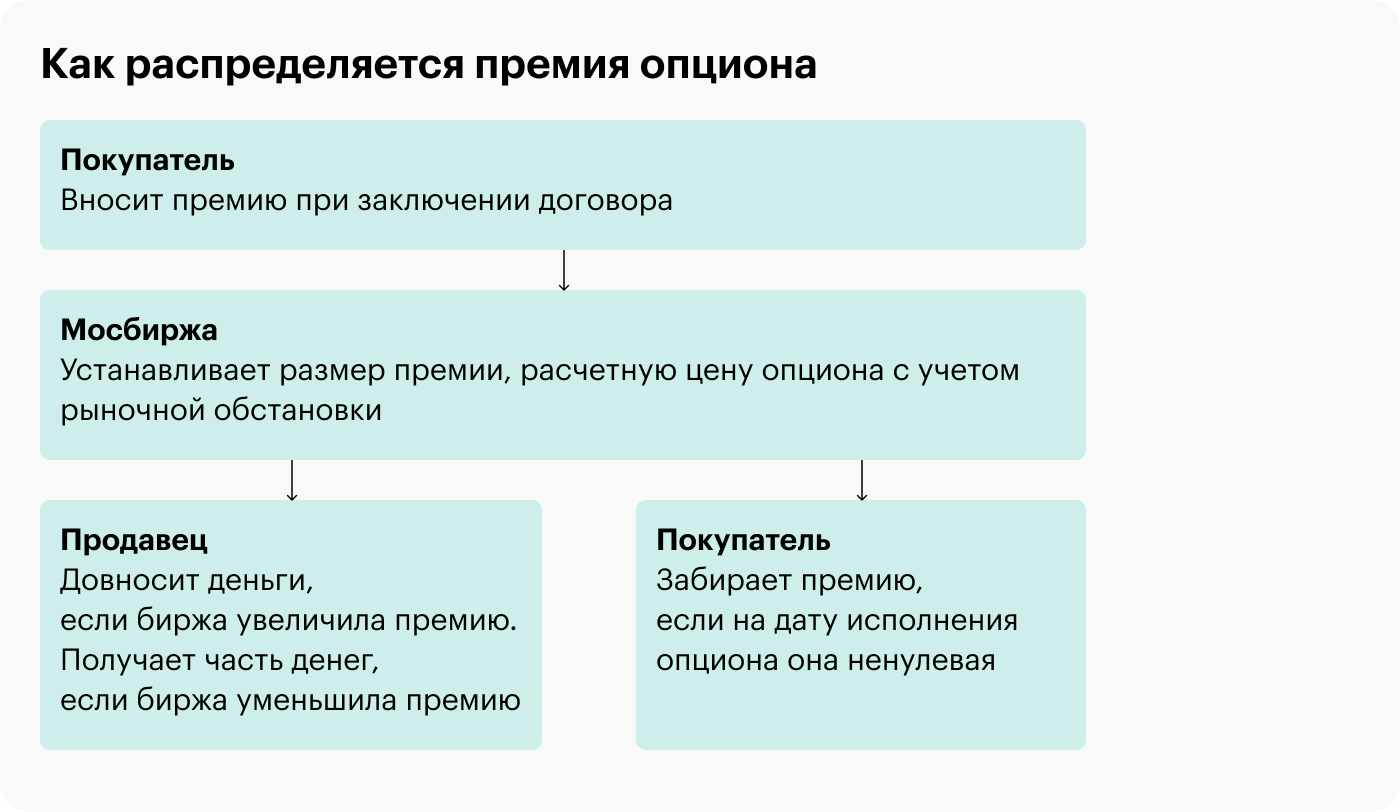

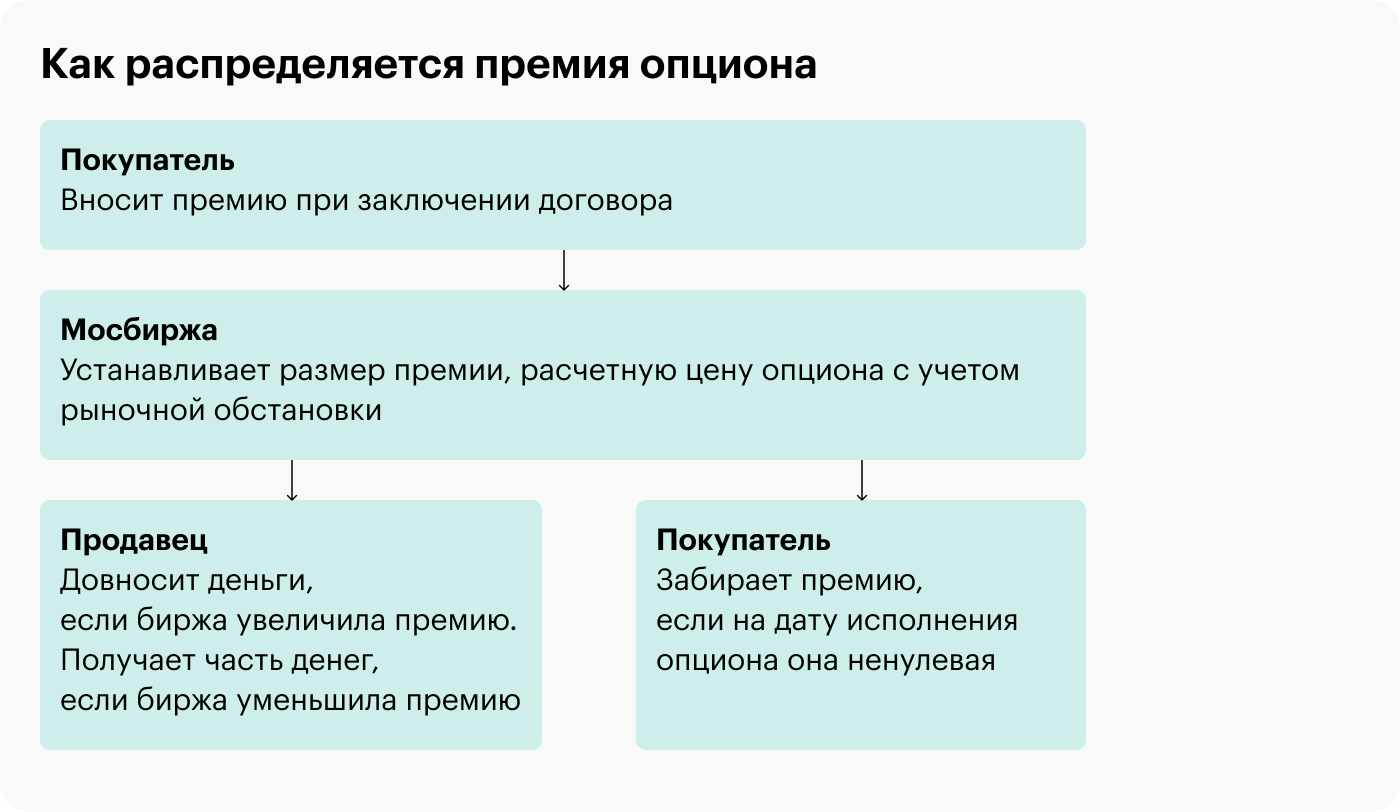

Биржа берет премию опциона у Коли и резервирует ее в виде Колиного ГО. Вася никаких денег еще не получает — он получит их постепенно в течение торговых сессий, если курс доллара будет падать и на момент экспирации опциона окажется ниже страйка. ГО Коли также выступает призовым фондом для Коли в случае роста курса доллара. Начальный вклад туда делает Коля, а позже он обеспечивается за счет Васи.

Биржа несколько раз в день уточняет цены всех обращающихся опционов с учетом рыночной обстановки на основе упомянутой модели Блэка — Шоулза. Если цена опциона выросла из-за изменения курса доллара, Вася из своего кармана платит разницу между новой ценой опциона и старой. И эта разница отправляется в ГО Коли. Если же цена опциона снизилась, разница между старой и новой ценой отправляется Васе обратно на брокерский счет.

Если опцион дожил до даты исполнения и вышел «в деньги», то биржа просто берет то, что осталось от его внутренней стоимости, и отдает Коле из денег, накопившихся на ГО Коли.

Как видим, Вася постоянно спонсирует любое повышение цены опциона, и, если он вдруг становится неплатежеспособен, биржа своевременно реагирует на это. Для Коли ситуация выглядит иначе: ГО Коли будет либо постепенно таять, либо увеличиваться на «донаты» от Васи. Но в любом случае Коля не потеряет больше, чем премия опциона, которую он внес на первом шаге «игры».

Почему продажа колл-опциона так опасна для Васи

Используемая биржей модель Блэка — Шоулза чувствительна к резким движениям курса доллара: цена опциона может подскакивать в определенные моменты на сотни процентов за раз. И это логично — ведь неизвестно, чем события обернутся, поэтому лучше заложить худший сценарий и потребовать от Васи больше денег для перестраховки. Поэтому в случае всплеска волатильности Васе надо быть готовым довнести на счет много денег.

Если же он не сможет проспонсировать рост цены опциона, биржа доложит об этом брокеру Васи. Тот принудительно и за счет Васи купит ему колл-опцион с идентичными Колиному колл-опциону параметрами. Тем самым обязательства Васи перед Колей будут прекращены, а Коля уже будет иметь отношения с новым продавцом. Не исключено, что в результате этой ситуации Вася останется должен брокеру. Но это уже забота брокера. Главное, что обязательства перед Колей будут выполнены.

Рассмотрим пример опционной сделки: Коля купил у Васи колл-опцион за 1050 Р. В день сделки биржа заблокировала эти деньги на ГО Коли. На момент экспирации опциона курс доллара был меньше страйка, то есть ставка Васи оправдалась. А Коля просто заплатил за несработавшую страховку. При этом деньги перетекали на брокерский счет Васи постепенно, как показано в таблице ниже.

Как может выглядеть «игра» при покупке Колей колл-опциона у Васи за 1050 Р

Как видим, на третий день для Васи сложилась опасная ситуация, когда ГО Коли выросло с 800 до 1200 Р. На счете у Васи в этот день не хватало денег: из требуемых 400 Р было только 250 Р. Вася должен был оперативно принести 150 Р, чтобы не произошло принудительное закрытие его позиций — маржин-колл.

Ситуация могла сложиться и иначе: например, цена опциона на день экспирации выросла бы до 1300 Р. Тогда разница между ценой в день сделки и на дату исполнения составила бы: (1300 − 1050) = 250 Р. Ее проспонсировал бы Вася мелкими порциями на ГО Коли, на котором в конце накопилось бы 1300 Р. Эти деньги биржа в конце перевела бы Коле. В итоге Коля вернул бы уплаченную за опцион премию 1050 Р и заработал бы сверх этого 250 Р. Что же касается Васи, его ставка на падение доллара не оправдалась бы и он просто потерял бы 250 Р.

Коля (покупатель) вначале вносит премию, а потом Вася (продавец) должен следить за ней и моментально спонсировать ее рост, если такой случается. Продавец рассчитывает, что премия перекочует целиком в его карман, а покупатель рассчитывает, что при исполнении опцион выйдет «в деньги» и он получит остаток премии (страховку)

Общая схема, как организована работа с опционами на бирже между продавцом и покупателем

Как я покупал колл-опционы на доллар

На новогодних праздниках я все хорошенько обдумал, составил план и 10 января 2022 года начал воплощать его в жизнь. Первым делом я прикинул, какую сумму нужно положить на трехмесячный депозит, чтобы в конце он вырос до 9 млн рублей при ставке 6,96% — максимальная ставка в январе в банке, где у меня лежали деньги.

В результате расчетов я получил сумму 9 000 000 / (1 + 6,96% × 3 / 12) = 8 846 078 Р. Это означало, что я мог «отщипнуть» от 9 млн рублей сумму в (9 000 000 − 8 846 078) = 153 922 Р. И смело потратить ее на что угодно: через три месяца у меня все равно были бы нужные 9 млн рублей.

С другой стороны, мне психологически трудно было расставаться с суммой сильно больше 100 000 Р, поэтому я решил выделить на колл-опционы только 120 000 Р: такую сумму я был готов потерять в обмен на страховку, которую давал колл-опцион. Я мысленно попрощался с этими деньгами. А оставшиеся 8 880 000 Р положил на депозит — через три месяца они бы выросли до 8 800 000 × (1 + 6,96% × 3 / 12) = 9 030 960.

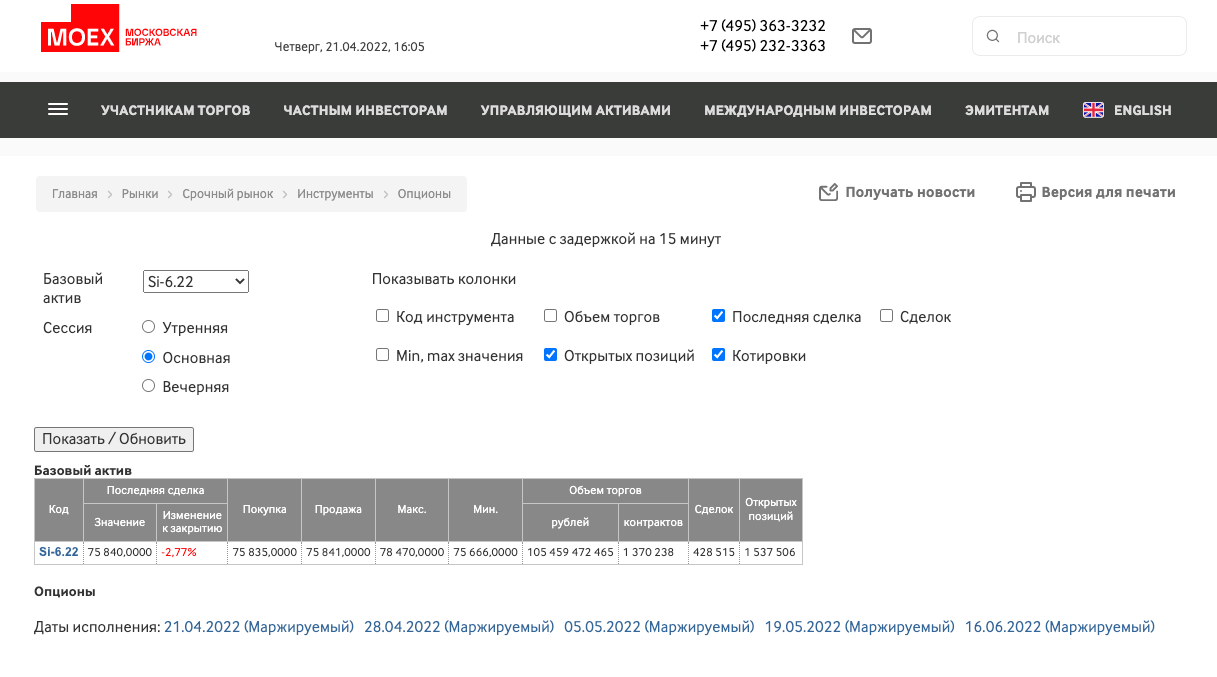

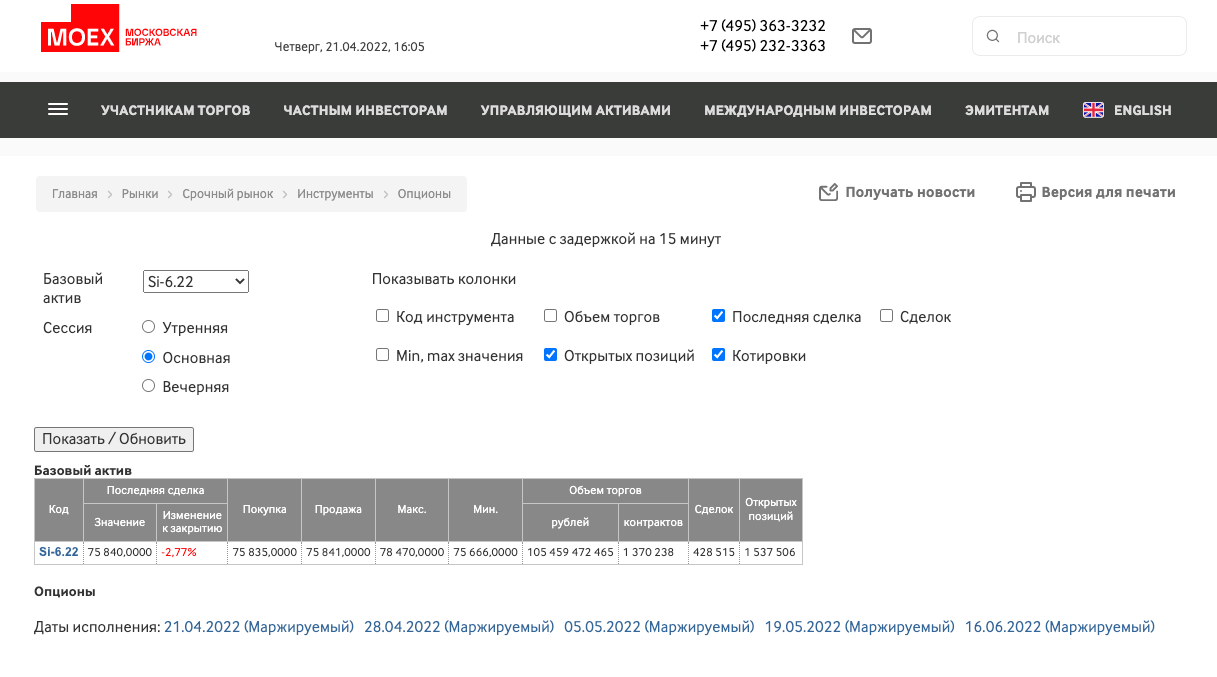

Дальше я пошел на сайт Московской биржи и посмотрел на торгующиеся в январе колл-опционы на доллар, чтобы найти удобные для себя по дате исполнения.

Выбор опционов по датам исполнения на момент написания статьи в апреле 2022. Видны недельные опционы (21.04, 28.04 и 05.05) и месячные (19.05 и 16.06). Источник: Мосбиржа

В январе я нашел опционы с датами исполнения: 13 января, 20 января, 27 января, 3 февраля, 17 февраля и 17 марта. Дальше шли слишком далекие апрельские опционы — там было мало продавцов и невыгодные цены. Я решил взять опционы с экспирацией 17 марта по трем причинам:

Дата исполнения почти полностью охватывает период, в течение которого я планировал купить квартиру.

Опционы 17 марта были более-менее ликвидны — там были продавцы и покупатели, а значит, можно было быстро купить опционы, а не сидеть несколько дней перед терминалом, набирая их поштучно.

При исполнении опционов 17 марта мне бы не потребовались дополнительные деньги. Сейчас поясню, в чем суть.

Дополнительные деньги

Дело в том, что опционов на курс доллара на Мосбирже нет. Есть опционы на фьючерсный контракт на курс доллара — в январе он назывался SiH2. Для покупателя это означает, что при исполнении опциона ему нужно иметь на счете сумму для покупки этих фьючерсов, а точнее, размер гарантийного обеспечения на их покупку.

Купленные фьючерсы можно сразу же продать, но все равно выходит, что на короткое время на счете понадобятся дополнительные деньги.

Другой момент: опционы «в деньгах» исполняются автоматически. И можно влететь на «маржин-колл», если денег на счете не окажется.

К счастью, в случае с опционом на 17 марта одновременно исполнялись и сам опцион, и фьючерсный контракт. В этом случае дополнительные деньги не требуются, так как по опциону «в деньгах» происходит поставка фьючерса и его моментальная экспирация.

Следующим шагом я стал выбирать страйк — то есть ту отметку курса доллара, выше которой я желал получить компенсацию на случай его роста.

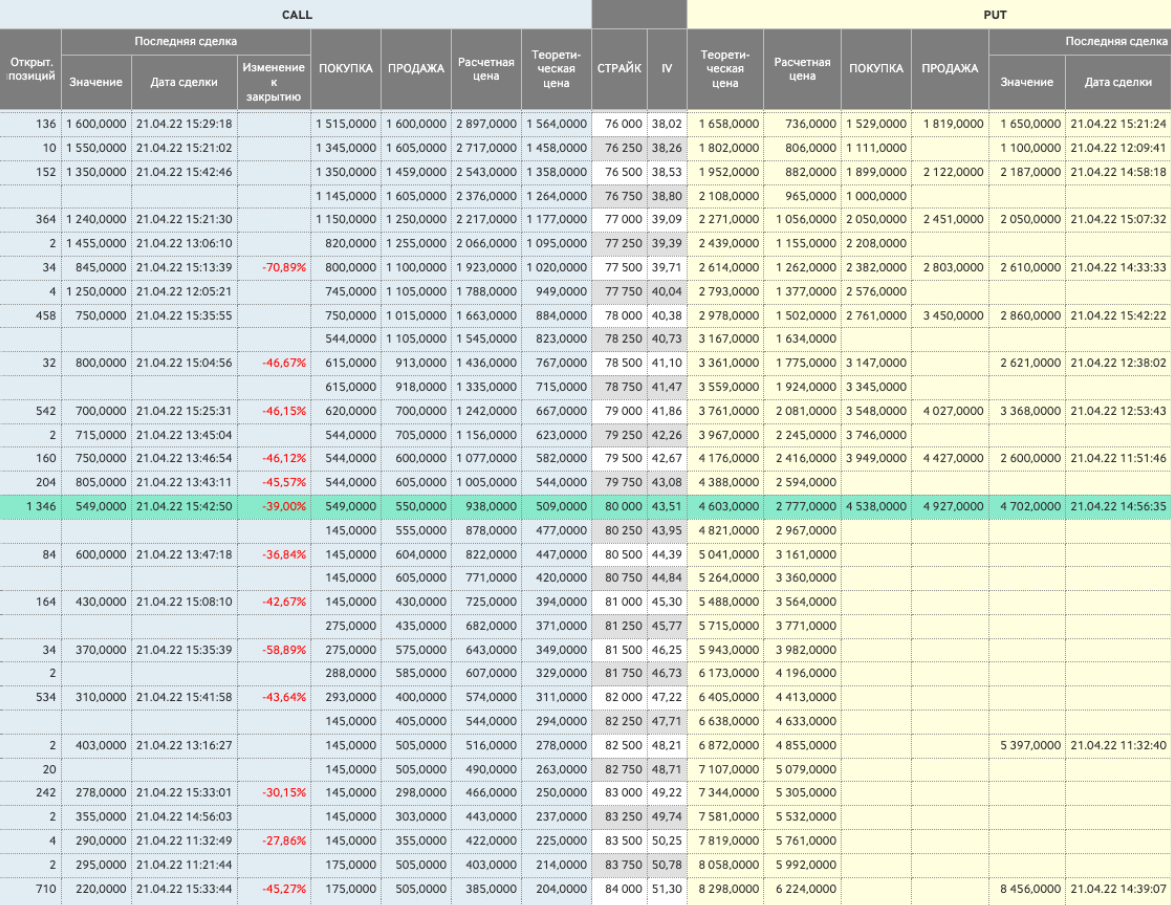

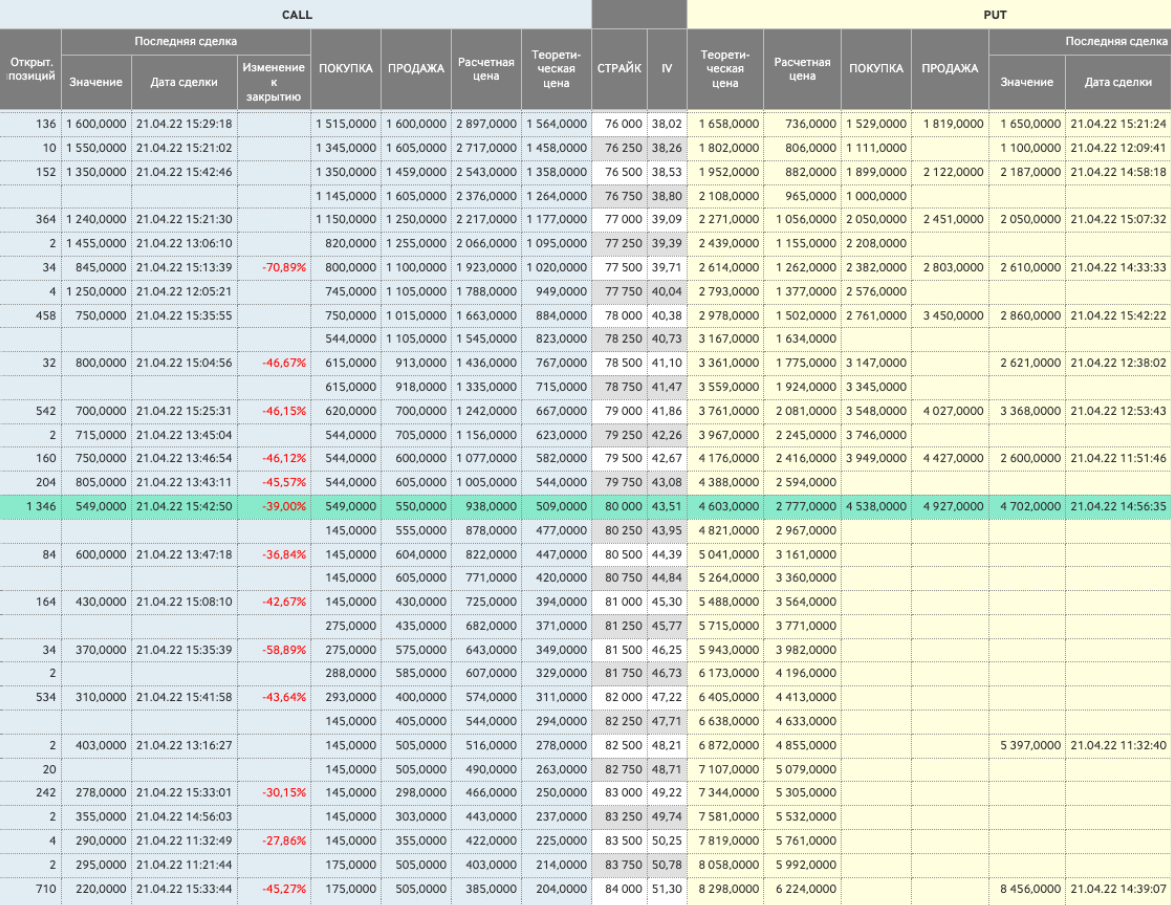

Для этого я открыл доску опционов — это таблица, которую транслирует Мосбиржа в дни торгов на своем сайте. Там видны страйки, теоретические цены соответствующих опционов, число заключенных контрактов и то, как реально идут торги.

Доска опционов с датой исполнения 28.04.2022 на фьючерсный контракт на курс доллара (код контракта SiM2). Выделенный зеленым страйк 80 000 соответствует курсу доллара 80 Р. Теоретическая цена (премия) равна 509 Р — то есть за 509 Р теоретически можно купить страховку, что курс доллара 28.04.2002 не превысит 80 Р. По факту торговля идет в диапазоне 549—550 Р. Всего заключено 1346 контрактов. Источник: Мосбиржа

Курс доллара в начале января 2022 был в районе 75 Р. Вначале я хотел купить колл-опционы с соответствующим страйком 75 000, но они мне показались дорогими — более 3000 Р за штуку. Опционы со страйком ниже были еще дороже. Тогда я присмотрелся к более высоким страйкам. В итоге мне приглянулись опционы со страйком 79 000: там были продавцы, а цена за контракт составляла в районе 1100—1200 Р.

Я прикинул, что на выделенные 120 000 Р смогу купить 100 колл-опционов, плюс останутся деньги на комиссии и пожарный резерв. А это соответствует 100 000 $, так как один опционный контракт заключается на 1000 $. Иными словами, по январскому курсу доллара я страховал 7,5 из 9 млн рублей. На том и остановился.

Оглядываясь назад, понимаю, что действовал скорее как дилетант. Сейчас я бы смотрел на близость цен продавцов к теоретической цене. То есть чтобы предложения продавцов в стакане были как можно ближе к теоретической цене, которую транслирует биржа. Чтобы, условно, при теоретической цене 3000 Р опционы продавали по 3100 Р, а не 4000 Р.

Поэтому я бы скорее купил опционы ближе к страйку 75 000, что соответствовало курсу доллара на тот момент 75 Р. Такой страйк называется центральным. На нем больше всего продавцов и покупателей и, следовательно, минимальный разброс между ценами покупки и продажи. И пусть из-за дороговизны этих опционов я бы купил меньшее их количество, зато прибыль в случае их реализации была бы больше.

Как я покупал колл-опционы. Когда я определился с ключевыми параметрами, начался квест по покупке опционов. Они обращаются на срочном рынке Мосбиржи, который называется FORTS.

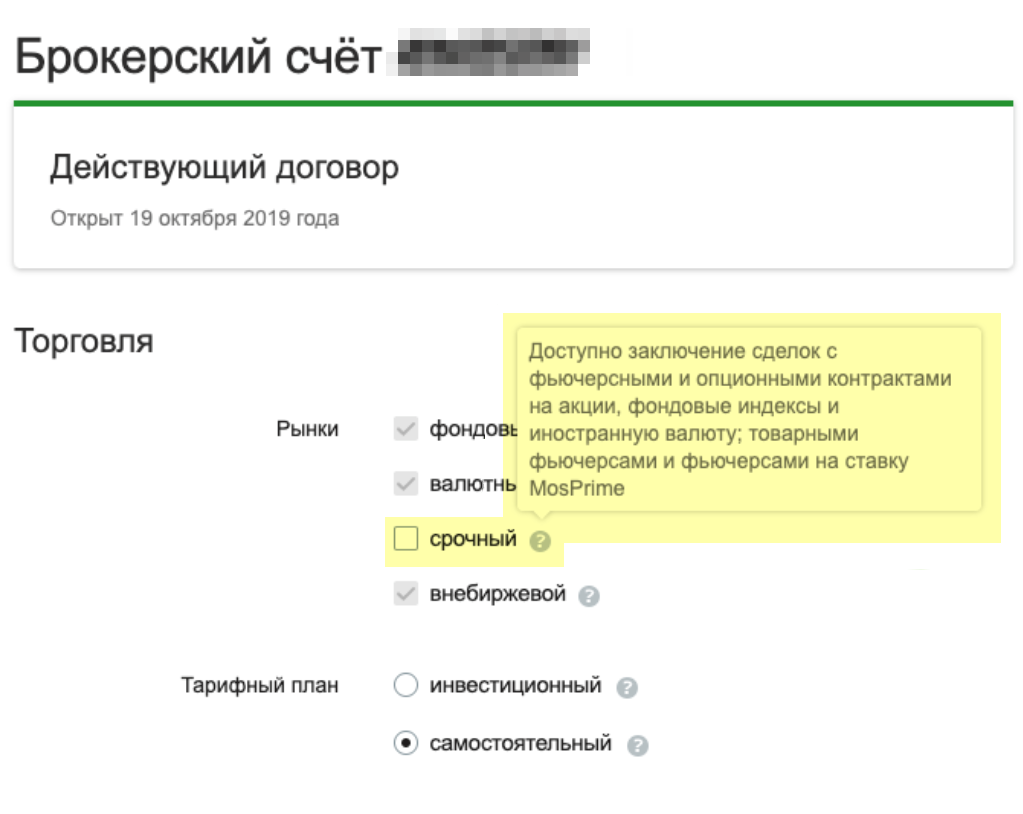

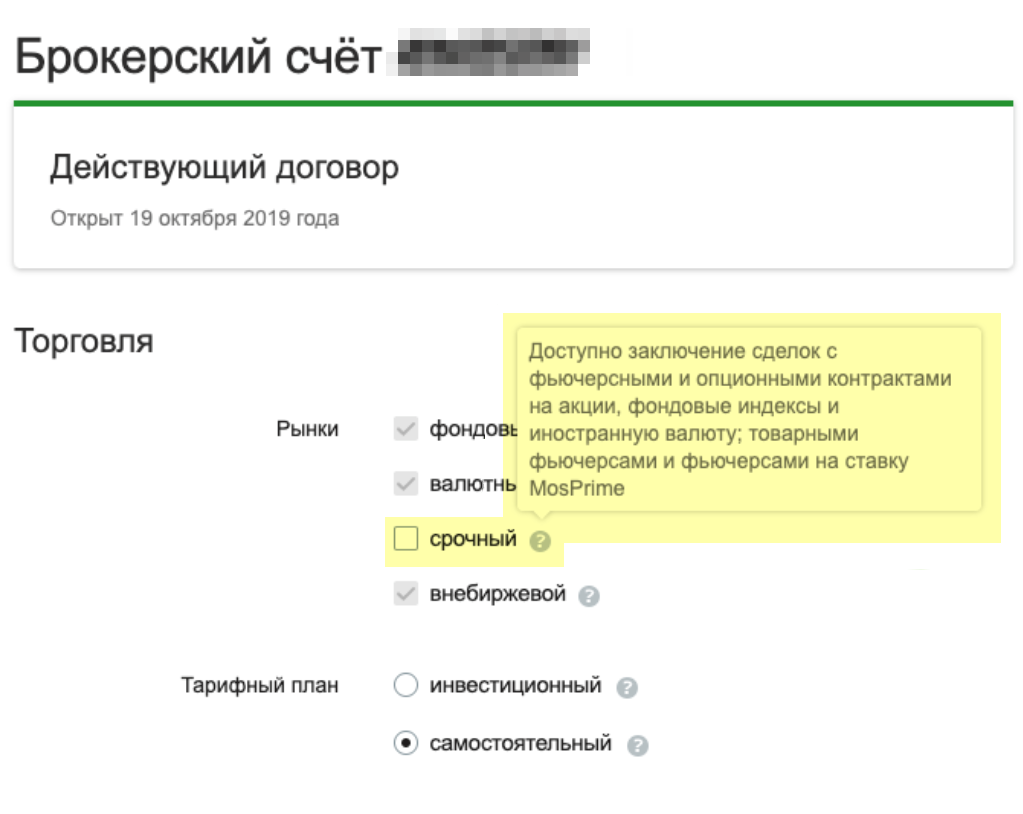

Мосбиржа и брокеры обоснованно считают, что на этом рынке больше рисков и нужно больше знаний, чем на фондовом, поэтому доступ туда по умолчанию отключен. Я пользуюсь брокером Сбера.

Чтобы открыть доступ к FORTS, мне пришлось залезть в настройки брокерского счета в онлайн-банке и отметить галочку, что мне нужен срочный рынок. В течение дня мне пришло смс, что рынок подключен.

Но даже при подключенном рынке FORTS опционов в приложении я не увидел. Не было их и в веб-версии QUIK-терминала. Пришлось звонить в службу поддержки брокера. Оказалось, что для торговли опционами нужно еще напрямую попросить брокера об этом:

оставить письменное заявление в специальном офисе брокерского обслуживания, а их на всю Россию несколько десятков штук;

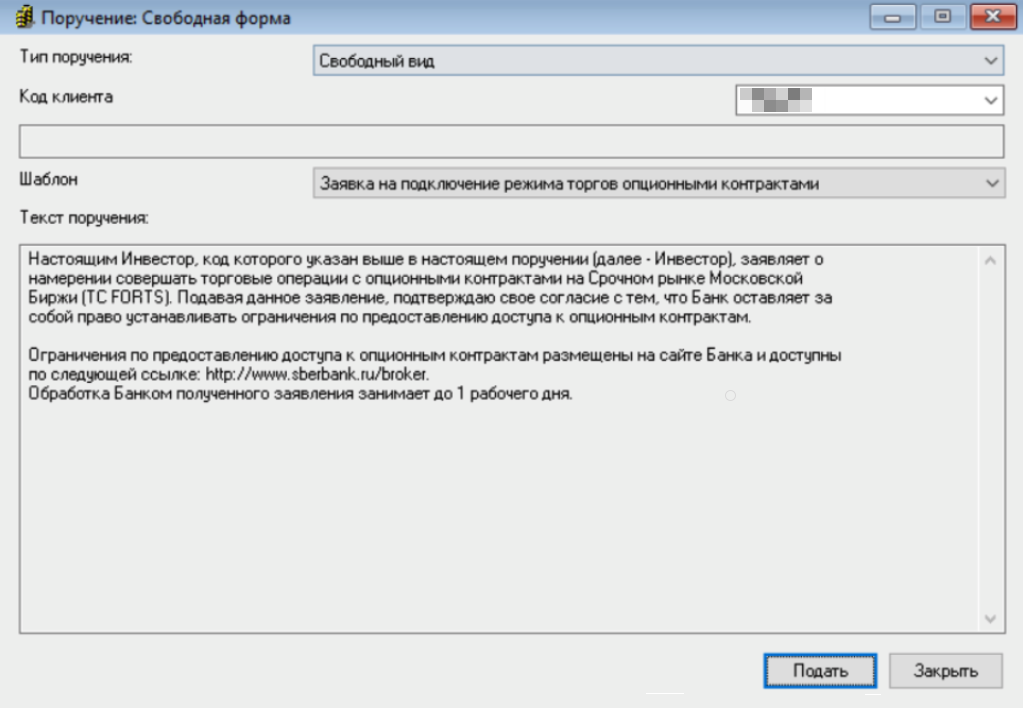

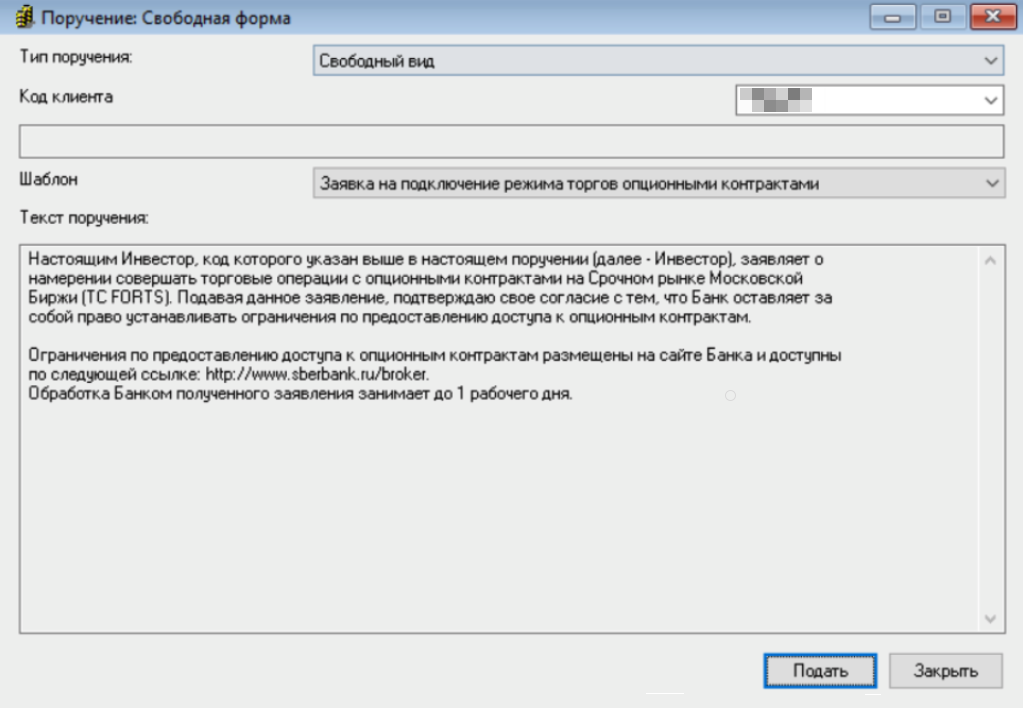

подать поручение в свободной форме через терминал QUIK.

Ехать в офис не хотелось, поэтому пришлось найти ноутбук с Виндоус, установить терминал QUIK и подать многострадальное поручение. К счастью, соответствующий шаблон в терминале уже был. Вскоре после отправки поручения опционы стали отображаться в терминале.

Подключение срочного рынка (FORTS) в настройках брокерского счета. Необходимо поставить галочку и сохранить настройки. Будет создана заявка на изменение настроек счета. Через некоторое время брокер обработает заявку и срочный рынок станет доступным для операций. Но в случае со Сбером этого оказалось недостаточно: пришлось еще сформировать соответствующее поручение через терминал QUIK

Поручение на подключение опционов в терминале QUIK. Шаблон уже заполнен, и достаточно только нажать кнопку «Подать»

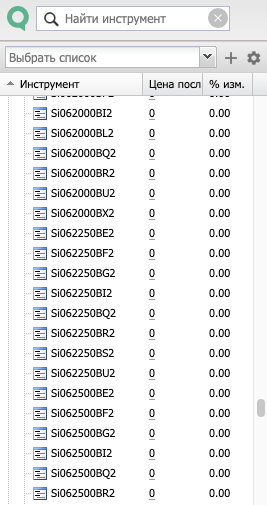

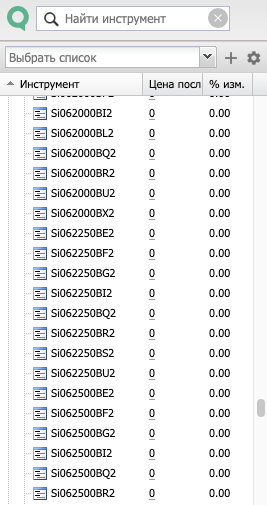

Как я выбирал опционы. Я стал выбирать опционный контракт, и тут меня ждала первая сложность. В сравнении с акциями выбор опционов для новичка — это сущий кошмар. Если для акций условного «Сургутнефтегаза» есть тикеры SNGS и SNGSP и все понятно, то список опционов — это море однообразных цифр и букв, как на скриншоте ниже.

Короткая вырезка из огромного списка опционных контрактов на курс доллара. И в этом море непонятных цифр и букв нужно найти нужный

Чтобы разобраться с кодами, я открыл на сайте Мосбиржи страницу со спецификациями кодов контрактов на срочном рынке. Там подробно описывается структура кодов. Так что можно и расшифровать, и, наоборот, сформировать нужный код. Для этого достаточно определить значение четырех литер и потом «склеить» их воедино в строку:

C — код базового актива — фьючерсного контракта.

P — страйк.

K — тип расчетов по опциону.

M — месяц исполнения.

В моем случае нужен был колл-опцион на базовый контракт фьючерса Si со страйком 79 000 и датой экспирации 17.03.2022, что давало следующие значения:

C = Si — код контракта на фьючерс курса валютной пары «рубль — доллар».

P = 79 000 — страйк 79 000.

K = B — маржируемый, что есть просто научное название игры «Вася — спонсор».

M = C — март.

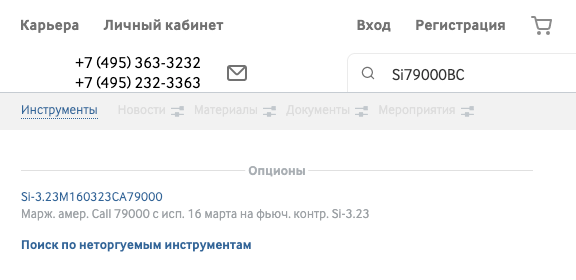

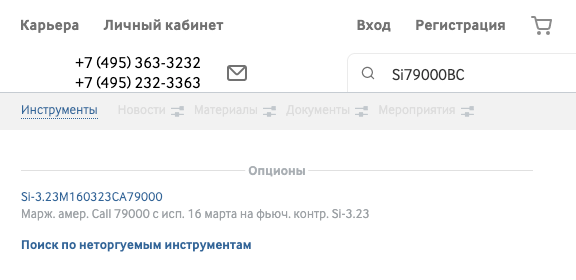

Сложив все вместе, я получил Si79000BC. Чтобы убедиться, что все верно, я ввел код в строку поиска на главной странице Мосбиржи, открыл найденную страницу и прочитал спецификацию — это был нужный контракт.

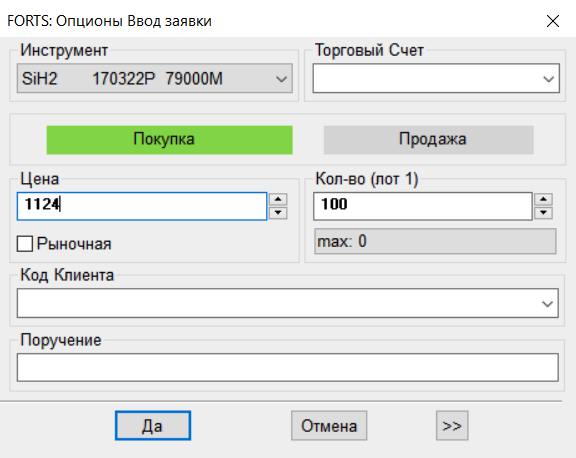

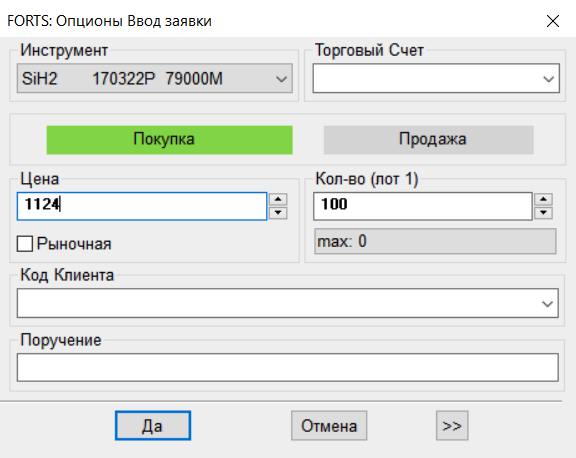

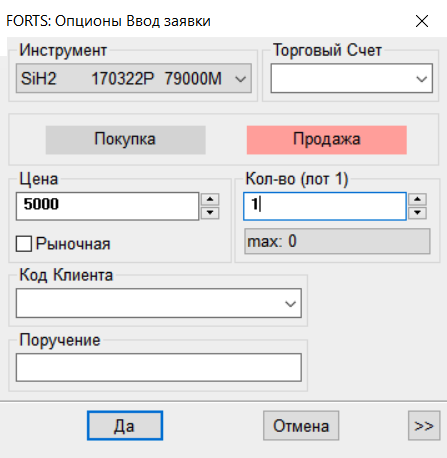

Завершающие шаги уже были делом техники. Я завел на брокерский счет 120 000 Р, открыл терминал QUIK, нашел контракт Si79000BC, открыл его стакан заявок и нашел продавца с подходящей ценой — 1124 Р. Я купил у него 100 опционов на 112 400 Р, плюс брокерская комиссия за сделку. Всего на поиск и покупку контрактов ушло минут 10.

В завершении этого квеста я собрал конструкцию, которую хотел: 8 880 000 Р на депозите под 6,96%, а еще 112 400 Р вложены в колл-опционы до 17 марта 2022.

Это давало мне возможность до конца марта спокойно искать квартиру для покупки и не переживать, что будет с рублем: в худшем случае я бы остался при своих, а при росте доллара выше 79 Р получил бы компенсацию на величину роста курса.

Поиск колл-опциона со страйком 79 000 на март. На момент написания статьи поиск выдает колл-опционы с датой исполнения в 2023 году. В январе здесь отображался искомый опцион с датой исполнения в марте 2022 года

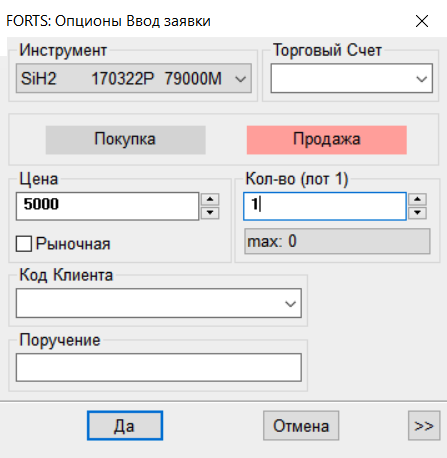

Заявка на покупку в терминале QUIK 100 колл-опционов на контракт SiH2 с датой исполнения 17.03.2022 и страйком 79 000 — по 1124 Р за штуку. Пришлось подавать заявку через десктопный QUIK-терминал, так как в веб-версии QUIK заявка формировалась некорректно и сразу отклонялась

Что происходило с купленными опционами

Покупка опционов была для меня новым опытом — и довольно рискованным. Хотя покупать колл-опцион относительно безопасно, так как убыток ограничен его премией, меня терзали определенные опасения. Например, я мог на каком-то шаге ошибиться в интерфейсе QUIK-терминала и получить не те контракты. Поэтому мне хотелось проконтролировать свою позицию и увидеть на практике, как проходит игра «Вася — спонсор».

Для этого я завел журнал наблюдений. Это простая гугл-таблица, основанная на таблице «Ограничения по кл. счетам» из QUIK-терминала: там показаны деньги, связанные с открытыми позициями на срочном рынке.

Чтобы получился журнал, я добавил дату и время записи, стоимость фьючерса на курс доллара, а также поле для своих комментариев и колонку, куда можно вставлять скриншоты на память.

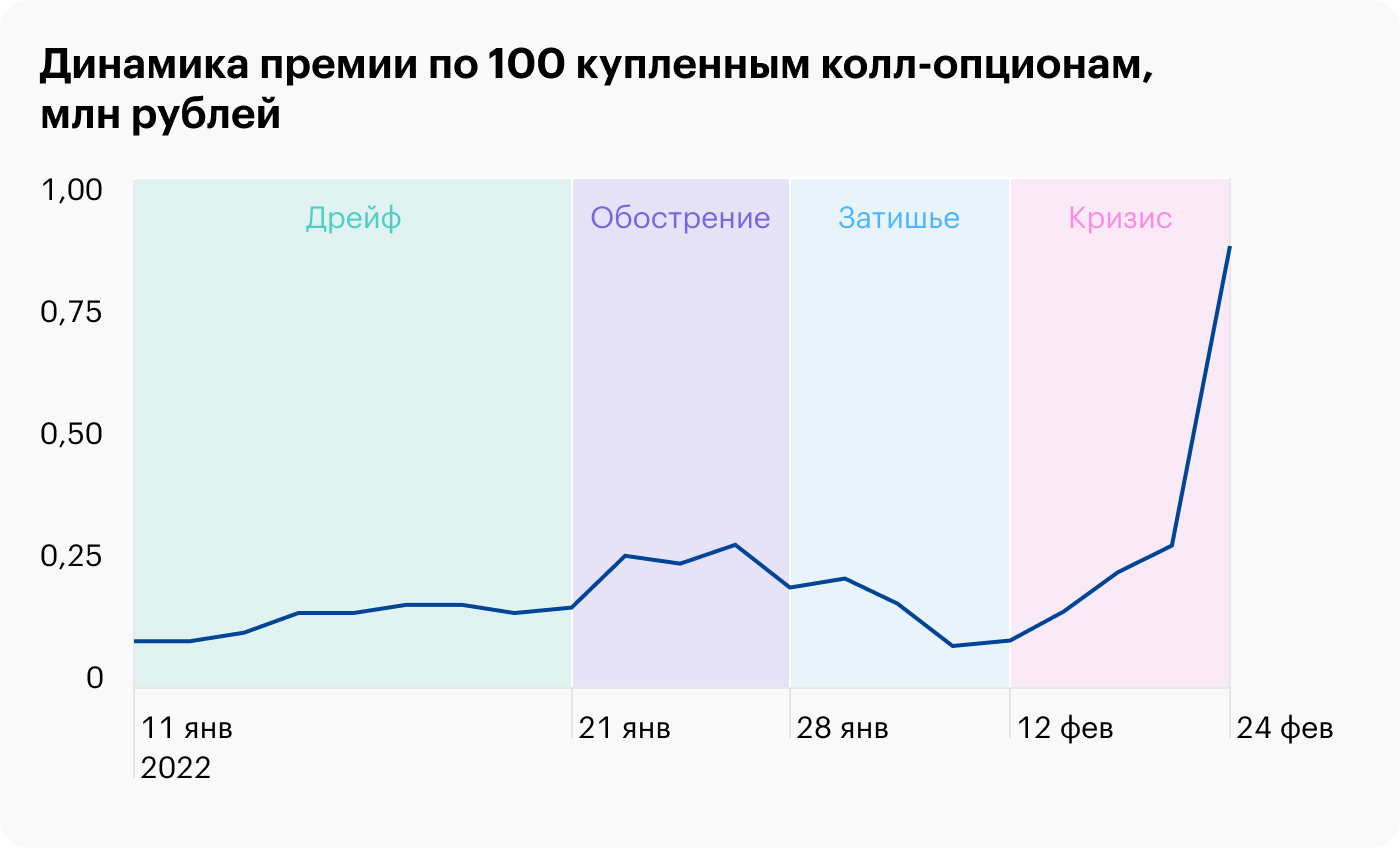

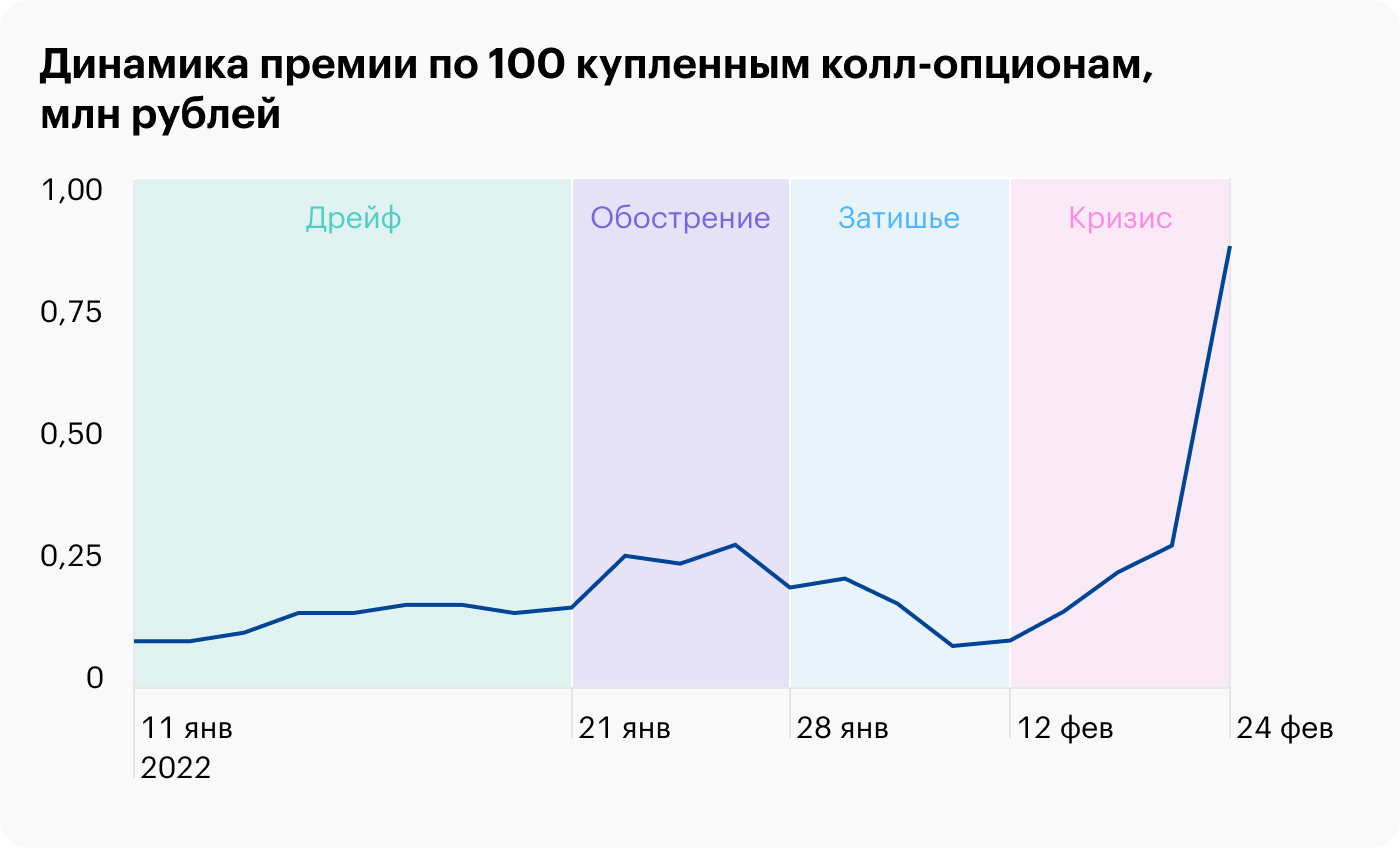

Ключевой интерес для меня представлял столбец I, который я обозначил как «Тек. чист. поз.». Это размер гарантийного обеспечения для моей открытой позиции в 100 колл-опционов, фактически — моя премия. Ниже я отобразил динамику изменения премии на графике.

Эти деньги зарезервированы в виде гарантийного обеспечения. Распоряжаться ими нельзя, можно только смотреть на них

Динамику поведения премии я разбил на четыре периода.

Период 1. Дрейф. Сразу после покупки колл-опционов премия по ним вслед за курсом доллара снизилась с 112 000 до 100 000 Р и потом медленно сползала еще пару дней. Эта разница в 12 000 Р перешла на счет продавца.

Но вскоре тренд изменился и доллар начал дорожать на фоне ухудшения внешнеполитического фона, хотя резких движений не было. Премия к 21 января достигла 167 000 Р, эти 67 000 Р Мосбиржа взяла со счета продавца и поместила в ГО моей позиции.

Период 2. Обострение. 22 января новостной фон ухудшился. Курс доллара подрос еще на пару рублей, вслед за этим произошла переоценка премии вверх. На пике ГО оценивалось почти в 300 000 Р. Опять же рост премии профинансировал продавец со своего счета.

Период 3. Затишье. В первой половине февраля внешнеполитическая риторика смягчилась и даже забрезжила возможность урегулирования кризиса.

Доллар пошел вниз, биржа решительно уменьшала размер премии, и в определенный момент она опустилась до 88 000 Р. То есть 212 000 Р со счета ГО отправились на счет продавца. Подчеркну, что большая часть этого — не мои деньги, а те взносы, которые до этого на счет ГО приходили от продавца. Мой убыток в этот момент фактически составлял: 112 000 − 88 000 = 24 000 Р. Но меня эта ситуация даже радовала, так как это означало, что ситуация на рынке недвижимости сохраняется стабильной.

Период 4. Кризис. Вторая половина февраля началась с ужесточения риторики между Россией и странами Запада. Рынок отреагировал нервно, курс доллара пополз вверх — 17 февраля премия поднялась до 170 000 Р. Опять рост ГО финансировал продавец со своего счета.

Отмечу, что премия росла не только на новостях, но и за счет других факторов, например волатильности, то есть изменчивости котировок базового актива — в моем случае речь про фьючерсный контракт Si на доллары. Если базовый актив «колбасит», то премия растет — ведь растет неопределенность относительно его финальной цены на дату исполнения опциона.

22 февраля политическая нервозность усилилась. Мосбиржа пересчитала премию до 298 000 Р. А 24 февраля выросла волатильность, курс доллара подскочил с 80 до 87 Р. К концу дня у меня набежала премия 905 000 Р. Что чувствовал тогда продавец колл-опциона, мне даже страшно представить: биржа нещадно пылесосила деньги с его счета.

На следующий день я решил закрыть позицию. Во-первых, мои опционы хорошо по моим меркам вышли «в деньги» — я решил забрать их. Во-вторых, фондовая биржа начала работать с перебоями и поползли слухи, что торги вовсе заморозят.

Что же касается журнала наблюдений, он сделал свою работу: я удостоверился, что правильно понял, как работает механизм перераспределения премии опциона.

Как я доставал страховку из опционов

Я решил закрыть опцион, но утром 25 февраля курс доллара пошел вниз, и премия снизилась примерно до 600 000 Р. Хотелось кусать локти: за несколько торговых часов прибыль уменьшилась на 300 000 Р. Я не знал, что делать: забрать деньги сейчас или дождаться возобновления роста.

В таких условиях сложно сориентироваться, но мне помог диалог с собой: я не профессионал на срочном рынке и у меня не было инсайдов о дальнейшем развитии ситуации. Поэтому разумным было не жадничать и забрать то, что давали.

После этого встал вопрос, как достать деньги из опционов. В теории я знал про три способа:

Досрочное исполнение. На Мосбирже торгуются опционы американского типа — их можно исполнять досрочно, фактически это означает принудительную экспирацию. Через QUIK-терминал это сделать нельзя — нужно подавать заявку по телефону через брокера. Это было сложно и муторно. А еще при досрочном исполнении не забрать всю премию целиком: определенная часть, а именно временная составляющая, будет потеряна. Это около 1500 Р с каждого опциона, или 150 000 Р в сумме.

Открыть встречную позицию по фьючерсам. Это еще более сложный способ. Нужно было продать фьючерсы на курс доллара, то есть открыть по ним короткую позицию, тогда при падении курса доллара опционы бы мне ничего не принесли, но фьючерсы я бы закрыл с прибылью. Другими словами, я фиксировал свою прибыль 600 000 Р до даты исполнения опционов. Но этот способ требовал дополнительных денег под гарантийное обеспечение по фьючерсам, и у меня не было еще такого опыта, поэтому я решил не экспериментировать.

Перепродажа: продать мои 100 колл-опционов другому участнику рынка, причем по более высокой цене. Ведь ситуация изменилась и опционы теперь стоили дороже. Я выбрал этот вариант, как наиболее простой и безопасный.

Я решил действовать осторожно и сначала продать часть контрактов, чтобы убедиться, что все правильно, а оставшиеся позиции скинуть на следующий день.

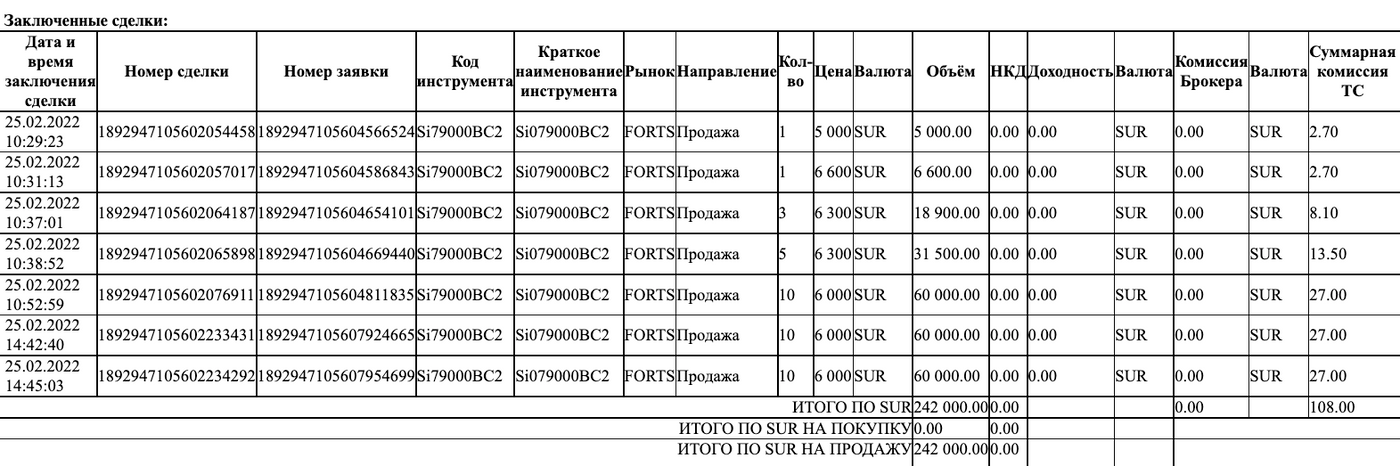

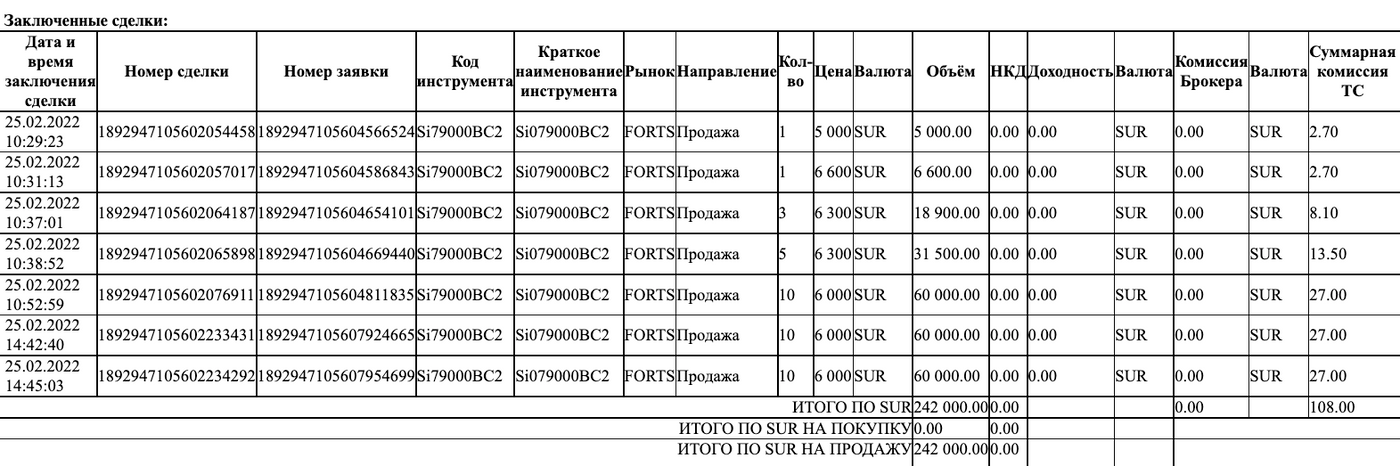

25 февраля я через терминал QUIK выставил заявку на продажу по цене 5000 Р. Сделка моментально прошла. В течение примерно четырех часов, играясь с разной ценой продажи, распродал еще 39 опционов. Всего вышло 242 000 Р, что меня абсолютно устроило. Оставшиеся 60 контрактов я оставил на следующий день — и будь что будет.

Заявка на продажу колл-опциона на контракт SiH2 с датой исполнения 17.03.2022 и страйком 79 000 за 5000 Р

Продажи 40 колл-опционов 25 февраля на общую сумму 242 000 Р

Следующую партию, в 60 опционов, я планировал продать 28 февраля, в понедельник. Но торги на Мосбирже были остановлены. Мои предчувствия оправдались — хорошо, что успел продать хотя бы 40 контактов.

1 марта торги не возобновились, а на следующий день объявили, что они пройдут в формате «закрытие позиций». Я не понял, что это означает, но пошел посмотреть стакан заявок моего контракта. К моему удивлению, там была какая-то активность.

Как я понял, если продавец опционов сам их покупал, это означало прекращение его обязательств и закрытие позиции. Получалось, я мог продать опционы тем же продавцам, у которых купил, — ничего себе ирония судьбы!

Но и это еще не все: опционы стоили более 22 000 Р за штуку! То есть люди продали мне контракты по 1124 Р, а откупать должны были по 22 000 Р — разница почти двадцатикратная.

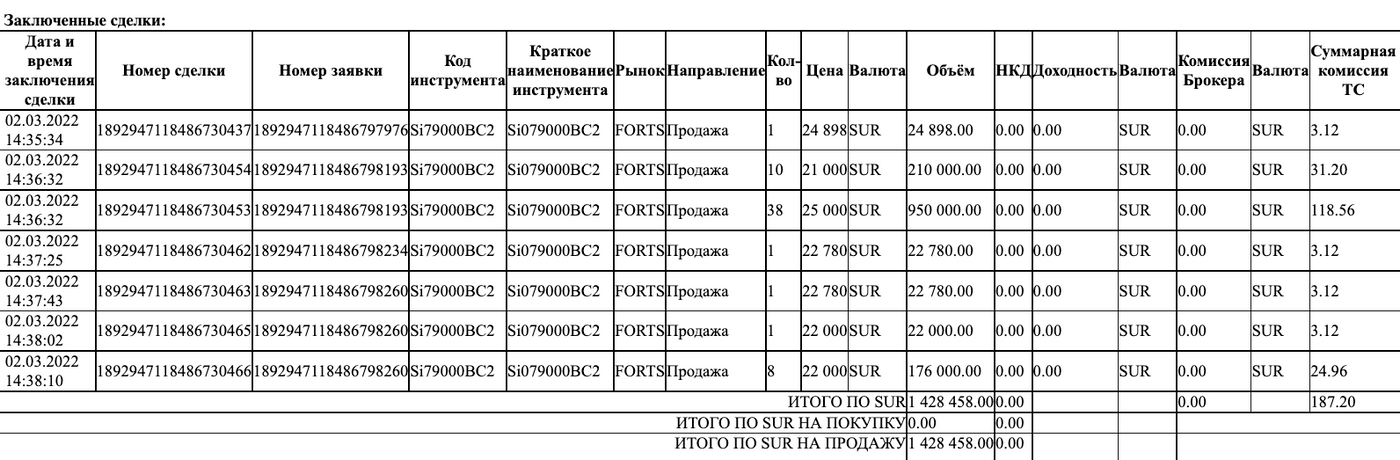

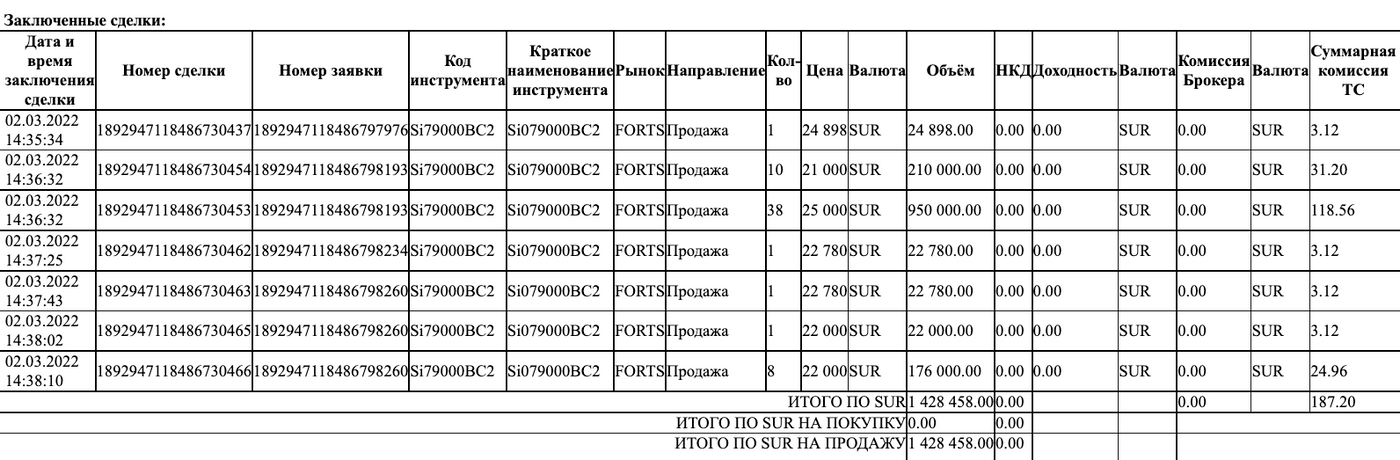

Церемониться и жадничать я не стал — в течение трех минут скинул 60 опционов по рыночным ценам, выручив 1 428 458 Р.

Стакан заявок на колл-опционы днем 2 марта. Виден огромный спред между покупкой и продажей, ликвидность почти отсутствует

Продажи 60 колл-опционов 2 марта на общую сумму 1 428 458 Р

Общая выручка от продажи 100 опционов составила 242 000 + 1 428 458 = 1 670 458 Р. За вычетом налогов это 1 467 910 Р. Когда потом я выводил деньги со счета, брокер автоматически удержал налог с прибыли 13% — думать об этом даже не пришлось.

Итого чистая доходность по опционам за 51 день составила 1 467 910 / 112 400 × 365 / 51 = 9347% годовых.

Что я вынес из истории с колл-опционами

Дуракам и новичкам везет. Повезло и мне: мой расчет оправдался и я был вознагражден за это. При этом я основательно подготовился в теоретическом плане, что считаю немаловажным.

Мог бы я на постоянной основе проводить такие сделки и стабильно зарабатывать тысячи процентов — не думаю. Ведь в данном случае речь шла не про спекуляции, а про страховку на случай кризиса — то есть хеджирование рисков.

В то время как доллар рос и премия по опционам росла, мои 9 млн рублей в долларовом выражении теряли в цене. То есть в рублях на тот момент я получил огромную прибыль, но если суммировать ее с моим основным капиталом и пересчитать все в доллары, вышла бы примерно та же сумма, что и до кризиса.

Так что если бы никаких потрясений на рынке не произошло и мои опционы попросту сгорели бы, я был бы также удовлетворен. В конце концов, вся эта схема была ради покупки квартиры. Собственно, этим я и занимался в течение января и февраля.

Аккурат перед 24 февраля я нашел квартиру за 8,6 млн рублей и даже внес аванс, но после 24 февраля продавец резко передумал и отказался от сделки. И так было с другими продавцами: люди нервничали, а рынок недвижимости лихорадило. В итоге мне удалось найти квартиру за 9 млн рублей. Символично, что сделку провели 18 марта — на следующий день после экспирации моих бывших колл-опционов.

Если бы я не продал опционы, а дождался их исполнения 17 марта, то моя выручка составила бы (108 500 − 79 000) × 1000 × 87% = 2 566 500 Р. Почти на миллион рублей больше. Но я уже давно понял, что глупо переживать из-за упущенной прибыли: задним умом все сильны.

Главное, я получил хороший опыт. Как ни странно, теперь мне хочется попробовать себя в опционах со стороны продавца. У продавца гораздо больше инструментов по управлению позицией, он может строить сложные финансовые конструкции из опционов, и это интересно. В конце концов, в основном именно продавцы зарабатывают на этом рынке.

Что в итоге

Колл-опционы на фьючерс на курс доллара позволяют заработать при росте курса доллара. При падении курса доллара убыток будет заранее известным и ограниченным — уплаченная премия.

Я использовал колл-опционы для страховки 9 млн рублей в начале 2022 года. Большую часть денег положил на депозит, а на небольшой остаток купил колл-опционы. Это простой структурный продукт с защитой капитала на 100%.

Я купил колл-опционы на 112 000 Р в начале января, а продал в конце февраля и начале марта уже за 1 670 458 Р, это без учета налогов. Чистая годовая доходность — 9347%.

Страховка полностью сработала и позволила реализовать мой план — покупка новой квартиры.

Опционы — гибкий инструмент, позволяющий строить сложные стратегии инвестирования, как относительно безопасные, так и более рисковые с практически неограниченной прибылью.

Опционы — сложный инструмент, и без тщательной теоретической подготовки я не советую их использовать.

На эти деньги я планировал купить другую квартиру в свободной продаже на вторичном рынке, то есть без переуступок, встречных сделок и других сложностей. Такие предложения на рынке встречаются нечасто, потому я ожидал, что процесс займет не меньше трех месяцев.

Вместе с тем ситуация в мире усложнялась, росла инфляция, между Россией и западными странами нарастала агрессивная риторика, а в начале января 2022 года начались волнения в Казахстане.

По опыту 2008 и 2014 годов я помнил, что подобная напряженность может легко перерасти в кризис: на рынке начинается паника, люди скупают валюту, авто и недвижимость, а рубль девальвируется — обесценивается относительно твердых валют вроде доллара и евро.

В такой ситуации денег на покупку квартиры могло не хватить. Я задумался, как сохранить покупательную способность капитала — хотя бы на первые три месяца 2022 года.

На графике видны ажиотажные всплески в 2008 и 2014 годах. Через 1—2 года ситуация обычно устаканивалась. С 2020 года по 2022 год также наблюдается затяжной всплеск, который, кроме всего прочего, стимулировался за счет государственной программы льготных ставок по ипотеке. Источник: irn.ru

Как лучше защитить капитал в кризис

Для временной «парковки» большой суммы я рассматривал следующие варианты.

Вклад в банке. Процентные ставки по рублевым депозитам в конце 2021 были в районе 7%, а когда кладешь деньги на короткий срок, условия, как правило, хуже.

Рублевый депозит не защищал от резкой девальвации рубля, а потери от инфляции перекрывал лишь частично. Напомню, что инфляция — это общий прирост цен в стране, когда покупательная способность денег падает.

Еще один существенный минус депозита: его досрочное закрытие обычно влечет потерю накопленных процентов. Меня это не устраивало.

Короткие облигации. Речь идет про долговые бумаги, выпущенные государством, муниципальным органом или компанией. Как в случае с банковским депозитом, облигации приносят процентный доход в виде купонов.

В отличие от депозитов облигации можно в любой момент продать без потери накопленного купона. Кроме того, покупая корпоративные облигации надежных эмитентов, можно было получить доходность в районе 8—9%. А это уже доход 1—2% годовых сверх инфляции.

Но был и минус: при падении рынка облигации могли упасть в цене, пусть и не так сильно, как акции. Но запросто могло получиться так, что я купил бы долговые бумаги по 1000 Р, а продавать пришлось бы по 998 Р. Либо, чтобы вернуть номинал облигации — 1000 Р, — мне пришлось бы дождаться ее погашения. Это мне не подходило, так как хороший вариант квартиры мог подвернуться в любой момент и тогда деньги нужны были бы срочно.

Валюта. Еще у меня была мысль обменять рубли на доллары или евро. С перевесом в сторону последних или в пропорции 50/50. Такой вариант меня полностью защищал от валютной переоценки. Ведь если половина капитала в рублях, а другая в долларах, капитал сохраняет ценность вне зависимости от того, куда движется валютная пара «доллар — рубль».

Но в этом случае капитал страдал бы от нарастающей инфляции, которая в России в январе 2022 года официально составила 8,74%, а в США — 7,5%. И чем дольше я хранил бы наличные, тем сильнее бы инфляция их разъедала.

Также я нес бы издержки в виде комиссий и обменного спреда, если бы менял деньги в банке.

Акции. Вариант вложить деньги в акции, напрямую или через ETF, я сразу отмел, так как горизонт в 3—4 месяца — слишком короткий для инвестирования, а заниматься спекуляциями на бирже я не умею и не хочу.

Вкладывать в акции на коротком горизонте опасно по той причине, что это высоковолатильный инструмент — они легко могут уйти в просадку. А чтобы вывести деньги, придется продавать акции с дисконтом.

Фьючерсы. Это более сложный инструмент, которым обычно пользуются профессионалы и управляющие хедж-фондов. У меня был кое-какой опыт покупки фьючерсных контрактов на доллар — они торгуются в секции срочного рынка Московской биржи и называются Si. Один контракт эквивалентен 1000 $, но для его покупки нужна не вся сумма, а только так называемое гарантийное обеспечение (ГО) — в спокойное время это 10—20% от суммы.

Например, при покупке одного контракта стоимостью 80 000 Р на брокерском счете заблокируется ГО на 15 000 Р. Оставшиеся 65 000 Р можно положить на депозит и получать проценты. А финансовый результат по фьючерсам будет такой же, как если просто купить соответствующий объем долларов.

Комбинация фьючерсов и депозита, я считаю, более выигрышный вариант, чем депозит или покупка долларов в отдельности.

Но фьючерсы — опасный инструмент, который подразумевает маржинальную торговлю, то есть использование кредитного плеча. Колебания курса доллара будут приводить к ежедневным списаниям и поступлениям на брокерском счете — это так называемая вариационная маржа. Например, если курс доллара вырос на рубль, на брокерский счет придет 1000 Р маржи, а если упал на 2 Р — со счета спишут 2000 Р.

При сильном скачке курса может потребоваться довнести на счет деньги, чтобы не нарваться на «маржин-колл» — требование срочного пополнения счета под страхом принудительного закрытия позиции брокером.

Поэтому от фьючерсов я тоже отказался.

Опционы. Последний вариант, который я рассматривал, — опционы на курс доллара. Как и фьючерсы, это инструмент срочного рынка Московской биржи. Опционы часто работают по принципу страхования — наподобие туристической страховки или полиса ОСАГО. Ты платишь страховую премию и получаешь на определенный срок защиту от происшествий.

Применительно к опционам это выглядит так: ты «покупаешь страховку» от роста курса доллара — платишь небольшую премию продавцу опциона. Если курс доллара вырастает, продавец компенсирует тебе разницу из своих денег. А если курс доллара падает, хоть даже до ноля, максимум, что ты теряешь — уплаченную премию. При этом основной капитал никак не участвует в сделке — его можно хранить на депозите и получать проценты.

Для меня это был самый подходящий вариант. Комбинация «опционы плюс депозит» — по сути, простейший структурный продукт, который некоторые инвестиционные компании и банки предлагают своим клиентам. Но там управляющие берут комиссию, а здесь ты все делаешь сам.

Проблемы с опционами заключались лишь в следующем:

Я до этого ими не торговал.

Это рискованный инструмент, который при неграмотном применении может привести к неограниченным убыткам.

Чтобы изучить, как работают опционы, я смотрел видео на «Ютубе», например мне помогли лекции Павла Пахомова. Там простым языком описаны все нюансы работы с опционами. И когда я изучил вопрос в достаточном объеме, я решил хеджировать свои 9 млн рублей с помощью опционов.

Колл-опционы простыми словами

Жил-был Коля, и однажды ему понадобилась страховка: чтобы при росте курса доллара выше определенного значения ему выплатили компенсацию. А если курс доллара не изменится или упадет, чтобы Коля не потерял свои деньги. Коля не халявщик и поэтому даже готов заплатить за страховку.

То, что хочет Коля, называется колл-опционом, где «колл» — от английского «to call» — означает требование к предоставлению или продаже. А «опцион» — это право выбора, от английского «option». Коля хочет иметь право потребовать, чтобы ему продали доллары по заранее оговоренному курсу — при этом неважно, какой курс сейчас. Этот определенный курс называется страйком, или ценой исполнения. То, сколько денег Коля заплатит за страховку, называется премией опциона, или его ценой. Если Коля воспользуется своим правом и потребует продажи ему долларов, это называется реализацией опциона.

Понятно, что никакой страховщик не станет продавать вечную страховку: так и разориться недолго. Опционы работают так же: у них ограниченный срок действия, в течение которого у Коли есть право требования. Когда подходит к концу срок жизни опциона, это называется датой исполнения, или экспирацией.

Повторим алгоритм колл-опциона еще раз: если курс доллара будет ниже страйка до даты исполнения включительно, то для Коли нет смысла требовать доллары, так как он может их купить дешевле на рынке. Если курс доллара поднимется выше страйка, то Коля может задуматься над реализацией опциона. Но он должен помнить об уплаченной премии, которая делает невыгодным реализацию опциона, пока курс не превысил точки безубыточности — сумму страйка и премии.

Когда курс доллара уходит выше точки безубыточности, Коля может реализовывать опцион с выгодой для себя. Ведь в этом случае он получает доллары по курсу ниже того, по которому они сейчас торгуются, и он может сразу их продать — эта разница будет прибылью Коли. Прибыль может быть огромной, если курс сильно вырастет.

Прибыль Коли, как покупателя колл-опциона, меняется в зависимости от курса доллара. При любом раскладе Коля не потеряет больше, чем премия опциона. А при благоприятном раскладе он может получить практически неограниченную прибыль

Окей, но где Коле взять такую крутую страховку? В страховых компаниях их не продают. К счастью, где-то есть Вася, который все рассчитал и твердо уверен, что курс доллара не вырастет выше страйка вплоть до даты исполнения. И Вася не прочь заключить с кем-нибудь договор, чтобы получить за свои знания прибыль — премию опциона.

Но Коля не знает про Васю — и наоборот. Здесь-то и появляется посредник — биржа. У биржи есть секция срочного рынка — площадка, которая связывает людей, желающих заключить опционные сделки. Срочный рынок так называется, так как здесь совершаются сделки на определенный срок. За свою работу биржа взимает комиссию.

Коля хочет страховку от роста курса доллара и готов заплатить за это. Вася готов взять деньги и предоставить такую страховку. Но Коле и Васе сложно найти друг друга и заключить такую опционную сделку между собой. Срочный рынок — это специальная секция на бирже, где заключаются срочные договоры. Опционы и фьючерсы — примеры срочных договоров

Итак, Коля и Вася нашли друг друга через биржу и договорились о страйке и дате исполнения договора. Но возникает вопрос: какую премию должен заплатить Коля?

Есть специальная модель Блэка — Шоулза. Если для нее задать условия сделки — текущую стоимость доллара, страйк, дату исполнения и прочее, — то модель скажет бесприбыльную цену такого опциона. «Бесприбыльная» означает, что, если много Вась и Коль будут заключать сделки по таким ценам в течение длительного времени, в среднем никто из них ничего не заработает и не потеряет. Биржа делает такой расчет автоматически и показывает всем. Это называется «теоретической премией». Допустим, она составила 1000 Р. Разумеется, Вася хочет прибыль, поэтому на эту цену он накинул какой-то процент и сторговался с Колей до цены 1050 Р.

Теоретическая цена — то есть премия — опциона

Она складывается из двух частей.

Внутренняя стоимость опциона — разница между ценой базового актива и страйком. Фактически это та страховка, которую хочет Коля. Если внутренняя стоимость больше ноля, опцион называется «в деньгах», так как приносит деньги Коле.

Например, в случае с долларом, если его курс равен 70 Р, а страйк — 63 Р, внутренняя стоимость будет: (70 − 63) × 1000 = 7000 Р. Умножение на 1000 происходит, так как опцион заключается сразу на 1000 $. Если же страйк равен или превышает 70 Р, то внутренняя стоимость опциона — ноль.

Временная стоимость. Она хитрее, так как отражает вероятность того, что опцион таки выйдет в деньги на дату исполнения. Тут уже подключаются всякие сложные математические модели, которые учитывают время до даты исполнения, волатильность рынков, процентные ставки и прочее. Важно, что эта часть вплоть до даты исполнения больше ноля.

Подробнее про расчет теоретической цены можно почитать в библиотеке Московской биржи.

Дальше Коля и Вася стали обсуждать другие нюансы: можно ли потребовать продажи опциона раньше времени, какой курс доллара использовать для расчетов, можно ли переуступить обязательства по договору и так далее. Много вопросов, сложно договориться. И есть риск, что Коля с Васей не договорятся, что не нравится бирже. Ведь биржа заинтересована, чтобы люди заключали договоры и было больше комиссий.

Поэтому биржа выпускает шаблоны контрактов, или спецификации, где на все перечисленные вопросы уже есть ответы. Людям остается только выбрать нужную спецификацию — и можно заключать договор. Это примерно тот же уровень автоматизации, что и при покупке или продаже акций на бирже: есть покупатель и продавец, но между собой они не договариваются, не торгуются и не заключают никакие договоры напрямую — биржа посредничает.

Гарантии опционной сделки. Коля и Вася готовы заключить договор. Но у Коли возникают опасения, что премию Васе он отдаст, а тот в случае роста курса доллара захочет уклониться от исполнения обязательств. Или что у Васи просто не будет денег для этого. Биржа подумала про это и сказала, что выступит гарантом по всем контрактам на срочном рынке.

Биржа не хочет попадать на деньги, поэтому она требует от Васи при заключении сделки внести залог — гарантийное обеспечение, которое подтверждает способность Васи выполнить обязательства. Проще говоря, чтобы у Васи были деньги купить доллары и продать их Коле, когда последний того потребует.

ГО замораживается биржей, пока действует договор. Конечно, для биржи лучшим вариантом было бы потребовать от Васи сразу купить доллары в нужном объеме и положить их под замок. Но Васе это неинтересно, так как убивает всю идею — заработать на своих знаниях при небольшом капитале. Поэтому биржа берет в качестве ГО какую-то часть от суммы, примерно 10—15%.

Чтобы гарантировать исполнение обязательств Васей при любом сценарии, биржа ведет своеобразную «игру», которую можно охарактеризовать как «Вася — спонсор». Игра проходит так:

Биржа берет премию опциона у Коли и резервирует ее в виде Колиного ГО. Вася никаких денег еще не получает — он получит их постепенно в течение торговых сессий, если курс доллара будет падать и на момент экспирации опциона окажется ниже страйка. ГО Коли также выступает призовым фондом для Коли в случае роста курса доллара. Начальный вклад туда делает Коля, а позже он обеспечивается за счет Васи.

Биржа несколько раз в день уточняет цены всех обращающихся опционов с учетом рыночной обстановки на основе упомянутой модели Блэка — Шоулза. Если цена опциона выросла из-за изменения курса доллара, Вася из своего кармана платит разницу между новой ценой опциона и старой. И эта разница отправляется в ГО Коли. Если же цена опциона снизилась, разница между старой и новой ценой отправляется Васе обратно на брокерский счет.

Если опцион дожил до даты исполнения и вышел «в деньги», то биржа просто берет то, что осталось от его внутренней стоимости, и отдает Коле из денег, накопившихся на ГО Коли.

Как видим, Вася постоянно спонсирует любое повышение цены опциона, и, если он вдруг становится неплатежеспособен, биржа своевременно реагирует на это. Для Коли ситуация выглядит иначе: ГО Коли будет либо постепенно таять, либо увеличиваться на «донаты» от Васи. Но в любом случае Коля не потеряет больше, чем премия опциона, которую он внес на первом шаге «игры».

Почему продажа колл-опциона так опасна для Васи

Используемая биржей модель Блэка — Шоулза чувствительна к резким движениям курса доллара: цена опциона может подскакивать в определенные моменты на сотни процентов за раз. И это логично — ведь неизвестно, чем события обернутся, поэтому лучше заложить худший сценарий и потребовать от Васи больше денег для перестраховки. Поэтому в случае всплеска волатильности Васе надо быть готовым довнести на счет много денег.

Если же он не сможет проспонсировать рост цены опциона, биржа доложит об этом брокеру Васи. Тот принудительно и за счет Васи купит ему колл-опцион с идентичными Колиному колл-опциону параметрами. Тем самым обязательства Васи перед Колей будут прекращены, а Коля уже будет иметь отношения с новым продавцом. Не исключено, что в результате этой ситуации Вася останется должен брокеру. Но это уже забота брокера. Главное, что обязательства перед Колей будут выполнены.

Рассмотрим пример опционной сделки: Коля купил у Васи колл-опцион за 1050 Р. В день сделки биржа заблокировала эти деньги на ГО Коли. На момент экспирации опциона курс доллара был меньше страйка, то есть ставка Васи оправдалась. А Коля просто заплатил за несработавшую страховку. При этом деньги перетекали на брокерский счет Васи постепенно, как показано в таблице ниже.

Как может выглядеть «игра» при покупке Колей колл-опциона у Васи за 1050 Р

Как видим, на третий день для Васи сложилась опасная ситуация, когда ГО Коли выросло с 800 до 1200 Р. На счете у Васи в этот день не хватало денег: из требуемых 400 Р было только 250 Р. Вася должен был оперативно принести 150 Р, чтобы не произошло принудительное закрытие его позиций — маржин-колл.

Ситуация могла сложиться и иначе: например, цена опциона на день экспирации выросла бы до 1300 Р. Тогда разница между ценой в день сделки и на дату исполнения составила бы: (1300 − 1050) = 250 Р. Ее проспонсировал бы Вася мелкими порциями на ГО Коли, на котором в конце накопилось бы 1300 Р. Эти деньги биржа в конце перевела бы Коле. В итоге Коля вернул бы уплаченную за опцион премию 1050 Р и заработал бы сверх этого 250 Р. Что же касается Васи, его ставка на падение доллара не оправдалась бы и он просто потерял бы 250 Р.

Коля (покупатель) вначале вносит премию, а потом Вася (продавец) должен следить за ней и моментально спонсировать ее рост, если такой случается. Продавец рассчитывает, что премия перекочует целиком в его карман, а покупатель рассчитывает, что при исполнении опцион выйдет «в деньги» и он получит остаток премии (страховку)

Общая схема, как организована работа с опционами на бирже между продавцом и покупателем

Как я покупал колл-опционы на доллар

На новогодних праздниках я все хорошенько обдумал, составил план и 10 января 2022 года начал воплощать его в жизнь. Первым делом я прикинул, какую сумму нужно положить на трехмесячный депозит, чтобы в конце он вырос до 9 млн рублей при ставке 6,96% — максимальная ставка в январе в банке, где у меня лежали деньги.

В результате расчетов я получил сумму 9 000 000 / (1 + 6,96% × 3 / 12) = 8 846 078 Р. Это означало, что я мог «отщипнуть» от 9 млн рублей сумму в (9 000 000 − 8 846 078) = 153 922 Р. И смело потратить ее на что угодно: через три месяца у меня все равно были бы нужные 9 млн рублей.

С другой стороны, мне психологически трудно было расставаться с суммой сильно больше 100 000 Р, поэтому я решил выделить на колл-опционы только 120 000 Р: такую сумму я был готов потерять в обмен на страховку, которую давал колл-опцион. Я мысленно попрощался с этими деньгами. А оставшиеся 8 880 000 Р положил на депозит — через три месяца они бы выросли до 8 800 000 × (1 + 6,96% × 3 / 12) = 9 030 960.

Дальше я пошел на сайт Московской биржи и посмотрел на торгующиеся в январе колл-опционы на доллар, чтобы найти удобные для себя по дате исполнения.

Выбор опционов по датам исполнения на момент написания статьи в апреле 2022. Видны недельные опционы (21.04, 28.04 и 05.05) и месячные (19.05 и 16.06). Источник: Мосбиржа

В январе я нашел опционы с датами исполнения: 13 января, 20 января, 27 января, 3 февраля, 17 февраля и 17 марта. Дальше шли слишком далекие апрельские опционы — там было мало продавцов и невыгодные цены. Я решил взять опционы с экспирацией 17 марта по трем причинам:

Дата исполнения почти полностью охватывает период, в течение которого я планировал купить квартиру.

Опционы 17 марта были более-менее ликвидны — там были продавцы и покупатели, а значит, можно было быстро купить опционы, а не сидеть несколько дней перед терминалом, набирая их поштучно.

При исполнении опционов 17 марта мне бы не потребовались дополнительные деньги. Сейчас поясню, в чем суть.

Дополнительные деньги

Дело в том, что опционов на курс доллара на Мосбирже нет. Есть опционы на фьючерсный контракт на курс доллара — в январе он назывался SiH2. Для покупателя это означает, что при исполнении опциона ему нужно иметь на счете сумму для покупки этих фьючерсов, а точнее, размер гарантийного обеспечения на их покупку.

Купленные фьючерсы можно сразу же продать, но все равно выходит, что на короткое время на счете понадобятся дополнительные деньги.

Другой момент: опционы «в деньгах» исполняются автоматически. И можно влететь на «маржин-колл», если денег на счете не окажется.

К счастью, в случае с опционом на 17 марта одновременно исполнялись и сам опцион, и фьючерсный контракт. В этом случае дополнительные деньги не требуются, так как по опциону «в деньгах» происходит поставка фьючерса и его моментальная экспирация.

Следующим шагом я стал выбирать страйк — то есть ту отметку курса доллара, выше которой я желал получить компенсацию на случай его роста.

Для этого я открыл доску опционов — это таблица, которую транслирует Мосбиржа в дни торгов на своем сайте. Там видны страйки, теоретические цены соответствующих опционов, число заключенных контрактов и то, как реально идут торги.

Доска опционов с датой исполнения 28.04.2022 на фьючерсный контракт на курс доллара (код контракта SiM2). Выделенный зеленым страйк 80 000 соответствует курсу доллара 80 Р. Теоретическая цена (премия) равна 509 Р — то есть за 509 Р теоретически можно купить страховку, что курс доллара 28.04.2002 не превысит 80 Р. По факту торговля идет в диапазоне 549—550 Р. Всего заключено 1346 контрактов. Источник: Мосбиржа

Курс доллара в начале января 2022 был в районе 75 Р. Вначале я хотел купить колл-опционы с соответствующим страйком 75 000, но они мне показались дорогими — более 3000 Р за штуку. Опционы со страйком ниже были еще дороже. Тогда я присмотрелся к более высоким страйкам. В итоге мне приглянулись опционы со страйком 79 000: там были продавцы, а цена за контракт составляла в районе 1100—1200 Р.

Я прикинул, что на выделенные 120 000 Р смогу купить 100 колл-опционов, плюс останутся деньги на комиссии и пожарный резерв. А это соответствует 100 000 $, так как один опционный контракт заключается на 1000 $. Иными словами, по январскому курсу доллара я страховал 7,5 из 9 млн рублей. На том и остановился.

Оглядываясь назад, понимаю, что действовал скорее как дилетант. Сейчас я бы смотрел на близость цен продавцов к теоретической цене. То есть чтобы предложения продавцов в стакане были как можно ближе к теоретической цене, которую транслирует биржа. Чтобы, условно, при теоретической цене 3000 Р опционы продавали по 3100 Р, а не 4000 Р.

Поэтому я бы скорее купил опционы ближе к страйку 75 000, что соответствовало курсу доллара на тот момент 75 Р. Такой страйк называется центральным. На нем больше всего продавцов и покупателей и, следовательно, минимальный разброс между ценами покупки и продажи. И пусть из-за дороговизны этих опционов я бы купил меньшее их количество, зато прибыль в случае их реализации была бы больше.

Как я покупал колл-опционы. Когда я определился с ключевыми параметрами, начался квест по покупке опционов. Они обращаются на срочном рынке Мосбиржи, который называется FORTS.

Мосбиржа и брокеры обоснованно считают, что на этом рынке больше рисков и нужно больше знаний, чем на фондовом, поэтому доступ туда по умолчанию отключен. Я пользуюсь брокером Сбера.

Чтобы открыть доступ к FORTS, мне пришлось залезть в настройки брокерского счета в онлайн-банке и отметить галочку, что мне нужен срочный рынок. В течение дня мне пришло смс, что рынок подключен.

Но даже при подключенном рынке FORTS опционов в приложении я не увидел. Не было их и в веб-версии QUIK-терминала. Пришлось звонить в службу поддержки брокера. Оказалось, что для торговли опционами нужно еще напрямую попросить брокера об этом:

оставить письменное заявление в специальном офисе брокерского обслуживания, а их на всю Россию несколько десятков штук;

подать поручение в свободной форме через терминал QUIK.

Ехать в офис не хотелось, поэтому пришлось найти ноутбук с Виндоус, установить терминал QUIK и подать многострадальное поручение. К счастью, соответствующий шаблон в терминале уже был. Вскоре после отправки поручения опционы стали отображаться в терминале.

Подключение срочного рынка (FORTS) в настройках брокерского счета. Необходимо поставить галочку и сохранить настройки. Будет создана заявка на изменение настроек счета. Через некоторое время брокер обработает заявку и срочный рынок станет доступным для операций. Но в случае со Сбером этого оказалось недостаточно: пришлось еще сформировать соответствующее поручение через терминал QUIK

Поручение на подключение опционов в терминале QUIK. Шаблон уже заполнен, и достаточно только нажать кнопку «Подать»

Как я выбирал опционы. Я стал выбирать опционный контракт, и тут меня ждала первая сложность. В сравнении с акциями выбор опционов для новичка — это сущий кошмар. Если для акций условного «Сургутнефтегаза» есть тикеры SNGS и SNGSP и все понятно, то список опционов — это море однообразных цифр и букв, как на скриншоте ниже.

Короткая вырезка из огромного списка опционных контрактов на курс доллара. И в этом море непонятных цифр и букв нужно найти нужный

Чтобы разобраться с кодами, я открыл на сайте Мосбиржи страницу со спецификациями кодов контрактов на срочном рынке. Там подробно описывается структура кодов. Так что можно и расшифровать, и, наоборот, сформировать нужный код. Для этого достаточно определить значение четырех литер и потом «склеить» их воедино в строку:

C — код базового актива — фьючерсного контракта.

P — страйк.

K — тип расчетов по опциону.

M — месяц исполнения.

В моем случае нужен был колл-опцион на базовый контракт фьючерса Si со страйком 79 000 и датой экспирации 17.03.2022, что давало следующие значения:

C = Si — код контракта на фьючерс курса валютной пары «рубль — доллар».

P = 79 000 — страйк 79 000.

K = B — маржируемый, что есть просто научное название игры «Вася — спонсор».

M = C — март.

Сложив все вместе, я получил Si79000BC. Чтобы убедиться, что все верно, я ввел код в строку поиска на главной странице Мосбиржи, открыл найденную страницу и прочитал спецификацию — это был нужный контракт.

Завершающие шаги уже были делом техники. Я завел на брокерский счет 120 000 Р, открыл терминал QUIK, нашел контракт Si79000BC, открыл его стакан заявок и нашел продавца с подходящей ценой — 1124 Р. Я купил у него 100 опционов на 112 400 Р, плюс брокерская комиссия за сделку. Всего на поиск и покупку контрактов ушло минут 10.

В завершении этого квеста я собрал конструкцию, которую хотел: 8 880 000 Р на депозите под 6,96%, а еще 112 400 Р вложены в колл-опционы до 17 марта 2022.

Это давало мне возможность до конца марта спокойно искать квартиру для покупки и не переживать, что будет с рублем: в худшем случае я бы остался при своих, а при росте доллара выше 79 Р получил бы компенсацию на величину роста курса.

Поиск колл-опциона со страйком 79 000 на март. На момент написания статьи поиск выдает колл-опционы с датой исполнения в 2023 году. В январе здесь отображался искомый опцион с датой исполнения в марте 2022 года

Заявка на покупку в терминале QUIK 100 колл-опционов на контракт SiH2 с датой исполнения 17.03.2022 и страйком 79 000 — по 1124 Р за штуку. Пришлось подавать заявку через десктопный QUIK-терминал, так как в веб-версии QUIK заявка формировалась некорректно и сразу отклонялась

Что происходило с купленными опционами

Покупка опционов была для меня новым опытом — и довольно рискованным. Хотя покупать колл-опцион относительно безопасно, так как убыток ограничен его премией, меня терзали определенные опасения. Например, я мог на каком-то шаге ошибиться в интерфейсе QUIK-терминала и получить не те контракты. Поэтому мне хотелось проконтролировать свою позицию и увидеть на практике, как проходит игра «Вася — спонсор».

Для этого я завел журнал наблюдений. Это простая гугл-таблица, основанная на таблице «Ограничения по кл. счетам» из QUIK-терминала: там показаны деньги, связанные с открытыми позициями на срочном рынке.

Чтобы получился журнал, я добавил дату и время записи, стоимость фьючерса на курс доллара, а также поле для своих комментариев и колонку, куда можно вставлять скриншоты на память.

Ключевой интерес для меня представлял столбец I, который я обозначил как «Тек. чист. поз.». Это размер гарантийного обеспечения для моей открытой позиции в 100 колл-опционов, фактически — моя премия. Ниже я отобразил динамику изменения премии на графике.

Эти деньги зарезервированы в виде гарантийного обеспечения. Распоряжаться ими нельзя, можно только смотреть на них

Динамику поведения премии я разбил на четыре периода.

Период 1. Дрейф. Сразу после покупки колл-опционов премия по ним вслед за курсом доллара снизилась с 112 000 до 100 000 Р и потом медленно сползала еще пару дней. Эта разница в 12 000 Р перешла на счет продавца.

Но вскоре тренд изменился и доллар начал дорожать на фоне ухудшения внешнеполитического фона, хотя резких движений не было. Премия к 21 января достигла 167 000 Р, эти 67 000 Р Мосбиржа взяла со счета продавца и поместила в ГО моей позиции.

Период 2. Обострение. 22 января новостной фон ухудшился. Курс доллара подрос еще на пару рублей, вслед за этим произошла переоценка премии вверх. На пике ГО оценивалось почти в 300 000 Р. Опять же рост премии профинансировал продавец со своего счета.

Период 3. Затишье. В первой половине февраля внешнеполитическая риторика смягчилась и даже забрезжила возможность урегулирования кризиса.

Доллар пошел вниз, биржа решительно уменьшала размер премии, и в определенный момент она опустилась до 88 000 Р. То есть 212 000 Р со счета ГО отправились на счет продавца. Подчеркну, что большая часть этого — не мои деньги, а те взносы, которые до этого на счет ГО приходили от продавца. Мой убыток в этот момент фактически составлял: 112 000 − 88 000 = 24 000 Р. Но меня эта ситуация даже радовала, так как это означало, что ситуация на рынке недвижимости сохраняется стабильной.

Период 4. Кризис. Вторая половина февраля началась с ужесточения риторики между Россией и странами Запада. Рынок отреагировал нервно, курс доллара пополз вверх — 17 февраля премия поднялась до 170 000 Р. Опять рост ГО финансировал продавец со своего счета.

Отмечу, что премия росла не только на новостях, но и за счет других факторов, например волатильности, то есть изменчивости котировок базового актива — в моем случае речь про фьючерсный контракт Si на доллары. Если базовый актив «колбасит», то премия растет — ведь растет неопределенность относительно его финальной цены на дату исполнения опциона.

22 февраля политическая нервозность усилилась. Мосбиржа пересчитала премию до 298 000 Р. А 24 февраля выросла волатильность, курс доллара подскочил с 80 до 87 Р. К концу дня у меня набежала премия 905 000 Р. Что чувствовал тогда продавец колл-опциона, мне даже страшно представить: биржа нещадно пылесосила деньги с его счета.

На следующий день я решил закрыть позицию. Во-первых, мои опционы хорошо по моим меркам вышли «в деньги» — я решил забрать их. Во-вторых, фондовая биржа начала работать с перебоями и поползли слухи, что торги вовсе заморозят.

Что же касается журнала наблюдений, он сделал свою работу: я удостоверился, что правильно понял, как работает механизм перераспределения премии опциона.

Как я доставал страховку из опционов

Я решил закрыть опцион, но утром 25 февраля курс доллара пошел вниз, и премия снизилась примерно до 600 000 Р. Хотелось кусать локти: за несколько торговых часов прибыль уменьшилась на 300 000 Р. Я не знал, что делать: забрать деньги сейчас или дождаться возобновления роста.

В таких условиях сложно сориентироваться, но мне помог диалог с собой: я не профессионал на срочном рынке и у меня не было инсайдов о дальнейшем развитии ситуации. Поэтому разумным было не жадничать и забрать то, что давали.

После этого встал вопрос, как достать деньги из опционов. В теории я знал про три способа:

Досрочное исполнение. На Мосбирже торгуются опционы американского типа — их можно исполнять досрочно, фактически это означает принудительную экспирацию. Через QUIK-терминал это сделать нельзя — нужно подавать заявку по телефону через брокера. Это было сложно и муторно. А еще при досрочном исполнении не забрать всю премию целиком: определенная часть, а именно временная составляющая, будет потеряна. Это около 1500 Р с каждого опциона, или 150 000 Р в сумме.

Открыть встречную позицию по фьючерсам. Это еще более сложный способ. Нужно было продать фьючерсы на курс доллара, то есть открыть по ним короткую позицию, тогда при падении курса доллара опционы бы мне ничего не принесли, но фьючерсы я бы закрыл с прибылью. Другими словами, я фиксировал свою прибыль 600 000 Р до даты исполнения опционов. Но этот способ требовал дополнительных денег под гарантийное обеспечение по фьючерсам, и у меня не было еще такого опыта, поэтому я решил не экспериментировать.

Перепродажа: продать мои 100 колл-опционов другому участнику рынка, причем по более высокой цене. Ведь ситуация изменилась и опционы теперь стоили дороже. Я выбрал этот вариант, как наиболее простой и безопасный.

Я решил действовать осторожно и сначала продать часть контрактов, чтобы убедиться, что все правильно, а оставшиеся позиции скинуть на следующий день.

25 февраля я через терминал QUIK выставил заявку на продажу по цене 5000 Р. Сделка моментально прошла. В течение примерно четырех часов, играясь с разной ценой продажи, распродал еще 39 опционов. Всего вышло 242 000 Р, что меня абсолютно устроило. Оставшиеся 60 контрактов я оставил на следующий день — и будь что будет.

Заявка на продажу колл-опциона на контракт SiH2 с датой исполнения 17.03.2022 и страйком 79 000 за 5000 Р

Продажи 40 колл-опционов 25 февраля на общую сумму 242 000 Р

Следующую партию, в 60 опционов, я планировал продать 28 февраля, в понедельник. Но торги на Мосбирже были остановлены. Мои предчувствия оправдались — хорошо, что успел продать хотя бы 40 контактов.

1 марта торги не возобновились, а на следующий день объявили, что они пройдут в формате «закрытие позиций». Я не понял, что это означает, но пошел посмотреть стакан заявок моего контракта. К моему удивлению, там была какая-то активность.

Как я понял, если продавец опционов сам их покупал, это означало прекращение его обязательств и закрытие позиции. Получалось, я мог продать опционы тем же продавцам, у которых купил, — ничего себе ирония судьбы!

Но и это еще не все: опционы стоили более 22 000 Р за штуку! То есть люди продали мне контракты по 1124 Р, а откупать должны были по 22 000 Р — разница почти двадцатикратная.

Церемониться и жадничать я не стал — в течение трех минут скинул 60 опционов по рыночным ценам, выручив 1 428 458 Р.

Стакан заявок на колл-опционы днем 2 марта. Виден огромный спред между покупкой и продажей, ликвидность почти отсутствует

Продажи 60 колл-опционов 2 марта на общую сумму 1 428 458 Р

Общая выручка от продажи 100 опционов составила 242 000 + 1 428 458 = 1 670 458 Р. За вычетом налогов это 1 467 910 Р. Когда потом я выводил деньги со счета, брокер автоматически удержал налог с прибыли 13% — думать об этом даже не пришлось.

Итого чистая доходность по опционам за 51 день составила 1 467 910 / 112 400 × 365 / 51 = 9347% годовых.

Что я вынес из истории с колл-опционами

Дуракам и новичкам везет. Повезло и мне: мой расчет оправдался и я был вознагражден за это. При этом я основательно подготовился в теоретическом плане, что считаю немаловажным.

Мог бы я на постоянной основе проводить такие сделки и стабильно зарабатывать тысячи процентов — не думаю. Ведь в данном случае речь шла не про спекуляции, а про страховку на случай кризиса — то есть хеджирование рисков.

В то время как доллар рос и премия по опционам росла, мои 9 млн рублей в долларовом выражении теряли в цене. То есть в рублях на тот момент я получил огромную прибыль, но если суммировать ее с моим основным капиталом и пересчитать все в доллары, вышла бы примерно та же сумма, что и до кризиса.

Так что если бы никаких потрясений на рынке не произошло и мои опционы попросту сгорели бы, я был бы также удовлетворен. В конце концов, вся эта схема была ради покупки квартиры. Собственно, этим я и занимался в течение января и февраля.

Аккурат перед 24 февраля я нашел квартиру за 8,6 млн рублей и даже внес аванс, но после 24 февраля продавец резко передумал и отказался от сделки. И так было с другими продавцами: люди нервничали, а рынок недвижимости лихорадило. В итоге мне удалось найти квартиру за 9 млн рублей. Символично, что сделку провели 18 марта — на следующий день после экспирации моих бывших колл-опционов.

Если бы я не продал опционы, а дождался их исполнения 17 марта, то моя выручка составила бы (108 500 − 79 000) × 1000 × 87% = 2 566 500 Р. Почти на миллион рублей больше. Но я уже давно понял, что глупо переживать из-за упущенной прибыли: задним умом все сильны.

Главное, я получил хороший опыт. Как ни странно, теперь мне хочется попробовать себя в опционах со стороны продавца. У продавца гораздо больше инструментов по управлению позицией, он может строить сложные финансовые конструкции из опционов, и это интересно. В конце концов, в основном именно продавцы зарабатывают на этом рынке.

Что в итоге

Колл-опционы на фьючерс на курс доллара позволяют заработать при росте курса доллара. При падении курса доллара убыток будет заранее известным и ограниченным — уплаченная премия.

Я использовал колл-опционы для страховки 9 млн рублей в начале 2022 года. Большую часть денег положил на депозит, а на небольшой остаток купил колл-опционы. Это простой структурный продукт с защитой капитала на 100%.

Я купил колл-опционы на 112 000 Р в начале января, а продал в конце февраля и начале марта уже за 1 670 458 Р, это без учета налогов. Чистая годовая доходность — 9347%.

Страховка полностью сработала и позволила реализовать мой план — покупка новой квартиры.

Опционы — гибкий инструмент, позволяющий строить сложные стратегии инвестирования, как относительно безопасные, так и более рисковые с практически неограниченной прибылью.

Опционы — сложный инструмент, и без тщательной теоретической подготовки я не советую их использовать.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба