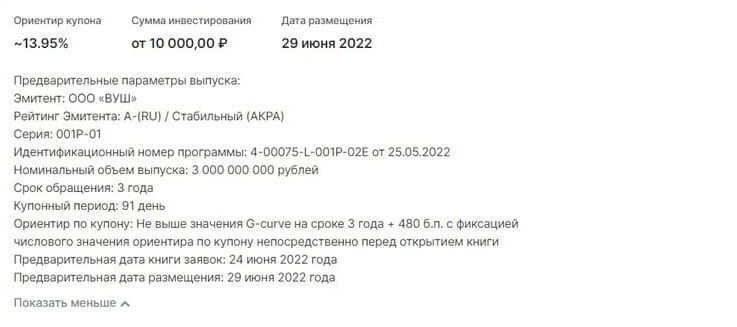

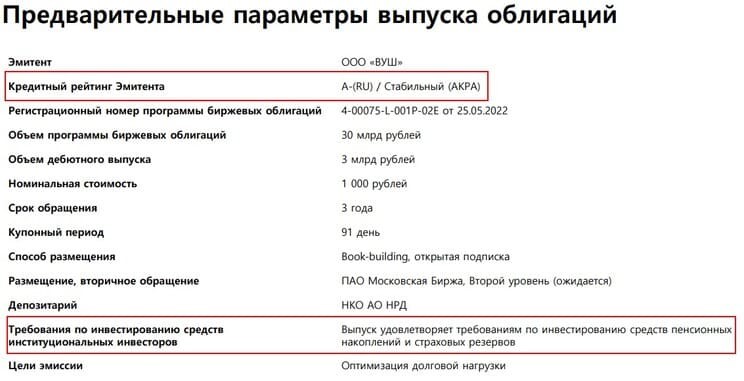

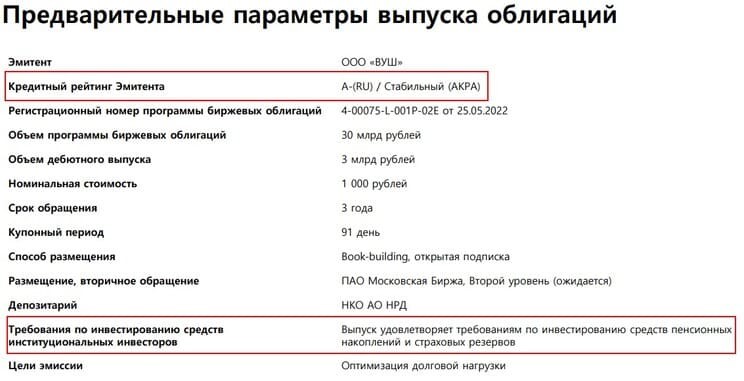

29 июня 2022 г. начнётся размещение и обращение облигаций Whoosh!, одного из операторов кикшеринга (прокат электросамокатов). Эмитентом облигаций выступает ООО «ВУШ». Основные параметры выпуска изображены на рисунке 1.

Рис. 1. Параметры облигаций «ВУШ». Источник: личный кабинет «Открытие Инвестиции»

Клиенты «Открытие Инвестиции» могут поучаствовать в первичном размещении. Минимальная сумма — 10 тыс. руб., заявку нужно подать до 24 июня 2022 г. 14:55. Подать поручение можно через личный кабинет / мобильное приложение.

Значение G-curve (кривой бескупонной доходности ОФЗ) можно посмотреть на сайте ЦБ РФ. 19 июня 2022 г. G-curve на сроке три года была равна 9,02%, таким образом, ориентир купона по облигациям «ВУШ» — около 13,8%.

О компании

Согласно данным e-disclosure.ru, компания Whoosh! основана в июне 2018 г. На настоящий момент её парк насчитывает более 41 тыс. единиц — сюда включаются самокаты и велосипеды. Компания представлена в 25 локациях. Под локацией подразумевается как сам город целиком, так и его части. Например, по классификации компании, Сочи и Красная Поляна — две разные локации.

Рис. 2. География деятельности компании. Источник: презентация для инвесторов

В информационной системе Whoosh! зарегистрировано более 6 млн уникальных пользователей. По результатам 2021 г. выручка компании составила примерно 4,1 млрд руб. Среди совладельцев Whoosh! Значится «ВИМ Инвестиции» (бывший «ВТБ Капитал») с долей 13,7%.

Рис. 3. Основные сведения о компании. Источник: презентация для инвесторов

Финансовые показатели

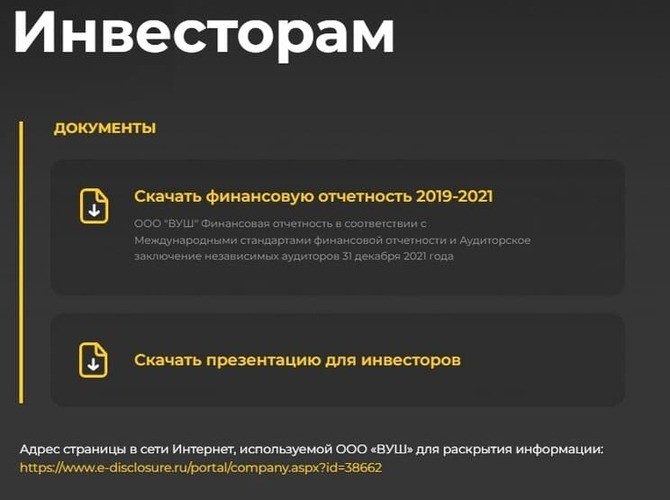

19 июня 2022 г. на странице раскрытия корпоративной информации доступен только один файл отчётности — годовая отчётность МСФО за 2019–2021 гг. В целом раздел «Инвесторам» на сайте компании довольно скудный.

Рис. 4. Раздел «Инвесторам» на сайте компании. Источник: https://whoosh-bike.ru/ir

Скорее всего, компания не будет публиковать промежуточную отчётность. С другой стороны, выраженная сезонность бизнеса (увеличение количества поездок с мая по сентябрь и снижение с октября по апрель) делают промежуточную отчётность неинформативной.

Перейдём к анализу предоставленной финансовой отчётности.

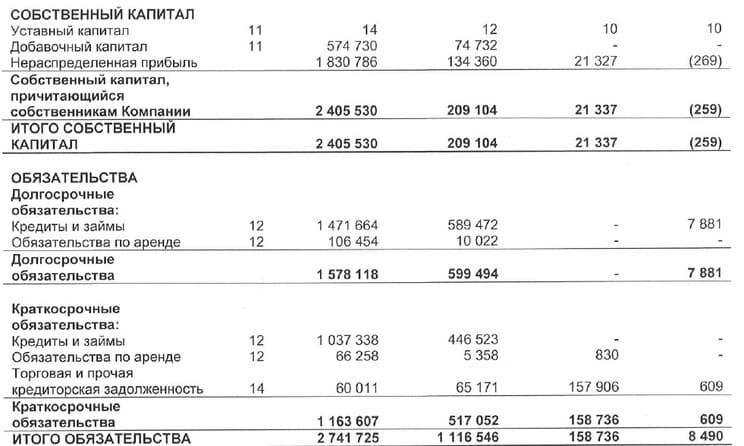

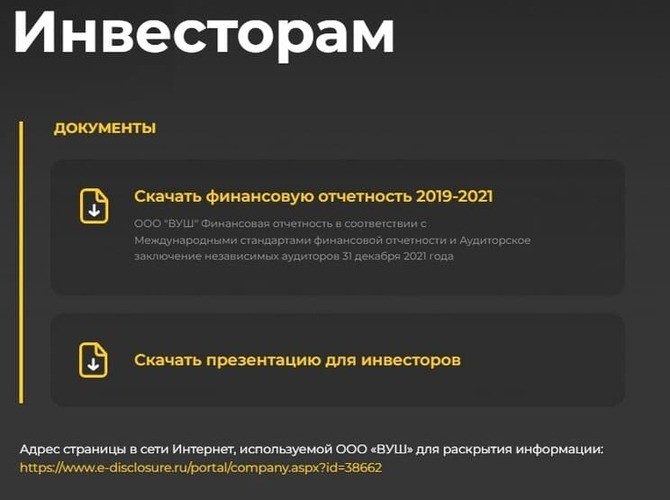

Рис. 5. Собственный капитал и обязательства. Источник: отчётность МСФО компании

Столбцы в балансе расположены справа налево: по состоянию на 1 января 2019 г., на 31 декабря 2019 г., на 31 декабря 2020 г. и на 31 декабря 2021 г. Первые два столбца — статья баланса и номер примечания в отчётности. Все показатели — в тыс. руб.

Судя по имеющимся данным, компания быстро растёт в течение последних трёх лет. Собственный капитал вырос с 21 млн руб. в конце 2019 г. до 2,4 млрд руб. в конце 2021 г. Основной прирост капитала произошёл за счёт увеличения нераспределённой прибыли с 21 млн до 1,83 млрд руб. При этом не обошлось без дополнительных вливаний в капитал — 74 млн в 2020 г. и ещё 500 млн в 2021-м. Общая стоимость активов оценивается в 5,1 млрд руб. (здесь и далее, если не указано иное, подразумеваются финансовые показатели на конец 2021 г.). Общий объём задолженности составляет приблизительно 2,5 млрд руб. Из них 1,47 млрд руб. — долгосрочная задолженность, 1,04 млрд руб. — краткосрочная. Денежные средства на счетах — 392 млн руб. Чистый долг — около 2,1 млрд руб.

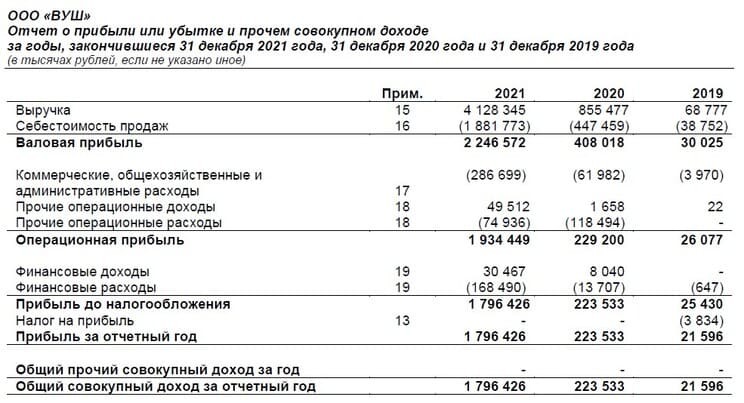

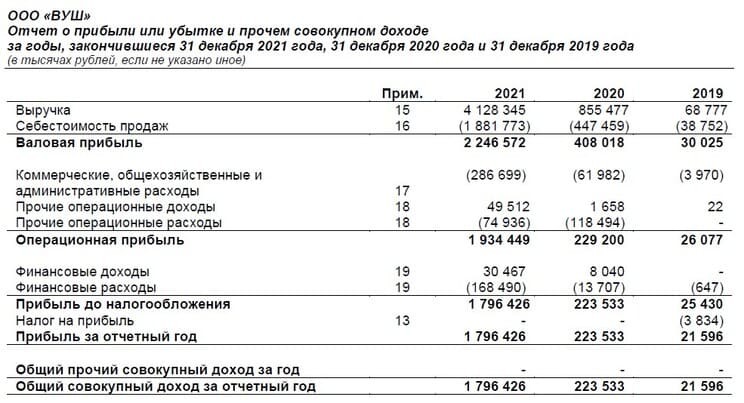

Рис. 6. Отчёт компании о прибылях и убытках

По результатам 2021 г. выручка составила 4,1 млрд руб., операционная прибыль — чуть выше 1,9 млрд. Маржа операционной прибыли — около 47%. То есть значительная часть операционной прибыли трансформируется в чистую прибыль. Из дополнительных расходов присутствует только обслуживание кредитов, на эти нужды потрачено около 168 млн руб. Также имеется дополнительный доход в размере 30 млн руб. в виде процентов по депозиту. В данный момент компания не платит налоги, но в будущем эти отчисления несколько снизят финансовые показатели.

На обслуживание долга уходит менее 10% операционной прибыли. Если предположить, что весь облигационный заём в 3 млрд руб. будет размещён под 14% (но по факту ставка будет меньше), то размер процентных выплат по кредитам вырастет максимум на 420 млн руб. Максимум, поскольку компания заявляет, что цель привлечения облигационного займа — оптимизация долговой нагрузки, и не исключено, что часть полученных средств пойдёт на рефинансирование текущих задолженностей. Если предположить, что все средства от облигационного займа пойдут на новые долги, то на обслуживание общего долга компания будет тратить 588 млн руб. (168 + 420). Это составит около трети операционной прибыли. То есть долговая нагрузка существенная, но не критичная. Общий объём долга вырастет примерно до размера прибыли за три года.

На такой бурный рост, который наблюдался в 2019–2021 гг., рассчитывать уже не приходится, поскольку основной охват целевой аудитории (города с населением свыше 500 тыс. и 1 млн человек) уже произведён. Дальнейший прирост будет идти более медленными темпами, а по мере роста популярности сервиса продолжают активизироваться конкуренты.

Дополнительная информация

В разделе «Инвесторам» на сайте компании можно найти презентацию для инвесторов и финансовую отчётность МСФО за 2019–2021 гг.

В проспекте ценных бумаг «ВУШ» приводится подробная информация об эмитенте и рисках, связанных с инвестированием в ценные бумаги данной компании. Давайте остановимся на одном из них — на риске «наличие пробелов в законодательстве...». Суть его реализации сводится к тому, что в настоящее время российские власти признают наличие актуальной проблемы ДТП с участием средств индивидуальной мобильности (СИМ). По мере увеличения количества подобных ДТП, особенно с тяжкими последствиями, ожидается ужесточение регулирования в отрасли СИМ. Одной из мер может стать требование иметь специальные водительские разрешения на управление СИМ. В случае введения ограничений аудитория и клиентская база существенно уменьшится, что негативно повлияет на финансовые показатели компании и её перспективы.

Пресс-релиз по кредитному рейтингу «ВУШ» на сайте АКРА содержит высокий кредитный рейтинг и удовлетворение требований по инвестированию средств пенсионных накоплений и страховых резервов. Однако не следует обольщаться: эти параметры актуальны на момент публикации презентации и рейтинг может быть понижен в любой момент или даже вовсе отозван, если у компании возникнут проблемы. Вероятнее всего, понижение рейтинга совпадёт с сильным снижением цен облигаций.

Рис. 7. Основные параметры выпуска. Источник: презентация для инвесторов

19 июня ещё не было публично доступно решение о выпуске облигаций с описанием порядка определения ставки по купонам. Иными словами, пока нельзя достоверно сказать, будет ли купон по облигациям постоянным или переменным, а также планируется ли какая-либо оферта.

Рис. 1. Параметры облигаций «ВУШ». Источник: личный кабинет «Открытие Инвестиции»

Клиенты «Открытие Инвестиции» могут поучаствовать в первичном размещении. Минимальная сумма — 10 тыс. руб., заявку нужно подать до 24 июня 2022 г. 14:55. Подать поручение можно через личный кабинет / мобильное приложение.

Значение G-curve (кривой бескупонной доходности ОФЗ) можно посмотреть на сайте ЦБ РФ. 19 июня 2022 г. G-curve на сроке три года была равна 9,02%, таким образом, ориентир купона по облигациям «ВУШ» — около 13,8%.

О компании

Согласно данным e-disclosure.ru, компания Whoosh! основана в июне 2018 г. На настоящий момент её парк насчитывает более 41 тыс. единиц — сюда включаются самокаты и велосипеды. Компания представлена в 25 локациях. Под локацией подразумевается как сам город целиком, так и его части. Например, по классификации компании, Сочи и Красная Поляна — две разные локации.

Рис. 2. География деятельности компании. Источник: презентация для инвесторов

В информационной системе Whoosh! зарегистрировано более 6 млн уникальных пользователей. По результатам 2021 г. выручка компании составила примерно 4,1 млрд руб. Среди совладельцев Whoosh! Значится «ВИМ Инвестиции» (бывший «ВТБ Капитал») с долей 13,7%.

Рис. 3. Основные сведения о компании. Источник: презентация для инвесторов

Финансовые показатели

19 июня 2022 г. на странице раскрытия корпоративной информации доступен только один файл отчётности — годовая отчётность МСФО за 2019–2021 гг. В целом раздел «Инвесторам» на сайте компании довольно скудный.

Рис. 4. Раздел «Инвесторам» на сайте компании. Источник: https://whoosh-bike.ru/ir

Скорее всего, компания не будет публиковать промежуточную отчётность. С другой стороны, выраженная сезонность бизнеса (увеличение количества поездок с мая по сентябрь и снижение с октября по апрель) делают промежуточную отчётность неинформативной.

Перейдём к анализу предоставленной финансовой отчётности.

Рис. 5. Собственный капитал и обязательства. Источник: отчётность МСФО компании

Столбцы в балансе расположены справа налево: по состоянию на 1 января 2019 г., на 31 декабря 2019 г., на 31 декабря 2020 г. и на 31 декабря 2021 г. Первые два столбца — статья баланса и номер примечания в отчётности. Все показатели — в тыс. руб.

Судя по имеющимся данным, компания быстро растёт в течение последних трёх лет. Собственный капитал вырос с 21 млн руб. в конце 2019 г. до 2,4 млрд руб. в конце 2021 г. Основной прирост капитала произошёл за счёт увеличения нераспределённой прибыли с 21 млн до 1,83 млрд руб. При этом не обошлось без дополнительных вливаний в капитал — 74 млн в 2020 г. и ещё 500 млн в 2021-м. Общая стоимость активов оценивается в 5,1 млрд руб. (здесь и далее, если не указано иное, подразумеваются финансовые показатели на конец 2021 г.). Общий объём задолженности составляет приблизительно 2,5 млрд руб. Из них 1,47 млрд руб. — долгосрочная задолженность, 1,04 млрд руб. — краткосрочная. Денежные средства на счетах — 392 млн руб. Чистый долг — около 2,1 млрд руб.

Рис. 6. Отчёт компании о прибылях и убытках

По результатам 2021 г. выручка составила 4,1 млрд руб., операционная прибыль — чуть выше 1,9 млрд. Маржа операционной прибыли — около 47%. То есть значительная часть операционной прибыли трансформируется в чистую прибыль. Из дополнительных расходов присутствует только обслуживание кредитов, на эти нужды потрачено около 168 млн руб. Также имеется дополнительный доход в размере 30 млн руб. в виде процентов по депозиту. В данный момент компания не платит налоги, но в будущем эти отчисления несколько снизят финансовые показатели.

На обслуживание долга уходит менее 10% операционной прибыли. Если предположить, что весь облигационный заём в 3 млрд руб. будет размещён под 14% (но по факту ставка будет меньше), то размер процентных выплат по кредитам вырастет максимум на 420 млн руб. Максимум, поскольку компания заявляет, что цель привлечения облигационного займа — оптимизация долговой нагрузки, и не исключено, что часть полученных средств пойдёт на рефинансирование текущих задолженностей. Если предположить, что все средства от облигационного займа пойдут на новые долги, то на обслуживание общего долга компания будет тратить 588 млн руб. (168 + 420). Это составит около трети операционной прибыли. То есть долговая нагрузка существенная, но не критичная. Общий объём долга вырастет примерно до размера прибыли за три года.

На такой бурный рост, который наблюдался в 2019–2021 гг., рассчитывать уже не приходится, поскольку основной охват целевой аудитории (города с населением свыше 500 тыс. и 1 млн человек) уже произведён. Дальнейший прирост будет идти более медленными темпами, а по мере роста популярности сервиса продолжают активизироваться конкуренты.

Дополнительная информация

В разделе «Инвесторам» на сайте компании можно найти презентацию для инвесторов и финансовую отчётность МСФО за 2019–2021 гг.

В проспекте ценных бумаг «ВУШ» приводится подробная информация об эмитенте и рисках, связанных с инвестированием в ценные бумаги данной компании. Давайте остановимся на одном из них — на риске «наличие пробелов в законодательстве...». Суть его реализации сводится к тому, что в настоящее время российские власти признают наличие актуальной проблемы ДТП с участием средств индивидуальной мобильности (СИМ). По мере увеличения количества подобных ДТП, особенно с тяжкими последствиями, ожидается ужесточение регулирования в отрасли СИМ. Одной из мер может стать требование иметь специальные водительские разрешения на управление СИМ. В случае введения ограничений аудитория и клиентская база существенно уменьшится, что негативно повлияет на финансовые показатели компании и её перспективы.

Пресс-релиз по кредитному рейтингу «ВУШ» на сайте АКРА содержит высокий кредитный рейтинг и удовлетворение требований по инвестированию средств пенсионных накоплений и страховых резервов. Однако не следует обольщаться: эти параметры актуальны на момент публикации презентации и рейтинг может быть понижен в любой момент или даже вовсе отозван, если у компании возникнут проблемы. Вероятнее всего, понижение рейтинга совпадёт с сильным снижением цен облигаций.

Рис. 7. Основные параметры выпуска. Источник: презентация для инвесторов

19 июня ещё не было публично доступно решение о выпуске облигаций с описанием порядка определения ставки по купонам. Иными словами, пока нельзя достоверно сказать, будет ли купон по облигациям постоянным или переменным, а также планируется ли какая-либо оферта.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба