6 июля 2022 Открытие Шульгин Михаил

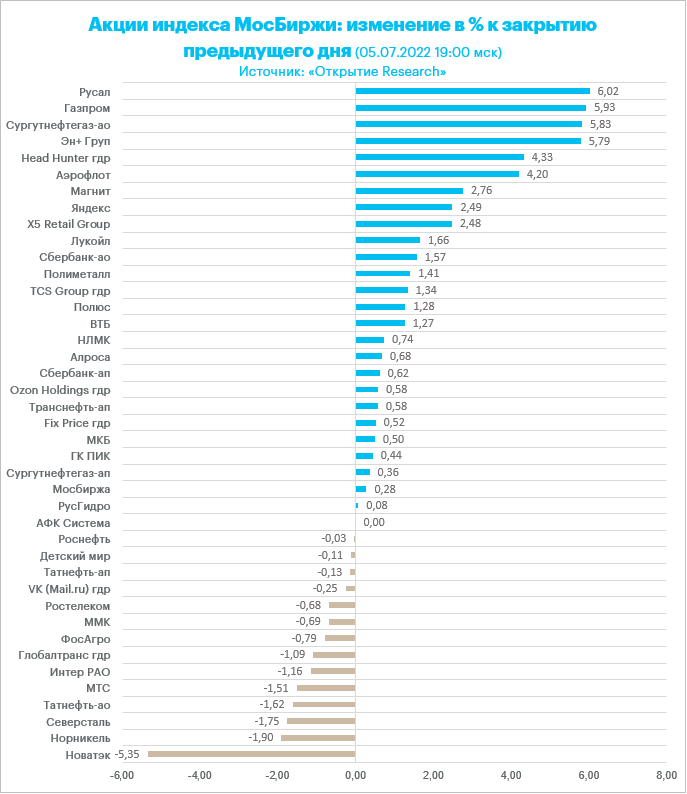

Индекс МосБиржи вырос по итогам торгов во вторник, 5 июля. На фоне существенного ослабления рубля индекс РТС заметно просел и потерял более 8% - самое существенное снижение с 24 марта (первый день возобновления торгов в марте после почти месячного перерыва).

На 19:00 мск:

Индекс МосБиржи — 2 226,64 п. (+1,00%), с нач. года -41,2%

Индекс РТС — 1 146,68 п. (-8,19%), с нач. года -28,1%

Дивидендная доходность индекса МосБиржи составляет 7,2 %. Индекс торгуется с коэффициентом 3,7 к прибыли за прошедший год (P/E) и с коэффициентом 3,3 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Отметим, что индекс МосБиржи определил для себя довольно устойчивый диапазон 2400-2200 пунктов. Во второй половине июня мы видели несколько попыток закрепиться выше 2400 пунктов. Несмотря на активные атаки уровень сохранил за собой статус сопротивления. В последний торговый день прошлого месяца на разочаровании решением акционеров «Газпрома» отказаться от рекомендованных советом директоров рекордных дивидендов рынок резко упал и рублевый индекс с тех пор активно тестировал поддержку 2200 пунктов, которая также выглядит очень прочно. Диапазон может сохраниться в обозримом будущем. Хотя разочарование дивидендными решениями может сохранять давление на нижнюю сторону диапазона еще какое-то время.

Ключевые события дня

Владимир Путин подписал указ «О репатриации резидентами — участниками внешнеэкономической деятельности иностранной валюты и валюты РФ». Резидентам запрещено зачислять валюту на свои зарубежные счета, если эти средства получены в виде дивидендов по акциям российских акционерных обществ либо при распределении прибыли российских обществ с ограниченной ответственностью, хозяйственных товариществ и производственных кооперативов.

Глава «Норникеля» Владимир Потанин дал согласие на начало переговоров по слиянию «Норникеля» и «Русала».

По итогам июня 2022 года число физических лиц, имеющих брокерские счета на Московской бирже, превысило 20,4 млн. Доля частных инвесторов в объеме торгов акциями в июне составила 74%, в объеме торгов облигациями — 25,2%, на спот-рынке валюты — 10,6%, на срочном рынке — 72%.

В июне 2022 года самыми популярными ценными бумагами в портфелях частных инвесторов были:

акции «Газпрома» (30,4%),

обыкновенные и привилегированные акции Сбербанка (20,3% и 5,9% соответственно),

акции «Норникеля» (11%),

«ЛУКОЙЛа «(8,5%),

привилегированные акции «Сургутнефтегаза» (6,6%),

акции МТС (4,9%),

«Роснефти» (4,8%),

«Яндекса» (4,2%),

НЛМК (3,4%).

Дивидендные новости

Позитивные ожидания акционеров ОГК-2 и Мосэнерго оправдались – дивиденды будут выплачены в соответствии с рекомендациями совета директоров. Текущие дивидендные доходности составляют около 14% и 10%. ОГК-2 и Мосэнерго направят на дивиденды половину прибыли по РСБУ. Таких же выплат рынок ждал и от ТГК-1, но ожидания не оправдались, что стало крайне негативным сюрпризом для миноритарных инвесторов. По всей видимости, основной акционер компании «Газпром Энергохолдинг» решил не выплачивать дивиденды в связи с ожидаемой продажей доли Fortum в 29.5%. Мы не исключаем, что после данной сделки, в которой выразили потенциальную заинтересованность обе стороны, компания может вновь вернуться к практике выплаты дивидендов.

Акционеры ОГК-2 утвердили дивиденды по итогам 2021 года в размере 9,7 копейки на акцию.

Акционеры «Мосэнерго» одобрили выплату дивидендов по итогам 2021 года в размере 0,223 рубля на акцию.

Акционеры ТГК-1 на итоговом собрании не приняли решение о выплате дивидендов по итогам 2021 года.

Акционеры «Квадры» в соответствии с рекомендацией совета директоров решили не выплачивать дивиденды по итогам 2021 г.

«Нижнекамскнефтехим» (НКНХ) выплатит дивиденды за прошлый год в размере 10,282 рубля на акцию (согласно рекомендации совета директоров).

Акционеры «Ренессанс страхование» (-0,1%) поддержали решение о невыплате дивидендов за 2021 год.

Итоги российского рынка

Из 10 отраслевых индексов 8 выросли и 2 снизились по итогам дня. В лидерах роста IT-сектор (+2,1%), в лидерах снижения индекс «Телекоммуникаций» (-1,3%).

В нефтегазовом секторе в лидерах снижения роста бумаги «Газпрома» и «Сургутнефтегаза», в лидерах снижения «Новатэк». «Газпром» устранял некоторую перепроданность, которая возникла в недавние дни. Напомним, акционеры «Сургутнефтегаза» по итогам ГОСА одобрили дивиденды в 4,73 рубля на привилегированную акцию и 0,8 рубля на обыкновенную. Лица, имеющие право на получение дивидендов, определяются на 20 июля, купить акции нужно до 18 июля. Здесь у нас спрос в преддверии дивидендной отсечки. Слабость «Новатэка», отражение новости о том, что «Газпром» предложил разработать механизм координации экспорта российского трубопроводного и сжиженного природного (СПГ) газа. Торговля газом по трубам осуществляется с «недружественными» контрагентами, среди которых европейские клиенты, за рубли. А на сегмент СПГ это требование не распространяется. Это и приводит к валютной конкуренции между двумя путями экспорта.

Среди «Электроэнергетиков» лидировали бумаги ОГК-2, а в аутсайдерах были акции ТГК-1. Первая заплатит дивиденды, вторая - нет. Об этом мы писали выше.

В «Телекомах» в плюсе только МГТС. Обычка МТС и префы «Ростелекома» подешевели более чем на 1%.

Среди компонентов индекса «Металлов и добычи» явными лидерами стали акции «Русала», прибавившие более 6%. В группе аутсайдеров акции ВСМПО-АВСМ и «Норникель». В долгосрочной перспективе создание крупного игрока при слиянии «Русала» и «Норникеля» могло бы быть позитивно для обеих компаний. Однако данный процесс займет достаточное количество времени, а может и вообще не состояться. Сиюминутные же выгоды миноритариев будут в первую очередь зависеть от того, как будет структурирована сделка, однако здесь даже факт самой сделки пока под большим вопросом. Решение по дивидендам «Норникеля» будет приниматься осенью, но, по словам Потанина, инвесторам в 2022 и 2023 годах на фоне дополнительных издержек и завершения срока действия соглашения акционеров не стоит ждать того уровня доходности, который обеспечивали дивидендные выплаты компании ранее.

В финансовом секторе в лидерах роста были Сбербанк, TCS Group и ВТБ. Бумаги «ЭсЭфАй» и «СПБ Биржи» оказались в списке аутсайдеров.

В потребительском секторе лидировали акции «Мать и дитя», а за ними следовали тяжеловесы типа «Магнита» и X5 Retai.

В отраслевом индексе «Химии и нефтехимии» обычка и префы «Нижнекамскнефтехима» были в лидерах на новостях по дивидендам. «Акрон» «Оргсинтез» и «ФосАгро» дешевели. Напомним, акционеры «Фосагро» на прошлой неделе на годовом собрании не утвердили выплату дивидендов по итогам 2021 года. Акционеры «Акрона» еще в конце мая одобрили рекомендацию совета директоров не выплачивать дивиденды по итогам прошлого года. «Акрон» и «ФосАгро» зачастую выполняют защитную функцию и растут в негативные для рынка моменты. Однако они оказываются под давлением, когда оптимизм на рынок возвращается.

В IT-секторе в лидерах расписки HeadHunter. В символическом минусе были только бумаги VK.

В строительном секторе паритет девелоперов: «Эталон» и «ПИК» в плюсе, а «ЛСР» и «Самолет» - в минусе.

В транспортном секторе в плюсе был только «Аэрофлот».

По итогам дня из 41 акции индекса МосБиржи: 27 подорожали и 14 подешевели.

41,9 % компаний индекса торгуются выше своей 50-дневной МА, 25,6 % торгуются выше своей 100-дневной МА, 7,0 % торгуются выше своей 200-дневной МА.

Внешний фон

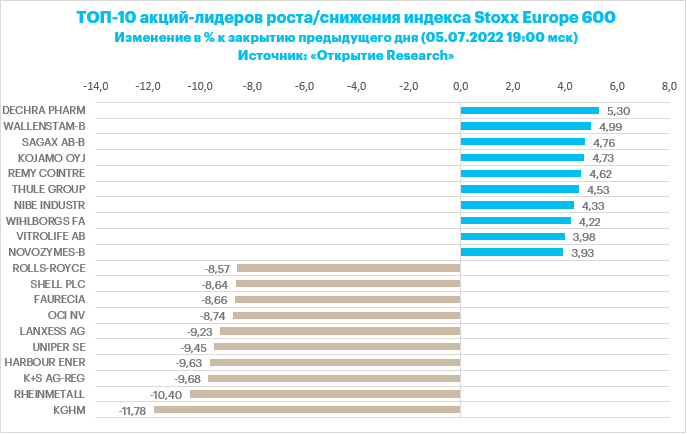

После двух дней роста Stoxx Europe 600 резко снизился во вторник, вернувшись в область годовых минимумов около 400 п. Это – важная психологическая и техническая поддержка (круглое число, максимумы 2017-2019 годов, а также примерный уровень, с которого рынок рухнул после начала пандемии Covid-19 весной 2020 года). Наихудшую динамику показывали чувствительные к экономическому циклу сектора, такие как сырье и банки.

Через пару недель начинается сезон корпоративной отчетности за II кв., и инвесторы опасаются, что он окажется не очень радужным из-за высокой инфляции и перебоев с цепочками поставок. Инфляция цен производителей в регионе заметно превышает потребительскую инфляцию, и это говорит о том, что европейские компании несут на себе бремя увеличения расходов, перекладывая на потребителей лишь их часть. Все это создает риски снижения маржинальности бизнеса.

Неудивительно, что на таком фоне понижение прогнозов по прибыли европейских компаний теперь перевешивает число их повышений. Об этом пишет Bloomberg со ссылкой на данные Citi.

Акции Rheinmetall AG теряли около 11% после комментариев Deutsche Bank о том, что финансовые результаты компании за II кв., вероятно, окажутся на нижней границе прогноза менеджмента.

Бумаги J Sainsbury прибавляли около 1%, показывая динамику заметно лучше рынка: компания предупредила, что растущая инфляция окажет негативное влияние на бюджеты домохозяйств, но при этом подтвердила прогноз по прибыли на полный год.

Дивидендная доходность Stoxx Europe 600 составляет 3,6 %. Индекс торгуется с коэффициентом 14,5 к прибыли за прошедший год (P/E) и с коэффициентом 11,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 21,7 % компаний индекса торгуются выше своей 50-дневной МА, 20,8 % торгуются выше своей 100-дневной МА, 21,2 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 992,80 п. (-0,00%), с нач. года -19,4%

Stoxx Europe 600 — 400,68 п. (-2,11%), с нач. года -17,9%

DAX — 12 401,20 п. (-2,91%), с нач. года -21,9%

FTSE 100 — 7 025,47 п. (-2,86%), с нач. года -5,1%

В первой половине торговой сессии вторника, 5 июля, S&P 500 заметно снижался после длинных праздничных выходных. Опасения рецессии перевешивали оптимизм, связанный с перспективами снижения Белым домом пошлин на некоторые китайские товары.

Доходность 10-летних гособлигаций США, которая сегодня ночью проверила на прочность область 3%, вернулась к минимумам пятницы около 2,80%. Вероятно, подобная динамика трежерис объясняется опасениями замедления экономики, нежели ожиданиями смягчения позиции ФРС.

Через пару недель в США стартует сезон корпоративной отчетности за II кв., который может стать новым важным драйвером для S&P 500.

Компоненты S&P 500 показывали слабую динамику: по состоянию на 17:10 мск снижались все 11 основных секторов индекса.

Наибольшую устойчивость показывали производство товаров первой необходимости (-1,36%), ИТ (-1,49%) и телекомы (-1,68%). Главными аутсайдерами выступали энергетика (-3,99%), производство материалов (-3,81%) и промышленность (-3,06%).

Дивидендная доходность S&P 500 составляет 1,7 %. Индекс торгуется с коэффициентом 18,9 к прибыли за прошедший год (P/E) и с коэффициентом 15,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 25,4 % компаний индекса торгуются выше своей 50-дневной МА, 20,5 % торгуются выше своей 100-дневной МА, 25,6 % торгуются выше своей 200-дневной МА.

На 19:10 мск:

S&P 500 — 3 767,86 п. (-1,50%), с нач. года -20,9%

VIX — 28,67 п. (+1.14 пт), с нач. года +11.45 пт

MSCI World — 2 567,87 п. (+0,31%), с нач. года -20,5%

Нефть резко подешевела на фоне общего снижения спроса на риск, обусловленного опасениями глобальной рецессии. Заметный вклад в снижение сырьевых активов внес и резкий рост курса доллара против всех основных валют.

Кривая фьючерсов на нефть Brent продолжает оставаться в состоянии устойчивой бэквордации, однако спред между ближайшими контрактами за последние сутки сократился примерно до $3,5 с $4 за баррель.

По мнению аналитиков Citi, приход рецессии может отправить котировки нефти в область $65 за баррель уже в этом году. Данная оценка резко контрастирует c прогнозом JPMorgan о том, что цены на нефть могут достичь 380 долларов за баррель, если санкции США и Европы заставят Россию сократить добычу.

Таким образом, на рынке нефти продолжается борьба между медвежьим фактором в виде рецессионных опасений и бычьим в виде опасений дефицита предложения.

На 19:10 мск:

Brent, $/бар. — 103,18 (-9,09%), с нач. года +32,7%

WTI, $/бар. — 99,52 (-8,22%), с нач. года +32,3%

Urals, $/бар. — 71,82 (-13,02%), с нач. года -6,5%

Золото, $/тр. унц. — 1 769,98 (-2,11%), с нач. года -3,2%

Серебро, $/тр. унц. — 19,24 (-3,74%), с нач. года -16,5%

Алюминий, $/т — 2 384,00 (+2,59%), с нач. года -15,1%

Медь, $/т — 7 662,00 (+1,15%), с нач. года -21,2%

Никель, $/т — 22 785,00 (-0,03%). с нач. года +9,8%

Российский рубль

Рубль подешевел во вторник против основных конкурентов на фоне резкого падения цен на нефть и роста индекса доллара до новых максимумов с декабря 2002 года.

Торговый объем в паре доллар/рубль составил 167,4 млрд рублей по сравнению с 144,6 млрд рублей в предыдущий торговый день. Рекордный объем с 30 мая. 5 дней подряд объемы выше 100 млрд рублей.

Торговый объем в паре евро/рубль составил 54,6 млрд рублей против 53,3 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 44,3 млрд рублей против 33,5 млрд рублей в предыдущий день. Рекордный объем в паре.

На своп рынке юань/рубль также сегодня рекордный объем 150,6 млрд рублей.

Сегодня относительно высокие объемы мы также видели в других парах, типа гонконгского доллара к рублю (252,3 млн рублей), турецкой лиры к рублю (366,7 млн рублей).

Валютный рынок на фоне ослабления рубля проявляется заметный интерес к валютам дружественных стран. Это как раз соответствует заявлениям главы Минфина РФ Антона Силуанова, который на прошлой неделе отметил, что интервенции против укрепления рубля к доллару и евро могут быть возможны в объеме сверхдоходов от продажи энергоносителей в валютах дружественных стран. Возможно, реализацию слов Силуанова на практике мы сейчас и наблюдаем.

На 19:10 мск:

EUR/USD — 1,0241 (-1,74%), с начала года -9,9%

GBP/USD — 1,1927 (-1,58%), с начала года -11,9%

USD/JPY — 135,8 (+0,13%), с начала года +18,0%

Индекс доллара — 106,738 (+1,52%), с начала года +11,6%

USD/RUB (Мосбиржа) — 61,15 (+10,70%), с начала года -18,7%

EUR/RUB (Мосбиржа) — 63,6 (+10,13%), с начала года -25,6%

На 19:00 мск:

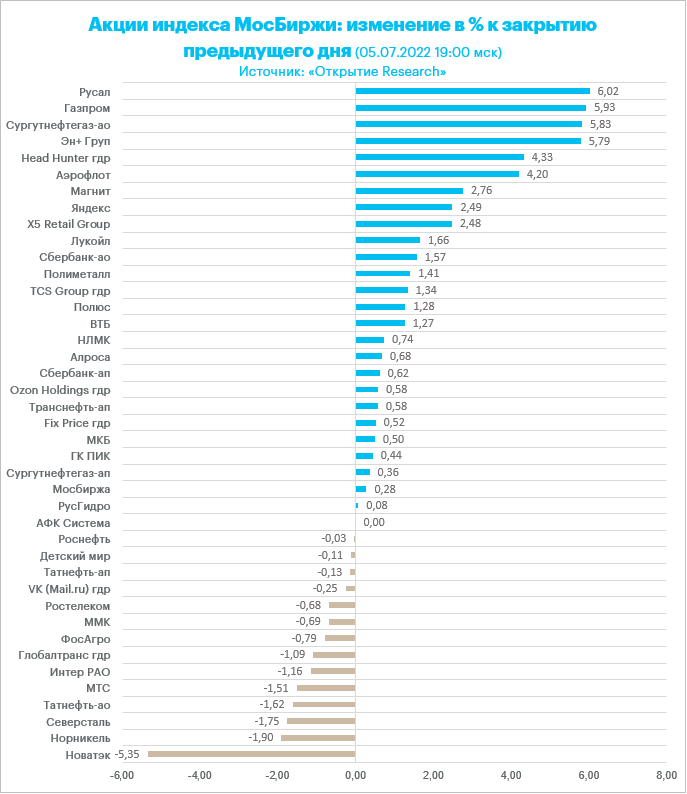

Индекс МосБиржи — 2 226,64 п. (+1,00%), с нач. года -41,2%

Индекс РТС — 1 146,68 п. (-8,19%), с нач. года -28,1%

Дивидендная доходность индекса МосБиржи составляет 7,2 %. Индекс торгуется с коэффициентом 3,7 к прибыли за прошедший год (P/E) и с коэффициентом 3,3 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Отметим, что индекс МосБиржи определил для себя довольно устойчивый диапазон 2400-2200 пунктов. Во второй половине июня мы видели несколько попыток закрепиться выше 2400 пунктов. Несмотря на активные атаки уровень сохранил за собой статус сопротивления. В последний торговый день прошлого месяца на разочаровании решением акционеров «Газпрома» отказаться от рекомендованных советом директоров рекордных дивидендов рынок резко упал и рублевый индекс с тех пор активно тестировал поддержку 2200 пунктов, которая также выглядит очень прочно. Диапазон может сохраниться в обозримом будущем. Хотя разочарование дивидендными решениями может сохранять давление на нижнюю сторону диапазона еще какое-то время.

Ключевые события дня

Владимир Путин подписал указ «О репатриации резидентами — участниками внешнеэкономической деятельности иностранной валюты и валюты РФ». Резидентам запрещено зачислять валюту на свои зарубежные счета, если эти средства получены в виде дивидендов по акциям российских акционерных обществ либо при распределении прибыли российских обществ с ограниченной ответственностью, хозяйственных товариществ и производственных кооперативов.

Глава «Норникеля» Владимир Потанин дал согласие на начало переговоров по слиянию «Норникеля» и «Русала».

По итогам июня 2022 года число физических лиц, имеющих брокерские счета на Московской бирже, превысило 20,4 млн. Доля частных инвесторов в объеме торгов акциями в июне составила 74%, в объеме торгов облигациями — 25,2%, на спот-рынке валюты — 10,6%, на срочном рынке — 72%.

В июне 2022 года самыми популярными ценными бумагами в портфелях частных инвесторов были:

акции «Газпрома» (30,4%),

обыкновенные и привилегированные акции Сбербанка (20,3% и 5,9% соответственно),

акции «Норникеля» (11%),

«ЛУКОЙЛа «(8,5%),

привилегированные акции «Сургутнефтегаза» (6,6%),

акции МТС (4,9%),

«Роснефти» (4,8%),

«Яндекса» (4,2%),

НЛМК (3,4%).

Дивидендные новости

Позитивные ожидания акционеров ОГК-2 и Мосэнерго оправдались – дивиденды будут выплачены в соответствии с рекомендациями совета директоров. Текущие дивидендные доходности составляют около 14% и 10%. ОГК-2 и Мосэнерго направят на дивиденды половину прибыли по РСБУ. Таких же выплат рынок ждал и от ТГК-1, но ожидания не оправдались, что стало крайне негативным сюрпризом для миноритарных инвесторов. По всей видимости, основной акционер компании «Газпром Энергохолдинг» решил не выплачивать дивиденды в связи с ожидаемой продажей доли Fortum в 29.5%. Мы не исключаем, что после данной сделки, в которой выразили потенциальную заинтересованность обе стороны, компания может вновь вернуться к практике выплаты дивидендов.

Акционеры ОГК-2 утвердили дивиденды по итогам 2021 года в размере 9,7 копейки на акцию.

Акционеры «Мосэнерго» одобрили выплату дивидендов по итогам 2021 года в размере 0,223 рубля на акцию.

Акционеры ТГК-1 на итоговом собрании не приняли решение о выплате дивидендов по итогам 2021 года.

Акционеры «Квадры» в соответствии с рекомендацией совета директоров решили не выплачивать дивиденды по итогам 2021 г.

«Нижнекамскнефтехим» (НКНХ) выплатит дивиденды за прошлый год в размере 10,282 рубля на акцию (согласно рекомендации совета директоров).

Акционеры «Ренессанс страхование» (-0,1%) поддержали решение о невыплате дивидендов за 2021 год.

Итоги российского рынка

Из 10 отраслевых индексов 8 выросли и 2 снизились по итогам дня. В лидерах роста IT-сектор (+2,1%), в лидерах снижения индекс «Телекоммуникаций» (-1,3%).

В нефтегазовом секторе в лидерах снижения роста бумаги «Газпрома» и «Сургутнефтегаза», в лидерах снижения «Новатэк». «Газпром» устранял некоторую перепроданность, которая возникла в недавние дни. Напомним, акционеры «Сургутнефтегаза» по итогам ГОСА одобрили дивиденды в 4,73 рубля на привилегированную акцию и 0,8 рубля на обыкновенную. Лица, имеющие право на получение дивидендов, определяются на 20 июля, купить акции нужно до 18 июля. Здесь у нас спрос в преддверии дивидендной отсечки. Слабость «Новатэка», отражение новости о том, что «Газпром» предложил разработать механизм координации экспорта российского трубопроводного и сжиженного природного (СПГ) газа. Торговля газом по трубам осуществляется с «недружественными» контрагентами, среди которых европейские клиенты, за рубли. А на сегмент СПГ это требование не распространяется. Это и приводит к валютной конкуренции между двумя путями экспорта.

Среди «Электроэнергетиков» лидировали бумаги ОГК-2, а в аутсайдерах были акции ТГК-1. Первая заплатит дивиденды, вторая - нет. Об этом мы писали выше.

В «Телекомах» в плюсе только МГТС. Обычка МТС и префы «Ростелекома» подешевели более чем на 1%.

Среди компонентов индекса «Металлов и добычи» явными лидерами стали акции «Русала», прибавившие более 6%. В группе аутсайдеров акции ВСМПО-АВСМ и «Норникель». В долгосрочной перспективе создание крупного игрока при слиянии «Русала» и «Норникеля» могло бы быть позитивно для обеих компаний. Однако данный процесс займет достаточное количество времени, а может и вообще не состояться. Сиюминутные же выгоды миноритариев будут в первую очередь зависеть от того, как будет структурирована сделка, однако здесь даже факт самой сделки пока под большим вопросом. Решение по дивидендам «Норникеля» будет приниматься осенью, но, по словам Потанина, инвесторам в 2022 и 2023 годах на фоне дополнительных издержек и завершения срока действия соглашения акционеров не стоит ждать того уровня доходности, который обеспечивали дивидендные выплаты компании ранее.

В финансовом секторе в лидерах роста были Сбербанк, TCS Group и ВТБ. Бумаги «ЭсЭфАй» и «СПБ Биржи» оказались в списке аутсайдеров.

В потребительском секторе лидировали акции «Мать и дитя», а за ними следовали тяжеловесы типа «Магнита» и X5 Retai.

В отраслевом индексе «Химии и нефтехимии» обычка и префы «Нижнекамскнефтехима» были в лидерах на новостях по дивидендам. «Акрон» «Оргсинтез» и «ФосАгро» дешевели. Напомним, акционеры «Фосагро» на прошлой неделе на годовом собрании не утвердили выплату дивидендов по итогам 2021 года. Акционеры «Акрона» еще в конце мая одобрили рекомендацию совета директоров не выплачивать дивиденды по итогам прошлого года. «Акрон» и «ФосАгро» зачастую выполняют защитную функцию и растут в негативные для рынка моменты. Однако они оказываются под давлением, когда оптимизм на рынок возвращается.

В IT-секторе в лидерах расписки HeadHunter. В символическом минусе были только бумаги VK.

В строительном секторе паритет девелоперов: «Эталон» и «ПИК» в плюсе, а «ЛСР» и «Самолет» - в минусе.

В транспортном секторе в плюсе был только «Аэрофлот».

По итогам дня из 41 акции индекса МосБиржи: 27 подорожали и 14 подешевели.

41,9 % компаний индекса торгуются выше своей 50-дневной МА, 25,6 % торгуются выше своей 100-дневной МА, 7,0 % торгуются выше своей 200-дневной МА.

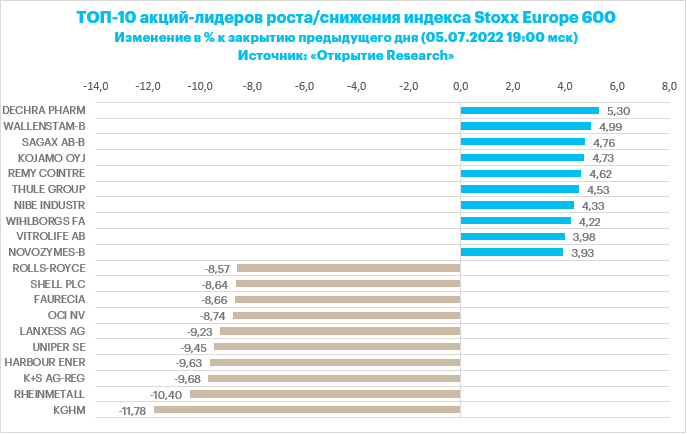

Внешний фон

После двух дней роста Stoxx Europe 600 резко снизился во вторник, вернувшись в область годовых минимумов около 400 п. Это – важная психологическая и техническая поддержка (круглое число, максимумы 2017-2019 годов, а также примерный уровень, с которого рынок рухнул после начала пандемии Covid-19 весной 2020 года). Наихудшую динамику показывали чувствительные к экономическому циклу сектора, такие как сырье и банки.

Через пару недель начинается сезон корпоративной отчетности за II кв., и инвесторы опасаются, что он окажется не очень радужным из-за высокой инфляции и перебоев с цепочками поставок. Инфляция цен производителей в регионе заметно превышает потребительскую инфляцию, и это говорит о том, что европейские компании несут на себе бремя увеличения расходов, перекладывая на потребителей лишь их часть. Все это создает риски снижения маржинальности бизнеса.

Неудивительно, что на таком фоне понижение прогнозов по прибыли европейских компаний теперь перевешивает число их повышений. Об этом пишет Bloomberg со ссылкой на данные Citi.

Акции Rheinmetall AG теряли около 11% после комментариев Deutsche Bank о том, что финансовые результаты компании за II кв., вероятно, окажутся на нижней границе прогноза менеджмента.

Бумаги J Sainsbury прибавляли около 1%, показывая динамику заметно лучше рынка: компания предупредила, что растущая инфляция окажет негативное влияние на бюджеты домохозяйств, но при этом подтвердила прогноз по прибыли на полный год.

Дивидендная доходность Stoxx Europe 600 составляет 3,6 %. Индекс торгуется с коэффициентом 14,5 к прибыли за прошедший год (P/E) и с коэффициентом 11,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 21,7 % компаний индекса торгуются выше своей 50-дневной МА, 20,8 % торгуются выше своей 100-дневной МА, 21,2 % торгуются выше своей 200-дневной МА.

На 19:00 мск:

Индекс MSCI EM — 992,80 п. (-0,00%), с нач. года -19,4%

Stoxx Europe 600 — 400,68 п. (-2,11%), с нач. года -17,9%

DAX — 12 401,20 п. (-2,91%), с нач. года -21,9%

FTSE 100 — 7 025,47 п. (-2,86%), с нач. года -5,1%

В первой половине торговой сессии вторника, 5 июля, S&P 500 заметно снижался после длинных праздничных выходных. Опасения рецессии перевешивали оптимизм, связанный с перспективами снижения Белым домом пошлин на некоторые китайские товары.

Доходность 10-летних гособлигаций США, которая сегодня ночью проверила на прочность область 3%, вернулась к минимумам пятницы около 2,80%. Вероятно, подобная динамика трежерис объясняется опасениями замедления экономики, нежели ожиданиями смягчения позиции ФРС.

Через пару недель в США стартует сезон корпоративной отчетности за II кв., который может стать новым важным драйвером для S&P 500.

Компоненты S&P 500 показывали слабую динамику: по состоянию на 17:10 мск снижались все 11 основных секторов индекса.

Наибольшую устойчивость показывали производство товаров первой необходимости (-1,36%), ИТ (-1,49%) и телекомы (-1,68%). Главными аутсайдерами выступали энергетика (-3,99%), производство материалов (-3,81%) и промышленность (-3,06%).

Дивидендная доходность S&P 500 составляет 1,7 %. Индекс торгуется с коэффициентом 18,9 к прибыли за прошедший год (P/E) и с коэффициентом 15,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 25,4 % компаний индекса торгуются выше своей 50-дневной МА, 20,5 % торгуются выше своей 100-дневной МА, 25,6 % торгуются выше своей 200-дневной МА.

На 19:10 мск:

S&P 500 — 3 767,86 п. (-1,50%), с нач. года -20,9%

VIX — 28,67 п. (+1.14 пт), с нач. года +11.45 пт

MSCI World — 2 567,87 п. (+0,31%), с нач. года -20,5%

Нефть резко подешевела на фоне общего снижения спроса на риск, обусловленного опасениями глобальной рецессии. Заметный вклад в снижение сырьевых активов внес и резкий рост курса доллара против всех основных валют.

Кривая фьючерсов на нефть Brent продолжает оставаться в состоянии устойчивой бэквордации, однако спред между ближайшими контрактами за последние сутки сократился примерно до $3,5 с $4 за баррель.

По мнению аналитиков Citi, приход рецессии может отправить котировки нефти в область $65 за баррель уже в этом году. Данная оценка резко контрастирует c прогнозом JPMorgan о том, что цены на нефть могут достичь 380 долларов за баррель, если санкции США и Европы заставят Россию сократить добычу.

Таким образом, на рынке нефти продолжается борьба между медвежьим фактором в виде рецессионных опасений и бычьим в виде опасений дефицита предложения.

На 19:10 мск:

Brent, $/бар. — 103,18 (-9,09%), с нач. года +32,7%

WTI, $/бар. — 99,52 (-8,22%), с нач. года +32,3%

Urals, $/бар. — 71,82 (-13,02%), с нач. года -6,5%

Золото, $/тр. унц. — 1 769,98 (-2,11%), с нач. года -3,2%

Серебро, $/тр. унц. — 19,24 (-3,74%), с нач. года -16,5%

Алюминий, $/т — 2 384,00 (+2,59%), с нач. года -15,1%

Медь, $/т — 7 662,00 (+1,15%), с нач. года -21,2%

Никель, $/т — 22 785,00 (-0,03%). с нач. года +9,8%

Российский рубль

Рубль подешевел во вторник против основных конкурентов на фоне резкого падения цен на нефть и роста индекса доллара до новых максимумов с декабря 2002 года.

Торговый объем в паре доллар/рубль составил 167,4 млрд рублей по сравнению с 144,6 млрд рублей в предыдущий торговый день. Рекордный объем с 30 мая. 5 дней подряд объемы выше 100 млрд рублей.

Торговый объем в паре евро/рубль составил 54,6 млрд рублей против 53,3 млрд рублей в предыдущий день.

Торговый объем в паре юань/рубль составил 44,3 млрд рублей против 33,5 млрд рублей в предыдущий день. Рекордный объем в паре.

На своп рынке юань/рубль также сегодня рекордный объем 150,6 млрд рублей.

Сегодня относительно высокие объемы мы также видели в других парах, типа гонконгского доллара к рублю (252,3 млн рублей), турецкой лиры к рублю (366,7 млн рублей).

Валютный рынок на фоне ослабления рубля проявляется заметный интерес к валютам дружественных стран. Это как раз соответствует заявлениям главы Минфина РФ Антона Силуанова, который на прошлой неделе отметил, что интервенции против укрепления рубля к доллару и евро могут быть возможны в объеме сверхдоходов от продажи энергоносителей в валютах дружественных стран. Возможно, реализацию слов Силуанова на практике мы сейчас и наблюдаем.

На 19:10 мск:

EUR/USD — 1,0241 (-1,74%), с начала года -9,9%

GBP/USD — 1,1927 (-1,58%), с начала года -11,9%

USD/JPY — 135,8 (+0,13%), с начала года +18,0%

Индекс доллара — 106,738 (+1,52%), с начала года +11,6%

USD/RUB (Мосбиржа) — 61,15 (+10,70%), с начала года -18,7%

EUR/RUB (Мосбиржа) — 63,6 (+10,13%), с начала года -25,6%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба