15 июля 2022 Открытие Шульгин Михаил

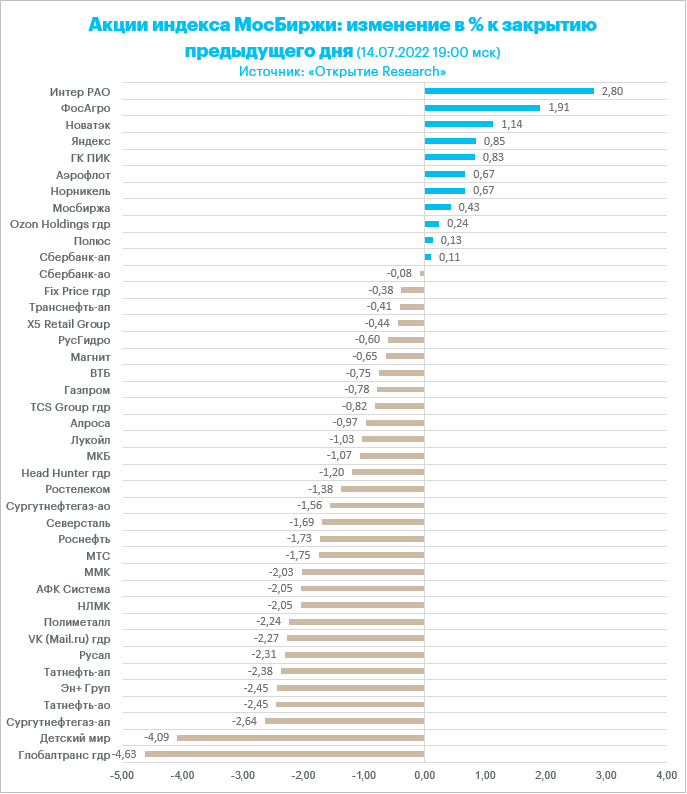

Российские акции подешевели по итогам торгов в четверг, 14 июля. Рублевый индекс снова закрылся на новом минимуме с 24 февраля. Индекс снижается 5-ю торговую сессию подряд. Последний раз настолько продолжительную медвежью серию мы наблюдали в апреле. При этом объемы торгов сильно упали на снижении.

Акции в Европе и США в минусе. Нефть и промышленные металлы подешевели на рисках замедления спроса из-за угрозы глобальной рецессии. После данных по потребительской инфляции и инфляции цен производителей в США за июнь денежный рынок стал закладываться на то, что ФРС в июле повысит ставку сразу на 100 б.п. Однако управляющий ФРС Кристофер Уоллер заявил, что поддерживает повышение на 75 б.п., но несогласен с еще более агрессивным шагом повышения. После его комментариев рынок сократил свои ожидания повышения ставок. Доллар скорректировался от достигнутого днем 20-летнего пика 109,30 п., снизившись до 108,56 п. Американские акции частично отыграли потери, а нефть Brent, которая сегодня падала ниже $95/барр., вернулась к $97,75/барр.

На 19:00 мск:

Индекс МосБиржи — 2 063,30 п. (-0,50%), с нач. года -45,5%

Индекс РТС — 1 113,97 п. (-0,57%), с нач. года -30,2%

Дивидендная доходность индекса МосБиржи составляет 8,0 %. Индекс торгуется с коэффициентом 3,5 к прибыли за прошедший год (P/E) и с коэффициентом 3,0 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

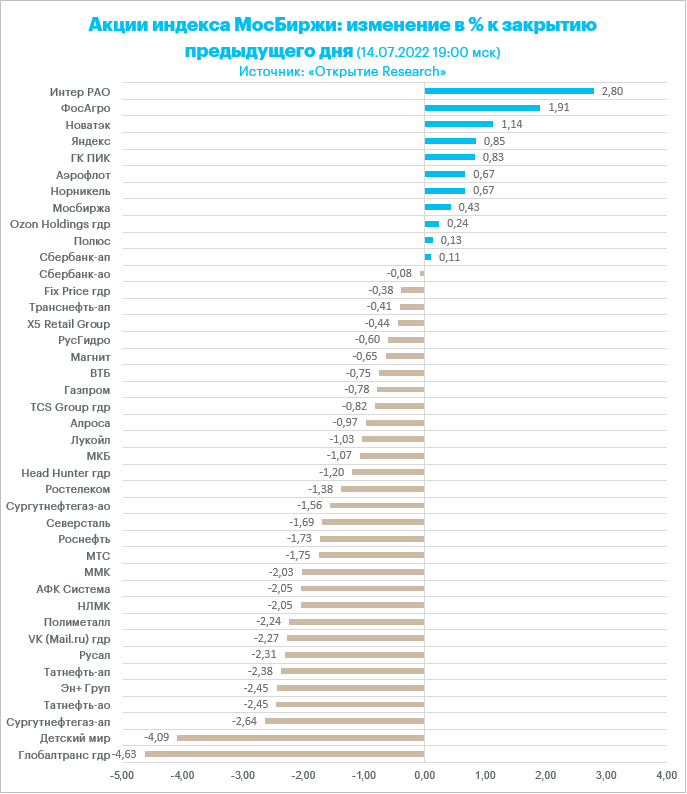

Итоги российского рынка

Все 10 отраслевых индексов 4 выросли и 6 снизились по итогам дня. В лидерах снижения «Телекомы» (-1,65%). МГТС подешевела на 2,4%, МТС на 1,75%, а обычка и префы «Ростелекома» просели на 1,4% и 0,8% соответственно.

Отраслевой индекс «Металлов и добычи» снизился на 0,9%. Здесь аутсайдерами выступали золотодобытчики на новостях о том, что Евросоюз в течение недели планирует одобрить 7-й пакет санкций против РФ. Россия является второй по величине золотодобывающей страной в мире, и ее экспорт золота в 2021 году оценивался в 12,6 млрд фунтов стерлингов. Также в группе аутсайдеров был «Русал» и сталевары. Однако к торговавшимся днем в плюсе акциям ВСМПО-Ависма и «Мечел» добавилась «Распадская» и «Норникель».

Нефтегазовый сектор снизился на 1,1%. К завершению торгов сохранилась дневная ситуация: «Новатэк» подрос на 1,14%, а остальные компании сектора закрылись в минусе.

Транспортный сектор упал на 1,5%. Прибавили акции ДВМП (+1,1%) и «Аэрофлота» (+0,7%). Накануне стало известно, что Росимущество и Минфин подали совместную заявку на приобретение 1 531 234 889 новых обыкновенных акций ПАО «Аэрофлот» в рамках допэмиссии. Доля РФ в результате проведенного SPO выросла с 57,34% до 73,77%. Привлекаемые от государства средства «помогут полностью покрыть потребность группы в рамках реструктуризации задолженности по аккредитивам», отмечается в сообщении компании. Привлечённая сумма меньше озвученной первоначально потребности в 106,65 млрд руб. Умеренное размытие долей существующих акционеров – небольшой позитив.

Бумаги Globaltrans упали на 4,6% и стали лидерами снижения в секторе.

В лидерах роста строительный сектор (+1%).«Самолет» подорожал на 2,84%, остальные девелоперы также в зеленой зоне.

По итогам дня из 41 акции индекса МосБиржи: 11 подорожали и 30 подешевели.

27,9 % компаний индекса торгуются выше своей 50-дневной МА, 30,2 % торгуются выше своей 100-дневной МА, 4,7 % торгуются выше своей 200-дневной МА.

Внешний фон

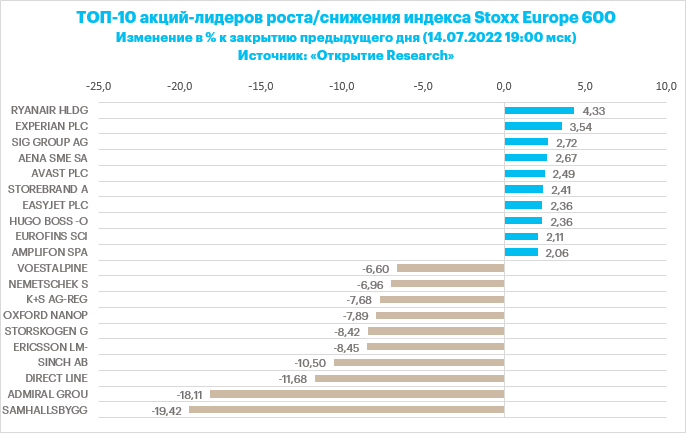

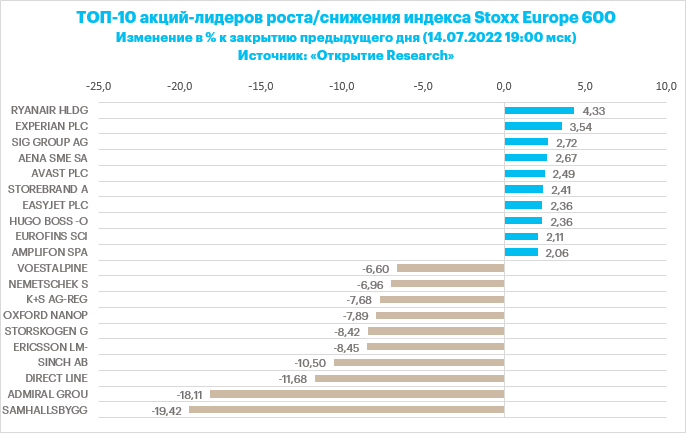

Stoxx Europe 600 закрыл снижением вторую сессию подряд, вернувшись ближе к основанию многонедельного диапазона 400-420 п. На мировом рынке акций продолжают доминировать антирисковые настроения, что неудивительно, учитывая ускорение инфляции и слабое начало сезона корпоративной отчетности в США, где слабые результаты представили JPMorgan и Morgan Stanley, и в Европе, где отчет Ericsson оказался хуже ожиданий в части прибыли и маржинальности. Впрочем, есть и хорошие новости: акции Experian дорожали на 3,6% после хорошего квартального отчета и сильного прогноза на ближайший год.

Не добавляют оптимизма европейским инвесторам и политические проблемы в Италии, из-за которых фондовый индекс FTSE MIB показывает отстающую динамику.

Стратеги Morgan Stanley прогнозируют, что европейские компании отчитаются о прибыли за II кв. чуть лучше ожиданий, т.к. более сильные результаты им помешали показать макроэкономические вызовы.

Дивидендная доходность Stoxx Europe 600 составляет 3,6 %. Индекс торгуется с коэффициентом 14,7 к прибыли за прошедший год (P/E) и с коэффициентом 11,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 30,2 % компаний индекса торгуются выше своей 50-дневной МА, 22,7 % торгуются выше своей 100-дневной МА, 20,9 % торгуются выше своей 200-дневной МА.

На 19:30 мск:

Индекс MSCI EM — 970,46 п. (+0,33%), с нач. года -21,2%

Stoxx Europe 600 — 406,50 п. (-1,53%), с нач. года -16,7%

DAX — 12 519,66 п. (-1,86%), с нач. года -21,2%

FTSE 100 — 7 039,81 п. (-1,63%), с нач. года -4,9%

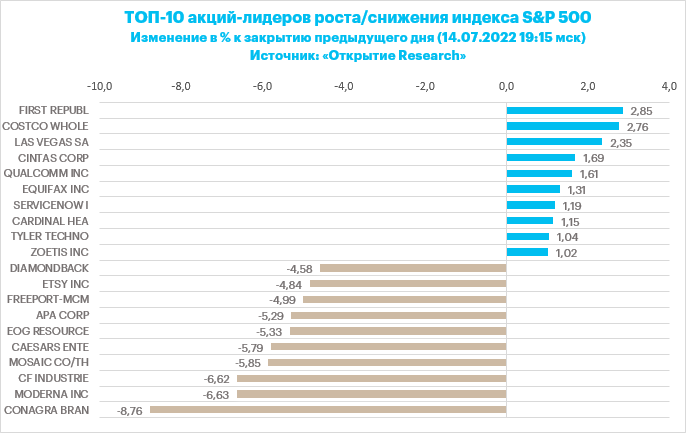

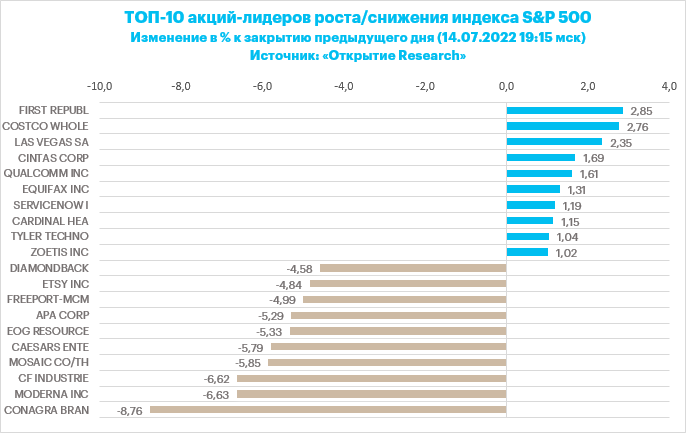

В первой половине торговой сессии четверга, 14 июля, рынок акций США довольно сильно снижался. Новую порцию пессимизма инвесторы получили сегодня от двух ведущих банков Wall Street — JPMorgan Chase и Morgan Stanley — квартальные результаты которых оказались хуже ожиданий. Кроме того, индекс доллара BBDXY возобновил рост и достиг рекордно высокого уровня как минимум с 2005 года. На таком фоне S&P 500 может закрыть снижением пятую сессию подряд.

Данные новости наложились на вчерашний негатив в виде публикации данных по потребительской инфляции в США за июнь, которая ускорилась до рекордного значения с ноября 1981 г. на уровне 9,1% г/г, превысив консенсус-прогноз в 8,8% г/г, а также показатель мая в 8,6% г/г.

Данное событие спровоцировало заметную переоценку ожиданий по ставкам: если утром среды фьючерсы на ставку по федеральным фондам учитывали в ценах ее повышение на 0,75% на заседании FOMC 27 июля и рост до 3,4% к концу года, то сегодня эти показатели составляют уже 0,93% и 3,72% соответственно. Иными словами, рынок учитывает в ценах 72-процентную вероятность повышения ставок через две недели сразу на 100 базисных пунктов.

Кроме того, на различных участках кривой гособлигаций США не только сохраняется, но и расширяется инверсия. В частности, инвертированный спред доходностей 2- и 10-летних бумаг достиг рекордно высокого уровня с 2000 года. Все это говорит о том, что рынок опасается рецессии.

Дивидендная доходность S&P 500 составляет 1,7 %. Индекс торгуется с коэффициентом 18,8 к прибыли за прошедший год (P/E) и с коэффициентом 15,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 19,7 % компаний индекса торгуются выше своей 50-дневной МА, 14,7 % торгуются выше своей 100-дневной МА, 19,8 % торгуются выше своей 200-дневной МА.

На 19:30 мск:

S&P 500 — 3 761,05 п. (-1,07%), с нач. года -21,1%

VIX — 27,36 п. (+0.54 пт), с нач. года +10.14 пт

MSCI World — 2 544,68 п. (-0,37%), с нач. года -21,3%

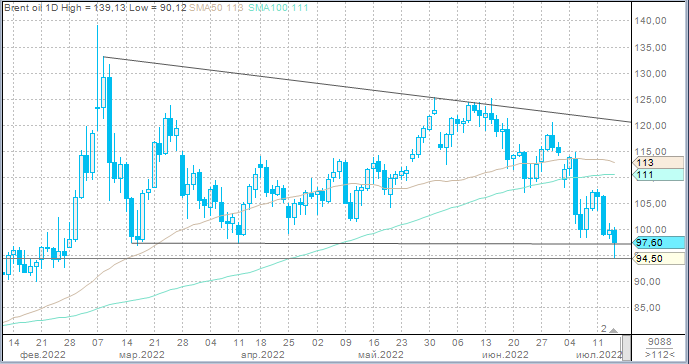

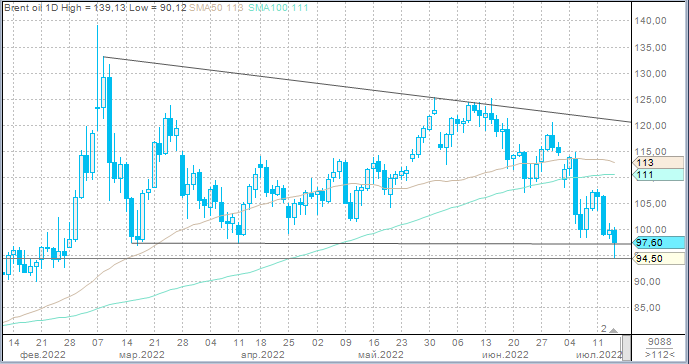

Во вторник цены на нефть резко снизились, среду провели в консолидации, а сегодня даунтренд возобновился на фоне общего ухудшения аппетита к риску и возобновления роста курса доллара. В результате этих событий котировки Brent вернулись к уровням конца февраля, т.е. времени начала специальной военной операции РФ на территории Украины.

Стратеги Goldman Sachs отмечают, что на рынке сохраняется дефицит предложения, а также, что снижение цен на нефть на этой неделе было обусловлено низкой ликвидностью и техническими факторами. Стоит отметить, что в целом их слова подтверждаются внутренней структурой рынка, где кривая фьючерсов на Brent остается в устойчивой бэквордации.

В ближайшей перспективе динамика цен на нефть будет во многом зависеть от результатов визита президента США Джо Байдена на Ближний Восток, где он, как ожидается, обратится с просьбой к странам ОПЕК увеличить объем добычи.

Ранее стало известно, что Китай и США обсуждали введение «потолка» цен на российскую нефть, и договорились продолжить работу над этим вопросом. Как заявила глава Минфина США Джанет Йеллен, Россия сможет сколько угодно поставлять нефть странам-потребителям при соблюдении потолка цен, в противном случае Запад примет более суровые меры, что перекроет значительную часть экспорта РФ. Сейчас цена Urals снизилась в диапазон $70-$75/барр. - это уже отражает дисконты для Индии и Китая. Ценовой потолок $40-60/барр. подразумевает снижение с этих уровней еще на $10-35/барр. Мы сомневаемся, что $40 - разумная оценка нижней границы диапазона. При такой цене российская добыча может быстро начать снижение, чего США хотят избежать. С другой стороны, Россия в принципе может пойти на снижение добычи в ответ на любую попытку установить ценовой потолок.

На 19:30 мск:

Brent, $/бар. — 97,54 (-2,04%), с нач. года +25,4%

WTI, $/бар. — 94,11 (-2,27%), с нач. года +25,1%

Urals, $/бар. — 65,91 (-3,47%), с нач. года -14,2%

Золото, $/тр. унц. — 1 706,15 (-1,69%), с нач. года -6,7%

Серебро, $/тр. унц. — 18,31 (-4,72%), с нач. года -20,5%

Алюминий, $/т — 2 331,00 (+2,59%), с нач. года -17,0%

Медь, $/т — 7 128,00 (+1,15%), с нач. года -26,7%

Никель, $/т — 19 190,00 (-0,03%). с нач. года -7,5%

Российский рубль

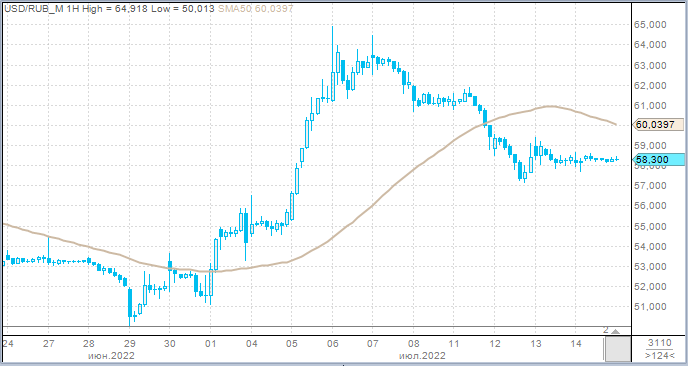

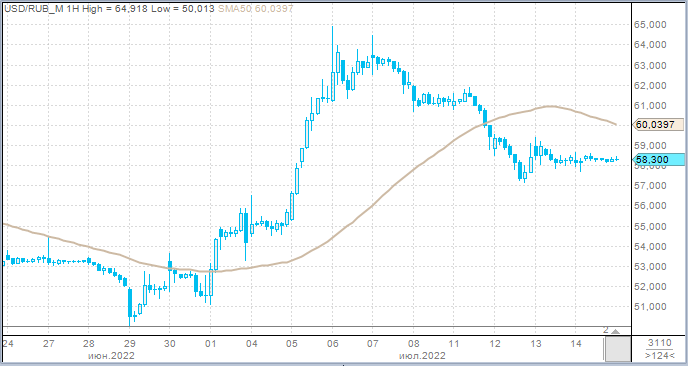

Рубль по итогам четверга незначительно (на 3 копейки) ослаб к доллару, но продолжил укрепление против евро. Юань подешевел к рублю на 5 копеек.

Торговый объем в паре доллар/рубль составил 102,4 млрд рублей по сравнению с 102,4 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 46,7 млрд рублей против 80 млрд рублей в предыдущий день. Торговые объемы в этой паре в последний месяц на удивление стабильны 40-60 млрд рублей в день.

Торговый объем в паре юань/рубль составил 25,1 млрд рублей против 35,5 млрд рублей в предыдущий день.

Негативное влияние на динамику рубля могло оказать ралли доллара на внешнем, а также падение цен на нефть Brent ниже $95/барр. был впервые с 25 февраля, хотя к вечеру отскочил/

Также сдерживающий для рубля эффект могла предоставить новость о том, что Минфин внес в правительство РФ предложения по новым параметрам бюджетного правила. Как ожидается, новый механизм будет опираться на цену нефти, а на объемы. При этом на величину сверхдоходов будет покупаться валюта дружественных стран, оказывая влияние на доллар/рубль и евро/рубль через кросс-курсы.

Тем не менее не исключаем в рамках июльского налогового периода попытку курса доллар/рубль перейти в диапазон 50–55 за единицу валюты США. Если вдруг мы увидим вновь уровни вблизи 65 рублей за доллар в ближайшие дни, то они подходят для тактических коротких позиций в паре USDRUB.

На 19:30 мск:

EUR/USD — 1,0017 (-0,42%), с начала года -11,9%

GBP/USD — 1,1797 (-0,77%), с начала года -12,8%

USD/JPY — 139,1 (+1,24%), с начала года +20,9%

Индекс доллара — 108,617 (+0,61%), с начала года +13,5%

USD/RUB (Мосбиржа) — 58,3 (+0,05%), с начала года -22,4%

EUR/RUB (Мосбиржа) — 58,75 (-0,59%), с начала года -31,3%

Акции в Европе и США в минусе. Нефть и промышленные металлы подешевели на рисках замедления спроса из-за угрозы глобальной рецессии. После данных по потребительской инфляции и инфляции цен производителей в США за июнь денежный рынок стал закладываться на то, что ФРС в июле повысит ставку сразу на 100 б.п. Однако управляющий ФРС Кристофер Уоллер заявил, что поддерживает повышение на 75 б.п., но несогласен с еще более агрессивным шагом повышения. После его комментариев рынок сократил свои ожидания повышения ставок. Доллар скорректировался от достигнутого днем 20-летнего пика 109,30 п., снизившись до 108,56 п. Американские акции частично отыграли потери, а нефть Brent, которая сегодня падала ниже $95/барр., вернулась к $97,75/барр.

На 19:00 мск:

Индекс МосБиржи — 2 063,30 п. (-0,50%), с нач. года -45,5%

Индекс РТС — 1 113,97 п. (-0,57%), с нач. года -30,2%

Дивидендная доходность индекса МосБиржи составляет 8,0 %. Индекс торгуется с коэффициентом 3,5 к прибыли за прошедший год (P/E) и с коэффициентом 3,0 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Итоги российского рынка

Все 10 отраслевых индексов 4 выросли и 6 снизились по итогам дня. В лидерах снижения «Телекомы» (-1,65%). МГТС подешевела на 2,4%, МТС на 1,75%, а обычка и префы «Ростелекома» просели на 1,4% и 0,8% соответственно.

Отраслевой индекс «Металлов и добычи» снизился на 0,9%. Здесь аутсайдерами выступали золотодобытчики на новостях о том, что Евросоюз в течение недели планирует одобрить 7-й пакет санкций против РФ. Россия является второй по величине золотодобывающей страной в мире, и ее экспорт золота в 2021 году оценивался в 12,6 млрд фунтов стерлингов. Также в группе аутсайдеров был «Русал» и сталевары. Однако к торговавшимся днем в плюсе акциям ВСМПО-Ависма и «Мечел» добавилась «Распадская» и «Норникель».

Нефтегазовый сектор снизился на 1,1%. К завершению торгов сохранилась дневная ситуация: «Новатэк» подрос на 1,14%, а остальные компании сектора закрылись в минусе.

Транспортный сектор упал на 1,5%. Прибавили акции ДВМП (+1,1%) и «Аэрофлота» (+0,7%). Накануне стало известно, что Росимущество и Минфин подали совместную заявку на приобретение 1 531 234 889 новых обыкновенных акций ПАО «Аэрофлот» в рамках допэмиссии. Доля РФ в результате проведенного SPO выросла с 57,34% до 73,77%. Привлекаемые от государства средства «помогут полностью покрыть потребность группы в рамках реструктуризации задолженности по аккредитивам», отмечается в сообщении компании. Привлечённая сумма меньше озвученной первоначально потребности в 106,65 млрд руб. Умеренное размытие долей существующих акционеров – небольшой позитив.

Бумаги Globaltrans упали на 4,6% и стали лидерами снижения в секторе.

В лидерах роста строительный сектор (+1%).«Самолет» подорожал на 2,84%, остальные девелоперы также в зеленой зоне.

По итогам дня из 41 акции индекса МосБиржи: 11 подорожали и 30 подешевели.

27,9 % компаний индекса торгуются выше своей 50-дневной МА, 30,2 % торгуются выше своей 100-дневной МА, 4,7 % торгуются выше своей 200-дневной МА.

Внешний фон

Stoxx Europe 600 закрыл снижением вторую сессию подряд, вернувшись ближе к основанию многонедельного диапазона 400-420 п. На мировом рынке акций продолжают доминировать антирисковые настроения, что неудивительно, учитывая ускорение инфляции и слабое начало сезона корпоративной отчетности в США, где слабые результаты представили JPMorgan и Morgan Stanley, и в Европе, где отчет Ericsson оказался хуже ожиданий в части прибыли и маржинальности. Впрочем, есть и хорошие новости: акции Experian дорожали на 3,6% после хорошего квартального отчета и сильного прогноза на ближайший год.

Не добавляют оптимизма европейским инвесторам и политические проблемы в Италии, из-за которых фондовый индекс FTSE MIB показывает отстающую динамику.

Стратеги Morgan Stanley прогнозируют, что европейские компании отчитаются о прибыли за II кв. чуть лучше ожиданий, т.к. более сильные результаты им помешали показать макроэкономические вызовы.

Дивидендная доходность Stoxx Europe 600 составляет 3,6 %. Индекс торгуется с коэффициентом 14,7 к прибыли за прошедший год (P/E) и с коэффициентом 11,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Далее из состава Stoxx Europe 600: 30,2 % компаний индекса торгуются выше своей 50-дневной МА, 22,7 % торгуются выше своей 100-дневной МА, 20,9 % торгуются выше своей 200-дневной МА.

На 19:30 мск:

Индекс MSCI EM — 970,46 п. (+0,33%), с нач. года -21,2%

Stoxx Europe 600 — 406,50 п. (-1,53%), с нач. года -16,7%

DAX — 12 519,66 п. (-1,86%), с нач. года -21,2%

FTSE 100 — 7 039,81 п. (-1,63%), с нач. года -4,9%

В первой половине торговой сессии четверга, 14 июля, рынок акций США довольно сильно снижался. Новую порцию пессимизма инвесторы получили сегодня от двух ведущих банков Wall Street — JPMorgan Chase и Morgan Stanley — квартальные результаты которых оказались хуже ожиданий. Кроме того, индекс доллара BBDXY возобновил рост и достиг рекордно высокого уровня как минимум с 2005 года. На таком фоне S&P 500 может закрыть снижением пятую сессию подряд.

Данные новости наложились на вчерашний негатив в виде публикации данных по потребительской инфляции в США за июнь, которая ускорилась до рекордного значения с ноября 1981 г. на уровне 9,1% г/г, превысив консенсус-прогноз в 8,8% г/г, а также показатель мая в 8,6% г/г.

Данное событие спровоцировало заметную переоценку ожиданий по ставкам: если утром среды фьючерсы на ставку по федеральным фондам учитывали в ценах ее повышение на 0,75% на заседании FOMC 27 июля и рост до 3,4% к концу года, то сегодня эти показатели составляют уже 0,93% и 3,72% соответственно. Иными словами, рынок учитывает в ценах 72-процентную вероятность повышения ставок через две недели сразу на 100 базисных пунктов.

Кроме того, на различных участках кривой гособлигаций США не только сохраняется, но и расширяется инверсия. В частности, инвертированный спред доходностей 2- и 10-летних бумаг достиг рекордно высокого уровня с 2000 года. Все это говорит о том, что рынок опасается рецессии.

Дивидендная доходность S&P 500 составляет 1,7 %. Индекс торгуется с коэффициентом 18,8 к прибыли за прошедший год (P/E) и с коэффициентом 15,1 к прогнозной прибыли входящих в него компаний на предстоящий год (прогнозный P/E).

Из состава S&P 500: 19,7 % компаний индекса торгуются выше своей 50-дневной МА, 14,7 % торгуются выше своей 100-дневной МА, 19,8 % торгуются выше своей 200-дневной МА.

На 19:30 мск:

S&P 500 — 3 761,05 п. (-1,07%), с нач. года -21,1%

VIX — 27,36 п. (+0.54 пт), с нач. года +10.14 пт

MSCI World — 2 544,68 п. (-0,37%), с нач. года -21,3%

Во вторник цены на нефть резко снизились, среду провели в консолидации, а сегодня даунтренд возобновился на фоне общего ухудшения аппетита к риску и возобновления роста курса доллара. В результате этих событий котировки Brent вернулись к уровням конца февраля, т.е. времени начала специальной военной операции РФ на территории Украины.

Стратеги Goldman Sachs отмечают, что на рынке сохраняется дефицит предложения, а также, что снижение цен на нефть на этой неделе было обусловлено низкой ликвидностью и техническими факторами. Стоит отметить, что в целом их слова подтверждаются внутренней структурой рынка, где кривая фьючерсов на Brent остается в устойчивой бэквордации.

В ближайшей перспективе динамика цен на нефть будет во многом зависеть от результатов визита президента США Джо Байдена на Ближний Восток, где он, как ожидается, обратится с просьбой к странам ОПЕК увеличить объем добычи.

Ранее стало известно, что Китай и США обсуждали введение «потолка» цен на российскую нефть, и договорились продолжить работу над этим вопросом. Как заявила глава Минфина США Джанет Йеллен, Россия сможет сколько угодно поставлять нефть странам-потребителям при соблюдении потолка цен, в противном случае Запад примет более суровые меры, что перекроет значительную часть экспорта РФ. Сейчас цена Urals снизилась в диапазон $70-$75/барр. - это уже отражает дисконты для Индии и Китая. Ценовой потолок $40-60/барр. подразумевает снижение с этих уровней еще на $10-35/барр. Мы сомневаемся, что $40 - разумная оценка нижней границы диапазона. При такой цене российская добыча может быстро начать снижение, чего США хотят избежать. С другой стороны, Россия в принципе может пойти на снижение добычи в ответ на любую попытку установить ценовой потолок.

На 19:30 мск:

Brent, $/бар. — 97,54 (-2,04%), с нач. года +25,4%

WTI, $/бар. — 94,11 (-2,27%), с нач. года +25,1%

Urals, $/бар. — 65,91 (-3,47%), с нач. года -14,2%

Золото, $/тр. унц. — 1 706,15 (-1,69%), с нач. года -6,7%

Серебро, $/тр. унц. — 18,31 (-4,72%), с нач. года -20,5%

Алюминий, $/т — 2 331,00 (+2,59%), с нач. года -17,0%

Медь, $/т — 7 128,00 (+1,15%), с нач. года -26,7%

Никель, $/т — 19 190,00 (-0,03%). с нач. года -7,5%

Российский рубль

Рубль по итогам четверга незначительно (на 3 копейки) ослаб к доллару, но продолжил укрепление против евро. Юань подешевел к рублю на 5 копеек.

Торговый объем в паре доллар/рубль составил 102,4 млрд рублей по сравнению с 102,4 млрд рублей в предыдущий торговый день.

Торговый объем в паре евро/рубль составил 46,7 млрд рублей против 80 млрд рублей в предыдущий день. Торговые объемы в этой паре в последний месяц на удивление стабильны 40-60 млрд рублей в день.

Торговый объем в паре юань/рубль составил 25,1 млрд рублей против 35,5 млрд рублей в предыдущий день.

Негативное влияние на динамику рубля могло оказать ралли доллара на внешнем, а также падение цен на нефть Brent ниже $95/барр. был впервые с 25 февраля, хотя к вечеру отскочил/

Также сдерживающий для рубля эффект могла предоставить новость о том, что Минфин внес в правительство РФ предложения по новым параметрам бюджетного правила. Как ожидается, новый механизм будет опираться на цену нефти, а на объемы. При этом на величину сверхдоходов будет покупаться валюта дружественных стран, оказывая влияние на доллар/рубль и евро/рубль через кросс-курсы.

Тем не менее не исключаем в рамках июльского налогового периода попытку курса доллар/рубль перейти в диапазон 50–55 за единицу валюты США. Если вдруг мы увидим вновь уровни вблизи 65 рублей за доллар в ближайшие дни, то они подходят для тактических коротких позиций в паре USDRUB.

На 19:30 мск:

EUR/USD — 1,0017 (-0,42%), с начала года -11,9%

GBP/USD — 1,1797 (-0,77%), с начала года -12,8%

USD/JPY — 139,1 (+1,24%), с начала года +20,9%

Индекс доллара — 108,617 (+0,61%), с начала года +13,5%

USD/RUB (Мосбиржа) — 58,3 (+0,05%), с начала года -22,4%

EUR/RUB (Мосбиржа) — 58,75 (-0,59%), с начала года -31,3%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба