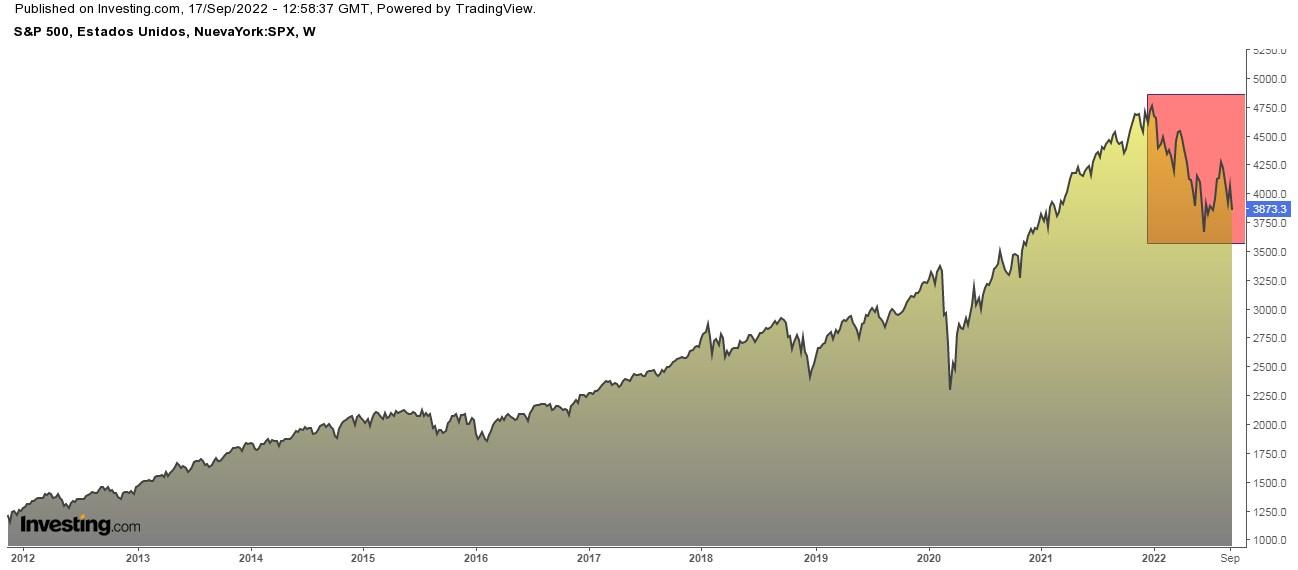

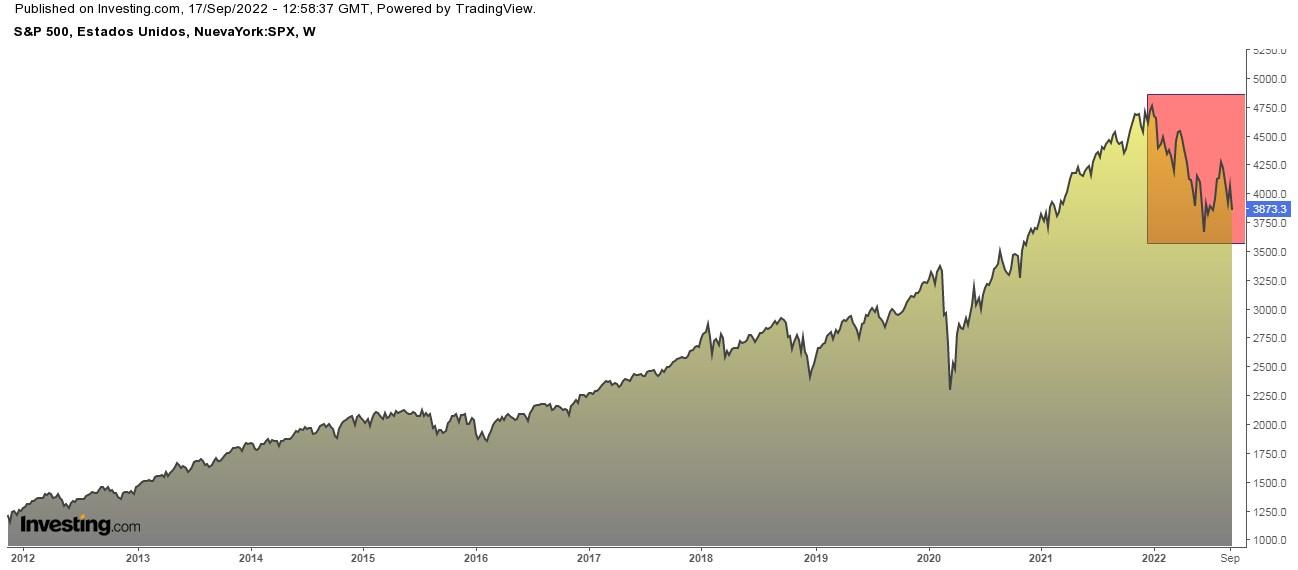

• Если брать динамику за первые 178 дней года, то индекс S&P 500 пока показывает шестой результат с конца.

• Эталонный американский фондовый индекс, похоже, установит рекорд по количеству пятниц с отрицательной динамикой за отдельно взятый год.

• Nasdaq 100 на данный момент показывает худшую динамику среди всех основных мировых индексов в 2022 году.

После публикации на прошлой неделе ИПЦ индекс S&P 500 вернулся в «медвежью» колею. Если посмотреть на данные по динамике фондового рынка за первые 178 торговых дней (именно столько торговых дней пока было в этом году) для периода с 1928 по 2022 год, то можно увидеть, что, несмотря на краткосрочное летнее восстановление, S&P 500 пока показывает шестой результат с конца — хуже его динамика была только пять раз.

Как же вел себя эталонный американский индекс в течение оставшейся части года эти пять раз?

1974 (-33,2%): оставшаяся часть года +5,2%, полный год -29,7%

2001 (-25,4%): оставшаяся часть года +16,6%, полный год -13%

2002 (-22,4%): оставшаяся часть года -1,3%, полный год -23,4%

1931 (-21,1%): оставшаяся часть года -32,9%, полный год -47,1%

2008 (-18,8%): оставшаяся часть года -25,3%, полный год -39,3%

2022 (-18,3%): полный год: ?

Еще одна печальная веха

S&P 500 в этом году падал на 1 или более процентов уже 12 пятниц. За последние 70 лет, а именно столько на рынках действует 5-дневная торговая неделя, было лишь пять других лет с таким большим количеств сильных пятничных падений. Это 1974, 2000, 2001, 2002 и 2008 годы. Все эти годы объединяет то, что они были неблагоприятными для фондового рынка.

До конца текущего года остается еще достаточно много пятниц, поэтому рынок может обновить рекорд, главным образом ввиду того, что в 2001 году на этом этапе оставалось еще 12 пятниц, в 2002 году — 13 пятниц, в 1974, 2000 и 2008 годы — по 14 пятниц. В этом году уже было 12 пятниц с падением на 1% и больше и еще будет 15 пятниц, так что проблем с обновлением рекорда возникнуть не должно.

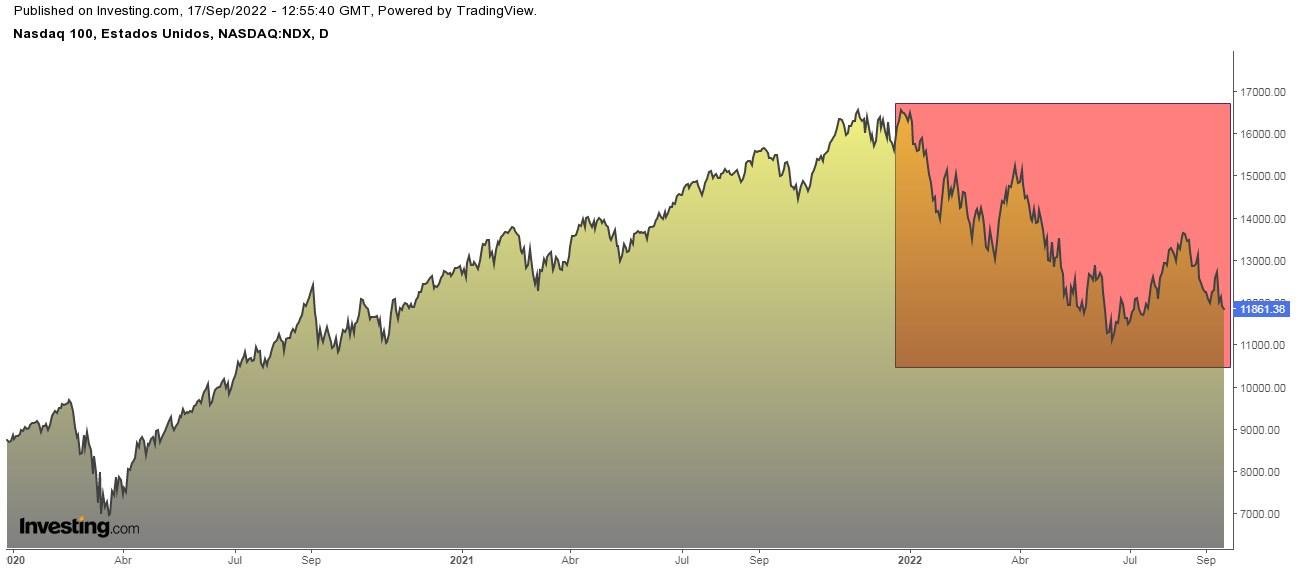

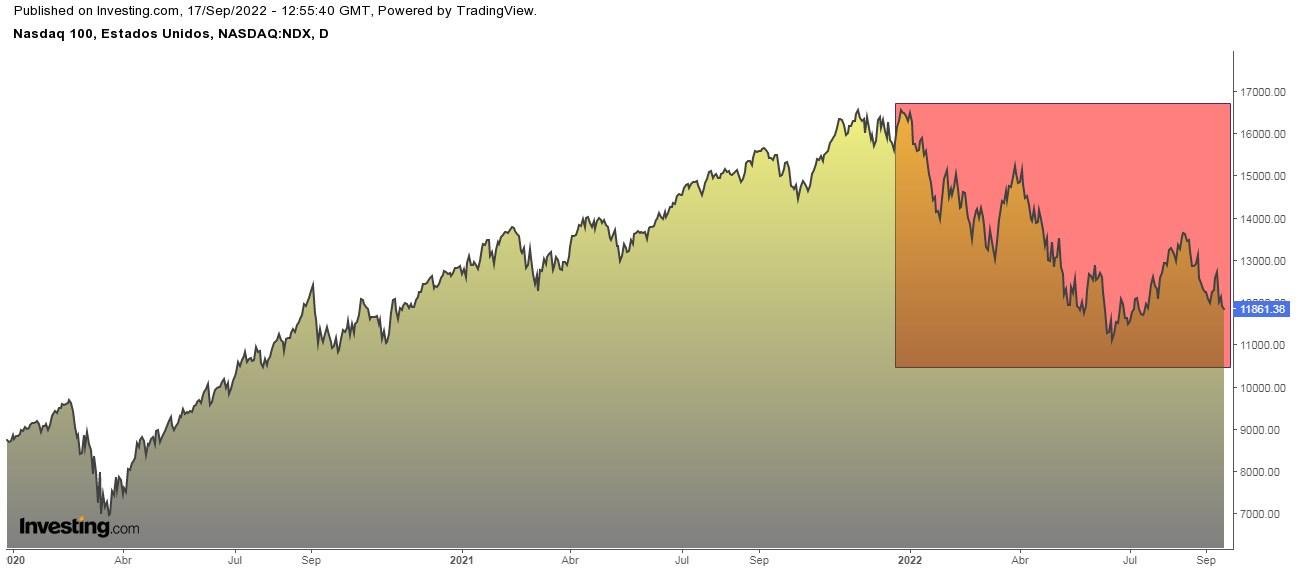

Индекс с худшей динамикой в 2022 году

После падения на 5,8% на прошлой неделе (сильнейший недельный обвал с января) индекс Nasdaq 100 утвердился в роли индекса с худшей динамикой за истекший период года. Падение прошлой недели стало уже третьим недельным откатом более чем на 4% со времени летнего отскока, случившегося в середине августа.

Некоторые компании заслуживают отдельного упоминания. Например, акции Meta Platforms (NASDAQ:META) (деятельность компании запрещена на территории РФ) достигли минимальных уровней с начала 2019 года, упав на 14%. Акции NVIDIA (NASDAQ:NVDA) торгуются на минимумах за полтора года вслед за падением на 8%. Акции FedEx Corporation (NYSE:FDX) рухнули за один торговый день на 20%, что стало для них худшим дневным падением со времен дебюта на фондовом рынке в 1978 году (предыдущий антирекорд, зафиксированный в «черный понедельник», 19 октября 1987 года, составил -16%).

В добавок к этому, в минувшую пятницу девять компаний Nasdaq 100 достигли новых минимумов, включая Alphabet (NASDAQ:GOOGL), Intel (NASDAQ:INTC) и Zoom Video Communications (NASDAQ:ZM).

Внимание теперь приковано к Федеральной резервной системе (ФРС). Инвесторам не терпится узнать, как сильно центробанк повысит процентные ставки. Судя по всему, ключевая ставка будет снова повышена на 75 базисных пунктов, хотя фьючерсы на денежном рынке уже начинают сигнализировать о 22%-ной вероятности повышения ставки на 100 базисных пунктов.

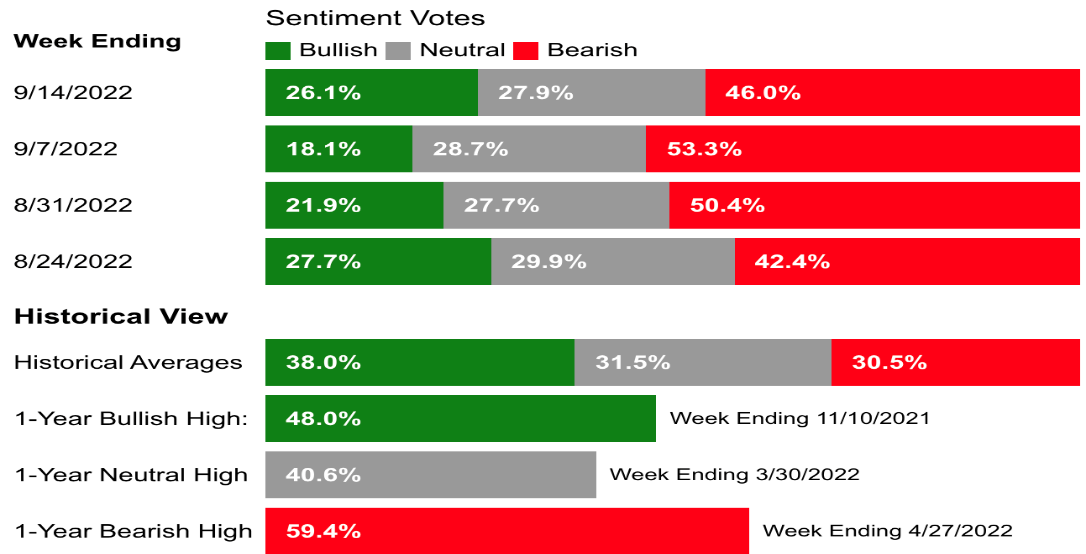

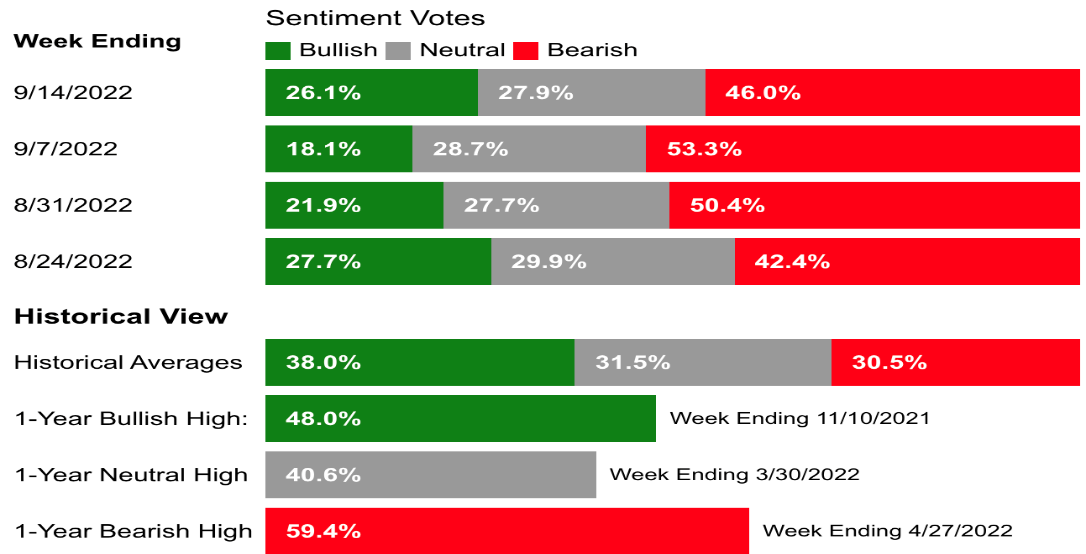

Настроения инвесторов (AAII)

* «Бычьи» настроения (ожидания того, что рынок акций вырастет в следующие шесть месяцев) остаются ниже среднего исторического уровня 38% уже 43-ю неделю подряд.

* «Медвежьи» настроения (ожидания того, что рынок акций упадет в следующие шесть месяцев) остаются выше среднего исторического уровня 30,5% уже 42-ю из последних 43 недель.

Настроения инвесторов (AAII)

Инверсия кривой доходности

Доходность 2-летних казначейских облигаций США, вероятно, продолжит повышаться в ближайшие месяцы, в результате чего перевернутая кривая доходности может оказаться на уровнях, последний раз фиксировавшихся в 80-е годы.

Аналитики уже говорят о том, что доходность 2-летних трежерис может подняться до 4%-4,5%, а 10-летних — упасть до 3%.

Впрочем, инверсия кривой доходности в прошлом не мешала продолжению роста S&P 500, за исключением 1973 года. Индекс продолжал двигаться в восходящем тренде еще 11 месяцев, в среднем прибавляя за эти периоды 8%.

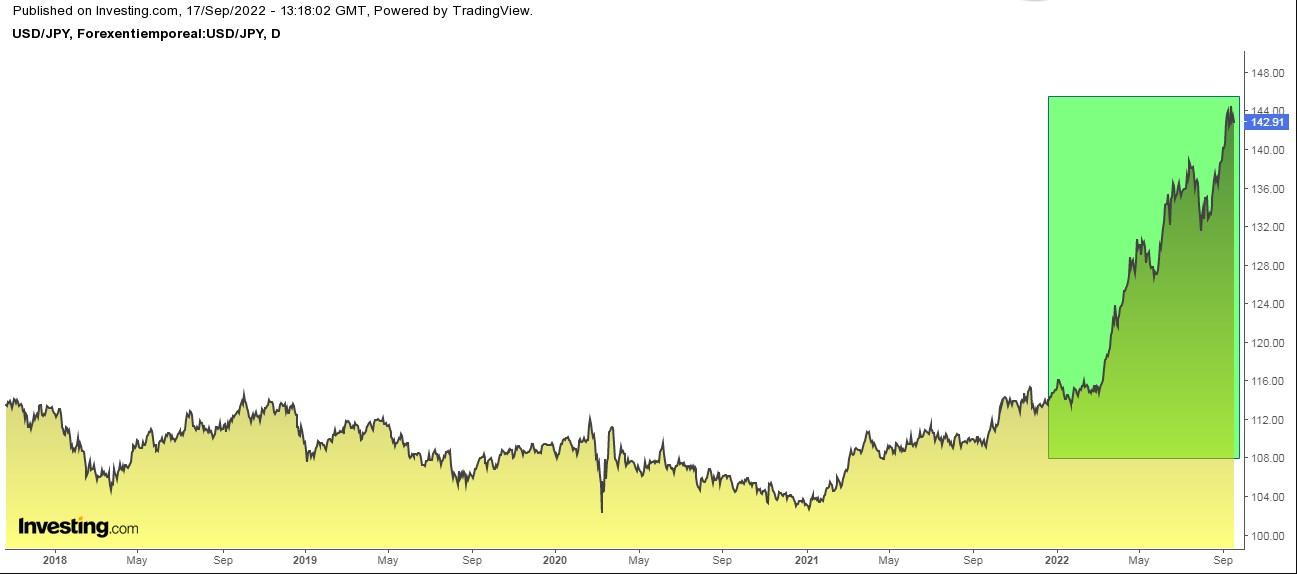

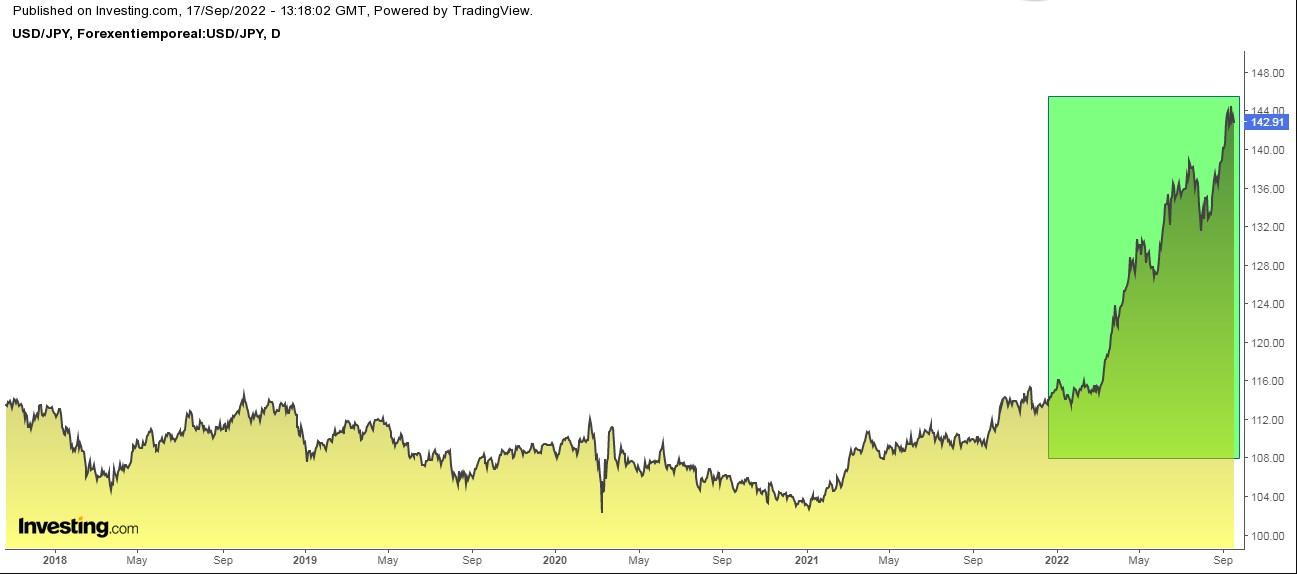

За долларом не угнаться

Японская иена продолжает стремительно терять позиции в паре с долларом США, упав до минимального уровня за последние 24 года. Одна из причин — сильное расхождение в стратегии ФРС и Банка Японии.

USD/JPY - дневной таймфрейм

Появились разговоры о возможности интервенции японского центробанка на валютном рынке, но не стоит забывать, что в прошлом при интервенции Японии помогала Америка. В этот раз Япония в одиночку вряд ли на многое способна.

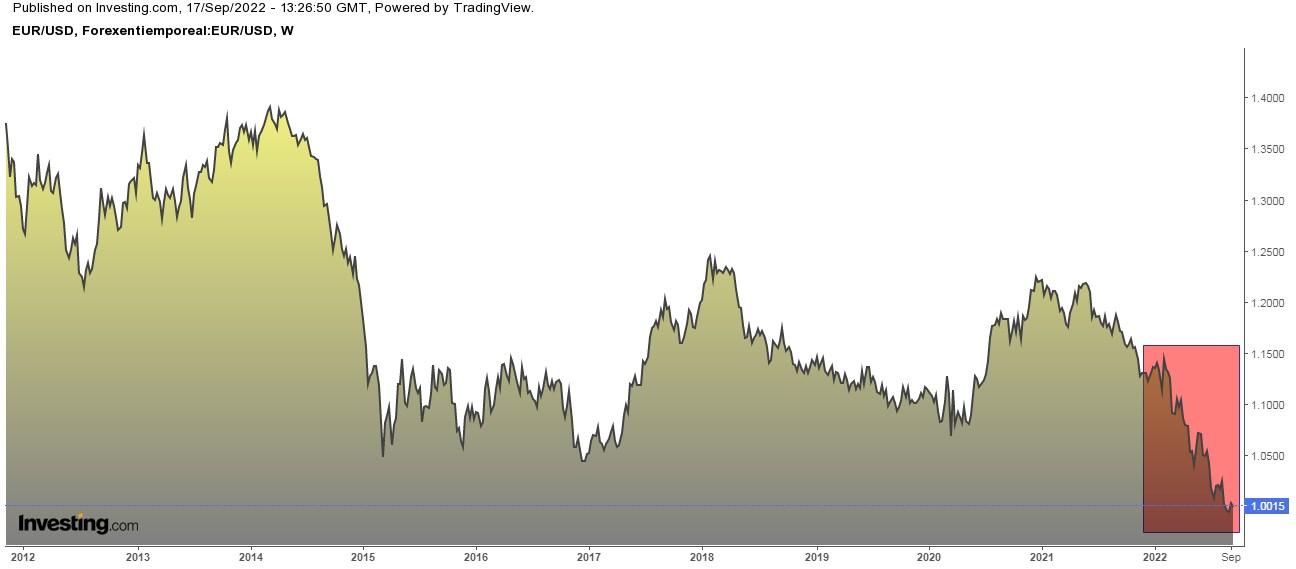

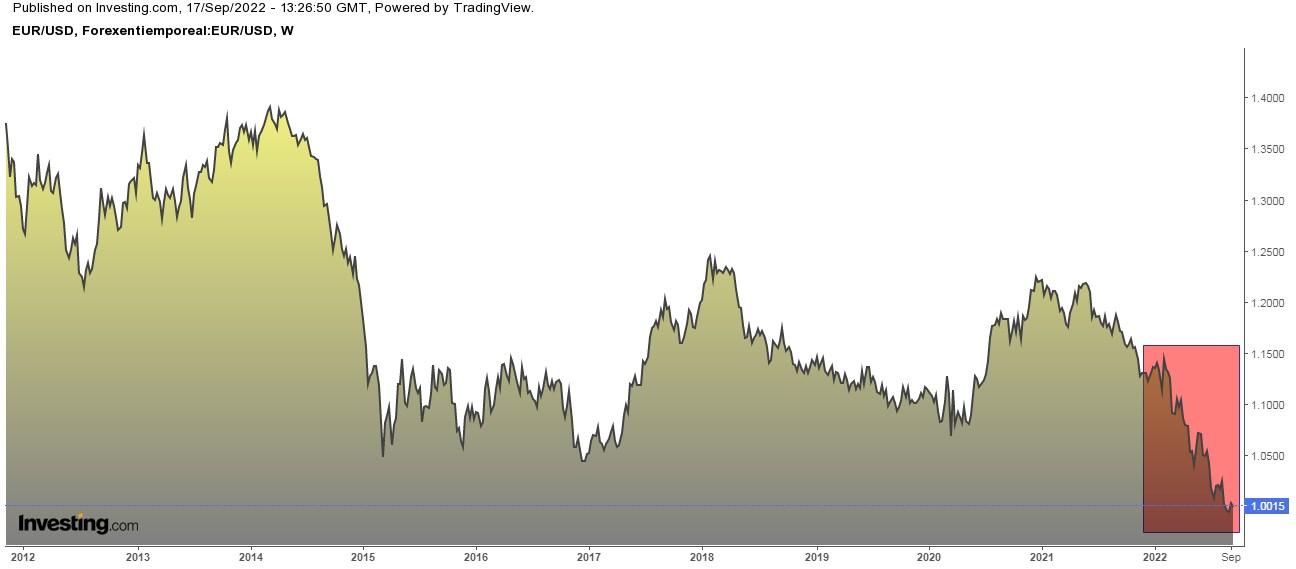

EUR/USD - недельный таймфрейм

Евро продолжает нести потери, поскольку Европейский центральный банк (ЕЦБ) отстает от ФРС по темпам повышения ставок. Кроме того, экономические перспективы Европы хуже вследствие энергетического кризиса при том, что США обладают энергетической независимостью.

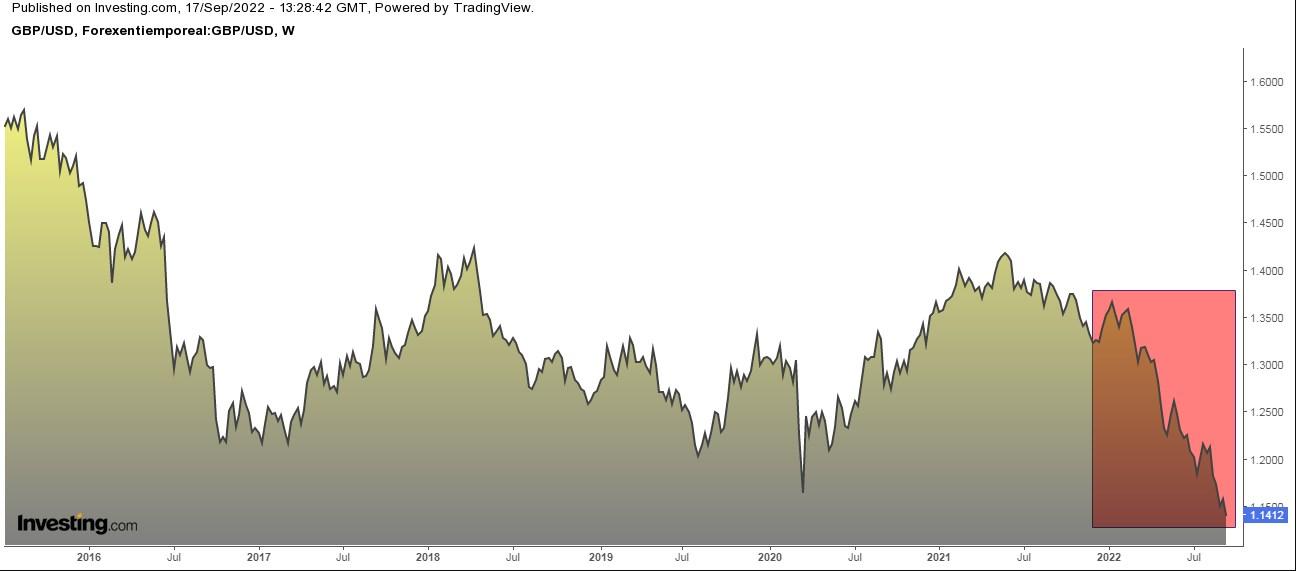

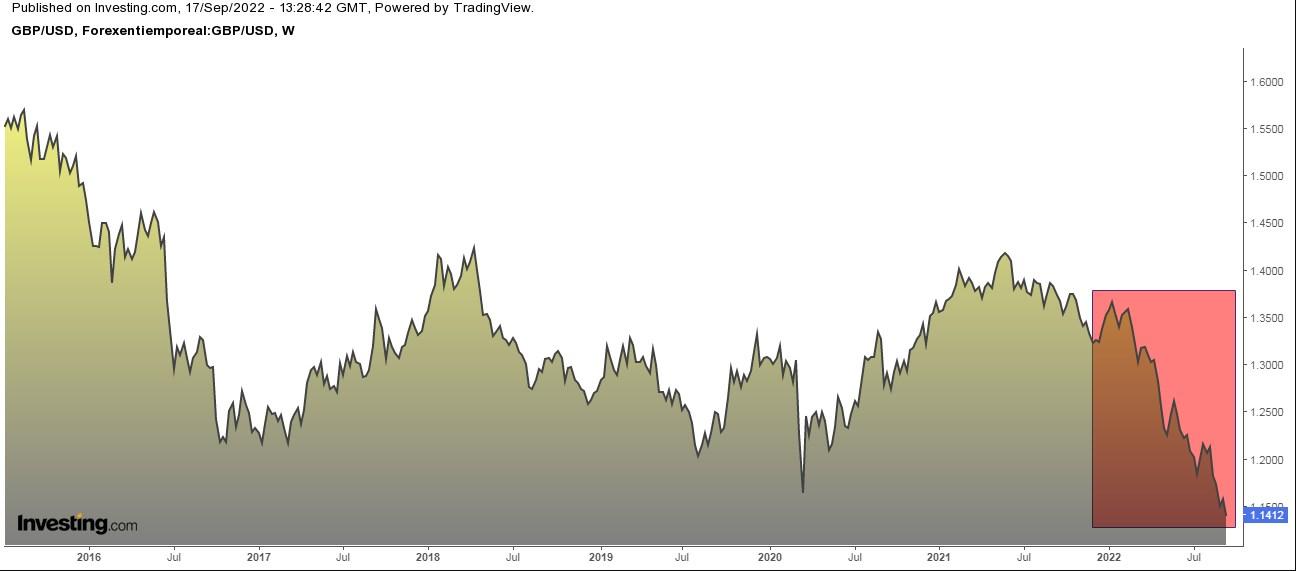

GBP/USD - недельный таймфрейм

Фунт стерлингов упал до 37-летнего минимума к американской валюте. С начала этого года фунт потерял 16%.

NZD/USD - недельный таймфрейм

Новозеландский доллар пополнил список «жертв» и сейчас приближается к минимумам 2020 года, торгуясь в нисходящем тренде.

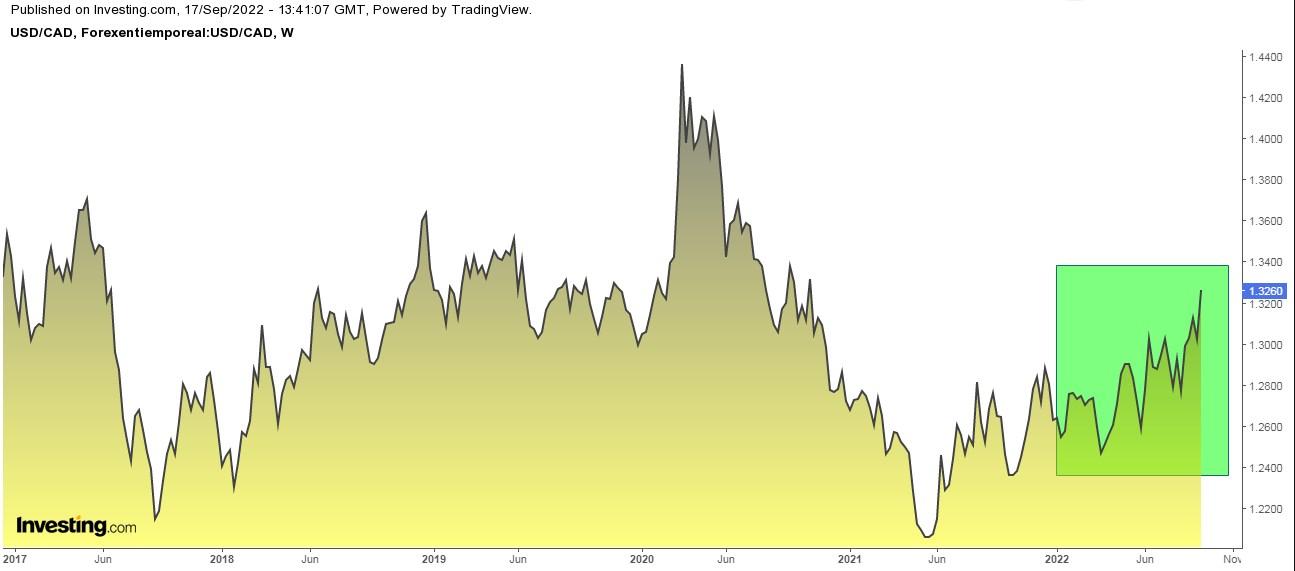

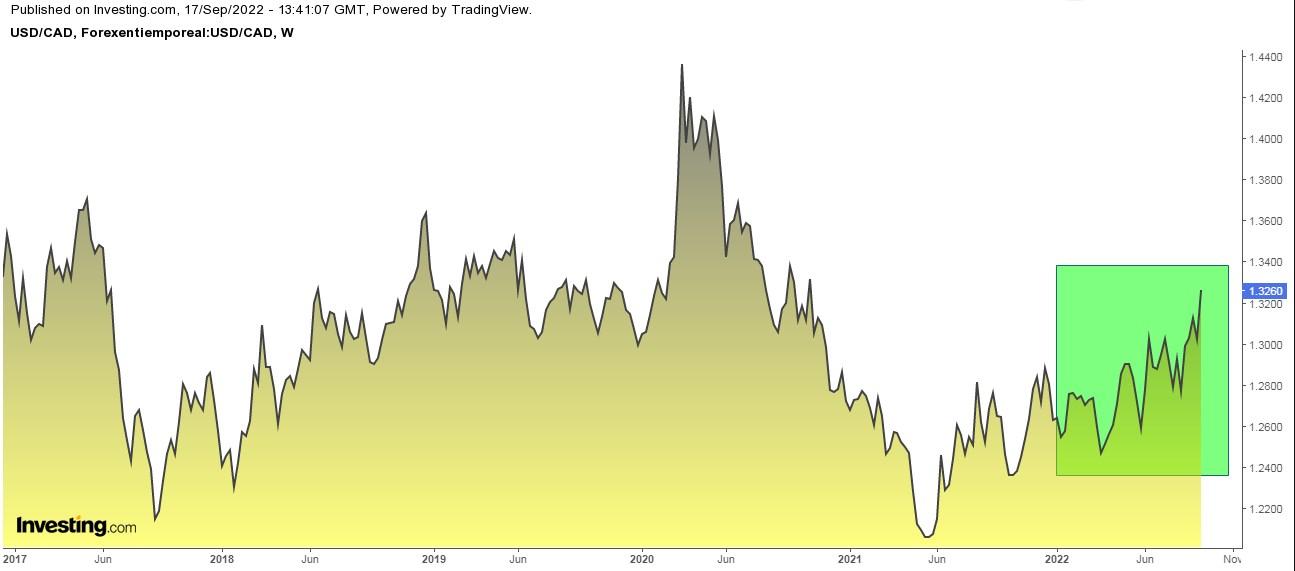

USD/CAD - недельный таймфрейм

Канадский доллар тоже упал по отношению к доллару, достигнув минимального уровня почти за два года.

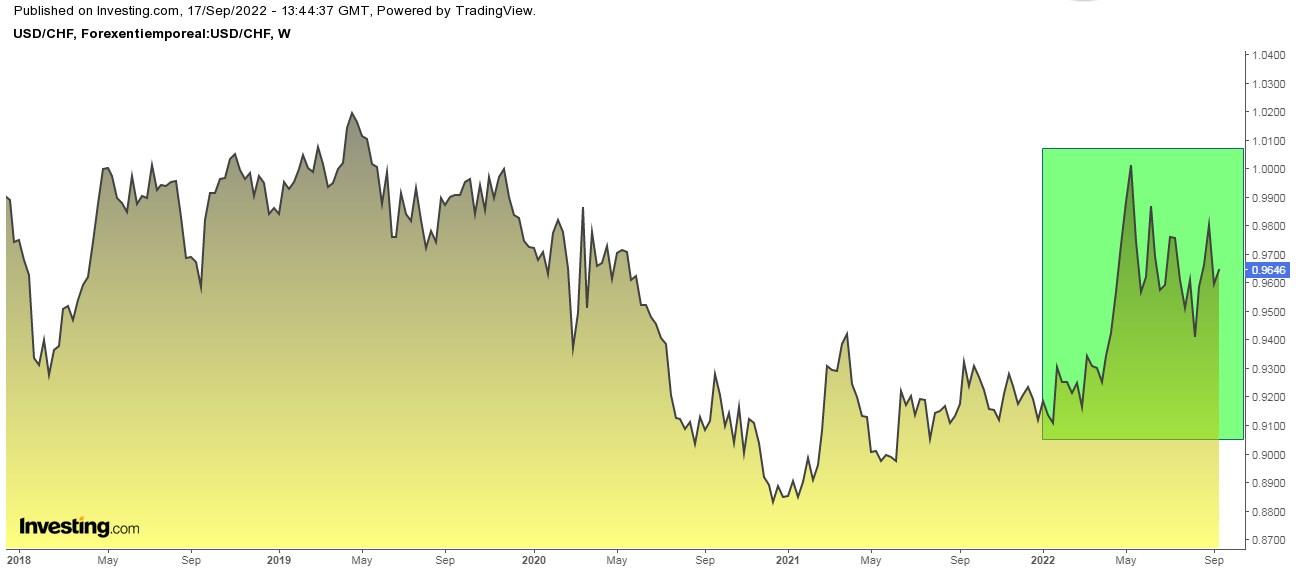

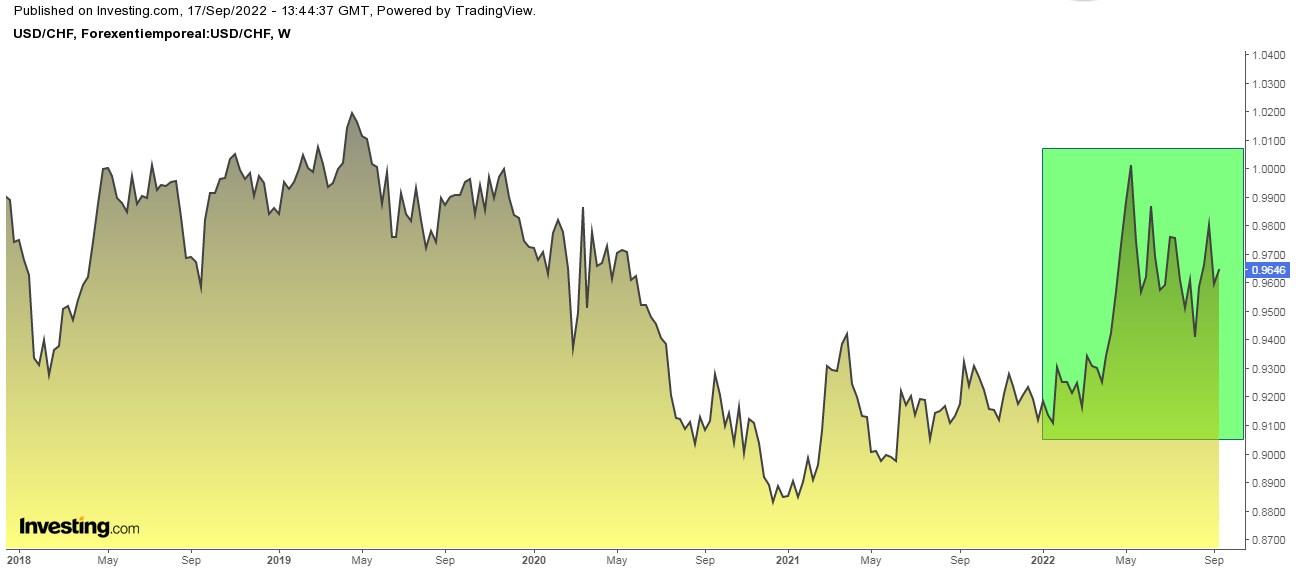

USD/CHF - недельный таймфрейм

Швейцарский франк (неожиданно) снизился в паре с долларом. Хотя с мая ему удалось восстановить часть позиций, долгосрочный сценарий не изменился. Швейцарский национальный банк на своем заседании в этот четверг, вероятно, отойдет от политики отрицательных ставок.

Рейтинг мировых фондовых индексов

Рейтинг мировых фондовых индексов за истекший период года выглядит сейчас следующим образом:

Бразильский iBovespa +6%

Индийский BSE Sensex 30 +1,52%

Британский FTSE -2%

Японский Nikkei -4,25%

Испанский IBEX -8,37%

Французский CAC -15,04%

Dow Jones -15,18%

Euro Stoxx 50 -18,57%

S&P 500 -18,73%

Итальянский MIB -19,15%

Немецкий DAX -19,79%

Китайский CSI -20,40%

NASDAQ -26,82%

• Эталонный американский фондовый индекс, похоже, установит рекорд по количеству пятниц с отрицательной динамикой за отдельно взятый год.

• Nasdaq 100 на данный момент показывает худшую динамику среди всех основных мировых индексов в 2022 году.

После публикации на прошлой неделе ИПЦ индекс S&P 500 вернулся в «медвежью» колею. Если посмотреть на данные по динамике фондового рынка за первые 178 торговых дней (именно столько торговых дней пока было в этом году) для периода с 1928 по 2022 год, то можно увидеть, что, несмотря на краткосрочное летнее восстановление, S&P 500 пока показывает шестой результат с конца — хуже его динамика была только пять раз.

Как же вел себя эталонный американский индекс в течение оставшейся части года эти пять раз?

1974 (-33,2%): оставшаяся часть года +5,2%, полный год -29,7%

2001 (-25,4%): оставшаяся часть года +16,6%, полный год -13%

2002 (-22,4%): оставшаяся часть года -1,3%, полный год -23,4%

1931 (-21,1%): оставшаяся часть года -32,9%, полный год -47,1%

2008 (-18,8%): оставшаяся часть года -25,3%, полный год -39,3%

2022 (-18,3%): полный год: ?

Еще одна печальная веха

S&P 500 в этом году падал на 1 или более процентов уже 12 пятниц. За последние 70 лет, а именно столько на рынках действует 5-дневная торговая неделя, было лишь пять других лет с таким большим количеств сильных пятничных падений. Это 1974, 2000, 2001, 2002 и 2008 годы. Все эти годы объединяет то, что они были неблагоприятными для фондового рынка.

До конца текущего года остается еще достаточно много пятниц, поэтому рынок может обновить рекорд, главным образом ввиду того, что в 2001 году на этом этапе оставалось еще 12 пятниц, в 2002 году — 13 пятниц, в 1974, 2000 и 2008 годы — по 14 пятниц. В этом году уже было 12 пятниц с падением на 1% и больше и еще будет 15 пятниц, так что проблем с обновлением рекорда возникнуть не должно.

Индекс с худшей динамикой в 2022 году

После падения на 5,8% на прошлой неделе (сильнейший недельный обвал с января) индекс Nasdaq 100 утвердился в роли индекса с худшей динамикой за истекший период года. Падение прошлой недели стало уже третьим недельным откатом более чем на 4% со времени летнего отскока, случившегося в середине августа.

Некоторые компании заслуживают отдельного упоминания. Например, акции Meta Platforms (NASDAQ:META) (деятельность компании запрещена на территории РФ) достигли минимальных уровней с начала 2019 года, упав на 14%. Акции NVIDIA (NASDAQ:NVDA) торгуются на минимумах за полтора года вслед за падением на 8%. Акции FedEx Corporation (NYSE:FDX) рухнули за один торговый день на 20%, что стало для них худшим дневным падением со времен дебюта на фондовом рынке в 1978 году (предыдущий антирекорд, зафиксированный в «черный понедельник», 19 октября 1987 года, составил -16%).

В добавок к этому, в минувшую пятницу девять компаний Nasdaq 100 достигли новых минимумов, включая Alphabet (NASDAQ:GOOGL), Intel (NASDAQ:INTC) и Zoom Video Communications (NASDAQ:ZM).

Внимание теперь приковано к Федеральной резервной системе (ФРС). Инвесторам не терпится узнать, как сильно центробанк повысит процентные ставки. Судя по всему, ключевая ставка будет снова повышена на 75 базисных пунктов, хотя фьючерсы на денежном рынке уже начинают сигнализировать о 22%-ной вероятности повышения ставки на 100 базисных пунктов.

Настроения инвесторов (AAII)

* «Бычьи» настроения (ожидания того, что рынок акций вырастет в следующие шесть месяцев) остаются ниже среднего исторического уровня 38% уже 43-ю неделю подряд.

* «Медвежьи» настроения (ожидания того, что рынок акций упадет в следующие шесть месяцев) остаются выше среднего исторического уровня 30,5% уже 42-ю из последних 43 недель.

Настроения инвесторов (AAII)

Инверсия кривой доходности

Доходность 2-летних казначейских облигаций США, вероятно, продолжит повышаться в ближайшие месяцы, в результате чего перевернутая кривая доходности может оказаться на уровнях, последний раз фиксировавшихся в 80-е годы.

Аналитики уже говорят о том, что доходность 2-летних трежерис может подняться до 4%-4,5%, а 10-летних — упасть до 3%.

Впрочем, инверсия кривой доходности в прошлом не мешала продолжению роста S&P 500, за исключением 1973 года. Индекс продолжал двигаться в восходящем тренде еще 11 месяцев, в среднем прибавляя за эти периоды 8%.

За долларом не угнаться

Японская иена продолжает стремительно терять позиции в паре с долларом США, упав до минимального уровня за последние 24 года. Одна из причин — сильное расхождение в стратегии ФРС и Банка Японии.

USD/JPY - дневной таймфрейм

Появились разговоры о возможности интервенции японского центробанка на валютном рынке, но не стоит забывать, что в прошлом при интервенции Японии помогала Америка. В этот раз Япония в одиночку вряд ли на многое способна.

EUR/USD - недельный таймфрейм

Евро продолжает нести потери, поскольку Европейский центральный банк (ЕЦБ) отстает от ФРС по темпам повышения ставок. Кроме того, экономические перспективы Европы хуже вследствие энергетического кризиса при том, что США обладают энергетической независимостью.

GBP/USD - недельный таймфрейм

Фунт стерлингов упал до 37-летнего минимума к американской валюте. С начала этого года фунт потерял 16%.

NZD/USD - недельный таймфрейм

Новозеландский доллар пополнил список «жертв» и сейчас приближается к минимумам 2020 года, торгуясь в нисходящем тренде.

USD/CAD - недельный таймфрейм

Канадский доллар тоже упал по отношению к доллару, достигнув минимального уровня почти за два года.

USD/CHF - недельный таймфрейм

Швейцарский франк (неожиданно) снизился в паре с долларом. Хотя с мая ему удалось восстановить часть позиций, долгосрочный сценарий не изменился. Швейцарский национальный банк на своем заседании в этот четверг, вероятно, отойдет от политики отрицательных ставок.

Рейтинг мировых фондовых индексов

Рейтинг мировых фондовых индексов за истекший период года выглядит сейчас следующим образом:

Бразильский iBovespa +6%

Индийский BSE Sensex 30 +1,52%

Британский FTSE -2%

Японский Nikkei -4,25%

Испанский IBEX -8,37%

Французский CAC -15,04%

Dow Jones -15,18%

Euro Stoxx 50 -18,57%

S&P 500 -18,73%

Итальянский MIB -19,15%

Немецкий DAX -19,79%

Китайский CSI -20,40%

NASDAQ -26,82%

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба