В этом году эмитенты редко нас балуют отчетами по МСФО, но есть исключение — компании из сектора “Ритейл”. Fix Price вчера опубликовал пресс релиз за 1 полугодие, быстренько посмотрим, что там внутри.

Темп прироста магазинов не сбавляют, в этом году запланировано 750 чистых открытий, т.е. до конца года компания собирается открыть еще 350+ магазинов

Для компании роста важно не сбавлять обороты (операционные и финансовые)

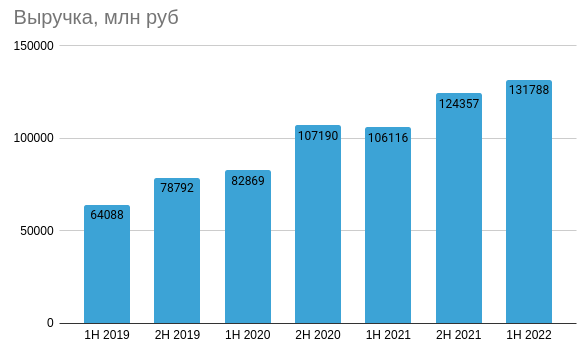

Выручка растет опережающими темпами год к году

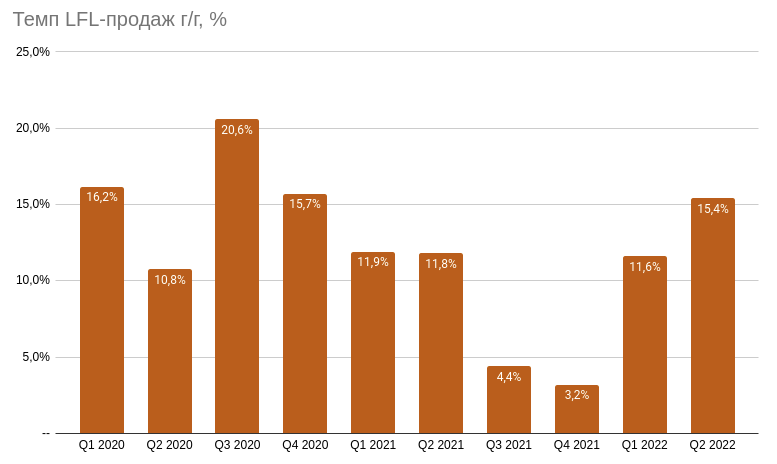

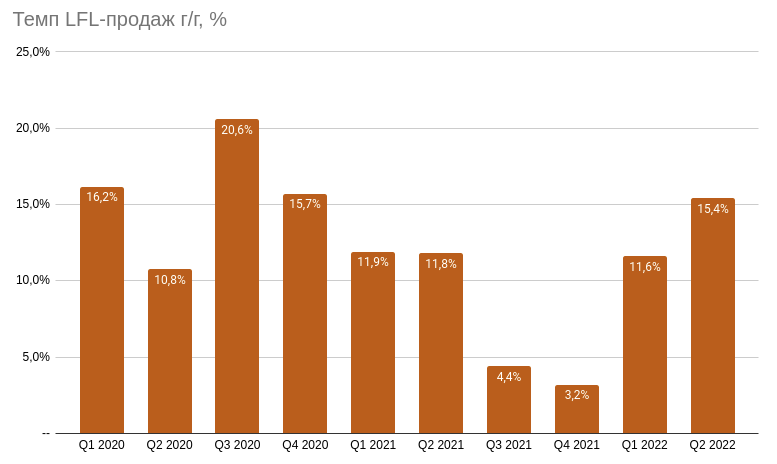

Заслуга не только в инфляции, но и в грамотном управлении/позиционировании, LFL растет на 15,4% г/г (LFL — показатель продаж без учета открытия новых магазинов)

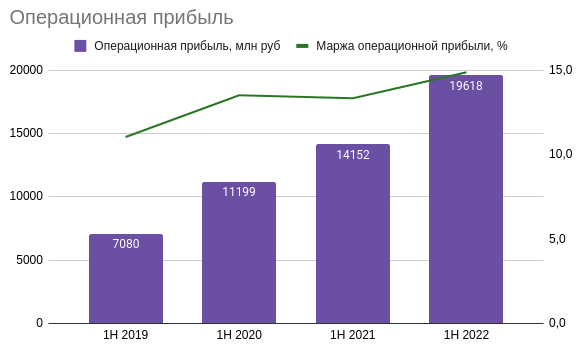

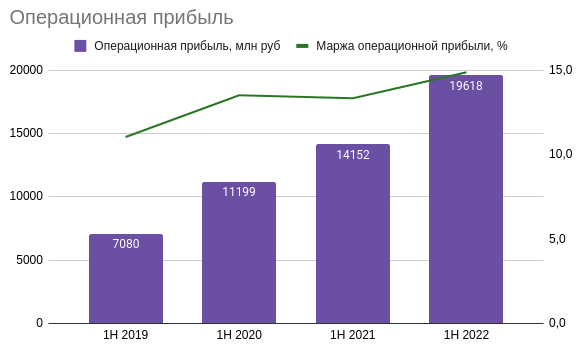

На мой взгляд, ключевое в ритейле — “держать маржу” по операционной прибыли. У Fix Price это пока получается — основное увеличение прибыли исторически в 2 полугодии по понятным причинам. Маржа по операционной прибыли максимальна и приближается к 15% — такого нет ни у одного представителя из сектора отечественного ритейла.

Доналоговая прибыль продолжает расти год к году

Долг и EBITDA в порядке (ND/EBITDA IAS17 = 0,5x).Деньги на дивиденды есть (ранее платили 5-10 млрд рублей), как и на вероятный байбек

Свободный денежный поток (без учета аренды) вырос (если сравнивать г/г к 1 полугодию), несмотря на трудности в экономике

Что собственно инвестору нужно от ритейл бизнеса?

👉Чтобы выручка росла быстрее инфляции, да и LFL желательно (чтоб не только за счет количества магазинов) -с этим Fix Price справляется

👉 Чтобы маржа не снижалась из-за эффекта масштаба, а желательно наоборот увеличивалась — здесь тоже пока всё ок

👉 Чтобы вероятные конкуренты не дышали в спину — тут как мне кажется начинается активное давление со стороны Х5, Магнита и других со своими дискаунтерами, но они пока больше по питанию, а в сегменте низких фиксированных цен Fix Price является №1.

Важно понимать, что любая компания роста рано или поздно переходит в компанию стоимости, в которой потенциальные инвесторы рассчитывают на адекватные мультипликаторы (по прибыли) и нэтбэк (байбек и дивиденды). Fix Price сейчас в смежной фазе — есть куда расти, дивиденды были в прошлом (но из-за инфраструктурных рисков сейчас невозможны), возможен байбек.

Магазин низких цен в условиях массового обеднения населения, кажется, в текущих условиях будет явно жизнеспособен. Продолжаю активно наблюдать за компанией и считаю ее самой интересной из сектора ритейл по текущим ценам. Почему?

👉 Х5 — лондонская регистрация и фактическая невозможность редомициляции

👉 Магнит — не выглядит дешевым, капитализация на максимуме за год, расти особо некуда — еле обгоняют инфляцию

👉 Лента — не выглядит дешевой, капитализация на максимуме за год, бонусом идут ненужные гипермаркеты, которые теряют трафик и прибыль

👉 Детский Мир — немного другая специализация + расчет на прирост населения, разве это будет в текущих условиях?

Вывод: компания растет быстрее рынка и реализует планы, намеченные на IPO. Сильный рост операционных и финансовых успехов может помочь котировкам вернуться на “справедливые” уровни, а дивиденды с байбеком могли бы ускорить данный процесс.

Темп прироста магазинов не сбавляют, в этом году запланировано 750 чистых открытий, т.е. до конца года компания собирается открыть еще 350+ магазинов

Для компании роста важно не сбавлять обороты (операционные и финансовые)

Выручка растет опережающими темпами год к году

Заслуга не только в инфляции, но и в грамотном управлении/позиционировании, LFL растет на 15,4% г/г (LFL — показатель продаж без учета открытия новых магазинов)

На мой взгляд, ключевое в ритейле — “держать маржу” по операционной прибыли. У Fix Price это пока получается — основное увеличение прибыли исторически в 2 полугодии по понятным причинам. Маржа по операционной прибыли максимальна и приближается к 15% — такого нет ни у одного представителя из сектора отечественного ритейла.

Доналоговая прибыль продолжает расти год к году

Долг и EBITDA в порядке (ND/EBITDA IAS17 = 0,5x).Деньги на дивиденды есть (ранее платили 5-10 млрд рублей), как и на вероятный байбек

Свободный денежный поток (без учета аренды) вырос (если сравнивать г/г к 1 полугодию), несмотря на трудности в экономике

Что собственно инвестору нужно от ритейл бизнеса?

👉Чтобы выручка росла быстрее инфляции, да и LFL желательно (чтоб не только за счет количества магазинов) -с этим Fix Price справляется

👉 Чтобы маржа не снижалась из-за эффекта масштаба, а желательно наоборот увеличивалась — здесь тоже пока всё ок

👉 Чтобы вероятные конкуренты не дышали в спину — тут как мне кажется начинается активное давление со стороны Х5, Магнита и других со своими дискаунтерами, но они пока больше по питанию, а в сегменте низких фиксированных цен Fix Price является №1.

Важно понимать, что любая компания роста рано или поздно переходит в компанию стоимости, в которой потенциальные инвесторы рассчитывают на адекватные мультипликаторы (по прибыли) и нэтбэк (байбек и дивиденды). Fix Price сейчас в смежной фазе — есть куда расти, дивиденды были в прошлом (но из-за инфраструктурных рисков сейчас невозможны), возможен байбек.

Магазин низких цен в условиях массового обеднения населения, кажется, в текущих условиях будет явно жизнеспособен. Продолжаю активно наблюдать за компанией и считаю ее самой интересной из сектора ритейл по текущим ценам. Почему?

👉 Х5 — лондонская регистрация и фактическая невозможность редомициляции

👉 Магнит — не выглядит дешевым, капитализация на максимуме за год, расти особо некуда — еле обгоняют инфляцию

👉 Лента — не выглядит дешевой, капитализация на максимуме за год, бонусом идут ненужные гипермаркеты, которые теряют трафик и прибыль

👉 Детский Мир — немного другая специализация + расчет на прирост населения, разве это будет в текущих условиях?

Вывод: компания растет быстрее рынка и реализует планы, намеченные на IPO. Сильный рост операционных и финансовых успехов может помочь котировкам вернуться на “справедливые” уровни, а дивиденды с байбеком могли бы ускорить данный процесс.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба