30 сентября 2022 Financial Times

Великобритания думала, что пользуется доверием рынков, пока не выяснилось, что это не так. Теперь собственникам жилья и предприятиям, скорее всего, придется расплачиваться за это

Британия столкнулась с финансовым кризисом, который сама же спровоцировала. И теперь он угрожает ускорить скатывание экономики в рецессию, при этом давление на нового премьер-министра страны усиливается.

За неделю, прошедшую после того, как правительство объявило о крупнейшем снижении налогов с 1972 года, предоставив лишь ограниченные сведения о том, за счет чего это будет финансироваться, фунт упал до самого низкого уровня по отношению к доллару за всю историю, стоимость страхования государственного долга Великобритании от риска дефолта взлетела до максимума с 2016 года, а Банк Англии был вынужден вмешаться на фоне опасений по поводу пенсионных фондов страны.

Дальнейшие события определят, насколько глубокой окажется надвигающаяся рецессия. Основной вопрос в том, сможет ли администрация Лиз Трасс, существующая три недели, восстановить доверие инвесторов.

Пятничные поправки в бюджет превратились в острую проблему не только с точки зрения краткосрочных опасений инвесторов по поводу необеспеченного снижения налогов в тот момент, когда инфляция приближается к сорокалетнему максимуму, или неспособности Банка Англии сдержать рост цен. Это усилило давние опасения по поводу состояния Великобритании, дефицита текущего счета страны, сложных отношений с ближайшим торговым партнером и, в первую очередь, недоверия к тому, что обещают сменяющие друг друга политики.

«Это последнее решение в длинной череде неграмотных экономических решений, — отметил Питер Кинселла, руководитель глобального отдела валютных стратегий Union Bancaire Privee UBP SA в Лондоне. — Это началось с Брекзита, и теперь мы наблюдаем последнюю стадию».

После обвала рынков Банк Англии был вынужден принять меры, чтобы предотвратить крах на рынке золота, использовав для этого политический инструмент, который Трасс критиковала в последние месяцы. Банк пообещал купить столько долгосрочных государственных ценных бумаг, сколько потребуется для наведения порядка на рынке. Это спровоцировало ралли на рынке долгосрочных облигаций, но при этом усилились некоторые риски: что банку придется еще больше повысить ставки в течение нескольких недель, и что инвесторы могут усомниться в способности Банка Англии финансировать правительство.

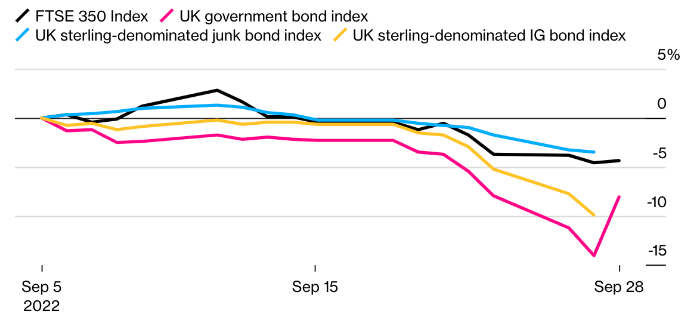

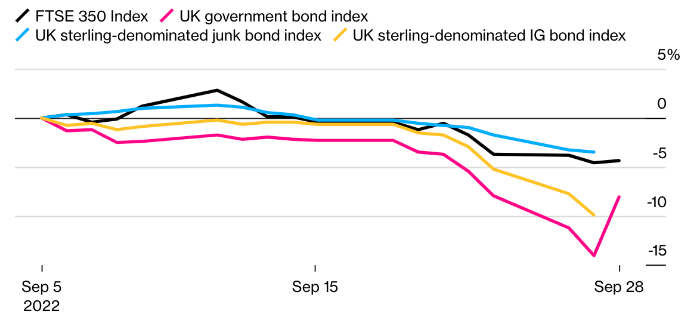

Динамика британских активов в сентябре 2022 года

Тем не менее, как отметил старший экономист Berenberg Bank Каллум Пикеринг, пока Банк Англии выиграл «время для правительства, чтобы восстановить доверие».

То, как они используют это время, будет иметь решающее значение. Ведущие банки Сити вчера призвали канцлера казначейства Квази Квартенга успокоить рынки перед заявлением, запланированным на 23 ноября. Трасс, которая не появлялась на публике с пятницы, готовится к первому выступлению на конференции Консервативной партии в качестве премьер-министра на следующей неделе.

Международный валютный фонд, который помог Великобритании в 1976 году, уже призвал правительство пересмотреть решение о снижении налогов. Известные экономисты предупреждают, что Великобритания уже имеет признаки развивающегося рынка.

Проблемная программа

Проблема для Трасс в том, что она сделала снижение налогов основным элементом программы для правительства. Резкий разворот на столь раннем этапе ее пребывания в должности был бы фатальным с политической точки зрения: она получила пост только благодаря поддержке рядовых членов партии. Большинство членов Парламента от ее собственной партии проголосовали против нее, и это может привести к негативной реакции с их стороны, если они поймут, что ее политика приведет к поражению.

В ожидании оправдается ли ее ставка на экономику просачивающегося богатства, британцы столкнулись с резким увеличением стоимости кредитов — что может спровоцировать обвал на рынке жилья и усилить рецессию — или с очередным резким сокращением государственных расходов.

«Между Брекзитом, тем, насколько Банк Англии отстал от графика, и этой фискальной политикой, я думаю, Британию запомнят за то, что она проводит самую неэффективную макроэкономическую политику из всех крупных стран за долгое время», — считает бывший министр финансов США Лоуренс Саммерс, а сейчас профессор Гарвардского университета и участник программ на Bloomberg Television.

Кризис доверия назревал в течение многих лет. Сомнительные заявления правящих консерваторов — от преимуществ в случае Брекзита до вечеринок на Даунинг-стрит во время локдауна — наряду с недавним увольнением высокопоставленного чиновника Казначейства и ситуацией с органом бюджетного контроля страны привели к тому, что инвесторы не поверили канцлеру, когда он пообещал стабилизировать государственные финансы.

Доходность долгосрочных гособлигаций Великобритании

Рынки «не готовы доверять заявлениям администрации Трасс о том, что она обеспечит финансовую устойчивость в среднесрочной перспективе только на основании слов, — заявил Аллан Монкс, экономист JPMorgan Chase & Co. в Лондоне. — Это говорит о массовом недоверии рынков к тому, как развивалась политика Великобритании, и, мы думаем, что это недоверие полностью оправдано».

Нагляднее всего об этом свидетельствует падение фунта. Он опустился с максимума выше $2 в 2007 году, незадолго до финансового кризиса, до $1.50 во время референдума по Брекзиту, и сейчас находится на грани паритета с долларом.

«Поскольку Великобритания подорвала некогда сильный авторитет из-за ошибок вокруг Брекзита и постоянных угроз торговой войны между Великобританией и ЕС, у нее больше нет кредита доверия», — добавил Каллум Пикеринг из Berenberg.

По мнению Алана Монкса из JPMorgan, сомнения, возникшие перед референдумом по Брекзиту в 2016 году, усилились после шокирующих результатов и достигли кульминации в виде последней критики ЦБ, судебной системы и госаппарата.

Из-за недоверия, возможно, остались незамеченными некоторые из полезных реформ. Саймон Френч, главный экономист Panmure Gordon & Co., считает, что неправильное использование бюджета было «позором», поскольку некоторые реформы в таких областях, как планирование в сфере предложения, «имеют реальные достоинства».

Переломный момент

Тем не менее, пятничный аттракцион финансовой щедрости — отсутствие финансирования — ознаменовал серьезный разрыв с экономическими традициями Консервативной партии Трасс. Правительству необходимо определить, за счет чего оно будет покрывать дополнительные кредиты, необходимые для финансирования снижения налогов на 45 млрд фунтов стерлингов, а также дополнительных 60 млрд фунтов плюс к этой программе для компенсации недавнего роста счетов за электроэнергию.

Эти меры приведут к росту дефицита бюджета страны до 4.5% ВВП. По данным Bloomberg Economics, этого достаточно, чтобы долговая нагрузка достигла взрывного уровня, достигнув 101% ВВП к 2030 году.

В то же время давление на Банк Англии будет усиливаться. Большую часть года ЦБ пытался повышать процентные ставки достаточно быстро, чтобы справиться с резким ростом инфляции, который он не смог предсказать.

Банк Англии теперь почти наверняка отреагирует на ослабление фискальной политики ужесточением монетарной политики. Трейдеры на рынке краткосрочного капитала сейчас делают ставку на повышение процентных ставок как минимум на 150 базисных пунктов к следующему заседанию 3 ноября. Если не учитывать риск экстренного повышения вне плановых заседаний, подобный шаг будет беспрецедентным с тех пор, как правительство предоставило банку независимость в 1997 году. Ценообразование также показывает, что базовая ставка почти наверняка достигнет 6% в следующем году.

Компании и собственники жилья сейчас готовятся к резкому росту стоимости кредитов. Крупнейшие британские фирмы уже столкнулись с рекордными затратами на рефинансирование долга. По оценкам Resolution Foundation, дополнительное повышение ставок может увеличить годовую стоимость стандартной ипотеки в размере 140000 фунтов более чем на 1000 фунтов. Аналитики Credit Suisse Group AG считают, что цены на жилье могут «с легкостью» упасть на 15%.

Соответственно перед Великобританией стоят более мрачные перспективы по сравнению с обещаниями Трасс во время летней кампании за пост премьер-министра, когда она говорила о перестройке «привычной стратегии». Ее собственное пребывание на посту находится под вопросом. В 2024 году пройдут выборы, и один из опросов общественного мнения на этой неделе показал, что лидерство оппозиционной Лейбористской партии увеличилось до 17 пунктов, что является самым высоким показателем за всю историю наблюдений YouGov.

Это не значит, что Трасс не знала об этом. Летом в ходе предвыборной кампании за пост премьер-министра ее оппонент, бывший канцлер Риши Сунак, назвал ее налоговую политику «сказкой». Экономисты Citigroup Inc. даже предупредили, что ее идеи представляют для Великобритании «наибольший риск с экономической точки зрения».

Один бывший советник Тори был обескуражен решением объявить о поправках в бюджет без заявления Управления бюджетной ответственности. По его словам, отсутствие прогноза от Управления выглядело как намеренное пренебрежение к рынкам. Получается, правительство не считало нужным подсчитывать суммы.

Британия столкнулась с финансовым кризисом, который сама же спровоцировала. И теперь он угрожает ускорить скатывание экономики в рецессию, при этом давление на нового премьер-министра страны усиливается.

За неделю, прошедшую после того, как правительство объявило о крупнейшем снижении налогов с 1972 года, предоставив лишь ограниченные сведения о том, за счет чего это будет финансироваться, фунт упал до самого низкого уровня по отношению к доллару за всю историю, стоимость страхования государственного долга Великобритании от риска дефолта взлетела до максимума с 2016 года, а Банк Англии был вынужден вмешаться на фоне опасений по поводу пенсионных фондов страны.

Дальнейшие события определят, насколько глубокой окажется надвигающаяся рецессия. Основной вопрос в том, сможет ли администрация Лиз Трасс, существующая три недели, восстановить доверие инвесторов.

Пятничные поправки в бюджет превратились в острую проблему не только с точки зрения краткосрочных опасений инвесторов по поводу необеспеченного снижения налогов в тот момент, когда инфляция приближается к сорокалетнему максимуму, или неспособности Банка Англии сдержать рост цен. Это усилило давние опасения по поводу состояния Великобритании, дефицита текущего счета страны, сложных отношений с ближайшим торговым партнером и, в первую очередь, недоверия к тому, что обещают сменяющие друг друга политики.

«Это последнее решение в длинной череде неграмотных экономических решений, — отметил Питер Кинселла, руководитель глобального отдела валютных стратегий Union Bancaire Privee UBP SA в Лондоне. — Это началось с Брекзита, и теперь мы наблюдаем последнюю стадию».

После обвала рынков Банк Англии был вынужден принять меры, чтобы предотвратить крах на рынке золота, использовав для этого политический инструмент, который Трасс критиковала в последние месяцы. Банк пообещал купить столько долгосрочных государственных ценных бумаг, сколько потребуется для наведения порядка на рынке. Это спровоцировало ралли на рынке долгосрочных облигаций, но при этом усилились некоторые риски: что банку придется еще больше повысить ставки в течение нескольких недель, и что инвесторы могут усомниться в способности Банка Англии финансировать правительство.

Динамика британских активов в сентябре 2022 года

Тем не менее, как отметил старший экономист Berenberg Bank Каллум Пикеринг, пока Банк Англии выиграл «время для правительства, чтобы восстановить доверие».

То, как они используют это время, будет иметь решающее значение. Ведущие банки Сити вчера призвали канцлера казначейства Квази Квартенга успокоить рынки перед заявлением, запланированным на 23 ноября. Трасс, которая не появлялась на публике с пятницы, готовится к первому выступлению на конференции Консервативной партии в качестве премьер-министра на следующей неделе.

Международный валютный фонд, который помог Великобритании в 1976 году, уже призвал правительство пересмотреть решение о снижении налогов. Известные экономисты предупреждают, что Великобритания уже имеет признаки развивающегося рынка.

Проблемная программа

Проблема для Трасс в том, что она сделала снижение налогов основным элементом программы для правительства. Резкий разворот на столь раннем этапе ее пребывания в должности был бы фатальным с политической точки зрения: она получила пост только благодаря поддержке рядовых членов партии. Большинство членов Парламента от ее собственной партии проголосовали против нее, и это может привести к негативной реакции с их стороны, если они поймут, что ее политика приведет к поражению.

В ожидании оправдается ли ее ставка на экономику просачивающегося богатства, британцы столкнулись с резким увеличением стоимости кредитов — что может спровоцировать обвал на рынке жилья и усилить рецессию — или с очередным резким сокращением государственных расходов.

«Между Брекзитом, тем, насколько Банк Англии отстал от графика, и этой фискальной политикой, я думаю, Британию запомнят за то, что она проводит самую неэффективную макроэкономическую политику из всех крупных стран за долгое время», — считает бывший министр финансов США Лоуренс Саммерс, а сейчас профессор Гарвардского университета и участник программ на Bloomberg Television.

Кризис доверия назревал в течение многих лет. Сомнительные заявления правящих консерваторов — от преимуществ в случае Брекзита до вечеринок на Даунинг-стрит во время локдауна — наряду с недавним увольнением высокопоставленного чиновника Казначейства и ситуацией с органом бюджетного контроля страны привели к тому, что инвесторы не поверили канцлеру, когда он пообещал стабилизировать государственные финансы.

Доходность долгосрочных гособлигаций Великобритании

Рынки «не готовы доверять заявлениям администрации Трасс о том, что она обеспечит финансовую устойчивость в среднесрочной перспективе только на основании слов, — заявил Аллан Монкс, экономист JPMorgan Chase & Co. в Лондоне. — Это говорит о массовом недоверии рынков к тому, как развивалась политика Великобритании, и, мы думаем, что это недоверие полностью оправдано».

Нагляднее всего об этом свидетельствует падение фунта. Он опустился с максимума выше $2 в 2007 году, незадолго до финансового кризиса, до $1.50 во время референдума по Брекзиту, и сейчас находится на грани паритета с долларом.

«Поскольку Великобритания подорвала некогда сильный авторитет из-за ошибок вокруг Брекзита и постоянных угроз торговой войны между Великобританией и ЕС, у нее больше нет кредита доверия», — добавил Каллум Пикеринг из Berenberg.

По мнению Алана Монкса из JPMorgan, сомнения, возникшие перед референдумом по Брекзиту в 2016 году, усилились после шокирующих результатов и достигли кульминации в виде последней критики ЦБ, судебной системы и госаппарата.

Из-за недоверия, возможно, остались незамеченными некоторые из полезных реформ. Саймон Френч, главный экономист Panmure Gordon & Co., считает, что неправильное использование бюджета было «позором», поскольку некоторые реформы в таких областях, как планирование в сфере предложения, «имеют реальные достоинства».

Переломный момент

Тем не менее, пятничный аттракцион финансовой щедрости — отсутствие финансирования — ознаменовал серьезный разрыв с экономическими традициями Консервативной партии Трасс. Правительству необходимо определить, за счет чего оно будет покрывать дополнительные кредиты, необходимые для финансирования снижения налогов на 45 млрд фунтов стерлингов, а также дополнительных 60 млрд фунтов плюс к этой программе для компенсации недавнего роста счетов за электроэнергию.

Эти меры приведут к росту дефицита бюджета страны до 4.5% ВВП. По данным Bloomberg Economics, этого достаточно, чтобы долговая нагрузка достигла взрывного уровня, достигнув 101% ВВП к 2030 году.

В то же время давление на Банк Англии будет усиливаться. Большую часть года ЦБ пытался повышать процентные ставки достаточно быстро, чтобы справиться с резким ростом инфляции, который он не смог предсказать.

Банк Англии теперь почти наверняка отреагирует на ослабление фискальной политики ужесточением монетарной политики. Трейдеры на рынке краткосрочного капитала сейчас делают ставку на повышение процентных ставок как минимум на 150 базисных пунктов к следующему заседанию 3 ноября. Если не учитывать риск экстренного повышения вне плановых заседаний, подобный шаг будет беспрецедентным с тех пор, как правительство предоставило банку независимость в 1997 году. Ценообразование также показывает, что базовая ставка почти наверняка достигнет 6% в следующем году.

Компании и собственники жилья сейчас готовятся к резкому росту стоимости кредитов. Крупнейшие британские фирмы уже столкнулись с рекордными затратами на рефинансирование долга. По оценкам Resolution Foundation, дополнительное повышение ставок может увеличить годовую стоимость стандартной ипотеки в размере 140000 фунтов более чем на 1000 фунтов. Аналитики Credit Suisse Group AG считают, что цены на жилье могут «с легкостью» упасть на 15%.

Соответственно перед Великобританией стоят более мрачные перспективы по сравнению с обещаниями Трасс во время летней кампании за пост премьер-министра, когда она говорила о перестройке «привычной стратегии». Ее собственное пребывание на посту находится под вопросом. В 2024 году пройдут выборы, и один из опросов общественного мнения на этой неделе показал, что лидерство оппозиционной Лейбористской партии увеличилось до 17 пунктов, что является самым высоким показателем за всю историю наблюдений YouGov.

Это не значит, что Трасс не знала об этом. Летом в ходе предвыборной кампании за пост премьер-министра ее оппонент, бывший канцлер Риши Сунак, назвал ее налоговую политику «сказкой». Экономисты Citigroup Inc. даже предупредили, что ее идеи представляют для Великобритании «наибольший риск с экономической точки зрения».

Один бывший советник Тори был обескуражен решением объявить о поправках в бюджет без заявления Управления бюджетной ответственности. По его словам, отсутствие прогноза от Управления выглядело как намеренное пренебрежение к рынкам. Получается, правительство не считало нужным подсчитывать суммы.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба