В октябре 2022 г., после полугодового цикла снижения ставок, тренд в экономике неожиданно изменился. Крупнейшие российские банки снова начали повышать ставки по кредитам и вкладам, не дожидаясь нового решения Банка России. Следующее заседание регулятора должно состояться только 28 октября.

С чего всё начиналось

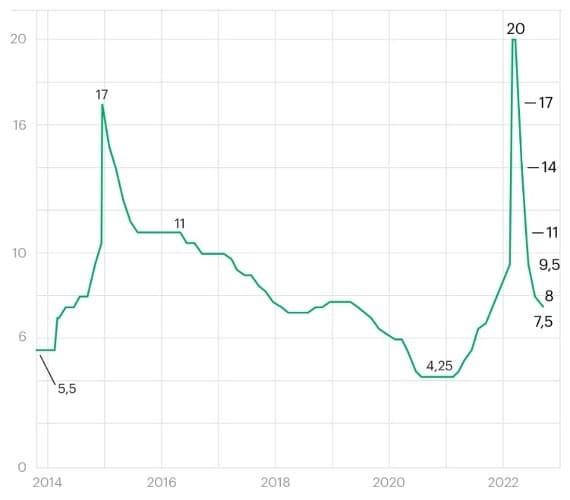

В конце февраля 2022 г. ЦБ РФ был вынужден экстренно повысить ключевую ставку до 20% на фоне резкого роста инфляции после введения санкций и ухода большого количества зарубежных компаний. Это решение позволило российскому правительству выиграть время и в течение двух-трёх месяцев стабилизировать экономическую обстановку в стране.

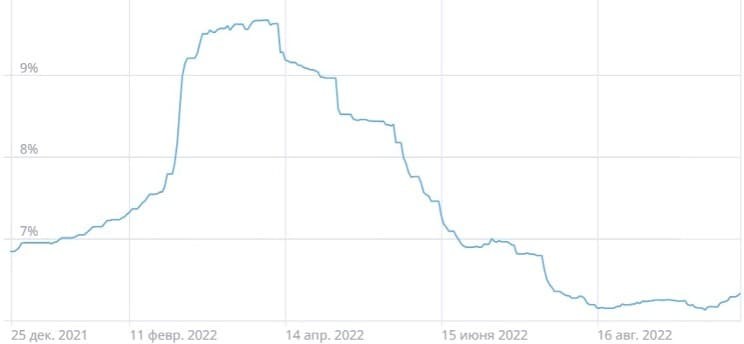

Однако такой взлёт ключевой ставки привёл к тому, что российским банкам пришлось поступить аналогичным образом. Средняя ставка по годовым депозитным вкладам увеличилась до пятилетнего максимума, вплотную приблизившись к двузначному уровню. Но рост быстро сменился падением после того, как ЦБ РФ начал постепенно снижать ключевую ставку.

Заседания Банка России в 2022 г.:

11 февраля 2022 г. — ЦБ РФ повышает ставку на 100 бп, до 9,5%.

28 февраля 2022 г. — Центробанк принял решение экстренно повысить ставку до 20%.

18 марта 2022 г. — Банк России сохранил ключевую ставку на уровне 20%.

8 апреля 2022 г. — внеочередное заседание совета директоров ЦБ РФ проводит первое снижение ключевой ставки в 2022 г., до 17%.

29 апреля 2022 г. — ЦБ РФ уменьшает ставку до 14%.

26 мая 2022 г. — Банк России решил снизить ключевую ставку на 300 бп, до 11%.

10 июня 2022 г. — регулятор фиксирует ставку на уровне 9,5%.

22 июля 2022 г. — Центробанк уменьшает ключевую ставку до 8%.

16 сентября 2022 г. — ЦБ РФ снижает ставку до 7,5%.

28 октября 2022 г. — следующее планируемое заседание Банка России по ключевой ставке.

16 декабря 2022 г. — последнее планируемое заседание регулятора в 2022 г.

Динамика изменения ключевой ставки в России, 2014–2022

Что происходит сейчас

В ходе сентябрьского заседания ЦБ РФ в очередной раз снизил ключевую ставку до 7,5% и объявил, что цикл снижения близок к своему завершению — на следующем заседании Банк России будет рассматривать три варианта развития ситуации: повышение, сохранение и снижение ключевой ставки.

Данный комментарий не понравился рынку — российские банки приступили к повышению ставок практически по всем финансовым продуктам. Например, в октябре ставки по депозитным вкладам в среднем выросли с 6,12% до 6,33%; по потребительским кредитам — на 1,3 пп, до 19,3%; по ипотеке — на 0,41 пп, до 10,5%.

Согласно данным СМИ, речь идёт о таких финансовых организациях, как «Сбер», «ВТБ», «ДОМ.РФ», «Альфа-банк», «Газпромбанк», «Уралсиб», «Московский кредитный банк», «Райффайзенбанк», «Банк «Санкт-Петербург», «Почта Банк», «Русский Стандарт», «Совкомбанк», «Промсвязьбанк», «ВБРР» и многие другие.

Почему Банк России объявил о завершении цикла снижения ключевой ставки

Для этого есть две причины. Основная — ухудшение экономической ситуации и настроений в России, которые могут привести к росту проинфляционных рисков. Вторая причина — это нездоровая ситуация на рынке недвижимости.

Летом 2022 г. российские девелоперы стали предлагать ипотеку по экстремально низким ставкам — вплоть до 0,01%, что выгодно для застройщиков, так как они поднимают финальную цену квартиры, взамен уменьшая платёж клиентов. При этом риски всех участников сделки значительно увеличиваются.

За последние месяцы российский регулятор зафиксировал высокий рост выдачи более рискованных займов. Сильно закредитованным клиентам предлагают ипотеку с низким первоначальным взносом, тем самым искусственно разгоняя цены на недвижимость и создавая пузырь на рынке.

Сейчас Банк России разрабатывает дополнительные меры регулирования льготных ипотечных программ путём введения повышенных надбавок и увеличения уровня резервирования по ипотечным жилищным кредитам, если эффективная ставка по ним ниже рыночного уровня.

Индекс ставок по банковским вкладам в 2022 г.

К чему это приведёт

Возможная смена тренда Банка России — с понижения на повышение ключевой ставки — может больно ударить по четырём группам активов на российском рынке. Первая — это банки, так как более высокие процентные ставки являются демотивирующим фактором, который заставляет клиентов отказываться от новых кредитов. На Московской бирже можно выделить акции пяти наболее ликвидных эмитентов:

«Сбербанк» (SBER).

«ВТБ» (VTBR).

«Банк «Санкт-Петербург» (BSPB).

TCS Group (TCSG);

АКБ «Приморье» (PRMB).

Вторая группа — это девелоперы, так как регулятор заявил, что намерен начать борьбу с их главным кредитным предложением — «ипотекой под ноль процентов». Пострадают от данной инициативы Банка России следующие крупные публичные компании:

«ПИК» (PIKK).

«ЛСР» (LSRG).

«ГК «Самолёт» (SMLT).

«Эталон» (ETLN).

Третья группа — это компании с высоким долгом, так как им будет сложнее его обслуживать. На Московской бирже можно выделить восемь эмитентов с рискованным уровнем долговой нагрузки:

«Аэрофлот» (AFLT) — «Чистый долг / EBITDA» = 6,05.

«Совкомфлот» (FLOT) — «Чистый долг / EBITDA» = 3,50.

«Энел Россия» (ENRU) — «Чистый долг / EBITDA» = 3,07.

VEON (VEON) — «Чистый долг / EBITDA» = 2,83.

«Сегежа Групп» (SGZH) — «Чистый долг / EBITDA» = 2,80.

«М.Видео» (MVID) — «Чистый долг / EBITDA» = 2,63.

«ТМК» (TRMK) — «Чистый долг / EBITDA» = 2,60.

En+ Group (ENPG) — «Чистый долг / EBITDA» = 2,59.

Последняя группа активов — это среднесрочные и долгосрочные рублёвые облигации с фиксированной купонной ставкой, которые торгуются на Московской бирже. Повышение ключевой ставки приведёт к снижению курсовой стоимости данных бумаг.

Что ждёт российский рынок в ближайшей перспективе?

Самое важное событие октября на российском рынке — это следующее заседание Банка России, которое должно состояться 28 октября. Если регулятор решит повысить ключевую ставку, то перечисленные публичные активы могут упасть сильнее остального рынка. При этом если ЦБ РФ сохранит или понизит ставку, то эффект будет противоположным.

С чего всё начиналось

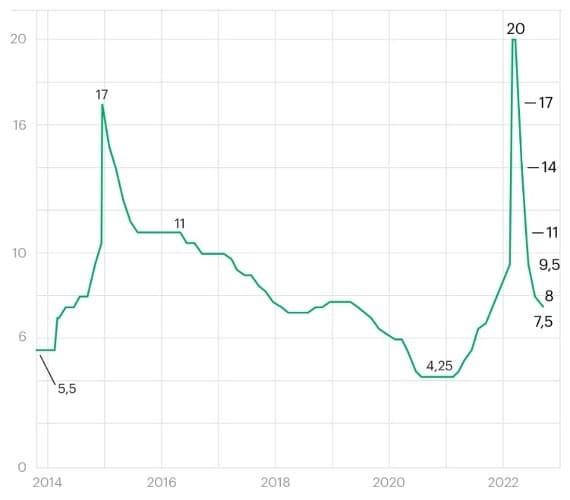

В конце февраля 2022 г. ЦБ РФ был вынужден экстренно повысить ключевую ставку до 20% на фоне резкого роста инфляции после введения санкций и ухода большого количества зарубежных компаний. Это решение позволило российскому правительству выиграть время и в течение двух-трёх месяцев стабилизировать экономическую обстановку в стране.

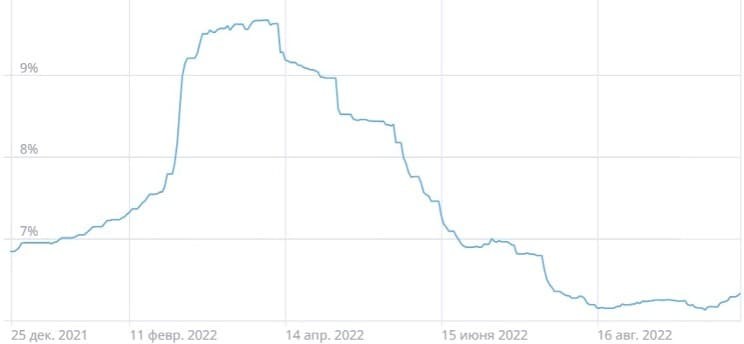

Однако такой взлёт ключевой ставки привёл к тому, что российским банкам пришлось поступить аналогичным образом. Средняя ставка по годовым депозитным вкладам увеличилась до пятилетнего максимума, вплотную приблизившись к двузначному уровню. Но рост быстро сменился падением после того, как ЦБ РФ начал постепенно снижать ключевую ставку.

Заседания Банка России в 2022 г.:

11 февраля 2022 г. — ЦБ РФ повышает ставку на 100 бп, до 9,5%.

28 февраля 2022 г. — Центробанк принял решение экстренно повысить ставку до 20%.

18 марта 2022 г. — Банк России сохранил ключевую ставку на уровне 20%.

8 апреля 2022 г. — внеочередное заседание совета директоров ЦБ РФ проводит первое снижение ключевой ставки в 2022 г., до 17%.

29 апреля 2022 г. — ЦБ РФ уменьшает ставку до 14%.

26 мая 2022 г. — Банк России решил снизить ключевую ставку на 300 бп, до 11%.

10 июня 2022 г. — регулятор фиксирует ставку на уровне 9,5%.

22 июля 2022 г. — Центробанк уменьшает ключевую ставку до 8%.

16 сентября 2022 г. — ЦБ РФ снижает ставку до 7,5%.

28 октября 2022 г. — следующее планируемое заседание Банка России по ключевой ставке.

16 декабря 2022 г. — последнее планируемое заседание регулятора в 2022 г.

Динамика изменения ключевой ставки в России, 2014–2022

Что происходит сейчас

В ходе сентябрьского заседания ЦБ РФ в очередной раз снизил ключевую ставку до 7,5% и объявил, что цикл снижения близок к своему завершению — на следующем заседании Банк России будет рассматривать три варианта развития ситуации: повышение, сохранение и снижение ключевой ставки.

Данный комментарий не понравился рынку — российские банки приступили к повышению ставок практически по всем финансовым продуктам. Например, в октябре ставки по депозитным вкладам в среднем выросли с 6,12% до 6,33%; по потребительским кредитам — на 1,3 пп, до 19,3%; по ипотеке — на 0,41 пп, до 10,5%.

Согласно данным СМИ, речь идёт о таких финансовых организациях, как «Сбер», «ВТБ», «ДОМ.РФ», «Альфа-банк», «Газпромбанк», «Уралсиб», «Московский кредитный банк», «Райффайзенбанк», «Банк «Санкт-Петербург», «Почта Банк», «Русский Стандарт», «Совкомбанк», «Промсвязьбанк», «ВБРР» и многие другие.

Почему Банк России объявил о завершении цикла снижения ключевой ставки

Для этого есть две причины. Основная — ухудшение экономической ситуации и настроений в России, которые могут привести к росту проинфляционных рисков. Вторая причина — это нездоровая ситуация на рынке недвижимости.

Летом 2022 г. российские девелоперы стали предлагать ипотеку по экстремально низким ставкам — вплоть до 0,01%, что выгодно для застройщиков, так как они поднимают финальную цену квартиры, взамен уменьшая платёж клиентов. При этом риски всех участников сделки значительно увеличиваются.

За последние месяцы российский регулятор зафиксировал высокий рост выдачи более рискованных займов. Сильно закредитованным клиентам предлагают ипотеку с низким первоначальным взносом, тем самым искусственно разгоняя цены на недвижимость и создавая пузырь на рынке.

Сейчас Банк России разрабатывает дополнительные меры регулирования льготных ипотечных программ путём введения повышенных надбавок и увеличения уровня резервирования по ипотечным жилищным кредитам, если эффективная ставка по ним ниже рыночного уровня.

Индекс ставок по банковским вкладам в 2022 г.

К чему это приведёт

Возможная смена тренда Банка России — с понижения на повышение ключевой ставки — может больно ударить по четырём группам активов на российском рынке. Первая — это банки, так как более высокие процентные ставки являются демотивирующим фактором, который заставляет клиентов отказываться от новых кредитов. На Московской бирже можно выделить акции пяти наболее ликвидных эмитентов:

«Сбербанк» (SBER).

«ВТБ» (VTBR).

«Банк «Санкт-Петербург» (BSPB).

TCS Group (TCSG);

АКБ «Приморье» (PRMB).

Вторая группа — это девелоперы, так как регулятор заявил, что намерен начать борьбу с их главным кредитным предложением — «ипотекой под ноль процентов». Пострадают от данной инициативы Банка России следующие крупные публичные компании:

«ПИК» (PIKK).

«ЛСР» (LSRG).

«ГК «Самолёт» (SMLT).

«Эталон» (ETLN).

Третья группа — это компании с высоким долгом, так как им будет сложнее его обслуживать. На Московской бирже можно выделить восемь эмитентов с рискованным уровнем долговой нагрузки:

«Аэрофлот» (AFLT) — «Чистый долг / EBITDA» = 6,05.

«Совкомфлот» (FLOT) — «Чистый долг / EBITDA» = 3,50.

«Энел Россия» (ENRU) — «Чистый долг / EBITDA» = 3,07.

VEON (VEON) — «Чистый долг / EBITDA» = 2,83.

«Сегежа Групп» (SGZH) — «Чистый долг / EBITDA» = 2,80.

«М.Видео» (MVID) — «Чистый долг / EBITDA» = 2,63.

«ТМК» (TRMK) — «Чистый долг / EBITDA» = 2,60.

En+ Group (ENPG) — «Чистый долг / EBITDA» = 2,59.

Последняя группа активов — это среднесрочные и долгосрочные рублёвые облигации с фиксированной купонной ставкой, которые торгуются на Московской бирже. Повышение ключевой ставки приведёт к снижению курсовой стоимости данных бумаг.

Что ждёт российский рынок в ближайшей перспективе?

Самое важное событие октября на российском рынке — это следующее заседание Банка России, которое должно состояться 28 октября. Если регулятор решит повысить ключевую ставку, то перечисленные публичные активы могут упасть сильнее остального рынка. При этом если ЦБ РФ сохранит или понизит ставку, то эффект будет противоположным.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба