18 октября 2022 Альфа-Капитал

Инфляция США указывает на дальнейший пересмотр ставок вверх, базовая инфляция продолжает рост

Отчетности банков США оказались лучше ожиданий

Российский рынок акций в боковике

Усиление протекционизма в США – бан на экспорт чипов в Китай

XX съезд Коммунистической партии Китая

«Газпром» замещает евробонды

Рубль вернулся в привычный диапазон

Новая волна снижения цены золота

Ценовое регулирование Еврокомиссией рынка газа

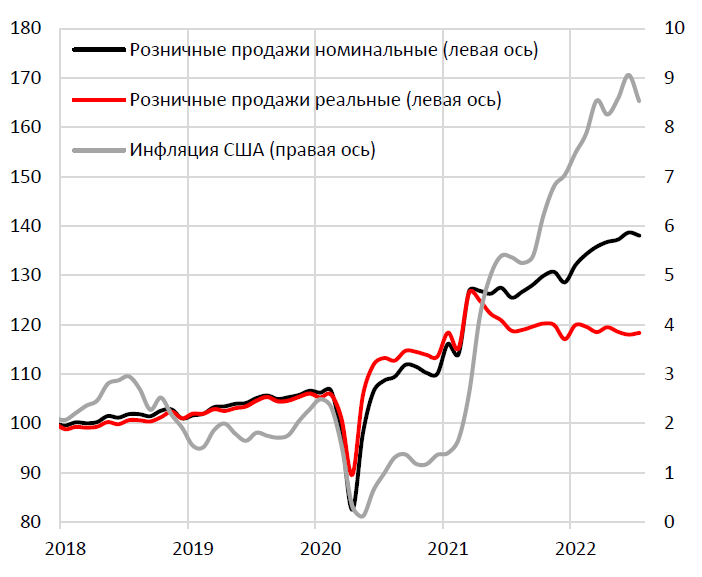

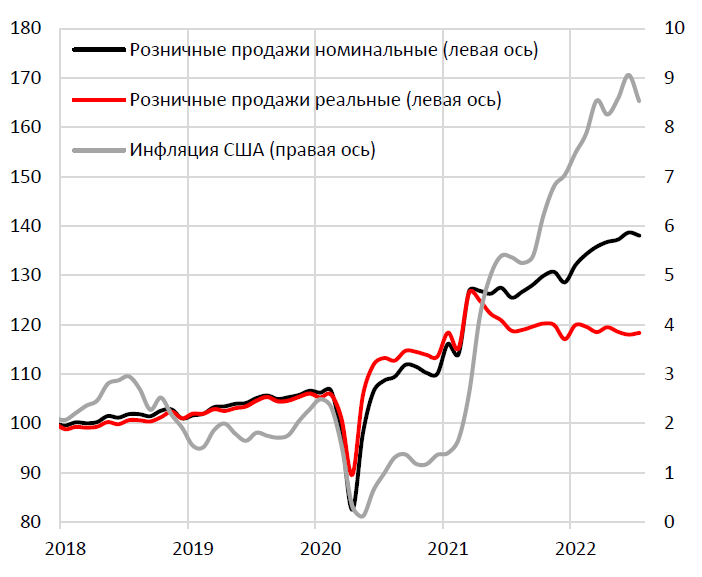

Розничные продажи и инфляция США

Динамика розничных продаж отражает состояние потребительского сектора и тоже влияет на решение ФРС по ключевой ставке наряду с данными по инфляции и рынку труда. В первую очередь из-за того, что колебания потребительского спроса являются одним из основных источников ценовых колебаний. И именно через его охлаждение ФРС может добиться замедления инфляции.

В реальном выражении розничные продажи с 2021 года падают, а рост номинальных объемов обусловлен повышенной инфляцией. Это говорит о том, что источником инфляции является не перегретый спрос, а рост издержек и ограничения на возможности расширения производства. В этом случае жесткая политика ФРС может оказаться очень болезненной для экономики и не привести сразу к снижению инфляции.

АКЦИИ

Инфляция США указывает на дальнейший рост ставок

S&P 500 снижался на устойчивых данных американской инфляции. В годовом выражении рост цен составил 8,2%, что ниже пиковых значений в 8,3%. С другой стороны, базовая инфляция, которая не учитывает наиболее волатильные категории, выросла до рекордных 6,6% – это максимальное значение с 1982 года. Таким образом, резкий рост ставок пока что не способствует снижению цен, которые удерживаются на высоком уровне. Также были опубликованы минутки с последнего заседания ФРС. Ссылаясь на них, можно утверждать, что чиновники будут удерживать высокий уровень ставок для обуздания роста цен, даже если на это потребуется больше времени. На этом фоне доходности десятилетних гособлигаций подросли до 4%, а вероятность повышения ключевой ставки еще на 75 б.п. на ноябрьском заседании составляет 85%.

Отчетности банков США оказались лучше ожиданий

Банковский сектор представил отчетности за 3К22. Результаты в целом были выше ожиданий консенсуса как по выручке, так и по прибыли. Сектор столкнулся с сильными сопоставимыми данными за прошлый год. Например, это касается динамики резервов, которые не имеют влияния на выручку, но снижают чистую прибыль, так как они учитываются как расход. В пандемию был резкий рост резервов под обеспечение кредитов, за чем в 2021 году последовало их снижение на фоне улучшения экономической ситуации и снижения требований к банкам. Но с начала этого года банки вновь наращивают резервы.

Российский рынок акций в боковике

Российский рынок акций закрыл неделю в небольшом плюсе. В понедельник утром индекс фиксировал снижение более чем на 8% на фоне снижения акций «Газпрома» на 18% из-за дивидендной отсечки. Аналогично корректировались акции «Татнефти» после закрытия реестра. Тем не менее уже к середине дня падение индекса значительно сузилось. Акции «Русала» были под давлением на новостях о том, что США могут ввести запрет на российский алюминий.

Усиление протекционизма в США

На прошлой неделе власти США в очередной раз ужесточили правила экспорта высокотехнологичной продукции в Китай. На этот раз под запрет попали определенные виды чипов, произведенные в любой точке мира на американском оборудовании, что значительно расширяет географию введенных санкций. Помимо этого, новые правила вводят требования на получение специальной лицензии для экспорта оборудования для производства чипов, а также на экспорт товаров, которые могут применяться для создания средств производства чипов на территории Китая. Новые правила также предполагают, что американские граждане и организации должны получить соответствующее разрешение от Министерства торговли для оказания консультационных услуг в данной области.

XX съезд Коммунистической партии Китая

XX съезд КПК начался в воскресенье утром с выступления Си Цзиньпина, в котором действующий председатель партии подвел итоги прошедшей пятилетки и поделился дальнейшими планами по развитию страны. В частности, в выступлении речь шла о достижении «технологической самодостаточности и мощи» Китая на фоне ограничительных мер со стороны США. Также он упомянул о приверженности КНР «зеленой» повестке и «активной и разумной» работе по достижению углеродной нейтральности. В то же время из его выступления следует, что политика нулевой толерантности к ковиду оказалась успешной, и, скорее всего, от этой практики власти Китая не откажутся.

ОБЛИГАЦИИ

Про «дружественных» нерезидентов

Нерезиденты из дружественных стран, допущенные к торгам, в сентябре 2022 года совершили незначительный объем продаж ОФЗ на сумму 0,7 млрд руб. (в августе – 0,02 млрд руб.). По мнению Центрального банка, значительного влияния на рынок их операции не оказали; давления, как и раньше, от них нет, что является позитивным фактором для рынка.

«Газпром» замещает евробонды

«Газпром» 11 октября начал размещение замещающих облигаций объемом 1,2 млрд долл. с погашением в апреле 2034 года. Компания может разместить до 1,2 млн штук облигаций номиналом в 1 тыс. долл.

Минфин исполнил обязательства

Минфин РФ погасил долг корпорации «Роснано» перед держателями облигаций шестой серии. Бумаги были выпущены с госгарантией. Объем выплат составил 9,56 млрд руб., включая доход инвесторов.

Банки на рынке ОФЗ

В сентябре на вторичных биржевых торгах ОФЗ в разрезе категорий участников основными продавцами выступали СЗКО – они продали ценных бумаг на сумму 8 млрд руб. Также нетто-продажи осуществляли дочерние иностранные банки и физические лица, продажи ОФЗ с их стороны составили 2,8 и 1,7 млрд руб. Основные нетто-покупки осуществляли НФО за счет собственных средств (10,7 млрд руб.). Среднедневной объем торгов в сентябре вырос до 19,4 млрд руб. (в августе – в среднем всего 11,2 млрд руб.).

Очередная неделя без аукциона

Минфин воздержался от проведения аукционов по размещению ОФЗ в целях содействия стабилизации рыночной ситуации. Решение выглядит абсолютно логичным, так как спрос остается низким.

Теперь на аукционах Минфина России будет доступен выпуск 29021 с переменным купоном (2030 год погашения, купон привязан к RUONIA) в объеме до 500 млрд руб. по номинальной стоимости, говорится в материалах ведомства. Судя по всему, Минфин готовит запасной вариант на случай, если с размещением номинальных выпусков будут трудности.

СЫРЬЕ И ВАЛЮТЫ

Рубль вернулся в привычный диапазон

На прошлой неделе курс рубля к доллару США приближался к отметке USD/RUB 65, но затем коррекционная волна ослабла, и рубль вновь укрепился, вернувшись к USD/RUB 62. Движение, на наш взгляд, вполне логичное, завершающее период волатильности, вызванной объявлением частичной мобилизации. Напомним, что сначала рубль ощутимо укрепился на фоне ухода физических лиц из доллара и евро, затем ослаб, когда рубли потекли обратно в валюту, но уже в юань. Когда же этот обратный поток иссяк, рынок вернулся к своему привычному состоянию.

Нет никакой уверенности, что уровень USD/RUB 60–62, в котором рубль пребывает большую часть времени с конца июля, является равновесным. Если верить данным ЦБ РФ, профицит счета текущих операций остается рекордным, что в условиях отсутствия покупок валюты в резервы (в том числе в рамках бюджетного правила) и ограниченных возможностей оттока капитала по частным каналам ставит вопрос о том, за счет чего балансируется валютный рынок.

Новая волна снижения цены золота

Цена золота продолжила снижение. Что важно, это происходит на фоне некоторого улучшения динамики евро и британского фунта. В последнее время золото и указанные валюты двигались синхронно, что было сигналом повышенной нервозности, наличия одного сильного фактора, влияющего на широкий класс активов. Впрочем, слабую динамику в золоте сейчас можно объяснить локальным увеличением спроса на рисковые активы: индексы акций США и Европы в последние дни ощутимо подросли.

Объемы золота в физических ETF, отслеживаемых Bloomberg, продолжают быстро снижаться, что говорит об уходе розничных инвесторов из этого актива. Отметим, что этот процесс идет с конца апреля, когда стало ясно, что без серьезного повышения ставки ФРС в этом цикле не обойтись. Видимо, пока у рынка не будет ясности по поводу сроков окончания цикла ужесточения монетарной политики, золото будет оставаться под давлением.

Ценовое регулирование Еврокомиссией рынка газа

Еврокомиссия планирует регулировать работу ценового механизма TTF, чтобы сгладить скачки цен на газ, об этом пишут сегодня СМИ. Задача в данном случае – снизить волатильность, чтобы сделать цену более предсказуемой.

Данный шаг, в принципе, может несколько упростить жизнь потребителям и улучшить стабильность поставок, также это может снизить спекулятивную составляющую цен. При этом повлиять на физические объемы поставок такой шаг вряд ли способен. Следовательно, и средние цены останутся высокими.

Отчетности банков США оказались лучше ожиданий

Российский рынок акций в боковике

Усиление протекционизма в США – бан на экспорт чипов в Китай

XX съезд Коммунистической партии Китая

«Газпром» замещает евробонды

Рубль вернулся в привычный диапазон

Новая волна снижения цены золота

Ценовое регулирование Еврокомиссией рынка газа

Розничные продажи и инфляция США

Динамика розничных продаж отражает состояние потребительского сектора и тоже влияет на решение ФРС по ключевой ставке наряду с данными по инфляции и рынку труда. В первую очередь из-за того, что колебания потребительского спроса являются одним из основных источников ценовых колебаний. И именно через его охлаждение ФРС может добиться замедления инфляции.

В реальном выражении розничные продажи с 2021 года падают, а рост номинальных объемов обусловлен повышенной инфляцией. Это говорит о том, что источником инфляции является не перегретый спрос, а рост издержек и ограничения на возможности расширения производства. В этом случае жесткая политика ФРС может оказаться очень болезненной для экономики и не привести сразу к снижению инфляции.

АКЦИИ

Инфляция США указывает на дальнейший рост ставок

S&P 500 снижался на устойчивых данных американской инфляции. В годовом выражении рост цен составил 8,2%, что ниже пиковых значений в 8,3%. С другой стороны, базовая инфляция, которая не учитывает наиболее волатильные категории, выросла до рекордных 6,6% – это максимальное значение с 1982 года. Таким образом, резкий рост ставок пока что не способствует снижению цен, которые удерживаются на высоком уровне. Также были опубликованы минутки с последнего заседания ФРС. Ссылаясь на них, можно утверждать, что чиновники будут удерживать высокий уровень ставок для обуздания роста цен, даже если на это потребуется больше времени. На этом фоне доходности десятилетних гособлигаций подросли до 4%, а вероятность повышения ключевой ставки еще на 75 б.п. на ноябрьском заседании составляет 85%.

Отчетности банков США оказались лучше ожиданий

Банковский сектор представил отчетности за 3К22. Результаты в целом были выше ожиданий консенсуса как по выручке, так и по прибыли. Сектор столкнулся с сильными сопоставимыми данными за прошлый год. Например, это касается динамики резервов, которые не имеют влияния на выручку, но снижают чистую прибыль, так как они учитываются как расход. В пандемию был резкий рост резервов под обеспечение кредитов, за чем в 2021 году последовало их снижение на фоне улучшения экономической ситуации и снижения требований к банкам. Но с начала этого года банки вновь наращивают резервы.

Российский рынок акций в боковике

Российский рынок акций закрыл неделю в небольшом плюсе. В понедельник утром индекс фиксировал снижение более чем на 8% на фоне снижения акций «Газпрома» на 18% из-за дивидендной отсечки. Аналогично корректировались акции «Татнефти» после закрытия реестра. Тем не менее уже к середине дня падение индекса значительно сузилось. Акции «Русала» были под давлением на новостях о том, что США могут ввести запрет на российский алюминий.

Усиление протекционизма в США

На прошлой неделе власти США в очередной раз ужесточили правила экспорта высокотехнологичной продукции в Китай. На этот раз под запрет попали определенные виды чипов, произведенные в любой точке мира на американском оборудовании, что значительно расширяет географию введенных санкций. Помимо этого, новые правила вводят требования на получение специальной лицензии для экспорта оборудования для производства чипов, а также на экспорт товаров, которые могут применяться для создания средств производства чипов на территории Китая. Новые правила также предполагают, что американские граждане и организации должны получить соответствующее разрешение от Министерства торговли для оказания консультационных услуг в данной области.

XX съезд Коммунистической партии Китая

XX съезд КПК начался в воскресенье утром с выступления Си Цзиньпина, в котором действующий председатель партии подвел итоги прошедшей пятилетки и поделился дальнейшими планами по развитию страны. В частности, в выступлении речь шла о достижении «технологической самодостаточности и мощи» Китая на фоне ограничительных мер со стороны США. Также он упомянул о приверженности КНР «зеленой» повестке и «активной и разумной» работе по достижению углеродной нейтральности. В то же время из его выступления следует, что политика нулевой толерантности к ковиду оказалась успешной, и, скорее всего, от этой практики власти Китая не откажутся.

ОБЛИГАЦИИ

Про «дружественных» нерезидентов

Нерезиденты из дружественных стран, допущенные к торгам, в сентябре 2022 года совершили незначительный объем продаж ОФЗ на сумму 0,7 млрд руб. (в августе – 0,02 млрд руб.). По мнению Центрального банка, значительного влияния на рынок их операции не оказали; давления, как и раньше, от них нет, что является позитивным фактором для рынка.

«Газпром» замещает евробонды

«Газпром» 11 октября начал размещение замещающих облигаций объемом 1,2 млрд долл. с погашением в апреле 2034 года. Компания может разместить до 1,2 млн штук облигаций номиналом в 1 тыс. долл.

Минфин исполнил обязательства

Минфин РФ погасил долг корпорации «Роснано» перед держателями облигаций шестой серии. Бумаги были выпущены с госгарантией. Объем выплат составил 9,56 млрд руб., включая доход инвесторов.

Банки на рынке ОФЗ

В сентябре на вторичных биржевых торгах ОФЗ в разрезе категорий участников основными продавцами выступали СЗКО – они продали ценных бумаг на сумму 8 млрд руб. Также нетто-продажи осуществляли дочерние иностранные банки и физические лица, продажи ОФЗ с их стороны составили 2,8 и 1,7 млрд руб. Основные нетто-покупки осуществляли НФО за счет собственных средств (10,7 млрд руб.). Среднедневной объем торгов в сентябре вырос до 19,4 млрд руб. (в августе – в среднем всего 11,2 млрд руб.).

Очередная неделя без аукциона

Минфин воздержался от проведения аукционов по размещению ОФЗ в целях содействия стабилизации рыночной ситуации. Решение выглядит абсолютно логичным, так как спрос остается низким.

Теперь на аукционах Минфина России будет доступен выпуск 29021 с переменным купоном (2030 год погашения, купон привязан к RUONIA) в объеме до 500 млрд руб. по номинальной стоимости, говорится в материалах ведомства. Судя по всему, Минфин готовит запасной вариант на случай, если с размещением номинальных выпусков будут трудности.

СЫРЬЕ И ВАЛЮТЫ

Рубль вернулся в привычный диапазон

На прошлой неделе курс рубля к доллару США приближался к отметке USD/RUB 65, но затем коррекционная волна ослабла, и рубль вновь укрепился, вернувшись к USD/RUB 62. Движение, на наш взгляд, вполне логичное, завершающее период волатильности, вызванной объявлением частичной мобилизации. Напомним, что сначала рубль ощутимо укрепился на фоне ухода физических лиц из доллара и евро, затем ослаб, когда рубли потекли обратно в валюту, но уже в юань. Когда же этот обратный поток иссяк, рынок вернулся к своему привычному состоянию.

Нет никакой уверенности, что уровень USD/RUB 60–62, в котором рубль пребывает большую часть времени с конца июля, является равновесным. Если верить данным ЦБ РФ, профицит счета текущих операций остается рекордным, что в условиях отсутствия покупок валюты в резервы (в том числе в рамках бюджетного правила) и ограниченных возможностей оттока капитала по частным каналам ставит вопрос о том, за счет чего балансируется валютный рынок.

Новая волна снижения цены золота

Цена золота продолжила снижение. Что важно, это происходит на фоне некоторого улучшения динамики евро и британского фунта. В последнее время золото и указанные валюты двигались синхронно, что было сигналом повышенной нервозности, наличия одного сильного фактора, влияющего на широкий класс активов. Впрочем, слабую динамику в золоте сейчас можно объяснить локальным увеличением спроса на рисковые активы: индексы акций США и Европы в последние дни ощутимо подросли.

Объемы золота в физических ETF, отслеживаемых Bloomberg, продолжают быстро снижаться, что говорит об уходе розничных инвесторов из этого актива. Отметим, что этот процесс идет с конца апреля, когда стало ясно, что без серьезного повышения ставки ФРС в этом цикле не обойтись. Видимо, пока у рынка не будет ясности по поводу сроков окончания цикла ужесточения монетарной политики, золото будет оставаться под давлением.

Ценовое регулирование Еврокомиссией рынка газа

Еврокомиссия планирует регулировать работу ценового механизма TTF, чтобы сгладить скачки цен на газ, об этом пишут сегодня СМИ. Задача в данном случае – снизить волатильность, чтобы сделать цену более предсказуемой.

Данный шаг, в принципе, может несколько упростить жизнь потребителям и улучшить стабильность поставок, также это может снизить спекулятивную составляющую цен. При этом повлиять на физические объемы поставок такой шаг вряд ли способен. Следовательно, и средние цены останутся высокими.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба