18 января 2023 Киселев Владимир

В обзоре представлены основные тезисы и идеи из стратегий российских инвестдомов на 2023 год. Что думают аналитики о перспективах экономики РФ и какие акции советуют выбирать?

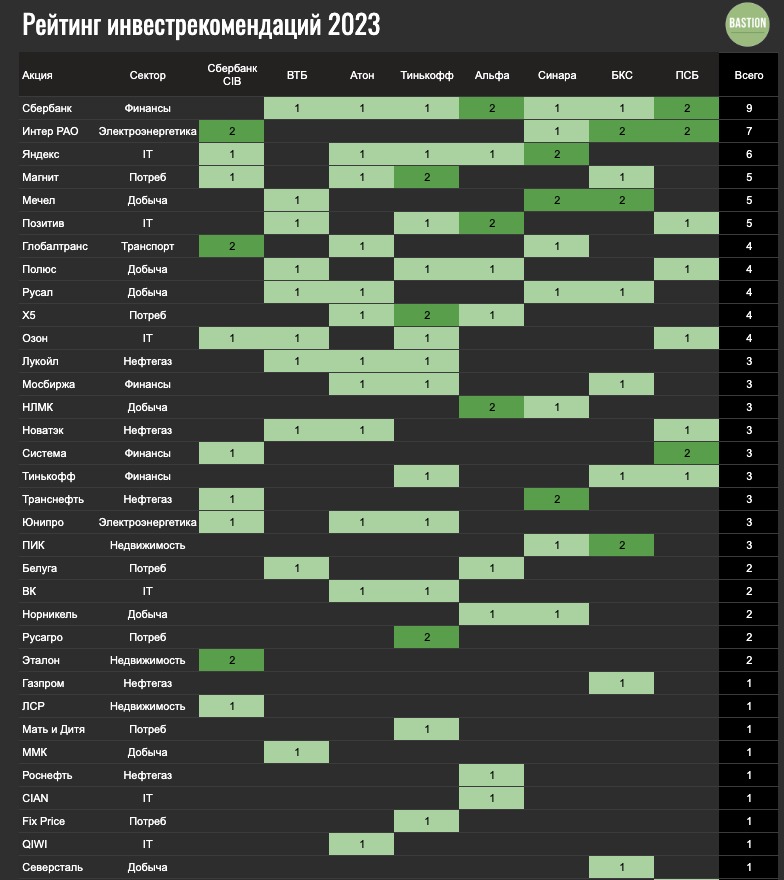

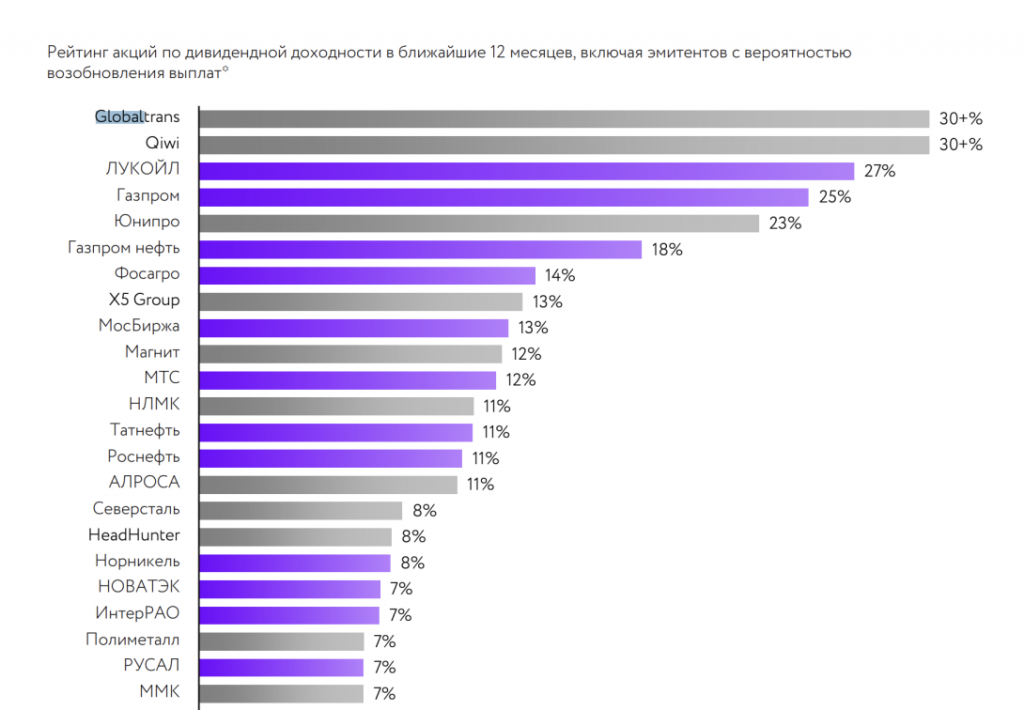

0. Для разогрева — рейтинг инвестрекомендаций акций российских аналитиков на 2023 год. Идея взята из блога Точка спокойствия и немного доработана. За каждое попадание в топ-10 рекомендаций от аналитиков одного инвестдома акции начисляется 1 балл, за попадание в топ-3 по потенциалу (если это возможно определить) — 2 балла.

Сбербанк, Интер РАО и Яндекс — самые популярные акции у российских аналитиков в 2023 году

Макро

1. Все аналитики ждут продолжения спада российской экономики. Большинство прогнозирует, что после снижения ВВП на 2% в 2022 году, показатель упадет в 2023 на 1-3%. С 2024 года начнется медленное восстановление.

Таблица от ВТБ с прогнозами, которые можно считать стандартными.

2. Лишь один банк позволил себе сильно отклонится от консенсуса. Альфа-банк смотрит на будущее с пессимизмом и ждет снижения ВВП на 6,5%. В качестве базового сценария аналитики прогнозируют падение экономики, по масштабам сравнимое с кризисом 2008-2009 годов.

Основной причиной ускорения спада назван массовый отъезд людей из страны. Очевидно, аналитики ждут новые масштабные волны мобилизации.

“На пороге 2023 г. наши ожидания на будущий год сильно отличаются от консенсус-мнения рынка. Мы считаем, что из-за миграционного оттока внутренний спрос продолжит сокращаться в 2023 г., и в сочетании с вероятным спадом инвестиций это может привести к падению ВВП на 6,5%”.

3. Интересно, что прогноз глубокого спада экономики, который не ожидается рынком, не мешает Альфа-банку видеть большой потенциал ряда отраслей российского рынка акций.

“Мы позитивно смотрим на акции в секторе металлургии, удобрений, лесозаготовки и сельского хозяйства, акции финансового и технологического сектора”

4. В коллекцию макроэкономических перлов можно добавить комментарий от БКС. Аналитики задаются вопросом, “почему мы ждем восстановление экономики и роста банков при ожидании падения цен на нефть?”

И не находят ответа:

“В некотором смысле наши оценки на 2023 г. парадоксальны. Пока неясно, как может сработать эта нелогичная совокупность факторов”.

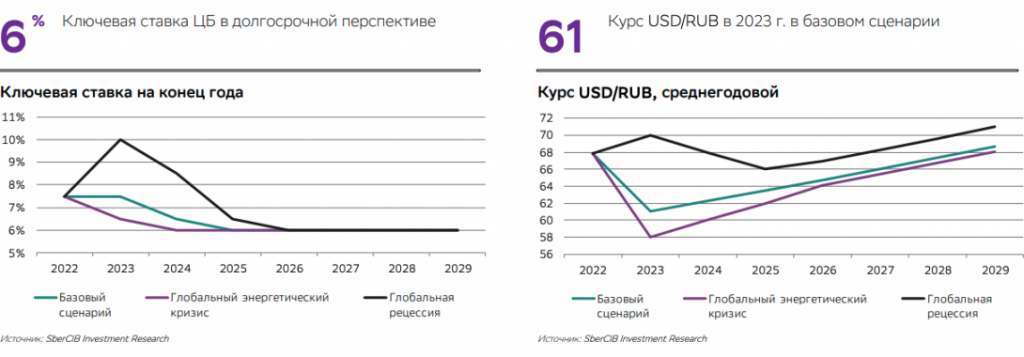

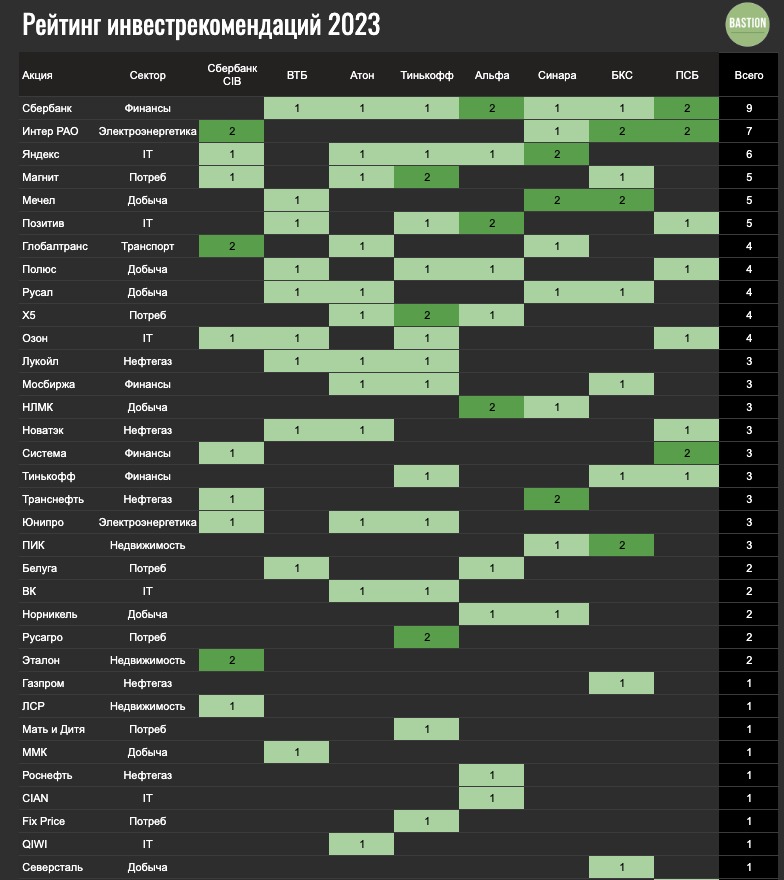

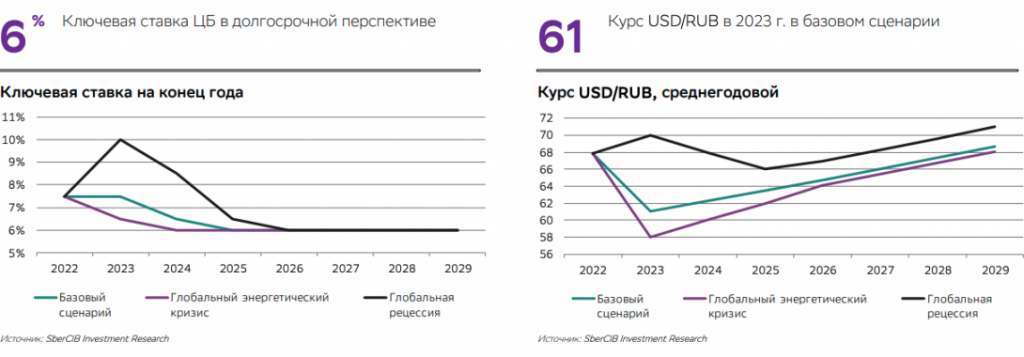

5. По курсу рубля прогнозы имеют гораздо больший разброс, чем по перспективам экономики. В среднем аналитики к концу 2023 года ждут доллар на текущем уровне в районе 70 рублей за доллар.

Отмечу, что в среднем аналитики ВСЕГДА прогнозируют курс рубля близкий к последнему уровню и никогда не предсказывают сильных колебаний.

Попытку спрогнозировать сильное падение рубля предпринял Промсвязьбанк. “Доллар подойдет к 80 рублям”

Самый оптимистичный прогноз дает Сбер — 61 рубль за доллар.

Полагаю, что Промсвязьбанк по итогам года окажется ближе к истине. Сокращение нефтегазового экспорта и наращивание дефицита бюджета приведет снижению экспортной выручки и сохранению высоких темпов оттока капитала. Это неизбежно будет давить на рубль.

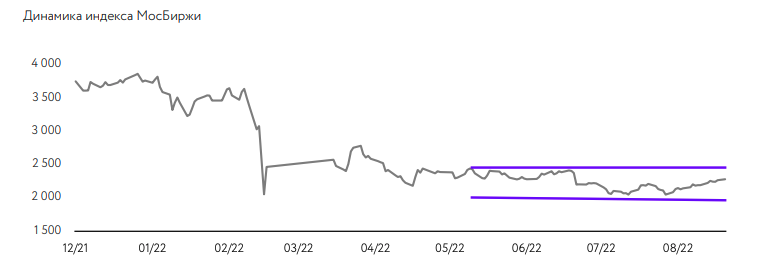

6. Обычно прогноз снижения ВВП при небольшом изменении курса рубля и замедлении инфляции это крайне негативный сигнал для фондового рынка. Однако аналитики, как и год назад, чрезвычайно оптимистичны по перспективам российских акций.

Ожидаемая доходность индекса Мосбиржи в 2023 году у БКС +40%, у Сбербанка +31%, у ВТБ +18,9%.

7. Откуда такой оптимизм? Почти все аналитики полагают, что российский рынок после обвала 2022 года настолько дешев, что ему просто некуда падать.

8. Типичный аргумент — низкий мультипликатор P/E. Атон оценивает российский рынок в 5-6 годовых прибылей 2023 года, что якобы очень дешево относительно мировых аналогов.

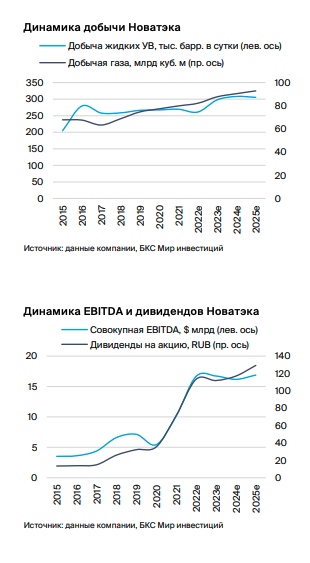

На мой взгляд после изоляции от мирового рынка капитала сравнивать P/E индекса Мосбиржи c другими странами стало бессмысленно. Российские акции теперь всегда будут иметь большой дисконт за низкую ликвидность по сравнению с мировыми аналогами.

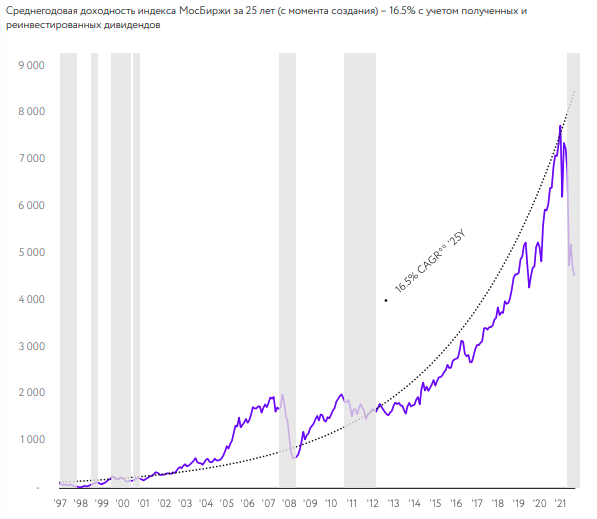

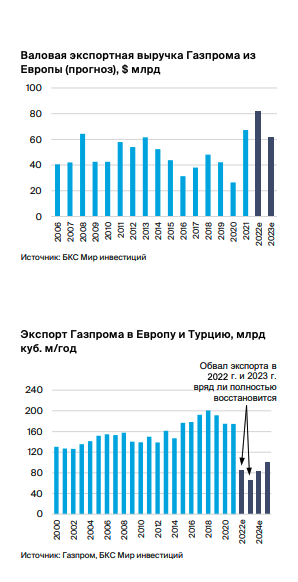

9. Сбербанк отмечает, что текущий P/E российского рынка самый низкий в истории. Снижение премии за риск по мнению аналитиков служит аргументом в пользу более высокой доходности рынка в будущем.

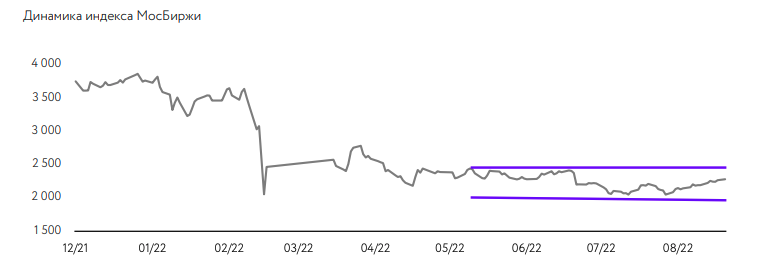

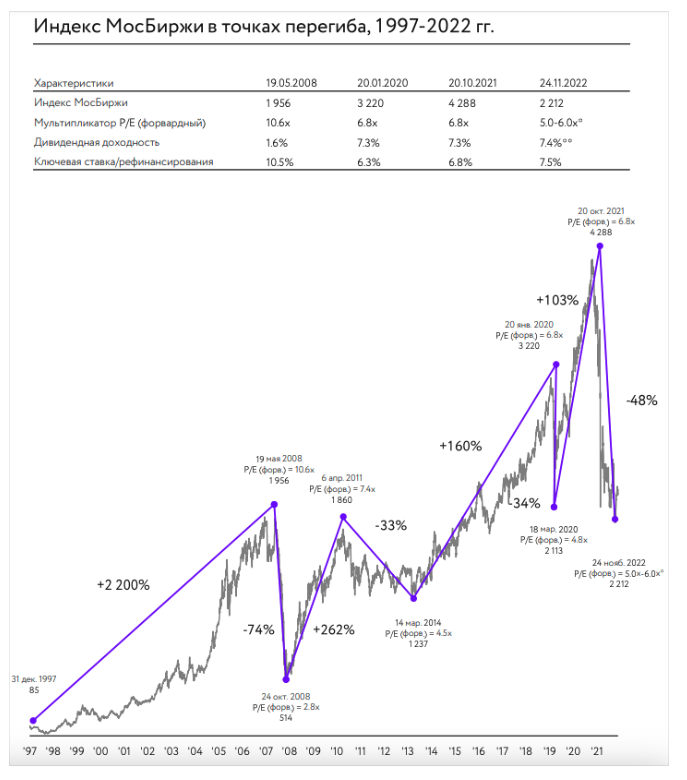

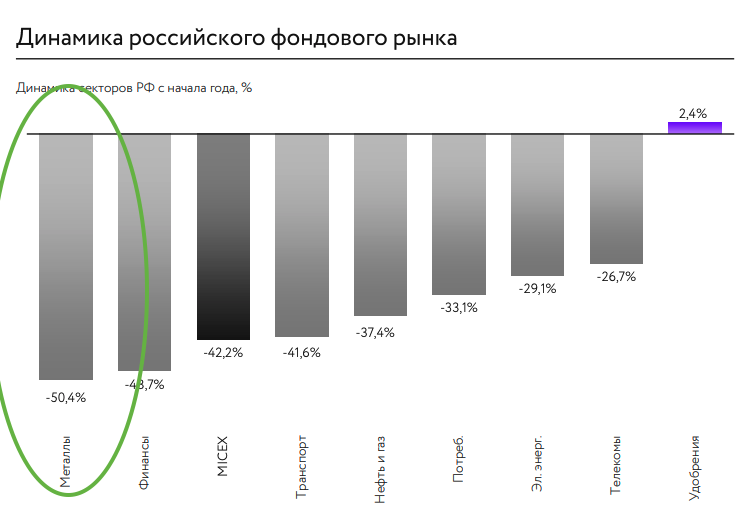

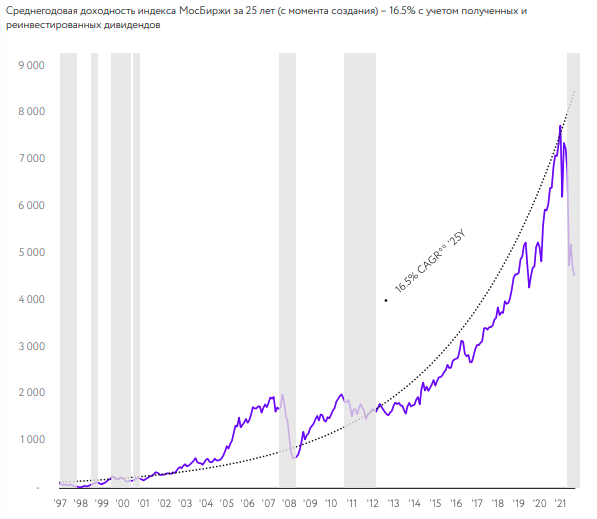

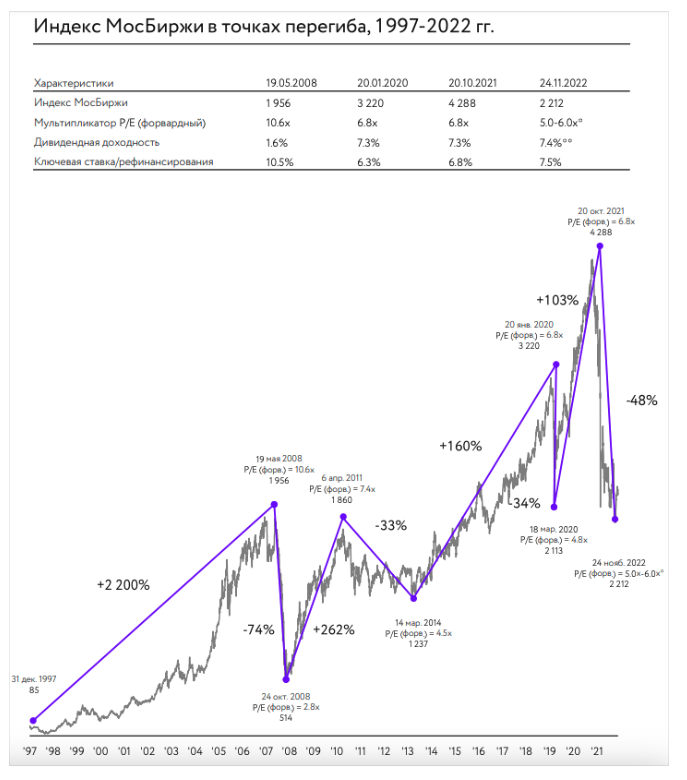

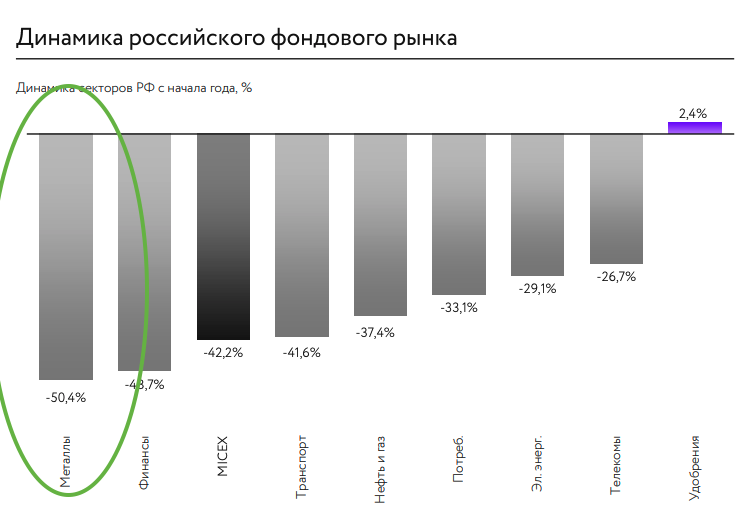

10. Атон большим количеством красивых графиков пытается заразить читателя стратегии оптимизмом. Главный упор делается на то, что российский рынок сильно упал, а долгосрочно акции растут, поэтому есть уникальный момент, чтобы купить.

График, с намеком на возможность удвоить вложения в обозримом будущем.

График с намеком, что мы в «точке перегиба».

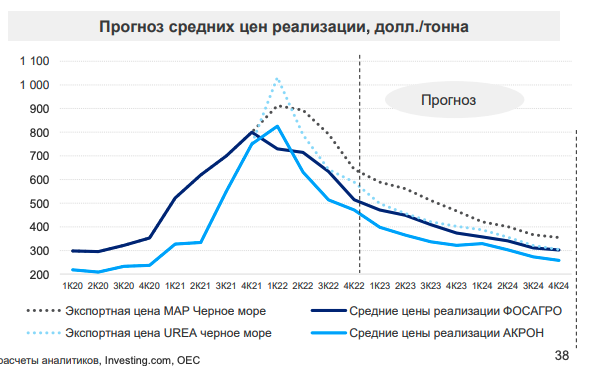

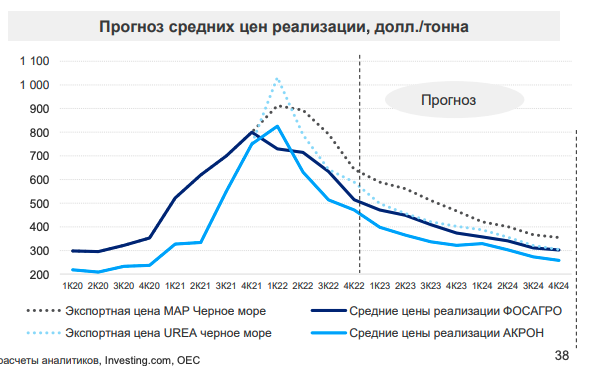

11. При позитивном взгляде на доходность большинство аналитиков уверено, что прибыль российских компаний в 2023 году сократится.

График прибыли на акцию для российского рынка от ВТБ.

12. При прогнозе доходности важно помнить, что российский рынок на 2/3 состоит из сырьевых компаний, получающих основную прибыль от экспорта.

Если вы не прогнозируете сильного ослабления рубля, бума цен на нефть и прочие ресурсы, то ждать доходности в 40% на мой взгляд, как минимум, странно. Даже за счет снижения, так называемой, премии за риск.

Выбор акций.

13. Однозначный фаворит аналитиков в 2023 году — Сбербанк, получивший рекомендации от всех инвестдомов, кроме Sberbank CIB. Это вызывает настороженность. В прошлом году почти все топ-рекомендации аналитиков (Система, ВТБ, Яндекс) оказались среди худших.

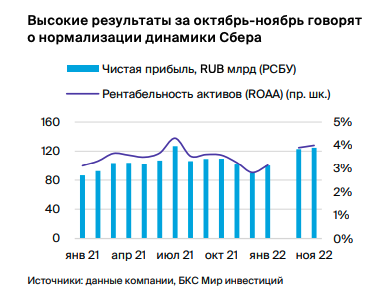

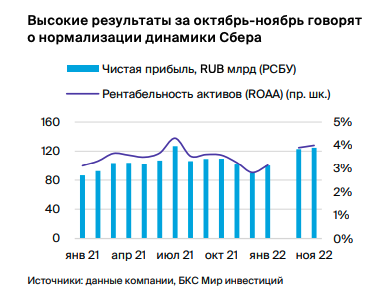

14. В последних отчетах по РСБУ Сбер показывает прибыль на уровне больше 120 млрд руб в месяц, что близко к историческим рекордам.

Если умножить показатель на 12 месяцев, то получим почти 1,4 трлн руб ожидаемой годовой прибыли. В этом случае Сбербанк оценен очень дешево — менее чем в 3 годовых прибыли.

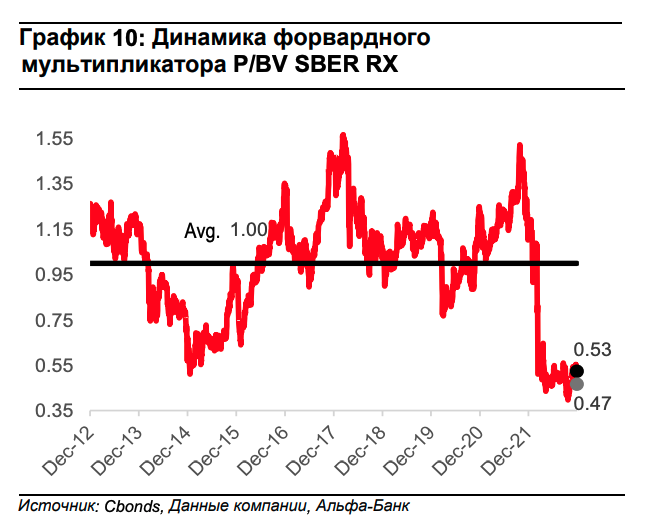

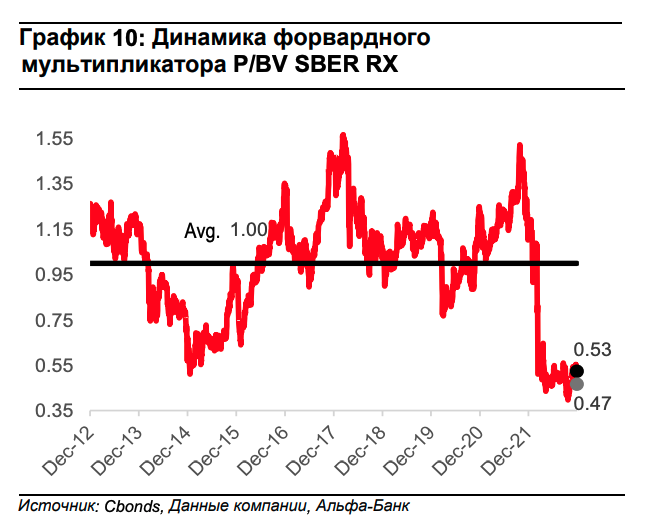

У Альфа-банка Сбербанк имеет наибольший потенциал среди всех акций рынка. Аналитики отмечают, что банк стоит половину капитала. Так дешево Сбер не стоил никогда в своей истории.

ВТБ отмечает, что в 2023-2024 годы дивиденды Сбера к текущей цене акций составят 15-21%. Если такой сценарий реализуется, то акции, безусловно, ожидает значительный рост стоимости.

15. Еще одна популярная ставка в банковском секторе — Тинькофф. Банк постепенно возвращается к нормальной прибыльности. За счет сокращения резервов и восстановления чистого процентного дохода Тинькофф должен в течение двух лет вернуться к результатам докризисного 2021 года.

БКС отмечает, что повышенные отчисления резервов в этом году “съели” почти почти 60 млрд доналоговой прибыли. Если их убрать, то прибыль вполне может вернуться на уровень 2021 года уже в следующем году.

Альфа отмечает, что TCS стоит всего два капитала, что в 4,5 раза дешевле, чем осенью 2021 года. Все еще шанс дешево купить или ловушка?

16. Мосбиржа — компания которая впечатлила аналитиков своими результатами в 2022 году. Рекордный процентный доход и повышение комиссий нивелировало негативный эффект от падения объемов торгов.

Мосбиржа в 2022 году получит рекордные в истории 32-34 млрд руб прибыли.

Мосбиржа стоит 7 годовых прибылей, что в два раза дешевле чем год назад. В 2023 году должны вернуться в к дивидендам, что приведет к росту акций. Идея очевидна.

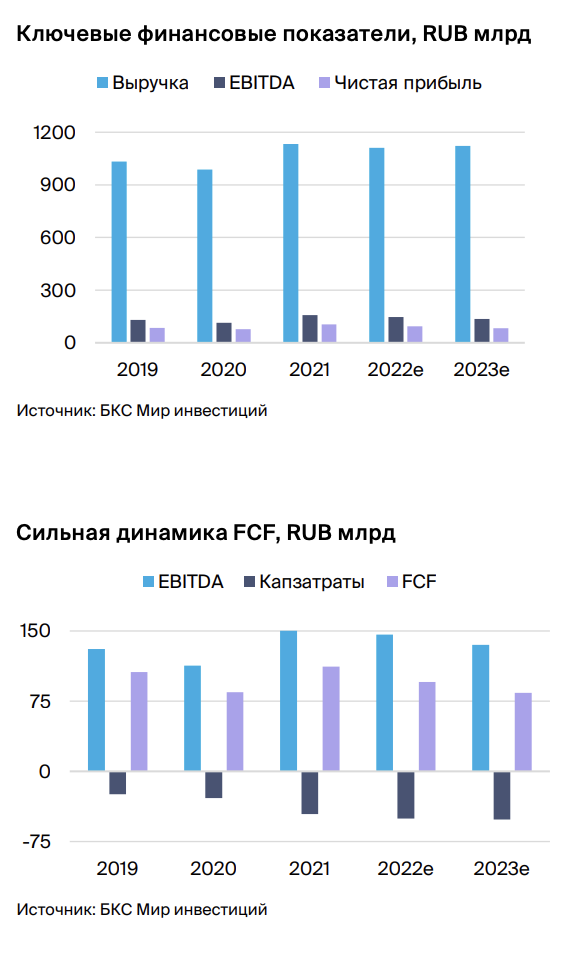

17. Технологический сектор РФ — второй по популярности у аналитиков после банков. Идея покупки здесь в том, что российские интернет-компании продолжают рост бизнеса высокими темпами, несмотря на спад в экономике.

Все они почти полностью ориентированы на внутренний рынок, что дает некоторую защиту перед санкциями. Топ-выбор аналитиков в порядке снижения популярности — Яндекс, Positive, Ozon.

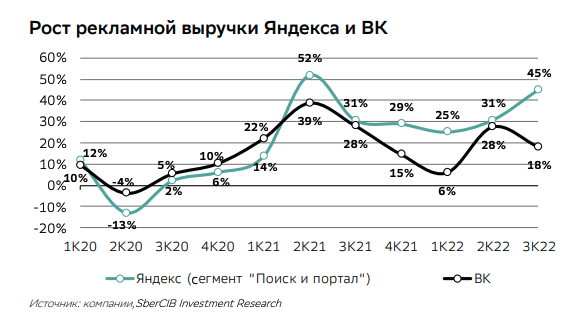

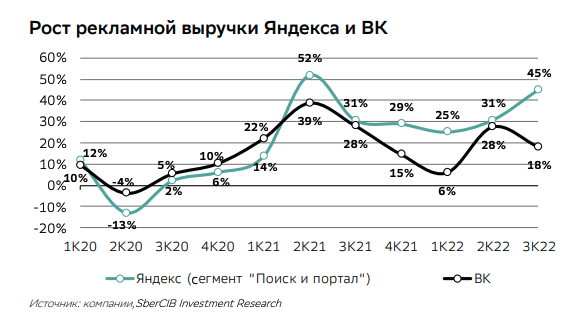

18. Яндекс в 2022 году показывает невероятные темпы роста бизнеса. Рекламная выручка поисковика в 3 квартале выросла рекордным со времен пандемии темпом в 45%. Акции популярны у аналитиков.

Следует помнить о рисках. Яндекс находится в процессе разделения компании на две бизнес-структуры, одна из которых будет ориентирована на Россию, другая – на международный рынок. Подробностей схемы разделения до сих пор нет, что заставляет инвесторов нервничать.

Акции под давлением. Мультипликаторы оценки «укатаны в пол”.

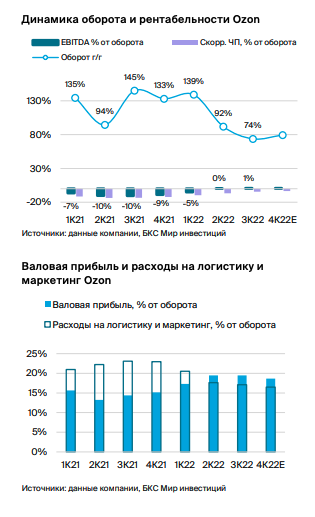

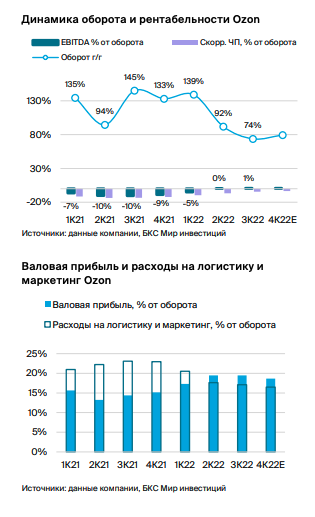

19. Маркетплейс Ozon также можно встретить среди фаворитов. Темп роста оборота товаров в этом году замедлился до 70%, но показатель все равно остается на очень хорошем уровне.

В последние 2 квартала Ozon вышел в плюс по показателю рентабельности EBITDA, чего очень долго ждали инвесторы и аналитики.

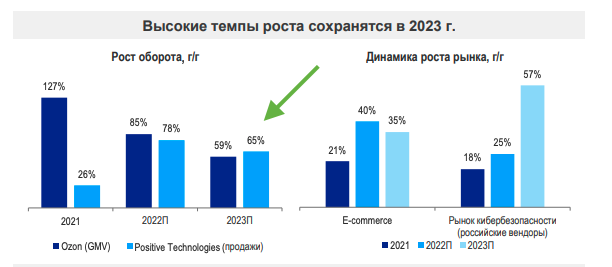

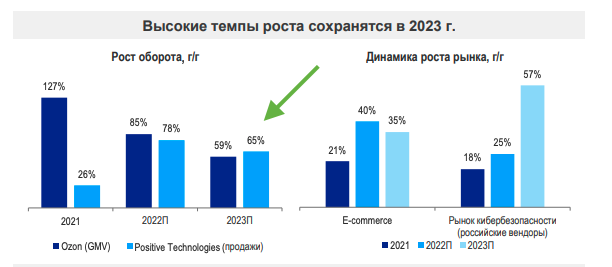

20.Группа Позитив должна стать самой быстрорастущей компанией российского публичного рынка в 2023 году. ВТБ, например ждет роста выручки на 65% благодаря невероятному скачку спроса на услуги кибербезопасности.

“Замещение зарубежных провайдеров, запуск новых продуктов, увеличение перекрестных продаж и выход в новые страны поддержат планы по удвоению продаж ежегодно. Мультипликаторы: 8,0x EV/EBITDA 2023, дисконт более 60% к иностранным аналогам.”

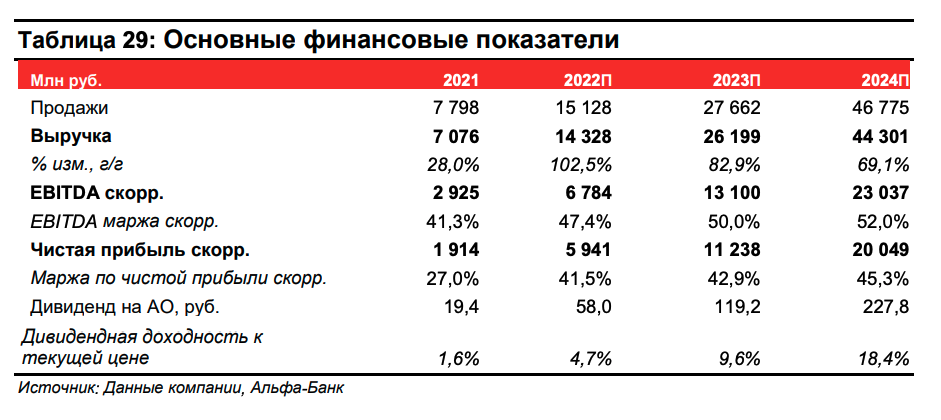

Альфа-банк пишет, что лидер российского сегмента кибербезопасности“предоставляет инвесторам качественную возможность сыграть на быстро растущем рынке отечественного ПО”.

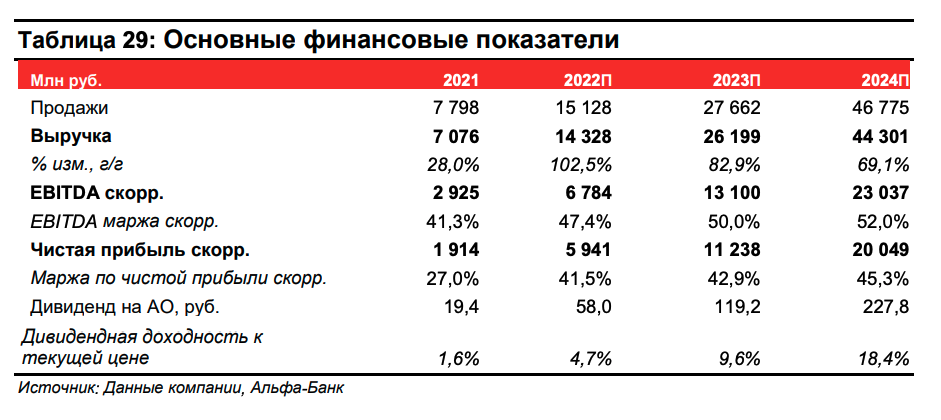

Ждут утроения продажПозитив к 2024 году при марже чистой прибыли в 45%.

Ожидаемая чистая прибыль к 2024 году 20 млрд руб. Сейчас компания стоит 90 млрд руб. Если сценарий Альфа-банка реализуется, то Позитив стоит очень дешево.

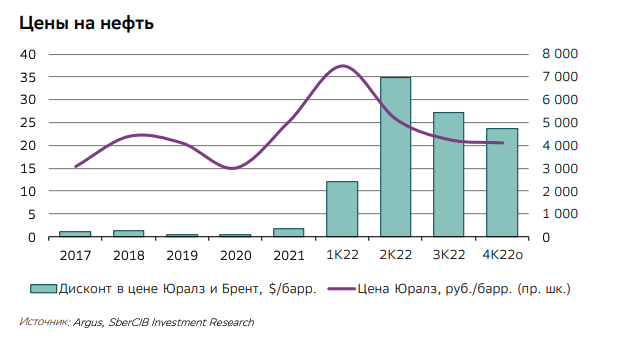

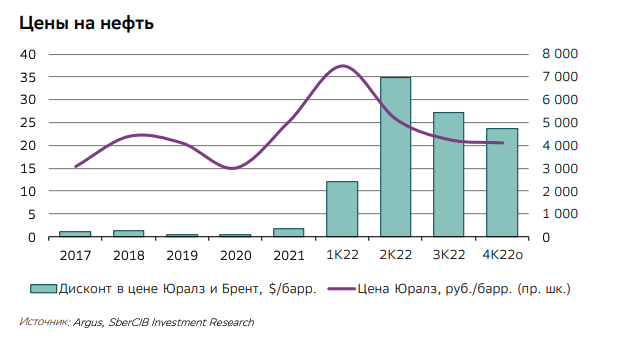

21.По нефтегазовому сектору российские инвесторы имеют скорее нейтральные взгляды. Введение эмбарго и потолка цен от G7 в базовом сценарии приведет к падению добычи на 5-10% в течение года и большим скидкам в цене к основным маркам нефти. Большинство аналитиков рассчитывает, что со временем огромный дисконт пропадет.

Цена на нефть марки Urals в рублях упала почти в два раза относительно максимумов прошлого года и сейчас находится на уровне 2020 года.

У меня есть сомнения, что дисконт пропадет в обозримой перспективе, поэтому думаю, что долю нефтянки в портфеле нужно снижать.

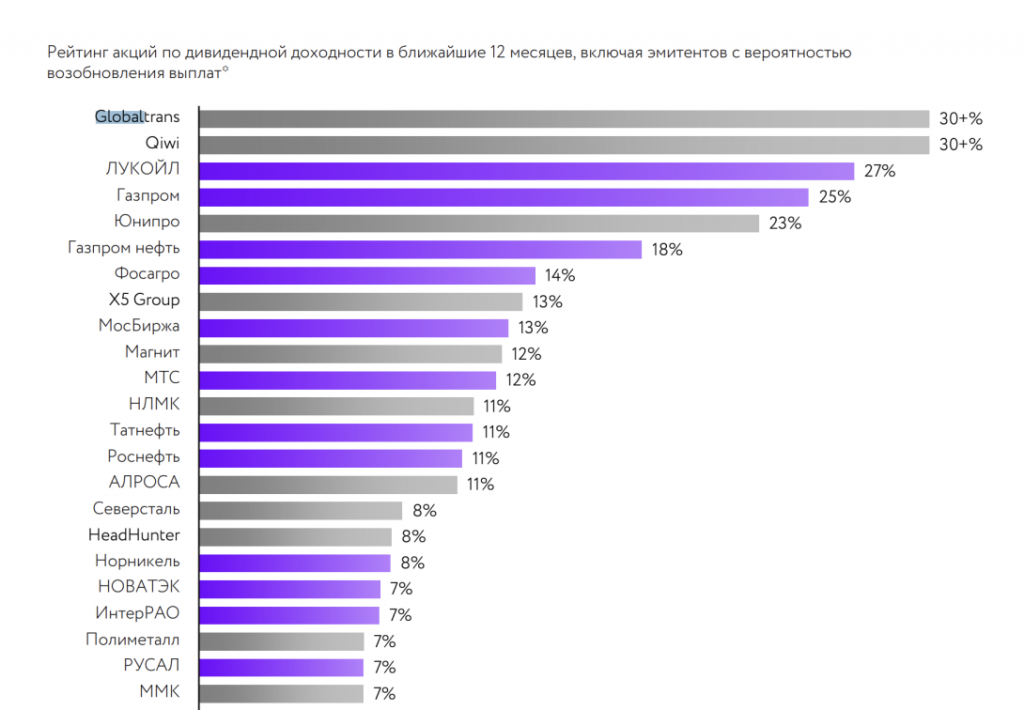

22. Лукойл — в любимчиках аналитиков среди нефтедобывающих компаний.

ВТБ соблазняется большими дивидендами, которые должны принести наибольшую доходность в секторе (20%).

Аналогичную дивидендную аргументацию приводит Атон.

23. Полагаю, что ставка на Лукойл может стать одним из самых больших разочарований этого года. Компания до этого года получала более половины выручки от экспорта на “санкционные” направления в США и Европу. Скорее всего, Лукойл сейчас экспортирует нефть по наибольшим дисконтам среди крупнейших российских компаний. Финансовые результаты и дивиденды будут сильно ниже ожиданий аналитиков.

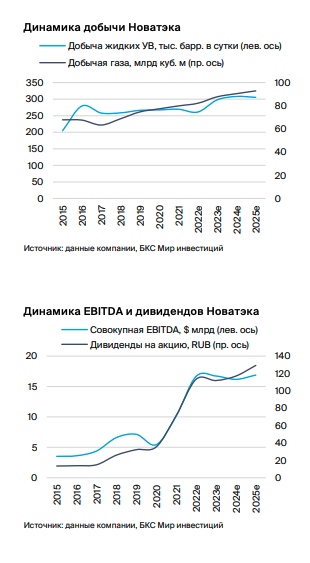

24. Газ лучше нефти. Еще одна распространенная идея на рынке, что мировые цены на газ из-за ухода Газпрома из Европы будут долгое время на высоком уровне. Это позволяет рассчитывать на долгосрочные перспективы Новатэка, который у аналитиков сравним по уровню популярности с Лукойлом.

Это одна из немногих компаний нефтегазового сектора, которая по прогнозам удержит уровень прибыли на уровне 2022 года.

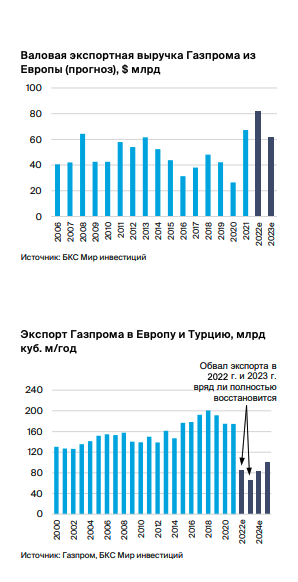

25. ВГазпром аналитики в целом не верят. В топ-10 рекомендаций компанию включили только в БКС.

В ВТБ отмечают, что дивиденды в 2023 году будут минимальными, формируя доходность на уровне 4,5% (по итогам 2 полугодия 2022). Риски заключаются в необходимости делать новые инвестиции для перенаправления экспорта газа в Китай, а также в повышенной налоговой нагрузке.

Самые большие оптимисты в БКС. Верят в дивиденды в 46 руб на акцию по итогам 2022 года и 22 руб на акцию по итогам 2023 с доходностью в 29% и 14% соответственно.

В БКС считают, что при обвале физических объемов экспорта в Европу компания продолжит зарабатывать повышенную прибыль на высоких ценах.

26. Металлургия и добыча — худший сектор рынка акций в 2022 году. Аналитики полагают, что несколько компаний отрасли имеют шанс на восстановление в 2023 году. Топ рекомендаций составляют Мечел, Русал и Полюс.

27. БКС наиболее оптимистичен по Мечелу

Мечел продает большие объемы угля азиатским покупателям, что защищает бизнес компании от торговых ограничений (единственная проблема — логистические возможности на восточном направлении, но российские власти планируют расширять инфраструктуру в регионе). Мы считаем, что компания продолжит сокращать долговую нагрузку, что должно стать сильным триггером для котировок.

28. Аналитики любят прогнозировать долгосрочный рост цен на золото, что должно способствовать восстановлению акций Полюса.

По Полюсу оптимистичен Сбербанк

Компания не испытывает проблем с продажами золота, нормализовав процесс сбыта. После слабого 1П22 мы ожидаем улучшения результатов в 2П22 за счет реализации накопленных запасов. В ближайшие годы компания, вероятно, нарастит объемы добычи до 2,9-3,0 млн унций с 2,7-2,8 млн унций в этом году

29. В удобрения в этом году никто не верит. Сектор был лучшим по доходности в 2022 году, но сейчас компании стоят дорого, мировые цены падают, а правительство грозит новыми налогами для финансирование военных расходов.

Хотите поставить против аналитиков? Купите Фосагро.

30. Главными поклонниками потребительского сектора в РФ стали аналитики Тинькофф. Надо отдать должное их наглядной инфографике, в которой сразу видны приоритеты.

“Большинство акций данного сектора все еще торгуется дешево по мультипликаторам по сравнению с 2021 годом. При том что компании ритейла открывают новые магазины, наращивают выручку и прибыль, а также держат под контролем долговую нагрузку.»

31. Продуктовый ритейл хорош тем, что какой бы не был спад в экономике, люди все равно будут тратить деньги на товары первой необходимости. Сравните, насколько ниже волатильность в продажах продуктовых и непродуктовых ритейлеров.

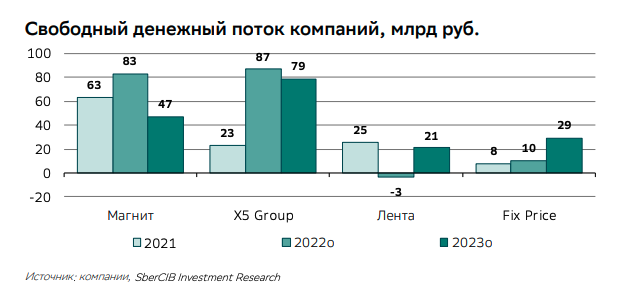

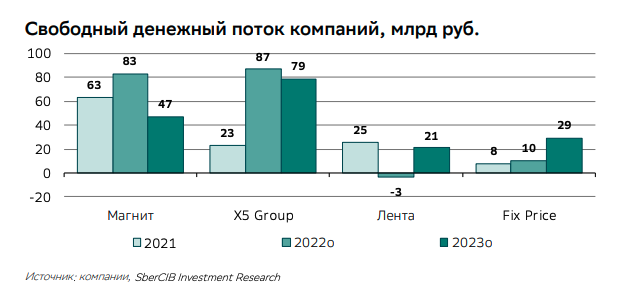

32. Лидер по рекомендациям в секторе — Магнит.

Мнение Сбера

“Магнит в 2022 году лидировал по росту выручки, одновременно оптимизируя операционные расходы и оборотный капитал. Мы ожидаем рекордного роста свободного денежного потока по итогам 2022 года. Однако полномочия совета директоров компании сильно ограничены, и к этому факту мы относимся с осторожностью.”

Интересно, что в 2023 году Сбербанк ждет двукратного обвала свободного денежного потока Магнита, но это не мешает аналитикам прогнозировать наибольшие потенциал акций в секторе.

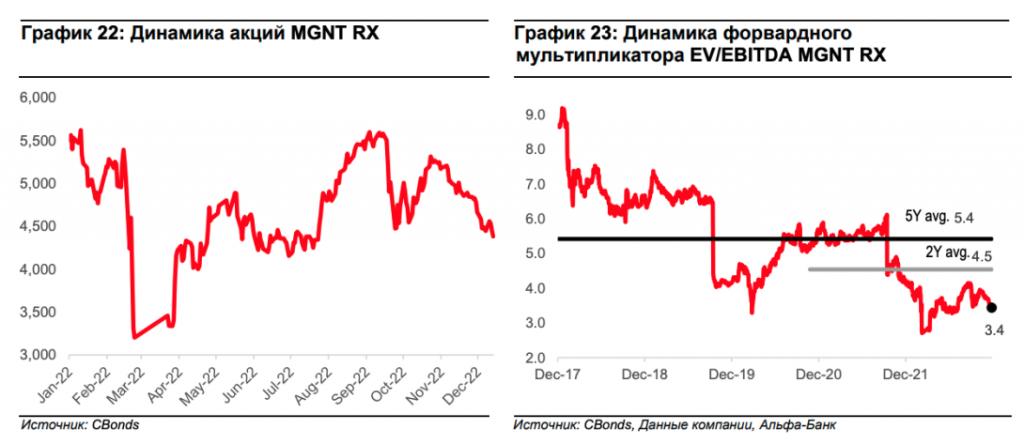

Альфа-банк отмечает привлекательность низких мультипликаторов оценки Магнита.

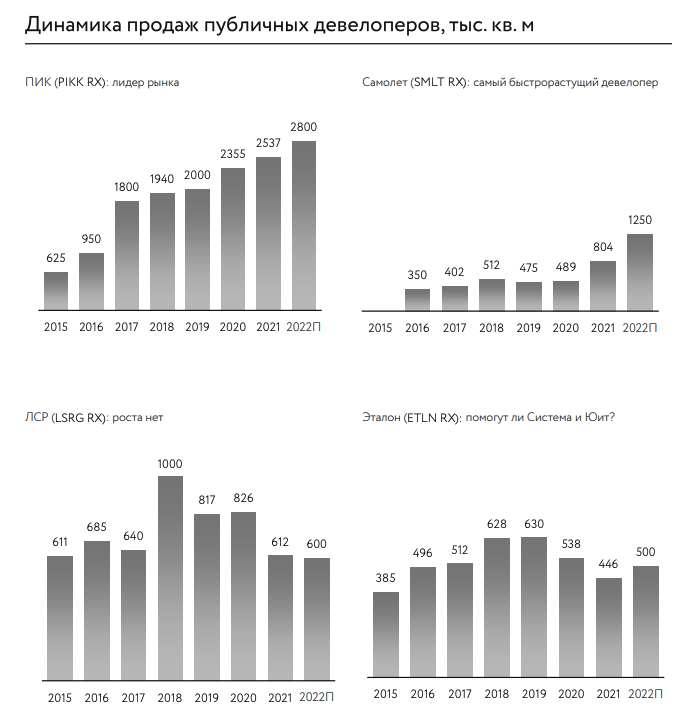

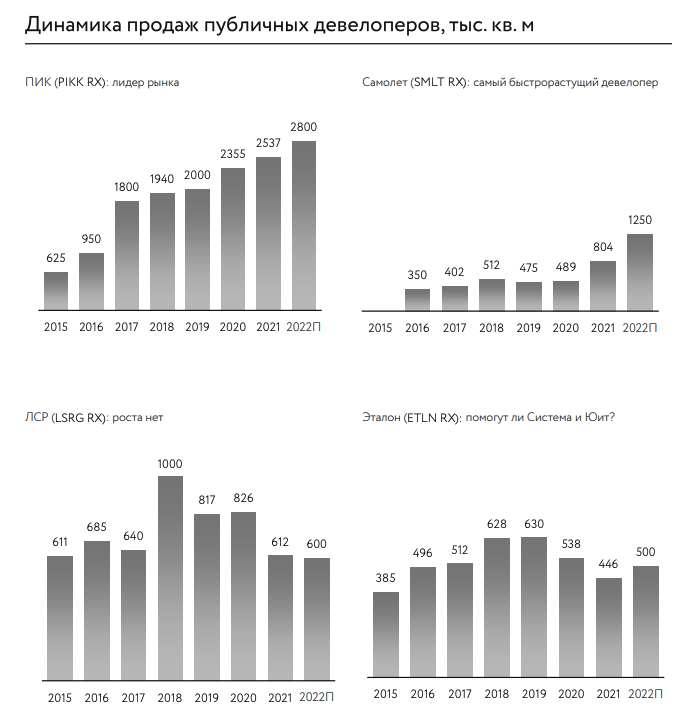

33. Рынок недвижимости получает мало симпатий. Сбер ждет, что на первичном рынке количество сделок упадет на 25% в базовом сценарии. В 2022 году спад составил 21%.

График от ВТБ

34. При общем спаде рынка динамика продаж крупнейших российских девелоперов сильно отличается. Интересно, что растущий быстрее всех Самолет не получил ни одного топ-выбора от российских аналитиков. Инвестдома смущают высокие мультипликаторы оценки.

35. В секторе электроэнергетики явным фаворитом по мнению аналитиков остается Интер РАО. По рейтингу рекомендаций компания уступает только Сбербанку.

Основной тезис в том, что у компании есть огромные запасы кэша в 300 млрд куб, по которым можно зарабатывать большие проценты, либо купить на них интересные активы на рынке для расширения бизнеса.

За счет наличия огромной подушки безопасности Интер РАО входит в выбор топ-10 акций по мнению БКС. При этом аналитики прогнозируют сокращение прибыли и свободного денежного потока в ближайшие годы.

Хотя считаю Интер РАО неплохой защитной ставкой на случай ухудшения кризиса, думаю что на стадии восстановления рынка акции компании будут уступать в доходности.

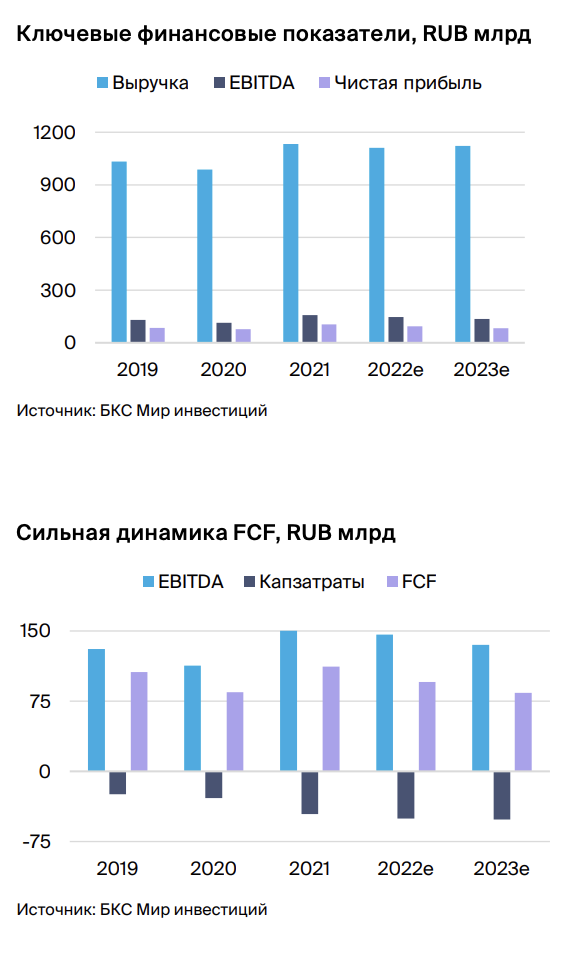

36. Среди акций прочих секторов наибольшие рейтинги получил Globaltrans.

Мнение Атон:

“В России идет структурное изменение логистических маршрутов (в сторону их удлинения), что пока поддерживает стабильный спрос на грузовые вагоны и перевозку грузов.

Globaltrans имеет прекрасные финансовые показатели и минимальную долговую нагрузку. Эти факторы позволяют компании устойчиво пройти кризисный период.

Компания зарегистрирована на Кипре, что препятствует выплате дивидендов. Накопленные денежные средства пока тратятся на погашение долга и увеличение вагонного парка, что также повышает стоимость компании.

По нашей оценке GDR Globaltrans оцениваются с мультипликаторами EV/EBITDA 2022П/23П 1.2-1.4x и P/E 2022П/23П 2.2-2.6x, предполагая дисконт в 50-70% к их средним значениям за последние пять лет. Единственным негативным фактором является отсутствие у компании на текущий момент ясных планов по перерегистрации в России.”

Несмотря на отсутствие планов компании по перерегистрации, Атон очень смело прогнозирует дивиденды Globaltrans с текущей доходностью более 30%.

Итоги — мое мнение по стратегии

37. Не разделяю тезис аналитиков о перспективах доходности рынка в 30-40%. Если не случится крупной девальвации рубля (а аналитики этого не ждут), то доходность индекса Мосбиржи не превысит 10-15%.

38. Большим тормозом доходности рынка станет нефтегазовый сектор и прочие экспортеры, занимающие почти 70% индекса Мосбиржи. Из-за увеличения налогов, санкций и замедления мировой инфляции экспортирующие сектора сейчас имеют низкий потенциал роста.

39. Согласен с тезисами о перспективах Сбера, Мосбиржи и Positive. Добавил бы их в корзину приоритетных рекомендаций.

40. Тинькофф, Яндекс, Ozon поместил бы во вторую корзину рекомендаций из-за иностранной прописки и соответствующих повышенных рисков.

41. Думаю, что самая большая ошибка аналитиков в акциях Лукойла. Компания преподнесет негативные дивидендные “сюрпризы” в этом году.

0. Для разогрева — рейтинг инвестрекомендаций акций российских аналитиков на 2023 год. Идея взята из блога Точка спокойствия и немного доработана. За каждое попадание в топ-10 рекомендаций от аналитиков одного инвестдома акции начисляется 1 балл, за попадание в топ-3 по потенциалу (если это возможно определить) — 2 балла.

Сбербанк, Интер РАО и Яндекс — самые популярные акции у российских аналитиков в 2023 году

Макро

1. Все аналитики ждут продолжения спада российской экономики. Большинство прогнозирует, что после снижения ВВП на 2% в 2022 году, показатель упадет в 2023 на 1-3%. С 2024 года начнется медленное восстановление.

Таблица от ВТБ с прогнозами, которые можно считать стандартными.

2. Лишь один банк позволил себе сильно отклонится от консенсуса. Альфа-банк смотрит на будущее с пессимизмом и ждет снижения ВВП на 6,5%. В качестве базового сценария аналитики прогнозируют падение экономики, по масштабам сравнимое с кризисом 2008-2009 годов.

Основной причиной ускорения спада назван массовый отъезд людей из страны. Очевидно, аналитики ждут новые масштабные волны мобилизации.

“На пороге 2023 г. наши ожидания на будущий год сильно отличаются от консенсус-мнения рынка. Мы считаем, что из-за миграционного оттока внутренний спрос продолжит сокращаться в 2023 г., и в сочетании с вероятным спадом инвестиций это может привести к падению ВВП на 6,5%”.

3. Интересно, что прогноз глубокого спада экономики, который не ожидается рынком, не мешает Альфа-банку видеть большой потенциал ряда отраслей российского рынка акций.

“Мы позитивно смотрим на акции в секторе металлургии, удобрений, лесозаготовки и сельского хозяйства, акции финансового и технологического сектора”

4. В коллекцию макроэкономических перлов можно добавить комментарий от БКС. Аналитики задаются вопросом, “почему мы ждем восстановление экономики и роста банков при ожидании падения цен на нефть?”

И не находят ответа:

“В некотором смысле наши оценки на 2023 г. парадоксальны. Пока неясно, как может сработать эта нелогичная совокупность факторов”.

5. По курсу рубля прогнозы имеют гораздо больший разброс, чем по перспективам экономики. В среднем аналитики к концу 2023 года ждут доллар на текущем уровне в районе 70 рублей за доллар.

Отмечу, что в среднем аналитики ВСЕГДА прогнозируют курс рубля близкий к последнему уровню и никогда не предсказывают сильных колебаний.

Попытку спрогнозировать сильное падение рубля предпринял Промсвязьбанк. “Доллар подойдет к 80 рублям”

Самый оптимистичный прогноз дает Сбер — 61 рубль за доллар.

Полагаю, что Промсвязьбанк по итогам года окажется ближе к истине. Сокращение нефтегазового экспорта и наращивание дефицита бюджета приведет снижению экспортной выручки и сохранению высоких темпов оттока капитала. Это неизбежно будет давить на рубль.

6. Обычно прогноз снижения ВВП при небольшом изменении курса рубля и замедлении инфляции это крайне негативный сигнал для фондового рынка. Однако аналитики, как и год назад, чрезвычайно оптимистичны по перспективам российских акций.

Ожидаемая доходность индекса Мосбиржи в 2023 году у БКС +40%, у Сбербанка +31%, у ВТБ +18,9%.

7. Откуда такой оптимизм? Почти все аналитики полагают, что российский рынок после обвала 2022 года настолько дешев, что ему просто некуда падать.

8. Типичный аргумент — низкий мультипликатор P/E. Атон оценивает российский рынок в 5-6 годовых прибылей 2023 года, что якобы очень дешево относительно мировых аналогов.

На мой взгляд после изоляции от мирового рынка капитала сравнивать P/E индекса Мосбиржи c другими странами стало бессмысленно. Российские акции теперь всегда будут иметь большой дисконт за низкую ликвидность по сравнению с мировыми аналогами.

9. Сбербанк отмечает, что текущий P/E российского рынка самый низкий в истории. Снижение премии за риск по мнению аналитиков служит аргументом в пользу более высокой доходности рынка в будущем.

10. Атон большим количеством красивых графиков пытается заразить читателя стратегии оптимизмом. Главный упор делается на то, что российский рынок сильно упал, а долгосрочно акции растут, поэтому есть уникальный момент, чтобы купить.

График, с намеком на возможность удвоить вложения в обозримом будущем.

График с намеком, что мы в «точке перегиба».

11. При позитивном взгляде на доходность большинство аналитиков уверено, что прибыль российских компаний в 2023 году сократится.

График прибыли на акцию для российского рынка от ВТБ.

12. При прогнозе доходности важно помнить, что российский рынок на 2/3 состоит из сырьевых компаний, получающих основную прибыль от экспорта.

Если вы не прогнозируете сильного ослабления рубля, бума цен на нефть и прочие ресурсы, то ждать доходности в 40% на мой взгляд, как минимум, странно. Даже за счет снижения, так называемой, премии за риск.

Выбор акций.

13. Однозначный фаворит аналитиков в 2023 году — Сбербанк, получивший рекомендации от всех инвестдомов, кроме Sberbank CIB. Это вызывает настороженность. В прошлом году почти все топ-рекомендации аналитиков (Система, ВТБ, Яндекс) оказались среди худших.

14. В последних отчетах по РСБУ Сбер показывает прибыль на уровне больше 120 млрд руб в месяц, что близко к историческим рекордам.

Если умножить показатель на 12 месяцев, то получим почти 1,4 трлн руб ожидаемой годовой прибыли. В этом случае Сбербанк оценен очень дешево — менее чем в 3 годовых прибыли.

У Альфа-банка Сбербанк имеет наибольший потенциал среди всех акций рынка. Аналитики отмечают, что банк стоит половину капитала. Так дешево Сбер не стоил никогда в своей истории.

ВТБ отмечает, что в 2023-2024 годы дивиденды Сбера к текущей цене акций составят 15-21%. Если такой сценарий реализуется, то акции, безусловно, ожидает значительный рост стоимости.

15. Еще одна популярная ставка в банковском секторе — Тинькофф. Банк постепенно возвращается к нормальной прибыльности. За счет сокращения резервов и восстановления чистого процентного дохода Тинькофф должен в течение двух лет вернуться к результатам докризисного 2021 года.

БКС отмечает, что повышенные отчисления резервов в этом году “съели” почти почти 60 млрд доналоговой прибыли. Если их убрать, то прибыль вполне может вернуться на уровень 2021 года уже в следующем году.

Альфа отмечает, что TCS стоит всего два капитала, что в 4,5 раза дешевле, чем осенью 2021 года. Все еще шанс дешево купить или ловушка?

16. Мосбиржа — компания которая впечатлила аналитиков своими результатами в 2022 году. Рекордный процентный доход и повышение комиссий нивелировало негативный эффект от падения объемов торгов.

Мосбиржа в 2022 году получит рекордные в истории 32-34 млрд руб прибыли.

Мосбиржа стоит 7 годовых прибылей, что в два раза дешевле чем год назад. В 2023 году должны вернуться в к дивидендам, что приведет к росту акций. Идея очевидна.

17. Технологический сектор РФ — второй по популярности у аналитиков после банков. Идея покупки здесь в том, что российские интернет-компании продолжают рост бизнеса высокими темпами, несмотря на спад в экономике.

Все они почти полностью ориентированы на внутренний рынок, что дает некоторую защиту перед санкциями. Топ-выбор аналитиков в порядке снижения популярности — Яндекс, Positive, Ozon.

18. Яндекс в 2022 году показывает невероятные темпы роста бизнеса. Рекламная выручка поисковика в 3 квартале выросла рекордным со времен пандемии темпом в 45%. Акции популярны у аналитиков.

Следует помнить о рисках. Яндекс находится в процессе разделения компании на две бизнес-структуры, одна из которых будет ориентирована на Россию, другая – на международный рынок. Подробностей схемы разделения до сих пор нет, что заставляет инвесторов нервничать.

Акции под давлением. Мультипликаторы оценки «укатаны в пол”.

19. Маркетплейс Ozon также можно встретить среди фаворитов. Темп роста оборота товаров в этом году замедлился до 70%, но показатель все равно остается на очень хорошем уровне.

В последние 2 квартала Ozon вышел в плюс по показателю рентабельности EBITDA, чего очень долго ждали инвесторы и аналитики.

20.Группа Позитив должна стать самой быстрорастущей компанией российского публичного рынка в 2023 году. ВТБ, например ждет роста выручки на 65% благодаря невероятному скачку спроса на услуги кибербезопасности.

“Замещение зарубежных провайдеров, запуск новых продуктов, увеличение перекрестных продаж и выход в новые страны поддержат планы по удвоению продаж ежегодно. Мультипликаторы: 8,0x EV/EBITDA 2023, дисконт более 60% к иностранным аналогам.”

Альфа-банк пишет, что лидер российского сегмента кибербезопасности“предоставляет инвесторам качественную возможность сыграть на быстро растущем рынке отечественного ПО”.

Ждут утроения продажПозитив к 2024 году при марже чистой прибыли в 45%.

Ожидаемая чистая прибыль к 2024 году 20 млрд руб. Сейчас компания стоит 90 млрд руб. Если сценарий Альфа-банка реализуется, то Позитив стоит очень дешево.

21.По нефтегазовому сектору российские инвесторы имеют скорее нейтральные взгляды. Введение эмбарго и потолка цен от G7 в базовом сценарии приведет к падению добычи на 5-10% в течение года и большим скидкам в цене к основным маркам нефти. Большинство аналитиков рассчитывает, что со временем огромный дисконт пропадет.

Цена на нефть марки Urals в рублях упала почти в два раза относительно максимумов прошлого года и сейчас находится на уровне 2020 года.

У меня есть сомнения, что дисконт пропадет в обозримой перспективе, поэтому думаю, что долю нефтянки в портфеле нужно снижать.

22. Лукойл — в любимчиках аналитиков среди нефтедобывающих компаний.

ВТБ соблазняется большими дивидендами, которые должны принести наибольшую доходность в секторе (20%).

Аналогичную дивидендную аргументацию приводит Атон.

23. Полагаю, что ставка на Лукойл может стать одним из самых больших разочарований этого года. Компания до этого года получала более половины выручки от экспорта на “санкционные” направления в США и Европу. Скорее всего, Лукойл сейчас экспортирует нефть по наибольшим дисконтам среди крупнейших российских компаний. Финансовые результаты и дивиденды будут сильно ниже ожиданий аналитиков.

24. Газ лучше нефти. Еще одна распространенная идея на рынке, что мировые цены на газ из-за ухода Газпрома из Европы будут долгое время на высоком уровне. Это позволяет рассчитывать на долгосрочные перспективы Новатэка, который у аналитиков сравним по уровню популярности с Лукойлом.

Это одна из немногих компаний нефтегазового сектора, которая по прогнозам удержит уровень прибыли на уровне 2022 года.

25. ВГазпром аналитики в целом не верят. В топ-10 рекомендаций компанию включили только в БКС.

В ВТБ отмечают, что дивиденды в 2023 году будут минимальными, формируя доходность на уровне 4,5% (по итогам 2 полугодия 2022). Риски заключаются в необходимости делать новые инвестиции для перенаправления экспорта газа в Китай, а также в повышенной налоговой нагрузке.

Самые большие оптимисты в БКС. Верят в дивиденды в 46 руб на акцию по итогам 2022 года и 22 руб на акцию по итогам 2023 с доходностью в 29% и 14% соответственно.

В БКС считают, что при обвале физических объемов экспорта в Европу компания продолжит зарабатывать повышенную прибыль на высоких ценах.

26. Металлургия и добыча — худший сектор рынка акций в 2022 году. Аналитики полагают, что несколько компаний отрасли имеют шанс на восстановление в 2023 году. Топ рекомендаций составляют Мечел, Русал и Полюс.

27. БКС наиболее оптимистичен по Мечелу

Мечел продает большие объемы угля азиатским покупателям, что защищает бизнес компании от торговых ограничений (единственная проблема — логистические возможности на восточном направлении, но российские власти планируют расширять инфраструктуру в регионе). Мы считаем, что компания продолжит сокращать долговую нагрузку, что должно стать сильным триггером для котировок.

28. Аналитики любят прогнозировать долгосрочный рост цен на золото, что должно способствовать восстановлению акций Полюса.

По Полюсу оптимистичен Сбербанк

Компания не испытывает проблем с продажами золота, нормализовав процесс сбыта. После слабого 1П22 мы ожидаем улучшения результатов в 2П22 за счет реализации накопленных запасов. В ближайшие годы компания, вероятно, нарастит объемы добычи до 2,9-3,0 млн унций с 2,7-2,8 млн унций в этом году

29. В удобрения в этом году никто не верит. Сектор был лучшим по доходности в 2022 году, но сейчас компании стоят дорого, мировые цены падают, а правительство грозит новыми налогами для финансирование военных расходов.

Хотите поставить против аналитиков? Купите Фосагро.

30. Главными поклонниками потребительского сектора в РФ стали аналитики Тинькофф. Надо отдать должное их наглядной инфографике, в которой сразу видны приоритеты.

“Большинство акций данного сектора все еще торгуется дешево по мультипликаторам по сравнению с 2021 годом. При том что компании ритейла открывают новые магазины, наращивают выручку и прибыль, а также держат под контролем долговую нагрузку.»

31. Продуктовый ритейл хорош тем, что какой бы не был спад в экономике, люди все равно будут тратить деньги на товары первой необходимости. Сравните, насколько ниже волатильность в продажах продуктовых и непродуктовых ритейлеров.

32. Лидер по рекомендациям в секторе — Магнит.

Мнение Сбера

“Магнит в 2022 году лидировал по росту выручки, одновременно оптимизируя операционные расходы и оборотный капитал. Мы ожидаем рекордного роста свободного денежного потока по итогам 2022 года. Однако полномочия совета директоров компании сильно ограничены, и к этому факту мы относимся с осторожностью.”

Интересно, что в 2023 году Сбербанк ждет двукратного обвала свободного денежного потока Магнита, но это не мешает аналитикам прогнозировать наибольшие потенциал акций в секторе.

Альфа-банк отмечает привлекательность низких мультипликаторов оценки Магнита.

33. Рынок недвижимости получает мало симпатий. Сбер ждет, что на первичном рынке количество сделок упадет на 25% в базовом сценарии. В 2022 году спад составил 21%.

График от ВТБ

34. При общем спаде рынка динамика продаж крупнейших российских девелоперов сильно отличается. Интересно, что растущий быстрее всех Самолет не получил ни одного топ-выбора от российских аналитиков. Инвестдома смущают высокие мультипликаторы оценки.

35. В секторе электроэнергетики явным фаворитом по мнению аналитиков остается Интер РАО. По рейтингу рекомендаций компания уступает только Сбербанку.

Основной тезис в том, что у компании есть огромные запасы кэша в 300 млрд куб, по которым можно зарабатывать большие проценты, либо купить на них интересные активы на рынке для расширения бизнеса.

За счет наличия огромной подушки безопасности Интер РАО входит в выбор топ-10 акций по мнению БКС. При этом аналитики прогнозируют сокращение прибыли и свободного денежного потока в ближайшие годы.

Хотя считаю Интер РАО неплохой защитной ставкой на случай ухудшения кризиса, думаю что на стадии восстановления рынка акции компании будут уступать в доходности.

36. Среди акций прочих секторов наибольшие рейтинги получил Globaltrans.

Мнение Атон:

“В России идет структурное изменение логистических маршрутов (в сторону их удлинения), что пока поддерживает стабильный спрос на грузовые вагоны и перевозку грузов.

Globaltrans имеет прекрасные финансовые показатели и минимальную долговую нагрузку. Эти факторы позволяют компании устойчиво пройти кризисный период.

Компания зарегистрирована на Кипре, что препятствует выплате дивидендов. Накопленные денежные средства пока тратятся на погашение долга и увеличение вагонного парка, что также повышает стоимость компании.

По нашей оценке GDR Globaltrans оцениваются с мультипликаторами EV/EBITDA 2022П/23П 1.2-1.4x и P/E 2022П/23П 2.2-2.6x, предполагая дисконт в 50-70% к их средним значениям за последние пять лет. Единственным негативным фактором является отсутствие у компании на текущий момент ясных планов по перерегистрации в России.”

Несмотря на отсутствие планов компании по перерегистрации, Атон очень смело прогнозирует дивиденды Globaltrans с текущей доходностью более 30%.

Итоги — мое мнение по стратегии

37. Не разделяю тезис аналитиков о перспективах доходности рынка в 30-40%. Если не случится крупной девальвации рубля (а аналитики этого не ждут), то доходность индекса Мосбиржи не превысит 10-15%.

38. Большим тормозом доходности рынка станет нефтегазовый сектор и прочие экспортеры, занимающие почти 70% индекса Мосбиржи. Из-за увеличения налогов, санкций и замедления мировой инфляции экспортирующие сектора сейчас имеют низкий потенциал роста.

39. Согласен с тезисами о перспективах Сбера, Мосбиржи и Positive. Добавил бы их в корзину приоритетных рекомендаций.

40. Тинькофф, Яндекс, Ozon поместил бы во вторую корзину рекомендаций из-за иностранной прописки и соответствующих повышенных рисков.

41. Думаю, что самая большая ошибка аналитиков в акциях Лукойла. Компания преподнесет негативные дивидендные “сюрпризы” в этом году.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба