25 февраля 2023 | Самолет

О компании.

ПАО ГК «Самолет» - самая быстрорастущая публичная компания в России по итогам 2021 года и одна из крупнейших федеральных корпораций в сфере proptech и девелопмента. В периметре группы развиваются следующие бизнес-направления: онлайн-платформа сервисов с недвижимостью «Самолет+», управляющая компания, фонды коммерческой и арендной недвижимости, девелопмент проектов во всех сегментах по всей России, ИЖС, курортная недвижимость и другие.

Согласно оценке экспертов, стоимость активов группы «Самолет» по состоянию на 30.06.22 выросла на 64% год к году до 634,7 млрд руб. Земельный банк группы достиг 34,2 млн кв. м при стоимости в 548,2 млрд руб., а стоимость бренда «Самолет» составила 35,9 млрд руб.

Группа входит в число системообразующих организаций российской экономики и занимает 1-е место в Московском регионе по объемам текущего строительства и 2-е место в России.

Главная особенность компании – это использование Asset-Light бизнес модели. Т.е. у компании практически нет собственных производственных мощностей, Самолёт отдаёт на аутсорсинг строительные и монтажные работы. Благодаря этому Самолёт не "морозит" капитал в строительной технике и оборудовании. И имеет большие возможности для быстрого масштабирования и наращивания выручки.

Текущая цена акций.

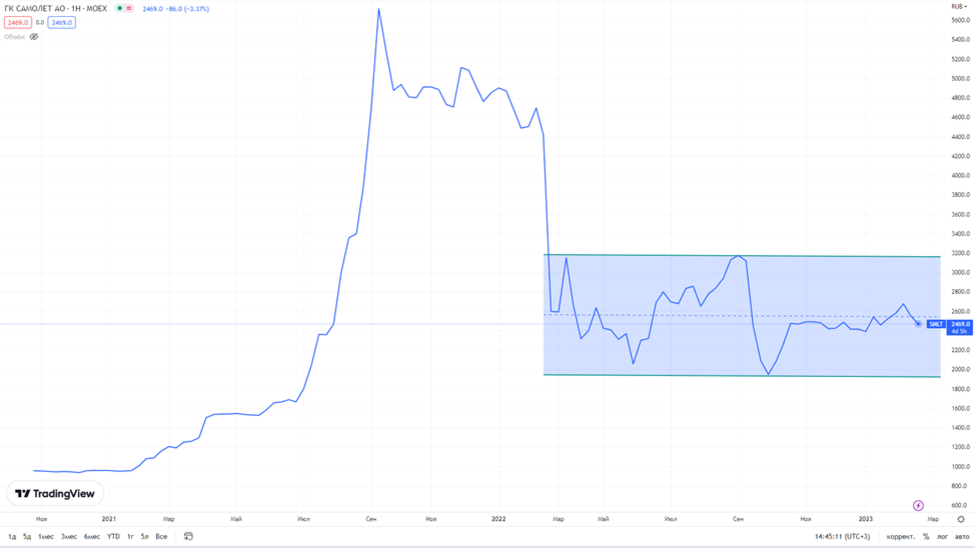

Акции компании Самолет торгуются на Московской бирже около 2,5 лет. За этот небольшой промежуток времени котировки продемонстрировали сверх волатильность. Сначала менее, чем за год акции выросли в 6 раз. За следующие полгода они упали в 3 раза. Последний год акции находятся в боковике. Давайте посмотрим отчётность компании, чтобы понять, почему так происходит. И стоит ли покупать акции этой компании.

Финансовые результаты.

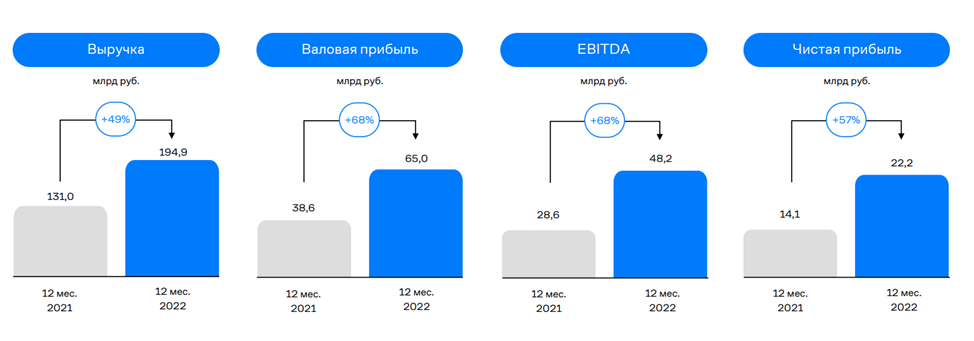

Самолет пока не опубликовал полную финансовую отчетность за 2022 год, но предоставил расчетные показатели из управленческой отчетности:

В целом все результаты за год продемонстрировали впечатляющий рост. Выручка, EBITDA и чистая прибыль выросли более, чем в 1,5 раза.

Операционные показатели.

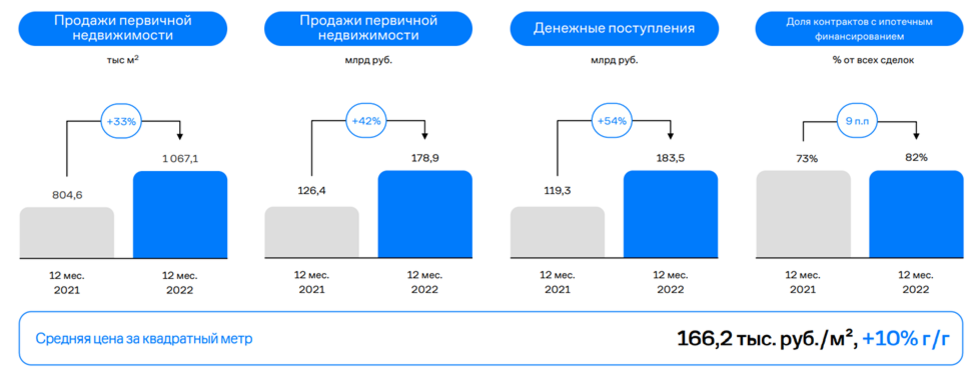

Уверенный рост продемонстрировали и операционные показатели. Новые продажи превысили 1 млн кв метров (+33% г/г) и принесли почти 179 млрд (+42% г/г). 82% всех сделок совершено через ипотеку. Средняя цена превысила 166 тыс ₽/м2 (+10% г/г).

Рост объясняется новыми проектами. Всего на данный момент более 3,5 млн кв. м. находится в строительстве. Это 22 проекта, которые состоят из 217 многоквартирных домов (МКД). Из них 40 МКД на 850 тыс. кв. м запущено в 2022 году.

В 2022 году «Самолет» вышел в 6 новых регионов: подписаны новые проекты в Казани и Уфе, а в Тюмени начато строительство и открыты продажи в первом проекте за пределами Московского и Северо-Западного регионов.

Посмотрим на квартальную динамику. Здесь видны проблемы второго и четвертого кварталов. Но в денежном выражении последние два квартала стабильны.

Динамика цен на недвижимость.

Реклама

Реклама

Самолет (SMLT). Итоги 2022г. План 2023. Прогноз дивидендов.

Вчера

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. 10.02.23 группа Самолет опубликовала операционные результаты и ключевые финансовые показатели за 2022 г. Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube

Еще больше разборов в телеграм: https://t.me/Investovization_official

О компании.

ПАО ГК «Самолет» - самая быстрорастущая публичная компания в России по итогам 2021 года и одна из крупнейших федеральных корпораций в сфере proptech и девелопмента. В периметре группы развиваются следующие бизнес-направления: онлайн-платформа сервисов с недвижимостью «Самолет+», управляющая компания, фонды коммерческой и арендной недвижимости, девелопмент проектов во всех сегментах по всей России, ИЖС, курортная недвижимость и другие.

Согласно оценке экспертов, стоимость активов группы «Самолет» по состоянию на 30.06.22 выросла на 64% год к году до 634,7 млрд руб. Земельный банк группы достиг 34,2 млн кв. м при стоимости в 548,2 млрд руб., а стоимость бренда «Самолет» составила 35,9 млрд руб.

Группа входит в число системообразующих организаций российской экономики и занимает 1-е место в Московском регионе по объемам текущего строительства и 2-е место в России.

Главная особенность компании – это использование Asset-Light бизнес модели. Т.е. у компании практически нет собственных производственных мощностей, Самолёт отдаёт на аутсорсинг строительные и монтажные работы. Благодаря этому Самолёт не "морозит" капитал в строительной технике и оборудовании. И имеет большие возможности для быстрого масштабирования и наращивания выручки.

Текущая цена акций.

Акции компании Самолет торгуются на Московской бирже около 2,5 лет. За этот небольшой промежуток времени котировки продемонстрировали сверх волатильность. Сначала менее, чем за год акции выросли в 6 раз. За следующие полгода они упали в 3 раза. Последний год акции находятся в боковике. Давайте посмотрим отчётность компании, чтобы понять, почему так происходит. И стоит ли покупать акции этой компании.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе "Обучение" есть соответствующие видео, где рассказывается, как можно легко разбираться в финансовой отчётности.

Самолет пока не опубликовал полную финансовую отчетность за 2022 год, но предоставил расчетные показатели из управленческой отчетности:

В целом все результаты за год продемонстрировали впечатляющий рост. Выручка, EBITDA и чистая прибыль выросли более, чем в 1,5 раза.

Операционные показатели.

Уверенный рост продемонстрировали и операционные показатели. Новые продажи превысили 1 млн кв метров (+33% г/г) и принесли почти 179 млрд (+42% г/г). 82% всех сделок совершено через ипотеку. Средняя цена превысила 166 тыс ₽/м2 (+10% г/г).

Рост объясняется новыми проектами. Всего на данный момент более 3,5 млн кв. м. находится в строительстве. Это 22 проекта, которые состоят из 217 многоквартирных домов (МКД). Из них 40 МКД на 850 тыс. кв. м запущено в 2022 году.

В 2022 году «Самолет» вышел в 6 новых регионов: подписаны новые проекты в Казани и Уфе, а в Тюмени начато строительство и открыты продажи в первом проекте за пределами Московского и Северо-Западного регионов.

Посмотрим на квартальную динамику. Здесь видны проблемы второго и четвертого кварталов. Но в денежном выражении последние два квартала стабильны.

Динамика цен на недвижимость.

Т.к. основные продажи Самолета приходятся на Московский регион, то для оценки ситуации можно ориентироваться на динамику цен на Московском рынке. Видим, что c 2018-2021 год цены выросли примерно на 50%. Это один из основных факторов роста выручки и котировок акций последние годы. Вообще судя по графику, в ценах на недвижимость был надут пузырь.

Но начиная с апреля 2022 года наметилась коррекция, с тех пор цены снизились примерно на 10%.

Кстати основные проекты Самолета сосредоточены в Подмосковье. И по данным компании, их средняя цена за 2022 год выросла на 10% до 166 тыс за кв. метр.

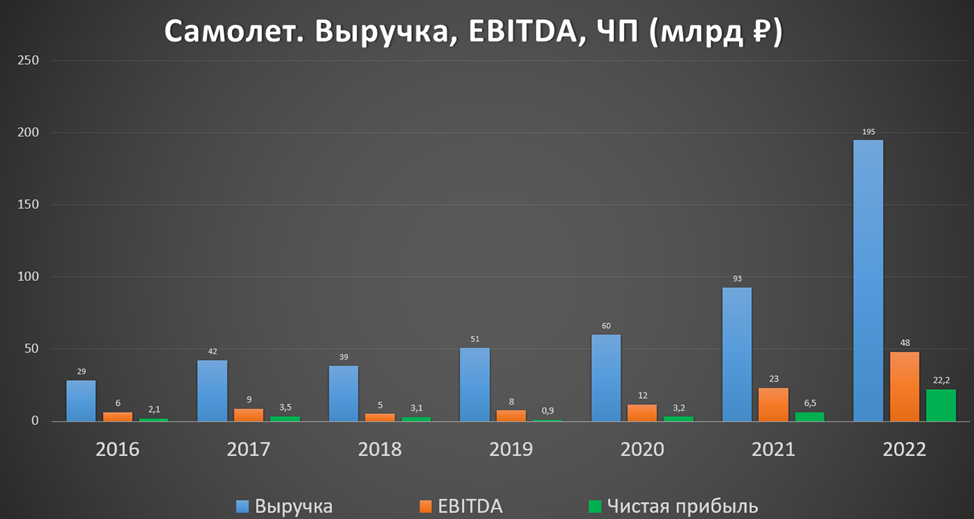

Динамика выручки и прибыли.

Темпы роста выручки и прибыли за последние пять лет превышают 35%. Особенно бросается в глаза шикарный 2022 год. И это на фоне СВО, трудностей в экономике и общего падения цен на недвижимость.

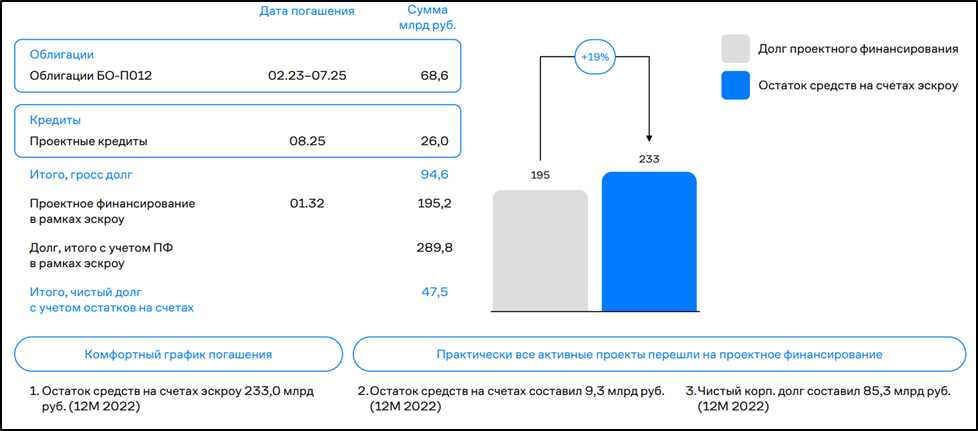

Долговая нагрузка.

Совокупный долг с учетом проектного финансирования составил 289,8 млрд ₽. Но остатков на счетах эскроу 233 млрд, плюс остаток кэша на счетах 9,3 млрд. Таким образом, чистый долг на конец 2022 года составил 47,5 млрд. ND/EBITDA = 1. Долговая нагрузка умеренная. И у компании есть планы по ее снижению.

Еще стоит отметить, что в конце января 2023 года, рейтинговое агентство АКРА повысило кредитный рейтинг группы компаний до уровня «А (RU)» со стабильным прогнозом.

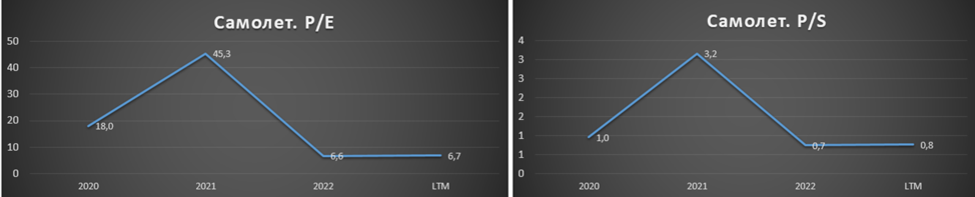

Мультипликаторы.

Если в 2020-2021 Самолет, как компания роста, имел завышенные мультипликаторы, то по итогам 2022 года, мультипликаторы значительно снизились, сейчас компания стоит более-менее адекватно. А учитывая будущий плановый рост, можно сказать, что она недооценена.

Текущая цена акции = 2475 ₽

Капитализация компании = 149 млрд ₽

EV/EBITDA = 4,1

P/E = 6,7

P/S = 0,8

Рентабельность по EBITDA = 25%

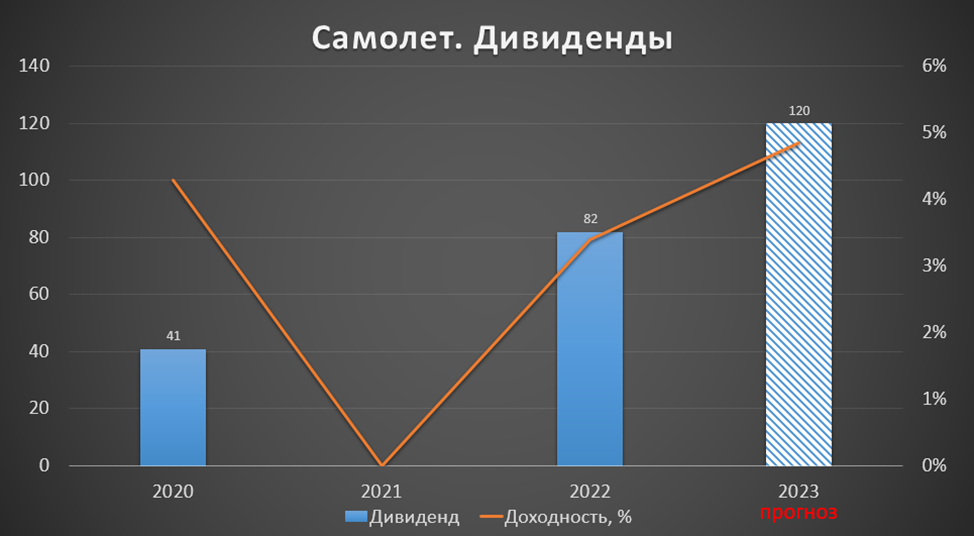

Дивиденды.

Несмотря на то, что это явная компания роста, Самолёт уже делится частью прибыли с акционерами. И хотя по итогам 2021 года дивиденды не были выплачены, но совокупный дивиденд за 2022 составил 82₽.

Дивидендная политика учитывает долговую нагрузку Компании, при этом обеспечивает минимальный уровень фиксированных дивидендных выплат (не менее 5 млрд руб за год). При ND/скор EBITDA < 1 на выплату дивидендов будет направлено не менее 50% чистой прибыли по МСФО. При показателе ND/скор EBITDA» < 2 — не менее 33%.

Учитывая текущую ситуацию, думаю, можно рассчитывать на 120₽ дивидендов в 2023 году (из расчета 33% по МСФО). Это чуть менее 5% доходности.

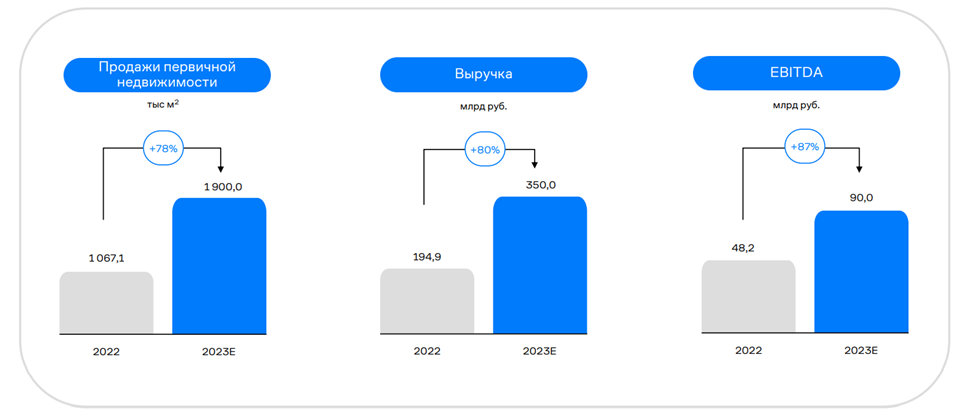

Перспективы.

По прогнозам компании, ожидается дальнейший мощный рост в 2023 году:

Новые продажи 1,9млн кв. м (+78% за год)

Выручка 350 млрд (+80% за год)

EBITDA 90 млрд (+87% за год)

Такие результаты предполагается достичь за счет запуска новых проектов в Московском и Северо-Западном регионе, а также выхода в другие российские регионы и развития новых бизнес-вертикалей.

Также отмечу, что компания планирует IPO “Самолет+”. Это сервис, который позволяет находить и покупать недвижимость, а также услуги для обустройства квартиры.

Риски.

Основные риски связаны с дальнейшим понижением цен на рынке жилья. В начале 2023 года ЦБ устранил низкую ипотеку от застройщиков со ставками менее 1%. А это был сильный стимулирующий фактор, т.к. платеж по ипотеке получался даже ниже, чем арендные ставки. Сейчас некоторые застройщики предлагают новые схемы с кэшбеком. Но ЦБ уже прокомментировал, что собирается проверять и эту программу. Но с другой стороны некоторым стабилизирующим фактором будет продление льготной ипотеки от государства.

Также Банк России планирует ужесточить условия, при которых для коммерческих банков не применяются надбавки к коэффициентам риска по ипотечным кредитам, выданным в рамках госпрограмм. Первоначальный взнос должен составлять не менее 30%. Это тоже может ударить по ипотеке. У Самолета доля ипотеки составляет 82%.

Дополнительные риски связаны с возможным повышением налогов, разовыми добровольными сборами и другими регуляторными решениями со стороны государства.

Выводы.

Итак, группу «Самолет» выделяют беспрецедентно высокие для российских публичных компаний темпы роста финансовых показателей. Это один из лидеров отрасли, правда выручка ПИК в 2,5 раза выше.

Компанию характеризует довольно высокий уровень рентабельности.

Самолёт опубликовал сильные результаты по итогам года.

Финансовое положение стабильное.

Дивидендная доходность не очень высокая. Но учитывая, что Самолет – это классическая компания роста, удивительно, что они вообще платят дивиденды.

По мультипликаторам компания оценена адекватно. А если учитывать будущие прогнозные темпы роста, то текущие мультипликаторы смотрятся недооцененными.

Текущие риски связаны с продолжением падения цен на жильё и ужесточением условий по ипотеке.

Прогнозы компании на 2023 показывают уверенное продолжение роста. В случае развития позитивного сценария, акции могут легко вырасти на 30% в течение года.

У меня есть небольшой пакет акций этой компании. Текущие цены мне нравятся, планирую увеличить долю Самолета в своем портфеле.

ПАО ГК «Самолет» - самая быстрорастущая публичная компания в России по итогам 2021 года и одна из крупнейших федеральных корпораций в сфере proptech и девелопмента. В периметре группы развиваются следующие бизнес-направления: онлайн-платформа сервисов с недвижимостью «Самолет+», управляющая компания, фонды коммерческой и арендной недвижимости, девелопмент проектов во всех сегментах по всей России, ИЖС, курортная недвижимость и другие.

Согласно оценке экспертов, стоимость активов группы «Самолет» по состоянию на 30.06.22 выросла на 64% год к году до 634,7 млрд руб. Земельный банк группы достиг 34,2 млн кв. м при стоимости в 548,2 млрд руб., а стоимость бренда «Самолет» составила 35,9 млрд руб.

Группа входит в число системообразующих организаций российской экономики и занимает 1-е место в Московском регионе по объемам текущего строительства и 2-е место в России.

Главная особенность компании – это использование Asset-Light бизнес модели. Т.е. у компании практически нет собственных производственных мощностей, Самолёт отдаёт на аутсорсинг строительные и монтажные работы. Благодаря этому Самолёт не "морозит" капитал в строительной технике и оборудовании. И имеет большие возможности для быстрого масштабирования и наращивания выручки.

Текущая цена акций.

Акции компании Самолет торгуются на Московской бирже около 2,5 лет. За этот небольшой промежуток времени котировки продемонстрировали сверх волатильность. Сначала менее, чем за год акции выросли в 6 раз. За следующие полгода они упали в 3 раза. Последний год акции находятся в боковике. Давайте посмотрим отчётность компании, чтобы понять, почему так происходит. И стоит ли покупать акции этой компании.

Финансовые результаты.

Самолет пока не опубликовал полную финансовую отчетность за 2022 год, но предоставил расчетные показатели из управленческой отчетности:

В целом все результаты за год продемонстрировали впечатляющий рост. Выручка, EBITDA и чистая прибыль выросли более, чем в 1,5 раза.

Операционные показатели.

Уверенный рост продемонстрировали и операционные показатели. Новые продажи превысили 1 млн кв метров (+33% г/г) и принесли почти 179 млрд (+42% г/г). 82% всех сделок совершено через ипотеку. Средняя цена превысила 166 тыс ₽/м2 (+10% г/г).

Рост объясняется новыми проектами. Всего на данный момент более 3,5 млн кв. м. находится в строительстве. Это 22 проекта, которые состоят из 217 многоквартирных домов (МКД). Из них 40 МКД на 850 тыс. кв. м запущено в 2022 году.

В 2022 году «Самолет» вышел в 6 новых регионов: подписаны новые проекты в Казани и Уфе, а в Тюмени начато строительство и открыты продажи в первом проекте за пределами Московского и Северо-Западного регионов.

Посмотрим на квартальную динамику. Здесь видны проблемы второго и четвертого кварталов. Но в денежном выражении последние два квартала стабильны.

Динамика цен на недвижимость.

Реклама

Реклама

Самолет (SMLT). Итоги 2022г. План 2023. Прогноз дивидендов.

Вчера

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. 10.02.23 группа Самолет опубликовала операционные результаты и ключевые финансовые показатели за 2022 г. Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube

Еще больше разборов в телеграм: https://t.me/Investovization_official

О компании.

ПАО ГК «Самолет» - самая быстрорастущая публичная компания в России по итогам 2021 года и одна из крупнейших федеральных корпораций в сфере proptech и девелопмента. В периметре группы развиваются следующие бизнес-направления: онлайн-платформа сервисов с недвижимостью «Самолет+», управляющая компания, фонды коммерческой и арендной недвижимости, девелопмент проектов во всех сегментах по всей России, ИЖС, курортная недвижимость и другие.

Согласно оценке экспертов, стоимость активов группы «Самолет» по состоянию на 30.06.22 выросла на 64% год к году до 634,7 млрд руб. Земельный банк группы достиг 34,2 млн кв. м при стоимости в 548,2 млрд руб., а стоимость бренда «Самолет» составила 35,9 млрд руб.

Группа входит в число системообразующих организаций российской экономики и занимает 1-е место в Московском регионе по объемам текущего строительства и 2-е место в России.

Главная особенность компании – это использование Asset-Light бизнес модели. Т.е. у компании практически нет собственных производственных мощностей, Самолёт отдаёт на аутсорсинг строительные и монтажные работы. Благодаря этому Самолёт не "морозит" капитал в строительной технике и оборудовании. И имеет большие возможности для быстрого масштабирования и наращивания выручки.

Текущая цена акций.

Акции компании Самолет торгуются на Московской бирже около 2,5 лет. За этот небольшой промежуток времени котировки продемонстрировали сверх волатильность. Сначала менее, чем за год акции выросли в 6 раз. За следующие полгода они упали в 3 раза. Последний год акции находятся в боковике. Давайте посмотрим отчётность компании, чтобы понять, почему так происходит. И стоит ли покупать акции этой компании.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе "Обучение" есть соответствующие видео, где рассказывается, как можно легко разбираться в финансовой отчётности.

Самолет пока не опубликовал полную финансовую отчетность за 2022 год, но предоставил расчетные показатели из управленческой отчетности:

В целом все результаты за год продемонстрировали впечатляющий рост. Выручка, EBITDA и чистая прибыль выросли более, чем в 1,5 раза.

Операционные показатели.

Уверенный рост продемонстрировали и операционные показатели. Новые продажи превысили 1 млн кв метров (+33% г/г) и принесли почти 179 млрд (+42% г/г). 82% всех сделок совершено через ипотеку. Средняя цена превысила 166 тыс ₽/м2 (+10% г/г).

Рост объясняется новыми проектами. Всего на данный момент более 3,5 млн кв. м. находится в строительстве. Это 22 проекта, которые состоят из 217 многоквартирных домов (МКД). Из них 40 МКД на 850 тыс. кв. м запущено в 2022 году.

В 2022 году «Самолет» вышел в 6 новых регионов: подписаны новые проекты в Казани и Уфе, а в Тюмени начато строительство и открыты продажи в первом проекте за пределами Московского и Северо-Западного регионов.

Посмотрим на квартальную динамику. Здесь видны проблемы второго и четвертого кварталов. Но в денежном выражении последние два квартала стабильны.

Динамика цен на недвижимость.

Т.к. основные продажи Самолета приходятся на Московский регион, то для оценки ситуации можно ориентироваться на динамику цен на Московском рынке. Видим, что c 2018-2021 год цены выросли примерно на 50%. Это один из основных факторов роста выручки и котировок акций последние годы. Вообще судя по графику, в ценах на недвижимость был надут пузырь.

Но начиная с апреля 2022 года наметилась коррекция, с тех пор цены снизились примерно на 10%.

Кстати основные проекты Самолета сосредоточены в Подмосковье. И по данным компании, их средняя цена за 2022 год выросла на 10% до 166 тыс за кв. метр.

Динамика выручки и прибыли.

Темпы роста выручки и прибыли за последние пять лет превышают 35%. Особенно бросается в глаза шикарный 2022 год. И это на фоне СВО, трудностей в экономике и общего падения цен на недвижимость.

Долговая нагрузка.

Совокупный долг с учетом проектного финансирования составил 289,8 млрд ₽. Но остатков на счетах эскроу 233 млрд, плюс остаток кэша на счетах 9,3 млрд. Таким образом, чистый долг на конец 2022 года составил 47,5 млрд. ND/EBITDA = 1. Долговая нагрузка умеренная. И у компании есть планы по ее снижению.

Еще стоит отметить, что в конце января 2023 года, рейтинговое агентство АКРА повысило кредитный рейтинг группы компаний до уровня «А (RU)» со стабильным прогнозом.

Мультипликаторы.

Если в 2020-2021 Самолет, как компания роста, имел завышенные мультипликаторы, то по итогам 2022 года, мультипликаторы значительно снизились, сейчас компания стоит более-менее адекватно. А учитывая будущий плановый рост, можно сказать, что она недооценена.

Текущая цена акции = 2475 ₽

Капитализация компании = 149 млрд ₽

EV/EBITDA = 4,1

P/E = 6,7

P/S = 0,8

Рентабельность по EBITDA = 25%

Дивиденды.

Несмотря на то, что это явная компания роста, Самолёт уже делится частью прибыли с акционерами. И хотя по итогам 2021 года дивиденды не были выплачены, но совокупный дивиденд за 2022 составил 82₽.

Дивидендная политика учитывает долговую нагрузку Компании, при этом обеспечивает минимальный уровень фиксированных дивидендных выплат (не менее 5 млрд руб за год). При ND/скор EBITDA < 1 на выплату дивидендов будет направлено не менее 50% чистой прибыли по МСФО. При показателе ND/скор EBITDA» < 2 — не менее 33%.

Учитывая текущую ситуацию, думаю, можно рассчитывать на 120₽ дивидендов в 2023 году (из расчета 33% по МСФО). Это чуть менее 5% доходности.

Перспективы.

По прогнозам компании, ожидается дальнейший мощный рост в 2023 году:

Новые продажи 1,9млн кв. м (+78% за год)

Выручка 350 млрд (+80% за год)

EBITDA 90 млрд (+87% за год)

Такие результаты предполагается достичь за счет запуска новых проектов в Московском и Северо-Западном регионе, а также выхода в другие российские регионы и развития новых бизнес-вертикалей.

Также отмечу, что компания планирует IPO “Самолет+”. Это сервис, который позволяет находить и покупать недвижимость, а также услуги для обустройства квартиры.

Риски.

Основные риски связаны с дальнейшим понижением цен на рынке жилья. В начале 2023 года ЦБ устранил низкую ипотеку от застройщиков со ставками менее 1%. А это был сильный стимулирующий фактор, т.к. платеж по ипотеке получался даже ниже, чем арендные ставки. Сейчас некоторые застройщики предлагают новые схемы с кэшбеком. Но ЦБ уже прокомментировал, что собирается проверять и эту программу. Но с другой стороны некоторым стабилизирующим фактором будет продление льготной ипотеки от государства.

Также Банк России планирует ужесточить условия, при которых для коммерческих банков не применяются надбавки к коэффициентам риска по ипотечным кредитам, выданным в рамках госпрограмм. Первоначальный взнос должен составлять не менее 30%. Это тоже может ударить по ипотеке. У Самолета доля ипотеки составляет 82%.

Дополнительные риски связаны с возможным повышением налогов, разовыми добровольными сборами и другими регуляторными решениями со стороны государства.

Выводы.

Итак, группу «Самолет» выделяют беспрецедентно высокие для российских публичных компаний темпы роста финансовых показателей. Это один из лидеров отрасли, правда выручка ПИК в 2,5 раза выше.

Компанию характеризует довольно высокий уровень рентабельности.

Самолёт опубликовал сильные результаты по итогам года.

Финансовое положение стабильное.

Дивидендная доходность не очень высокая. Но учитывая, что Самолет – это классическая компания роста, удивительно, что они вообще платят дивиденды.

По мультипликаторам компания оценена адекватно. А если учитывать будущие прогнозные темпы роста, то текущие мультипликаторы смотрятся недооцененными.

Текущие риски связаны с продолжением падения цен на жильё и ужесточением условий по ипотеке.

Прогнозы компании на 2023 показывают уверенное продолжение роста. В случае развития позитивного сценария, акции могут легко вырасти на 30% в течение года.

У меня есть небольшой пакет акций этой компании. Текущие цены мне нравятся, планирую увеличить долю Самолета в своем портфеле.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба