2 марта 2023 Газпромбанк Либин Сергей

Для глобальных технологических компаний 2022 год принес снижение перспектив роста и коррекцию стоимости на фоне всплеска инфляции и ужесточения монетарной политики мировыми регуляторами. По нашему мнению, фактор замедления роста в российском сегменте технологий пока был частично замаскирован позитивным эффектом от перераспределения рыночных долей в пользу российских лидеров рынка. Замедление станет заметным начиная со 2-го квартала 2023.

Нашими фаворитами в секторе являются VK и Циан. Мы считаем Яндекс одним из основных бенефициаров текущей рыночной ситуации, но тактически придерживаемся нейтрального взгляда на ДР Яндекса в преддверии реорганизации и разделения бизнеса. Мы также с осторожностью смотрим на ДР Озона как компании с наиболее высокими темпами роста и, следовательно, наиболее чувствительной к его замедлению. Наконец, мы расцениваем HeadHunter как наименее привлекательную историю из-за значительно более низких темпов роста, чем в среднем по сектору, и низкой вероятности возобновления дивидендных выплат в этом году из-за зарубежной регистрации головной компании.

Глобальный переход от фазы роста к фазе эффективности

Период 2020–2021 гг. стал весьма удачным для глобальных технологических компаний благодаря росту спроса на онлайн-услуги в результате введения карантина и низким процентным ставкам. Это позволило технологическим компаниям привлекать значительные объемы инвестиций для удовлетворения растущего спроса. Однако с началом цикла повышения ставок мировыми регуляторами в 2022 г. инвестиционный запал остыл. Результатом этого стало замедление темпов роста выручки технологических компаний и переключение внимания с роста на эффективность.

Замедление в России: отсрочка, но не отмена

На российский технологический сектор в 2022 г. влияли в большей степени внутренние, нежели глобальные факторы. Благодаря приостановке деятельности международных компаний и консолидации рынка глобальный тренд на охлаждение технологического сектора в полной мере не отразился на российских лидерах отрасли. Тем не менее, ожидаемая нашими экономистами в 2023 г. динамика макроэкономических показателей и снижение доступности финансовых ресурсов (ВВП 3,8%, ключевая ставка 7,25%) указывают на замедление темпов роста выручки российских интернет-компаний в ближайшее время.

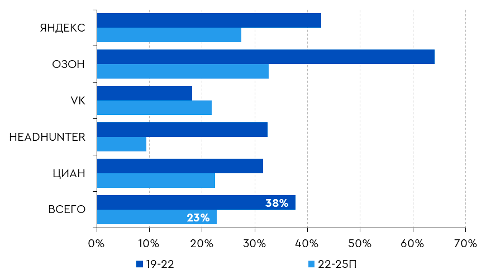

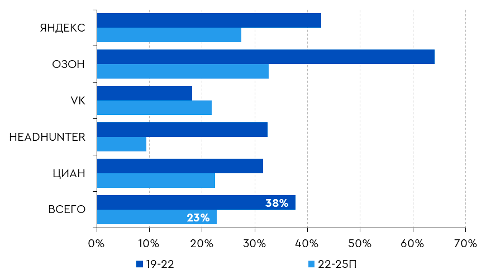

На наш взгляд, это еще недостаточно оценено рынком. По нашим оценкам, средняя динамика темпов роста выручки рассматриваемых нами компаний в 2022–2025 гг. составит 23%, что значительно превышает темпы роста экономики, но при этом демонстрирует сильное замедление относительно периода 2019-2022 гг. (38%). В долгосрочном периоде барьером для роста может стать, помимо экономических и финансовых факторов, фактор технологический, поскольку для масштабирования бизнеса может потребоваться значительное увеличение объемов высокотехнологичного оборудования, что в текущих условиях выглядит труднодостижимым.

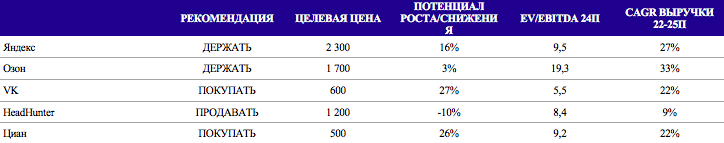

Обзор рекомендаций и целевых цен

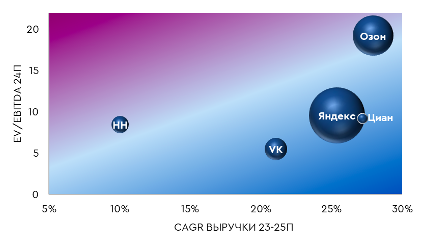

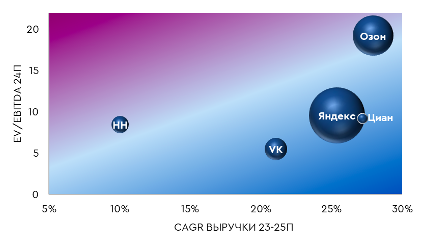

Сравнительная стоимость компаний технологического сектора

Темпы роста выручки

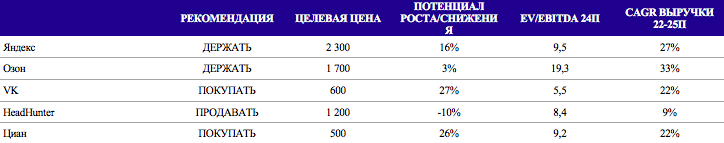

Целевые цены и рекомендации

Нашим фаворитом в технологическом секторе является VK (ПОКУПАТЬ, целевая цена: 600 руб.). На наш взгляд, рынок недооценивает изменившуюся операционную и акционерную структуру бизнеса VK, а текущая рыночная стоимость не соответствует ожидаемому нами потенциалу роста финансовых показателей.

Мы также предпочитаем ADR Циан (ПОКУПАТЬ, целевая цена: 500 руб.) из-за устойчивости бизнеса к макроэкономическим шокам, значительного потенциала роста финансовых показателей в среднесрочном периоде и перехода к устойчивой генерации свободного денежного потока, что создает базу для возможности дивидендных выплат.

Несмотря на то, что мы считаем Яндекс (ДЕРЖАТЬ, целевая цена: 2 300 руб.) основным бенефициаром сложившейся в 2022–2023 гг. ситуации, в 2023 г. мы ожидаем замедления динамики его финансовых показателей из-за эффекта высокой базы. Помимо этого, Яндекс находится в процессе разделения бизнеса на российскую и международную части, детали которого еще неизвестны, а связанные с этим процессом риски для миноритарных акционеров – очевидны.

Мы прогнозируем значительное замедление темпов роста GMV Озон (ДЕРЖАТЬ, целевая цена: 1 700 руб.) в 2023 г. При этом полагаем, что по мере замедления роста показатели рентабельности будут постепенно улучшаться, что поддержит рост EBITDA на уровне выше среднеотраслевого.

На наш взгляд, в условиях нестабильной экономической ситуации фокус на рынке труда сместится с привлечения рабочей силы на удержание. Поэтому среднесрочный темп роста HeadHunter (ПРОДАВАТЬ, целевая цена: 1 200 руб.) будет значительно ниже среднего по отрасли интернет-компаний и ближе к компаниям из традиционных секторов экономики. При этом относительная стоимость акций выглядит завышенной, а дивидендная доходность – низкой в сравнении с альтернативами с сопоставимыми темпами роста.

Нашими фаворитами в секторе являются VK и Циан. Мы считаем Яндекс одним из основных бенефициаров текущей рыночной ситуации, но тактически придерживаемся нейтрального взгляда на ДР Яндекса в преддверии реорганизации и разделения бизнеса. Мы также с осторожностью смотрим на ДР Озона как компании с наиболее высокими темпами роста и, следовательно, наиболее чувствительной к его замедлению. Наконец, мы расцениваем HeadHunter как наименее привлекательную историю из-за значительно более низких темпов роста, чем в среднем по сектору, и низкой вероятности возобновления дивидендных выплат в этом году из-за зарубежной регистрации головной компании.

Глобальный переход от фазы роста к фазе эффективности

Период 2020–2021 гг. стал весьма удачным для глобальных технологических компаний благодаря росту спроса на онлайн-услуги в результате введения карантина и низким процентным ставкам. Это позволило технологическим компаниям привлекать значительные объемы инвестиций для удовлетворения растущего спроса. Однако с началом цикла повышения ставок мировыми регуляторами в 2022 г. инвестиционный запал остыл. Результатом этого стало замедление темпов роста выручки технологических компаний и переключение внимания с роста на эффективность.

Замедление в России: отсрочка, но не отмена

На российский технологический сектор в 2022 г. влияли в большей степени внутренние, нежели глобальные факторы. Благодаря приостановке деятельности международных компаний и консолидации рынка глобальный тренд на охлаждение технологического сектора в полной мере не отразился на российских лидерах отрасли. Тем не менее, ожидаемая нашими экономистами в 2023 г. динамика макроэкономических показателей и снижение доступности финансовых ресурсов (ВВП 3,8%, ключевая ставка 7,25%) указывают на замедление темпов роста выручки российских интернет-компаний в ближайшее время.

На наш взгляд, это еще недостаточно оценено рынком. По нашим оценкам, средняя динамика темпов роста выручки рассматриваемых нами компаний в 2022–2025 гг. составит 23%, что значительно превышает темпы роста экономики, но при этом демонстрирует сильное замедление относительно периода 2019-2022 гг. (38%). В долгосрочном периоде барьером для роста может стать, помимо экономических и финансовых факторов, фактор технологический, поскольку для масштабирования бизнеса может потребоваться значительное увеличение объемов высокотехнологичного оборудования, что в текущих условиях выглядит труднодостижимым.

Обзор рекомендаций и целевых цен

Сравнительная стоимость компаний технологического сектора

Темпы роста выручки

Целевые цены и рекомендации

Нашим фаворитом в технологическом секторе является VK (ПОКУПАТЬ, целевая цена: 600 руб.). На наш взгляд, рынок недооценивает изменившуюся операционную и акционерную структуру бизнеса VK, а текущая рыночная стоимость не соответствует ожидаемому нами потенциалу роста финансовых показателей.

Мы также предпочитаем ADR Циан (ПОКУПАТЬ, целевая цена: 500 руб.) из-за устойчивости бизнеса к макроэкономическим шокам, значительного потенциала роста финансовых показателей в среднесрочном периоде и перехода к устойчивой генерации свободного денежного потока, что создает базу для возможности дивидендных выплат.

Несмотря на то, что мы считаем Яндекс (ДЕРЖАТЬ, целевая цена: 2 300 руб.) основным бенефициаром сложившейся в 2022–2023 гг. ситуации, в 2023 г. мы ожидаем замедления динамики его финансовых показателей из-за эффекта высокой базы. Помимо этого, Яндекс находится в процессе разделения бизнеса на российскую и международную части, детали которого еще неизвестны, а связанные с этим процессом риски для миноритарных акционеров – очевидны.

Мы прогнозируем значительное замедление темпов роста GMV Озон (ДЕРЖАТЬ, целевая цена: 1 700 руб.) в 2023 г. При этом полагаем, что по мере замедления роста показатели рентабельности будут постепенно улучшаться, что поддержит рост EBITDA на уровне выше среднеотраслевого.

На наш взгляд, в условиях нестабильной экономической ситуации фокус на рынке труда сместится с привлечения рабочей силы на удержание. Поэтому среднесрочный темп роста HeadHunter (ПРОДАВАТЬ, целевая цена: 1 200 руб.) будет значительно ниже среднего по отрасли интернет-компаний и ближе к компаниям из традиционных секторов экономики. При этом относительная стоимость акций выглядит завышенной, а дивидендная доходность – низкой в сравнении с альтернативами с сопоставимыми темпами роста.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба